Отзывы о потребительских кредитах банка банка открытие

Содержание:

- Общая информация о банке «Открытие»

- Вклад «Активное пополнение» условия и возможности

- Главные преимущества

- Условия кредитов в банке «Открытие»

- Преимущества и недостатки банка

- Вклад «Надежный» ставки, возможности пополнения и снятия, сроки

- Общая информация о банке «Открытие»

- «Премиальный» вклад с высокой доходностью

Общая информация о банке «Открытие»

Банковская компания «Открытие» существует с 1993 года. Сейчас её услуги доступны в 69 регионах Российской Федерации. Помимо займовых услуг, здесь можно открыть депозит, личный счёт, сейфовую ячейку. Оформить можно несколько видов карт:

- дебетовую;

- кредитную;

- зарплатную.

При наличии дебетовой карты можно получать кешбэк за проведённые платежи. По кредитам здесь есть два основных направления – рефинансирование и кредитование. Доступно до 5 млн рублей на срок в 5 лет. Но максимальные суммы первым клиентам будут недоступны. На первый займ можно взять до 300 тыс. рублей. При страховании займа можно получить 9,9%. Минимальная сумма кредитования будет 50 тыс. рублей.

Таблица условий кредитования в банке «Открытие» на 2020 год.

|

Параметры |

Минимальный |

Максимальный |

|

| Сумма кредита |

50 тыс. рублей |

5 млн рублей |

|

| Срок |

24 месяца |

60 месяцев |

|

|

Диапазон тарифов |

|||

| Со страхованием |

От 9,90% (первые 12 месяцев с момента кредитования) |

||

|

10,9% (с 13 месяца кредитования) |

20,9% (с 13 месяца кредитования) |

||

|

Без страхования |

До 300 тыс. рублей |

16,40% |

24,80% |

| Более 300 тыс. рублей |

12,90% |

20,80% |

Если по каким-то причинам потребитель не может выплатить денежный долг, за каждый день просрочки будет добавляться 0,1% с последующей капитализацией. Это значит, что каждый день сумма долга и пени будет увеличиваться по типу «снежного кома».

При рефинансировании нужно предоставить полную информацию о предыдущем займе, объяснить причину затруднения с его оплатой. Процентная ставка будет подбираться индивидуально исходя из суммы, срока и платёжеспособности клиента. Решение по заявке может быть принято и за 3 минуты, но при затруднениях может затянуться и на 3 дня.

Вклад «Активное пополнение» условия и возможности

«Активное пополнение» – сберегательный счёт для физических лиц, позволяющий пополнять депозит на протяжении срока действия договора. Оформление вклада в офисе финансовой компании «Открытие» проводится на стандартных условиях, онлайн – с повышенными ставками (+0,2 % для рублевых счетов).

Банк также предусмотрел капитализацию, ежемесячное возмещение годового дохода. Возможно оформление счёта в пользу сторонних лиц. Максимальный размер депозита ограничен 10-кратным размером первоначального взноса.

| Валюта | Сумма вклада | Период (месяца), % годовые | |||

| 3 | 6 | 12 | 24 | ||

| Руб. | 50000-250000 | 4.33 | 5.10 | 5.13 | 4.18 |

| 250000-750000 | 4.63 | 5.39 | 5.41 | 4.45 | |

| 750000-1250000 | 4.83 | 5.59 | 5.60 | 4.64 | |

| 1250000 и выше | 4.93 | 5.68 | 5.70 | 4.73 | |

| Долл. | 1000-3000 | 0.10 | 0.40 | 0.50 | 0.50 |

| 3000-10000 | 0.15 | 0.50 | 0.60 | 0.60 | |

| 10000-15000 | 0.25 | 0.60 | 0.70 | 0.70 | |

| 15000 и выше | 0.30 | 0.70 | 0.80 | 0.80 |

Сроки пополнения:

- депозит на 91 день – в течение всего периода действия договора;

- 181 день — за 1 месяц до истечения договора;

- 367 дней — за 3 месяца;

- 730 дней — за 6 месяцев.

Сумма вклада в банке «Открытия» рассматривается индивидуально.

Главные преимущества

Достоинства банковской организации:

- контрольный пакет акций содержится у государства;

- надежность организации, согласно оценке аналитического отдела «Рейтингслаб», высокая;

- активы банка превышают 500 млрд руб.;

- компании более 29 лет;

- имеется программа онлайн-банкинга;

- размер вкладов населения — более 100 млрд руб.;

- есть приложения для выполнения финансовых операций с планшета либо смартфона;

- доступно участие в системе страхования средств вкладчиков;

- есть выгодные депозитные программы;

- возможно подключения к системе бесконтактных платежей Apple Pay;

- обеспечивается кэшбэк при приобретении некоторых банковских карт и т.д.

Активы банка «Открытие» превышают 500 млрд руб.

Активы банка «Открытие» превышают 500 млрд руб.

Условия кредитов в банке «Открытие»

Взять потребительский кредит сейчас может каждый, у кого есть паспорт, мобильный телефон и гражданство Российской Федерации. При желании завести личный кабинет на сайте компании понадобится и электронная почта с реальным именем и фамилией. С помощью фейкового аккаунта зарегистрироваться будет очень сложно.

Чтобы максимально сократить сроки оформления кредита, можно заполнить специализированную форму на сайте финансовой компании «Открытие»>. Заявка рассматривается в максимально короткие сроки, но это время зависит от количества информации, известной банку, суммы и продолжительности займа. Рассматриваться они будут только в рабочие дни, на выходных запрос на одалживание денег невозможен.

Максимальный срок – 3 дня. Кроме документов, подтверждающих гражданство заёмщика, клиент должен предоставить и действующую прописку. Информация об источнике дохода в этом случае может стать решающей в вопросе одобрения. Трудовой стаж с действующего места работы также будет важен. Есть и требования к возрасту, лимит установлен на 23–68 лет. Если нужна большая сумма займа, лучше будет приложить копии от документов на имущество, которое можно оставить в залог.

Требования и условия предоставления денежного займа будут отличаться в зависимости от суммы:

- До 300 тыс. достаточно приложить к паспорту фотографию водительского или пенсионного удостоверения, полиса медицинской страховки.

- Более 300 тыс. будет нужно больше информации. Обязательно подтвердить уровень дохода путём приложения 2-НДФЛ, справки с официального места работы, право собственности на имущество, которое будет стоить больше, чем заявленная сумма займа. Также будет нужно показать копию ИИН.

Гарантией одобрения самого выгодного кредита будет полный пакет документов. Клиентам доступна кредитная ставка от 18 до 33% годовых. Она будет зависеть от благонадёжности заёмщика. Тарификация и комиссия будет сниматься только при переводе на карту, снятии денег в банкомате или переводе на счета сторонних банковских структур.

Каждый новый клиент может оформить выдачу кредитной карты. Её получение будет бесплатным, а за обслуживание будет сниматься отдельная сумма. В банке «Открытие» можно оформить и страхование жилья, автомобиля и здоровья. А также застраховать кредит от просрочек. Сумма займа и ставка может измениться в лучшую сторону, а риски потерять много денег снизятся.

Для удобства использования всех услуг финансовой организации было создано специальное приложение. Оно доступно на любой телефонной платформе. Благодаря программе можно следить за выплатами, проводить ежемесячные платежи, переводить деньги на другие счета и оформлять депозиты.

Преимущества и недостатки банка

Кредит наличными в банке «Открытие» может получить каждый гражданин Российской Федерации, который имеет официальную работу и доход выше 10 тыс. рублей в месяц. В любом случае получение кредита в любой финансовой организации – это потеря денег, но, помимо этого, здесь есть свои преимущества и недостатки. Исходя из положительных и отрицательных отзывов клиентов банка Москвы и регионов, можно провести аналитическое исследование этой финансовой структуры.

Плюсы

Одним из главных плюсов можно отметить наличие большого количества отделений, где можно решить свои проблемы и получить квалифицированную информацию из первых уст. На 2020 год кредитование упростилось, снизилось количество требований, а процедура получения денег стала немного проще. Наличие приложения для управления финансами тоже можно отнести к преимуществам. Благодаря ему можно постоянно следить за платежами, скачками процентной ставки и кешбэком по дебетовой карте.

Скорость оформления договора здесь достаточно высока. Максимальный срок рассмотрения всех услуг будет всего 3 дня. Постоянные клиенты и заёмщики с полным пакетом документов получат ответ уже через 3 минуты после подачи заявки. На первый месяц можно получить минимальную ставку – 9,9 и 10,9% в зависимости от наличия финансовой страховки.

Минусы

Большинство клиентов банка «Открытие» отмечают неустойчивость процентной ставки после первого года кредитования. Если срок минимальный, банк может установить 20% годовых, чтобы получить больше выгоды. К сожалению, стоимость тарифа на последующие годы кредитования не зависит от клиента. Этот пункт прописан в договоре, но в виде сноски.

Информационная точность официального сайта тоже вызывает вопросы. Там можно найти только минимальные тарифы, а калькулятор не может быть достоверным, ведь туда нельзя ввести предполагаемый процент займа. Реальные же цифры размещены только в примере договора, который можно найти на сайте в разделе «Тарифы», который достаточно сложно найти. Но и там информация может быть недостоверна, так как заявленная максимальная ставка в 24% может измениться до 35%. Это может быть существенной подставой.

Ещё одним минусом можно отметить навязывание страховки. Нужно сразу несколько раз отказаться от неё, если нет желания оформлять подобную услугу.

Вклад «Надежный» ставки, возможности пополнения и снятия, сроки

«Надежный» – срочная депозитная программа с капитализацией процентов, возмещением доходности на текущий, карточный счет, вклад «До востребования»: ежемесячно, в конце срока.

Оформляется депозит в рублях, долларах, через подразделения организации, онлайн. При досрочном возврате инвестиций проценты рассчитываются по условиям программы «До востребования», с учетом фактического количества дней размещения инвестиций.

Условия оформления вклада «Надежный»:

- Действие договора – 3, 6 месяцев.

- Лимиты по сумме – минимум 50 000 рублей, 1000 долларов.

- Выплата процентов – ежемесячно в дату соответствующую дню открытия, возобновления депозита.

- Возобновление продукта – автоматически, согласно первоначальным условиям договора.

Возможно размещение сбережений онлайн при заключении договора дистанционного банковского обслуживания, получении пластиковой карты в отделении финансового учреждения. Многим удобно оформить программы пользу третьих лиц, обратившись в отделение кредитной организации.

| Валюта | Сумма | Период (месяца)

Доходность без капитализации, % |

|

| 3 | 6 | ||

| Рубли | 50000-250000 | 5.52 | 5.73 |

| 250000-750000 | 5.82 | 6.02 | |

| 750000-1 250 000 | 6.02 | 6.22 | |

| 1250 000 и выше | 6.12 | 6.32 | |

| Доллары | 1000-3000 | 0.20 | 0.50 |

| 3000-10000 | 0.25 | 0.60 | |

| 10000-15000 | 0.35 | 0.70 | |

| 15000 и выше | 0.40 | 0.80 |

Общая информация о банке «Открытие»

Банк «Открытие» имеет статус акционерного общества.

Банк «Открытие» имеет статус акционерного общества.

Финучреждение имеет юридический статус публичного акционерного общества. Компания состоит из нескольких подобных учреждений. Структура банка диверсифицированная. Более 90% акций финорганизации принадлежат Банку России. Председателем правления является М. М. Задорнов.

Дочерними структурами ФК «Открытие» являются:

- Негосударственный ПФ «Открытие»;

- УК «Открытие»;

- «Траст»;

- АО «Балтийский лизинг»;

- АО «Таможенная карта»;

- «Росгосстрах банк»;

- «Открытие Брокер»;

- СК «Росгосстрах» и т.д.

Международные кредитные рейтинги присваиваются компании «Открытие» агентствами Moody’s Investors Service, S&P Global и журналом The Banker. Она обслуживает больше 3,5 млн клиентов, из которых около 270 тыс. юридических лиц. Отделения банка открыты в более чем 73 регионах страны. Общее количество банковских отделений превышает 500. Большая их часть находится в Москве, Санкт-Петербурге, Екатеринбурге и т.д. Общее количество банкоматов — около 33 тыс.

Отделения банка открыты по всей России.

Отделения банка открыты по всей России.

Банк имеет необходимые лицензионные разрешения, в т.ч. на брокерскую деятельность. Работу финансовой компании контролирует Центробанк.

В перечне направлений в приоритете:

- корпоративное;

- инвестиционное;

- Private Banking;

- розничное и т.д.

Частным клиентам в банке предлагают:

- кредитование;

- выпуск карт (дебетовых, кредитных);

- открытие вкладов;

- размещение инвестиций;

- страхование и т.д.

Частным клиентам предлагают кредитование и открытие вкладов.

Частным клиентам предлагают кредитование и открытие вкладов.

Для комфортного проведения финансовых операций функционируют мобильные приложения, «Личный кабинет».

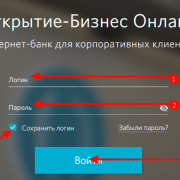

В перечне услуг для бизнеса фигурируют:

- открытие расчетного счета (р/с);

- переводы физическим лицам;

- подключение интернет-банка.

Преимуществами предложения для юридических лиц являются:

- возможность открытия р/с без визита в отделение;

- получение до 5% кэшбэка по банковской карте;

- бесплатный доступ к интернет-бухгалтерии и тендерам в течение 3 месяцев;

- выбор тарифного плана с индивидуальными условиями.

Разработано приложение для смартфонов по управлению финансовыми средствами.

Для удобства разработано приложение для смартфонов.

Для удобства разработано приложение для смартфонов.

Клиенты могут самостоятельно вести торговлю:

- интернет-трейдинг на рынке России и совершение международных операций;

- получение прибыли на повышении цены валют, за счет вкладов в ценные бумаги.

Компания предлагает линейку кредитных продуктов (потребительских, нецелевых, для рефинансирования, перекредитования, потребительских нужд), в т.ч. предоставляемых наличными средствами. Отличаются процентные ставки по кредитам (в пределах 7,4-19,9%), сроки предоставления займа, требования к клиенту, период оформления и т.д.

Согласно стандартным правилам, кредиты в организации предоставляются гражданам от 21 года со стажем работы от 3 месяцев в одной организации. Для получения займа требуются паспорт, справка с подтвержденным доходом, СНИЛС и другие документы. Срок рассмотрения заявки — 1 день.

«Премиальный» вклад с высокой доходностью

«Премиальный» продукт – выгодное решение для держателей «Оптимальных», «Премиум» карт, а также «Пенсионных», «Автокарт», благодаря высоким процентам – максимум 6,3 %, удобным срокам размещения 91 – 730 дней.

Условия срочного банковского вклада

- Стартовый размер инвестиций – 50000 рублей.

- Выплата процентных начислений – по завершению действия программы.

- Возобновление программы – автоматически, на базовых условиях.

- Оформление продукта – офлайн.

- Размещение сбережений в пользу третьих лиц – не допускается.

- Возможно увеличение ставки на 1 % при оформлении банковских программ – на выбор: инвестиционного, накопительного страхования жизни, доверительного управления денежными средствами клиента.

Сумма, срок депозита:

| Объем денежных средств, руб. | Длительность договора в днях, годовая доходность (%) | |||

| 91 | 181 | 367 | 730 | |

| 50000-250000 | 4.8 | 5.6 | 5.7 | 4.8 |

| 250000-750000 | 5.1 | 5.9 | 6. | 5.1 |

| 750000-1250000 | 5.3 | 6.1 | 6.2 | 5.3 |

| 1250000 и выше | 5.4 | 6.2 | 6.3 | 5.4 |

Ставки для клиентов – владельцев «Оптимальных», «Пенсионных», «Автокарт» снижены на 0,1 %. Банк также исключает возможность пополнения, снятия денег в период действия программы без утери доходности.