Блокировка расчетного счета налоговой инспекцией

Содержание:

- Как разблокировать расчетный счет?

- Как ускорить снятие ареста, наложенное налоговой службой?

- Как разблокировать счет

- Но делать это нужно самим, а не с помощью банка

- Приостановление проведения конкретной финансовой операции

- Причины блокировки счета организации

- 1) Вы не сдали декларацию

- 2) Вы не ответили налоговой на ее запрос или уведомление

- 3) Вы не заплатили налог, пеню или штраф

- 4) Вы не представили расчёт по НДФЛ работников

- 5) Вы не соблюдаете требования электронного документооборота

- 6) Вы не предоставили расчёт по страховым взносам (РСВ)

- 7) Вы совершили нарушения, которые выявила выездная налоговая проверка (ВНП)

- Вы совершили нетипичную или подозрительную операцию

- Что делать, если налоговая тянет с разблокировкой счета

- Противозаконные действия ФНС

- Что делать

Как разблокировать расчетный счет?

В вышеописанных случаях налоговая инспекция или банк могут заблокировать расчетный счет организации или ИП. Чтобы продолжать вести деятельность, им необходимо как можно быстрее выяснить причину блокировки и устранить ее. Как это правильно сделать?

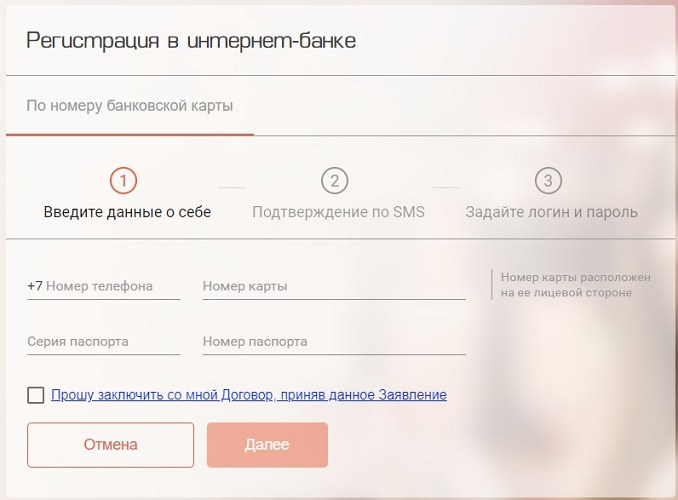

Как разблокировать счет, заблокированный по решению ИФНС?

Прежде чем снять ограничения налоговой службы на проведение денежных операций необходимо уточнить их причину.

- Обратитесь в отделение своего банка по телефону, чтобы номер и дату решения налоговой инспекции. (если решение о блокировке по каким то причинам не дошло к Вам по почте или по специализированным каналам связи);

- Обратитесь в ИФНС, в отдел камеральных налоговых проверок, назовите специалисту номер и дату решения, чтобы он сообщил причину блокировки счета. (в большинстве случаев причину блокировки счета можно узнать и по ИНН организации);

- Погасите задолженность при просрочках налоговых отчислений в случае блокировки по требованию об уплате налога, пени или штрафа. Существует практика представления налоговой инспекции копии платежного поручения с отметкой банка или отправки этой копии по специализированным каналам связи;

- Выполните обязательства по сдаче декларации (в случае блокировки из-за несвоевременной сдачи декларации или расчета);

- Выполните обязательства по передаче квитанции о приеме электронных документов в случае блокировки по данному основанию. (когда не была отправлена электронная квитанция о приеме требований или уведомлений от налоговой инспекции);

- Уведомите Федеральную налоговую службу об устранение ранее обозначенных нарушений.

Как разблокировать счет, заблокированный банком?

- посетите лично кредитное учреждение, где вам должны выдать документ, подтверждающий основания замораживания денежных операций;

- при отказе отправьте жалобу в ЦБ или обратитесь по телефону горячей линии банка;

- определите, почему банк заблокировал расчетный счет. В ряде случаев возврат денежной операции позволяет снять установленные ограничения;

- подготовьте документы, подтверждающие необходимость выполнения переводов и выплат.

Данный процесс является наиболее длительным.

@garant_ooo

Как ускорить снятие ареста, наложенное налоговой службой?

Заблокированный налоговой службой банковский бизнес-аккаунт буквально парализует работу юридического лица. Предприниматель начинает искать пути, как оперативно снять арест со счета. Ускорить процесс можно следующим образом:

- Лично предоставить в местное отделение надзорных органов квитанцию о погашении штрафа или задолженности по налогам, а также заявление с просьбой о снятии ареста со счета.

- В максимально короткий период подготовить и предоставить в налоговую службу заявление и все необходимые отчетные документы: годовую декларацию, расчет по страховым взносам и форму 6-НДФЛ.

- Передать квитанцию о приеме документов, которую просили ранее предоставить работники местного отделения налоговых органов.

Российское законодательство в некоторых случаях предусматривает автоматическое восстановление работоспособности арестованного счета. Речь идет о юридических лицах, которые находятся на этапе конкурсного производства, ликвидации или признаны банкротом.

Как разблокировать счет

Налоговая заблокировала расчетный счет: как совершить разблокировку? Для начала потребуется узнать точную причину ареста р/c, а уже потом предпринимать какие-либо действия. Для этого нужно следовать алгоритму:

- Посетить отделение банка, в котором осуществлялось открытие счета.

- Если выяснилось, что инициатором замораживания р/с является налоговая, то у сотрудника финансовой организации нужно запросить номер документа, на основании которого была осуществлена блокировка.

Постановление о блокировке

- Затем нужно посетить ФНС и отправиться в отдел камеральных проверок.

- Налоговику необходимо огласить реквизиты постановления и уточнить, по какой причине была совершена блокировка.

Обратите внимание! В некоторых случаях блокировку расчетного счета можно перепутать с защитой от мошеннических действий. Если у банка возникнут сомнения в том, действительно ли конкретную операцию осуществил владелец счета, то будет осуществлена заморозка р/с

После чего финансовая организация попросит клиента предоставить устное подтверждение того, что именно он осуществил запрос.

Дальнейший порядок действий будет зависеть от того, по какой причине р/c был заблокирован. Каждую ситуацию стоит рассмотреть в отдельности.

Неуплата налога

Если юридическим или физическим лицом вовремя не была осуществлена оплата налога, то ФНС просит банк осуществить заморозку р/c. Финансовая организация не имеет права отказать налоговой в этом требовании, так как рискует лишиться лицензии.

Важно! Блокируется только та часть суммы, которая равняется величине неуплаченного налога. Что касается остальных средств, то владелец р/c имеет полное право распоряжаться ими

Чтобы р/c был разморожен, необходимо осуществить погашение действующей задолженности

Важно учесть тот факт, что денежные средства могут быть получены ФНС только по истечении двух-трех дней. Если же владелец счета уведомит налоговую о том, что оплата была совершена, то блокировка снимается прямо в день осуществления перевода

Квитанция о приеме документов не была отправлена

Согласно действующему законодательству все налогоплательщики обязуются уведомлять налоговую о приеме контрольных документов. Проще говоря, если ФНС прислала гражданину какие-либо бумаги, то он обязуется направить в ответ квитанцию, являющуюся подтверждением того, что документы были получены.

Важно! Сколько времени отводится на отправку квитанции о приеме документов? У гражданина есть на это ровно 6 дней. Если по истечении вышеуказанного срока налоговая не получила квитанцию, то счет гражданина подлежит блокировке, которая вступит в силу через 10 дней

Чтобы разморозить р/с, необходимо направить в ФНС квитанцию, а также письмо, в котором содержится требование снять блокировку

Если по истечении вышеуказанного срока налоговая не получила квитанцию, то счет гражданина подлежит блокировке, которая вступит в силу через 10 дней. Чтобы разморозить р/с, необходимо направить в ФНС квитанцию, а также письмо, в котором содержится требование снять блокировку.

Нарушение сроков подачи налоговой декларации

Налоговая имеет полное право осуществить блокировку счета, если его владелец не сдал декларацию в установленные сроки. Р/с замораживается по истечении 10 дней с момента окончания периода подачи отчетности.

Обратите внимание! Данный пункт касается исключительно налоговой декларации. Если гражданин не сдал иные документы, то это не является основанием для блокировки банковского р/с

Стоит отметить тот факт, что если сроки подачи налоговой декларации были нарушены, то на счету будет заблокирована вся сумма. Например, если лицу по декларации нужно заплатить 50 тыс. рублей, а на р/с числится 1 млн. рублей, то распоряжаться всеми средствами не выйдет.

Если владелец р/c попробует осуществить какую-либо платежную операцию, то она будет автоматически заблокирована. Исключением является лишь перевод в налоговую. Для снятия блокировки достаточно направить в ФНС декларацию и осуществить погашение налога (если это необходимо).

Квитанция о приеме налоговой декларации

Блокировка по инициативе банка

В этом случае владельцу счета необходимо собрать документы, которые требует представить финансовая организация. Однако даже в этом случае сотрудники банка могут отказать клиенту. Остается только подавать исковое заявление в суд с целью решить спор.

Но делать это нужно самим, а не с помощью банка

Мы не знаем, правда ли так делает упомянутый в сообщении банк. Но эту новость подхватили в интернете, а предприниматели в нее поверили. Сегодня «Коммерсант» разобрался как СМИ, а мы разберемся как официальный блог банка: законно ли предупреждать клиентов о блокировке и как заранее узнать о решении налоговой.

Причины и нюансы блокировки подробно описаны в ст. 76 НК:

- У вас долг по налогам и взносам. Налоговая ждала, пока вы заплатите сами. Потом прислала вам требование. Потом подождала еще, а недоимка так и не погашена.

- Вы не сдали в срок декларацию или отчетность. Через 10 дней налоговая может заблокировать вам счет. Вы не сможете им полноценно пользоваться, пока не отчитаетесь.

- Налоговая провела проверку и начислила штраф. Если у вас нет имущества, которое может стать обеспечением для исполнения решения, есть основания для блокировки. Иногда счет блокируют сразу после проверки.

Пример с недоимкой по налогу. У вас лежит в банке 100 тысяч рублей — это деньги на аренду, зарплату или просто ваш личный остаток как ИП. Вы начислили, но не заплатили налог, допустим 10 тысяч рублей.

Налоговая пришлет в банк решение, по которому вы сможете проводить платежки на 90 тысяч рублей, а на оставшиеся 10 тысяч не сможете. Причем иногда приходит решение о приостановлении операций, а требования о списании денег еще нет.

В итоге у вас и деньги не списывают, и остатком на счете нормально пользоваться нельзя.

Эта история с блокировками касается только бизнеса — компаний и ИП. На физических лиц статья 76 НК не распространяется.

Решение о приостановлении операций налоговая пришлет в банк и вам. Скорее всего, вы получите его позже. Но если у вас заботливый банк, он сразу сообщит вам в смс, в личном кабинете и мобильном приложении, что к нему пришло решение из налоговой.

В любом случае сообщить о блокировке по решению налоговой банк сможет, только когда сам получит решение. Исполнить его он обязан сразу. То есть вы узнаете от банка о фактическом приостановлении операций и причине блокировки, а не о планах налоговой.

Честный и законопослушный банк не может так сделать. А если какой-то банк так сделает, это ничего не говорит о его заботе — скорее, это подвох и повод создать клиенту серьезные проблемы. И может быть, даже всем клиентам.

Блокировка — это одна из крайних мер со стороны налоговой. К ней прибегают, когда напоминания о недоимке и требования ее погасить не сработали. И когда срок отчета наступил, а налогоплательщик его не предоставил.

Налоговой больше ничего не остается, как заблокировать счет. Обычно после этого налоги сразу платятся, а отчеты сдаются.

Если банк предупреждает клиента о предстоящей блокировке, фактически он так помогает уйти от ответственности перед государством. Причины и обстоятельства приостановления операций по счету бывают разные, а иногда ошибается и налоговая. Но банк не имеет права в это лезть и разбираться, кто виноват.

У нас нет подтверждения этой информации. Есть только пост в мессенджере, из которого нельзя определить достоверность сообщения

Возможно, это ложная новость или повод привлечь внимание. «Коммерсант» пишет, что банк свою причастность к этому сообщению не подтвердил

Заранее узнать о решении налоговой по поводу приостановления операций может кто угодно: банк, сам налогоплательщик, конкурент, партнер или просто любопытный человек. На сайте налоговой есть сервис для информирования банков. Там даже логиниться не нужно — вводите ИНН фирмы или ИП и БИК банка и узнаете о приостановлениях по счету.

Все банки проверяют наличие решений через этот сервис еще до того, как открыть счет. И потом тоже им пользуются. Так могут делать и налогоплательщики.

По закону нельзя открывать счета, если у клиента есть приостановление от налоговой. Если один счет заблокировали, второй открыть не получится ни в этом банке, ни в другом.

Сначала нужно вовремя об этом узнать

Желательно получить информацию не перед проведением важной платежки в пятницу вечером и не в последний день месяца, когда нужно закрывать квартал. Банк должен сообщить об этом, как только получил такое решение и приостановил операции

Как только вы узнали о приостановлении, нужно разобраться, в чем дело. В этом тоже поможет банк. Как минимум вы узнаете, что делать дальше. Выполните требования налоговой. Если дело в задолженности — оплатите.

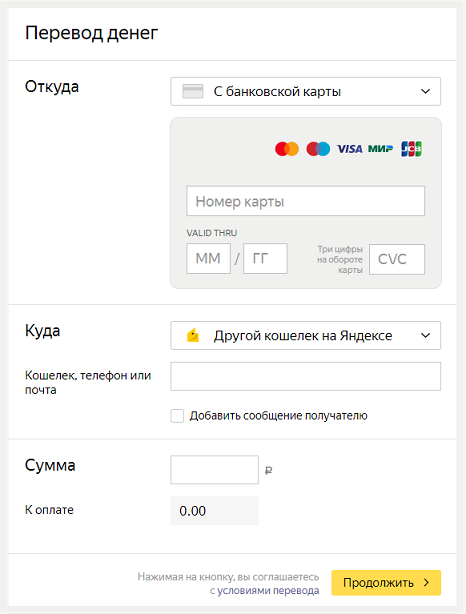

Приостановление проведения конкретной финансовой операции

Если у банка возникло сомнение в чистоте операции, то, он имеет право потребовать дополнительные документы и информацию. Пункт.14 ст.7 Закона № 115-ФЗ устанавливает обязанность клиентов предоставлять информацию, необходимую для исполнения банками требований законодательства. Поэтому, на период получения ответа от клиента и его обработки банк приостанавливает операцию, которую считает сомнительной, до конца следующего операционного дня. В это время необходимо иметь под рукой все необходимые для подтверждения операции документы:

- договор

- счет

- акт/накладную или иной подтверждающий документ.

Банк либо позвонит, либо напишет запрос через банк-клиент о предоставлении подтверждающих операцию документов

Важно вовремя это сделать, иначе банк не успеет проверить платеж и провести его до конца следующего операционного дня. Если по операции все же получен отказ, то готовьтесь к более масштабной проверке. Кроме того, банк внесет вас в «черный список» №639-П

В дальнейшем, чтобы доказать чистоту операции, по которой был получен отказ, вам придется пройти двухступенчатый механизм реабилитации, прописанный в законе № 115-ФЗ.

Подробно о механизме выхода из “Черных списков” я рассмотрела в статье;

Какие документы могут запрашивать банки в связи с блокировкой счета по 115-ФЗ?

Банк может запросить любые документы, которые пропишет у себя в правилах внутреннего контроля. Как правило, это закрытый пополняемый перечень, но, следует понимать, что правила возникают из рекомендаций ЦБ РФ. Основной перечень регулирующей информации, которую используют банки в своей деятельности, приведен выше.

Какие сроки подачи запрашиваемых банком документов в связи с блокировкой счета по 115 ФЗ?

Совершая масштабную проверку клиента, ЦБ рекомендует устанавливать сроки от 3 до 7 дней. Чаще всего банки придерживаются именно такого порядка. Но, оперативный срок по проверке конкретной финансовой операции, как я писала выше, конец следующего операционного дня. Надо успеть!

Что будет, если не представить запрашиваемые банком сведения?

Если банку не предоставить вовремя документы, то операция по счету не будет проведена. Если подобная ситуация повторится, и клиент снова попытается совершить сомнительную операцию, банк вправе расторгнуть договор (абз. 2 п. 5.2 ст. 7 закона № 115-ФЗ). Если же речь идет не просто о проведении конкретной финансовой операции, а о более масштабной проверке то, по итогам такой проверки, клиента могут «попросить» покинуть банк по собственной инициативе. Идти или не идти на поводу у банка? Здесь каждая ситуация глубоко индивидуальна.

Не секрет, что некоторые банки, при закрытии счета, могут выставить «комиссию за непредставление (неполное представление) документов при проверке». Такая комиссия может достигать 10-20% на остаток по счету клиента. Иногда, лучше остаться и не терять деньги, пытаться доказать свою правоту путем отправки жалоб в ЦБ РФ и сам банк. Но, со многими банками, такой механизм, к сожалению не работает. Поэтому, иногда, вернуть незаконно удержанную «комиссию за непредставление (неполное представление) документов при проверке» можно только через суд. Но, к счастью, суды, в таких случаях, очень часто на стороне клиента, конечно же, если у последнего есть все необходимые доказательства выполнения обязательств по запросу банка.

Вывод — даем банку полный объем требуемой информации, вовремя, под детальную опись с пояснениями по каждому пункту запроса. Не пропускаем ничего, даже того, чего у вас никогда не было и не должно было быть!

Причины блокировки счета организации

Вероятность блокировок клиентов Контур.Бухгалтерии ниже в несколько раз за счет автоматической проверки на ошибки! Получить бесплатный доступ на 14 дней

Термин «блокировка счета» не полностью корректен, банк лишь приостанавливает все расходные операции по данному счету. Случаи блокировки расчетного счета описаны в п. 3 ст. 76 Налогового Кодекса РФ. Рассмотрим четыре основных случая.

1) Вы не сдали декларацию

Опоздание с подачей декларации на пару дней таким наказанием не грозит. Счет заблокируют, если вы не сдали декларацию в течение 10 дней после окончания сроков сдачи отчётности. Никаких ограничений на сумму блокировки нет, плэтому налоговая может заблокировать все деньги на счетах. Блокировать счет могут в течение трез лет со дня истечения срока сдачи декларации.

Несдача бухгалтерской отчетности в налоговую или несвоевременное предоставление данных по требованию ИФНС — это не основание для блокировки расчётного счета. В п. 3 статьи 76 НК РФ говорится о непредставлении только налоговой декларации.

2) Вы не ответили налоговой на ее запрос или уведомление

Вы не подтвердили квитанцией приём от налоговой:

- требования о представлении документов в налоговую;

- требования о представлении пояснений;

- уведомления о вызове в налоговую.

Спустя 6 дней с момента отправки требования налоговиками, а потом еще 10 дней без ответа, расчетный счет заблокируют. Вам нужно направить квитанцию о приеме требования, ответить «да, я получил»

При этом неважно, когда вы предоставите документы по требованию

3) Вы не заплатили налог, пеню или штраф

Каждый отчёт проходит камеральную проверку в течение месяца. Налоговая инспекция в этот период выявляет ошибки в расчёте налога. В течение 3-х месяцев ИФНС выставит требование об уплате налога, например, по ТКС или по почте заказным письмом. После 6 дней требование считается вами полученным. Еще 8 дней вам дается, чтобы погасить долг (п. 4 ст. 69 НК РФ).

Далее налоговая в течение 2-х месяцев в праве вынести решение о взыскании суммы неуплаты (п. 3 ст. 46 НК РФ). Вынеся такое решение, налоговая отправляет в банк инкассовое поручение на взыскание с указанного в этом поручении счёта суммы неуплаты. Помимо взыскания налоговая вправе заблокировать расчётный счёт. В этом случае расходные операции приостанавливаются только на сумму задолженности, остальные деньги можно использовать.

По новым правилам, которые вступили в силу с 2021 года, налоговая не будет блокировать счета организаций и ИП, у которых задолженность не превышает 3 000 рублей. Исключением стали случаи, в которых требование об уплате налога прсрочено на три года и больше.

4) Вы не представили расчёт по НДФЛ работников

С 2021 года работодатели обязаны предоставлять по НДФЛ за своих работников ежеквартальный расчёт. И по истечении 10 дней не предоставившим заблокируют расчётные счета. Эти изменения в НК РФ указаны в законе №113-ФЗ от 02.05.2015.

5) Вы не соблюдаете требования электронного документооборота

Если вам полагается сдавать отчетность в электронной форме, но вы в течение 10 рабочих дней со дня возникновения такой обязанности не представили отчетность в ИФНС или представили ее в бумажной форме — ваш счет имеют право заблокировать.

6) Вы не предоставили расчёт по страховым взносам (РСВ)

С 30 августа 2021 года вступил в силу закон № 232-ФЗ от 29.07.2018, наделивший налоговиков правом блокировать расчетные счета за непредставление РСВ. Напомним, что РСВ за 2021 год нужно сдать до 30 января 2021 года. Опоздание с отчетом более чем на 10 дней приведет к блокировке счетов.

7) Вы совершили нарушения, которые выявила выездная налоговая проверка (ВНП)

Если по результатам выездной проверки вам доначислили пени, налоги и штрафы, налоговая может вынести решение о запрете на отчуждение имущества организации без своего согласия. После этого, счета могут заблокировать на сумму долга, которая не покрыта стоимостью имущества компании.

Вы совершили нетипичную или подозрительную операцию

Государство продолжает борьбу с мошенниками, поэтому решило наделить банки правом блокировать счета с подозрительными операциями. Эта мера действует с 26 сентября 2021 в соответствии со ст. 3 ФЗ от 27 июня 2021 г. № 167-ФЗ

Если банк заподозрит, что до вашего счета добрался мошенник — он запретит подозрительную операцию и сообщит вам об этом. Если вы подтвердите операцию, ее незамедлительно проведут, а если с вами не удастся связаться — заморозят на два дня. В течение этого времени можно отменить платеж, иначе он отправится по указанным реквизитам.

Что делать, если налоговая тянет с разблокировкой счета

Несмотря на то, что разблокировка счета при устранении нарушений, ее повлекших, должна производиться оперативно, на деле данная процедура может занять неделю и даже больше. Для усложнения жизни налогоплательщикам у налоговиков существует немало средств.

В некоторых случаях компании могут столкнуться с незаконными требованиями со стороны инспекторов:

- Они могут потребовать прохождения налогоплательщиком якобы обязательных процедур для разблокирования счета.

- Иногда выдвигается требование о проведении камеральной проверки.

- Нередки ситуации, когда от налогоплательщика требуется прохождение множества различных кабинетов с так называемым «бегунком» — обходным листом, который все должностные лица, указанные в нем, должны будут завизировать.

- Может быть поставлено условие по переходу исключительно на электронную отчетность в случаях, когда она не является обязательной.

Вы не хотите попасть в подобную ситуацию? Следите за материалами нашей рубрики «Блокировка счета». Самая актуальная информация, компетентные разъяснения экспертов помогут вам быть законодательно подкованными и отстоять интересы вашей компании в сложной ситуации

Противозаконные действия ФНС

В НК РФ указаны случаи блокировки счета. Несмотря на это, налоговые службы часто идут на нарушения и «замораживают» деньги по иным причинам:

- Несвоевременна передача отчета по бухгалтерии.

- Просрочка передачи налоговой отчетности по результатам определенного периода.

- Ошибка в отчете или написание неправильных реквизитов для перечисления денег.

- Просрочка во времени передачи декларации из-за недобросовестной работы оператора или почты.

- Подозрение о том, что компания является однодневкой.

Все описанные выше случаи не являются поводом для «заморозки» средств. Если ФНС пошла на нарушение, можно смело обращаться в суд.

Что делать

Чтобы снять блокировку, нужно пройти через 2 этапа: понять причину и выполнить требования ФНС. Что касается основания, его налоговая указывает в постановлении. Если банк заблокировал счёт и не прислал постановление, запросите этот документ. Узнав причину, сделайте то, что просит налоговая служба.

Если дело в неуплате налога

Если ИП пропустил срок уплаты налога, ему придёт письменное требование. На оплату после этого есть 8 дней. Если деньги не поступят, на каждом счёте заблокируют сумму долга. Приведём пример. Допустим, у ИП долг по налогам 20 000 руб. Есть счёт в рублях и в долларах. На первом заблокируют 20 000 руб., на втором – ту же сумму в пересчёте в доллары. Поручение налоговая отправляет только в один банк, где у ИП открыт счёт. В какой именно, предугадать сложно.

Чтобы снять блокировку, налог придётся заплатить. Ограничения снимут максимум через 2 дня после подтверждения от банка, что долг списан. Ускорить процесс можно, если распечатать копию платёжки и лично отнести в ФНС по месту регистрации ИП.

Если нужная сумма на счёте есть, деньги спишутся автоматом, ИП ничего делать не придётся. Если требуемой суммы нет, нужно внести её на заблокированный счёт.

Если дело в задержке отчётности

В этом случае блокируются все деньги на всех счетах. Выход простой – сдать отчётность. Отправить можно через систему электронного документооборота или занести в налоговую. Первый вариант ускорит процесс. На разблокировку уйдёт также 2 дня после получения документов.

Можно подстраховаться от блокировки. Если задержали отчётность на 1-2 дня, просто сообщите об этом в налоговую и сообщите, что уже всё отправили.

Если дело в запросах налоговой

Если не подтверждать получение запросов от налоговой, заблокируют все деньги на всех счетах. На подтверждение запроса есть 6 дней. Если не отправить квитанцию вовремя, через 10 дней ждите блокировки счёта.

Что делать? Проверьте запросы и отправьте подтверждения, даже если срок уже пропущен. Максимум через 2 дня ограничения должны снять.