Приложение тинькофф инвестиции: как это работает. полный обзор сервиса

Содержание:

- Акции в подарок от Тинькофф

- Возможные сложности в работе

- Сервис Тинькофф Инвестиции. Достоинства

- Что такое брокерский счет

- Как работает приложение Тинькофф Инвестиции

- Часто задаваемые вопросы

- Инвестиции у конкурентов

- Как пользоваться брокерским счетом в Тинькофф

- Для тех у кого есть дебетовая карта банка

- Мобильное приложение

- Как пользоваться?

- Какие инструменты доступны в Тинькофф Инвестиции

Акции в подарок от Тинькофф

Для привлечения новых клиентов в Тинькофф запустили следующую программу — за прохождение обучающего курса по основам инвестиционной деятельности брокер дарит ценные бумаги.

Условия:

- вид финансового инструмента, предоставляемого в подарок — акции известных компаний,

- общая стоимость подарка — до 25 000 рублей,

Для того чтобы воспользоваться такой возможностью, пользователю потребуется выполнить несколько простых действий:

- Вход в мобильное приложение Тинькофф Инвестиции.

- На главной странице будет отображена ссылка на обучение. По ней нужно перейти.

- Отобразится страница с условиями участия в акции. Нужно ознакомиться с представленной информацией и нажать кнопку «Пройти».

- Далее нужно пройти предложенный урок и нажать кнопку «Продолжить».

- После этих действий пользователю будет начислена первая подарочная акция.

Для получения других акций в подарок, описанные выше действия следует повторить. В день можно проходить сразу несколько уроков.

Как начать инвестировать с нуля?

Возможные сложности в работе

Если изучить отзывы о работе сервиса «Тинькофф Инвестиции», можно заметить довольно много негативных мнений. Большинство из них связаны с двумя аспектами:

- высокой комиссией;

- непониманием клиентами тонкостей работы на бирже.

Такие отзывы вряд ли стоит принимать всерьез. В конце концов, о размере комиссий банк сообщает открыто, и тут каждый сам решает, насколько они выгодны. Так же, как и каждый сам принимает на веру миф о том, что можно играть на бирже без базовых знаний технологий инвестирования.

Однако в обсуждениях можно найти и полезную информацию о недочетах сервиса. В первую очередь, это множество жалоб на нестабильность его работы. Как правило, у пользователей возникают следующие проблемы:

- доступ к сервису невозможен;

- в личном кабинете не отображается брокерский счет;

- некорректно работают операции ввода и вывода денежных средств;

- из портфеля пропадает часть активов;

- неверно происходит расчет налогов;

- операции совершения сделок недоступны.

Естественно, в каждом из этих случаев следует обращаться в техническую поддержку банка, хотя бы по телефону 8-800-555-22-77. Но и звонок, и решение проблемы, требуют времени. Тогда как в биржевой торговле получение прибыли зачастую зависит от быстроты реакции трейдера. Частые технические сбои могут лишить вас прибыли, об этом следует помнить.

Еще один важный аспект – «Тинькофф» оставляет за собой право в одностороннем порядке ограничить клиенту доступ к сервису «Инвестиции». Возможные причины такого решения перечислены в договоре на обслуживание (как в бумажном варианте, так и в электронном виде на сайте банка). Во избежание нарушения одного из правил, рекомендуем вам досконально изучить договор перед подписанием и оговорить все условия, кажущиеся вам сомнительными, с сотрудником банка.

Перечень доступных пользователю ценных бумаг «Тинькофф» также корректирует на свое усмотрение. К примеру, вы можете приобрести акцию компании N, а через некоторое время банк уберет акции этой компании из оборота на своем сервисе. В вашем портфеле актив останется, но чтобы продать его, вам придется обращаться непосредственно в брокерскую компанию «БКС», с которой сотрудничает «Тинькофф». Впрочем, такая ситуация возможна только с акциями и облигациями малоизвестных компаний. Ценные бумаги таких гигантов, как Газпром, Google и т.д. вряд ли пропадут из обращения на сервисе.

Указанные особенности и недочеты сервиса делают его подходящим, разве что, для начинающих трейдеров либо для людей, воспринимающих приобретение акций как долгосрочную инвестицию. Для тех, кто хочет получать прибыть от купли-продажи ценных бумаг, сервис вряд ли будет удобен.

Сервис Тинькофф Инвестиции. Достоинства

Данный обзор немного устарел и касается, в основном, сервиса «Тинькофф Инвестиции» при посредничестве «БКС-Брокер». Сейчас «Тинькофф» открывает клиентам брокерские счета самостоятельно через «Тинькофф Брокер». Обновленный обзор сервиса «Тинькофф Инвестиции» читайте в статье «Тинькофф Инвестиции 2.0 от Тинькофф Брокер: ловушка для домохозяек».

ЧИТАТЬ СВЕЖИЙ ОБЗОР

1 Простота открытия брокерского счёта.

Для того, чтобы покупать акции и облигации через «Тинькофф Инвестиции», нужно открыть брокерский счёт. Сам «Тинькофф» брокерские услуги не оказывает, он посредник, партнёром банка здесь выступает ООО «Компания БКС».

Заявку на открытие брокерского счёта нужно оформить на сайте. Если у вас нет дебетовой карточки «Тинькофф Банка», то одновременно с документами на открытие брокерского счета вам привезут рублевую карту «Tinkoff Black». Обычно данная процедура занимает 2-5 дней, но иногда случаются задержки.

UPD: 18.08.2018

«Тинькофф Банк» получил лицензию на брокерскую деятельность и теперь не нуждается в посреднике «БКС-Брокер» для своего сервиса «Тинькофф Инвестиции». Со счета, открытого в «БКС», покупать ценные бумаги уже не получится, нужно открывать новый брокерский счет:

Курьер привезет документы на подпись в любое удобное время и место в течение пары дней.

ОТКРЫТЬ СЧЕТ ПО АКЦИИ

Без карты пользоваться сервисом «Тинькофф Инвестиции» не получится. Пополнить брокерский счет, а также вывести деньги с брокерского счёта на банковский можно только с помощью дебетовой карточки «Tinkoff Black».

2 Простота покупки акций, облигаций и валюты.

Для покупки акций, облигаций или валюты через сервис «Тинькофф Инвестиции» не требуется устанавливать какое-либо дополнительное программное обеспечение на свой ПК.

Нужно всего лишь зайти в интересующий раздел: «Акции», «Облигации» или «Валюта», и выбрать то, что мы хотим купить:

Далее остаётся только указать нужное нам количество и расплатиться карточкой «Tinkoff Black», комиссия рассчитается автоматически. Можно предварительно пополнить брокерский счёт и оплатить бумаги с него:

3 Единая комиссия на все операции.

В «Тинькофф Инвестициях» установлена единая комиссия на всё, что можно купить или продать через данный сервис.

Размер комиссии составляет 0,3% от суммы сделки, но не менее 99 руб.

Плата за депозитарное обслуживание не предусмотрена. Зачисление денежных средств на брокерский счет, а также вывод на карту «Tinkoff Black» осуществляется без комиссии.

Для бескомиссионного зачисления валюты на брокерский счёт, а также для вывода валюты нужно использовать валютную карту «Tinkoff Black».

UPD: 05.12.2020

С 03.02.2020 «Тинькофф» отменил минимальную комиссию в 99 руб., так что теперь комиссия просто составляет 0,3% от суммы сделки.

4 Возможность купить иностранные бумаги.

С помощью сервиса «Тинькофф Инвестиции», помимо российских акций, облигаций и еврооблигаций, можно купить ещё и иностранные бумаги, например, акции «Visa», «eBay», «Google», «Facebook», «Boeing», «Coca-Cola», «Microsoft Corporation», «Apple» и др. Можно приобрести глобальную депозитарную расписку самого «TCS Finance Limited», чьи бумаги торгуются на Лондонской бирже.

5 Возможность купить валюту по выгодному курсу.

Сервис «Тинькофф Инвестиции» позволяет купить валюту практически по биржевому курсу и вывести её без комиссии на валютную карту «Tinkoff Black». Комиссия в 0,3%, минимум 99 руб., конечно, немного кусается, но всё-таки это получается выгоднее, чем конвертировать валюту в интернет-банке «Тинькофф», где спред тоже весьма приемлемый.

Например, когда на бирже валюта продавалась по 56,3250, «Тинькофф Инвестиции» предлагал цену 56,3750 (для сравнения курса был взят стакан котировок у «Открытие брокер» из терминала Quik):

Минимальное количество валюты, которое можно купить или продать на бирже, составляет 1000 у.е., «Тинькофф Инвестиции» позволяют конвертировать меньшие суммы.

Различия в котировках, кстати, непостоянные. В другой момент времени курс покупки валюты в «Тинькофф Инвестициях» был хуже предложения биржи всего на 3 копейки:

UPD: 05.12.2020

Т.к. минимальная комиссия в 99 руб. была отменена, покупать валюту на тарифе «Инвестор» стало более выгодно.

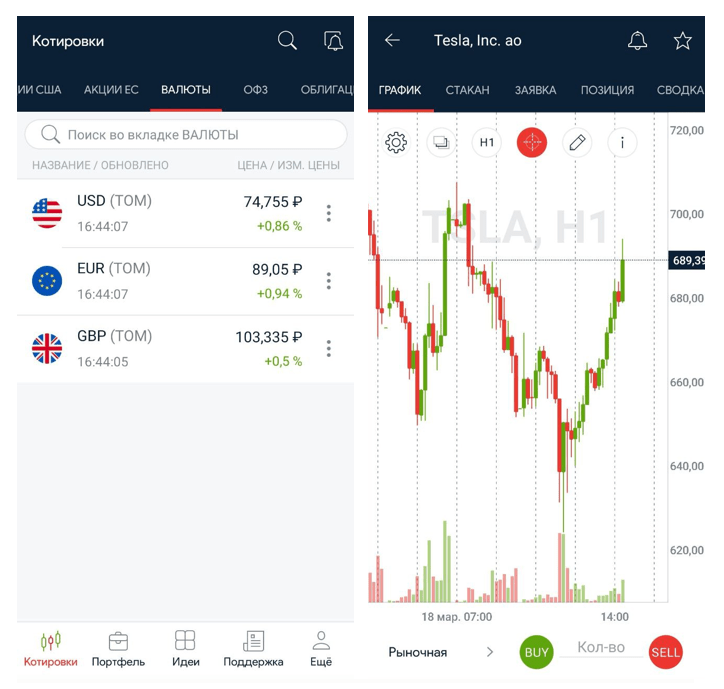

6 Есть мобильное приложение.

В конце марта 2017 «Тинькофф Банк» выпустил мобильное приложение «Тинькофф Инвестиции» для Android и iOs:

Функционал мобильного приложения соответствует web-версии. Со смартфона можно покупать/продавать ценные бумаги и валюту, следить за состоянием портфеля, выводить деньги с брокерского счета.

Что такое брокерский счет

Механизм работы брокерского счета:

- клиент заводит деньги;

- выбирает активы для покупки;

- дает поручение брокеру купить нужное количество;

- становится владельцем ценных бумаг, валюты, опционов, фьючерсов.

Точно так же проходит процедура продажи активов. Записи о владении ценными бумагами хранятся в специальной организации – депозитарии, поэтому инвестор не перестанет быть владельцем акций или облигаций, если что-то случится с брокером.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Тинькофф Банк имеет лицензии на брокерскую и депозитарную деятельности, поэтому может выступать посредником между клиентом и фондовой биржей. Он предлагает открыть два вида счетов: простой брокерский и ИИС. Все про ИИС у брокера Тинькофф мы писали ранее. Сейчас разберем условия открытия и использования обычного брокерского счета.

Услуги Тинькофф Брокера:

- Заключение договора на брокерское и депозитарное обслуживание.

- Обеспечение доступа на Санкт-Петербургскую и Московскую биржи.

- Учет денежных средств, ценных бумаг инвестора.

- Выполнение поручений на покупку и продажу активов.

- Обеспечение доступа к аналитике и текущей рыночной информации.

- Помощь в формировании портфеля на основе анализа риск-профиля клиента.

- Перечисление налогов в бюджет по результатам сделки в качестве налогового агента.

Как работает приложение Тинькофф Инвестиции

Приложение Тинькофф Инвестиции очень удобно в использовании. Позволяет смотреть различную аналитику по портфелю. Можно легко пополнить брокерский счет или вывести деньги, но идет привязка к карте Тинькофф.

В приложении можно смотреть события, которые произошли с портфелем: покупки, оплаченные комиссии, выплаченные купоны и т.д.

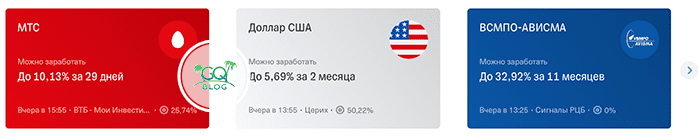

Вкладка «Что купить» заполнена информацией, советами, рассказом об успешном опыте других. Это маркетинговый ход, который побуждает сделать операцию и приобрести активы.

Вкладка «Лента» наполнена информацией о рынках, новостями по финансам и экономике.

В приложении есть удобный, быстрый и вежливый чат. Присылаются ссылки на прямые эфиры, подкасты, увлекательные материалы по обучению. Новичку в этом приложении очень легко и познавательно.

Информация отображается очень качественно: можно посмотреть всё в деталях, построить различные графики, добавить стакан, специальные уведомления о достижении цены определенного уровня, добавлять в избранное, видеть прогнозы, показатели.

Приложение Сбербанк Инвест заметно проигрывает приложению Тинькофф Инвестиции.

Приложение Сбербанк Инвест и Тинькофф Инвестиции

На главном экране можно посмотреть состав вашего портфеля. Внизу есть 5 основных вкладок. Начать лучше с вкладки «Прочее», там есть часто задаваемые вопросы. На вкладке «Рынок» можно выбрать и купить акции, облигации, фонды и валюту.

Нет доступа к Санкт-Петербургской бирже и нельзя купить акции иностранных государств.

Чтобы купить ценную бумагу, нужно войти в нее. Информация очень скудная, нет возможности смотреть свечной график, а только линейный. При покупке или продаже нужно вводить смс, пока смс идет цена может измениться, это неудобно. Нет стакана, отображения всех покупателей и продавцов.

Многие вкладки в приложении пустые. Поддержка отвечает долго или не отвечает вообще.

Еще про инвестиции

Как открыть ИИС в Сбербанке через приложение: пошаговая инструкция

Часто задаваемые вопросы

Как найти дивидендные акции?

Если вы хотите найти в сервисе какие акции имеют дивиденды — то напрямую сделать это не получится. Нужно заходить в каждую бумагу и смотреть данные о дивидендных выплатах.

Проще всего использовать дивидендный календарь сторонних сайтов.

Например:

- https://dohod.ru/ik/analytics/dividend

- https://bcs-express.ru/dividednyj-kalendar

- https://open-broker.ru/ru/analytics/

Ищем интересные бумаги с высокими выплатами, а потом переходим в Тинькофф. И совершаем сделку.

Выплата дивидендов

Все дивиденды по акциям, находящихся в вашем портфеле зачисляются на счет. Обычно деньги поступают в течение месяца после дивидендной отсечки. Это правило действует не только для Tinkoff, а для всех брокеров. От иностранных акций и еврооблигаций средства зачисляются в долларах.

Деньги можно сразу же использовать: вывести, потратить или инвестировать.

Налоги с акций и других ценных бумаг

Нужно ли платить налог с прибыли, в том числе и поступающих дивидендов? Сколько и как это сделать?

Налогообложению подлежит вся прибыль полученная инвестором в результате торговли по ставке 13%.

Сюда входит получение дивидендов и продажа ценных бумаг с прибылью (купили за 100 000, продали за 150 тысяч рублей). С 50 000 рублей (чистой прибыли) и будет удержан налог 13% или 6 500.

Отдельно про облигации. С ОФЗ налог не платится совсем (с купонных выплат). С других долговых бумаг — налогообложению подлежит превышение купонного дохода на 5 процентных пункта от ключевой ставки ЦБ. То есть если ставка 8%, а доходность облигации 14%, то налог будет удержан только с 1 процента.

Фондовый брокер, с которым у вас заключен договор (в данном случае БКС) является налоговым агентом. Это значит, что он сам удерживает с вашей прибыли все налоги. И на счет уже поступает сумма, очищенная от 13%.

В конце года брокер определяет итоговую величину налогооблагаемой базы (сумму всех убытков и прибыли) и делает перерасчет. Либо дополнительно удержит налог, либо (если были убыточные операции) вернет излишне удержанную сумму.

Можно ли открыть ИИС в Тинькофф инвестиции?

Нет. Индивидуальный инвестиционный счет можно открыть только обратившись к брокеру напрямую.

Уже можно. )))

Какова минимальная сумма инвестиций?

Размер минимальной суммы ограничен только стоимостью ценных бумаг. Например, одна российская облигация стоит 1 000 рублей. Стоимость большинства российских акций находится в пределах 2-5 тысяч рублей. Но не забываем про минимальную комиссию в 99 рублей. Америка просит за свои бумаги 30-100 баксов (в среднем).

Сколько можно заработать?

Этого никто не знает. Если вы покупаете облигации, то ваша прибыль — это величина купонного дохода. Если же объект инвестиций акции, то разброс может быть от -100% до +20 +30 +50% и выше. Здесь все зависит от купленной бумаги и срока вложений. Гарантию, что цена акции будет расти в будущем и вы 100% получите прибыль никто не дает.

Есть только советы аналитиков. Но… 100% доверять им тоже не стоит.

Почему нельзя покупать акции круглосуточно или время работы биржи

Иногда в платформе можно встретить, особенно в выходные, надпись «Биржа закрыта». Что это значит?

Покупка ценных бумаг в сервисе Тинькофф инвестиции зависит от времени работы мировых бирж. Биржа работает — можно совершать сделки. Биржа закрыта — операции невозможны.

График работы Московской Биржи с понедельника по пятницу. Торги начинаются с 10 часов и заканчиваются в 18-45 по московскому времени.

Америка (NYSE, NASDAQ) торгуется с 17-30 до 24-00 (зимнее время) и с 16-30 — до 23-00 (летнее время). Время указано тоже московское.

Великобритания (LSE) — 10-00 — 17-30 летом и 11-30 — 18-30 — зимой.

Какие комиссии при выводе средств?

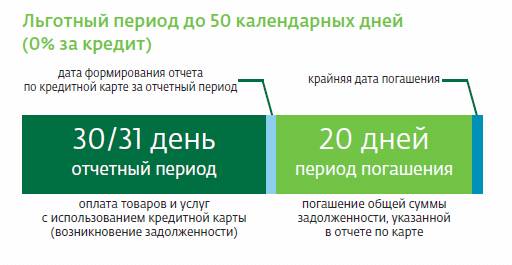

Вывод средств с брокерского счета бесплатный. Деньги поступают на карту буквально в течение нескольких минут. Но здесь есть небольшие нюансы. Подать заявку нужно до 17-15 по московскому времени. В противном случае деньги получите только на следующий день. То же самое касается выходных и праздничных дней.

Для примера, у многих брокеров вывод средств может занимать от нескольких часов до 2-х суток. С взиманием комиссии за перевод.

Еще один плюсик, для тех кто не в курсе. Торги на фондовом рынке происходят по принципу Т2+. Это значит, что после продажи бумаги (акций) деньги на брокерский счет поступают через 2 дня. В сервисе Тинькофф такого ограничения нет. После продажи, деньги моментально поступают на брокерский счет. И их сразу же можно вывести.

Инвестиции у конкурентов

Одним из ближайших аналогов «Тинькофф Инвестиций» является приложение «Альфа Директ».Тарифных плана тут два: «Альфа-Трейдер» и «S». Второй пакет предлагается начинающим инвесторам, а «Альфа-Трейдер» — продвинутым. Обслуживание в «Альфа Директ» бесплатное, но есть брокерские комиссии, которые зависят от тарифа, объема торгов и прочих условий. В пакете «S» стоимость операций с ценными бумагами и валютой составляет 0,3 %. Операции с фьючерсами стоят дороже — 0,5 % биржевого сбора. По «Альфа-Трейдеру» минимальные комиссии за операции с ценными бумагами составляют 0,014 %, а за операции с валютой — 0,011 %, но только при торговле большими объемами. Конкретную ставку лучше уточнять отдельно, опираясь на сумму, которую вы готовы потратить на инвестиции, и вчитываясь в договор с брокером.

Приложение Альфа-Банка

Приложение Альфа-Банка

Торговать через программу от Альфа-Банка можно акциями (российскими и иностранными), долларами, евро, ОФЗ, облигациями, фьючерсами. Еще доступны ETF, индексы и паи. Активы представлены в разделе «Котировки», там же есть график стоимости, биржевой стакан и инструменты для технического анализа: перекрестия, отрезки, линии и так далее. График есть свечной, барный и линейный. На нем можно выставлять метки, писать текстовые сообщения, выстраивать линии поддержки и сопротивления. В «Альфа Директ» предусмотрен и чат поддержки.

Микаэл Караманянц, генеральный директор компании «РашенСофт»:

— Мобильное приложение — это прежде всего инструмент, который позволяет оперативно реагировать на все рыночные события, не будучи привязанным к определенной локации. Однако использовать их для профессиональной аналитики нельзя. Во-первых, подавать развёрнутую аналитику через такие программы не позволяют габариты устройства. Во-вторых, очень сложно произвести технический или фундаментальный анализ на ходу, и потом ещё принять на основе анализа сиюминутное решение. Можно контролировать ситуацию с помощью мобильного приложения, но решения принимаются не при помощи аналитических манипуляций в нём, а на основании заранее намеченного плана.

Как пользоваться брокерским счетом в Тинькофф

В сервисе Тинькофф Инвестиции можно покупать и продавать валюту, акции и облигации российских и иностранных компаний. Для этого нужно освоить несколько простых функций.

Пополнить счет

Пополнять брокерский счет можно бесплатно с дебетовой карты Тинькофф банка в любой валюте, или другой карты любого банка в рублях.

Если у клиента есть дебетовая карта Тинькофф, то можно вообще не пополнять брокерский счет. При совершении сделки банк автоматически переведет деньги с дебетовой карты на брокерский счет и спишет их с него моментально.

Важно понимать, что без пополнения брокерского счета невозможно будет купить акции или облигации на бирже. На него же приходят деньги от продажи ценных бумаг

Эти средства потом можно будет вывести на любую подходящую карту.

Купить акции

Перед покупкой акций можно ознакомиться с их полным перечнем в разделе «Акции» на сайте банка или в мобильном приложении. Здесь легко настроить фильтр, который рассортирует акции по отрасли, доходности и валюте.

Если сразу сложно определиться с выбором акций, можно воспользоваться услугами встроенного робота-советника. После этого можно перейти к покупке ценных бумаг.

Процесс покупки ценных бумаг выглядит так:

- Авторизация на сайте или мобильном приложении.

- Выбор акций и облигаций. Покупать акции можно только лотами. В одном лоте может быть 1 акция, и 2, и 10, и 100 и более. Облигации и ETF можно покупать по одной.

- Выбор количества лотов акций.

- Подтверждение покупки акций и облигаций кодом из СМС.

Стоимость ценных бумаг на бирже может меняться часто – даже каждую секунду. Поэтому, чтобы сделку из-за колебаний цены не отменять, на странице покупки цена акции будет выше на 0,3 %.

Купить валюту

Купить валюту в сервисе Тинькофф Инвестиции можно в мобильном приложении и на сайте банка. В мобильном приложении внизу экрана нужно выбрать раздел «Что купить» и перейти к вкладке «Валюта». На сайте банка это можно сделать в разделе «Инвестиции». Здесь нужно выбрать меню «Каталог» и нажать кнопку «Валюта».

В сервисе Тинькофф Инвестиции можно купить валюту:

- доллары;

- евро;

- юани;

- гонконгские доллары;

- иены;

- лиры;

- франки;

- фунты стерлингов.

Продать акции

Для того чтобы продать акции или облигации компаний из своего портфеля, нужно выбрать их и нажать на кнопку «Продать». Деньги от продажи ценных бумаг зачисляются на мультивалютный брокерский счет.

Вывести деньги

Деньги с брокерского счета можно вывести в любое время без комиссий и без всяких ограничений на дебетовую карту Tinkoff или мультивалютную карту Tinkoff Black. Но вывести получится только рубли, доллары и евро. Если на счете есть любая другая валюта, ее нужно сначала продать на бирже, а потом уже и выводить средства.

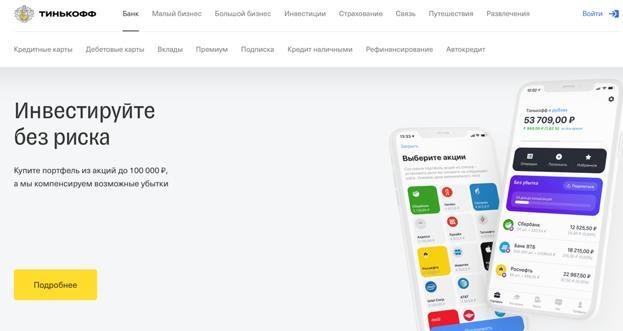

Для тех у кого есть дебетовая карта банка

Такой способ подойдет той категории граждан, которые на данный момент уже являются клиентами банка. Нужно совершить ряд последовательных действий.

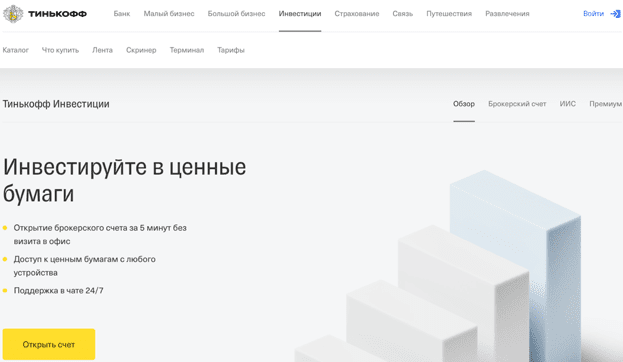

На главной странице официального сайта требуется перейти в соответствующий раздел «Инвестиции», расположенный на верхней панели.

Выбор услуги открытия счета

На открывшейся странице есть возможность отправить заявку, используя кнопку «Открыть счет», выделенную на желтом фоне.

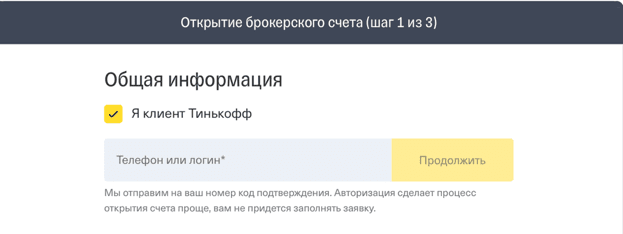

Заполнение персональных данных

В появившемся окне ввести ранее выданный логин или номер мобильного телефона. По завершении заполнения анкеты, на указанный номер поступит СМС-уведомление от банка с паролем для подтверждения операции.

Мобильное приложение

Да, и еще у Тинькофф брокера есть классное мобильное приложение. Я сам им пользуюсь. Удобно и практично. Большинство активов я покупал с его помощью. Естественно, я уже знал, что именно я покупаю и использовал приложение просто для покупки.

Но там регулярно допиливают функционал. Например, сейчас можно собрать портфель в полуавтоматическом режиме, ответив на три вопроса. Система вам порекомендует, какие активы нужно купить, чтобы достичь поставленной цели.

Скачать приложение можно из онлайн магазина Google Play или AppStore. Только посмотрите, чтобы разрабом был Тинькофф банк и не скачайте какую-нибудь дичь, которая похитит пароли и явки.

Таким образом, Тинькофф брокер – это весчь Пользуйтесь, покупайте акции и облигации, ETF и полисы НСЖ. Пока такие минимальные комиссии – вливайтесь в ряды инвесторов те, кто не могли решиться на это из-за небольших сумм и боязни высоких затрат, переходя по моей партнерской ссылке и получая бонус в 500 рублей. Сейчас затраты минимальны. В общем, удачи, и да пребудут с вами деньги!

Как пользоваться?

Работа с приложением от Tinkoff очень проста и удобна.

Шаг #1. Регистрация

Всё начинается с открытия брокерского счёта. Для того чтобы это сделать нажмите на кнопку снизу.

На странице регистрации спуститесь ниже, там вы увидите поля для заполнения информации. Заполните их и следуйте по инструкции.

При регистрации счёта возможны два варианта:

Если вы не являетесь клиентом Тинькофф Банка, то представитель принесёт на дом все необходимые документы для заполнения и дебетовую карту Tinkoff Black (она нужна для пополнения брокерского счёта и вывода средств), а от вас понадобится только паспорт.

Если вы являетесь клиентом банка, всю операцию можно проделать онлайн, подтвердив свою личность с помощью кода из СМС, указав свой телефон или логин от личного кабинета и тем самым «подписав» договор об открытии счёта.

После того, как счёт открыт, смело устанавливайте приложение на ваш телефон. Скачать его можно и на IOS, и на Android.

Шаг #2. Пополняем баланс

Пополнить баланс можно без комиссии с помощью любой карты Tinkoff. При пополнении брокерского счёта с карты другого банка комиссии от Тинькофф Инвестиций также не будет, однако она может быть у карты вашего банка.

Чтобы пополнить баланс, переходим в наш Портфель — самая первая вкладка, опускаемся в самый низ и нажимаем на Рубль, затем на кнопку пополнить.

В следующем окне вначале выбираем откуда пополнять, а ниже — на какой счёт (рублёвый, долларовый или евровый).

Также при наличии ИИС можно пополнить и его, но только в рублях. Иностранную валюту в ИИС можно будет купить уже потом, перейдя на страницу покупки валют. Там выбираем нужную нам валюту и нужный счёт. Покупается она ровно по тому же принципу, как и при покупке акции. Его я описал ниже.

Шаг #3. Покупаем акции или облигации

Приобретать и продавать ценные бумаги через Тинькофф Инвестиции можно только в будние дни — по выходным биржа закрыта. Чтобы купить нужный нам продукт, переходим во вкладку “Что купить” и выбираем какую-нибудь ценную бумагу. Для примера я выберу FinEx Акции глобального рынка (кстати неплохая покупка в долгосрочной перспективе, найти можно вбив в поиске сверху FXRW).

Итак, находим нужный нам продукт — акцию, облигацию, фонд, валюту, — нажимаем на него и в следующем окне выбираем на какой счёт добавить продукт — брокерский или ИИС. Выбираем способ оплаты (для брокерского счёта можно прямо с банковской карты Tinkoff) и указываем необходимое количество единиц. Нажимаем купить и всё готово, теперь продукт находится в вашем портфеле.

Отдельно хочу рассказать про «Пульс»: на странице покупки какого-либо продукта присутствует много полезной информации, в том числе вкладка Пульс. Перед тем, как принять решение о приобретении продукта, советую ознакомиться с этим разделом.

В нём пользователи пишут свои комментарии и мнения о той или иной ценной бумаге. Вы можете открыть профиль любого комментатора и, оценив его годовую прибыль, убедится, насколько он успешный инвестор и стоит ли прислушиваться к его мнению. После открытия профиля вы сразу увидите все необходимые показатели:

Шаг #4. Выводим прибыль

Выводить средства с брокерского счета можно только на карту Tinkoff. Для этого всё также переходим в наш портфель, нажимаем на Рубль, но на этот раз выбираем Вывести

Далее по старой схеме — Откуда и Куда. Вывод происходит почти моментально.

Важный момент — чтобы выводить валюту, нужно иметь банковский счёт в нужной вам валюте. В Тинькофф он обслуживается бесплатно и открывается всего в пару нажатий. Для того, чтобы открыть валютный счёт, переходим в основное приложение Тинькофф Банка, сразу проматываем вниз и нажимаем кнопку Открыть новый счёт или продукт.

В следующем меню наверху нажимаем Добавить валюту и открываем нужный нам валютный счёт. После этого просто введите код из СМС и счёт готов.

Какие инструменты доступны в Тинькофф Инвестиции

Слоган направления — «Простой способ быть инвестором», и судя по интерфейсу и возможностям от брокера такое заявление реализовывается на все 100%. Понимая, как это работает и сколько можно получить, легко расширить инвестиционный портфель различными предложениями. Для удобства выбора возле каждой позиции есть детальное описание инструмента. Предлагаю остановиться на наиболее востребованных инвестициях в России и подобрать подходящий из более, чем 11 тысяч позиций.

На главной странице версии для ПК сайта https://www.tinkoff.ru/invest/ представлены ТОПовые предложения по каждому инструменту.

Акции

Купить ценные бумаги можно тех компаний, которые торгуются на Московской и Санкт-Петербургской бирже. Вы сразу видите прогнозируемый доход за определенное время в виде выплаты дивидендов и можете принять решение, насколько выгодно покупать акции, например, компании Adobe или Apple.

Облигации

Доход по этой позиции составляют выплаты на дату погашения или предусмотрена возможность продать ценные бумаги по более высокой цене, нежели они были куплены. Пользуются спросом облигации федерального займа, которые предусматривают, что вы как будто даете деньги в заим государству.

Еврооблигации

Ценные бумаги, которые размещены на международном рынке, а их эмитентами выступают или компании, или даже государства. По сути, можно купить бумаги французской или швейцарской компании, или же дать деньги в долг министерству финансов США. А кто такой Дональд Трамп и какие решения в финансовом секторе своей страны он предлагает, можно узнать из биографической статьи на https://www.gq-blog.com/.

ETF

Как и в случае инвестиции ВТБ, можно становиться долевым участником фондов, в частности в Америке. Такой подход не только позволяет инвестору с небольшим капиталом начать работу, но и диверсифицировать портфель, ведь покупая «долю», автоматически получаете «части» в различных компаниях, которые не смогут обанкротиться в один день. Средняя доходность за полгода – порядка 20%.

Валюта

С помощью «Тинькофф инвестиции» можно покупать и продавать 8 валют, и это может стать основной работой даже для начинающего трейдера. Для проведения операций доступны такие предложения:

- евро (EUR);

- доллар США (USD);

- китайский юань (CNY);

- турецкая лира (TRY);

- швейцарский франк (CHF);

- гонконгский доллар (HKD);

- фунт стерлингов (GBP);

- японская иена (JPY).

Как видим, предложенный список открывает множество направлений работы и уменьшает риски.