10 самых выгодных вкладов в надежных банках в 2021 году

Содержание:

- Инвестировать деньги под проценты ежедневно в ПИФы

- В какой банк вложить деньги под высокий процент

- Мифы об инвестициях, которые мешают начать

- Банковский вклад

- Покупка акций

- Куда вложить деньги под высокий процент в 2020 году

- ПИФы

- Реальная помощь, а не пустые обещания! граждане РФ, Белоруссии, Казахстана

- Можно ли жить на проценты от вклада?

- Куда вложить деньги под проценты в банк: виды вкладов и их особенности

- Кейсы за 2017 год

- Правила прибыльного инвестирования

- Где взять (занять) деньги в долг под проценты у частного лица срочно – ТОП-4 способа найти реально проверенного частного кредитора с номерами телефонов ?

- Валюта

- Куда лучше вкладывать деньги в 2021 году: основные правила и советы экспертов

- 5 правил успешного инвестирования в 2020 году

- Что имеем — что получим

- Банковские депозиты

Деньги под проценты могут вкладываться в любые направления – валютные операции, акции, основные фонды и прочие активы. Деньги под проценты, вложенные не будут возвращаться каждый день и это основа такого процесса. Возврат через определенный отрезок времени в виде процентов или же забрать весь пай. Есть и банки готовые предложить выгодные условия, остаётся только внести нужную сумму.

Инвестировать деньги под проценты ежедневно в ПИФы

Интернет пестрит предложения вложить деньги в ПИФы — паевые инвестиционные фонды. Многие воспринимают их никак иначе, как финансовые пирамиды. Доля правды в этом есть, так как многие пирамиды называют себя ПИФами, хотя это далеко не так. Получать постоянный и даже ежедневный доход можно только в настоящих паевых инвестиционных фондах.

Что же такое ПИФы? Это фонды, которые покупают и инвестируют в активы за счет средств пайщиков (дольщиков). Какое-то количество людей вкладывают свои деньги в фонд, который должен им со временем не просто вернуть эти средства, но и приумножить их. Это могут быть и некоторый проценты от суммы вложений, или конкретная сумма — размер прибыль от инвестиций. Но, в любом случае, пайщик (вкладчик) получит свою долю от прибыли фонда.

Инвестировать деньги под проценты ежедневно в ПИФы

Деньги дольщиков могут быть вложены в:

- Валютные спекулятивные операции.

- Ценные бумаги, акции.

- Покупку основных фондов.

- Приобретение других активов.

Как же ежедневно получать деньги от инвестиций в паевые фонды? Разумеется никто не будет перечислять вкладчику каждый день часть его прибыли. Он может ее получить через время или, по желанию, забрать сразу и свой пай, и сумму накопившейся прибыли. Но как только будут получены деньги от инвестиций в ПИФ, можно самостоятельно подсчитать рентабельность вложений и другие показатели.

Рассчитать процент прибыли, начисляемый каждый день, также не составит труда. Самое большое преимущество в этом способе заработка — это то, что не нужно самому заниматься инвестированием и другими важными вопросами. Нужно просто внести деньги и стать пайщиком. В определенный момент или в оговоренные сроки дольщик получит свою прибыль.

В какой банк вложить деньги под высокий процент

Банковские вклады – наиболее популярный способ хоть немного приумножить семейные богатства. Этот метод привычен и относительно безопасен. Вложенные суммы до 1 400 000 рублей государство страхует, и даже если финансовое учреждение лопнет, деньги вы не потеряете. Если размер вкладываемого капитала больше, целесообразно распределить его по нескольким банкам.

Однако, депозит – не самая доходная инвестиция. Процент с вложенных денег маленький, редко достигает 9 процентов годовых. А в среднем ставка колеблется в диапазоне 4–6 процентов.

Щедрая дюжина финансовых учреждений, которые предлагают вложить средства под высокий процент в месяц (от 8,10 до 7,12):

|

Банк и предлагаемый продукт |

Годовая ставка (%) |

Депозитный срок (дни) |

Доход с миллиона (рубли) |

|

«Ренессанс Кредит», «Ренессанс Доходный на 550 дней (онлайн)» |

8,10 |

550 |

121920 |

|

SBI Bank, «Максимальный доход (онлайн)» |

8,08 |

367 |

81219 |

|

«Росбанк», «150 лет надежности (с промокодом)» |

8,00 |

365 |

79978 |

|

«Совкомбанк», «Рекордный процент» |

7,80 |

365 |

77978 |

|

«Московский кредитный банк», «МЕГА Онлайн» |

7,75 |

365 |

77479 |

|

«Открытие», «Надежный» |

7,63 |

367 |

76437 |

|

«Газпромбанк», «Ваш успех» |

7,57 |

367 |

75900 |

|

«Промсвязьбанк», «Мой доход (онлайн)» |

7,50 |

397 |

81537 |

|

«РоссельхозБанк», «Доходный (онлайн, % в конце срока)» |

7,50 |

395 |

81127 |

|

«Сбербанк», «Лови выгоду» |

7,50 |

365 |

74979 |

|

Tinkoff.ru «СмартВклад (повышенная ставка)» |

7,21 |

334 |

65949 |

|

«Альфа-Банк», «Победа+ Премиум» |

7,12 |

365 |

71204 |

В других банках процентная ставка сейчас не превышает 7 процентов. Точный расчет доходности банковского депозита с учетом всех условий, спецпредложений и бонусов можно провести с помощью онлайн-калькулятора на сайте Сравни.ру. Подсчет ведется с учетом реалий вашего населенного пункта.

Рейтинг банковских депозитов со сравнением наиболее доходных вкладов на начало 2019 года показан на видео:

Мифы об инвестициях, которые мешают начать

Мы рассмотрели несколько способов инвестирования небольших сумм. Но количество инвесторов в России растет недостаточными темпами. Слышала уже тысячу отговорок, почему люди не начинают инвестировать. Но это всего лишь отговорки. Нет ни одной объективной причины, по которой вы не можете стать инвестором.

Расскажу, что слышу чаще всего.

Нет столько денег, чтобы покупать акции

А много и не надо. Посмотрите на наши “голубые фишки”: 1 лот Алросы – 760 ₽; Газпрома – 1 669,7 ₽; МТС – 3 300,5 ₽; Сбербанка – 1 956 ₽. Ну и где вы тут увидели миллионы?

На маленьких суммах много не заработаешь

Скажете, что на 1 лоте много не заработаешь? И я с вами соглашусь. Но инвестиции – это не на неделю и не на год. Это на всю жизнь. Если вы будете раз в месяц или раз в год покупать ценные бумаги на протяжении многих лет, то на вас начнет работать время вместе со сложным процентом. Посмотрите, как вырос российский рынок за 23 года – почти в 30 раз.

Слишком большой риск

Инвестиции – это не про депозит, где вам гарантированы 4 % годовых и 1,4 млн руб. в случае банкротства банка. Но здесь на помощь приходит еще один друг инвестора – диверсификация. Если ваши деньги разложены по разным инструментам, то падение одних легко компенсируется ростом других. А на долгосроке вообще все компании растут.

Я не экономист, мне сложно во всем этом разобраться

А экономистом быть и не надо. Если делаете первые шаги в инвестициях, то лучше начать с покупки индексных фондов. Хотите, подберите себе только российский рынок, а хотите – американский, китайский, немецкий и т. д. А пока инвестируете в индексные фонды, можно поучиться выбирать акции отдельных эмитентов. Разобраться под силу каждому. Просто не надо вестись на советы аналитиков и свои эмоции. А нужно провести анализ компании и выбрать лучшую именно для себя.

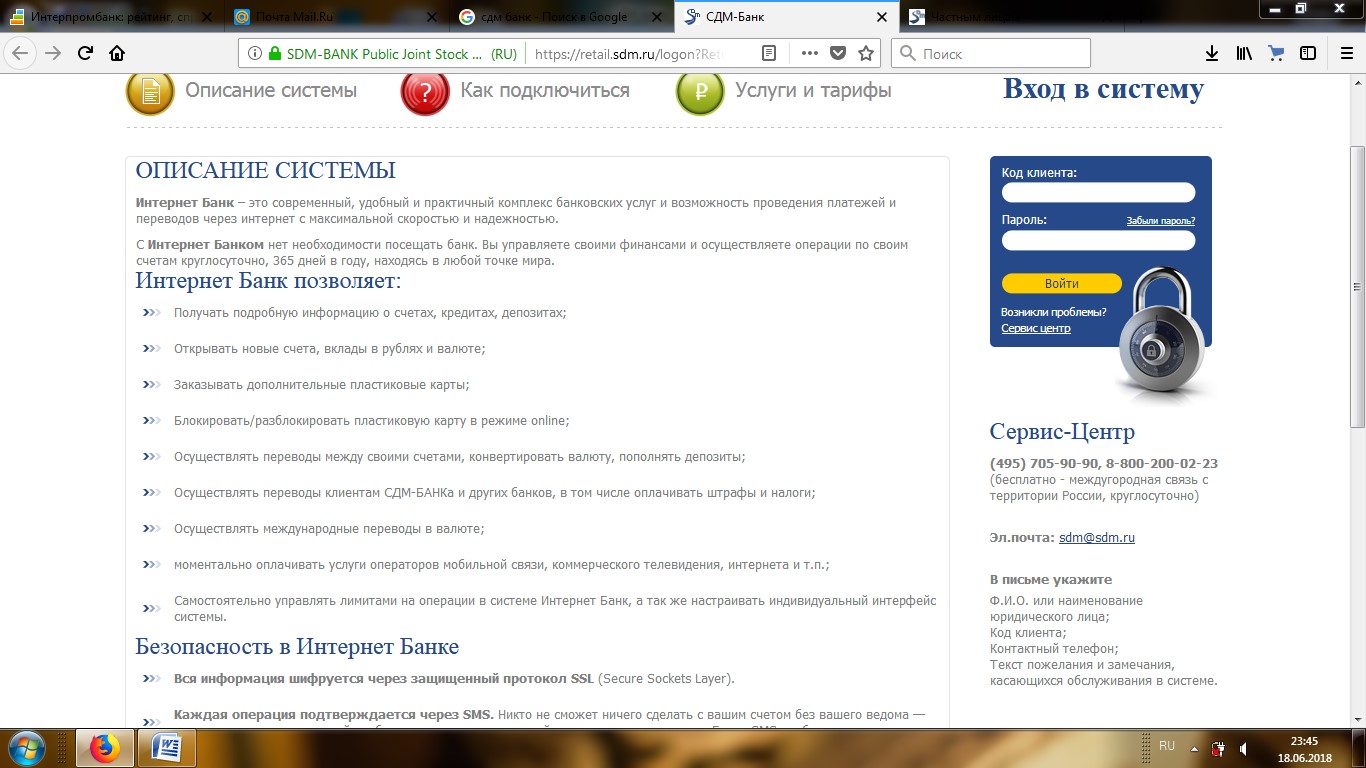

Банковский вклад

Каждый может инвестировать деньги под проценты ежедневно, если откроет банковский вклад. Депозит — это счет, на котором хранится внесенная клиентом сумма. Он кладет ее туда под проценты, как правило, годовые. Чтобы вычислить месячную процентную ставку, следует разделить годовую на 12. Для определения ежедневного процента нужно разделить эту цифру на среднее количество дней в месяце текущего года.

Инвестировать деньги под проценты ежедневно во вклад

Самое выгодное и важное в этом способе ежедневного заработка с инвестированием денег — это то, что проценты будут в любом случае начислены. Это-не трейдинг, где можно в один миг потерять все

По договору проценты начисляться в оговоренном размере в указанный срок. Изменений быть не может, как и того, что вклад внезапно аннулируется. Даже если банк признает себя банкротом, средства будут выплачены специальным фондом.

Покупка акций

Акция – эта ценная бумага, подтверждающая долю в капитале той или иной компании, при этом её владелец имеет право участвовать в прибыли. Подробно про торговлю на бирже мы писали в прошлой статье.

По сравнению с другими вариантами, вклад денег приносит больше прибыли в будущем. Но, как и в других случаях, существуют определённые риски

В данном случае важно контролировать ситуацию на рынке, дабы не упустить момент потери капитала, что может произойти из-за сильного изменения на финансовом рынке. Чаще всего это случается в момент кризиса

Про способы заработка на акциях хорошо рассказано в ролике:

Также при покупке ценных бумаг можно рассчитывать на дивидендную доходность. О том, что такое дивиденды, читайте в нашей отдельной публикации.

Куда вложить деньги под высокий процент в 2020 году

На финансовом рынке любому обладателю солидной суммы будут только рады. Как только вы начнете интересоваться финансовыми продуктами, у вас появится уйма предложений от банков, брокеров и финансовых консультантов.

Для того чтобы сразу не потерять голову от предложений, а за ней — и деньги, что бывает нередко, вооружитесь двумя простыми правилами: доверять деньги нужно только компании с солидной репутацией и историей успеха, которая всем очевидна и не вызывает вопросов и второе — чем больше процент по вкладу, тем опаснее. Такие инвестиции называют высокорисковыми. Если вы впервые встретили это слово только что, то вам лучше не выбирать такую стратегию, при которой вам предлагают высокие риски. Пусть этим занимаются опытные инвесторы.

В этом материале — очевидные и наименее рискованные финансовые продукты, их плюсы и минусы.

ПИФы

ПИФы могут быть:

- Открытые. В таких фондах можно продать или купить пай в любое время;

- Закрытые ПИФы не принимают деньги частных инвесторов;

- Интервальные ПИФы указывают в договоре срок, по истечении которого можно продать пай.

Вкладывая свои средства в ПИФ, вы покупаете пай. Если его через определенное время продать, можно получить прибыль с разницы цен. Доход с инвестиций ПИФы, как правило, выплачивают в конце года.

Активами фондов управляют профессионалы, которые имеют большой опыт и знают, куда выгодно инвестировать деньги. Но это не является гарантией того, что ваш пай не обесценится. Если цены начали опускаться, не стоит спешить и продавать свой пай. Ситуация может измениться в любой момент и цены снова начнут расти.

Реальная помощь, а не пустые обещания! граждане РФ, Белоруссии, Казахстана

Здравствуйте! Я работаю только с одним банком, около 7 лет уже, возможности очень даже не плохие (начиная от рядовых менеджеров и заканчивая некоторыми лицами из правления банка). Так же есть возможность привлекать средства Частных Инвесторов и т.д. Я не брокер (сказочники и аферисты), которые за ранее пытаются вытащить с Вас хоть какие либо деньги! Варианты работы, условия и схемы есть разные! Подберу индивидуально подходящую программу (зависит от просрочек ранее, либо долгов нынешних). Основные критерии для меня это-не иметь открытого уголовного дела на Вас и долгов в моем банке, остальное как правило решить можно! Разного рода предоплат и задатков НЕ БЕРУ! Работаю с гражданами РФ, Белоруссии, Казахстана! Звоните и обсудим все более детально. ВСЕ Крупные города РФ. P.S. АЛКОГОЛИКИ, НАРКОМАНЫ и ТУНЕЯДЦЫ Сразу ДО СВИДАНИЯ. На связи с 8 до 21 по московскому времени (Лучше позвонить, чем на почту писать)

VIP

Можно ли жить на проценты от вклада?

Пожалуйста, мы уже ответили на вопрос о том, куда вложить деньги под проценты. Но возникает еще один и он не менее популярный: как жить на проценты от вклада.

Кадры из фильмов про французских рантье, которые живут исключительно на проценты от инвестиций и купают в коллекционном шампанском личный самолет, конечно, выглядят заманчиво, но не многие понимают, какой реальный капитал за этим стоит. Давайте посчитаем.

Допустим, для своих инвестиций вы выбрали банковский депозит. Ставка по депозитам в Сбербанке сейчас составляет около 5% годовых.

Если у вас есть 1 млн. рублей, то в месяц вы будете получать чуть больше 4 тыс рублей. С личным самолетом придется подождать.

Если вы хотите иметь хотя бы 20 тыс. рублей ежемесячно, вам нужно уже 5 млн. рублей. В зависимости от того, какой суммой в месяц вы хотели бы обладать, можно примерно понять, сколько миллионов понадобится вам на депозите.

Если купить Облигации Федерального Займа, то они принесут вам около 8% годовых. В пересчете на месяц получается — около 6,5 тыс с одного миллиона рублей.

Если купить структурный продукт с потенциальной доходность до 30% годовых, то в месяц будет получаться до 25 тыс рублей с одного вложенного миллиона.

Как видите, финансовых инструментов для вложений на рынке достаточно. При грамотном финансовом планировании и явных целых инвестирования, всегда найдутся варианты. Не откладывайте возможность заработать, ведь главный из ресурсов на финансовом рынке — совсем не деньги, а время.

Начните свой путь в трейдинге уже сегодня и зарабатывайте вместе с нами. А мы — всегда будем рядом, чтобы ответить на любой вопрос.

Куда вложить деньги под проценты в банк: виды вкладов и их особенности

Можно выделить несколько основных вида вкладов.

Инвестор должен выбрать, куда вложить деньги под проценты в банк:

- Вклады в рублях

- Вклады в валюте

- Мультивалютные вклады

- Обезличенные металлические счета.

Вклады в национальной валюте – традиционный способ сохранения средств, который был популярен еще в советские времена. Проценты по вкладам в рублях обычно составляют 5-8% годовых. Когда инфляция была выше, процентные ставки достигали 10-12%. В последние 1-2 года банки их снизили.

По вкладам в валюте банковский процент еще ниже, чем по рублевым вкладам. В январе 2018 года банки обычно предлагают по валютным депозитам всего 1-3%. Большинство людей хранит средства в долларах и евро даже под минимальный процент потому, что боится дальнейшего ослабления рубля. Но в прошлом году доллар подешевел к рублю примерно на 5%, то есть вкладчики остались в убытке. Этот способ можно считать немного более рисковым, чем рублевые вклады.

Мультивалютный вклад – разновидность валютного вклада. Депозит открывается сразу 2 или более валютах (рубль, доллар, евро) Процент по нему ниже, чем по валютному вкладу (Сбербанк в 2016 году предлагал мультивалютный вклад под 0,01%). Основное преимущество этого депозита – возможность быстро конвертировать средства из одной валюты в другую без расторжения договора и потери процентов. За конвертацию банк также взимает комиссию. Мультивалютный вклад не пользуется большой популярностью из-за низкой доходности. Большинство банков уже убрали его из своей линейки продуктов.

Доходность любого денежного вклада – банковский процент, который прописан в договоре. Например, если инвестор вкладывает деньги в банк на 12 месяцев под 7% годовых и выполняет все условия договора, через год он гарантированно получит на 7% больше вложенной суммы.

Обезличенные металлические счета – нечто среднее между банковским вкладом и вложением в драгметаллы. Вкладчик покупает в банке по текущему курсу металл, но не получает его физически (в монетах или слитки). Право владения этим металлом прописывается на счете.

Проценты по такому вкладу не начисляются. Это то же самое, что владеть физическим металлом, но есть три преимущества:

- не нужно обеспечивать сохранность металла, нет риска кражи;

- не нужно платить НДС при продаже или покупке;

- легко продать в любой момент по текущему курсу.

Доходность в таком случае зависит от роста курса драгоценных металлов. В долгосрочной перспективе они всегда растут, поэтому вложения в металлы считаются самыми надежными на протяжении многих веков. Вот график изменения курса золота за последние десятилетия:

Если инвестор не уверен ни в одной валюте и хочет гарантированно сохранить свои сбережения в долгосрочной перспективе, такой вклад станет хорошим решением.

С 1 июня 2018 года должен вступить в силу закон о так называемых золотых вкладах. Законопроект был принят летом 2017 года. Теперь у вкладчиков должна быть возможность вносить на счет физическое золото или драгоценные металлы и возвращать их вкладчику по истечении срока вклада с выплатой указанных в договоре процентов.

Пока неясно, какие банки будут принимать “золотые вклады” и по какой процентной ставке.

Кейсы за 2017 год

Давайте посмотрим, какой доход получил бы инвестор, если бы вложил 1000 долларов в январе 2017 года. Курс золота в 2017 году вырос незначительно, с 1203 доллара за троянскую унцию до 1279 долларов

Расценки разных банков на драгоценные металлы могут немного отличаться, тем более что банки каждый день устанавливают новый курс. Но если ориентироваться на средневзвешенную стоимость драгоценных металлов в мире, по золоту доход за 2017 год мог составить примерно 6,3%

Серебро в 2017 году подешевело с 17,6 долларов за унцию до 16,74. Убыток инвестора составил бы 3,8%.

С палладием дело обстоит чуть лучше – он подорожал с 759 до 1033 доллара, или на 36%

Платина подешевела с 993 долларов за унцию до 917, убыток – 7,7%

По данным РБК, на депозитах в евро в 2017 году можно было заработать в среднем 7,64%, а на рублевых – 8,64%. А вот вложения в доллар привели бы к убыткам в 2,8%.

Правила прибыльного инвестирования

https://youtube.com/watch?v=ooREBmklEKM%3F

Важно заранее определиться с целью инвестирования. Понять чего конкретно вы хотите и чего ожидаете

Долгосрочные вложения сильно отличаются от краткосрочных. Высокая прибыль за короткое время повышает риски, долгосрочные инвестиции с меньшей доходностью гораздо надежнее

Понять чего конкретно вы хотите и чего ожидаете. Долгосрочные вложения сильно отличаются от краткосрочных. Высокая прибыль за короткое время повышает риски, долгосрочные инвестиции с меньшей доходностью гораздо надежнее.

Правильная оценка соотношения потенциального дохода и возможного риска.

Любые операции, связанные с инвестированием и работой на финансовых рынках, предполагают определенную долю риска. Соответственно инвестировать нужно так, чтобы вероятность заработать превышала потенциальный риск потери в 2-3 раза и больше.

Нужно инвестировать только свободные деньги, то есть те деньги, потеря которых не станет для вас катастрофичной.

Никогда не нужно вкладывать последние деньги, и сбережения, отложенные на продукты, оплату коммунальных и арендных платежей и т.д.

Не принимайте быстрых и интуитивных решений.

Конечное решение насчет входа в ту или иную инвестицию принимается на основе анализа ситуации и просчета соотношения риска к прибыли. Только подход позволить получать стабильную прибыли и сохранить капитал.

Не рекомендуется использовать только один инструмент для инвестирования.

Ни один грамотный эксперт по инвестициям не посоветует вложить весь капитал только в один инструмент. Даже 100$ спокойно можно распределить на несколько финансовых активов (например, купить недорогие акции или облигации за 1000 руб., а оставшиеся деньги вложить в RAMM-счета).

Изучите все способы, их положительные и негативные стороны, потенциальные риски, прежде чем что-то выбрать.

Не вкладывайте деньги, не разобравшись в объекте инвестирования.

Дисциплина.

Без нее все выше сказанное не имеет смысла. Если хотите вложить 1 раз большую сумму и не пополнять ее, то дисциплина будет в том, чтобы не снять и не потратить деньги. Если планируете делать дополнительные пополнения, то главная задача – делать это регулярно (раз в месяц, квартал, год) и не пропускать платеж.

Я специально не расписывал такие способы, куда вложить деньги под высокий процент, как пирамиды, обещающие от 1% в деньги или организации микро финансирования, поскольку в первом случае вы рано или поздно потеряете весь депозит, а второй требует высоких первоначальных вложений, как правило, от 1 млн. рублей и больше. Вышеуказанные способы более надежны и доступны с капиталом от 1000 руб., поэтому вы можете приступить к инвестированию уже сегодня или завтра.

Рекомендую к прочтению:

- Куда вложить деньги без риска

- Куда вложить миллион рублей, чтобы заработать

- Куда вложить 300000 рублей, чтобы заработать

- Стратегия торговли по фибоначчи

Где взять (занять) деньги в долг под проценты у частного лица срочно – ТОП-4 способа найти реально проверенного частного кредитора с номерами телефонов ?

Поиск частного кредитора с качественной репутацией выступает одним из важнейших этапов оформления займа под расписку.

Важно понимать, что при этом существует риск попасть в лапы мошенников, которые через интернет привлекают доверчивых граждан. Существует несколько проверенных способов найти частных кредиторов, некоторые из которых оставляют свои номера телефонов для связи

Способ 1. Доски объявлений

Чаще всего предложения о выдаче займа под расписку можно встретить в интернете, а также в печатных изданиях. Этот вариант является самым простым и подходит тем, кто ищет деньги в долг через частных инвесторов на личные нужды.

Способ 3. Ассоциация инвесторов

В большинстве крупных городов существуют специализированные ассоциации, которые объединяют частных инвесторов. Здесь можно с легкостью найти частных лиц, которые вкладывают деньги, выдавая их под расписку с начислением процентов.

Способ 4. Воспользовавшись услугами посредников

По многим причинам граждане не могут или не хотят самостоятельно заниматься поиском частных инвесторов. В этом случае можно обратиться к специализированным посредникам, в качестве которых выступают кредитные брокеры.

Основной целью деятельности таких компаний является помощь в поиске надежного частного инвестора с наиболее выгодными условиями займа. По сути, кредитные брокеры выступают посредниками между заёмщиком и частным инвестором.

Задачами таких помощников являются:

- поиск предложений с подходящими условиями;

- изучение договора займа;

- помощь в выборе наиболее выгодного варианта сотрудничества.

Чаще всего кредитных брокеров разделяют на 2 основные группы:

- Белые брокеры, осуществляющие деятельность исключительно в рамках действующего законодательства. Их помощь заключается в представлении интересов заёмщика при общении с кредитором. Они не гарантируют положительного результата при получении денег, если у потенциального заёмщика испорчена кредитная репутация и нет дорогостоящего имущества. Стоимость услуг таких посредников варьируется в пределах от 0,5 до 10% от величины требуемого займа. Некоторые брокеры просят за свои услуги предоплату, которая не возвращается даже при отрицательном результате.

- Чёрные брокеры нередко применяют в своей работе незаконные схемы. Они могут предлагать клиентам оформить поддельные справку или копию трудовой книжки. Платёжеспособность клиентов не интересует чёрных брокеров. Однако они могут гарантировать получение достаточно внушительной суммы займа. Стоимость услуг чёрных брокеров зависит от сложности схемы, используемой для получения займа.

Основные этапы получения денег в долг под проценты у частного лица

Валюта

Торговля на валютном рынке Форекс способна в короткие сроки приумножить ваши сбережения. Но всегда остаётся риск потерять вложения.

Чтобы не вникать в суть торговли и не переживать за свои деньги, следует подыскать надёжного брокера. Он будет проводить финансовые операции от вашего лица за определённое вознаграждение. Вы сможете наблюдать за торговлей и мониторить ситуацию.

Также выгодно открывать депозитные валютные вклады в банке. Сначала вы получаете процент по депозиту, а затем можете продать валюту, заработав на разнице цен.

Это лучшие варианты инвестирования с хорошим процентом отдачи. В качестве частного инвестора вы можете подыскать интересные развивающиеся проекты и вложиться в их развитие. Если ниша проекта перспективная, а работники – толковые, свои капиталовложения вы окупите с лихвой!

Куда лучше вкладывать деньги в 2021 году: основные правила и советы экспертов

Куда вложить деньги под высокий процент с гарантией? Этим вопросом задаются множество людей из года в год. К сожалению, ситуация с современной экономикой сейчас такова, что привычного заработка подчас не хватает даже на самое необходимое для жизни, а где взять денег если срочно надо? Все это заставляет людей искать новые способы заработка, которых, к счастью, не так уж и мало.

Как было 5 лет назад, как есть сейчас и как, скорее всего, будет в будущем: есть несколько отраслей, которые предлагают вкладчикам надежный источник дополнительного дохода. Прежде всего, это банковские вклады, инвестирование в недвижимость и работа с ценными бумагами. Безусловно, все эти способы требуют глубоких знаний, умений и навыков, и для того, чтобы они приносили прибыль, нужен серьезный и ответственный подход. Но зато, при более тщательном анализе, позволяют принести приличный дополнительный доход.

5 правил успешного инвестирования в 2020 году

Для правильного распоряжения имеющимися деньгами стоит соблюдать всего лишь пять простых правил.

Правило №1 – Не вкладываться в одно направление

Крупные суммы рекомендуется делить на 3-4 части, а мелкие вкладывать в свой бизнес или интернет-проект (здесь потери меньше средних показателей).

Правило №2 – Думайте о рисках

Для этого до 60% средств вкладывайте в инструменты с наименьшими рисками, а оставшуюся часть вложите в проекты, обещающие быструю прибыль, но имеющие высокую вероятность потерь.

Правило №3 – Вкладывайте только тогда, когда уже имеете некоторую заначку на «черный» день

Эти деньги должны остаться неприкосновенными, несмотря на результат инвестирования. Причем этот запас рекомендуется регулярно пополнять, периодически увеличивая размер «платежа».

Правило №4 – Постоянно учитесь

Новые знания помогут вам в будущем, более успешно реализоваться в качестве инвестора. Кроме того, они откроют новые горизонты, помогая выбирать, только заведомо удачные проекты.

Правило №5 – Внимательно изучите потенциальное направление для вложений

Читайте отзывы, найдите официальную информацию о компании, проверьте ее в «черных» списках в интернете. Не стесняйтесь задавать вопросы, если общаетесь лично. Такой подход серьезно снижает риск попадания в руки к мошенникам.

Что имеем — что получим

Вначале разберемся, что сами мы имеем и что получим:

- Определимся с первоначальной суммой, которую готовы положить. Во всех банках обозначена ее минимальная планка. Часто сумма вклада и процент по нему взаимосвязаны. Чем больше сумма, тем выше процент.

- Можно ли пополнять свой вклад, как часто и какая минимальная сумма «добавки».

- Можно ли при необходимости снять деньги и как это отразится на процентах.

- Как начисляют проценты, можно ли снимать их или они только дополняют сумму вклада (капитализация).

- Условия досрочного расторжения вклада (жизнь идет, ситуации разные бывают).

- Срок вклада тоже надо уточнить: при разных суммах он тоже может быть разным.

Банковские депозиты

Это бесспорно самый простой и надёжный способ инвестирования собственных денег. Их вкладывают под определённый процент, установленный банком. Банк же в свою очередь использует их в других финансовых продуктах, выплачивая вкладчику заранее установленный процент.

Преимущество такого способа заключается в том, что вкладчик будет знать точную сумму, которую получит через определённое время, а это всё-таки весомые гарантии. Несмотря на такое преимущество, депозиты в банках являются не самым выгодным вложением средств, поскольку человек получает невысокий доход.

Этот вариант больше подходит для тех, кто желает накапливать первоначальный капитал для дальнейшего его вложения в иные финансовые инструменты.