Пакет документов для оформления кредита

Содержание:

- Необходимые документы

- Куда обратиться, если кредит нужен срочно

- Как составить заявление?

- Какие справки нужны, чтобы взять кредит

- Какие документы нужны для оформления кредита

- Оформление карты онлайн или в отделении банка

- В каком банке оформить кредитную карту

- Что лучше — кредит наличными или карта?

- Если заем берется под залог

- Перечень документов для получения кредита в банке

- Требования к заемщику

- Продукты и услуги Кредит-Онлайн.рф

- Целевые кредиты

- Типовой список документов для оформления банковского кредита

- Причины отказов

- Заключение

- Заключение

Необходимые документы

Для оформления займа требуется предоставить документы, подтверждающие соответствие клиента требованиям банка, описанным выше. Обычно стандартный пакет документации включает:

- паспорт гражданина РФ (нередко требуется еще один удостоверяющий личность заемщика документ – СНИЛС, военный билет, водительское или пенсионное удостоверение и т.д.);

- копия трудовой книжки или действующего трудового контракта, а также справка о доходах;

- различные документы, подтверждающие право собственности на имущество, оформляемое в качестве обеспечения;

- договоры поручительства и т.д.

Точный перечень документов, необходимых для одобрения займа, определяется каждым банком самостоятельно.

Куда обратиться, если кредит нужен срочно

Порой в жизни бывают такие ситуации, что нужно срочно взять кредит. Куда стоит обратиться в этой ситуации? Все зависит от той суммы, которая необходима. Если она составляет от одной тысячи рублей до тридцати тысяч, то следует обратиться в микрофинансовую организацию. Здесь можно получить займ по одному двум документам, за очень короткий срок от пятнадцати минут. Но не каждая МФО выдаст сразу крупную сумму. В основном, первый займ в данной организации не может быть больше десяти тысяч рублей. Да и проценты за пользование деньгам будут начисляться ежедневно, что является весьма накладно.

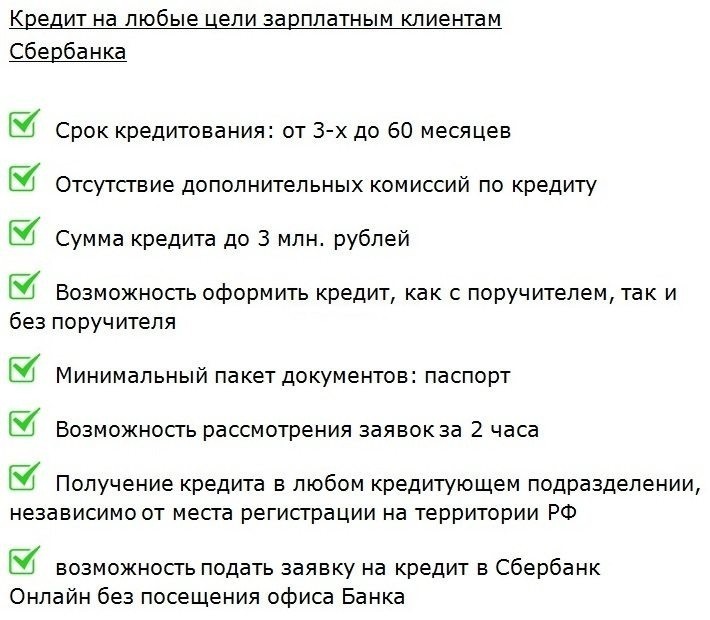

В случаях, когда нужна более крупная сумма и заемщик имеет положительную кредитную историю, лучше обратиться в банк. Быстро получить кредит можно в следующих финансовых учреждениях:

- «Тинькофф банк».

- «Хоум Кредит».

- «Восточный Банк».

- «Альфа Банк».

- «Русский Стандарт».

Как составить заявление?

Заявление, которое должен заполнить заемщик для получения кредита, может отличаться от банка к банку, но общий принцип всегда приблизительно один и тот же:

- В правом верхнем углу находится текст, кому именно адресовано заявление. Обычно он выглядит примерно так: «Главе правления банка «СуперБанк» Иванову И.И.»

- Посередине находится заголовок «Заявление».

- Дальше идет текст примерно в такой форме: «Прошу предоставить кредит в такой-то сумме на такой-то срок под такие-то проценты».

Остальные элементы заявления уже могут сильно отличаться. Например, может потребоваться указывать источники доходов с ориентировочными суммами, подтверждать отсутствие (наличие) других кредитов и многое другое.

Какие справки нужны, чтобы взять кредит

Нередко при оформлении заявки на кредит банки просят предъявить справку, которая является официальным подтверждением дохода заемщика. Итак, какие справки нужны, чтобы взять кредит.

Они могут быть двух видов: 2 НДФЛ, либо по форме банка. Они заполняются и заверяются подписью лица, имеющего на это право. Это может быть главный бухгалтер в организации или директор. Самостоятельно заверять справку, как 2НДФЛ, так и по форме банка, категорически запрещается.

Справки 2 НДФЛ заполняются по конкретной форме. В них указываются данные о доходах за последние три месяца.

Второй вариант справки заполняется сотрудниками бухгалтерии в свободной форме. В ней также указывается доход работника за последние несколько месяцев.

Какие документы нужны для оформления кредита

Сегодня в распоряжении населения большой выбор кредитов, предлагаемых банками. Одним из самых важных факторов, которыми руководствуется банк при решении величины суммы, выдаваемой клиенту и вероятности выдачи кредита в принципе, является оценка заемщика.

Данное решение принимается после анализа пакета документов и непосредственной беседы с физическим лицом, которое подает заявку на кредит. Следует учесть, что условия кредитования в различных банках могут значительно отличаться, собственно, как и требования, выдвигаемые к заемщику касательно документов.

Обязательным условием является предъявление анкеты-заявления, паспорта гражданина РФ и регистрации.

Следующие документы для получения кредита встречаются чаще всего:

- справка 2-НДФЛ (документ, который подтверждает финансовое состояние заёмщика);

- справка, которая оглашает размер пенсии для пенсионеров ( для работающих пенсионеров +2-НДФЛ);

- документ, который смог бы подтвердить трудовую занятость заёмщика (трудовой договор или копия трудовой книжки);

- копия свидетельства о бракосочетании;

- страховой полис (касаемо объекта недвижимости или транспортного средства в зависимости от вида кредита);

- документы, которые подтверждают наличие объекта залога ( недвижимости, к примеру) у заёмщика;

- копия паспорта на транспортное средство;

- копии документов, подтверждающих оплату первоначального взноса (при необходимости);

- документ из Пенсионного фонда РФ об остатке средств материнского капитала (при необходимости).

Документы для оформления кредита, а конкретнее, полный их перечень, обычно предоставляют на сайте нужного Вам банка или его филиала. Получение кредитов, сложность протекания самого процесса напрямую зависит от вида кредита.

Ниже приведем перечень самых распространенных видов кредита:

- Кредит на авто (выдается непосредственно на покупку нового автомобиля или автомобиля б/у);

- Потребительский кредит (распространяется на любые цели; предполагает отсутствие обеспечения, поручительство физических лиц или залог недвижимости);

- Кредит на приобретение недвижимости (выдается на покупку новой недвижимости или недвижимости вторичного рынка);

- Кредитная карта (банк оформляет карту на определенную сумму, задолженность возможно вернуть без процентов за льготное количество времени).

Ипотечные кредиты выдаются под залог недвижимости, которую Вы уже имеется или намереваетесь приобрести. Следует учесть, что получение такого кредита влечет за собой залог в виде недвижимости заёмщика, который поступает в ипотеку банку.

Это гарантирует возврат кредита. Выдача такого рода кредитов подразумевает более длительный срок и не такой высокий процент, как, к примеру, на потребительские кредиты.

Документы для получения кредита, в данном случае – ипотечного, предоставляются кредитным организациям, которые должны подтвердить платёжеспособность заёмщика и проанализировать все кредитные риски.

Чтобы получить ипотечный кредит, необходимо обратиться в один из крупных банков, либо воспользоваться услугами ипотечных брокеров.

Ипотечные брокеры – это своего рода посредники, которые за определенную плату подберут вам программу кредитования, которая станет наиболее выгодной, а так же грамотно подготовят список документов на получение кредита.

История кредита берет свое начало еще с 9 века до н.э. Великий Царь Соломон, издавший закон, который обязывал должника отвечать перед кредитором своим имуществом, а не личностной свободой, четко изменил ценности, господствующие ранее.

Характерным признаком должника был столб, находившийся непосредственно у дома, на котором было указано, что все имущество его под властью кредитора, в обеспечение определенной суммы. Таким образом, все вокруг были уведомлены о том, что данное имущество под залогом. Отсюда пришло и название столбов с такими надписями — «hypotheke» (залог).

К счастью, кредитование в наше время носит более гуманный и толерантный характер, что позволяет выгодно и комфортно получить нужную сумму денег для определенной нужды.

Оформление карты онлайн или в отделении банка

Получить такого рода продукт можно либо в отделении банка, либо заполнив онлайн-заявление на официальной странице банковского учреждения. В отличие от кредитов, карточку придется получать лично в отделении или оформить доставку. Многие банки предоставляют услугу бесплатной доставки при оформлении премиальных и платиновых пакетов услуг.

Такая функция распространяется и на оформление дебетовых продуктов, к которым бесплатно прилагают и пластик с возможностью получения кредитования. Процедура онлайн отнимает меньше времени, но процесс аутентификации пользователя не изменен: необходимо фото клиента с подтверждающим личность документом. А иногда банки позволяют оформить онлайн лишь заявку, чтобы зарезервировать для себя подходящий пакет, тогда как документацию придется заносить лично.

В каком банке оформить кредитную карту

После того как клиент выяснил, что нужно для оформления кредитной карты, сбор бумаг, их подача и рассмотрение могут занять некоторое время. Выбор банка напрямую зависит от целей получения кредитного пластика. В каждом из банков, будь то государственный или частный, представлен ряд пользовательских пакетов по кредитным продуктам.

Эти пакеты помогают пользователю быстро сориентироваться в предлагаемых условиях и выбрать оптимальные для себя. С оформлением дебетового продукта кредитный пластик могут предложить в подарок. В таком случае необходимо внимательно ознакомиться с договором и условиями активации кредитки.

Обращаться в банк можно самому или по рекомендации знакомых. Во втором случае часто рекомендовавшие получают бонусные средства на свою кредитку. Скорее всего, такой тип распространения информации о программе кредитования предложат и новоиспеченному клиенту банка.

Росбанк

Кредитные продукты Росбанка привлекательны не только высоким кредитным лимитом, но и дополнительными бонусами при оформлении кредитки клиентом. Всего в банке представлены два типа карточек: Visa Signature #МожноВСЕ и Visa #МожноВСЕ. Обе из них открываются бесплатно в любом отделении Росбанка лишь при наличии у клиента паспорта с собой.

Если говорить о классической кредитке, для нее существуют пакеты Classic, Gold и Platinum, по всем ним 100 дней пользования средствами не облагаются процентами. Их можно пополнять бесплатно, расплачиваться ими через Google Pay и Apple Pay, погашать с их помощью кредиты в других банках. Годовое обслуживание таких кредиток начинается от 1 190 рублей в год.

Кредитки с пакетом Alfa Travel делятся на классическую и премиальную. Разница влияет на начисляемый процент на остаток счета и процент возвращения милями от покупок. Для каждого пользователя кредиткой Alfa Travel предусмотрен персональный помощник. Он заказывает билеты на транспорт, резервирует места в ресторанах и кафе, достает билеты на мероприятия, даже если таковых уже нет в продаже.

Помощник забронирует поле для игры в гольф или теннис, распланирует поездку по самым интересным местам выбранной клиентом локации. С услугами персонального помощника клиент Alfa Travel получает скидки на такси бизнес-класса, бесплатный интернет в роуминге и доступ в приложение App In The Air.

Тинькофф Банк

В Тинькофф Банк можно оформить кредитную карту на любые нужды. В банке представлен ряд кредиток для путешествий, ежедневных покупок, приобретения приложений, шопинга на сайтах Aliexpress и Ebay. Для геймеров создана специальная кредитка, позволяющая накапливать бонусы с покупок игр на ПК и телефон.

Хоум Кредит Карта с пользой Gold открывается бесплатно, а обслуживание кредитки будет стоить 490 рублей в год, тогда как процентная ставка по кредиту ниже: 29,8% годовых.

Для оформления любой из кредиток понадобится паспорт, постоянная регистрация в регионе банка, а для платиновой еще и справка о доходах.

Русский стандарт

Банк Русский стандарт предлагает клиентам кредитные продукты по разным категориям: стандартный, золотой, платиновый и для путешествий. Кредитный лимит доступных владельцу средств во всех представленных кредитках одинаковый и составляет до 300 тысяч рублей.

Кредитка Мисс Россия от банка Русский стандарт дает до 10% возврата в специальных категориях и возможность хранить на кредитке средства держателя карты.

Сравнительная таблица кредитных карт в крупных банках РФ

В выборе банковской карты следует учитывать много параметров: стоимость выпуска карты, плата за ее обслуживание, выплаты по процентам и лимиты предоставляемых банками средств. Каждый банк предлагает продукты под разные типажи пользователей

Обратите внимание на специализированные пакеты для автомобилистов, путешественников, байеров и предпринимателей, если относитесь к их числу

Используя сравнительную таблицу основных данных, можно не только ускорить выбор, но и оптимизировать свои нужды под выдаваемые средства и условия. Следует учитывать и технические характеристики самих карт, возможность платить бесконтактно, через телефон или за границей.

| Название банка | Кредитный лимит | Выпуск карты | Стоимость обслуживания | Процентная ставка |

| Росбанк | До 2 000 000 ₽ | Бесплатно | Бесплатно | От 19% |

| Альфа-банк | До 1 000 000 ₽ | Бесплатно | От 1 190 ₽ | От 14,99% |

| Тинькофф Банк | До 1 500 000 ₽ | Бесплатно | От 590 ₽ | От 12% |

| Хоум Кредит Банк | До 300 000 ₽ | Бесплатно | От 0 до 990 ₽ | От 29,8% |

| Русский стандарт | До 300 000 ₽ | Бесплатно | Бесплатно | От 15% |

Что лучше — кредит наличными или карта?

Наверное, для многих заемщиков кредитных организаций непростым является вопрос о том, что же лучше: кредит наличными или кредитная карта.

Прежде чем сделать выбор, стоит узнать, что нужно, чтобы взять кредит наличными и что необходимо для оформления карты.

Разницы в необходимых документах и условиях для получения того или иного вида кредита нет. Однако каждый из видов займа имеет свои плюсы и минусы. К примеру, сумма кредита наличными выдается один раз полностью, а деньги с карты можно снимать частями при необходимости. Также на карте можно держать и личные денежные средства. Кредитные карты выдаются с возобновляемым лимитом, то есть, погасив задолженность, деньги снова можно снимать с карты. Владельцам кредитных карт предлагается участие в различных бонусных программах.

При потере кредитной карты, денежные средства не пропадут. Достаточно позвонить в банк и заблокировать карту.

Но есть и свои минусы. Каждый раз за снятие наличных средств с карты снимается комиссия. Часто годовая кредитная ставка по карте выше, чем при получении наличных средств. За обслуживание карты взимается комиссия за годовое обслуживание.

Если заем берется под залог

Вероятность одобрения кредита на имя компании будет выше, если «подкрепить» заявку соразмерной гарантией – обеспечением. Им может выступать как поручитель, так и залог. В последнем случае необходимо документально подтвердить владение и ценность закладываемого имущества. Перечень подаваемых бумаг определяется видом предлагаемой ФКУ собственности. Как правило, требуются:

- свидетельство о праве владения имуществом;

- выписки с банковского вклада;

- технический паспорт на оборудование или транспорт;

- договор дарения, купли-продажи или мены на имущество;

- кадастровый паспорт на земельный участок или недвижимость;

- накладные на реализуемый товар, счета-фактуры.

Стоит понимать, что любой предоставляемый ФКУ залог необходимо страховать. Приобретается полис на весь период кредитования от утери и повреждения, причем в пользу банка. Компания-страховщик обычно выбирается из предложенных кредитором организаций.

Перечень документов для получения кредита в банке

Процедура здесь будет дольше и сложнее. Зачастую обращение в банк предполагает рекламные условия выдачи (лимит, срок, процентная ставка) и внутренние, которые уже зависят от статуса заемщика.

Например, на ответ по заявке может повлиять пребывание в браке и наличие высшего образования. Чтобы подтвердить эти факты, придется предоставить свидетельство о браке и диплом. Другие документы для оформления кредита, которые могут понадобиться (кроме паспорта и кода):

- справка с места работы;

- справка о доходах;

- свидетельство о рождении ребенка;

- свидетельство о браке;

- диплом о высшем образовании;

- свидетельство о праве собственности на недвижимость;

- технический паспорт на автомобиль;

- выписка из банка о наличии депозита;

- выписка из Единого государственного реестра юридических лиц и физических лиц-предпринимателей (для кредитования юридических лиц).

Сотрудники всегда требуют только оригиналы бумаг, чтобы убедиться, что заявитель не оказался мошенником. Простые копии и заверенные нотариусом также не подойдут. Поэтому не стоит просить работодателя указывать фиктивные (по знакомству) данные или фиксировать большую зарплату, так как наказание за подделку документов в Украине предусмотрено Уголовным кодексом и квалифицируется как мошенничество.

Какие точно нужны документы для получения кредита в банке физическим лицом, необходимо спросить у сотрудника. В основном перечень меняется при запросе крупных сумм (более 100 000 грн) на ипотеку или автокредит.

Требования к заемщику

В зависимости от выбранного финансового учреждения, требования, которым должен соответствовать любой обращающийся клиент в целом практически идентичны:

- заемщик должен быть гражданином РФ, а в большинстве случаях еще и иметь прописку в регионе размещения банка;

- возраст заемщика может начинаться от 18 лет (часть банков устанавливают ограничения от 21 года на некоторые кредитные продукты), а окончание кредитования должно приходиться на возраст до 65 лет (в редких случаях банки кредитуют людей до 75 лет);

- обязательное условие — чистая кредитная история и небольшая кредитная нагрузка: все это тщательно проверяется менеджерами банка через бюро кредитных историй;

- получить кредит могут только те, кто имеет официальное трудоустройство на последнем месте не менее 6 месяцев (очень редко от 3 месяцев) или могут предоставить реальные выписки о стабильном поступлении денег с иных источников дохода;

- для получения серьезного займа очень важна величина доходов: если его достаточно только на прожиточный минимум рассчитывать на кредитование бесполезно.

Конечно, это далеко не полный список, но — основа для большинства банков.

Продукты и услуги Кредит-Онлайн.рф

Кредиты

Наличными

По паспорту

Без справок и поручителей

Рефинансирование

Экспресс

Лучшие предложения

Под залог недвижимости

Заявка сразу во все банки

С плохой КИ

Кредитные карты

Оформить онлайн

Без справок о доходах

Без отказа

С кэшбэком

С льготным периодом

С большим лимитом

Без проверки КИ

С рассрочкой

Для снятия наличных

Микрозаймы

На карту

Онлайн

Без отказа

Без процентов

Долгосрочные

Абсолютно всем

Новые МФО

Малоизвестные МФО

Под залог ПТС

Автокредиты

Без первоначального взноса

Без КАСКО

По двум документам

С плохой КИ

На подержанные автомобили

Ипотека

Льготная

Социальная

Рефинансирование

Без первоначального взноса

На вторичное жилье

Выгодная

Целевые кредиты

Обратите внимание

Для оформления потребительского кредита нужны дополнительные документы, подтверждающие расход средств на товары или услуги, на которые были выданы денежные средства. Например:

- заем выданный на оплату учебы – подтверждением целевой траты денежных средств является соглашение, заключенное с образовательным учреждением;

- покупка какой-либо техники – в качестве подтверждения используется счет-фактура, полученная в магазине;

- жилищный кредит – подтверждением является договор покупки, разнообразные расходные документы и т.д.

Как можно понять, при использовании целевого кредита, необходимо предоставлять документы, которые подтвердят факт расходов средств на те вещи, на которые банк предоставил деньги в долг.

Типовой список документов для оформления банковского кредита

При получении любого типа кредита заемщику необходимо предъявить:

- Документ, удостоверяющий личность (паспорт). В зависимости от учреждения, ксерокопию сделают сразу на месте или попросят принести отдельно в заверенном виде.

- Анкета.

- Заявление.

- Документы о трудоустройстве (копия трудовой книжки, справка от работодателя и другое).

- Сведения о заработной плате (если зарплата перечисляется на дебетовую карту, полученную от выдающего кредит банка, справка с работы и о доходах может не понадобиться).

- Для мужчин до 27 лет необходимо будет предъявить военный билет или справку об отсрочке от службы в армии.

Некоторые банки предоставляют услуги менеджеров, которые персонально могут проконсультировать кредитозаемщика о том, какие документы для получения кредита нужны. Исходя из сведений о заработной плате подбираются оптимальные для потребителя условия кредитования, называется максимальная сумма, которую удастся получить.

Нюансы оформления займа под залог

Такой способ кредитование поможет получить большую денежную сумму. Если залоговое имущество — дом, квартира, земельный участок или другая недвижимость, то потребуется предоставить документы, подтверждающие право на владение им. Также банку необходимо иметь представление о том, что это за недвижимость, её размерах, состоянии и приблизительной стоимости.

Если займ оформляется под залог автомобиля, необходимо предоставить договор купли-продажи, информацию о возрасте, техническом состоянии транспортного средства, копию паспорта автомобиля. Возможно потребуется дополнительная оценка того, что выступает в качестве залога.

Что дополнительно может затребовать кредитно-финансовое учреждение

Или по просьбе банка, или по собственной инициативе можно предоставить документы, дающие представление о своём социальном статусе, семейном положении. Такая документация может положительно повлиять на получение кредита на выгодных условиях. Итак, какие документы нужны для оформления кредита дополнительно:

- Медицинская, автомобильная или иная страховка.

- Документы на недвижимость или автомобильный транспорт.

- Документы о наличии банковских счетов.

- Справки об отсутствии задолженностей по предыдущим кредитным платежам.

- Копия документа об образовании.

- ИНН.

- Загранпаспорт.

- Свидетельства о браке (разводе) или рождении ребёнка.

Конечно, всё это может и не понабиться. Но подстраховка никому не повредит.

Процент (годовых): 11,5%

Сумма кредита: 1 000 000

Срок: 5 лет

Оформление: 1 день

Подробнее

Лицензии, контакты и реквизиты

Процент (годовых): 10,99 — 25,99%

Сумма кредита: 2 000 000

Срок: 5 лет

Оформление: 1 день

Подробнее

Лицензии, контакты и реквизиты

Процент (годовых): 10,9 — 24,1%

Сумма кредита: 700 000

Срок: 5 лет

Оформление: 1 день

Подробнее

Лицензии, контакты и реквизиты

Процент (годовых): 10,9%

Сумма кредита: 2 000 000

Срок: 5 лет

Оформление: 3 дня

Подробнее

Лицензии, контакты и реквизиты

Займы с поручителем: какую документацию следует подготовить

Как правило, такой порядок выдачи кредита предусмотрен при выдаче очень крупной суммы денег или в случае, когда возраст или физическое самочувствие заявителя может помешать выполнить взятые на себя обязательства до конца. В этом случае поручителю следует приготовить те же документы для оформления кредита, что и человек, получающий его.

Вероятные причины отказа в выдаче займов

Самой главной причиной отказа в кредите обычно является нарушение условий в предыдущих договорах. Так же получить деньги не удастся, если банк видит перспективу плохой платежеспособности в будущем. Максимальная выплата по кредиту рассчитывается на основании ежемесячного дохода клиента: она не должна превышать 30 процентов всей зарплаты.

Поэтому, есть сумма и условия кредитования превышают этот показатель, ждите отказ. В особых случаях в зоне риска:

- представители возрастных категорий до 20 и после 60 лет;

- люди, имеющие иные кредитные обязательства;

- действующее исполнительное судебное производство;

- физические лица, занесённые банком в чёрный список.

Деньги могут понадобиться совершенно неожиданно. Но прежде, чем идти в банк, внимательно посмотрите перечень документов для получения кредита. Постарайтесь собрать по возможности всё.

Даже если что-то не понадобиться, это будет лучше, чем возвращаться домой за недостающей бумагой или получить кредит на менее выгодных условиях. И самое главное, выполните взятые на себя обязательства достойно, чтобы в следующий раз к оформлению кредита не было препятствий.

4

Причины отказов

Наиболее частыми причинами отказа в выдаче кредита выступают:

- недостаточный уровень доходов с основного места работы и от дополнительных источников;

- неверная информация, предоставленная заемщиков. Выше были объяснены причины нецелесообразности попыток обмануть банк. Более того, в большинстве случаев их выявление ведет к автоматическому отказу в одобрении выдачи кредита;

- плохая кредитная история или наличие крупных задолженностей перед коммунальными службами, по налогам или другим обязательным платежам;

- наличия судимости или других видов правонарушений;

- ошибки при оформлении предоставленных документов. В данной ситуации речь идет о случайных неточностях, после исправления которых заявка на кредит может быть подана повторно.

Нередко банк отказывает человеку даже в том случае, если у него отсутствует кредитная история. Подобные случаи на практике встречаются достаточно часто, особенно при попытке получения кредита на крупную сумму.

Заключение

Оформление быстрого займа позволяет за считанные минуты получить в свое распоряжение небольшую сумму для удовлетворения текущих нужд. Однако эту форму кредитования следует рассматривать исключительно в качестве источника экстренного финансирования, когда иные способы получения ссуд недоступны для заемщика. К услугам от МФО не имеет смысла прибегать, если сохраняются шансы на получение более выгодного банковского кредита.

Вопреки бытующим заблуждениям, быстрые займы могут оказаться крайне выгодным способом финансирования, но результат сотрудничества с МФО всегда зависит от умения управлять задолженностью. Прежде чем подать заявку на получение необходимой суммы, придется тщательно продумать все последующие шаги. При возникновении сомнений в эффективности этого метода кредитования, от заимствования следует отказаться.

Заключение

Кредит наличными получают различными способами: в банке, МФО, у кредитора-частника, в ломбарде.

К выбору кредитора следует подходить основательно. Взвешивайте все «за» и «против» каждого предложения того или иного займодателя, ориентируясь на ваши возможности и потребности.

Удачи вам, успехов и процветания!

Будем признательны за обратную связь по теме статьи! Комментируйте, задавайте вопросы, делитесь впечатлениями от прочитанного в соцсетях!

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.