Рефинансирование кредита под залог недвижимости в москве

Содержание:

- Куда можно обратиться за рефинансированием с залогом физ лицам рефинансирование кредита под залог недвижимости

- Как проходит оформление нового кредита: инструкция по рефинансированию

- Требование к заемщику рефинансирование кредита под залог недвижимости

- Рефинансирования кредита под залог недвижимости в крупных городах

- Дополнительные сведения рефинансирование кредита под залог недвижимости

- Как получить низкую процентную ставку при рефинансировании с залогом

- В каком случае рефинансирование кредита не выгодно?

- Кредитные карты рефинансирование кредита под залог недвижимости

- Рекомендуемые кредиты других банков рефинансирование кредита под залог недвижимости

- Топ 5 банков рефинансирование кредита под залог недвижимости

- Когда можно воспользоваться рефинансированием под залог

- Предоставляемые документы.

- Расчет графика платежей кредита «Рефинансирование под залог недвижимости»

- График ежемесячных платежей

- Какой должна быть недвижимость

- От чего зависит процентная ставка в Сбербанке

- Плюсы и минусы

- Часто задаваемые вопросы о кредите

Рефинансирование кредита под залог недвижимости — топ 10 банков с условиями и процентными ставками 2021. Рефинансирование кредита под залог недвижимости — брокерская помощь в перекредитовании для частных лиц. Читайте полную инструкцию с этапами оформления нового кредита, информацией о типах залогового имущества, стоимости процедуры и возможностях снижения процентной ставки.

Куда можно обратиться за рефинансированием с залогом физ лицам рефинансирование кредита под залог недвижимости

Сегодня очень много банков, предлагающих рефинансирование с залогом на кредитном рынке. Среди них:

- Сбербанк;

- Газпромбанк;

- ВТБ;

- Райффайзенбанк;

- Россельхозбанк;

- Открытие;

- Хоум кредит;

- Возрождение;

- Росбанк;

- Инвестторгбанк;

- Альфа-банк и другие.

Стоит рассмотреть десятку крупных и известных банков, предлагающих рефинансировать займ. Приводится таблица с условиями кредитов в следующем разделе статьи.

Помимо обращения в банк рефинансировать кредит с залогом можно у частного лица либо обратиться к брокеру. Об этом подробно в соответствующих разделах.

Топ-10 банков: условия и ставки рефинансирование кредита под залог недвижимости

В таблице рассмотрены 10 банковских организаций. В зависимости от необходимой суммы и типа недвижимости можно определить банк, в который желаете обратиться за займом.

| Банк | Ставка | Сумма | Недвижимость | Особое условие |

| Сбербанк | От 9% | 0.3-7 млн р. | Приобретение или строительство жилого объекта недвижимости либо ремонт, оплата отдельных улучшений | Можно объединить потребительские и автокредиты |

| Газпромбанк | От 8.9% | 0.1-45 млн р. | Квартира либо имущественные права требования | Срок погашения должен быть не менее 3, 5 лет |

| ВТБ | От 8.8% | 0.6-30 млн р. | Квартиры – готовое жилье и новостройки | Сумма кредита не превышает 90% от стоимости |

| Райффайзенбанк | От 8.39% | 3.0001-26 млн р. | Квартира, таунхаус, строящаяся квартира | Для Москвы и Питера минимальная сумма 0.8 млн р. |

| РСХБ | От 8% | 3-20 млн р.

0.1-10 млн р. |

Квартира

Жилой дом |

Не более 80%

Не более 75% |

| Открытие | От 8.25% | 0.5-30 млн р. | Квартира или залог имущественных прав в долевой собственности | В регионах максимальная сумма займа 15 млн р. |

| Альфа Банк | От 8.69% | 0.6-50 млн р. | Строящееся или готовое жилье | Максимальный размер ссуды до 90% от стоимости жилья |

| Возрождение | От 4.5% | 0.3-12 млн р. | Жилое помещение от застройщика на этапе строительства или готовое жилье | Срок кредитования для физических лиц от трех до тридцати лет |

| Росбанк | От 6.99% | 0.3-6 млн р. | Квартира | Аванс в банк от 5% при использовании материнского капитала |

| Инвестторгбанк | От 8.49% | 0.5-20 млн р. | Апартаменты, квартира | Максимальный срок – 25 лет |

| Хоум кредит | От 7.49% | От 300 тыс., максимальная сумма не более80% от стоимости жилья. | Строящееся или готовое жилье:

квартиры, апартаменты, доли, комнаты, загородная жилая недвижимость |

Принимают заемщиков с любым гражданством |

Ставки по кредитам указаны минимальные. Как правило, заемщик получает ставки на несколько процентов выше указанных на сайте банков.

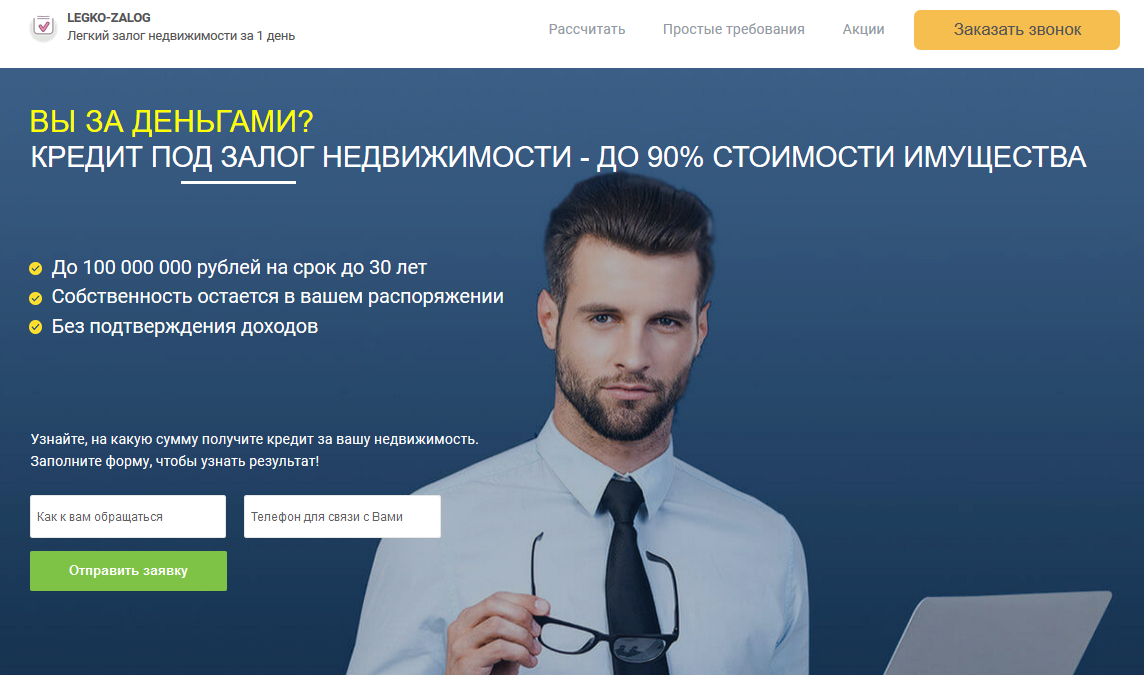

Брокерская помощь рефинансирование кредита под залог недвижимости

Брокер поможет получить кредит под залог недвижимости выгоднее, чем в банке. На сайте legko-zalog.com заемщики могут отправить заявку и получить ссуду до 100 млн р.

Что входит в условия кредита на недвижимое имущество:

- Максимальный срок погашения 30 лет.

- Не нужно подтверждать доход справкой 2-НДФЛ.

- Предоставляют до 90% от рыночной стоимости жилья.

- Процентная ставка от 7.5% годовых.

- Необходимо внести аванс до 60% от цены на объект обременения.

Рассматривается недвижимость, располагающаяся в районе Москвы, Московской области, Санкт-Петербурга или Ленинградской области. В компанию могут обращаться люди с любой кредитной историей.

У заемщика должно быть обязательно российское гражданство. Возраст физ. лиц от 18 до 79 лет.

Какая недвижимость рассматривается в качестве залога:

- квартиры;

- апартаменты;

- ИЖС;

- коттеджи;

- таунхаусы.

Главное условие, чтобы жилье не было под обременением, то есть находилось в залоге у другого банка. Не должно быть наложено ареста на площадь от судебных приставов.

Частные лица рефинансирование кредита под залог недвижимости

Кроме приобретения квартиры в ипотеку или получения кредита под залог квартиры, физ. лица тоже могут выступать ссудодателями. Но в силу закона это уже не ипотека.

Заемщик должен выполнить обязательства по возврату средств в силу договора. При неисполнении условий сделки залогодержатель может в одностороннем порядке расторгнуть договор.

У частных лиц процентная ставка может быть значительно больше, чем при обращении в банк. Кроме ставки стоит опасаться мошенников, которые обманным путем завладевают квартирой и деньгами заемщика.

Как проходит оформление нового кредита: инструкция по рефинансированию

Рассмотрим подробную инструкцию по осуществлению рефинансирования кредита в банке:

- Подготовка документов. В пакет включаются заполненная заявителем анкета, принадлежащий ему гражданский паспорт, подтверждающая официальную трудовую деятельность и финансовое состояние документация (справка 2-НДФЛ или формы банка, копии заполненных страниц трудовой книги или трудового договора с подписями руководства), а также сведения по всем рефинансируемым кредитам (дата заключения и номер договора, срок его действия, валюта и размер займа, величина процентной ставки, реквизиты финансовой организации, а также размер одного ежемесячного платежа).

- Подача заявки. Она оставляется или в отделении, или с официального сайта банка (https://www.sberbank.ru). Во время подачи сразу предъявляются некоторые документы.

- Ожидание ответа. Запросы обрабатываются в сроки от двух до шести рабочих дней.

- При одобрении нужно явиться в отделение банка, чтобы подписать договор кредита.

- Получение кредита. Сумма выдается в офисе единовременно.

- Погашение прошлых рефинансируемых займов.

- Подтверждение полного закрытия долгов. Предоставление соответствующих выписок в банк.

- Погашение предоставленного Сбербанком кредита аннуитетными (равными) ежемесячными платежами.

За просрочки начисляется неустойка — 20% в год с суммы задержанной выплаты в течение всего периода задержки.

Требование к заемщику рефинансирование кредита под залог недвижимости

- Полных лет на момент выдачи займа: 21 или более

- Полных лет на момент воврата кредита (по договору): не более 75

- Стаж работы: не менее полугода на настоящем месте работы и не менее 12 месяцев суммарного стажа за последние 5 лет

- Выбор созаемщиков: Заемщик/Титульный созаемщик должен являться заемщиком/одним из созаемщиков по Рефинансируемым кредитам по рефинансируемому жилищному кредиту (только в случае, если он является супругом заемщика по рефинансируемому жилищному кредиту). При наличии в кредитных документах по рефинансируемому жилищному кредиту условий, в соответствии с которыми все действия, связанные с его оформлением, получением, сопровождением возлагаются на конкретного созаемщика, Заемщиком/Титульным созаемщиком должно выступать данное физическое лицо.

Супруг(а) Титульного созаемщика не включается в число Созаемщиков в следующих случаях:

- При наличии действующего брачного договора, гласящем о разделении в собственность имущества и недвижимости каждого из супругов.

- При отсутствии у супруга(и) Титульного созаемщика гражданства РФ.

Рефинансирования кредита под залог недвижимости в крупных городах

Целевые кредиты рефинансирование кредита под залог недвижимости

На ЛечениеНа РемонтНа Подсобное ХозяйствоНа СвадьбуРефинансирование Кредита Без СправокНа Строительство ДомаНа ТоварыНа Газификацию Жилого ДомаНа Ремонт АвтомобиляЦелевой КредитНецелевой КредитНа ОбучениеНа Неотложные Нужды

Срок

На 1 месяцНа 2 месяцаНа 3 месяцаНа 6 месяцевНа годНа 2 годаНа 3 годаНа 5 летНа 10 летНа 4 МесяцаНа 6 МесяцевНа 7 ЛетНа 8 ЛетНа 15 ЛетНа 20 Лет

Сумма

На 30 000 рублейНа 50 000 рублейНа 100 000 рублейНа 150 000 рублейНа 200 000 рублейНа 300 000 рублейНа 400 000 рублейНа 500 000 рублейНа 1 000 000 рублейНа 1 500 000 рублейНа 2 000 000 рублейНа 3 000 000 рублейНа 5 000 000 рублей

Подтверждение дохода

С Плохой Ки Без ОтказаС Плохой Ки ОнлайнС Плохой Кредитной ИсториейСо Справкой В Свободной ФормеПо Справке 2 НдфлСо Справкой По Форме БанкаБез ПоручителейПенсионерам Без ПоручителейБез Подтверждения Дохода

Тип залога рефинансирование кредита под залог недвижимости

Под залог недвижимостиПод залог автомобиляБез залогаПод Залог КвартирыПод Залог Земельного УчасткаПод Залог Коммерческой НедвижимостиБез ОбеспеченияПод Залог ИмуществаПод Залог Доли В КвартиреБез Справки 2 НдфлС ПоручителемПод ЗалогПод Залог Дома

Особые условия

ОнлайнБез справокПод низкий процентПо паспортуБез отказаРефинансированиеНа развитие бизнесаИпотекаПо двум документамБез кредитной историиЭкспрессНа картуНа Карту Без Посещения БанкаПод Минимальный Процент100% ОдобренияС Доставкой На ДомНаличнымиБез Оформления СтраховкиВыгодный Кредит

Дополнительные сведения рефинансирование кредита под залог недвижимости

| Где подать заявку? | Заявление на кредит подается в отделениях Банка по месту регистрации заемщика/созаемщика или по по месту аккредитации компании — работодателя заемщика/созаемщика |

| Время рассмотрения заявки на кредит | до 6 рабочих дней, с момента приема Банком всех документов. |

| Порядок предоставления кредита | Единовременно. |

| Порядок погашения кредита | Равными (аннуитетными) долями. |

| Порядок досрочного погашения | Комиссия по досрочному погашению кредита отсутствует. Осуществляется в отделениях банка или в «Сбербанк Онлайн». Обязательным условием досрочного погашения является рабочий день для банка. |

| Пени за просроченный платеж | За каждый день просрочки будет начисляться 20% годовых на сумму просроченного платежа, со дня, следующим за днем исполнения обязательств по кредиту (указано в договоре), до дня взноса денежных средств (включительно) |

Как получить низкую процентную ставку при рефинансировании с залогом

Как оформить рефинансирование с максимально низкой процентной ставкой? Сбербанк предлагает минимальные проценты далеко не всем, и чтобы взять выгодный кредит, лучше всего обратиться к брокеру, который окажет посреднические услуги и подберет оптимальный вариант.

Компания LEGKO-ZALOG оказывает помощь любым клиентам, даже лишенным стабильного официального дохода и имеющим испорченную кредитную историю. Условия кредита с залогом в Москве будут лучше, чем во многих российских банках:

- Максимальные суммы — до 100 млн.

- Гибкие сроки — до тридцати лет.

- Невысокие ставки — минимально 9% (в период акций — от 7,5%).

- Предоплаты, справки о доходах и поручители не нужны.

Предлагается возможность получения кредита до продажи недвижимости, взятия аванса до регистрации сделки, а также повторного залога (перезалога).

В каком случае рефинансирование кредита не выгодно?

Когда рефинансирование ипотечного кредита будет невыгодным и нецелесообразным? В таких случаях:

- Если разница между новой и прежней ставкой составляет меньше 1%. Тогда переплаты сократятся незначительно.

- Если погашена большая часть кредита. Как правило, клиенты банков сначала погашают проценты, а уже потом возвращают основной долг. И если ипотека выплачивается достаточно давно, то большая часть или все процентные начисления уже направлены в банк. Рефинансировав кредит, вы снова будете выплачивать проценты, что увеличит переплаты.

- При оформлении рефинансирования кредита возникают многочисленные дополнительные расходы: на страхование закладываемой недвижимости, ее повторную оценку за счет заемщика, на переводы платежей, досрочное погашение и так далее.

- Требуется внесение первоначального взноса. Хотя переплаты он не увеличит, но собственные средства на стартовый капитал есть далеко не у всех, что может заставить влезть в новые долги.

- Новый банк запрашивает дополнительное обеспечение в виде залога иного имущества либо привлечения созаемщика или поручителя.

- Минимальная ставка будет действовать не постоянно, а лишь на начальных этапах погашения кредита.

- Если прежний банк взимает за досрочное погашение долга (при рефинансировании оно предполагается) крупную комиссию.

Рефинансирование в Сбербанке может быть выгодным. Но его оформление имеет некоторые нюансы, которые теперь известны вам.

Кредитные карты рефинансирование кредита под залог недвижимости

| Банк | Кредит | Процентная ставка | Сумма кредита | Срок кредитования | Ограничение по возрасту | Подача онлайн заявки |

| Просто кредитная карта Ситибанка — 180 дней без процентов | от 20,9% до 32,9% годовых | до 300 000 руб. | от 22 лет | Онлайн заявкаВсе условия | ||

| Карта с весомыми бонусами — Кредитный лимит до 300 000 рублей! | 23,9% годовых | от 3000 до 300 000 руб. | от 24 до 65 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Хочу больше» 120 дней без процентов | от 17% годовых | от 30 000 до 700 000 рублей | до 36 месяцев | от 19 до 75 года | Онлайн заявкаВсе условия | |

| Кредитная карта «Тинькофф Платинум» — бесплатная доставка карты | От 12% годовых | от 5 000 до 700 000 рублей | от 18 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Tinkoff Drive для автолюбителей | от 15% годовых | от 5 000 до 700 000 рублей | от 18 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Разумная» | от 11,9% | до 300 000 рублей | от 20 до 70 лет | Онлайн заявкаВсе условия | ||

| Карта рассрочки Свобода от банка Хоум Кредит | 0% рассрочка | от 10 000 до 300 000 руб. | до 10 месяцев | от 22 до 70 лет | Онлайн заявкаВсе условия | |

| Кредитная карта Открытие 120 дней без процентов | от 13,9% | до 500 000 рублей | от 21 до 75 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Кэшбэк до 15% | от 24% годовых | от 15000 до 500 000 рублей | от 21 до 76 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Ситибанк CASH BACK | от 20,9 до 32,9% годовых | 300 000 рублей | от 22 до 65 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта — 100 дней БЕЗ ПРОЦЕНТОВ! | от 11,9% годовых | до 500 000 рублей | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «110 дней» Райффайзенбанка | От 19 до 49% годовых | от 15 000 до 600 000 рублей | от 21 до 67 лет | Онлайн заявкаВсе условия | ||

| Универсальная кредитная карта АТБ | от 0% годовых | от 5000 до 500 000 рублей | от 21 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «ЛокоДжем» | от 11,9% до 25,9% | до 300 000 рублей | от 21 года до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта для автолюбителей DRIVE 365 | 23,9% | от 3000 до 300 000 рублей | от 24 до 65 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта МТС Деньги Weekend | от 24,9% до 27% | до 299 999 рублей | от 20 до 70 лет | Онлайн заявкаВсе условия | ||

| Карта рассрочки Халва — «Всегда без переплат!» | от 0% до 10% годовых | до 350 000 рублей | до 10 лет | от 20 до 75 | Онлайн заявкаВсе условия | |

| Кредитная карта ВТБ | от 11,6% годовых | до 1 млн рублей | от 21 года до 70 лет | Онлайн заявкаВсе условия | ||

| Карта для путешествий AlfaTravel | От 23,99% годовых | до 500 000 руб. | от 21 года | Онлайн заявкаВсе условия | ||

| Кредитная карта «Перекресток» от Альфа-банка | от 23,99% годовых | до 700 000 руб. | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Выгода» без визита в банк | 23,9% — 26,9% годовых | от 50 000 до 300 000 рублей | от 21 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Вездедоход» Почта Банка | 10,9% — 22,9% годовых | до 1 500 000рублей | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Аэрофлот-Бонус» от Альфа-Банка | 23,9% годовых | до 500 000 рублей | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная «Удобная карта» с беспроцентным периодом до 180 дней | 11,9% | от 9 999 до 600 000 рублей | 3 года | от 20 до 62 лет | Онлайн заявкаВсе условия | |

| Кредитная карта Opencard с кэшбэком банка Открытие | От 13,9% годовых | до 500 000 рублей | от 21 года до 68 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Тинькофф ALL Airlines — бесплатные авиабилеты за покупки | от 15% годовых | до 700 000 рублей | от 18 до 70 лет | Онлайн заявкаВсе условия | ||

| Карта МТС Cashback до 25% кэшбек за покупки | от 11,9% до 25,9% | до 1 000 000 рублей | от 20 до 70 лет | Онлайн заявкаВсе условия |

Рекомендуемые кредиты других банков рефинансирование кредита под залог недвижимости

Кредит наличными

Лицензия №354

Кредит наличными 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5%

- Срок: до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Онлайн решение

Лицензия №1000

Кредит «Наличными» 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5,4%

- Срок: до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Выгодное предложение

Лицензия №1000

Кредит «Рефинансирование» 8,5

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5,4%

- Срок: до 7 лет

- Цель: рефинансирование

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 3-х дней

Выдача онлайн

Лицензия №2673

Кредит «Наличными» 8,6

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 2 000 000

- Валюта: рубли

- Ставка: от 8,9%

- Срок: до 5 лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: не требуется

- Решение: день в день

Лицензия №3292

Кредит «Персональный» 7,9

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 30 000 до 3 000 000

- Валюта: рубли

- Ставка: от 5,99%

- Срок: до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2 минут

Топ 5 банков рефинансирование кредита под залог недвижимости

Еще несколько лет назад найти банк, предлагающий рефинансирование под обеспечение недвижимостью, было достаточно сложно. Сегодня эту процедуру практикуют многие крупные банки и у каждого из них свои условия.

Сбербанк

Ставка на рефинансирование в Сбербанке составляет 12,5%. Срок кредитования – до 5-ти лет. Максимальная сумма кредита – 3 млн. рублей. Сбербанк не требует, чтобы клиент доказывал погашение кредита в первом банке. В обязанность заемщика входит своевременное внесение ежемесячных платежей, согласно графику. Данная программа выгодна для лиц, которые заключили кредитные договора в банках под более высокие проценты. Если кредит брался на приобретение жилья, оно переходит в залог Сбербанка до момента погашения всей суммы, выданной по программе рефинансирования.

ВТБ 24

Данное кредитно-финансовое учреждение рефинансирует только кредиты других банков. Собственные займы ВТБ 24 не подвергает перекредитованию. Если клиенту необходимо рефинансировать кредит, взятый в ВТБ 24, ему следует обратиться с заявлением в другой банк.

Условия для перекредитования под залог недвижимости:

- Объект обеспечения залога должен находиться в черте города.

- Недвижимость может принадлежать как самому заемщику, так и остальным членам семьи.

- Фиксированная ставка по кредиту 11,7%.

- Сумма, выдаваемая заемщику, составляет не более 50% оценочной стоимости объекта залога. Максимальная сумма составляет 15 млн. рублей.

Райффайзенбанк

Условия для рефинансирования:

- решение по заявке рассматривается от 1-го часа;

- можно консолидировать до 5-ти кредитов;

- фиксированная ставка 11,99%;

- максимальная сумма 2 млн. рублей, минимальная – 90 тыс. рублей;

- возраст претендента от 23-х лет;

- соискатель не должен быть ИП, частным адвокатом (если он не состоит в адвокатской коллегии), собственником бизнеса.

Россельхозбанк

Рефинансирует потребительские кредиты сторонних кредитно-финансовых структур, с возможностью получить до 3-х млн. рублей под ставку 11,5%. Допускается досрочное погашение кредита без штрафных санкций. Заявка рассматривается в течение 3-х рабочих дней с момента подачи.

Рефинансирование ипотечного кредита в Россельхозбанке:

- Залогом является ипотечное жилье (квартира, дом), приобретенное на первичном, вторичном рынке, земельные участки.

- Минимальная сумма кредита 100 тыс. рублей, максимальная – 20 млн. рублей. На размер максимальной суммы влияет несколько факторов:

- первичное или вторичное жилье,

- Москва – до 20 млн. рублей, Подмосковье – до 10 млн. рублей, Санкт-Петербург – до 15 млн. рублей, остальные города РФ – до 5 млн. рублей;

- Сумма кредита не может превышать 80% оценочной стоимости недвижимости.

- Страхование залогового имущества обязательно.

Банк Москвы

Рефинансирование кредита с залогом в виде недвижимости в Банке Москвы предлагается под 12,9% сроком на 5 лет. На этих условиях заемщик получает до 3-х млн. рублей. Оформить заявку или рассчитать кредит можно в режиме онлайн. Предварительное решение банка соискатель может узнать в течение 15-ти минут.

Требования:

- гражданство РФ

- стаж работы — не менее трех месяцев на последнем месте;

- возраст претендента 21-70 лет;

- клиент не должен участвовать в банкротстве.

Список остальных требований смотрите на сайте банка.

Когда можно воспользоваться рефинансированием под залог

Есть два основных принципа, при котором стоит воспользоваться рефинансированием:

- Для снижения финансовой нагрузки на человека.

- Для получения дополнительных средств по займу.

Перед подачей заявки на рефинансирование рекомендуется просчитать на ипотечном калькуляторе, действительно ли в новом банке будет выгоднее обслуживать займ. Поскольку есть дополнительные расходы или издержки при оформлении договора на рефинансирование. Их тоже нужно учесть заранее. Теперь подробнее о снижении нагрузки и дополнительных средствах, которые может получить заявитель.

Снизить финансовую нагрузку

У многих заемщиков возникнет вопрос, как рефинансирование снижает нагрузку? Компании стремятся заполучить благонадежных клиентов, поэтому предлагают программы рефинансирования с более низкой ставкой либо гибкими условиями.

Если заемщик находит такую компанию, в дальнейшем он обслуживает займ там. Это выгодно как кредитору, который получает прибыль в виде процентов, так и заемщику, который теперь платит меньше.

С уменьшением процентной ставки снижается размер ежемесячного платежа, сокращается общая переплата банку. Второй фактор – возможность получить дополнительные средства.

Получить дополнительные деньги по кредиту

Вместо оформления нового потребительского займа можно пойти на рефинансирование и кроме снижения ставки получить свободные средства. Заемщику не нужно отчитываться банку, на что он их потратит, поскольку есть обеспечение в виде недвижимости.

Обычно банки ставят ограничение на выдачу свободных средств. Например, не более 30% от размера долга заемщика по рефинансируемому ипотечному кредиту.

Предоставляемые документы.

- Паспорт заемщика и созаемщиков с отметкой о регистрации.

- При наличии временной регистрации – документ, подтверждающий наличие временной регистрации.

- Для клиентов, не получающих зарплату на карту Сбербанка, необходимо предоставление документов, подтверждающих трудовую занятость и платежеспособность (справка 2-НДФЛ и копия трудовой или выписка из нее, заверенная работодателем, справка о размере пенсии для пенсионеров).

- Информация по рефинансируемому кредиту – номер договора, дата заключения, сумма, валюта кредита, процентная ставка, ежемесячный платеж, платежные реквизиты Первичного кредитора. Если реквизиты поменялись необходимо предоставить новые.

Особенности:

- Документы по предоставляемому в залог объекту могут быть предоставлены в банк после одобрения заявки в течение 90 календарных дней.

- Кредит выдается в офисе Сбербанка по месту регистрации или по месту аккредитованного предприятия-работодателя заемщика созаемщика.

- Досрочное погашение возможно только по письменному заявлению в офисе банка.

Рассмотрение заявки составляет от 2 до 6 рабочих дней с момента предоставления полного пакета документов.

Расчет графика платежей кредита «Рефинансирование под залог недвижимости»

График ежемесячных платежей

Сохранить в pdf Сохранить в Excel Распечатать Cсылка на расчет

| Дата платежа | Остаток задолженности, руб. | Начисленные %, руб. | Платеж в основной долг, руб. | Сумма платежа, руб. |

|---|---|---|---|---|

| 09.07.2021 | 15 250 000,00 | 150 285,62 | 147 775,52 | 298 061,14 |

| 09.08.2021 | 15 102 224,48 | 153 790,30 | 144 270,84 | 298 061,14 |

| 09.09.2021 | 14 957 953,64 | 152 321,14 | 145 739,99 | 298 061,14 |

| 09.10.2021 | 14 812 213,64 | 145 971,32 | 152 089,82 | 298 061,14 |

| 09.11.2021 | 14 660 123,83 | 149 288,26 | 148 772,88 | 298 061,14 |

| 09.12.2021 | 14 511 350,95 | 143 006,38 | 155 054,76 | 298 061,14 |

| 09.01.2022 | 14 356 296,19 | 146 194,29 | 151 866,84 | 298 061,14 |

| 09.02.2022 | 14 204 429,35 | 144 647,79 | 153 413,35 | 298 061,14 |

| 09.03.2022 | 14 051 016,00 | 129 238,55 | 168 822,59 | 298 061,14 |

| 09.04.2022 | 13 882 193,42 | 141 366,37 | 156 694,77 | 298 061,14 |

| 09.05.2022 | 13 725 498,65 | 135 261,97 | 162 799,17 | 298 061,14 |

| 09.06.2022 | 13 562 699,48 | 138 112,87 | 159 948,27 | 298 061,14 |

| 09.07.2022 | 13 402 751,21 | 132 081,36 | 165 979,78 | 298 061,14 |

| 09.08.2022 | 13 236 771,43 | 134 793,85 | 163 267,29 | 298 061,14 |

| 09.09.2022 | 13 073 504,15 | 133 131,25 | 164 929,88 | 298 061,14 |

| 09.10.2022 | 12 908 574,26 | 127 211,35 | 170 849,79 | 298 061,14 |

| 09.11.2022 | 12 737 724,47 | 129 711,91 | 168 349,23 | 298 061,14 |

| 09.12.2022 | 12 569 375,25 | 123 868,61 | 174 192,53 | 298 061,14 |

| 09.01.2023 | 12 395 182,72 | 126 223,71 | 171 837,43 | 298 061,14 |

| 09.02.2023 | 12 223 345,29 | 124 473,84 | 173 587,30 | 298 061,14 |

| 09.03.2023 | 12 049 758,00 | 110 831,36 | 187 229,77 | 298 061,14 |

| 09.04.2023 | 11 862 528,22 | 120 799,54 | 177 261,60 | 298 061,14 |

| 09.05.2023 | 11 685 266,62 | 115 155,90 | 182 905,24 | 298 061,14 |

| 09.06.2023 | 11 502 361,38 | 117 131,85 | 180 929,28 | 298 061,14 |

| 09.07.2023 | 11 321 432,10 | 111 570,39 | 186 490,75 | 298 061,14 |

| 09.08.2023 | 11 134 941,35 | 113 390,31 | 184 670,83 | 298 061,14 |

| 09.09.2023 | 10 950 270,52 | 111 509,75 | 186 551,38 | 298 061,14 |

| 09.10.2023 | 10 763 719,14 | 106 074,24 | 191 986,90 | 298 061,14 |

| 09.11.2023 | 10 571 732,24 | 107 654,99 | 190 406,15 | 298 061,14 |

| 09.12.2023 | 10 381 326,10 | 102 305,84 | 195 755,30 | 298 061,14 |

| 09.01.2024 | 10 185 570,79 | 103 722,60 | 194 338,54 | 298 061,14 |

| 09.02.2024 | 9 991 232,25 | 101 743,59 | 196 317,55 | 298 061,14 |

| 09.03.2024 | 9 794 914,71 | 93 309,31 | 204 751,83 | 298 061,14 |

| 09.04.2024 | 9 590 162,88 | 97 659,39 | 200 401,75 | 298 061,14 |

| 09.05.2024 | 9 389 761,13 | 92 534,17 | 205 526,97 | 298 061,14 |

| 09.06.2024 | 9 184 234,16 | 93 525,70 | 204 535,44 | 298 061,14 |

| 09.07.2024 | 8 979 698,72 | 88 493,09 | 209 568,05 | 298 061,14 |

| 09.08.2024 | 8 770 130,67 | 89 308,76 | 208 752,37 | 298 061,14 |

| 09.09.2024 | 8 561 378,29 | 87 182,98 | 210 878,16 | 298 061,14 |

| 09.10.2024 | 8 350 500,13 | 82 292,46 | 215 768,67 | 298 061,14 |

| 09.11.2024 | 8 134 731,46 | 82 838,31 | 215 222,83 | 298 061,14 |

| 09.12.2024 | 7 919 508,63 | 78 045,13 | 220 016,01 | 298 061,14 |

| 09.01.2025 | 7 699 492,62 | 78 406,15 | 219 654,99 | 298 061,14 |

| 09.02.2025 | 7 479 837,64 | 76 169,34 | 221 891,80 | 298 061,14 |

| 09.03.2025 | 7 257 945,84 | 66 757,19 | 231 303,94 | 298 061,14 |

| 09.04.2025 | 7 026 641,89 | 71 554,32 | 226 506,82 | 298 061,14 |

| 09.05.2025 | 6 800 135,07 | 67 013,93 | 231 047,20 | 298 061,14 |

| 09.06.2025 | 6 569 087,87 | 66 894,91 | 231 166,23 | 298 061,14 |

| 09.07.2025 | 6 337 921,64 | 62 458,92 | 235 602,22 | 298 061,14 |

| 09.08.2025 | 6 102 319,42 | 62 141,67 | 235 919,46 | 298 061,14 |

| 09.09.2025 | 5 866 399,95 | 59 739,24 | 238 321,90 | 298 061,14 |

| 09.10.2025 | 5 628 078,06 | 55 463,55 | 242 597,58 | 298 061,14 |

| 09.11.2025 | 5 385 480,47 | 54 841,90 | 243 219,24 | 298 061,14 |

| 09.12.2025 | 5 142 261,23 | 50 675,93 | 247 385,21 | 298 061,14 |

| 09.01.2026 | 4 894 876,02 | 49 845,93 | 248 215,21 | 298 061,14 |

| 09.02.2026 | 4 646 660,81 | 47 318,28 | 250 742,85 | 298 061,14 |

| 09.03.2026 | 4 395 917,96 | 40 432,81 | 257 628,33 | 298 061,14 |

| 09.04.2026 | 4 138 289,63 | 42 141,39 | 255 919,74 | 298 061,14 |

| 09.05.2026 | 3 882 369,89 | 38 259,96 | 259 801,18 | 298 061,14 |

| 09.06.2026 | 3 622 568,71 | 36 889,66 | 261 171,48 | 298 061,14 |

| 09.07.2026 | 3 361 397,23 | 33 125,88 | 264 935,26 | 298 061,14 |

| 09.08.2026 | 3 096 461,97 | 31 532,16 | 266 528,97 | 298 061,14 |

| 09.09.2026 | 2 829 932,99 | 28 818,02 | 269 243,12 | 298 061,14 |

| 09.10.2026 | 2 560 689,88 | 25 235,07 | 272 826,07 | 298 061,14 |

| 09.11.2026 | 2 287 863,81 | 23 297,98 | 274 763,16 | 298 061,14 |

| 09.12.2026 | 2 013 100,65 | 19 838,69 | 278 222,44 | 298 061,14 |

| 09.01.2027 | 1 734 878,21 | 17 666,76 | 280 394,37 | 298 061,14 |

| 09.02.2027 | 1 454 483,83 | 14 811,43 | 283 249,71 | 298 061,14 |

| 09.03.2027 | 1 171 234,12 | 10 772,79 | 287 288,35 | 298 061,14 |

| 09.04.2027 | 883 945,77 | 9 001,47 | 289 059,66 | 298 061,14 |

| 09.05.2027 | 594 886,11 | 5 862,48 | 292 198,66 | 298 061,14 |

| 09.06.2027 | 302 687,45 | 3 082,35 | 302 687,45 | 305 769,80 |

Показать все

Какой должна быть недвижимость

Базовые требования к недвижимости включают:

- оформленное право собственности или имущественные права требования;

- если предоставляется квартира под залог, то должна располагаться в многоквартирном доме или таунхаусе;

- не принимаются объекты в зданиях культурного или архитектурного наследия;

- наличие водоснабжения, круглогодичного отопления, электричества, санузла;

- не принимаются объекты в деревянных зданиях или в зданиях с деревянными перекрытиями без отдельных кухонь, выходов в подъезд.

Особые требования имеются к ИЖС. К дому должны быть подъездные пути, проведенное электричество, наличие водоснабжения. Земля или дом с землей не должны находиться в лесоохранной зоне, вблизи военных секретных объектов, в заповедниках. В противном случае жилье не смогут взять под залог и в рефинансировании будет отказано.

Кроме отказа от недвижимости кредиторы оставляют за собой право отказаться от сделки на любом из ее этапов без объяснения причин – как после подачи заявки, так и после рассмотрения объекта недвижимости на соответствие требованиям.

От чего зависит процентная ставка в Сбербанке

Выше в условиях кредитов указывались минимальные и предварительные ставки, которые смогут получить далеко не все заемщики. Процент для каждого клиента банком определяется персонально и зависит от нескольких факторов:

- Конкретной программы кредита. Каждый продукт имеет определенные условия.

- Категории заемщика. Так, если это зарплатный клиент, то он вполне может рассчитывать на выгодную минимальную ставку.

- Страхования. Залоговый объект страхуется в обязательном порядке, но по желанию заемщик может застраховать здоровье и жизнь. И согласие на личную страховку способно понизить ставку банка.

- Этапа сделки. Так, после документального официального подтверждения погашения задолженностей ставка банком понижается.

Чтобы узнать окончательную доступную именно вам ставку, можно воспользоваться для расчета онлайн-калькулятором или получить консультацию от кредитного менеджера банка.

Плюсы и минусы

Как любой кредит, рефинансирование имеет свои недостатки. К ним можно отнести:

- издержки при оформлении займа с залогом – оплата различных справок, расходы на переоценку недвижимости. Нужно подготовить дополнительную сумму;

- есть риск затягивания сроков оформления: времени может потребоваться много, не несколько дней, как при оформлении небольших потребительских кредитов, а 2-3 месяца;

- до регистрации сделки процентная ставка может быть выше;

- выгода заметна только при длительном кредитовании и большой сумме займа.

Плюсов перекредитования заметно больше. Заемщик получает снижение процентной ставки, вследствие этого уменьшение размера платежа, переплаты банку. Можно объединить большое количество кредитов в один и платить раз в месяц.

Разрешается сменить валюту погашения и изменить некоторые пункты договора: дату платежа, составить индивидуальный график.

Повышают шансы на одобрение заявки привлечение поручителей. Но и с залогом многие банки будут готовы выдать ссуду, поскольку недвижимое имущество является гарантией возврата средств. Несмотря на увеличение объемов кредитования, вход новых заемщиков в рынок снижается, поэтому платежеспособные заемщики представляют ценность.

Часто задаваемые вопросы о кредите

- Можно ли предоставить в качестве залога по кредиту свое имущество в России?Да, в том случае если предмет залога является вашей собственностью, остальные условия уточните у сотрудника банка.

- Сколько нужно времени, чтобы взять кредит в России?В среднем для оформления потребительского кредита нужно от 2-х минут до 2-х дней. Вы можете сократить время, подобрав подходящий банк из нашего каталога и оформив онлайн заявку.

- На какую сумму можно получить кредит в России?Максимальная сумма кредита зависит от предложений банка, а также от индивидуальных особенностей. Максимальные суммы потребительских кредитов варьируются до 50000000