Как работать бухгалтером удаленно на дому, с чего начать

Содержание:

- Как вести домашнюю бухгалтерию

- Зачем нужно контролировать бюджет

- Рейтинг мобильных приложений

- Домашняя бухгалтерия

- Учет каждый день

- HomeBank

- Моя работа имеет смысл

- Лучшие разработки для Андроид и iOS

- Журнал расходов

- Ведение домашней бухгалтерии – это просто

- Где и как вести домашнюю бухгалтерию: правила и способы

- Выгоды удаленной работы для бухгалтера

- Когда домашняя бухгалтерия не поможет?

- Как вести и распечатывать готовую КУДиР

- Я имею право на отдых

- Из каких этапов состоит общение с клиентом?

- Сколько можно заработать

- Учет расходов и доходов семьи в таблице Excel

- Выбор формы собственности и коды ОКВЭД

Как вести домашнюю бухгалтерию

Ведение семейного бюджета начинается с подсчета доходов и расходов. Если с доходами обычно все просто, так как стандартная российская семья имеет всего несколько источников получения денег, то с расходами дела обстоят труднее. Хорошо, если большая часть трат производится безналичным путем, но что делать с мелкими расходами каждого члена семьи? Их тоже нужно учитывать, так как может оказаться, что именно они и составляют большую часть расходов.

Важные правила ведения учета:

- Регулярно (желательно ежедневно) вносить данные о движении средств.

- Учитывать расходы всех членов семьи, даже самые копеечные.

- Собирать все чеки от покупок наличными и хранить до их фиксации в программе или в тетради.

Рассмотрим все этапы составления личного бюджета. Для примера воспользуемся Excel и создадим файл. Начнем со структуры доходов и расходов.

1.Разбиваем расходы и доходы на категории и подкатегории

Вносим все источники доходов. Самые распространенные:

- заработная плата каждого члена семьи;

- проценты по вкладам;

- другое (сюда можно вносить разовые поступления от продажи вещей, подработки, денежные подарки и прочее).

Красным цветом в нашем примере выделена общая сумма полученных доходов за октябрь.

В расходах выделяем обязательные ежемесячные платежи и самые популярные направления трат:

- квартира (коммунальные платежи, оплата интернета, телефон);

- дети (оплата детского сада, кружки и секции);

- автомобиль (заправка, мойка, ремонт, покупки химии);

- покупки в магазинах (продукты, бытовая химия, одежда и обувь, косметика, лекарства, подарки детям);

- кредиты и долги;

- проезд (на автобусе или такси);

- развлечения (кино, детский клуб, ресторан и др.).

Вносим все категории и подкатегории в таблицу. Чем больше конкретики, тем будет нагляднее видна структура расходов.

2.Каждый день вносим траты или пополнения в таблицу/базу данных

Отдельно указываем доходы, отдельно вносим расходы за каждый день месяца

Важно принимать во внимание абсолютно все траты. Для самых мелких можно завести категорию «Прочие». Чтобы не ошибиться и ничего не пропустить, рекомендуется выделить время вечером и заносить все данные с чеков и выписок в таблицу

Чтобы не ошибиться и ничего не пропустить, рекомендуется выделить время вечером и заносить все данные с чеков и выписок в таблицу.

3.Каждый месяц (день/неделю) подводим итоги

В нашем примере по каждой категории просуммированы расходы за месяц. Суммы выделены в левом столбце красным цветом. Все расходы в месяц по каждой подкатегории указаны в левых столбцах черным цветом. Можно воспользоваться функцией СУММ, тогда данные будут считаться автоматически. Таким же образом посчитаны ежедневные траты (все расходы за каждый день).

Благодаря этим данным мы можем увидеть, какая статья бюджета является для семьи наиболее затратной, какие расходы можно снизить и сколько можно будет сэкономить, если, например, не ездить на такси. Учет показывает те самые дыры в бюджете, от которых нужно избавляться.

4.Проводим анализ полученной информации

Для анализа полученных данных можно воспользоваться простой формулой: от общей суммы доходов отнять общую сумму расходов. Полученный результат – сэкономленные средства, которые можно отложить на вклад или на будущие важные приобретения.

При помощи встроенных функций в Excel на основании данных бюджета можно создавать аналитические диаграммы. Например, для наглядности структуры расходов за месяц.

Выделяем обязательные постоянные расходы, без которых не обойтись (коммунальные платежи, за детский сад и кружки, за кредит). Остальные расходы можно корректировать и снижать. В таких категориях, как «Покупки в магазинах», «Проезд», «Развлечения» реально сэкономить. Каждую подкатегорию можно разбить на более мелкие детали, тогда бездумные траты станут сразу видны.

Например, в октябре мы потратили на автомобиль целых 7000 рублей и при этом почти не ездили на нем, зато ездили на такси. Также мы получаем проценты по вкладу (550 руб. в месяц) и одновременно платим за кредит. Это очень необдуманный поступок. Фактически нашу прибыль съедают платежи по кредиту, а выгоднее будет закрыть кредит или хотя бы его часть имеющимся вкладом. Тогда у нас не будет ежемесячного процентного дохода, зато платежи по кредиту станут гораздо ниже.

Статья «Подарки детям», которая формируется из ежедневных покупок сладостей и безделушек после детского сада, в месяц «съедает» почти 3000 руб. Возможно, стоит пересмотреть эту традицию и приобрести на эту сумму что-то более полезное.

Зачем нужно контролировать бюджет

На работе всегда, когда меня спрашивают про деньги и мой ответ, что «у меня система экономии», приводит моих собеседников в состояние, что «я жадная и плохо даю деньги». И никогда у них не возникает понимание, что я просто так веду свой бюджет и у меня все в нем расписано.

И это совсем не про жадность, а просто про умение вести бюджет и все в нем учитывать. И именно этот подход помог мне сейчас в условиях карантина не зависеть ни от кого и ни от чего.

Скажу честно, что так было не всегда. Я прошла много «денежных» тренингов, перечитала много книг, и по сей день читаю литературу, которая касается денежных вопросов. И планирую еще продолжить свое обучение в этом вопросе. Это не только полезно, но и очень интересно, и увлекательно вести свой бюджет.

Контроль финансового потока принесет вам дополнительные деньги, если вы сможете снизить свои расходы. Знайте, что чем больше вы сэкономите, тем больше будет спокойствия в вашей жизни, не будет стресса. Вы научитесь радовать себя совсем простыми вещами и почувствуете «вкус жизни».

Отсутствие желания контролировать свои расходы приводит к тому, что в какой-то момент времени вы можете просто заболеть от стресса. Не нужно лениться и отговариваться тем, что вы не можете ничего отложить. Все ваши деньги должны быть под вашим контролем, иначе их просто никогда не будет хватать.

Поэтому стоит вести бюджет любым удобным для вас способом. Есть платные и бесплатные ресурсы ведения бюджета. Возьмите изначально самый простой способ, чтобы можно было вести и было вам понятно. И не бросайте это делать, прививайте себе привычку «считать деньги».

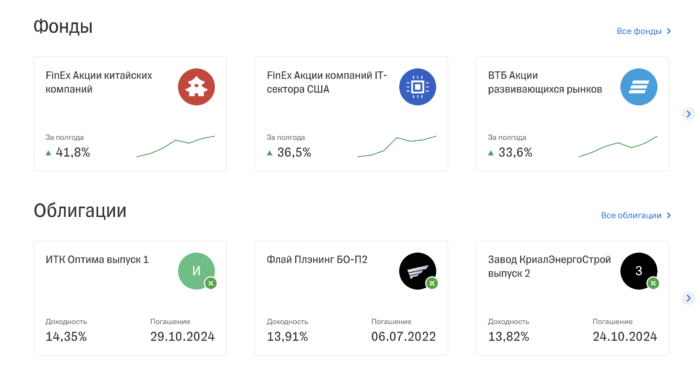

Рейтинг мобильных приложений

Ранее мы уже рассматривали Windows-программы для домашней бухгалтерии, а также Excel-таблицы для учета расходов и доходов. Теперь пришел черёд выбрать лучшее Android-приложение для ведения семейного бюджета.

Современные технологии позволили разработчикам создать полноценную программную платформу – операционную систему Android. Благодаря этой системе зародился рынок мобильных приложений. Многие разработчики стали выпускать мобильные версии своих программ, которые адаптированы под смартфоны и планшеты. Самыми крупными игроками на рынке мобильных ОС являются такие платформы, как Android и iOS.

В официальном магазине приложений play.google.com можно найти немало достойных программ, которые облегчат вам ведение домашней бухгалтерии. Несмотря на большое разнообразие софта, по-настоящему качественных приложений не много.

Места в нашем рейтинге лучших приложений для личной бухгалтерии распределились следующим образом:

| Название приложения | Наша оценка | Google Play |

| 4.5 | Скачать | |

| 4.3 | Скачать | |

| 4.2 | Скачать | |

| 4.1 | Скачать | |

| 4.0 | Скачать |

Экономия семейного бюджета – полезные советы, таблицы, программыПринципы экономии семейного бюджета – сокращение расходов на продукты, одежду, коммунальные платежи, транспорт. Программы и таблицы для семейного бюджета.

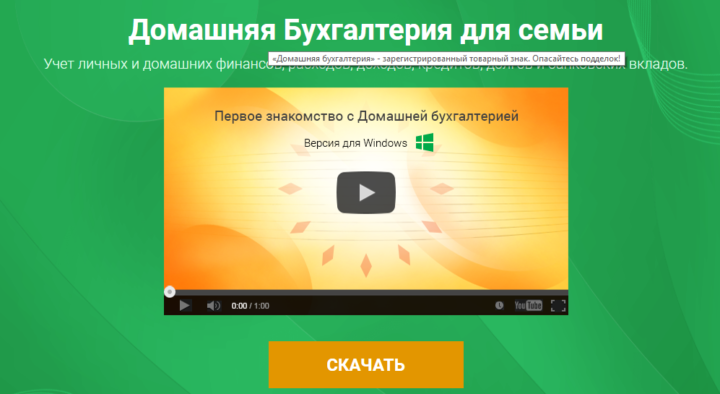

Домашняя бухгалтерия

Одной из простых и при этом обширных по функционалу программ является «Домашняя бухгалтерия». Как и ряд других приложений, она имеет привязку к банковской карте, и при необходимости может самостоятельно производить оплату счетов в установленные сроки.

В функционал «Домашней бухгалтерии», кроме простых расходов/доходов, также входят:

- группировка по датам;

- автоматический подсчет остатка денег на счетах;

- отслеживание и анализ динамики курса валюты.

При необходимости пользователь может создать условия, при которых часть денег будет видна как средства, недоступные для трат. Подобная опция позволит планировать расходы и поступления будущих периодов.

Учет каждый день

Представление о том, как и на что, происходит расходование средств и реальное положение дел, очень сильно различаются. Это можно увидеть, если регулярно вести учет движения средств. При этом простое написание затрат в блокноте не работает.

Необходимо видеть, на какие статьи, в какой период времени были израсходованы деньги

А так же важно чтобы производилось сравнение с запланированным бюджетом и анализ отклонения. И тогда можно скорректировать свои траты до окончания месяца, пересмотрев бюджет или свои планы.

Для автоматизации учета семейного бюджета сейчас на рынке существуют программы и приложения к телефону. Также можно воспользоваться таблицами ЕXCEL на компьютере, переработав их под себя, воспользовавшись различными формулами и настройками. Здесь можно разбить бюджет на ежемесячные и еженедельные расходы, есть связка между месяцами и легко отслеживать динамику, очень наглядный контроль отклонений.

Даже учет семейного бюджета, если задуматься о его эффективности, требует автоматизации, а что говорить о ситуации, если вы индивидуальный предприниматель. В таком случае помимо детального учета ваших расходов и доходов потребуется организовать полноценное ведение бухгалтерского и налогового учета. Ограничиться электронными таблицами, скорее всего, не получится. Потребуется профессиональная программа для ведения бухгалтерии.

Выбрать такую программу нелегко, нужно учесть множество параметров, но все значительно упрощается, если разработчик такой программы предлагает скачать с его страницы бесплатную версию, чтобы можно было ознакомиться с функциями программы до ее покупки.

Для освоения любой программы потребуется некоторый навык. Для первого шага нужно в течение недели регулярно заполнять бюджет в реальном времени и по истечении этого срока проанализировать свои расходы и реально оценить свои возможности. Очень полезно сохранять все чеки за день, тогда с легкостью можно в конце дня занести все затраты в бюджет.

Важно вести бюджет вместе с семьей, что бы вторая половина была информирована о планах экономии или расходах.

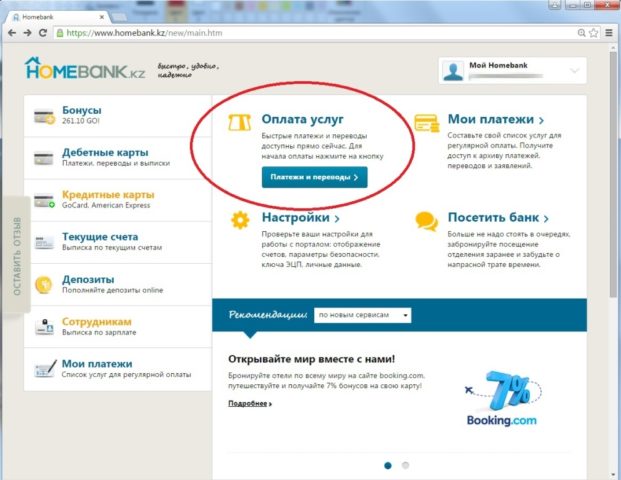

HomeBank

Несмотря на то, что эта программа является бесплатной, ее функционал вполне достойный. Она проста в использовании и имеет ряд дополнительных функций, например:

- Синхронизируется с Microsoft Money и Quicken.

- Имеет возможность ранжировки расходной и доходной части.

- Позволяет планировать будущие расходы.

Приложение имеет понятный интерфейс и настроено на создание транзакций в автоматическом режиме, что очень удобно при необходимости совершения регулярных платежей (коммунальные, пополнение мобильного счета, счета за содержание и обучение детей).

Кроме того, данное программное обеспечение совместимо с большинством форматов и имеет возможность архивации и импорта данных. Скачать программу можно здесь.

Моя работа имеет смысл

Что я даю этому миру? Да, вопрос достаточно избитый, и в нем много патетики, но в той или иной форме он посещает очень многих. Деньги перестали радовать? Представляете, и такое возможно. Когда все, что ты делаешь, кажется мелким и незначительным.

Что делать?

Одна стилист всегда рекомендовала своим клиенткам отойти от зеркала на пять шагов. Хороший совет в любой ситуации.Большое видится на расстоянии. Каждый из нас выполняет работу, которая часто является лишь пазлом в одной огромной мозаике. Отойдите на пять шагов и посмотрите, действительно ли эта мозаика будет цельной и законченной, если вашего кусочка в ней не будет? Вы увидите, что нет.

Лучшие разработки для Андроид и iOS

Уже практически для каждого человека смартфон стал неотъемлемой частью его жизни. Он позволяет не только оставаться всегда на связи, но и становится отличным помощником в делах, в том числе и финансовых.

Рассмотрим самые лучшие из них.

- Money Lover. Это маленькое многофункциональное приложение позволяет контролировать свои расходы и накопления, планировать бюджет, а также напоминает о необходимости произведения платежей по кредитным обязательствам.

- Money Manager. Мобильное приложение с большим набором возможностей и интуитивно понятным интерфейсом. Наиболее полезные для пользователя функционалы: возможность планирования бюджета на будущий месяц, разделение затрат и доходов по категориям с возможностью формировать отчетность по каждой из них в отдельности, двойная запись операций, подробная статистика с выведением баланса за любой период времени, управление банковскими картами, возможность переноса данных учета на компьютер.

- Дзен-мани: учет расходов. Фишка этой маленькой программы для смартфонов в том, что вовсе не обязательно вносить все доходы и траты вручную, вместо этого можно настроить импорт операций с вашей банковской карты или электронной платежной системы. Также приложение может подхватывать информацию о списании средств из СМС от банков. Импорт операций можно получить с карты «Сбербанка», «Альфа-Банка», «Тинькофф-банка», работа с СМС-информированием доступна для всех самых крупных не только российских, но также украинских и белорусских банков. Доступные для подключения интернет-кошельки: Webmoney, Яндекс. Деньги и QIWI.

- Bills Monitor. Позволяет контролировать проведение ежемесячных обязательных платежей, таких как коммуналка, интернет, кабельное/спутниковое ТВ, абонементы в бассейн/спортзал и прочее.

- Money Wallet. Позволяет контролировать сразу несколько счетов (средства в кошельке, личные средства на банковской карте, кредитные средства банка), а также планировать недельный, месячный, годовой бюджет. Поддерживает многовалютность, имеется возможность получения сведений об актуальном курсе через интернет. Также поддерживает функцию напоминания об обязательных платежах по кредиту.

- Goodbudget. Очень интересное приложение для учета финансов. Его изюминка — представление пользователю возможности составить самому месячный план расходов, а программа сама контролирует, смог ли он вложиться в намеченный бюджет.

- Monefy. Простое в использовании мобильное приложение со всем необходимым функционалом. Среди достоинств — возможность контроля за финансами на нескольких устройствах через облачный сервис Dropbox. Таким образом можно отслеживать траты каждого члена семьи и планировать общий бюджет.

- Splittable. Наиболее подходящая программка для ведущих совместный бюджет. Позволяет рассмотреть расходы в разрезе двух пользователей, проживающих на одной жилплощади, и разрешить многие финансовые споры.

- Expensify. У этого мобильного приложения есть своя уникальная особенность распознавать кассовые чеки. Все что нужно — это сфотографировать чек из магазина, кафе, бара — и программа автоматически запишет эту трату и самостоятельно присвоит ей категорию. Эта функция очень полезна для тех людей, у которых работа связана с частыми командировками.

- Moneygraph +. Незаменимое приложение для бизнесменов, чьи доходы не имеют четко установленных границ. Среди полезных функий — ведение нескольких счетов и переводы между ними, возможность настройки отчетности, отслеживание денежных средств на нескольких устройствах через облако OneDrive.

https://youtube.com/watch?v=hx5k5B7qBIY

Журнал расходов

Электронный дневник доходов и расходов, куда вносятся финансовые операции в нужной валюте. Программа покажет статистику за необходимый период, подсказывая, сколько и на чем можно сэкономить.

Плюсы Работает одновременно с несколькими валютами и конвертирует их при необходимости в основную.

Минусы Не хватает пункта «Планирование расходов». Просто фиксировать свои расходы хорошо, но без учета будущих трат — бесполезно, т. к. планировать финансы все равно приходится самостоятельно.

Отзывы Мария: «В приложении есть весь необходимый функционал, без лишних кнопок и путаницы. Мне сложно работать с перегруженными приложениями, а с этим разобралась быстро».

Артем: «Не хватает подгрупп в категориях расходов и итоговой аналитики по отдельным категориям».

На интерфейсе программы сразу видно, что и куда вводить. Но рекомендаций по экономии нет, например, суточный лимит трат, поэтому в качестве смарт-экономиста вряд ли сгодится.

Ведение домашней бухгалтерии – это просто

Учет всех мелких расходов – это самая распространенная ошибка. Вам не нужно расписывать все свои расходы до мелочей, сосредоточьтесь на том, что вас действительно интересует. Для начала ограничьтесь несколькими основными категориями

Это могут быть, например, продукты (продукты – это важно, в среднестатистической семье большая часть денег тратится именно на них), регулярные и обязательные платежи (квартплата, телефон, транспорт, кредит), вещи (одежда, мебель посуда), развлечения (алкоголь, кафе, кино) и прочее (сюда входят все незапланированные траты, такие как подарки). Последние две категории требуют особо пристального внимания при ведении домашней бухгалтерии, т.к

именно эти траты нужно тщательно контролировать и по возможности сокращать. Понятно, что уменьшить траты на продукты и вещи трудновато – чтобы меньше тратить на еду, нужно меньше есть. На это мы пойти не можем, по крайней мере, вот так сразу.

Позже, когда вы немного освоитесь, можно разделить основные категории на более мелкие статьи расходов. Например, продукты можно разделить на основные и излишества, а именно – сладости, жвачка, газировка и так далее. Категорию «Вещи» нужно разделить по тому же принципу – необходимые и не очень (скажем уж прямо – совсем ненужные, купленные спонтанно). Вторую категорию («Излишества») стоит держать под контролем и можно даже немного сократить, но без фанатизма, т.к. все мы люди, у всех есть слабости. Ну, и так далее. Категории можно «бить» до бесконечности, но это уже на любителя, т.е. профессионального пользователя программ для ведения домашней бухгалтерии. Новичку стоит ограничиться несколькими основными категориями.

Где и как вести домашнюю бухгалтерию: правила и способы

Совсем небольшой процент людей сегодня может похвастаться ведением домашней бухгалтерии и, тем более, правильным распределением расходов и доходов в семье. Что значит «правильным»? В первую очередь, правильная бухгалтерия должна учитывать все финансовые поступления и все потребности, как требующие регулярных трат, так и оплачиваемые время от времени. В этой связи справедлив вопрос, как вести домашнюю бухгалтерию?

Доходы большинства семей вполне регулярны, то есть можно посчитать, какая сумма поступит в бюджет семьи в следующем месяце. Обычно после получения зарплаты часть средств уходит на покрытие обязательных нужд, а остальные деньги постепенно бесконтрольно расходуются. В немалой степени такая ситуация приводит к появлению ненужных вещей или оплаты развлечений, без которых можно было обойтись, если бы бюджет был распланирован заранее. Ведение домашней бухгалтерии позволит вместо спонтанных трат отложить средства на отпуск или крупные покупки. Есть несколько основных инструментов, позволяющих систематизировать семейные расходы. Рассмотрим плюсы и минусы каждого из них.

Выгоды удаленной работы для бухгалтера

«Все течет, все меняется». Когда-то необходимые для выполнения расчетных операций деревянные счеты ушли в далекое прошлое. Им на смену пришли электронные калькуляторы, появились компьютеры и вместе с ними возможность переноса финансового учета с бумажных носителей на автоматизированные компьютерные программы.

И вот он, момент истины: для многих организаций, в особенности для небольших ИП стало выгодно привлекать к сотрудничеству удаленных работников или фрилансеров. Почему, спросите вы? Потому что:

- На зарплате онлайн-работника, в отличие от наемного, предприниматель может сэкономить.

- Удаленному сотруднику не нужно оплачивать больничный лист.

- Нет необходимости предоставлять ему ежегодный оплачиваемый отпуск.

- Оборудовать для него специальное рабочее место.

- Обеспечивать необходимой канцелярией.

- Выплачивать за него подоходный налог, если не было заключено трудовое соглашение.

Какую выгоду может извлечь специалист по цифрам из возможности трудиться удаленно? Немало:

- Свободный гибкий график.

- Можно одновременно сотрудничать с двумя и больше работодателями и вдвое-трое приумножить свой доход.

- Твой рабочий кабинет дома/в отеле, сиди хоть в уютных теплых тапках с заячьими ушами.

- Не надо думать о дресс-коде (экономия на одежде).

- Остается больше времени на дом, семью, детей.

- Работа в удаленном доступе – хорошая подработка для мам в декретном отпуске.

- «Прелести» офисной работы (стрессы, «подсиживания», «ковер» и др.) обходят вас стороной.

- Появляется возможность реализации мечты (путешествовать в любое время года, например).

Сплошные выгоды и удобства, не правда ли? Да и для многих асоциальных людей такой формат сотрудничества – возможность поддержания деловых отношений на должном уровне, что тоже немаловажно

Когда домашняя бухгалтерия не поможет?

1. У вас вообще нет доходов или они чрезвычайно малы. Если вы совсем ничего не зарабатываете, или заработок составляет, к примеру, пятую или десятую часть ваших расходов, ведение учета домашних финансов вряд ли как-то исправит ситуацию. В этом случае вам первоначально стоит позаботиться о том, чтобы у вас появились хоть какие-то доходы, то есть, найти работу — активный заработок здесь будет единственным способом улучшения финансового состояния.

2. У вас ветер в голове, вы не знаете цену деньгам. Домашняя бухгалтерия не станет спасением для тех, на кого деньги «падают с неба» (например, от родителей) и кто привык швыряться ими, кидать понты, потому что любимые «папики» всегда подкинут еще в случае необходимости. Если вы не умеете самостоятельно зарабатывать деньги, не знаете, как они достаются, учет личных финансов вам ничего не даст. Вы ведь даже не знаете, что такое личные финансы, для вас есть только «бабосы», которыми можно демонстрировать свою крутизну.

3. Вас все устраивает, вы не стремитесь к лучшему. Если вас полностью устраивает ваше финансовое состояние, вы не желаете что-либо менять в своей жизни и плывете по течению — что ж, это ваш жизненный выбор, и в этом случае домашняя бухгалтерия вам тоже просто не нужна.

Если вы подходите под описание хотя бы одной из вышеперечисленных категорий, то, прежде чем начать вести учет домашних финансов, вам придется поработать над собой и исправить ситуацию, или же продолжать жить так, как есть, ведь каждый волен сам для себя решать, что ему нужно, а что нет. Теперь рассмотрим те категории людей, для которых ведение личных финансов, наоборот, необходимо.

Как вести и распечатывать готовую КУДиР

КУДиР можно вести на бумаге и в электронном виде, но главное — вносить данные в хронологическом порядке. Если вы планируете записывать все хозяйственные операции от руки — распечатайте готовый бланк в начале налогового периода. А если хотите вести учёт в электронном виде — обязательно распечатайте заполненную книгу в конце отчётного периода. Иначе она не будет считаться действительной.

Вне зависимости от формата ведения завершённую и проверенную КУДиР нужно сшить, пронумеровать, заверить подписью руководителя и печатью, если таковая имеется. Ещё не забудьте указать общее количество страниц на последнем листе. Чтобы всё сделать правильно, посмотрите фотоинструкцию.

Важно распечатывать книгу со всеми разделами, даже с теми, которые на вашей системе налогообложения заполнять не нужно. Нумеровать также придётся все страницы, даже пустые

Если вы решили устроить отпуск и не совершали никаких финансовых операций в течение года, распечатывать КУДиР всё равно нужно. Просто заполните титульный лист и вместо цифр в графах поставьте нули. Нулевая КУДиР тоже должна нумероваться, прошиваться и заверяться.

Чтобы не потерять ни одного документа и не искать ошибки перед сдачей отчётности, лучше вносить записи в КУДиР регулярно. Так удобнее. Но никто не запрещает вам вносить все операции задним числом в конце отчётного периода.

Источник

Я имею право на отдых

Вы увлечены работой? Вы работаете быстро и со вкусом? Вы ответственны? Прекрасные качества! Ваш начальник или заказчик непременно оценит это и… нагрузит вас по максимуму.

В какой-то момент вы почувствуете, что в баке закончился бензин, и начнете снижать скорость. Либо вообще остановитесь. И, поверьте, никто вас толкать не будет. Вокруг достаточно желающих впрячься в вашу телегу. А вот вам потребуется отдых. И, возможно, выход из затяжной депрессии, которая обычно сопровождает хроническое переутомление.

Что делать?

Учиться тормозить вовремя. А лучше – планировать свой день, оставляя в нем, пусть небольшие, но приятные «карманы» для отдыха. Кофе или чай, музыка в наушниках, несколько минут с закрытыми глазами, а если это возможно – небольшая прогулка в обеденный перерыв… Усталость снимет, и мир вокруг станет намного добрее. Работа в таком настроении значительно продуктивнее.

Из каких этапов состоит общение с клиентом?

Открытие

Представьте себе следующую ситуацию. У клиента есть явная потребность — он ищет хороший лазерный принтер, но не знает, какой выбрать. Прежде чем принять решение о покупке, он ищет информацию в Интернете. Вы управляете магазином электроники. На данный момент вы можете повлиять на его решение.

Вы управляете магазином электроники. На данный момент вы можете повлиять на его решение.

Каким образом? Создавая контент, который отвечает его потребностям. В этом случае это могут быть обзоры лучших лазерных принтеров, подбор оборудования к конкретным потребностям (например, офисный или домашний принтер) или руководство о том, как работать с определенными типами принтеров, чтобы они работали как можно дольше.

Если получатель получает ценный и полезный контент, а также связывает их с вашим брендом — это огромный плюс.

Сколько можно заработать

Размер заработка зависит нескольких факторов:

- Наличия профессионального опыта;

- Предполагаемого объема операций и ответственности;

- Региона, в котором находится компания.

Не секрет, что зарплата бухгалтера в Москве и Петербурге на порядок выше, чем в других регионах. В Москве можно найти работу бухгалтером с частичной занятостью и возможностью удаленного взаимодействия с окладом от 15 до 45 тысяч в месяц. В регионах, минимальное предложение по зарплате может составлять и 5 тысяч рублей для специалиста с частичной занятостью. В целом, если время и объем операций будут позволять вести 2-3 клиента одновременно, можно выйти на хороший уровень дохода с гибким графиком.

Преимущество бирж, по сравнению с традиционной работой в том, что можно найти хорошо оплачиваемый проект и за короткое время единоразово заработать внушительную сумму: 15-20 тысяч рублей, а то и больше. Но солидные, высокооплачиваемые проекты для бухгалтеров на биржах возникают не каждый день.

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Главный принцип составления финансового плана заключается в том, чтобы разбить расходы и доходы на разные категории и вести учет по каждый из этих категорий. Как показывает опыт, начинать нужно с небольшого числа категорий (10-15 будет достаточно). Вот примерный список категорий расходов для составления семейного бюджета:

- Автомобиль

- Бытовые нужды

- Вредные привычки

- Гигиена и здоровье

- Дети

- Квартплата

- Кредит/долги

- Одежда и косметика

- Поездки (транспорт, такси)

- Продукты питания

- Развлечения и подарки

- Связь (телефон, интернет)

Рассмотрим расходы и доходы семейного бюджета на примере этой таблицы.

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14). То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8)) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Выбор формы собственности и коды ОКВЭД

Специалисты, осуществляющие работу на дому, предпочитают не регистрировать бизнес. Они аргументируют это тем, что государство взимает высокие налоги. Однако в законодательстве четко прописано, что человек, осуществляющий предпринимательскую деятельность, должен выбрать форму собственности. Иначе незарегистрированный бизнесмен может быть привлечен к ответственности. Чтобы этого не случилось, законом лучше не пренебрегать.

Для данного вида бизнеса подходит регистрация предпринимателя в качестве ИП. Форма собственности не требует наличия широкого спектра документов и ведения большого количества отчетности.

В процессе регистрации предпринимателю потребуется выбрать код ОКВЭД.

Для вида бизнеса подходит:

74. 12 – Деятельность в области бухгалтерского учета и аудита.

Домашняя бухгалтерия может осуществлять отчисления в пользу государства по УСН. Осуществить выбор требуется в процессе регистрации или в течение 30ти дней после нее. Если предприниматель не определиться с налогообложением, то создаваемая организация попадет пот ОСНО.

Чтобы открыть домашнюю бухгалтерию, предпринимателю придется потратить около 100 000 рублей.