Формула расчета сложных процентов по вкладам

Содержание:

- Формула для банковских вкладов

- Плюсы и минусы сложного процента

- Сложные задачи на простые проценты

- Формула сложного процента

- Ключевые различия между простым интересом и сложным интересом

- Как выбрать лучшие условия?

- Как даже с 1 000 рублей в кармане создать пассивный доход к пенсии

- Сложный процент с ежемесячным пополнением вклада

- Расчет и выплаты процентов по вкладу. Порядок начисления ежемесячных процентов

- Что такое простой и сложный проценти чем они отличаются

- Послесловие

- Что такое сложный процент в инвестициях простыми словами

- Составление пропорции

- Дополнительные параметры и настройки стандартных кредитных алгоритмов

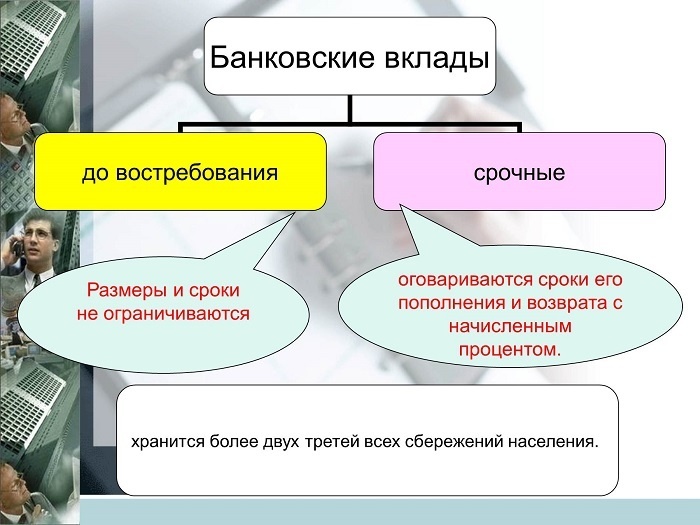

Формула для банковских вкладов

Размещая деньги в банке, клиент рассчитывает на их сохранность и получение дохода. Знание формул при этом позволяет сделать прогноз предполагаемой выгоды. Банковские имеют сложный расчет.

Для этого применяется формула:

S=(PxIxJ/K)/100, где символы обозначают:

- I — годовая ставка;

- J — календарный период;

- K — количество дней в году;

- P — базовая сумма, к которой добавляется доход от процентов;

- S — вознаграждение, выплачиваемое клиенту.

В расчет ежемесячной капитализации берут количество транзакций по переводу прибыли в основной депозит (n).

Сложная формула имеет такой вид:

Сложная формула имеет такой вид:

S=Px(1-(Nxd)/100x100xD)n, где;

- P — размер начального вклада;

- N — процентная ставка;

- d — 30 дней (период начисления вознаграждения);

- D — 365 или 366 дней.

сложных процентов по вкладу с ежедневной капитализацией записывается в таком виде: S=Px(1-N/R)xT, где T — количество дней, на которые открыт вклад.

Если к основной сумме депозита вознаграждение добавляется ежеквартально, то при расчетах используется формула S=Px(1-N/4)T, где T — количество кварталов.

Калькулятор сложных процентов для вклада

Финансовые предложения банка разработаны с учетом требований клиентов к сохранности сбережений и прибыли от инвестирования. Для предварительного расчета выгоды рекомендуется воспользоваться калькулятором. Перед тем как рассчитать доход от депозита по сложным процентам, рекомендуется просмотреть рейтинг лучших предложений финансовых учреждений по вкладам.

Финансовые предложения банка разработаны с учетом требований клиентов к сохранности сбережений и прибыли от инвестирования. Для предварительного расчета выгоды рекомендуется воспользоваться калькулятором. Перед тем как рассчитать доход от депозита по сложным процентам, рекомендуется просмотреть рейтинг лучших предложений финансовых учреждений по вкладам.

Для предварительного расчета можно воспользоваться калькулятором, который доступен клиентам онлайн на сайтах финансовых организаций и банков. Встроенное приложение позволяет узнать доходность с учетом капитализации, пополнения и снятия средств со счета.

Для расчета обычно требуется ввести:

Для расчета обычно требуется ввести:

- сумму депозита;

- срок размещения;

- ставку;

- периодичность выплаты.

В калькуляторе предусмотрены опции капитализации процентов, налог на доходы, который действует по вкладам со ставкой выше 11%.

При расчете можно указать возможность пополнения и частичного снятия денег. Эти движения средств по депозиту влияют на сумму финансовой выгоды.

Вычисляем ставку и время

Вклады с капитализацией позволяют получать доход с периодичностью, указанной в договоре. Из формулы расчета сложных процентов можно выразить ставку по депозиту — %=(SUM/X)1/n-1, количество периодов — n=log(1+%)(SUM/X). При этом полученная прибыль присоединяется к телу депозита, что увеличивает размер вознаграждения.

Плюсы и минусы сложного процента

Его главный плюс в том, что деньги начинают приумножаться быстрее. Вы как бы наращиваете скорость своего обогащения, постоянно подпитываете инвестиционный портфель.

Минусов два. Первый – вы не получаете деньги на руки, не тратите их на себя. И не можете себя побаловать никакими плюшками.

Второй минус. Если вы делаете рискованные инвестиции и не защищаете их, вы можете потерять свои деньги. Или на несколько лет уйти в минус. Например, из-за кризиса.

То есть до инвестиций жили бедно и после инвестиций жизнь лучше не стала.

Это очень серьезное испытание, далеко не все могут его выдержать.

Сложные задачи на простые проценты

В данную категорию входят задачи , которые вызывают немало трудностей у школьников. Однако , если достаточно хорошо разобраться в их решении, то все сложности отходят на второй план.

Задача 12. (547) Морская вода содержит 5% соли. Сколько пресной воды нужно добавить к 40 кг морской воды, чтобы концентрация соли составляла 2% ?

Решение: Находим вес соли в 40 кг морской воды 40*5/100=2 (кг). Находим вес воды, которая содержала 2% соли (2 кг) 2% – 2 кг 100 % –Х кг или Х=100*2/2=100 кг. Сейчас у нас есть 40 кг воды, поэтому нужно добавить100-40=60 кг пресной воды.

Задача 13. (554) Перемешали 30- процентный раствор соляной кислоты с 10- процентным раствором и получили 800 г 15 — процентного раствора. Сколько граммов каждого раствора взяли для этого?

Решение: В таких задачах требуется составить два уравнения, решение которых и приведет к отысканию нужных величин. Обозначим A – вес первого раствора, B – соответственно второго. Тогда из условия задачи составляем два уравнения: первый касается процентных соотношений ( * 100 )30*A+10*B=800*15 второе — веса смесиA+B=800. С второго выражаем одну из неизвестных и подставляем в первое уравнение A=800-B; 30*(800-B)+10*B=800*15 и решаем его 24000-30*B+10*B=12000; 20*B=24000-12000=12000; B=12000/20=600 (г).Массу первого раствора находим из зависимостиA=800-B=800-600=200 (г). Следовательно, нужно 600 г 30% раствора и 200 г 10% раствора соляной кислоты.

Задача 14. (560) К сплаву меди и цинка, содержащему меди на 12 кг больше, чем цинка, добавили 6 кг меди. Вследствие этого содержание цинка в сплаве снизилось на 5%. Сколько цинка и сколько меди содержал сплав в самом начале?

Решение: Обозначим вес меди через X, тогда вес цинка – X-12. Процентное содержание цинка при этом составляет (X-12)/(X+X-12)*100%=(X-12)/(2*X -12)*100%. К сплаву добавили 6 кг меди. Вес меди теперь составляет X+6, а сплаваX+6+X-12=2*X-6. Процентное содержание цинка в новом сплаве(X-12)/(2*X-6)*100% . Разница между предыдущим сплавом и новым составляет 5%. Это запишем в виде уравнения Делим данную запись на 100% и сводим к квадратному уравнению (избавляемся знаменателей) Упрощаем левую часть уравнения и правую  После переноса слагаемых в правую сторону, получим квадратное уравнение Вычисляем дискриминант и корни уравнения Итак имеем не единое, а пару решений. При 21 кг меди получим цинкаX-12=21-12=9 (кг) , а при 18 кг медиX-12=18-12=6 (кг). Итак возможны два сплавы — 9 кг цинка и 21 меди, 18 кг цинка и 6 меди. Можете убедиться, что при подстановке в процентное уравнения первый сплав будет содержать 30% цинка, а второй — 25% цинка. Подобных задач Вы встретите в литературе немало. Задачи на проценты требуют от Вас только хорошо разобраться, что известно? и что нужно найти? Все остальное сводится к простым математическим действиям.

После переноса слагаемых в правую сторону, получим квадратное уравнение Вычисляем дискриминант и корни уравнения Итак имеем не единое, а пару решений. При 21 кг меди получим цинкаX-12=21-12=9 (кг) , а при 18 кг медиX-12=18-12=6 (кг). Итак возможны два сплавы — 9 кг цинка и 21 меди, 18 кг цинка и 6 меди. Можете убедиться, что при подстановке в процентное уравнения первый сплав будет содержать 30% цинка, а второй — 25% цинка. Подобных задач Вы встретите в литературе немало. Задачи на проценты требуют от Вас только хорошо разобраться, что известно? и что нужно найти? Все остальное сводится к простым математическим действиям.

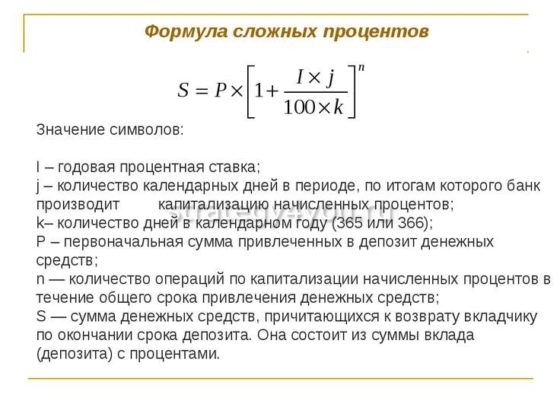

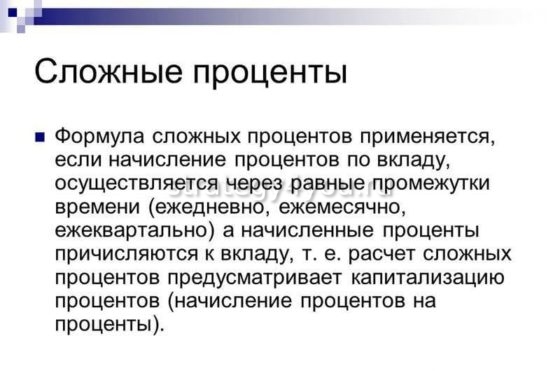

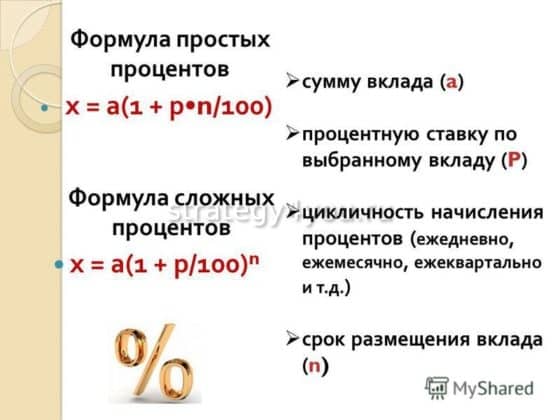

Формула сложного процента

Сложный процент – это когда в течение срока вклада, производится капитализация процентов внутри срока вклада (ежемесячно, ежеквартально). Например, открыт вклад на год. Если в течение года будет происходить капитализация процентов, значит будут применять формулу для расчета сложных процентов.

Расчет сложных процентов.

S = (P x I x j / K) / 100I – годовая процентная ставкаj – количество календарных дней в периоде, по итогам которого банк производит капитализацию начисленных процентовК – количество дней в календарном году (365 или 366)P – Первоначальная сумма привлеченных во вклад денежных средств, а также последующая сумма с учетом капитализации процентовS – сумма денежных средств, причитающаяся к возврату, равная первоначальной сумме привлеченных средств плюс начисленные капитализированные проценты.

Какой банковский депозит выбрать

Ключевые различия между простым интересом и сложным интересом

Ниже приведены основные различия между простым и сложным интересом:

- Проценты, начисляемые на основную сумму за весь срок кредита, известны как простые проценты. Проценты, начисляемые как на основную сумму, так и на ранее заработанные проценты, называются сложными процентами.

- Сложный процент дает высокую доходность по сравнению с простым процентом.

- В Простом Проценте основное значение остается постоянным, в то время как в случае Сложного Процента Основное значение изменяется из-за эффекта сложения.

- Темпы роста Простых процентов ниже, чем сложных процентов.

- Расчет простого процента прост, а расчет сложного процента сложен.

пример

Предположим, Алекс депонировал рупий. 1000 в банк под 5% годовых (простой и составной) в год на 3 года. Узнайте общий интерес, который он получит в конце третьего года?

Решение : здесь P = 1000, r = 5% и t = 3 года

Простой интерес =

Сложный процент =

Заключение

Проценты — это плата за использование чужих денег. Существует много причин для выплаты процентов, таких как временная стоимость денег, инфляция, альтернативные издержки и фактор риска. Простой процент быстро рассчитывается, но сложный процент практически сложен. Если вы рассчитываете как простой процент, так и сложный процент для данного принципала, ставки и времени, вы всегда обнаружите, что сложный процент всегда выше, чем простой процент из-за сложного эффекта на него.

Понятие простых процентов и как они рассчитываются

Простые проценты – это проценты, начисляющиеся лишь на первоначальную величину вклада, независимо от количества периодов и их продолжительности. Они считаются один раз по окончанию срока депозита. Это обозначает, что сумма процентов за предыдущий период не учитывается при расчете в следующем.

Метод расчета простых процентов основан на принципе наращения денег по арифметической прогрессии. Допустим, инвестор в начале года положил в банк депозит на сумму 100 000 руб. под 10% годовых:

- через год он получит сумму, равную первоначально внесенным деньгам плюс начисленные проценты: 100 000 + 10 000 (чтобы высчитать процент нужно сумму вклада умножить на ставку и разделить на 100) = 110 000 (руб.);

- через 2 года сумма составит: 100 000 + (10 000 х 2) = 120 000 (руб.);

- через N лет вкладчик получит: 100 000 + (10 000 х N).

Поскольку банки указывают ставку за год, то чтобы определить доход за другой период (к примеру, 3 месяца), применяя простую ставку процентов, формула будет такой:

S = (P x I x Т / K) / 100, где:

S– сумма насчитанных процентов (руб.);

P– начальная сумма вложенных средств;

I– процентная ставка за год;

Т – срок действия вклада в днях;

K– число дней в году.

То есть при вкладе 100 000 руб. на 3 месяца под 10% годовыхвычисление простых процентовбудет выполняться так:

(100 000 х 10 х 92 / 365) / 100 = 2520,55 (руб.).

Получается, что в конце срока вкладчик получит на руки внесенные 100 000 руб. плюс 2520,55 руб. дохода, т.е. 102 520,55 руб.

Это интересно: Обязанности таможенного брокера, кто это такой

Как выбрать лучшие условия?

Начисление простых процентов происходит в арифметической прогрессии, в то время как сложные проценты выдают прибыль в прогрессии геометрической.

Это не означает, что для успешного вложения всегда стоит останавливать свой выбор на предложении с капитализацией вклада.

С учетом срока действия депозитного договора, суммы вклада, и (что самое основное) периодичности начисления процентов, не всегда прибыль от капитализации будет больше, чем при заключении договора с одноразовой выплатой процентов в конце периода.

- При заключении договора на 3 месяца и периодичности капитализации в 6 месяцев, клиент заберет свой вклад раньше, чем произойдет начисление процентов. В этом случае оформление простого вклада будет иметь более логичный смысл.

- Также, если есть возможность выбора частоты начисления процентов (каждую неделю, месяц или три месяца), лучше выбрать капитализацию, где проценты будут приходить на счет в более короткие термины. Выбирая между периодичностью начислений в три месяца и один, примите решение в пользу последнего.

- При открытии краткосрочного вклада, клиентам банка нужно учесть, что на день закрытия депозита начисление процентов не происходит. Если вкладчик оформил договор на 2 недели и забирает средства на 14-й день, то начисление процентов будет произведено только за 13 дней.

В тексте депозитного договора буквально не говорится, будет происходить начисление простых или сложных процентов. Поэтому, исходя из условий договора, клиент сам должен понять, о чем идет речь.

Основное отличие:

- Если процент начисляется один раз по окончании срока действия депозита, расчет будет произведен по простой формуле.

- Если указана частота начисления процентов, вы имеете дело с капитализацией.

Самое выгодное для вкладчика:

- депозит с капитализацией,

- ежемесячное начисление процентов,

- возможность пополнения счета.

По таким вкладам, правда, у банков редко бывают высокие процентные ставки. Но здесь уже каждый клиент должен сам искать более выгодное решение.

Как даже с 1 000 рублей в кармане создать пассивный доход к пенсии

Пенсионный возраст увеличили, накопительную пенсию заморозили, регулярно проводят пенсионную реформу и меняют условия. Все эти хаотичные телодвижения говорят только о том, что у руководства нет четкого плана действий и видения, как же должна начисляться пенсия в нашей стране.

Какой вывод простому гражданину нужно сделать из всего этого? Только один – накопить на пенсию самостоятельно. И поможет в этом сложный процент. На конкретных расчетах посмотрим, как даже с 1 000 ₽ в месяц создать пассивный доход. Но для начала замечательная сказка из книги Бодо Шефера “Мани, или Азбука денег”.

Жил-был когда-то крестьянин. Каждое утро он ходил в курятник, чтобы взять на завтрак яйцо, которое снесла его курица. Но однажды он нашел в гнезде не обычное яйцо, а золотое. Сначала он не мог в это поверить. Возможно, кто-то решил над ним зло подшутить. Но ювелир, которому он принес показать яйцо, подтвердил, что оно из чистого золота. Крестьянин выгодно продал яйцо и устроил большой праздник.

На следующее утро он пошел в курятник раньше, чем обычно. В гнезде опять лежало золотое яйцо. Так продолжалось несколько дней. Но крестьянин был жадным и хотел побыстрее разбогатеть. Он злился на свою курицу, потому что “глупая птица” не могла объяснить ему, как она умудряется нести золотые яйца. Ему казалось, что тогда он мог бы и сам нести золотые яйца. Тогда у него было бы каждый день по два яйца. И однажды крестьянин так сильно разозлился, что вбежал в курятник и зарезал свою курицу. Некому стало нести золотые яйца.

Мораль этой сказки такова: нельзя резать курицу, несущую золотые яйца. Но чтобы получать золотые яйца, надо сначала завести курочку. Этим вы и должны заняться как можно скорее. Время – друг инвестора и враг того, кто откладывает на потом создание личного капитала.

Пример 1. Необходимо рассчитать, сколько денег нужно накопить, чтобы жить на пассивный доход через какое-то количество лет. Допустим, мы хотим на пенсии ежемесячно получать 50 000 ₽. Учтем инфляцию 4 %.

Ставку доходности примем равной 10 %. Ее размер зависит от состава инвестпортфеля. Если решили копить в облигациях, то закладывать надо меньший %. Если составить сбалансированный портфель из разных инструментов (например, ETF, акции и облигации отдельных эмитентов, золото), то 10 % – очень консервативная оценка. На практике получается значительно больше.

Расчет без учета инфляции: 50 000 * 12 месяцев / 0,1 = 6 000 000 ₽. Для учета инфляции воспользуемся онлайн-калькулятором. Необходимо накопить уже 10 000 000 ₽.

Пример 2. Есть начальный капитал 50 000 ₽ с ежемесячным вложением равной суммы: 1 000 ₽, 5 000 ₽ и 10 000 ₽. Доходность – 10 %, примем ежегодное начисление %. Сколько накопим через 10, 20, 30 и 40 лет?

| Сумма ежемесячных взносов | Срок накопления | |||

| 10 лет | 20 лет | 30 лет | 40 лет | |

| 1 000 ₽ | 320936,22 | 1023674,99 | 2846398,39 | 7574073,45 |

| 5 000 ₽ | 1085932,6 | 3772874,97 | 10742111,47 | 28818516,12 |

| 10 000 ₽ | 2042178,08 | 7209374,94 | 20611752,84 | 55374069,46 |

Какие выводы мы можем сделать из этих расчетов:

- Накопить на пассивный доход в 50 000 ₽ в месяц мы сможем, откладывая 5 000 ₽ в течение 30 лет. Если инвестируем по 10 000 ₽, то уже примерно через 23 года можно выходить на пенсию.

- С ежемесячными 1 000 ₽ нужно довольствоваться меньшей суммой пассивного дохода. Например, чтобы получать ежемесячно 35 000 ₽, надо накопить 7 000 000 ₽. Из таблицы видно, что только через 40 лет достигнем этого. А вот для ежемесячной прибавки к пенсии в 20 000 ₽ понадобится накопить 4 000 000 ₽ за 35 лет.

Поиграйте своими цифрами в любом финансовом калькуляторе сложных процентов. У кого-то начальная или ежемесячная сумма будет больше, кто-то рассмотрит меньший или больший срок и т. д.

Сложный процент с ежемесячным пополнением вклада

Почему у клиентов банков часто возникают трудности со сложным банковским процентом? Чаще всего, потому, что они используют упрощенную формулу для расчета, и не учитывают разную ставку для каждого периода. Но тогда и общую формулу применять нельзя: ведь если в одном квартале у нас получится % = р * (90/365) = р * 0,2466, то уже во втором % = р * (91/365) = р * 0,2493.

Как посчитать сложный процент в таком случае? Вручную это делать долго и трудоемко, проще пользоваться программой Excel. Сначала рассмотрим другой вариант депозитного вклада – с ежемесячным пополнением.

Чем такой вклад отличается от стандартного депозита с капитализацией процентов? В данном случае по окончанию первого периода (месяца) к начальной сумме добавляются не проценты за этот период, а определенная фиксированная сумма. Для того чтобы посчитать сложный процент с ежемесячным пополнением, будем использовать другую формулу.

Для расчета сложного процента с пополнением формула выглядит так:

Сприбыль = Снач * (1 + %) w + (Сдоп* (1 +%) w+1 – Сдоп* (1 + %)) / % — Снач

Пример: вы положили на счет 100 000 рублей под 12% годовых, и каждый месяц добавляете к этому вкладу еще 5 000. При этом проценты мы не учитываем: считаем, что их вы получаете на отдельный счет и используете по-другому.

Вы получите: 100 000 * (1 +0,01) 12 – 100 000 + (5 000 * (1 + 0,01) 13 – 5 000 * 1,01) / 0,01 = 12 682 + 1904 = 14 586 рублей.

Чтобы посчитать сложный процент с капитализацией с точностью до дня, нужно рассчитывать каждый период отдельно, а затем суммировать их.

Формула для расчета по первому периоду: С1 = Снач * (1 + %). С1 – это не только проценты, но и плюс начальная сумма взноса. Расчет по второму периоду: С2 = С1 * (1 + %). Помните, что значение % в каждом случае будет разным.

Рассчитаем сложный банковский процент для вклада в 100 000 рублей под 12% годовых, с капитализацией каждый квартал. Днем, когда оформлен договор, будем считать 1 января.

С1 = Снач * (1 + %) = 100 000 * (1 + 0,12 * (30 + 28 + 31)/365) = 100 000 * (1 +0,12 * 0,2438356) = 100 000 * (1 + 0,0292603) = 102 926, 03 рублей;

С2 = 102 926,03 * (1 + 0,12 * (30 + 31 + 30)/365) = 102 926,03 * (1 + 0,0299178) = 106 005,35 рублей и т.д. Продолжая эти подсчеты, мы получим 112514,93 рублей. То есть, прибыль составит 12 514, 93 рублей (при подсчете по упрощенной формуле в итоге получалось 12 550 рублей).

Пользоваться такими сложными формулами не обязательно, разве что вы любите точные цифры и хотите проверить свой банк – правильно ли осуществляются начисления по вашим депозитам.

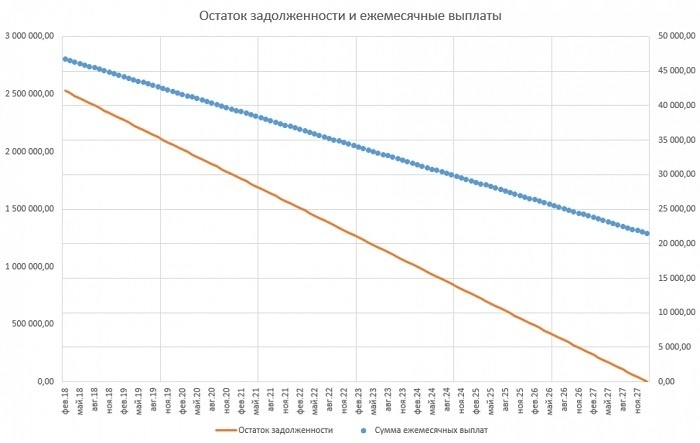

Расчет и выплаты процентов по вкладу. Порядок начисления ежемесячных процентов

Согласно действующего законодательства право на размещение денежных средств на депозитных счетах имеют кредитные учреждения, которым выдана лицензия на данный вид деятельности.

Порядок начисления процентов по вкладам оговаривается в договоре при внесении денежных средств в депозит. Проценты могут начисляться по окончанию месяца, квартала, года или при окончании действия договора.

Расчет процентов по вкладу

Указанный в договоре размер процентов по вкладу является годовой ставкой, то есть сумма вклада увеличиться на величину оговоренных процентов через год.

Начисление процентов по вкладу начинается со следующего дня после внесения денежных средств на депозит.Окончание начисления происходит в день закрытия вклада включительно.

Расчет процентов по вкладу без капитализации производится по формуле:

П = (S х Cp х %) / (365(366) х 100%), где:

- П — сумма дохода (процентов) по депозиту,

- S — сумма депозита,

- Ср — срок действия депозита в днях,

- % — годовая ставка по вкладу,

- 365(366) — количество дней в году.

Расчет процентов по вкладу банком производится согласно условий заключенного договора вклада. Если договором не закреплено условие капитализации процентов (прибавление суммы начисленных процентов к остатку по вкладу), то сумма процентов по вкладу зачисляется на текущий счет или депозит «до востребования».

Ежемесячные проценты по вкладам

Ежемесячные проценты по вкладам начисляются и выплачиваются при внесении денежных средств на депозиты с условием, получения суммы ежемесячных процентов по депозиту, не трогая основную сумму вклада.

Так, при размере депозита в 100 тысяч рублей с годовой ставкой 10%, ежемесячные проценты по вкладу составят 821 рубль 92 копейки.

(100 000,0 руб. х 30 дн. х 10%) / (365 дн. х 100%) = 821,92.

По истечению следующего месяца ежемесячные проценты по вкладам будут рассчитываться из расчета 31 дня.

Выплата % по вкладу

Выплата % по вкладу регламентируется Гражданским кодексом Российской Федерации.

Выплата % по депозиту производится на условиях заключенного договора банковского вклада. Если в договоре банковского депозита не указан размер причитающихся процентов по депозиту, то банк должен выплатить сумму рассчитанную из величины ставки рефинансирования, действующую на момент выплаты процентов.

По условиям договора банковского депозита выплата % по вкладу может быть произведена за весь период действия договора вместе с суммой основного вклада. Обычно процентная ставка по таким депозитам самая высокая.

Если вкладчик по каким-либо причинам решил досрочно прекратить действие срочного договора банковского вклада и полностью получить сумму вложенных денег, то проценты по депозиту значительно снижаются, пересчитываются за весь период действия договора и их размер обычно приравнивается к процентам по вкладу «до востребования».

Если день выплаты % по вкладу приходится на выходной (не рабочий) день,выплата производится на следующий ближайший рабочий день.

Консультацию о видах депозитов, % на вклад, методе их расчета и порядке выплатывы можете получить обратившись к специалистам банка, чья деятельность направлена на привлечение вкладов в банк.

По данным с http://www.vsemvsud.ru/articles/1265-raschet-i-vyplaty-protsentov-po-vkladu-poryadok-nachisleniya-ezhemesyachnykh-protsentov

Что такое простой и сложный проценти чем они отличаются

Понятие простых и сложных процентов — один из самых важных уроков по финансовой грамотности, которые вы должны знать. Они встречаются в нашей жизни повсюду: от ежедневных покупок (кэшбек, бонусы) до инвестирования (проценты на депозит, дивиденды, комиссии и т.д.) и оказывают незаметное, но существенное влияние на ваш кошелек на длинной дистанции. Чтобы наглядно увидеть различия между простыми и сложными процентами, давайте рассмотрим примеры.

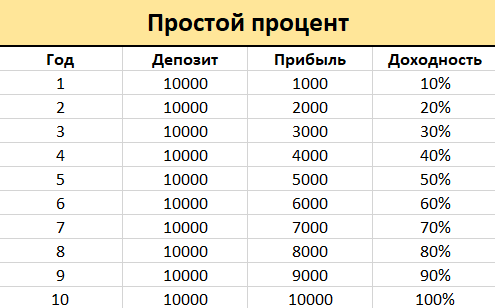

Допустим, вы открыли депозит 10000$ под 10% годовых, проценты начисляются раз в год. По схеме простого процента каждые 12 месяцев вы будете получать 1000$ прибыли, но она не остаётся на депозите и сразу же выводится. В итоге прирост прибыли будет выглядеть так:

Всё «просто» — каждый год плюс тысяча в карман. Простой процент используется в случаях, когда база начисления процентов не изменяется. Это могут быть специальные банковские депозиты, проценты по кредиту. Также простой процент используется, когда инвестор регулярно выводит прибыль — в каждый период времени работает первоначальная сумма.

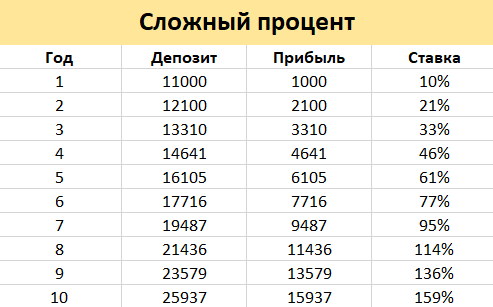

Для сравнения пусть будет тот же депозит 10000$ под 10%, но банк в этот раз разрешает оставить прибыль на счёте. Вот что произойдёт с вкладом за 10 лет:

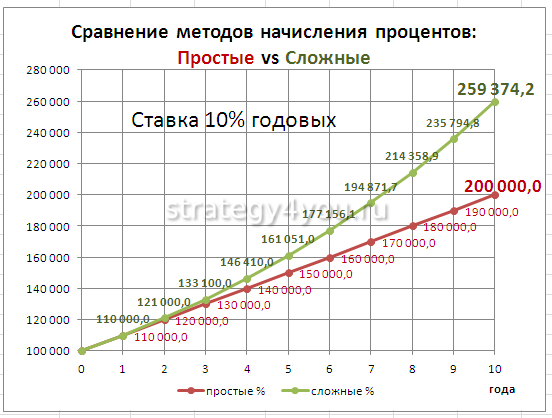

В первый год разницы нет — всё та же тысяча, но поскольку сумма на депозите теперь растёт, уже на втором году прибыль увеличивается: 2100$ вместо 2000$, за третий год 3310$ вместо 3000$ и так далее. За 10 лет доходность нашего депозита составила 159% вместо 100% когда мы выводили прибыль. Неплохая прибавка, не так ли? А вот что случится еще через несколько десятилетий:

Впечатляет! Чем дольше открыт депозит, тем сильнее работает эффект сложного процента — за 50 лет можно увеличить депозит не в 6, а более чем в 100 раз. Вот как это выглядит на графике:

без капитализации депозит растёт линейно, а с капитализацией — по экспоненте

Скачать график в Excel

Теперь киношные истории про забытые банковские счета, на которых накопились миллионы долларов выглядят вполне реальными 🙂 Конечно, 50 лет это много, но правило сложного процента неплохо работает и на более коротких промежутках времени — всё зависит от доходности вклада. Если хочется заработать больше, стоит использовать более прибыльные способы инвестирования: акции, драгоценные металлы, криптовалюты, валютный рынок и так далее.

Думаю, суть понятна, теперь давайте пройдемся по математической стороне вопроса, а потом рассмотрим несколько типичных примеров задач.

Послесловие

В рамках данного обзора, вы узнали что такое капитализация процента, какова формула сложных процентов, а так же увидели пример с расчетом, демонстрирующим разницу в доходе.

Хоть, сложные проценты и могут представлять интерес, всегда важно помнить про здравую логику и то, что у вас своя голова. Во-первых, могут присутствовать различные тонкости (что и когда можно снимать, что происходит если снять деньги раньше, некратные периоды и так далее)

Во-вторых, чрезмерные сложности при расчетах и сравнении, особенно если используются дробные цифры (например, 6,03% в год с ежегодной капитализацией за 10 лет составит примерно 79,6% дохода, а вот 5,96% при ежемесячной капитализации составит 81,2%). Подобные вещи непросто заметить обычному человеку.

В-третьих, капитализация предусматривает автоматическое повторное вложение денег, в то время как простые проценты могут подразумевать возможность использовать доход для иных целей. И так далее.

Что такое сложный процент в инвестициях простыми словами

Знание механизма расчета по депозиту позволяет вкладчикам составить прогноз дохода. Этот расчет доступен при заключении соглашений, выполнении транзакций, перед начислением вознаграждения и капитализацией прибыли.

Банки пользуются простыми и сложными формулами.

Банки пользуются простыми и сложными формулами.

При этом применяется фиксированная ставка, которая закрепляется договором при размещении депозита, может регулироваться в случаях:

- автоматической пролонгации договора;

- досрочного закрытия.

Плавающий тип может меняться на протяжении действия соглашения.

Изменение ставок в этом случае привязано к таким факторам:

- курсу валют;

- переводу депозита в другую категорию.

При расчете дохода учитывается ряд показателей:

- инвестиционная сумма;

- процентная ставка, ее тип;

- периодичность начислений;

- срок договора.

При использовании простой схемы расчета итог получается в результате таких математических действий. Начальная сумма умножается на годовую ставку и количество дней начисления вознаграждения и делится на количество дней по календарю и на 100.

Зачем инвестировать под сложный процент

При инвестировании денег рекомендуется выбрать оптимальный вариант, который позволит использовать преимущества сложных ставок. Вложению денег всегда предшествует планирование, анализ поставленной задачи. Капитализация прибыли от инвестирования на счет позволяет получить дополнительный доход.

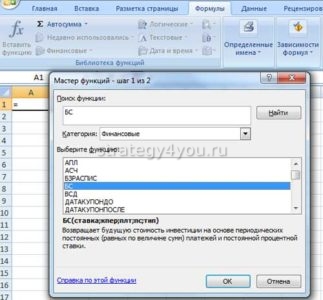

Простой расчет

Эффективной ставкой считается номинальный процент, который начисляется на сумму с капитализацией. Рассчитать доход можно в программе Excel. Для этого следует ввести исходные данные, формулы на базовый депозит, сумму с капитализацией. Действия выполняются автоматически, поэтому для получения корректного результата рекомендуется внимательно ввести информацию.

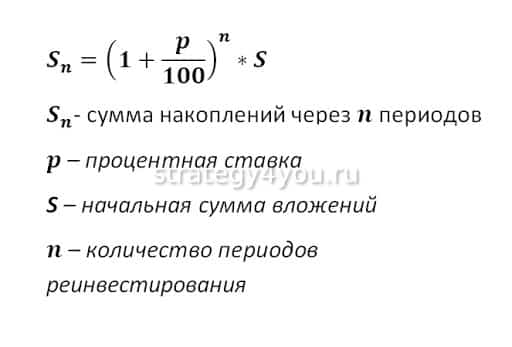

Формула

Плата за пользование средствами финансовым учреждением начисляется ежемесячно. Если вкладчик не будет снимать эти средства со счета, то они дополнят сумму основного депозита.

Формула сложного процента записывается: S=X*(1+%)n, где

- S — конечная сумма;

- X — начальный вклад;

- % — годовая ставка;

- n — количество периодов.

В результате прибыль добавляется к сумме и дает доход. Сложный расчет может действовать при открытии .

Выбирая программное предложение банка, нужно ориентироваться на итоговый доход в денежном выражении, который получится при размещении средств.

Составление пропорции

Пропорция — определенное соотношение частей между собой.

С помощью метода пропорции можно рассчитать любые %. Выглядит это так:

a : b = c : d.

Читается: a относится к b так, как с относится к d

Также важно помнить, что произведение крайних членов равно произведению средних. Чтобы узнать неизвестное из этого равенства, нужно решить простейшее уравнение

Рассмотрим пример. На сколько выгодно покупать спортивную футболку за 1390 рублей при условии, что в магазине в честь дня всех влюбленных действует скидка 14%?

|

Как решаем:

|

Ответ: купить спортивную футболку выгоднее на 194,6 рубля.

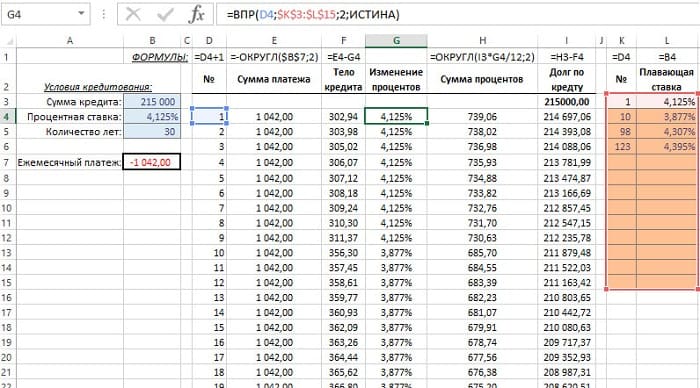

Дополнительные параметры и настройки стандартных кредитных алгоритмов

1. Параметры для расчета кредитных продуктов

В программе все платежи учитываются в конце периодов и называются платежами постнумерандо.

Максимальный срок расчета кредитов – 10 лет (120 месяцев).

Заметим, так как шкала времени в Budget-Plan Express 3 года (36 месяцев), все расчеты, после 36-го месяца, относятся к будущему периоду.

В «общих настройках» указываются общие параметры расчета:

- Шаг расчета (в месяцах, днях);

- Метод учета годового цикла (ACT/ACT, ACT/360, 360/360);

- Предельный процент;

- Расчетный процент (простой, сложный);

- Расчетная валюта.

Выбирая формулу и условия расчета, можно смоделировать практически любой расчет. К условиям расчета, помимо общих настроек, относятся:

- Периодичность платежей;

- Отсрочка по долгу;

- Отсрочка по процентам;

- Учет прогрессий;

- Учет прочих разовых платежей;

- Учет прочих периодических платежей;

- Коррекция ставок.

Для нестандартных расчетов можно воспользоваться вкладкой «Таблица платежей«, где можно указать платежи в соответствие с графиком.

2. Платежи, рассчитанные в валюте

Все платежи отображаются в «Таблица платежей» в той валюте, к которой они относятся. При этом на момент выплат, в «Таблица платежей» также рассчитываются расходы (доходы), связанные с курсовыми разницами – в системной (основной) валюте. В тоже время, все расчеты в финансовом плане представлены в системной (основной) валюте. В отчете о прибылях и убытка курсовые разницы отражены в строке (16): «Прочие внереализационные расходы (доходы)» и не включены в «Расходы по обслуживанию долга».

При расчете кредита, например, в долларах, в «финансовом плане» они будут пересчитаны в рубли – по прогнозному курсу.

3. Прогрессивные выплаты долга

Прогрессивные выплаты используются только для «стандартного» кредитного продукта, когда процентные деньги погашаются в зависимости от остатка долга.

- 1. Платежи, изменяющиеся в

арифметической прогрессии:

Z = [2B1 + d (n-1)] n / 2,

отсюда первая выплата долга:

B1 = Z / n — d(n-1) / 2

где:

Z – сумма долга,

B1 – первая выплата долга,

d – разность арифметической прогрессии (сумма).

2. Платежи, изменяющиеся в геометрической прогрессии:

Z = B1 / ,

отсюда первая выплата долга:

B1 = Z /

где:

Z – сумма долга,

B1 – первая выплата долга,

q – знаменатель геометрической прогрессии (процент).

4. Способы определения количества дней

В общепринятой практике существует несколько способов определения срока возврата ссуд t (в годах) для ссуд, выданных на

срок, который исчисляется в днях. В каждом из этих способов срок

возврата ссуды t (в годах) вычисляется по формуле:

t = s / g,

где числа s и g определяются в зависимости от способа расчета:

1. «Английский» способ или ACT/ACT.

Число s равно точному числу дней ссуды минус один день (день

выдачи и день погашения ссуды считаются одним днем), число g равно точному числу дней в году (365 или 366). Этот способ

называется английским и часто упоминается, как способ 365/365

или ACT/ACT.

2. «Французский» способ или ACT/360.

Число s равно точному числу дней ссуды минус один день (день

выдачи и день погашения ссуды считаются одним днем), число

g равно 360 (в году 12 месяцев по 30 дней). Этот способ

называется французским и часто упоминается, как способ

365/360 или ACT/360.

3. «Немецкий» способ или 360/360.

Число g равно 360 (в году 12 месяцев по 30 дней), число s

состоит из полного числа месяцев (по 30 дней) плюс точное

число дней в оставшемся неполном месяце минус один день

(день выдачи и день погашения ссуды считаются одним днем).

Этот способ называется немецким и часто упоминается, как

способ 360/360.

В финансовой практике, чтобы определить точное число дней ссуды t, используют специальные таблицы, в которых указаны порядковые номера даты в стандартном году.

Число дней между датами определяется как разность между номерами этих дат.

В Budget-Plan Express алгоритм определения точного количества дней «зашит» в расчет. Чтобы использовать этот алгоритм, нужно указать шаг расчета в днях (вкладка «настройки»).

5. Метод расчета предельной величины процентов по ставке рефинансирования

Предельный процент – это предельная величина процентов, признаваемых расходом, включая проценты и суммовые разницы по обязательствам. Рассчитывается с учетом ставки рефинансирования: ставка рефинансирования помноженная на коэффициент.

Зависит от налогового законодательства (той или иной страны) в конкретном случае. В некоторых налоговых законодательствах коэффициент может зависеть от валюты кредита. Например, предельная ставка в рублях = ставка рефинансирования * 1,8, предельная ставка в валюте = ставка рефинансирования * 0,8.

Справка о программе «Budget-Plan Express», www.strategic-line.ru | Содержание справки