Максимальный микрозайм по закону и что на этом смогут наварить?

Содержание:

- Источники финансирования

- Ограничения по ведению деятельности МФО и коллекторов

- Принцип работы МФО

- Как выбрать МФО и не стать жертвой мошенников?

- Последние изменения, внесенные в закон

- Общие положения закона о деятельности микрофинансовых организаций

- Дополнительные изменения на российском микрофинансовом рынке

- Правила выдачи микрозаймов для МФО

- Действующая система взыскания

- Что изменилось?

- Ограничение предельных штрафов

- Предельная долговая нагрузка

- Основные статьи закона

Источники финансирования

Источников финансирования микрофинансовых организаций может быть несколько. Они подразделяются на:

- Частный капитал — это основной источник финансирования МФО. На него приходится более 70% всех финансовых поступлений.

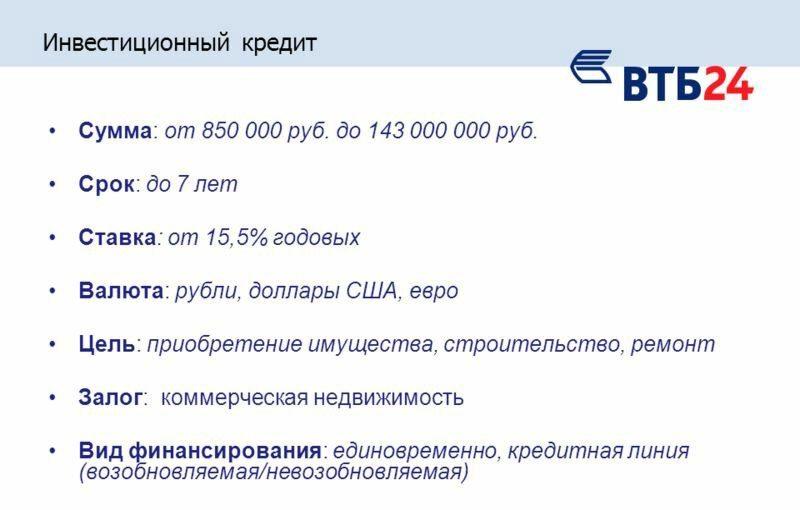

- Банковские кредиты — такой способ финансирования доступен больше всего МФО, находящимся за рубежом. В России данный механизм действует только в том случае, если микрофинансовая компания связана с конкретной банковской структуры.

- Облигационные займы — такой способ доступен крупным и высокоприбыльный компаниям, у которых есть свой достаточно большой капитал. Для того чтобы использовать такой механизм необходимо предоставлять аудит отчетности по МСФО, кроме того должно быть прозрачная структура собственника.

МФО может также привлекать деньги населения, но такой способ не будет играть значительной роли, так как законодательство ограничивает возможность приема вкладов от частных лиц.

Разница между статусом МФО и банка

Несмотря на то что работа микрофинансовых организаций очень схожа с работой банков, определенные различия в деятельности есть. Банк — это универсальная финансовая структура, которая работает сразу в нескольких направлениях.

Чаще всего микрозаймы называют займы до зарплаты. И размеры выдаваемых сумм не превышают более 60000 рублей. В отличие от банков микрофинансовые организации выдают деньги в любое время суток, также включая выходные и праздничные дни. Это является большим преимуществом для заявителей. Кроме того, МФО очень быстро рассматривает заявки.

Кроме того, микрофинансовые компании не требуют залога и поручителя. Займ можно получить даже при наличии испорченной кредитной истории. При этом у многих МФО существует программа по улучшению кредитной истории, что поможет в дальнейшем обеспечить лояльность со стороны банков.

При выборе организации, где взять кредит, нужно анализировать, в первую очередь сумму срок. Обращаться в микрофинансовые организации выгодно только в том случае, если денежные средства нужны быстро. Кроме того, воспользоваться микрозаймом можно только в том случае, если сумма нужна небольшая.

В остальных случаях лучше всего обращаться в банк, так как он предложить наименьший процент по сравнению с МФО. В банковской организации есть возможность взять кредит на большую сумму и на длительный срок.

Существуют ли подводные камни

При обращении в микрофинансовые организации нужно быть очень внимательными. В первую очередь нужно проверить, входит ли МФО в реестр Цетробанка. Это необходимо для того, чтобы не попасть к мошенникам.

Ограничения по ведению деятельности МФО и коллекторов

С 28 января 2019 года Закон № 554 ограничил круг лиц, имеющих право работать в сфере МФО. По новым правилам, заключать договоры по микрокредитованию имеют право лица, официально оформившие деятельность, как предоставление займов потребителям. Кредитор должен получить лицензию или зарегистрироваться в профильном госреестре.

Если на период оформления договора с заемщиком, МФО не была лицензирована, то она не имеет право требовать возврата займа, даже в судебном порядке. То есть обратиться в суд могут только законные организации.

Новый закон ограничивает деятельность «черных» коллекторов. Заключить соглашение на уступку прав требования вправе только зарегистрированные государством кредиторы. Покупателем задолженности теперь сможет выступить только коллекторское агентство, кредитор, имеющий лицензию или включенный в реестр. Законодательство предусматривает одно исключение — это выкуп просроченного долга физическим лицом. Для этого сам заемщик должен подготовить письменное разрешение.

Новый закон ограничивает деятельность «черных» коллекторов. Заключить соглашение на уступку прав требования вправе только зарегистрированные государством кредиторы. Покупателем задолженности теперь сможет выступить только коллекторское агентство, кредитор, имеющий лицензию или включенный в реестр. Законодательство предусматривает одно исключение — это выкуп просроченного долга физическим лицом. Для этого сам заемщик должен подготовить письменное разрешение.

Принцип работы МФО

Организации, специализирующиеся в сфере микрокредитов, активно сотрудничают со всеми категориями клиентов. Они разрабатывают кредитные программы, ориентированные на граждан, порой даже не способных документально подтвердить источник дохода. Без лишних вопросов и без справок МФО выдают займы людям, имеющим непогашенные обязательства в других кредитных организациях или просрочки по выплатам.

Чтобы понять, чем отличается МФО от банка, нужно разобраться в их схемах работы. Похожи они в следующем:

- В каждой микрофинансовой программе кредитования, как и по банковским кредитам, предусмотрена процентная ставка.

- Микрозайм тоже выдается на четко фиксированный срок, по окончании которого клиент должен вернуть деньги и проценты за пользование заемными средствами.

- Для оформления кредита необходим действительный паспорт гражданина РФ.

- При невозврате микрокредита МФО вправе подать на должника в суд (однако гораздо чаще они практикуют продажу долга коллекторам).

- Долги перед МФО, как и банковские кредиты, можно списать через процедуру банкротства физических лиц.

Что делать, если задолжал МФО?

Отличие МФО от банков заключается в следующем:

- они выдают только краткосрочные займы (до 1 года);

- для получения микрозайма достаточно паспорта (но иногда могут попросить и второй документ);

- заемные средства кредитополучателю выдаются наличными, переводом на карту, расчетный счет, электронные деньги или денежным переводом на счет;

- МФО в России предоставляют займы онлайн — у банков эта услуга только набирает обороты.

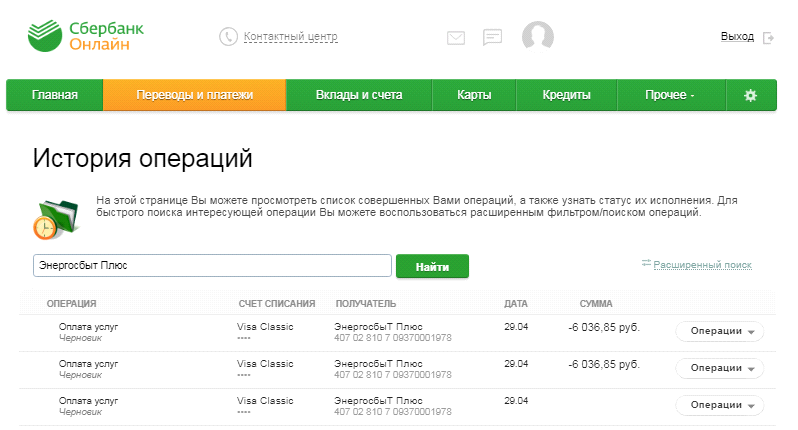

Одной из обязанностей МФО является предоставление сведений о заемщиках в БКИ (бюро кредитных историй). Это требование напрямую продиктовано 218-ФЗ «О кредитных историях» от 30.12.2004.

На микрофинансовые организации не распространяется регулирующее деятельность банков законодательство. Эти компании работают по иным правилам и требованиям, хотя есть и общие нормы.

Как узнать, что МФО настоящая?

Перед подачей заявки на микрокредит заемщик должен убедиться в том, что выбранная микрофинансовая организация работает официально. Это не трудно проверить самому. На сайте компании (или в офисе) можно ознакомиться с уставной документацией МФО.

Но мошенники часто подделывают официальные документы, поэтому для получения достоверных данных есть более надежный способ.

Статья 4. Ведение государственного реестра микрофинансовых организаций

- Банк России в установленные им порядке и сроки представляет любому лицу выписку из государственного реестра микрофинансовых организаций или информацию об отсутствии сведений о юридическом лице в указанном реестре посредством информационных ресурсов, размещенных на официальном сайте Банка России в информационно-телекоммуникационной сети “Интернет”, единого портала государственных и муниципальных услуг (функций). Форма выписки из государственного реестра микрофинансовых организаций и требования к указанной выписке устанавливаются Банком России.

(часть 5.1 введена Федеральным законом от 13.07.2020 N 196-ФЗ)

Федеральный закон от 02.07.2010 N 151-ФЗ (ред. от 31.07.2020) “О микрофинансовой деятельности и микрофинансовых организациях” (с изм. и доп., вступ. в силу с 11.01.2021)

Читать полностью

По закону каждая МФО должна иметь свидетельство, в котором присутствует уникальный 15-значный номер.

Также микрофинансовые компании обязаны входить в саморегулируемые организации. СРО контролируют деятельность своих участников, и членство в них означает, что МФО работает легально, без нарушения законодательства.

По состоянию на 2021 год в России функционируют три таких СРО: московские «Микрофинансовый Альянс» и «МиР» и казанская «Единство». Если выбранная МФО не является членом ни одной из них, это повод задуматься о добросовестности компании.

Как выбрать МФО и не стать жертвой мошенников?

Защитить себя от идущих вразрез с законодательством действий микрофинансовых организаций можно

Для этого заемщикам нужно при выборе МФО обращать внимание на ряд факторов:

- Убедиться, что выбранная МФО работает легально (через реестр ЦБ и членство в СРО).

- Внимательно изучить предложенные условия микрокредитования, узнать, по какому алгоритму начисляются проценты, рассчитать, какая в конечном счете выйдет сумма переплаты.

- Уточнить, существуют ли штрафы за просрочки или досрочное погашение.

- Узнать о способах погашения долга без комиссий.

- Выяснить, есть ли возможность пролонгации, за счет которой при отсутствии на руках нужной суммы удастся продлить срок действия договора.Как избавиться от задолженности?

Прежде чем подписывать соглашение с МФО, необходимо тщательно изучить каждый пункт договора. Многие МФО вуалируют в большом количестве текста дополнительные условия, которые в итоге делают микрозайм неподъемным.

Последние изменения, внесенные в закон

Последние изменения в ФЗ о микрофинансовых организациях были внесены 1 мая 2017 года, при принятии ФЗ номер 92.

Согласно принятым изменениям была дополнена седьмая статья. В первой части этой статьи был изменен первый пункт.

Согласно изменениям, Центральный Банк России может исключить из реестра сведения о микрофин. организации только в случаях когда:

- Происходит ликвидация такого вида учреждения, как юридическое лицо;

- Учреждение получило официальный статус банка или статус кредитной организации;

- Организация самостоятельно предоставила форму заявления об исключении из реестра. Форма должна соответствовать положению настоящей статьи.

При новой редакции закона статья семь была дополнена пунктом 1.10. Согласно этому дополнению в период, когда микрофинансовое учреждение подало документы в Центральный Банк России для получения определенного статуса (статус банка или кредитной организации), но до принятия Банком решения, компания не имеет права принимать какие-либо средства от физических лиц или ИП. Денежные средства могут быть приняты только от учредителей или акционеров учреждения.

Был также добавлен пункт номер 1.11. В этом пункте написано, что Банк России может позволить организации, получившей статус банка с базовой лицензией, осуществлять операции со средствами физических лиц только по истечению двух лет с момента внесения изменений в государственный реестр.

Согласно принятым изменениям, в седьмую статью был добавлен пункт 1.12. В этом пункте написано, что в случае, если договор об определенных финансовых операциях был заключен до того, как учреждение получило другой статус, операции могут совершаться независимо от их вида и категории. Это означает, что если между микрофинансовой организацией и физическим лицом был принят договор, а затем организация сменила статус, операции, согласно договору могут продолжаться, несмотря на запрет, оформленный в пункте 1.11.

Последним изменением, принятым 1 мая 2017 года, было добавление пункта 1.13 в статью семь. Согласно этому пункту, микрофин. организация имеет право продолжать сделки и операции по договорам, принятым до изменения статуса, до истечения срока, установленного в договорах изначально. Изменения по такого вида договорам не могут быть внесены в изначально установленную цену и срок действия документа.

В статье 12 закона о микрофинансовой деятельности написано, что такого вида организации имеют определенные ограничения в деятельности. Среди этих ограничений есть:

- Поручительство по сделкам собственных учредителей, либо любой другой способ выполнения обязательств учредителей;

- Запрещается использование в каких-либо бумагах сокращенного или полного названия организации, схожее или полностью совпадающее с названием другой финансовой компании;

- Совершение сделок об отчуждении собственного имущества без разрешения вышестоящих органов;

- Запрещается начисление физ лицам — заемщикам, процентов по договорам займа, если срок возврата займа, оформленный в документах, не превышает года;

- Выдача любых видов займа в иностранной валюте;

- Выдача займа ИП или юр. лицу, если сумма всех долгов этого лица перед организацией превышает три миллиона рублей;

- Изменение условий договоров с юр. лицами или ИП о процентной ставке, комиссионных или сроках действия договоров в одностороннем порядке;

- Осуществление любой категории деятельности на рынке с ценными бумагами;

- Применение к физическому лицу или ИП штрафных санкций, если лицо заранее известило организацию (за 10 дней) о досрочном погашении займа.

Условия процентных ставок и другие нюансы деятельности микрофин. организаций дополнены в пункте 12.1.

Текст последней редакции 151 ФЗ

Федеральный закон 151 был принят для установления порядка деятельности микрофинансовых учреждений. В случае, если лицо планирует открыть собственную организацию, рекомендуется изучить описываемый закон. В нем определены способы открытия, процесс, условия и требования к деятельности таких организаций и ограничения.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Общие положения закона о деятельности микрофинансовых организаций

ФЗ о микрофинансовых организациях был принят Государственной Думой 18 июня 2010 года, а одобрен Советом Федерации 23 июня 2010 года. Последние изменения в него были внесены 1 мая 2017 года. Федеральный закон 151 содержит 5 глав и 17 статей. Этот закон контролирует и регулирует процессы и нюансы осуществления микрофинансовой деятельности, как предоставление микрофин. займов, определение статуса организации, права, полномочия и обязанности Центрального Банка России. Закон также регламентирует процессы микрофинансовых учреждений и контроль за ними.

Вам будет интересно: Основные положения ФЗ 311.

Краткое содержание Федерального закона номер 151 о микрофинансовой деятельности и организациях:

- В первой главе описаны общие положения закона. Даны цели, задачи и сфера регулирования закона. Дан список терминов и понятий, используемых в законе и их определения. Перечислены другие законы, акты и нормативы, регулирующие описываемую сферу;

- Во второй главе оформлены условия и требования, по которым действуют и развивают деятельность микрофин. организации. Описан реестр, учет и регистрация такого вида учреждений. Перечислены требования для органов, осуществляющих надзор и требования для учредителей такого вида компаний. Описаны способы и порядок, по которому компании и учреждения приобретают статус микрофинансовых. Оформлены причины, по которым юридические лица могут получить отказ о внесении их в реестр. Описан процесс и способы осуществления исключения юр. лиц из реестра по микрофин. организациям;

- В главе номер три прописан порядок, по которому осуществляют свою деятельность описываемые учреждения. Оформлен перечень условий и требований, по которым организация вправе выдать лицу заем. Дан список полномочий, прав и обязанностей микрофинансовых учреждений. Дан список также прав и обязанностей лиц, решивших получить заем в такой организации и подавших заявление. И дан список прав и обязанностей уже непосредственно заемщика. Перечислены ограничения и запреты в деятельности микрофинансовых учреждений. Оформлены особенности и нюансы начисления процентов на займы при просрочках. Описана обязательная страховка, указание рисков и целевой фонд;

- В г. четыре оформлена информация о контроле над такого вида организациями. Способы регулирования деятельности микрофинансовых учреждений. Обязательное предоставление информации, отчетность, способы предоставления сведений о деятельности гос. органам. Правоотношения между фирмами по микрофинансам и кредитными бюро;

- В пятой г. оформлены заключительные и дополнительные положения, условия и требования закона.

Настоящая сфера регулируется описываемым Федеральным законом, Конституцией России, Гражданским Кодексом РФ, ФЗ номер 353 о потребительских кредитах и займах, законодательством России и другими нормативами и актами.

Дополнительные изменения на российском микрофинансовом рынке

Заёмщики микрофинансовых организаций, помимо ограничений на переплату, теперь дополнительно защищены двумя новшествами. В частности, ограничивается круг лиц, которые могут выдавать и приобретать по договору цессии займы.

Данный подход позволяет сократить или даже исключить риски взаимосвязи заёмщиков и представителей чёрного и серого рынка финансирования, где часто игнорируются законы и стандарты о механизме выдачи денег в долг и их взыскания.

Таким образом, взыскать долг, выданный после 28 января 2019 года, посредством суда имеют право только те компании, которые указали микрофинансирование в перечне основных видов деятельности.

Соответственно, деятельность этих компаний и будет являться легальной, так как они внесены в государственный реестр, и над ними производит контроль Центральный банк Российской Федерации.

Покупать долги имеют право следующие лица:

- Физические лица;

- Лица, которые находятся в реестре МФО компании;

- Коллекторские агентства, состоящие в профильном реестре, который вдет Федеральная служба судебных приставов (ФССП);

Если со вторым и третьим пунктом всё понятно и прозрачно – они прошли процедуру легализации и могут осуществлять уступку права требованиям, то не каждое физическое лицо сможет получить заем по договору цессии.

Для подведения итога изложенных выше новшеств закона о микрозаймах, подписанного в 2019 году и вступившего в силу 1 января 2020 года, необходимо сравнить ситуацию на рынке по этому вопросу. Это поможет выяснить, в какую сторону идёт тенденция.

Для сравнения выделим три пункта:

- Продуктовая стоимость. В начале 2019 года до зарплаты максимальное значение полной стоимости популярных займов составляло 850% годовых. В 2020 году это значение уменьшилось в 2.3 раза.

- Ограничения на переплату. Его не отменяли, оно было в силе и до вступления в силу нового закона. В начале 2019 году ограничения не имели распространения на неустойку, связанную с задержкой выплаты долгов. С начала 2020 года существенно уменьшились ограничения по выплате взятого долга (с 3-кратного размера долга по своевременным выплатам до 1.5-кратного размера по задолженным выплатам).

- В 2020 году закон ограничил физических лиц, которые имеют право принудительно потребовать погасить заем, что позволяет заёмщикам снизить риски столкновения с чёрными кредиторами и коллекторами, а также даёт возможность влиять на них, когда нарушаются законы.

Правила выдачи микрозаймов для МФО

В соответствии с 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» МФО выдают займы физическим лицам при соблюдении ряда условий:

- Максимальная сумма краткосрочного кредита не может превышать 1 000 000 рублей при обращении в МФК (микрофинансовую компанию). Такая сумма выдается только в офисе — онлайн переводят не более 15 тысяч рублей. Для постоянных заемщиков в индивидуальном порядке эта сумма может быть больше.

- Срок действия договора не дольше 1 года. Обычно микрозаймы выдаются на период от нескольких недель до месяца с возможностью пролонгации. Поскольку проценты насчитываются ежедневно, за год набегает свыше 300% — это в 15-20 раз больше, чем в банках.

- Ежедневная процентная ставка не может превышать 1% (554-ФЗ от 27.12.2018), годовая — 356%. Но есть нюансы: например, на займы до зарплаты (спецзаймы) общая ставка не может превышать 30%, зато суточная может быть и 2%, и 3%.

- МФО могут выдавать деньги физическим лицам только в национальной валюте на основании договора.

- В соглашении прописываются все условия микрокредитования в соответствии с учетной политикой компании, которая должна находиться в свободном доступе. Все правила предоставления краткосрочных кредитов должны размещаться на официальном сайте, а также на стендах в офисе компании.

- В договоре не должно быть дополнительных условий, способных в одностороннем порядке повлиять на его суть.

- В соглашении обязательно прописываются сроки, суммы, процентные ставки, условия возврата, порядок истребования просроченной задолженности (353-ФЗ от 21.12.2013).

- Если микрозайм целевой, то расход средств должна контролировать микрофинансовая организация — заемщик только предоставляет все чеки.

- Потенциальный заемщик до подписания документов должен быть проинформирован о включении МФО в государственный реестр. Также ему сообщают обо всех условиях предоставления займа без сокрытия каких-либо фактов.

- Клиентам должна гарантироваться конфиденциальность и защита персональных данных.

- При подаче заявки будущего заемщика должны уведомить об условиях внесения в договор изменений по инициативе сторон, к которым относятся:

- возврат и получение денег;

- обслуживание микрокредита;

- нарушение взятых заемщиком или заимодателем обязательств.

Здесь стоит учесть один нюанс: если на момент выдачи микрозайма МФО не состояла в едином реестре ЦБ РФ или была исключена из него, это не освобождает заемщика от денежных обязательств по договору. Другое дело, что такой факт — нарушение законодательства, и кредитополучатель может обратиться с жалобой на незаконную деятельность.

Оформить банкротство по кредиту в МФО

Действующая система взыскания

До принятия закона о микрозаймах 2017 года деятельность коллекторских агентств практически не подлежала контролю. С заёмщиков взыскивали долги всеми возможными, зачастую крайне жёсткими способами. Действие закона направлено на предотвращение самоуправства коллекторов и совершения ими противоправных деяний:

- деятельность компаний по взысканию долгов контролирует Служба судебных приставов;

- минимальный уставной капитал для всех коллекторских агентств — 10 млн рублей. Это вынудит уйти с рынка многих ИП, которые используют незаконные методы взыскания задолженностей;

- коллектор должен при общении с клиентом озвучивать название МФО, от которой он действует;

- спустя 4 месяца после образования задолженности заёмщик вправе отказаться от встреч и бесед с коллекторами, пожелав решить вопрос в суде;

- должникам звонить нельзя более одного раза в сутки. Время для звонков — с 8-00 до 22-00 в рабочие дни и с 9-00 до 20-00 в выходные;

- запрещено отправлять больше двух СМС-сообщений в сутки;

- организовывать личную встречу коллекторы могут не чаще 1 раза в неделю;

- недопустимо любыми способами распространять сведения о долге (расклеивание очерняющих репутацию объявлений, раздача листовок, отправка сообщений знакомым и родственникам должника, коллегам по работе).

Заёмщик имеет право на основании закона о микрозаймах обратиться в органы контроля с жалобой на незаконные или чрезмерно активные действия коллекторов. За нарушение закона на взыскателей долгов могут наложить крупный штраф в размере до 2 млн рублей.

Закон о микрозаймах в 2018 году направлен на защиту интересов как заёмщиков, так и микрофинансовых организаций. Ранее отсутствие законодательной базы приводило к полному бесправию должников и коллекторскому беспределу. Новый закон позволяет решать вопросы просрочек кредитных платежей и задолженностей перед МФО цивилизованными методами.

Рекомендуем прочитать:

- Кредито 24 погасить займ: основные способы;

- Кредито 24: горячая линия;

- Кредито 24 отзывы о займах от клиентов.

Что изменилось?

Главным изменением закона микрофинансовых организация 2018 можно назвать то, что законодательство решило избавиться от аббревиатуры МФО. Больше данные микрофинансовые организации, зарегистрированные, как МФО не имеют права на работоспособность. Это не значит, что их закрыли, это значит, что их модернизировали и создали две разновидности, которые отличаются между собой способом вложения денежных средств и поддержки кредитования. Теперь до весны следующего года уже действующие компании должны подать заявление на переоформление собственной деятельности в одном из приведенных ниже форматов:

Главным изменением закона микрофинансовых организация 2018 можно назвать то, что законодательство решило избавиться от аббревиатуры МФО. Больше данные микрофинансовые организации, зарегистрированные, как МФО не имеют права на работоспособность. Это не значит, что их закрыли, это значит, что их модернизировали и создали две разновидности, которые отличаются между собой способом вложения денежных средств и поддержки кредитования. Теперь до весны следующего года уже действующие компании должны подать заявление на переоформление собственной деятельности в одном из приведенных ниже форматов:

- МКК (микрофинансовая кредитная компания), чье спонсирование возможно только членами данного юридического сообщества. Существуют значительные ограничения, не позволяющие пользоваться спонсированием деятельности от людей, которые не причислены к руководящим должностям в данной компании. Стоит также отметить, что максимальной суммой займа для данного МКК является 500 тысяч российских рублей.

- МФК (микрофинансовая компания), чье спонсирование может осуществляться абсолютно любым лицом. Стоит отметить, что при таких условиях в данном типе требуется большая сумма капитала для открытия. Максимальной суммой, выдаваемой данной компанией является один миллион рублей.

Важные поправки, которые также были внесены в федеральный закон о микрофинансовых организациях, также относятся к следующим пунктам:

- Сумма максимального займа;

- Процент. По ному закону МФО могут брать только трехкратный размер тела займа независимо от сроков и суммы.

- Параметры, показывающие банкротство;

- Документы для оформления в Центральном банке.

https://youtube.com/watch?v=p4rwthukbzM

Ограничение предельных штрафов

Государственная дума предложила ввести лимиты на штрафы в сфере МФО. Ранее микрофинансовые компании на свое усмотрение разрабатывали систему санкций за нарушение условий соглашения. Штрафы прописывались в договоре. Огромные пени сложно было списать через суд, так как заемщик подписывал соглашение, подтверждая, что согласен с условиями.

Согласно новому законодательству, размер максимальных начислений (штрафов, пеней) будет привязан к сумме займа. В течение второго этапа перехода с 1 января 2019 года он составит 200% от суммы кредита, с 1 июля — 100%.

- Например, если клиент получил в МФО 15 000 руб. и не вернул в срок, то с 1 января кредитор имеет право начислить ему максимальный штраф — 30 000 руб. Всего он должен будет выплатить 45 000 руб.

- После 1 июля 2019 размер платежа не сможет быть более 15 000 руб., т. е. максимальная сумма к возврату составит только 30 000 руб.

МФО не смогут взыскивать с должника залоговое имущество через суд. Максимальный размер штрафных санкций будет ограничен 100% от суммы долга. В результате общий долг оказывается небольшим, и необходимость в наложении взыскания на недвижимость отпадает.

Предельная долговая нагрузка

Кроме новых правил по начислению процентов, законодательство теперь обязывает микрофинансовые компании проверять долговую нагрузку обращающихся к ним клиентов. При этом МФО будут использовать специальную методику. Это расчет коэффициента предельной долговой нагрузки.

Подобная система давно введена для банков. Поэтому они опасаются выдавать кредиты лицам с большими долгами, чтобы не ухудшать качество портфеля. Если коэффициент превышает установленное значение, банк получает «штраф». Если доля «плохих» или «рискованных» кредитов в портфеле банка продолжает расти, то Центробанк аннулирует его лицензию.

Для МФО вводятся аналогичные правила. Это означает, граждане, имеющие непосильные долги, не смогут взять заем. Уже введено правило «не больше 3 микрозаймов в одни руки». Ограничение не касается услуг по рефинансированию имеющихся кредитов. Поэтому кредитные компании смогут предлагать клиентам рефинансирование на более выгодных условиях.

Основные статьи закона

| № статьи | |

|---|---|

| 2. Основные понятия закона | МФД – деятельность ЮЛ, имеющих право на предоставление населению микрозаймов. МФО – организация, входящая в реестр ЦБ РФ, осуществляющая деятельность по выдаче микрозаймов по установленным в законе положениям. Микрозаем – сумма денег, предоставляемая гражданам на условиях одноименного договора |

| 3. Правовые основы | Конституция РФ, ГК РФ, Закон о МФО |

| 4. Ведение государственного реестра | МФО входят в реестр одноименных организаций, который ведется ЦБ РФ |

| 5. Присвоение статуса микрофинансовой организации | МФО создается в формах фонда, хозяйственного общества, товарищества. Приобретает статус МФО с момента государственной регистрации (поправками внесены изменения в организационную часть создания МФО) |

| 7.1. Ликвидация МФО по инициативе ЦБ РФ | Право ЦБ на обращение в АС в связи с принудительной ликвидацией ЮЛ из-за нарушений МФО норм федеральных законов |

| 7. Основные условия предоставления микрокредитов | Закон о микрокредитах выдвигает условия, по которым микрозаймы доступны населению (требования и критерии должны соответствовать закону) |

| 9,10. Полномочия заемщика, МФО | Обязанности сторон – участников микрокредитования (рассматриваются полномочия кредитора и заемщика, указанные в договоре займа) |

| 12.1 Начисление % при просрочках | На непогашенный долг МФО имеет право начислять пени и штрафы (с учетом изменений, которые коснулись этого вопроса) |

| 14. Надзор за деятельностью МФО | ЦБ РФ регулирует деятельность МФО , этот же орган ведет реестр МФО, которые легально работают на территории РФ |