Пенсия для ип в 2021 году

Содержание:

- Пошаговая инструкция по открытию ИП пенсионеру

- Идет ли стаж ИП для пенсии?

- Документы, необходимые для утверждения стажа ИП.

- Имеют ли индивидуальные предприниматели право на пенсию?

- Как рассчитать размер пенсии у ИП и какие существуют возможности для её увеличения

- Условия назначения пенсии

- Пенсии ИП в 2020 году

- Условия для начисления пенсии для ИП

- Налоговые изменения в 2020 году

- Сколько положишь, столько возьмёшь?

- Как без ошибок подсчитать страховой стаж для индивидуального предпринимателя?

Пошаговая инструкция по открытию ИП пенсионеру

Если вы хорошо все продумали и приняли решение реализовать свой бизнес, рассмотрим, как правильно открыть ИП пенсионеру. Этот процесс не отличается от стандартного открытия ИП.

Процедура открытия:

Шаг 1. Выбор сферы деятельности и определение ОКВЭД.

Необходимо принимать во внимание, что вы должны четко понимать, каким видом предпринимательской деятельности будете заниматься. Каждому виду соответствует свой номер, или как его принято называть код ОКВЭД

Если вы желаете выбрать два направления, то указываете два кода.

Законом не запрещается выбирать несколько видов деятельности, можете использовать хоть 10 направлений. Но не стоит прописывать на будущее, в надежде, что, возможно, будете этим заниматься. Вы всегда можете подать заявление и добавить, или удалить вид деятельности.

Шаг 2. Выбор системы налогообложения.

Многие предприниматели допускают большую ошибку и выбирают систему, не изучив подробно все преимущества и недостатки каждой. Не стоит откладывать этот вопрос на потом, в надежде, что в конце года можно все изменить.

Вы должны четко продумать, в каком размере будете оплачивать обязательные налоговые вычеты. Достаточно просто взять калькулятор и просчитать все возможные варианты. Только после простых математических расчетов вы поймете, какую систему выбрать.

Шаг 3. Оплата государственной пошлины.

Размер пошлины составляет 800 рублей. Взять бланк квитанции можно в налоговой службе, или дистанционно на сайте ФНС РФ. На сайте налоговой службы вы можете распечатать квитанцию и произвести оплату в любом банке.

Если документы будут подаваться через электронные средства связи – сайт налоговой или портал госуслуг, то можно госпошлину не платить. Данное освобождение внесено федеральным законом №234-ФЗ от 29.07.2018 г.

Шаг 4. Подготовка и подача документов.

Первое что необходимо сделать – это подготовить полный пакет документов. Если у вас нет ИНН или по каким-то причинам он утерян, ничего страшного, поскольку его можно восстановить. Все что нужно – это подать документы в ИНФС и подождать несколько дней.

Как только полный пакет документов будет на руках, его следует сдать в налоговую службу.

После подачи документов, у вас должны остаться:

- Расписка в получении полного пакета документов;

- Заявление на выбор системы налогообложения.

Конечно, с целью экономии личного времени можно отправить документы по почте, заказным письмом.

Шаг 5. Получение документов.

Если вся документация составлена правильно и отвечает всем требованиям, то спустя 5 дней, вы сможете получить свидетельство о регистрации ИП.

Стоит принимать к сведению, что если вам необходим документ, подтверждающий, что вы можете делать перечисления по упрощенной системе, необходимо написать заявление и запросить его.

Шаг 6. Регистрация в ПФР и ФФОМС.

Налоговая инспекция, после регистрации ИП отправляет документы в пенсионный фонд и фонд обязательного медицинского страхования. Спустя несколько дней вам должно прийти уведомление по почте, о регистрации в ПФР и ФФОМС.

Если такого не произошло, вы можете лично обратиться в данные учреждения, имея при себе ИНН, СНИЛС и свидетельство о регистрации ИП.

Шаг 7. Приобретение оборудования.

Если сфера вашей деятельности связана с продажей, то будьте готовы приобрести кассовый аппарат. Есть, конечно, исключения, когда кассовый аппарат не требуется и оплату можно принимать по чекам или бланкам строгой отчетности.

Кассовый аппарат не требуется, если:

- Вы будете продавать газеты и журналы в киоске, или на улице;

- Предприятие занимается продажей ценных бумаг;

- Предприятие снабжает продуктами питания учебные заведения;

- Сфера деятельности связана с удаленной торговлей, где нет возможности поставить кассовый аппарат.

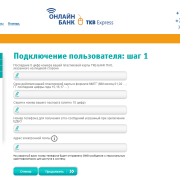

Шаг 8. Открытие счета в банке.

Стоит отметить, что открывать расчетный счет или нет, предприниматели решают сами. Счет может потребоваться в том случае, если вы планируете осуществлять безналичные операции.

Для открытия счета потребуется:

- Выбрать банк;

- Предоставить специалисту финансовой компании заполненный бланк заявления на открытие счета, паспорт, ИНН, реестр предпринимателя и регистрационный номер (ОГРН).

Шаг 9. Подготовка печати.

Согласно закону, ИП не обязан иметь печать. Но все же желательно ее сделать. Печать изготавливается очень быстро и просто. Нужно выбрать образец и предоставить реквизиты ИП.

Идет ли стаж ИП для пенсии?

Положения действующего законодательства российского государства (непосредственно нормы Гражданского Кодекса РФ) наделяют граждан правом заниматься предпринимательской деятельностью без оформления юридического лица. Для этого заинтересованное лицо должно пройти особую процедуру государственной регистрации в качестве индивидуального предпринимателя (ИП). Кроме данных граждан, к категории самозанятого населения относят также нотариусов, адвокатов и т.д.

Законодательной основой для определения времени, которое учитывается при начислении пенсии ИП, являются следующие нормативно-правовые акты:

- Приказ Минздравсоцразвития России от N 91. Указан исчерпывающий перечень периодов работ, которые включаются в страховой стаж и, соответственно, в будущем влияют на размер ежемесячных пенсионных выплат. Продолжительность работы лица в качестве индивидуального предпринимателя входит в данный перечень, но только в том случае, если такой период сопровождался обязательным социальным страхованием;

- Постановление Правительства РФ от N 1015. Сказано, что продолжительность работы, в течение которой лицом уплачивался единый налог, входит в трудовой стаж ИП.

Документом, подтверждающим совершение данных выплат является свидетельство об уплате единого налога, которое выдается уполномоченными на это налоговыми органами в установленном законодательством порядке.

Граждане, принадлежащие к категории самозанятого населения, должны перечислять страховые денежные взносы на обязательное пенсионное страхование. Ведь данные лица трудятся не по договору трудового найма, а занимаются частной предпринимательской деятельностью, а значит совершать данные страховые взносы должны самостоятельно.

Территориальные управления Пенсионного фонда России регистрируют лиц ИП в своей базе (ставят на учет плательщиков страховых взносов) на основании данных, полученных от налоговых органов, а также структур Минюстиции РФ. Лица, которые зарегистрированы как ИП, уплачивающие страховые взносы в ПФР, при выходе на пенсию имеют право на получение пенсионного пособия (его страховой и накопительной части). Суммы таких выплат зависят от размеров данных взносов.

Как считается стаж для пенсии для ИП?

Время работы гражданина в качестве ИП входит в стаж для пенсии с момента регистрации лица в установленном законом порядке. Подтверждается такой период определенными законом документами. Стоит сказать, что в данном случае трудовая книжка не является документом, доказывающим наличие и продолжительность стажа. У гражданина может быть данное удостоверение в случаях, когда до создания ИП он работал за договором трудового найма.

Индивидуальный предприниматель может работать в одиночку или нанимать людей в порядке, предусмотренным действующим законодательством. Сотрудники подлежат официальному оформлению, а также наниматель должен платить за каждого работника обязательные взносы в налоговые органы РФ и Пенсионный Фонд России.

В трудовой стаж лица-ИП входит время:

- периодов, за которые уплачивались налоги и взносы (как для наемных работников, так и для самого предпринимателя);

- нестраховые промежутки (например, период прохождения военной службы по призыву, уход за новорожденным ребенком и т.д.).

Воспользоваться своим правом на получение пенсионных выплат могут лица, трудовой стаж которых составляет не меньше минимально установленного законодательством. Более того, гражданин должен обладать достаточным количеством пенсионных баллов. Стоит сказать, что данные показатели ежегодно меняются, на сегодняшний день они следующие:

- минимальный страховой стаж — 9 лет;

- минимум индивидуальных коэффициентов — 13,8.

Это интересно: Как оформить пенсию по старости: познавайте с нами

Документы, необходимые для утверждения стажа ИП.

У любого физического лица, выходящего на пенсию, главным, подтверждающим его страховой стаж документом, всегда была и есть трудовая книжка. Она должна быть соответствующе заполнена. В ней должна быть отражена подробная информация о принятии человека на работу, о его увольнении, должны быть перечислены все поощрения и должности. Индивидуальный предприниматель может иметь трудовую книжку, но только в случае если в прошлом он сам являлся наемным работником, оформленным на общих основаниях. Период деятельности в качестве ИП в трудовую книжку не вносится.

С 2007 года понятие «Трудовой стаж», заменено в нашей стране на понятие «Страховой стаж». Это связанно с изменением порядка уплаты взносов в ФСС. Будущая пенсия стала рассчитываться исходя из суммы уплаченных добровольных страховых взносов. Сам предприниматель обязан делать эти отчисления и за наемных работников, и за себя. Основными документами, подтверждающими страховой стаж физического лица в период деятельности как индивидуальный предприниматель, являются:

«Свидетельство о регистрации физического лица в качестве индивидуального предпринимателя» Выдается в начале предпринимательской деятельности.

«Свидетельство о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя» Выдается также в ФНС после окончания предпринимательской деятельности, в случае если закрыт расчетный счет и нет никаких долгов перед государственными контролирующими органами.

Если деятельность в качестве ИП велась до 1991 года, необходимо получить в архиве справку об уплате всех страховых взносов. В случае сели такая деятельность велась после 1991 года, эти сведения получают в отделении ФСС.

Имеют ли индивидуальные предприниматели право на пенсию?

Как и любые российские граждане, инд. предприниматели имеют возможность оформить пособие, основой которого также является трудовая выслуга, при этом выплаты также формируются из двух частей — застрахованной и накопительной (необязательной). Чтобы претендовать на пенсионные выплаты, нужно соответствовать нескольким критериям:

- Регистрация бизнесмена в госорганах по контролю и надзору — налоговой службе, специалисты которой в течение 10 дней передадут сведения о новом члене делового сообщества в Пенсионный фонд страны. Там, в свою очередь, откроют для зарегистрированного лица индивидуальный лицевой счет, куда и будут перечисляться все его обязательные страховые платежи. Из их совокупности впоследствии и сформируется будущая пенсия ИП.

- Дожитие до установленного пенсионного возраста: по новому законодательству, скоро он составит шестьдесят лет для прекрасной половины нашей страны и на пять лет больше – представителей сильного пола, для получателей социальной пенсии он увеличится до 65 и 70 соответственно. В 2018 году пока общая граница трудоспособности остаётся прежней -– на 5 лет меньше от новых норм вне зависимости от страхового стажа (исключение – льготные категории населения).

- Наличие установленного минимума пенсионных баллов (ИПК). Они учитывают и время выхода на отдых, и страховой стаж, и совокупность всех отчислений. Этот предел ежегодно растет и через семь лет составит тридцать баллов. Чем выше общий коэффициент, тем больше размер пенсии. Количество баллов зависит от суммы всех взносов, внесённых на личный счёт, так как для расчёта пособия требуется перемножить количество баллов на их стоимость. Но об этом мы расскажем ниже. В нынешнем году максимальный пенсионный коэффициент – 8,26 при отсутствии накопительной доли, и 5,16 – если она есть. Если минимум человек за свою трудовую карьеру так и не смог набрать, то он может рассчитывать только на базовый размер пенсионных выплат.

- Страховой стаж (время, когда ИП платил взносы, даже если не работал и не получал прибыль). К 2025 году его минимальный размер составит 180 месяцев.

- Отсутствие долгов по отчислениям за себя.

Как рассчитать размер пенсии у ИП и какие существуют возможности для её увеличения

Размер пенсии определяется не столько величиной страхового стажа, сколько суммой уплаченных в ПФР за время активной деятельности взносов. Это происходит по той причине, что пенсионные выплаты гражданина в качестве своей основы имеют пенсионный капитал, который сложен непосредственно из уплаченных ранее взносов. В страховой стаж входят все годы, состоящие из полных календарных месяцев, в которые страховые взносы были уплачены полностью.

Федеральный закон №400-ФЗ гласит, что размер будущей пенсии определяется на основе пенсионных баллов, собранных за всё время работы. Сумма баллов исчисляется по общему трудовому стажу, размеру заработной платы, возрасту выхода на заслуженный отдых, а также по отчислениям на накопительную часть пенсии.

Итак, пенсия на сегодняшний день включает в себя две составляющие: базовую и страховую. Размер базовой части пенсии представляет собой минимальную сумму, на которую претендует гражданин с любым трудовым стажем по достижении пенсионного возраста. Эта сумма устанавливается государством и подлежит ежегодному индексированию. В 2018 году базовая пенсия составляет 4 982 рубля 90 копеек.

Страховая часть пенсии позволяет до определённого порога увеличить базовую её часть. Страховая часть состоит, в свою очередь, также из двух частей, а именно из страховой части (её составляют страховые взносы в Пенсионный фонд) и из накопительной части (отчисления, выполняемые гражданином добровольно в тот фонд, который был выбран им самостоятельно).

Для ИП наибольший интерес представляет именно страховая часть пенсии, поскольку только так он имеет возможность непосредственно повлиять на размер полагающихся ему в будущем выплат. Регулярно уплачиваемые бизнесменом страховые взносы распределяются следующим образом: 22% от каждого заработка направляется в ПФР, при этом 6% ложатся в основу базовой пенсии, 10% направляются в страховую часть пенсии, а остаток в 6% отправляется в накопительную часть.

Порядок расчёта

Перейдём непосредственно к формуле для расчёта пенсии. Пенсия сегодня высчитывается как сумма пенсионных баллов, умноженная на стоимость балла в год назначения пенсии + фиксированная часть. Стоимость балла в 2018 году составляет 81 рубль 49 копеек. Таким образом, каждый предприниматель имеет возможность примерно оценить свою будущую пенсию. Для более точных расчётов рекомендуется воспользоваться пенсионным калькулятором, доступным на сайте Пенсионного Фонда России.

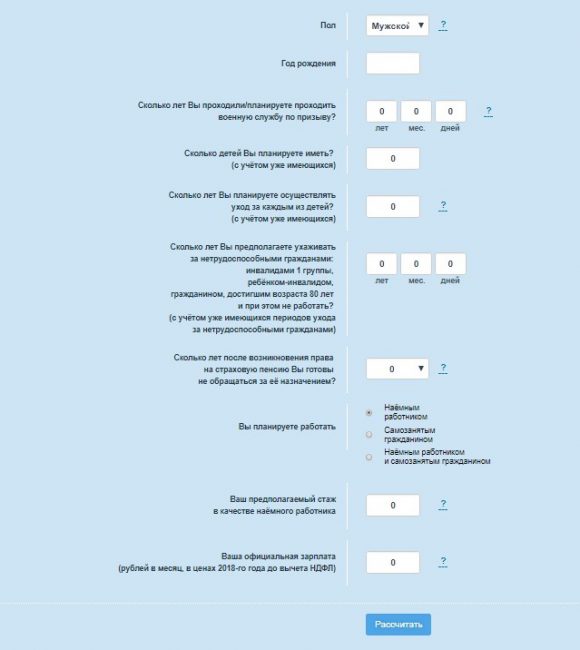

Пенсионный калькулятор на сайте ПФР позволяет оценить размер будущей пенсии

Возможностей увеличить пенсию, выплачиваемую государством, у простых граждан сегодня не так уж и много. Объясняется это в первую очередь нестабильностью самой системы пенсионного обеспечения населения. Никто не может дать гарантии, что через 5 или 10 лет правила начисления пенсий снова не поменяются, а сам пенсионный возраст не будет увеличен. Поэтому каждый предприниматель, желающий в старости вести безбедное существование, должен позаботиться о своём будущем самостоятельно.

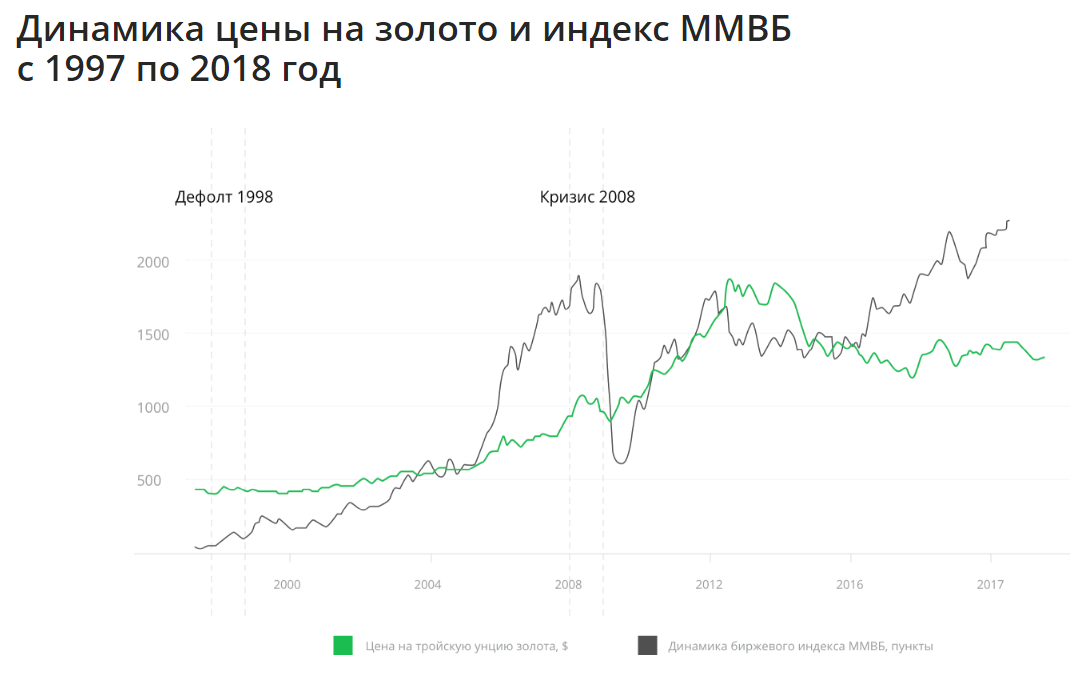

Индивидуальные предприниматели, как и все остальные граждане нашей страны, имеют право на предоставление им государственной пенсии. Однако размеры таких пенсий, как правило, невелики, и их не хватит на то, чтобы и в старости вести привычный образ жизни. Именно по этой причине большинство бизнесменов не слишком рассчитывает на подобную социальную помощь, предпочитая организовать себе «подушку безопасности» и сделать запас на старость. Один вкладывает деньги в недвижимость, второй открывает депозиты, третий приобретает драгоценные металлы. Позаботиться о своей пенсии лучше в тот момент, пока есть здоровье и силы для этого, не дожидаясь помощи от кого бы то ни было.

Условия назначения пенсии

Учитывая, что после вступления в силу изменений в пенсионное законодательство индивидуальные предприниматели ничем не отличаются от других граждан, целесообразно рассмотреть базовые условия назначения пенсии, действующие в 2018 году. Чтобы получить возможность гарантированного государственного пенсионного обеспечения, нужно выдержать основные условия:

- Достигнуть пенсионного возраста. Сегодня для сильной половины человечества он составляет 60 лет, а для женщин – 55 лет. Начиная с 2019 года, возраст выхода на пенсию постепенно будет увеличиваться. По завершению этого процесса дополнительно придется ждать на 5 лет больше.

- Наличие минимального количества страхового стажа. Сейчас этот показатель составляет 9 лет. Новшества в пенсионном законодательстве предусматривают его увеличение. После 2018 года базовый минимум зафиксируют на уровне 15 лет.

- Наличие минимума пенсионных баллов (индивидуальных пенсионных коэффициентов). В 2018 году этот показатель должен составлять не меньше 13,8 баллов. После окончания реформы пенсионного законодательства потребуется набирать не меньше 30 баллов, иначе страховой пенсии вам не видать.

Относительно граждан, работающих на себя, то здесь присутствуют некоторые особенности. Дело в том, что для получения пенсии и начисления необходимого стажа и баллов такие граждане обязаны самостоятельно перечислять в пенсионный фонд взносы. Размер взносов должен находиться в определенных пределах (превышать или равняться минимуму, но не быть более максимального значения).

Минимальный размер таких перечислений ежегодно фиксируется и зависит от величины уровня оплаты труда, установленного государством. В 2018 году эта сумма равняется 26 545 рублей. Ежегодно эта сумма подлежит индексации и меняется в сторону увеличения.

Минимальный размер таких перечислений ежегодно фиксируется и зависит от величины уровня оплаты труда, установленного государством. В 2018 году эта сумма равняется 26 545 рублей. Ежегодно эта сумма подлежит индексации и меняется в сторону увеличения.

В зависимости от уровня дохода предпринимателя, будут устанавливаться дополнительные суммы для перечисления. В частности, если доход превышает 300 тысяч рублей, от всей суммы, превышающей этот показатель, придется уплатить государству 1% отчислений. Начисление пенсионных балов и учет страхового стажа здесь осуществляется на основании выполненных перечислений в пенсионный фонд. Подтверждение предпринимательской деятельности выполняется органами налогового надзора.

Если на момент наступления пенсионного возраста эти условия полностью выполнены не будут, гражданин сможет рассчитывать исключительно на социальную пенсию, назначаемую гораздо позже (мужчинам – в 65, а женщинам в 60 лет) и в значительно меньших размерах.

Пенсии ИП в 2020 году

Самые серьезные изменения касаются тех предпринимателей, которые продолжают работать, при этом получают пенсию. Еще в 2020 году было принято решение не индексировать их пенсионные выплаты. Это изменение актуально и сейчас.

Если же предприниматель не ведет трудовой деятельности, то по сравнению с прошлым годом он может претендовать на увеличение пенсии.

Для того чтобы оформить ИП пенсию в 2020 году должны быть соблюдены следующие условия:

- Достигнут пенсионный возраст: женщины — 60,6 лет, мужчины – 65,6 лет, с учетом переходных положений, предусмотренных приложением №6 к закону №400-ФЗ).

- Индивидуальный пенсионный балловый коэффициент не ниже значения, установленного законодательно. К, примеру, в 2020 году он равен 16,2, а к 2020 году будет составлять 30 баллов.

- Есть минимальный страховой стаж для начисления пенсии. В 2019 году это 10 лет, к 2025 году планируется увеличить его до 15 лет.

При назначении пенсии ИП будут дополнительно добавляться баллы за следующие периоды:

- Время нахождения в армии – 1,8 балла за год.

- Отпуск по уходу за ребенком. Если ребенок первый, то начисляется 1,8 балла за год, на 2-го ребенка – 3,6 балла за год, на третьего – 5,4 балла за год.

- За время ухода за несовершеннолетним инвалидом 1 гр., ребенком-инвалидом, либо лицом старше 80 лет добавляется 1,8 балла за год.

Как можно узнать накопленный индивидуальный пенсионный коэффициент? Есть три пути:

- Запросить выписку из ПФР.

- Получить информацию через портал Госуслуг.

- Рассчитать коэффициент самостоятельно

В выписке будет виден не только индивидуальный коэффициент, но и накопительная сумма, а также страховой стаж. Но нужно иметь в виду, что периоды до 2000г. в выписке не отобразятся.

Рассчитать индивидуальный пенсионный коэффициент самостоятельно достаточно сложно, но возможно. О том, как это сделать мы подробно рассказали выше.

Условия для начисления пенсии для ИП

Страховая пенсия для предпринимателей начисляется на тех же основаниях, что и для всех остальных граждан, которые имеют соответствующее право. Основными критериями, которые используется для оценки возможности получения страхового пенсионного обеспечения лицами пожилого возраста, являются ИПК и страховой стаж.

В 2019 году минимальные параметры составляют:

- ИПК – 16,2;

- Страховой стаж – 10 лет.

В ходе реализации последней пенсионной реформы критерии, по которым будут начисляться денежные средства по страховому обеспечению, ужесточаются. Так, к 2025 году параметр ИПК не может быть менее 30, а количество лет страхового стажа менее 15 лет.

Возраст

Пенсионная реформа, которая полным ходом сейчас проходит в России, предполагает увеличение возраста, когда пожилые граждане получат право на пенсионное обеспечение.

Внимание! В целях соблюдения принципов социальной справедливости и сохранения стабильности пенсионный системы возраст увеличивается не единомоментно, а поэтапно, постепенно. Так, в 2019 году он составляет 55,5 лет (женщины) и 60,5 лет (мужчины).. Вышеозначенные изменения коснулись и предпринимателей

Они, равно как и остальные граждане страны, с каждым годом будут выходить на пенсию позже. В этом плане статус «ИП» не предполагает каких-либо отличий

Вышеозначенные изменения коснулись и предпринимателей. Они, равно как и остальные граждане страны, с каждым годом будут выходить на пенсию позже. В этом плане статус «ИП» не предполагает каких-либо отличий.

Однако в случае, если по достижению пенсионного возраста предприниматель не сможет набрать необходимое количество лет страхового стажа и значения ИПК, то рассчитывать на страховую пенсию он не вправе.

Важен ли трудовой стаж для бывших ИП при начислении пенсии

В течение всего того периода, когда гражданин занимается предпринимательской деятельностью, у него идет страховой стаж, при условии что с его стороны выплачиваются все необходимые взносы. Как было сказано ранее, количество лет данного вида стажа непосредственно влияет на возможность получения пенсии. Сам же ее размер зависит не от стажа, а от количества страховых баллов.

Кроме этого, у граждан, которые, кроме предпринимательской деятельности, имели опыт работы в качестве наемного работника, соответствующие периоды также входят в страховой стаж.

Если предприниматель имеет льготный стаж, дающий право на выход на отдых досрочно (например, работал в условиях вредных для жизни и здоровья), то это также будет учитываться при начислении пенсии, то есть ИП имеет право на досрочный выход на пенсию.

Как подтверждается стаж

Учитывая положения действующего законодательства, предприниматели не могут заниматься ведением трудовых книжек на себя, поэтому у многих ИП возникает вопрос относительно документального подтверждения своего стажа.

Чтобы подтвердить факт ведения предпринимательской деятельности, можно в ПФР предоставить:

- выписку из ЕГРИП;

- платежные документы, подтверждающие уплату взносов;

- свидетельство о прекращении статуса ИП;

Налоговые изменения в 2020 году

Власти РФ на протяжении нескольких лет борются с незаконной деятельностью граждан, желающих при получении дохода оставаться в тени, дабы не платить налоги. Такие правонарушения наказуемы по КоАП РФ и предусматривают применение санкций в виде штрафов, существенно превышающих размер заработка.

Выход из ситуации был найден в ноябре 2020 года, когда одобрили ФЗ от 27.11.2018 №422-ФЗ.Именно им был введен так называемый «налог на профессиональную деятельность» (далее-НПД). Согласно нему, граждане, получающие заработок от предоставления услуг или продажи определенных товаров, должны уплачивать только НПД, а от страховых и медицинских взносов получают освобождение.

Чтобы разобраться в эффективности нововведений, достаточно знать размер выше представленных взносов:

- пенсионные – 29 354 руб.;

- медицинские – 6 884 руб.

В общей сложности получается 36 238 руб. Такие послабления россиянам на руку, потому как не все ИП при начале деятельности получают доход: многие работают в «ноль» или минус.

На данный момент налоговый режим введен только в нескольких регионах и будет действовать в качестве эксперимента 10 лет. Сейчас он актуален для следующих областей:

- Московская;

- Калужская.

Также режим используется в Москве и Р. Татарстан.

Сколько положишь, столько возьмёшь?

ПФР считает, что действующий порядок расчёта страховой пенсии справедливо отражает ситуацию с накоплением денег на старость. Каждый застрахованный, например, наёмный работник или индивидуальный предприниматель, имеет свой лицевой счёт в системе Пенсионного фонда.

Деньги на этот счёт поступают от работодателя, но когда речь идёт об ИП, перечисления должен делать он сам. Это те самые страховые взносы за себя, которые индивидуальный предприниматель платит каждый год.

На следующие годы Минфин предварительно установил такие цифры:

- 2021 год – 36 455 рублей;

- 2022 год – 40 433 рублей;

- 2023 год – 43 057 рублей;

- 2024 год – 45 907 рублей.

Однако после масштабного кризиса, вызванного пандемией коронавируса, ведомство рассматривает возможную заморозку фиксированных взносов на уровне 2020 года.

Если поделить годовую сумму пенсионных страховых взносов на 12, то получится, что индивидуальному предпринимателю надо каждый месяц перечислять около 3 000 рублей. Это не так уж много, тем более, что эта сумма полностью или частично учитывается при расчёте налогов на бизнес.

Взносы временно не взимаются, если предприниматель находится в отпуске по уходу за ребёнком, за пожилым человеком старше 80 лет, инвалидом 1-ой группы, служит в армии по призыву, и поэтому временно не ведёт бизнес. А если ИП перейдёт на уплату налога на профессиональный доход, то взносы на пенсию можно вообще не перечислять.

Итак, с тем, сколько предпринимателю надо платить за свою пенсию, мы разобрались. Теперь о том, на какие выплаты может рассчитывать ИП, и здесь всё гораздо сложнее.

Дело в том, что только часть взносов, которые перечисляет предприниматель, зачисляется на его лицевой счёт. Остальные деньги поступают в солидарную систему ПФР, из которой выплачивается пенсия нынешним пенсионерам. Но зато по достижении пенсионного возраста ИП сможет получать доплату к своей пенсии, если она ниже прожиточного минимума.

Как без ошибок подсчитать страховой стаж для индивидуального предпринимателя?

Разобравшись в вопросе, идет ли у ИП трудовой стаж, гражданин может самостоятельно подсчитать стаж. Для того, чтобы выяснить, имеет ли человек право на пенсию, нужно воспользоваться календарем. Исчислению подлежат все годы трудовой деятельности, включая календарные месяцы, в которых насчитывается 30 дней. Необходимо, чтобы за каждый из них в ФСС своевременно вносились страховые взносы. Когда невозможно поставить точное число, датой «по умолчанию» считается 15 число. Когда установить месяцы не представляется возможным, тогда нужной датой для вас будет 1 июля.

На размер будущей пенсии ИП может повлиять сам. Этот показатель формируется на основе накопленного за годы работы пенсионного капитала. Все зависит от суммы страховых взносов, уплаченных предпринимателем. Если раньше они входили в понятие «страховой код», то теперь известны под новым названием — «фиксированный платеж».

В 2015 г., в связи со значительным увеличением платежа, ИП стали повсеместно закрываться. Ситуация изменилась после принятия нового Федерального Закона. Для ИП была введена дифференциация страховых взносов в соответствии с доходами. Так, если доход индивидуального предпринимателя не превышает 300.000 р., тогда для него фиксированный платеж равен 22 тыс. 261 рубль 38 копеек.

Когда ИП выходит на пенсию, но продолжает заниматься предпринимательской деятельностью, у него есть право ежегодно производить перерасчет пенсии, а именно ее страховой части. На изменение ее размера влияют дополнительные страховые взносы

Важно знать: воспользоваться этим правом бизнесмен может только тогда, когда с момента назначения пенсии по старости пройдет 12 месяцев

Понятие «трудовой стаж» сегодня практически не употребляется. Его заменил страховой стаж. Он означает то же самое.

ИП могут рассчитывать на пенсию по старости так же, как и наемные рабочие. За назначением пенсии бизнесмену предстоит хлопотать самостоятельно. В этом состоит главное отличие. Наемным работникам все необходимые начисления выполняются бухгалтерией.

Индивидуальному предпринимателю требуется подать заявление в ПФР в том районе, где он проживает. Документ можно представить заранее, но не раньше, чем за 1 месяц до того момента, когда гражданин сможет реализовать свое право на получение пенсии.

https://youtube.com/watch?v=Q3pEq36lQRo

Податель заявления должен представить документ, с помощью которого можно идентифицировать его личность. Если в этом возникнет необходимость, то требуется представить свидетельство о государственной регистрации с места жительства. К поданному заявлению необходимо приложить пакет документов, которые необходимы для подтверждения трудового стажа. Сюда относятся лицевые счета, выписки из приказов, справки о размере среднемесячного заработка.