Как взять ипотеку в сбербанке без первоначального взноса: пошаговая инструкция, выгодные кредитные программы

Содержание:

- Условия получения ипотечного кредита без начального взноса

- Плюсы, минусы и сравнение с другими банками

- Ипотечные программы без первого взноса в Сбербанке

- Как оформить ипотеку без первоначального взноса в Сбербанке

- Для чего нужен первоначальный взнос по ипотеке

- Как взять ипотеку молодой семье без первоначального взноса в Сбербанке?

- Как оформить ипотеку в Сбербанке в 2018 году

- Условия ипотечной ссуды без изначального взноса

Условия получения ипотечного кредита без начального взноса

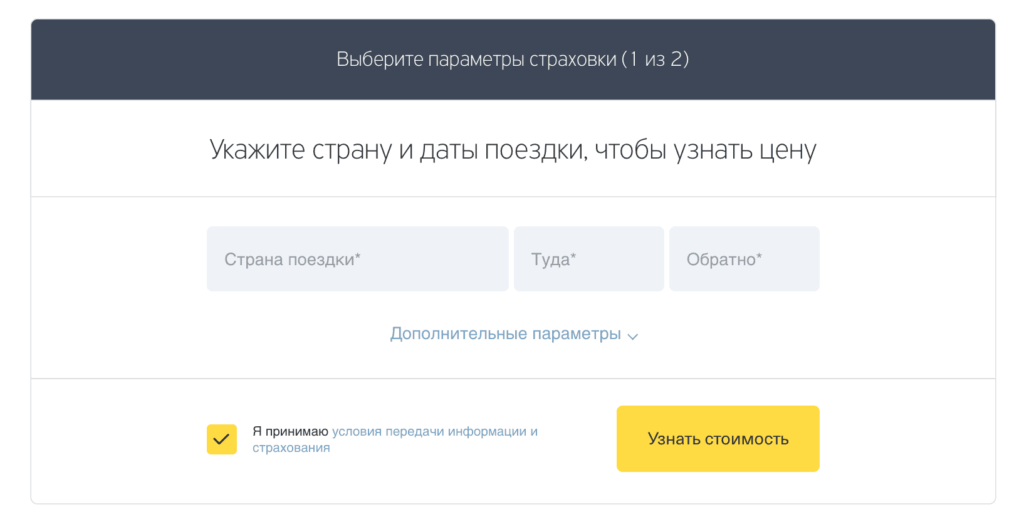

Во всех вариантах кредитования по ипотеке без первоначального платежа средствами заемщика предполагается обязательное страхование кредитуемого объекта, а также риски в отношении самого заемщика.

Во всех вариантах кредитования по ипотеке без первоначального платежа средствами заемщика предполагается обязательное страхование кредитуемого объекта, а также риски в отношении самого заемщика.

Страхованием предполагается покрытие рисков повреждения имущества, утраты здоровья кредитополучателя, его смерть, получение инвалидности.

Условиями Сбербанка предусматривается так называемый «тринадцатый платеж». В его сумму включаются средства, насчитанные по страховым полисам на имущество и по страховке на заемщика за истекший год погашения. Так как эта сумма часто достигает величины регулярного платежа, то ее суммарный объем выделен в отдельный платеж в конце года.

Средства ипотечного займа предоставляются в национальной валюте – российских рублях, независимо от реализуемой программы.

- В отношении заемщиков выдвигаются возрастные ограничения – стать клиентом по программе кредитования квартиры без первоначального взноса могут лица от 21 года до 75 лет.

- Программа предоставления займа для военнослужащих рассчитана только на граждан не старше 45 лет.

Процентные ставки

В разных программах Сбербанка по ипотечным программам без начального взноса величина процентных ставок отличается, и имеет следующие параметры:

В разных программах Сбербанка по ипотечным программам без начального взноса величина процентных ставок отличается, и имеет следующие параметры:

- При кредитовании по программе рефинансирования размер ставки имеет минимальное значение 13,25%;

- При использовании материнского капитала ставка исчисляется от минимального показателя 9,5% годовых;

- По федеральным ипотечным программам заемщику предоставляется ставка от 10,5%;

- Ставки по военной ипотеке начинаются от 9,5%.

В Сбербанке используются плавающие значения ставок, вследствие чего их значение может увеличиваться и уменьшаться при кредитовании разными суммами и на разный период. Кроме этого, ставка может увеличиваться на 1,0-1,25% при покупке жилья на этапе возведения жилого объекта или до момента его регистрации в жилом фонде.

Объем заемного капитала

В этой части кредитных условий также имеются отличия в зависимости от выбранной программы. Молодым семьям, кредитуемым по программе государственной поддержки, предоставляются средства от 45 000 рублей до 8 миллионов рублей.

В этой части кредитных условий также имеются отличия в зависимости от выбранной программы. Молодым семьям, кредитуемым по программе государственной поддержки, предоставляются средства от 45 000 рублей до 8 миллионов рублей.

От 15 тысяч до 8 миллионов рублей имеют право получить заемщики, вносящие средства сертификата материнского капитала в качестве начального платежа. Ниже максимальная сумма кредитования для военнослужащих – от 15 тысяч до 2,4 миллионов рублей они могут получить по ипотеке без начального взноса.

При рефинансировании уже имеющейся ипотеки заемщикам предоставляется сумма от пятнадцати тысяч рублей. Но при этом она не должна превышать 80% приобретенного жилья или 80% остатка по непогашенному ипотечному займу в другом кредитном учреждении.

Погашение

Кроме военнослужащих, срок погашения у которых завершается по достижении ими 45-летнего возраста, остальные категории заемщиков имеют право на пользование ипотечным кредитом от Сбербанка до 30 лет.

Плюсы, минусы и сравнение с другими банками

Ипотечная программа «Готовое жилье» от Сбербанка относится к стандартным, поэтому ее плюсы и минусы скорее связаны с процессом ипотечного кредитования в целом, чем с особенностями именно Сбербанка:

| Достоинства | Недостатки |

|---|---|

|

|

Учитывая, что купить вторичное жилье по госпрограмме практически невозможно, заемщику придется выбирать лишь между базовыми программами разных банков. А чтобы сделать выбор было проще, мы сравнили условия Сбербанка с его конкурентами:

| Банки | Базовая ставка | Надбавки и скидки | Требования к жилью | Требования к заемщику |

|---|---|---|---|---|

| Сбербанк | 10,3% | Максимум +2,6% к ставке | Оно не должно быть ветхим, аварийным, под снос или расселение | Возраст от 18 до 75 лет, стаж работы на последнем месте от 3 месяцев |

| ВТБ | 10,3% | Максимум +2,6% к ставке | Не указаны | Возраст от 21 до 60 лет (75 лет на момент погашения), стаж работы от 6 месяцев |

| Газпромбанк | 10,4% | Максимум +2,2% к ставке | Построен на каменном или бетонном фундаменте, с бетонными или железобетонными перекрытиями, общий износ менее 65% | Возраст от 20 до 70 лет, общий стаж работы от 1 года, на последнем месте от 6 месяцев |

| Альфа-Банк | 10,59% | Максимум + 4,5%, есть скидки -0,4% зарплатным клиентам | Не стоит в плане на снос или реновацию, подключен к воде и канализации, без перепланировок, износ не более 65% | Возраст от 21 до 70 лет, общий стаж работы от 1 года, в том числе на последнем месте от 4 месяцев |

| Промсвязьбанк | 9,74% | Максимум +3,35% к ставке | Не является аварийным жильем, построено из кирпича, блоков или панелей, не относится к пятиэтажкам в Москве (кроме тех, что включены в программу реновации), изношено не более чем на 55% | Возраст от 21 до 65 лет, стаж работы от 1 года, на последнем месте от 4 месяцев |

| Совкомбанк | 12,49% | Максимум +1%, скидки – до минус 1,5% | Не указаны | Возраст от 20 до 85 лет, стаж работы от 1 года, на последнем месте от 3 месяцев |

Как видно, итоговые ставки (с учетом скидок и надбавок) по всем банкам приблизительно одинаковые. Соответственно, можно подбирать банк, исходя из того, где обслуживается заемщик (например, где у него открыта зарплатная карта) или который присылал ему предварительно одобренные заявки на кредиты.

Ипотечные программы без первого взноса в Сбербанке

В настоящий момент Сбербанк предлагает клиентам воспользоваться несколькими видами ипотечных займов без стартового капитала. Чтобы получить одобрение, заявитель должен соответствовать условиям, предъявляемым банком.

Чтобы воспользоваться предложением банка, военнослужащий обязан состоять в накопительной жилищной программе (не менее 3-х лет). Накопленные средства используются в качестве первоначального взноса. Последующие поступления банк применяет для ежемесячных взносов. Личные средства заемщика не затрагиваются.

Военнослужащий не обязан предоставлять сведения о платежеспособности и страховать жизнь.

Кредит с господдержкой

Участники – лица с московской пропиской, стоящие в очереди на жилье. Жилье становится собственностью муниципалитета. Заемщик обязан подтвердить платежеспособность.

Необходимое условие – страхование жизни и закладываемой недвижимости.

Перед подачей заявления в Сбербанк, претендент на ипотеку должен обратиться в Управление департамента жилищного фонда. Здесь на основании документов подтвердят параметры необходимой площади жилого помещения.

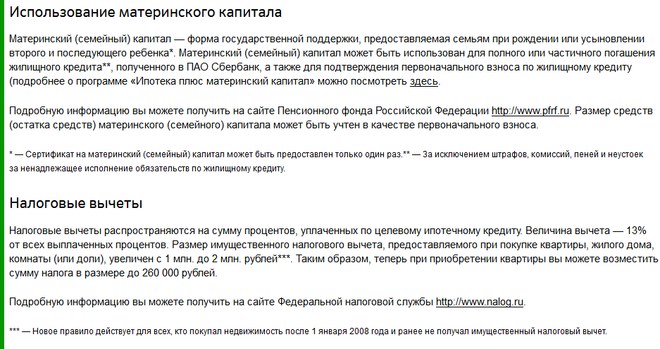

С применением материнского капитала

Многие семьи берут ипотеку под материнский капитал. Программа подразумевает, что стартовый взнос будет выплачен из него.

Оформлением всех бумаг и переводом денег на счет занимается Пенсионный фонд. Практика показала преимущества подобного ипотечного кредита. К достоинствам относят:

1. Ипотека доступна молодым семьям, недавно заключившим брак.

2. Каждая заявка рассматривается с учетом индивидуальных возможностей претендента.

3. Привлечение созаемщиков увеличивает размер ипотеки.

4. Супругам выдают кредитную карту: моментальную или именную.

Мужу, жене, каждому ребенку выделяется доля в приобретенном жилье. Они равные.

Обязательное условие: состоятельность и официальное трудоустройство супругов.

Под залог недвижимости

Залоговое обеспечение – повод для одобрения ипотечного займа без начального капитала.

Отличие программы: выдается нецелевой кредит. Средства можно потратить по своему усмотрению. Никаких отчетов предоставлять банку не нужно.

Хотя процентная ставка здесь выше, чем у по другим видам ипотечных программ, продукт пользуется спросом. Он позволяет стать собственником нового жилья без бумажной волокиты.

Можно подать заявление, чтобы покрыть уже имеющийся ипотечный займ

Важно, чтобы заемщик отвечал некоторым требованиям:

- возрастные границы: 25-55 лет (мужчины – до 60 лет);

- трудовой стаж – от года;

- статус кредитной истории – положительная.

Банк принимает заявления только от граждан РФ. Лица без российского гражданства взять кредит не смогут.

Как оформить ипотеку без первоначального взноса в Сбербанке

Ипотека от Сбербанка без первоначального взноса предусматривает предоставление пакета документов:

- Заявление-анкета на получение жилищного кредита;

- Дубликат и оригинал паспорта гражданина РФ с отметкой о наличии постоянной регистрации;

- При наличии временной прописки потребуется предоставить подтверждение с фактического места проживания;

- Дубликат трудовой книжки, заверенный печатью организации и подписью руководителя;

- Справку 2-НДФЛ, подтверждающую наличие стабильного дохода, ее заверяют у бухгалтера организации.

Данные условия должны соблюдать все участники «льготного» ипотечного кредитования. Некоторые программы требует предоставление дополнительной документации:

- Военнообязанные предоставляют документ, подтверждающий участие в НИС;

- Молодые семьи, имеющие двух и более детей, обязаны предоставить сертификат на материнский капитал;

- Перекредитование предусматривает наличие дубликата ипотечного соглашения, оформленного в стороннем банке;

- Участники общегосударственной программы предоставляют документ, подтверждающий получение субсидии.

Покупаемое жильё фактически остается в залоге у банка до полного погашения ипотеки.

Требования к недвижимости

Жилплощадь, которую вы планируете купить, не должна находиться в залоге или быть арестована. Продавец должен иметь на руках свидетельство, подтверждающее право собственности на недвижимость. К разным типам жилища действуют особые требования.

Приобретая здание, убедитесь что:

- Износ здания не более 40%;

- Строение возведено не более 45 лет назад;

- В здании от пяти этажей;

- Находится не в аварийном состоянии;

- Возведено не из дерева;

- Перекрытия выполнены из железобетона или металла;

- Фундамент выполнен из кирпича, камня или железобетона;

- Строение находится в городе (поселке), где расположен действующий офис Сбербанка.

Квартира должна соответствовать следующим требованиям:

- Наличие рабочих и подключенных коммуникаций;

- Кухня и санузел раздельные;

- Перепланировка зарегистрирована в контролирующих инстанциях;

- Не разрешено приобретать квартиру, расположенную в подвальных и цокольных этажах;

- Двери, окна и крыша исправны.

Индивидуальное жилое строение с участком:

- Располагается в развитом населенном пункте;

- К дому хороший подъезд, в нем можно проживать двенадцать месяцев в году;

- Обязательно наличие коммуникаций (электричество, вода, отопление, слив и т. д.);

- Фундамент выполнен из камня, кирпича, цемента или железобетона;

- Если объект в процессе возведения, потребуется наличие регистрации в Регпалате;

- Тип использования – ИЖС или ДС.

Федеральная программа

Государство старается поддержать молодые семьи, которым проблематично накопить необходимую сумму для покупки недвижимости и предлагает им принять участие в программе «Молодая семья». В ней могут участвовать супружеские пары, не достигшие 35-летия. Также получить субсидию может только мать/отец с ребенком. Семья должна быть внесена в список на улучшение жилищных условий.

Материнский капитал

После появления в семье второго ребенка ПФ РФ переводит на счет владельца соответствующего сертификата определенную сумму (453 000 рублей). Ее можно потратить на образование ребенка или решить проблему с жильём, например, использовать в качестве первого взноса на ипотеку.

Размер капитала покрывает не менее 15% стоимости недвижимости. Максимальный размер ипотеки – 15 000 000 рублей.

Военная ипотека

Практически каждое кредитное учреждение предлагает льготное ипотечное кредитование военнообязанным гражданам. Воспользоваться подобным предложением можно став участником накопительной ипотечной системы. Участвовать в НИС необходимо не менее трех лет, на руки участнику выдается соответствующий сертификат. Полученные средства используют в качестве первого взноса при оформлении жилищного кредита.

Ипотека для военнообязанных предоставляется с некоторыми оговорками:

- Максимальный размер ссуды – 2,333 миллиона рублей;

- Обязательное оформление страховки;

- Участвовать в программе могут военные от 21 года до 45 лет;

- На дату закрытия ссуды возраст клиента не должен превышать 45 лет.

Для чего нужен первоначальный взнос по ипотеке

Прежде чем говорить о конкретных условиях и возможностях, разберемся в механизме предоставления ипотечного кредита. Если вы приобретаете квартиру и берете деньги на ее покупку у банка, то последний в качестве условия выдачи кредита оформляет залог на жилье.

Стоит заметить, что не кредитное соглашение, а именно такой договор залога недвижимости и называется ипотечным.

Чтобы определить сумму кредита, которую банк может выдать под такой залог, проводится процедура независимой оценки. При этом кредитор предполагает, что с течением времени оценочная стоимость квартиры будет снижаться в результате износа (морального и физического). Кроме того, в случае прекращения выплат по кредиту банк буде должен изъять квартиру и реализовать ее, что повлечет дополнительные расходы.

Разница между оценочной стоимостью и предполагаемой ценой реализации для отдельных типов жилья может составляет от 10-15 до 20-30 процентов. Чтобы минимизировать риск невыплаты кредита, банк закладывает это снижение цены в оценочную стоимость и выдает кредит только на остаток.

Пример. Вы приобретаете квартиру, цена которой по итогам независимой оценки составляет 2 миллиона рублей. При этом для данного типа жилья банк предполагает, что в случае реализации жилья сможет получить только 1,6 миллиона рублей (то есть на 20% меньше). Таким образом, вы приобретаете квартиру за 2 миллиона, но от банка получаете кредит только на 1,6 миллиона, а разницу обязаны внести из собственных средств – то есть уплатить первоначальный взнос по кредиту в размере 400 тысяч рублей.

Сумма первого взноса (особенно для дорогостоящего жилья) может быть весьма значительной, и на ее накопление уходит много времени и сил

Неудивительно, что заемщики в первую очередь обращают внимание на предложения банков, где такой взнос минимален или вовсе отсутствует

Как взять ипотеку молодой семье без первоначального взноса в Сбербанке?

В юном возрасте мало кто имеет собственное жилье или достаточное количество денежных средств на его приобретение. Чаще это выглядит так: молодой папа работает, а молодая мама сидит в декрете, ну или оба молодожена трудоустроены, но совокупный доход у них не высокий.

Понимая проблемы, с которым сталкивается большинство молодых семей в России, Сбербанк при поддержке правительственной инициативы запустил несколько ипотечных программ, которые позволяют оформить квартиру в кредит без первоначального взноса.

Необходимо отметить, что жилищного кредита без первоначального взноса в чистом виде нет практически ни в одном банке, а льготные программы выдачи ипотеки молодым семьям в Сбербанке заключаются в предоставлении субсидии на внесение стартового капитала, либо в возможности произвести оплату первоначального взноса за счет средств материнского капитала.

Чтобы оформить ипотеку по программе «Молодая семья», супруги должны соответствовать заявленным банком требованиям.

Условия, предъявляемые к заемщикам

В 2017 году программа «Молодая семья» предусматривает внесение первоначальных средств в размере не менее 20% от стоимости объекта недвижимости. Согласно условиям Сбербанка, внести стартовый капитал можно за счет государственной субсидии или материнского капитала.

Так как программа кредитования молодых семей проводится при государственной поддержке ставка по ипотеке составляет 10,75% годовых, и остается стабильной на протяжении всего срока возврата денежных средств. При этом супруги могут выбрать, какое жилье они хотят оформить в ипотеку: в новостройке или на вторичном рынке. Также есть возможность получить денежные средства в Сбербанке для строительства собственного дома.

Срок предоставления ипотечного займа молодым семьям варьируется в интервале 12 месяцев — 30 лет, в каждом конкретном случае период кредитования устанавливается индивидуально с учетом всех факторов. Сумма предоставления ипотеки молодой семье — до 15 млн рублей.

Итак, чтобы взять ипотеку без первоначального взноса в Сбербанке, молодожены должны соответствовать таким требованиям:

- Возраст одного из супругов должен быть менее 35 лет, но более 21 года.

- Стаж работы на последнем месте трудоустройства — не менее 6 месяцев.

- Заработная плата должна приходить на пластиковую карту Сбербанка (если зарплатный проект обслуживает другой банк ставка кредитования увеличивается на 0,5%). При получении зарплаты в другом банке, потребуется предоставление справки о доходах за последние 6 месяцев.

Получить деньги на покупку жилья и удовлетворение прочих потребностей без залога и подтверждения доходов можно, заполнив форму внизу страницы.

Список необходимых документов

Для оценки платежеспособности, возможных рисков и проверки достоверности предоставленных данных, потенциальные заемщики — Молодая семейная пара, должны предоставить в банк (Сбербанк) пакет документов и справок. Так как ипотека молодой семье — это специфический проект, которым предусмотрены определенные нюансы, набор документов немного отличается от стандартного.

Список документов для оформления ипотеки в Сбербанке молодой семье:

- Паспорта обоих супругов и созаемщиков;

- Документы о заключении брака и о рождении ребенка, если для первоначального взноса используется материнский капитал;

- Документы, которые подтверждают наличие работы;

- Справка бланк 2 НДФЛ о сумме доходов за последние полгода;

- Сертификат на маткапитал;

- Документ об участии в жилищной госпрограмме (если это необходимо);

- Медицинская справка о состоянии здоровья.

Предварительно также необходимо заполнить анкету-заявление на предоставление ипотеки.

Срок рассмотрения документов и принятия решения по выдаче кредита молодой супружеской паре в Сбербанке составляет 2-5 рабочих дней. Если банк примет решение о предоставлении ипотеки, заемщики должны будут оформить личное страхование жизни и здоровья, и подписать договор.

Как оформить ипотеку в Сбербанке в 2018 году

Сразу стоит отметить без каких либо гарантий ни один банк не выдаёт кредит на длительный срок. Поэтому не стоит надеяться взять ипотеку в Сбербанке без первоначального взноса. Слишком высоки риски банка, в течение срока кредитования обстоятельства могут существенно измениться и плательщик может стать не способным платить по своим обязательствам.

Но тем не менее, для лиц, кто пытается найти способ получить ипотеку в Сбербанке без первоначального взноса, имеется ряд вариантов как обойти это обязательное требование банка.

Накопить необходимую сумму для взноса

Актуально для желающих купить жильё на этапе строительства. Да это дешевле, но учтите и риски пока дом строится и до момента сдачи возможно вы уже расплатитесь за весь кредит, а могли обойтись и вовсе без него. Готовый результат может разочаровать, объект на плане будет существенно отличаться от действительности. Застройщик разорится или произойдут другие неприятные обстоятельства, что в дальнейшем приведёт к бумажной волоките или даже закончится судом.

Покупка кота в мешке ни к чему, если на текущий момент вам есть где жить, и плата за проживание позволяет откладывать деньги. В этом случае разумнее попытаться накопить 15% стоимостижилья. Раз вы готовы платить ежемесячный платёж за кредит свыше 20 тысяч рублей — значит способны и откладывать деньги на жильё. Если в процесс накопления постоянно хочется обратиться к заначке, то воспользуйтесь услугами банка по сохранению и приумножению ваших денег: откройте вклад в Сбербанке, или копилку Сбербанка.

Взять нецелевой кредит в банке

Если собственного жилья нет, а съем обходится дорого, разумнее всего жить в своём доме и платить кредит вкладывая в свою собственность.Покупка недвижимости в ипотеку в данном случае оправдана.

Допустим жильё необходимо подобрать срочно, а денег на первоначальный взнос нет. Тогда стоит определиться с вопросом согласны ли вы смириться с покупкой варианта подешевле и похуже. Отказаться от желаемого варианта или же готовы платить больше, но не измените мечте.

Во втором случае можно оформить нецелевой кредит на любые цели. Не придётся отчитываться перед банком на что вы потратите деньги. Можно будет выбрать любую квартиру жилой дом, земельный участок, не ограничиваясь недвижимостью из списка ипотечного жилья.

Тут тоже есть нюансы, стоимостьжилого имущества высока и банк не одобрит большую сумму без залога. Придётся в качестве обеспечения заложить имеющееся у вас имущество. Как правило на помощь приходят родители и ближайшие родственники. Проценты по данному типу кредита выше ипотечного. Но такой вариант избавит от внесения крупной суммы сразу, ежемесячные платежи по кредиту будут выше, но не придётся искать деньги на первоначальный взнос. Основная проблема договориться с владельцами имущества, которое может быть передано банку в залог.

Основные условия по нецелевым кредитам с обеспечением

Кредит выдается на срок не больше 20 лет, в качестве обеспечения может быть оформлено имеющееся имущество, не больше 60% его оценочной стоимости составляет максимальную сумму кредита, но не более 10 млн. рублей. Процентные ставки от 12%, ставка может быть увеличена на 1%, если клиент отказывается участвовать в программе страхования жизни и здоровья, ещё на 0,5%, если заемщик не получает заработную плату на карту или счет в Сбербанке.

Если же вышеописанный вариант вам не подходит, то придётся согласиться на вариант подешевле, кредит на который одобрит банк, выбрать подходящее имущество под требования банка. И тогда Вам доступны лишь стандартные условия по ипотеке. Первоначальный взнос придётся заплатить. Попытка взять нецелевой кредит в Сбербанке или в другом банке для этих целей может повлиять на решение банка отказать вам в ипотечном кредите. Но стоит попробовать подать заявку, если по схеме: «нецелевой кредит на первый взнос плюс ипотека по минимальной ставке» переплата окажется меньше, чем за «нецелевой кредит под залог имущества с высокими процентными ставками».

Условия ипотечной ссуды без изначального взноса

Рассматриваемая разновидность ипотечных кредитов выдается на следующих условиях:

- В качестве заемщика могут выступать лишь лица в возрасте от 21 до 75 лет. Если в качестве заемщика выступает военный, то он не должен быть старше 45 лет.

- Максимальный срок, на который выдается рассматриваемый ипотечный заем, составляет тридцать лет.

- Рассматриваемая разновидность ипотечной ссуды допускает возможность досрочного погашения без каких-либо штрафных санкций.

- Выданную ссуду можно применять как для покупки готового жилья, так и для приобретения недвижимого имущества, которое находится на этапе строительства.

- Жилье, которое вы приобретаете при помощи полученной ссуды, будет выполнять роль залога, пока вы не выплатите банку последний взнос.

- Рассматриваемый кредит может быть предоставлен как в полном объеме, так и по частям.

- Потенциальный получатель рассматриваемой ссуды обязан обладать положительной кредитной историей.

- Объем ежемесячных платежей должен быть не более 40% ежемесячного дохода заемщика.

Как упоминалось ранее, помимо перечисленных выше условий, существует и два дополнительных. Первое дополнительное условие заключается в том, что недвижимость можно купить лишь у юридического лица, а второе условие состоит в том, что его необходимо в обязательном порядке застраховать.

Следует помнить тот факт, что кредитное учреждение требует, чтобы в обязательном порядке была застрахована не только приобретаемая недвижимость, но и сам заемщик. Это вызвано тем, что банку необходимы дополнительные гарантии того, что заемщик не станет неплатежеспособным из-за состояния здоровья.

Рассматриваемый вид ипотечных ссуд предполагает использование особого понятия, которое носит название «тринадцатый платеж». Под этим термином подразумевается общая сумма страховки, которая будет покрывать риски порчи приобретенной недвижимости, а также связанные с критическим вредом для здоровья заемщика.

Статистические данные говорят о том, что ежегодная стоимость обязательных для оформления страховых полисов соответствует размеру ежемесячного платежа по ипотечной ссуде. По этой причине оплата страховки выделяется в роли самостоятельного тринадцатого взноса, который заемщик обязан выплатить в конце каждого года.