Помощь в получении ипотеки без официального трудоустройства

Содержание:

- Как можно получить ипотеку без справок?

- Заявка на кредитные каникулы

- Можно ли взять ипотеку без официальной работы?

- Отделения и филиалы банков, предоставляющих услугу в Пушкино

- Как можно получить ипотеку без справок?

- Как добиться исключения из правил?

- На какой кредит можно рассчитывать

- Можно ли взять ипотеку в сбербанке безработному

- Как оформить ипотеку без официального трудоустройства?

- Ипотека безработным — основания для получения

- Кредитные карты как выход из положения

- На каких условиях оформляется ипотека

Как можно получить ипотеку без справок?

Предоставление справок в свободных формах, предъявление большего, чем обычно требует банк первого взноса – способы позволяющие увеличить шансы на одобрение, но, все-таки, не дающие 100% гарантии, что ипотеку дадут.

Однако в условиях конкуренции ипотечного кредитования, банки зачастую сами идут навстречу таким клиентам, предлагая:

- подтвердить кредит дополнительным обеспечением в виде собственного имущества. Это может быть транспортное средство или другой объект недвижимости. Конечно же, важна высокая ликвидность залога;

- взять ипотечный кредит без подтверждения дохода по двум документам.

Ипотека под залог недвижимости

Вариант нацелен на заемщиков, уже имеющих в собственности какой-либо объект залога (квартиру или коммерческую недвижимость). Дополнительный залог снижает риски банков и делает получение ипотеки более вероятным делом. К тому же, условия банка будут более облегченными, если предложить в залог ликвидную недвижимость.

Однако не каждая недвижимость будет считаться подходящей. Запомните, что в залог банк никогда не возьмет:

- жилую площадь, в которой сделаны неподтвержденные планировки;

- недвижимость, годящуюся под снос или реконструкцию;

- жилье с неудовлетворительными санитарно-гигиеническими показаниями;

- недвижимость, находящуюся в отдаленных и неблагополучных районах;

- объекты, уже находящиеся в залоге или арестованные судом или ФССП;

- ветхие постройки.

Кроме того, в зависимости от вида недвижимости, устанавливаются определенные требования. К примеру, для частного дома важна возможность свободного круглогодичного подъезда, фундамент из бетона и отсутствие в перекрытиях дерева.

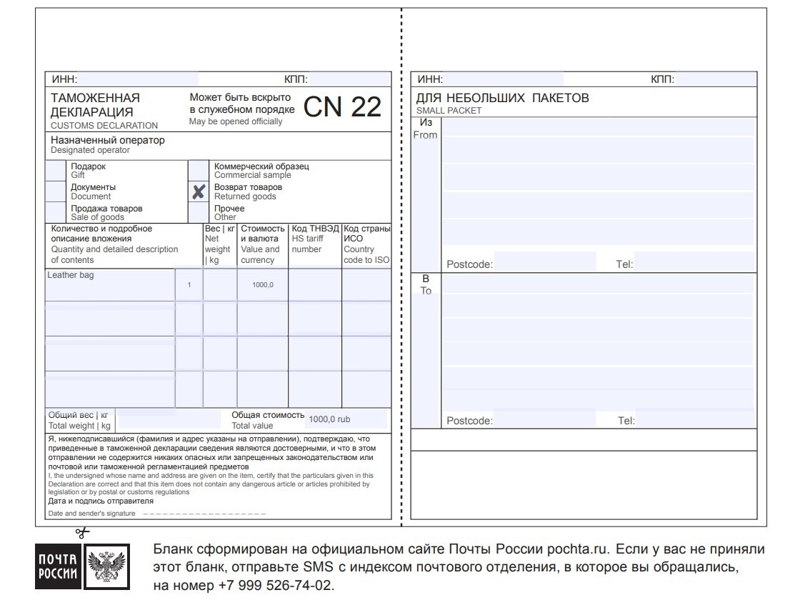

Ипотека по двум документам

Официально безработный может ничего не придумывать и обратиться (зачастую) к незаконным способам (вроде подделки документов), чтобы подтвердить доход для ипотеки.

В 2018-2019 гг. даже крупные банки предлагают взять ипотеку по двум документам, в которой нужно предоставление паспорта, анкеты и документов по залогу.

Более подробно рассмотрим условия на конкретных примерах.

Заявка на кредитные каникулы

Практически на следующий день после выступления президента банк ВТБ заявил о том, что с 31 марта начинает работу по программе помощи своим клиентам: «Есть три варианта решения проблемы для клиентов, попавших в трудную ситуацию, — пояснили в пресс-службе.

1. Существуют ипотечные каникулы в рамках законодательства. Согласно этой программе, запущенной в июле прошлого года, клиент вправе отсрочить платеж на срок до 6 месяцев.

2. У каждого банка — своя процедура реструктуризации. В случае, когда человек потерял работу, он приходит в банк, сообщает об этом, показывает соответствующие документы и говорит, что раньше все платежи по ипотеке делал своевременно, а теперь не потянет ежемесячно ту же сумму. Но, чтобы не допускать просрочек по кредиту, готов платить меньше. И банк предложит клиенту различные варианты решения проблемы: отсрочку платежа, изменение срока кредита или ставки.

3. К этим двум существующим способам сейчас добавилась программа поддержки клиентов, пострадавших от коронавируса. Как рассказали в пресс-службе, банк уже получает заявки клиентов и работает с ними. Каждый случай разбирается индивидуально.

Помимо заемщиков, потерявших работу, ВТБ поддержит клиентов, которые ушли на больничный с диагнозом COVID-19 или находятся за границей по причине закрытого авиасообщения. Все они претендуют на отсрочку по ипотеке на срок до трех месяцев.

Банк «Открытие» запускает специальную программу поддержки для своих клиентов с 1 апреля. Как рассказали в пресс-службе, для заемщиков, получивших больничный лист более чем на 10 дней, либо для тех, кто документально подтвердит падение своего дохода более чем на 30%, предусматриваются кредитные каникулы на срок до трех месяцев.

30 марта Сбербанк заявил о том, что готов предоставить клиентам, пострадавшим от коронавируса, ипотечные каникулы на срок до 6 месяцев (срок может быть увеличен до 12 месяцев). Штрафы за невыполнение обязательств по кредиту на этот период отменяются.

ИПОТЕЧНЫЕ КАНИКУЛЫ ПРЕДОСТАВЛЯЮТСЯ ЗАЕМЩИКАМ, КОТОРЫЕ НАХОДЯТСЯ НА ЛЕЧЕНИИ ОТ КОРОНАВИРУСА ЛИБО ПРЕБЫВАЮТ НА КАРАНТИНЕ ПОСЛЕ ВОЗВРАЩЕНИЯ ИЗ ДРУГИХ СТРАН, А ТАКЖЕ КЛИЕНТАМ БАНКА, КОТОРЫЕ ПОТЕРЯЛИ РАБОТУ ИЗ-ЗА СОКРАЩЕНИЯ, ВЫЗВАННОГО ЭПИДЕМИЕЙ, ИЛИ ТЕМ, КТО НАХОДИТСЯ В ОТПУСКЕ БЕЗ СОХРАНЕНИЯ ЗАРАБОТНОЙ ПЛАТЫ.

Чтобы подать заявку на кредитные каникулы, нужно заполнить специальную анкету. Как сообщили в пресс-службе, заявка на ипотечные каникулы подается онлайн, ее обещают рассмотреть в течение 10 рабочих дней.

В пресс-службе Райффайзенбанка отметили, что банк «предлагает гибкий набор инструментов для снижения финансовой нагрузки, включая отсрочку платежей и пролонгацию кредитного договора». Для того, чтобы воспользоваться одной из программ, придется подтвердить временное снижение платежеспособности.

ВНИМАНИЕ!

Все банки просят клиентов соблюдать карантин, и использовать бесконтактные способы общения: в чатах или по телефону. Заявки на реструктуризацию долга также принимаются через специальные формы на сайтах банков.

Можно ли взять ипотеку без официальной работы?

Выдача кредита банком предполагает возврат суммы с начисленными процентами за пользование заемными средствами. Следовательно, требования, выдвигаемые кредитными организациями к заемщикам, такие как:

- наличие стабильной хорошо оплачиваемой работы;

- владение ценным движимым и недвижимым имуществом;

- предоставление поручительства и залогового обеспечения — являются вполне обоснованными.

Но реалии жизни таковы, что заработок может быть неофициальным:

- от занятия фрилансом, то есть без зачисления в штат;

- от сдачи собственности в аренду;

- от инвестирования.

Для расширения клиентской базы данной категорией заемщиков, банки разрабатывают гибкие условия для возможности оформления ипотеки без необходимости документального подтверждения официального заработка.

Отделения и филиалы банков, предоставляющих услугу в Пушкино

-

- Пушкинский

- Пушкино, мкр. Заветы Ильича, улица Чехова, 14А

- 8 800 100-24-24

- Время работы:

- понедельник-пятница: 9:00-19:00 суббота: 10:00-17:00

-

- Доп.офис №9040/00837

- Московская область, Пушкино, микрорайон Серебрянка, 58

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:30Вт.:с 09:00 до 18:30Ср.:с 09:00 до 18:30Чт.:с 09:00 до 18:30Пт.:с 09:00 до 18:30Сб.:с 09:00 до 17:00

-

- Мини-офис № 089

- Пушкино, Московский проспект, 44

- Время работы:

- Пн.—Пт.: 10:00—19:00

-

- Доп.офис №9040/00844

- Пушкино, Московский проспект, 11А

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:00Вт.:с 09:00 до 18:00Ср.:с 09:00 до 18:00Чт.:с 09:00 до 18:00Пт.:с 09:00 до 18:00

-

- Доп.офис №9040/00824

- Пушкино, мкр. Клязьма, улица Чайковского, 40

- 8 800 555-55-50

- Время работы:

- Вт.:с 09:00 до 16:45 (обед с 13:00 до 14:00)Ср.:с 09:00 до 16:45 (обед с 13:00 до 14:00)Чт.:с 09:00 до 16:45 (обед с 13:00 до 14:00)Пт.:с 09:00 до 16:45 (обед с 13:00 до 14:00)Сб.:с 09:00 до 16:45 (обед с 13:00 до 14:00)

Как можно получить ипотеку без справок?

Кредитные программы предполагают справку для подтверждения дохода, а если такой нет, то банк выдвигает достаточно высокие процентные ставки и весьма жесткие требования. Если готовы к этому, то можете попробовать. В крайнем случае, в дальнейшем можно воспользоваться услугой рефинансирования.

Предлагаем ознакомиться с несколькими вариантами:

1. Ипотека под залог недвижимости. Если имеется недвижимость, можно предоставить документы, подтверждающие право собственности. По сути это является потребительским кредитом, который выдается на длительный срок и крупную сумму. Можно получить примерно 50 — 60% от оценочной стоимости приобретаемого жилья;

2. Военная ипотека. Много кто становится военнослужащим, чтобы иметь возможность получить государственную поддержку на покупку жилья. Существует специальная программа кредитования с финансированием на ипотеку;

Больше информации по этому вопросу, можно получить в этом обзоре:

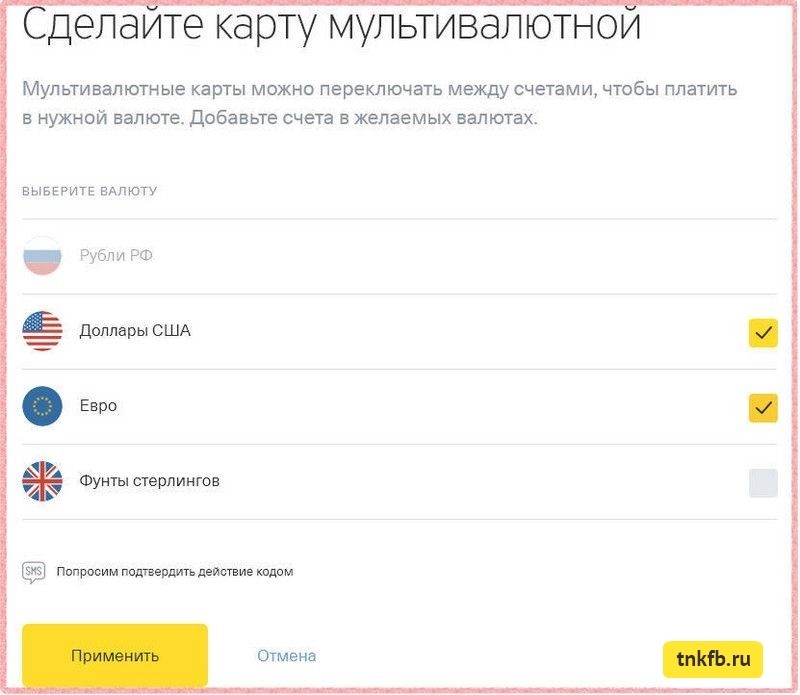

3. Ипотека по двум документам. Можно попробовать внести крупный первый взнос, что сможет подтвердить финансовую состоятельность.

На подобных условиях следующие банки готовы выдать ипотеку:

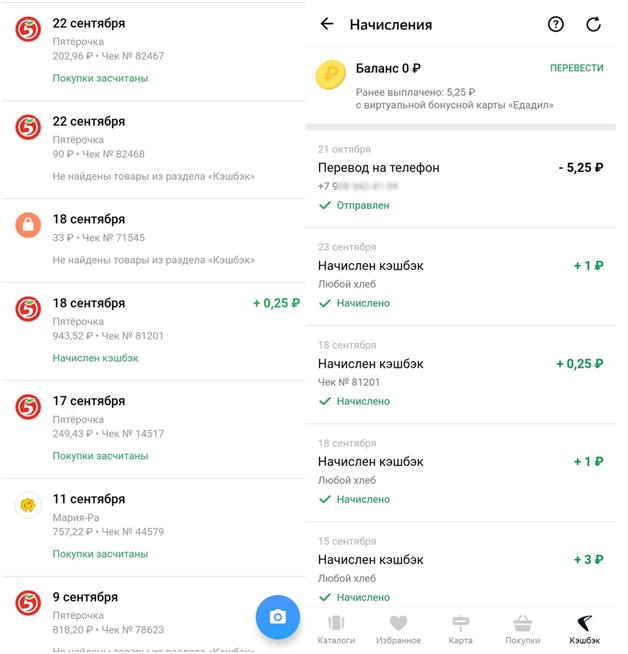

- «Тинькофф» банк. Справки о доходах не требует. Первоначальный взнос – 10%. Покупка жилья в новостройке или готовом доме обойдется под 8% годовых;

- «Сбербанк России». Покупка жилья на первичном рынке – от 7,9% годовых. Взнос – не менее 50% от оценочной стоимости квартиры. Будут надбавки для не зарплатных клиентов банка, за отказ от страховки;

- «Дельта кредит». Выдаст ипотеку на любое жилье под 8,25% годовых. Первый взнос – минимум 15%. На покупку готового дома ставка составляет от 11,25%, а первый взнос – от 40%;

- «ВТБ». В банке работает специальная программа под названием «Победа над формальностями». Условия: всего два документа, сумма – от 600 тысяч, процентная ставка – 10,3%. Для покупки жилья на вторичном рынке нужно внести от 40% стоимости, на первичном рынке – от 30%.

Так же можете доказать свою платежеспособность предоставив загранпаспорт, в котором имеются отметки о многочисленных путешествиях или же показать договор аренды.

Получить ипотеку без наличия официального места работы – это непросто, но вполне возможно.

Как добиться исключения из правил?

Самый простой и эффективный вариант добиться положительного решения от Сбербанка по выдаче займа – это доказать специалистам кредитной организации устойчивость финансового положения потенциального клиента и возможность своевременного и беспроблемного обслуживания взятых на себя обязательств. Для этого существует несколько способов.

Обоснование дохода

При наличии источников постоянного, но неофициального дохода потенциальному заемщику следует подтвердить их наличие документально. Например, при сдаче квартиры внаем – оформить соответствующий договор или предоставить уже имеющийся. При работе на бирже фриланса подтвердить наличие постоянного заработка также достаточно просто. При этом необходимо понимать, что кредитную организацию, как правило, не сильно интересует законность деятельности потенциального клиента. Для специалистов банка гораздо важнее понимать, что заемщик обладает материальными ресурсами, которые достаточны для возврата и обслуживания запрашиваемой им ссуды.

Другие способы

На практике применяются и другие варианты, позволяющие взять займ безработному гражданину. К их числу относятся:

Обращение к кредитному брокеру. Количество подобных специалистов в последнее время возросло, что не удивительно, так как их услуги востребованы в современных условиях финансового рынка России. Выступая в качестве посредника между банком и заемщиком, брокер берет на себя часть ответственности клиента, что в большинстве случаев вполне устраивает кредитную организацию, специалисты которой не задают лишних вопросов;

Фото №4. Обращение к кредитному брокеру – один из вариантов взять займ безработному

- Предоставление залога. Наличие ликвидного залога является одним из самых простых и эффективных методов добиться одобрения сделки от банка. С другой стороны, при возникновении каких-либо финансовых проблем у заемщика, он может лишиться принадлежащей ему собственности;

- Оформление поручительства. Другой вариант предоставление обеспечения по займу, который также выступает важным аргументом в пользу одобрения получения кредита.

На какой кредит можно рассчитывать

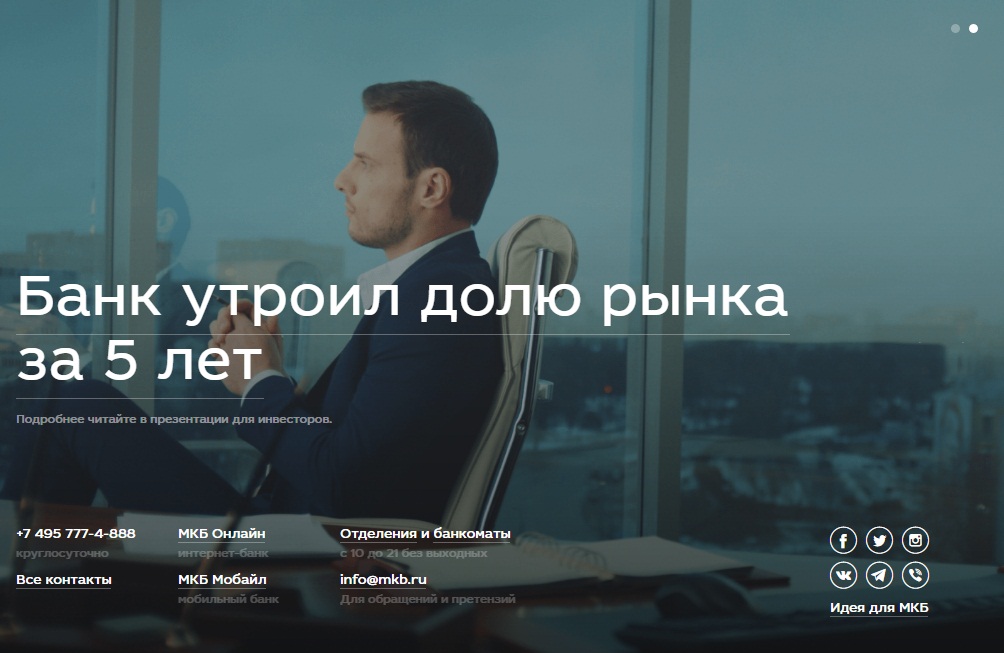

Важным преимуществом Сбербанка, которое во многом определило его лидирующие позиции на рынке, является гибкий подход к потенциальным клиентам. Именно поэтому финансовая организация предлагает самые разнообразные виды кредитов, некоторые из которых вполне доступны гражданам, относящимся к категории безработных.

Потребительский

Наиболее востребованным видом займа практически всегда является потребительский кредит. Его преимущества очевидны – возможность расходования полученных средств по усмотрению клиента в сочетании с достаточно быстрым оформлением и отсутствием необходимости предоставлять обеспечение. К числу недостатков можно отнести необходимость подтверждения доходов, а также достаточно высокую процентную ставку. На начало 2019-го года ее минимальная величина составляет 12,5%, причем после завершения новогодней акции процент вырастет до 12,9%.

Кредит под залог

Нецелевой кредит под залог имеющейся у него недвижимости может быть оформлен на срок до 20 лет. Однако, стандартным требованием Сбербанка в этом случае выступает стаж на последнем месте работ не менее полугода. В подобной ситуации потенциальному заемщику, являющемуся безработным, придется доказать наличие у него дохода. В противном случае вероятность получения займа даже при предоставлении залога невелика. Кроме того, процентная ставка при нецелевом финансировании установлена на достаточно высоком уровне и равняется 12%.

Кредитная карта

Самые простые и необременительные требования, необходимые для того, чтобы взять займ, установлены при оформлении кредитной карты. Для ее получения достаточно предоставить паспорт. При этом сотрудники банка могут дополнительно запросить сведения об имуществе клиента и его доходе, однако, это не является обязательным условием одобрения изготовления пластика Сбербанка. Отсутствие жестких требований компенсируется банком путем установления достаточно высокого процента по кредиту, который на сегодня составляет от 23,9% до 27,9%.

Фото №5. Самая простая для получения карта Сбербанка

Можно ли взять ипотеку в сбербанке безработному

Ипотека Можно ли взять ипотеку безработным? Конечно же, речь не идет о людях, которые вообще нигде не работают и, соответственно, не имеют никаких доходов.

Ипотека безработным

Но мы не об этом. Представьте себе ситуацию — вы, оценив свои возможности относительно покупки жилья за свои деньги, и смирившись с необходимостью обращения в банк, стали подсчитывать свои возможности.

Удивительно, но факт! Задача банка — вернуть свои деньги с процентами и заполучить добросовестного клиента на долгие годы сотрудничества. Продукты Как получить ипотеку безработному Сегодня я расскажу о своем опыте получения ипотеки.

Нет, на руки вы получаете достаточно крупные суммы, вот только когда дело доходит до документального подтверждения доходов, то официально вашего оклада не хватит на покупку в кредит даже мобильного телефона далеко не новой модели. Неужели о возможности воспользоваться ипотекой можно забыть?

Удивительно, но факт! Поручитель — это физическое или юридическое лицо, которое гарантирует банку, что заемщик и созаемщик выполнят обязательства по кредиту. При этом можно не страховать жизнь и здоровье заемщика.

Для начала стоит заметить, что обращаться в крупные банки просто бессмысленно. К сожалению, выгодные программы АИЖК, Сбербанка и прочих флагманов российского кредитования для вас будут закрыты. Тех самых, в которых у вас будет фигурировать сумма куда меньшая, чем вы получаете на самом деле. Как вариант — можно попробовать взять кредит непосредственно от застройщика. Правда, этот вариант подойдет только для покупки квартиры в новостройке. Вариант этот сопровождается определенными рисками, не всегда удобен, и все же имеет право на существование.

Как взять ипотеку без официальной работы?

Одним из основных недостатков обращения к застройщикам является требование внести достаточно высокий первый взнос — порой до половины стоимости жилья. Как взять ипотеку безработным? Итак, вы решили все-таки идти за ипотекой в банк, пусть и небольшой, но зато не требующий большого первого взноса.

Понятно, что любой кредитор вряд ли удовлетвориться вашими словесными заверениями, что у вас большие доходы. Можете не сомневаться — сотрудник банка даже съездит к вам на работу, чтобы переговорить с вашим руководителем о размере вашей фактической зарплаты.

Удивительно, но факт! Можете кстати совсем обнаглеть и взять сначала кредит на первый взнос по ипотеке, а потом и саму ипотеку….

Дополнительным подтверждением вашей платежеспособности будет наличие у вас солидного депозитного счета в идеале в том же банке, где вы берете кредит , дорогого авто, еще какой-нибудь недвижимости например, дачи за городом и пр. Проверяя ее ваш потенциальный кредитор будет смотреть не только на то, насколько аккуратно вы расплачивались по кредитам, но и в каких суммах эти кредиты оформлялись.

Здесь стоит заметить, что если ипотека у вас пока только в планах, а с подтверждением доходов — проблемы, имеет смысл оформить какой-нибудь крупный потребительский кредит и расплатиться по нему.

Кстати, для заемщиков с плохой кредитной историей или минимальным набором документов собраны лучшие кредитные предложения года.

Приватизация квартир график работы

Лифт относится к движимому или недвижимому имуществу

Оценка стоимости недвижимого имущества доходным подходом

Как оформить ипотеку без официального трудоустройства?

Если вы не знаете, как взять ипотеку безработному или человеку, не имеющему официального трудоустройства, воспользуйтесь одним из перечисленных ниже способов.

Способ 1. Подтверждение доходов

Этот вариант подходит частным предпринимателям и тем, кто живет без официального дохода (получает так называемую «черную» зарплату).

Этот вариант подходит частным предпринимателям и тем, кто живет без официального дохода (получает так называемую «черную» зарплату).

Первые должны представить справку о доходах по форме банка из территориального отделения налоговой службы. Вторые – соответствующую выписку от работодателя (если, конечно же, он согласится).

Альтернативой этому документу станут выписки по счету с активными поступлениями, договоры купли-продажи движимого или недвижимого имущества, квитанция об оплате коммерческого обучения, наличие вклада в банке и прочие бумаги, способные подтвердить платежеспособность клиента.

Дополнительным доказательством благонадежности заемщика является договор о любом виде страхования, гражданский паспорт, а также свидетельства ИНН и СНИЛС.

Способ 2. Привлечение поручителей и созаемщиков

Дело в том, что при составлении договора доходная часть супруга (и) учитывается в обязательном порядке, поэтому ипотека может быть оформлена на двоих – работающего и неработающего. Помимо этого созаемщиками могут выступать официально трудоустроенные родственники или близкие люди заемщика.

Что касается поручителей, с ними все чуть-чуть сложнее. Их доходная часть также учитывается, однако ее размер не превышает 50% от общего заработка.

Также следует отметить, что и заемщики, и поручители обязаны отвечать основным банковским требованиям, то есть:

Также следует отметить, что и заемщики, и поручители обязаны отвечать основным банковским требованиям, то есть:

- Не иметь судимостей;

- Быть прописанными в том же населенном пункте, что и заемщик;

- Не пребывать под следствием;

- Иметь постоянное место работы;

- Владеть собственным имуществом;

- Не содержать иждивенцев, в роли которых могут выступать несовершеннолетние дети, беременные жены, престарелые родители и т. д.;

- Быть готовым в любой момент представить справку о доходах.

Еще одним обязательным фактором является размер заработной платы созаемщика. Этих денег должно хватать не только на его семью, но и на семью человека, оформляющего ипотеку. В этом случае идеальным вариантом являются люди, не состоящие в браке и не имеющие детей.

Созаемщиком должен выступать только тот, кому вы действительно доверяете. К сожалению, в жизни нередко случаются ситуации, когда недобросовестные созаемщики требуют компенсации долга, который они (якобы!!!) выплачивали самостоятельно. Естественно, неработающему или неофициально трудоустроенному владельцу жилья будет трудно доказать обратное.

Способ 3. Внесение первоначального платежа

Решив оформить ипотеку с первоначальным взносом, клиент может рассчитывать на то, что банк признает его платежеспособным и не откажет в выдаче кредита.

Минимальное значение взноса составляет 20% от общей стоимости объекта недвижимости. Однако здесь действует одно негласное правило – чем больше размер первоначального платежа, тем выше шансы на положительный результат.

Способ 4. Предоставление имущественного залога

Еще одним убедительным доказательством серьезных намерений заемщика является его готовность предоставить в залог любое ликвидное имущество.

Им могут выступать:

Им могут выступать:

- Земельный надел;

- Частная и коммерческая недвижимость;

- Транспортное средство;

- Все виды ценных бумаг (паи в уставном капитале, облигации, акции и пр.);

- Гараж;

- Дорогостоящая бытовая техника;

- Сельскохозяйственная техника;

- Украшения;

- Драгоценные камни.

При оформлении ипотеки залогом становится и сама квартира, поэтому если клиент не сможет выполнить своих обязательств, ее просто конфискуют.

Идеальным вариантом считается тот, при котором общая стоимость залогового имущества равняется сумме кредита.

Это интересно: Как получить кредит 30000 наличными срочно — разбираем обстоятельно

Ипотека безработным — основания для получения

Жилье нужно всем, люди обращаются к банкам за ипотекой при каждой четвертой сделке в России. Если у вас есть официальная работа с подтвержденным доходом, то вы можете рассчитывать, что деньги вам дадут. А что делать, если вы работайте неофициально? Ипотека безработным, безусловно, нужна. Банки учитывают специфику нашей страны и стараются подстроиться под клиента. Специально для таких заемщиков разработан комплекс мероприятий на проверку их платежеспособности сотрудниками службы безопасности.

Жилье нужно всем, люди обращаются к банкам за ипотекой при каждой четвертой сделке в России. Если у вас есть официальная работа с подтвержденным доходом, то вы можете рассчитывать, что деньги вам дадут. А что делать, если вы работайте неофициально? Ипотека безработным, безусловно, нужна. Банки учитывают специфику нашей страны и стараются подстроиться под клиента. Специально для таких заемщиков разработан комплекс мероприятий на проверку их платежеспособности сотрудниками службы безопасности.

Человек может иметь несколько квартир и сдавать их в аренду при этом официально не регистрируя своего дохода в налоговых органах. Такой заработок можно доказать в банке и получить ипотеку на общих основаниях. Труднее подтвердить свое финансовое состояние, если зарплату вы получайте в конверте. Но это решаемо, достаточно договориться с бухгалтерией, чтобы ваши доходы были подтверждены при звонке из банка.

Существует ряд условий для безработных заемщиков. Каждый банк может вносить свои поправки индивидуально исходя из ситуации:

- повышенный первоначальный взнос. Сбербанк требует до 50% от стоимости жилья;

- увеличенная процентная ставка;

- уменьшенный срок ипотеки;

- наличие поручителей с официальным доходом подходящим под условия ипотеки;

- дополнительное страхование.

Ипотека безработным под залог

Основное условие ипотеки, это залог. Помимо, приобретаемого жилья банк может попросить дополнительное залоговое имущество. Если вы сдаете квартиру, то под нее можно взять нецелевую ипотеку или поставить ее на баланс, как дополнительное имущество. Тем самым увеличив сумму займа.

Основное условие ипотеки, это залог. Помимо, приобретаемого жилья банк может попросить дополнительное залоговое имущество. Если вы сдаете квартиру, то под нее можно взять нецелевую ипотеку или поставить ее на баланс, как дополнительное имущество. Тем самым увеличив сумму займа.

Залоговая недвижимость подлежит обязательному страхованию. Но банк, минимизируя риски может обязать безработного заемщика дополнительно застраховать свою жизнь и здоровье. Делать это необязательно, но и денег вам не дадут. Лучше согласиться с предложенными условиями, а в дальнейшем расторгнуть договор со страховой компанией, после получения денег.

Ипотека безработным под гарантию вклада

Если у вас есть банковские вклады, ипотеку можно взять на общих условиях. Вклад будет являться дополнительным обеспечением кредита помимо самой приобретаемой недвижимости. В случае просрочки банк заблокирует средства и будет списывать платежи с них. Такая практика распространена в полугосударственных банках (Сбербанк, ВТБ24, Газпром).

Некоторые вклады по начислению процентов могут превышать стоимость ипотеки. В таком случае квартира достается вам в рассрочку. Ознакомиться с основными понятиями банковских вкладов, можно здесь.

Кредитные карты как выход из положения

Кроме всего вышеперечисленного, можно оформить кредитную карточку. Сейчас их выдают все банки даже безработным, ведь они создавались именно на такую категорию населения. Сложно сравнить получение кредитной карты с ипотекой. Но если к дому вашей мечты не хватает определенной суммы, то получение кредита такого рода будет лучшим выходом из сложившегося положения.

Кредитные карты выдаются даже гражданам, которые имели ранее плохую историю с кредитами. Первоначальный взнос не требуется. Такую карточку вам дают в день обращения.

Кроме этого, сейчас популярны некие кредитные каникулы или льготы на кредит. Что это значит? Вы можете приостановить на некоторое время погашение долга. При этом банк не возьмет с вас больших процентов.

Но при оформлении банковских кредиток есть и минусы. Например, большая процентная ставка. Некоторые банки списывают деньги за открытие счета, за снятие денег, за предоставление информации о балансе и многое другое. К числу неких мошеннических действий банка стоит также отнести неправильные сведенья относительно баланса на карте. Иногда заемщики заведомо завышают долги, надеясь на незнания своего клиента. Такие методы работы практикуют лишь мелкие банки.

На каких условиях оформляется ипотека

Чтобы оформить кредит, заемщику нужно соответствовать определенным в банке критериям. Каждый кредитор сам устанавливает требования, но есть «программа минимум», которой обязан соответствовать любой заемщик:

- кредитоспособный возраст, причем не с 18-ти, а как минимум с 21-го года. То есть, чтобы взять ипотеку нужно уже быть самодостаточным: зарабатывать как минимум в течение последнего года;

- быть гражданином РФ. Исключения могут быть для тех, кто имеет регистрацию и официальное трудоустройство в России;

- наличие постоянного официального трудоустройства и определенной суммы заработка.

Поскольку ипотека – обязательство серьезное, по которому заемщику придется рассчитываться следующие несколько десятков лет, банку важно знать, что он справится с взятым долгом. Поэтому зачастую одной справки как подтверждения платежеспособности на ипотеку мало, поэтому может потребоваться:

- привлечение созаемщиков (обязательно). Доход семьи рассчитывается суммарно;

- привлечение поручителей. Требования к ним: достаточная платежеспособность, официальное трудоустройство и предоставление пакета документов (примерно такого же, что требуется и от заемщика);

- предоставление дополнительного залога. В ипотеке приобретаемая квартира (или другая недвижимость) и является основным объектом залога, но для удостоверения платежеспособности и повышения шансов на одобрение, можно дополнительно предоставить в обеспечение уже имеющуюся в собственности недвижимость.

Понятно, что официальное трудоустройство и подтверждение платежеспособности являются одними из основных требований к заемщикам, но что остается делать тем, кто имеет возможность взять ипотеку, но не может доказать официальное трудоустройство: как получить ипотеку неработающему человеку.