Валютная карта от банка тинькофф

Содержание:

- Открытие и закрытие счета в Тинькофф

- Инструкция по открытию валютного счета в Тинькофф Банке

- Инструкция: как купить валюту в Tinkoff Инвестиции?

- Мультивалютный вклад в Тинькофф Банк

- Условия валютного счета

- Как открыть счет в другой валюте Тинькофф

- Как переключать между счетами

- Мультивалютная карта Тинькофф Блэк — как минимизировать комиссии в Турции

- Валютный счет — условия оформления

- Оформление счета новому клиенту

- Популярные вопросы

- Условия кэшбэка по карте Тинькофф Блэк

- Как открыть валютный счет Тинькофф — в турецких лирах на карте

- Что делать тем, кто не хочет прощаться с валютой

Открытие и закрытие счета в Тинькофф

Данные операции проходят в режиме онлайн, Вам не понадобится покидать офис. Для открытия счета достаточно выбрать тариф, заполнить заявку и отправить вместе со сканами запрашиваемых документов. Каждая поступающая заявка обрабатывается в течение часа.

После чего с Вами свяжется представитель банка, с которым нужно будет встретиться в удобное для Вас время и подписать договор на обслуживание. Для активации счета Вы подписываете анкету в личном кабинете.

Постоянные клиенты отмечают:

-

максимальное удобство пользования мобильным приложением;

-

оперативную обратную связь персонального менеджера;

-

возможность бесплатного использования современного банковского продукта.

Желаете, стать частью активной и развивающейся команды, обращайтесь, будем рады помочь! Для оперативной связи воспользуйтесь, пожалуйста, любым из указанных способов связи.

Инструкция по открытию валютного счета в Тинькофф Банке

Чтобы открыть в Тинькофф валютный счет, потребуется подать заявку на открытие рублевого. Для этого:

- зайти на сайт банка, найти опцию «Открыть счет» и оставить заявку;

- войти в личный кабинет, где продолжится подача заявки, заполнить необходимые данные и загрузить отсканированные документы;

- выбрать тарифный план и оговорить с сотрудником банка время и место встречи;

- встретившись с представителем Тинькофф, подписать документы.

В том случае, если расчетный счет уже имеется, для открытия валютного необходимо:

- пройти авторизацию в персональном кабинете;

- войти в раздел с тарифными планами;

- найти опцию «Открыть дополнительный счет»;

- определившись с валютой, нажать «Открыть».

Оформить продукт можно и другим способом: позвонить на горячую линию и, прослушав голосовые подсказки, перейти к нужной процедуре. В телефонном режиме помощь в заполнении заявки окажет оператор, после чего необходимо убедиться, что запрос одобрен.

Для получения информации о статусе заявки можно обратиться через электронную почту в банк, позвонить на горячую линию или посмотреть результат на сайте Тинькофф.

Клиента должны проинформировать сразу же после одобрения заявки. А сотрудник финансового учреждения доставит карту заявителю.

Инструкция: как купить валюту в Tinkoff Инвестиции?

Загрузите мобильное приложение Tinkoff → откройте вкладку «Что купить» → выберите раздел «Валюта».

Откроется весь перечень валют, которые доступны к покупке через приложение: доллар США, евро, британский фунт стерлингов, швейцарский франк, китайский юань, японская йена, турецкие лиры, гонконгские доллары.

Заходим в карточку любой валюты, в нашем пример доллар США → нажимаем кнопку «Купить».

В открывшемся окне указываем количество лотов. 1 лот равен 1 доллару. Это очень удобно и отличает Тинькофф Инвестиции от многих других брокеров, которые не позволяют покупать валюту от одной единицы и дробными частями. Здесь же видим информацию по комиссии за сделку.

После подтверждения операции должно появиться сообщение об успешной покупке.

Посмотреть общее количество валюты на вашем брокерском счете можно во вкладке «Портфель».

Мультивалютный вклад в Тинькофф Банк

Для своих вкладчиков Тинькофф предлагает единый депозитный счет, максимально комфортные условия и выгодную ставку по процентам.

Основные условия

- Депозит открывается по желанию клиента в рублях, евро, долларах или фунтах.

- Минимальная сумма вклада составляет 50 тысяч российских рублей или 1000 – в другой валюте.

- На одно имя допускается оформление 8 мультивалютных вкладов.

- Возможно ежемесячное начисление процентов на карту или их капитализация.

- Дополнительно к вкладу выдается карта Black Edition, которая обслуживается бесплатно в течение всего периода действия счета.

- В случае досрочного закрытия договора и блокировки депозитного счета начисления составят 0,1%.

Пополнение депозита

Мультивалютный вклад является пополняемым. Клиент в любое время в течение всего оговоренного в договоре срока может инвестировать деньги на счет. Период, на который возможно открыть депозит, может составлять три или шесть месяцев, год или два.

Для пополнения депозита существует несколько способов:

- перевод денежных средств с карты другого банка;

- перевод наличной суммы через партнеров Тинькофф – Золотую Корону, Евросеть, Элекснет или систему «Контакт»;

- зачисление денежной суммы через кассу любой другой финансовой компании;

- перевод с карты Black Edition (с дебетовой бесплатно, а с кредитки будет снята комиссия).

Возможно пополнение только одной валюты, напримкр евро, или же сразу всех. Во втором случае будет автоматически произведена конвертация внесенных средств согласно установленному банком курсу обмена.

По условиям Тинькофф пополнение вклада лимитировано. За месяц допустимо внести не больше 300 000 рублей. Если установленный лимит превышен, придется заплатить 2% комиссии. Такой ситуации можно избежать, пополнив депозит на более значительную сумму через партнеров Тинькофф. В этом случае комиссия не берется. Условие соблюдается, если на протяжении следующего месяца со счета не будут сниматься деньги. Вкладчик, который вначале пополнит депозит, а затем снимет даже самую маленькую сумму, автоматически потеряет 2% с вклада.

Частичное снятие

По истечении 60 дней с момента открытия депозита клиент может снять часть вложенных денег. Обналичиваемая сумма должна быть не меньше 15 тысяч рублей или 500 евро, долларов, фунтов. Если сам счет не блокируется, то процент на полученную часть денег составит 0,1%. На оставшиеся вложения будет начисляться изначально выбранная ставка.

Проценты по вкладу

При размещении валютных вкладов Тинькофф на срок от 3 до 5 месяцев клиент получит 6,16% на рублевый и 0,7% на долларовый счет. Если договор заключить на 6-11 месяцев, то прибыль в рублях составит 9,38%, а в долларах – 1,5%. На 12 месяцев – соответственно 8,84% и 2,01%, а двухлетняя инвестиция принесет дополнительно 8,83% от суммы в рублях и 1,98% от валюты. На открытые вклады в евро и фунтах стерлингов устанавливается ставка в 0,7%. Для годового депозита она составит 0,9%, а для двухлетнего – 0,86%.

Есть еще одно выгодное предложение от Тинькофф, которое позволит поднять процентную ставку, – срочный вклад. Если в процессе открытия мультивалютного счета указать, что пополнение депозита планируется в первый месяц, то в договоре автоматически будут просчитаны повышенные ставки. Это касается счетов, открытых в рублях и долларах.

Условия валютного счета

Открывается депозитный счет с помощью тарифа «Простой». Он . Её наличие является обязательным для получения возможности открытия депозита.

Выделим главные условия обслуживания:

- Учет минимальной суммы на остатке и перевод кэшбэка в размере 6%;

- Бесплатный перевод заработной платы;

- Открытия вклада в рамках валют:

- Доллары;

- Евро.

- Стоимость тарифного плана – 490 рублей.

Важно заметить – любые финансовые операции доступны для выполнения в строго отведенные часы. К примеру, доллары курируются до 18 часов, евро – до 16 (по московскому времени)

Из документов, обязательных для предоставления, необходимы лишь паспорт гражданина РФ и ИНН.

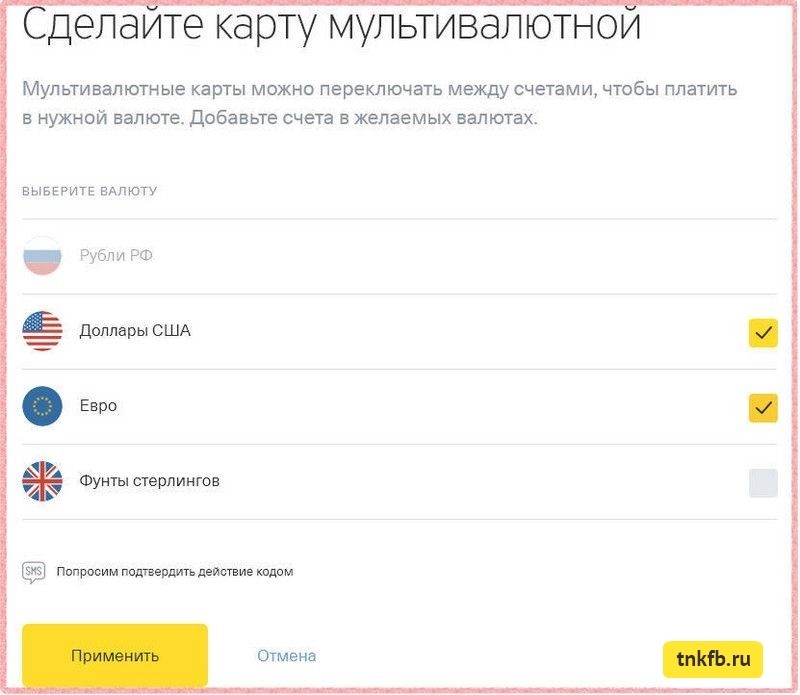

Как открыть счет в другой валюте Тинькофф

Выбираем счет Tinkoff Black и жмем на плюсик рядом с изображением вашей карты. Выбираем “Открыть счет в новой валюте”

Сейчас доступны 30 популярных валют:

После выбора валюты у вас появится новый счет. Все счета бесплатны, можно открывать столько валют, сколько вам нужно. Перед поездкой можно бесплатно в приложении поменять счет карты и все расчеты уже будут в нужной вам валюте.

Для смены счета просто нажмите на карту и в пункте “Привязана к счету” – нажмите “Изменить”

Выберите нужную валюту:

Обмен валют можно производить в приложении по выгодному курсу. Доллары и евро можно так же покупать на бирже через Тинькофф Инвестиции от 1 доллара, без абонентской платы.

Сейчас проходит акция и Tinkoff Black выдают с вечно бесплатным обслуживанием. Помимо валютных счетов у карты еще множество других преимуществ, которые мы детально рассмотрели в статье. Если еще не пользуетесь, глупо сейчас не оформить карту!

Как переключать между счетами

Активным может быть только один счет по карте. Или рублевый, или долларовый, или в евро, или в фунтах.

Переключение простое и происходит в Личном кабинете интернет-банка Тинькофф (вход с главной страницы на ноутбуке или компьютере) или в Мобильном приложении (вход со смартфона или планшета).

Рассмотрим на примере:

В интернет-банке на компьютере или ноутбуке

- Войдите в личный кабинет

- Подведите курсор мышки слева к вкладке, всплывет фоновая вкладка с вашей картой и счетами рядом. В моем случае открыто 2 счета: в рублях и долларах.

- В данный момент активен рублевый счет: на это указывает то, что баланс карты Блэк отображается в рублях. И баланс карты в рублях равен балансу счета в рублях.

- Допустим, я хочу сделать активным и действующим счет в долларах. Для этого мне нужно нажать левым щелчком мыши на карту (кликнуть левую клавишу мыши) и не отжимая кнопку потянуть карту вниз на счет в долларах. И отпустить клавишу. Они поменяются местами и появится всплывающее окошко, в котором меня спросят: Привязать карту к этому счету?

- Нажимаете «Привязать».

- Сразу баланс карты измениться на долларовый, т.е. баланс карты будет равен балансу счета в долларах.

- Кроме того, сразу на ваш мобильный телефон, привязанный к карте Тинькофф Блэк придет смс: «Вы сменили активный счет по карте. Текущий счет: USD«.

Надеюсь, вы поняли идею переключения. Еще раз: счет переключается перетаскиванием карты мышкой на тот счет, который вы хотите иметь Активным.

Теперь платежи и снятие наличных будут проходить в долларах.

Выдержка

В Мобильном приложении тот же принцип, просто перетащить карту нужно не мышкой (курсором), а пальцем на экране.

Нажмите на картинку ниже, она «живая», чтобы подгрузилась анимация переключения счетов на смартфоне.

Второй способ переключить валюту счета

Есть и второй способ перевода нужного счета в Активное состояние.

- Для этого кликните в Личном кабинете на карту слева.

- На главной экране покажется в шапке эта карта.

- В пункте меню нажмите «Действия»

- Появится меню, в котором нужно выбрать «Привязать к счету в другой валюте»

- Откроется окно, в котором нужно указать будущий Активный счет. В данном примере сразу система предлагает в рублях, т.к. это единственный вариант перейти с долларов.

- Нажимаем Привязать.

- Счет привязан, придет подтверждающая смс.

Мультивалютная карта Тинькофф Блэк — как минимизировать комиссии в Турции

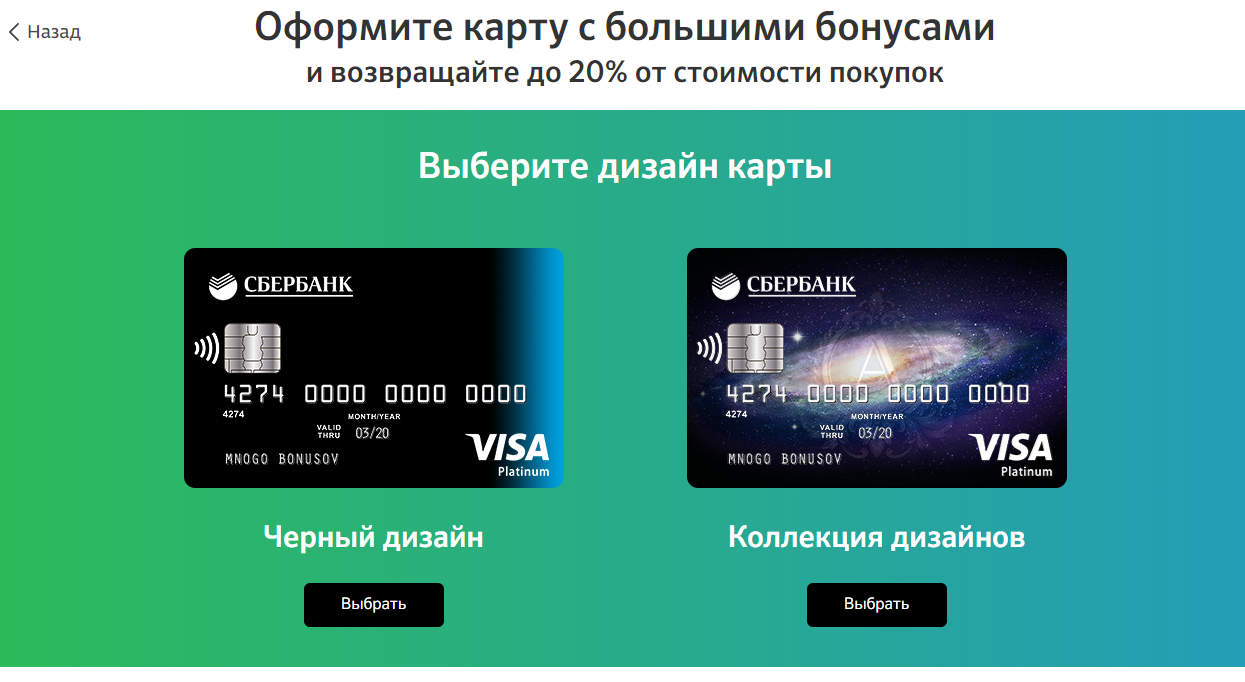

Итак, для начала пара слов о карте:

- Выпускается бесплатно, курьер привозит вам домой или на работу в течение 2-3 дней, в зависимости от региона проживания

- Предоставляется процент на остаток средств на счете, сейчас это 4%, но в былые времена было и 10% и даже 14% в самый тяжелый 2014 год. В любом случае это 333 рубля с каждых 100 000 на остатке ежемесячно.

- Снятие без комиссии во всех банкоматах суммы не менее 3000 рублей или 100 долларов (пережиток прошлого курса)

- Позволяет завести до 20 счетов в иностранной валюте одновременно, плата за обслуживание дополнительных счетов не взымается

- Кешбэк за покупки даже в иностранной валюте от 1% за все товары, до 30% за товары у партнеров. При тратах 40 000 в месяц это дополнительные 400 рублей кешбека в месяц

- Стоимость обслуживания 99 рублей в месяц или бесплатно при наличии: вклада, кредита или суммы на счете более 50 000 рублей

Кстати, если заказывать карту по партнерской ссылке, то вы сможете пожизненно не платить за обслуживание счета

Но как я писал выше, главный плюс — это поддержка множества валют. Есть тут и турецкие лиры, и белорусские рубли и индийские рупии, и даже когда-то очень полезные для нас вьетнамские донги. Разумеется доллары и евро тоже имеются.

Валютный счет — условия оформления

Заявка на открытие валютного счета делается онлайн. За счетом закрепляется пластиковая карта. Это позволит владельцу пользоваться деньгами, рассчитываться в магазинах и ресторанах, кафе, покупать в Интернете.

Открытие счета раскрывает перед клиентом Tinkoff новые возможности, включая использование функционала интернет-банкинга. С помощью мобильного приложения или личного кабинета, открытого в браузере, делаются любые транзакции.

Открытие валютного счета происходит после подачи заявки на tinkoff.ru. Потенциальному клиенту придется указать:

- дату рождения и ФИО,

- валюту для счета,

- данные для обратной связи.

Чтобы проверить телефонный номер, в отведенное поле вносится код, присланный в смс-сообщении от банка. Это не единственный метод оформления продукта от Тинькофф.

Воспользоваться можно и горячей линией, где, следуя голосовым подсказкам, перейти в раздел оформления валютного счета. При помощи оператора можно по телефону заполнить заявку и ждать ее одобрения.

Проверять статус заявки можно на сайте Тинькофф или обращаясь в банк по электронной почте или тому же номеру горячей линии. Как только заявку одобрят, клиент будет проинформирован.

Доставят выпущенную карту представители финансового учреждения по тому адресу и в то время, которое подходит клиенту. В городах, где открыто представительство Tinkoff, пластик получают через рабочий день с момента одобрения заявки. В других случаях на это уйдет чуть больше времени.

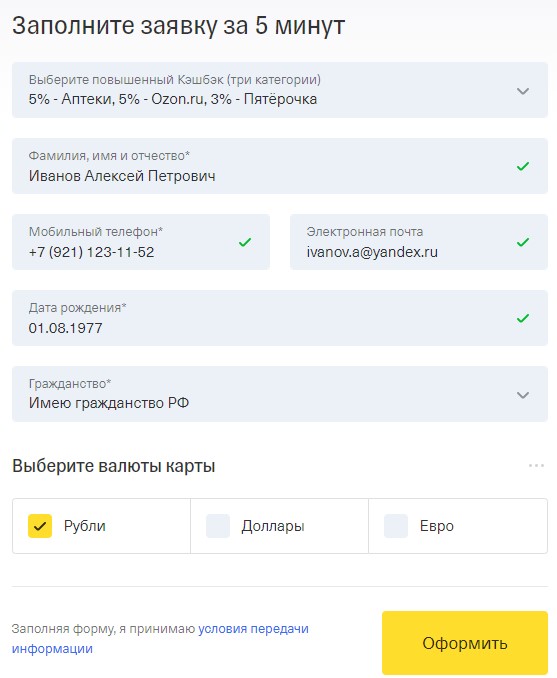

Оформление счета новому клиенту

Новым клиентам следует предварительно оформить дебетовую карту на сайте tinkoff.ru. В разделе «Дебетовые карты» представлено несколько предложений. Следует ознакомиться с условиями и тарифами и выбрать подходящее. Для удобства навигации пользователь может применить фильтр с указанными предпочтениями.

для увеличения нажмите на картинку

После выбора продукта нажать на «Оформить карту» и заполнить сведения о себе, подтвердить заявку кнопкой «Оформить» и ввести код, который банк отправит на указанный в анкете телефон.

увеличить картинку

Выпущенную карту доставят по удобному для клиента адресу. После оформления заявки представитель банка позвонит для уточнения деталей. Договор обслуживания будет подписан при встрече, когда сотрудник банка передаст клиенту карту.

После клиент должен самостоятельно ее активировать. Для этого следует войти в личный кабинет. Логином послужит номер телефона, затем банк отправит разовый код подтверждения. В поле ввести номер карты и нажать кнопку «Активировать».

для увеличения нажмите на картинку

После чего клиенту будет доступен дебетовый счет, который можно использовать для банковских переводов, зачисления средств. А с помощью карты проще будет оплачивать покупки и снимать наличные в банкомате.

Популярные вопросы

Чем отличается брокерский счет от ИИС Тинькофф?

Главное отличие между видами инвестиционных счетов состоит в том, что по ИИС инвестор имеет право получить различные налоговые льготы. При открытии брокерского счета таких преимуществ нет.

Возможен ли перевод активов с брокерского счета на ИИС в Тинькофф?

Нет. Напрямую перевести финансовые инструменты с брокерского счета на ИИС нельзя.

Нужно ли платить за ИИС в Тинькофф?

В зависимости от выбора тарифного плана, обслуживание счета может быть как платным, так и бесплатным. Однако даже по тем тарифам, где взимается ежемесячная плата, можно выполнить ряд условий и перейти на бесплатное обслуживание.

Закрыть

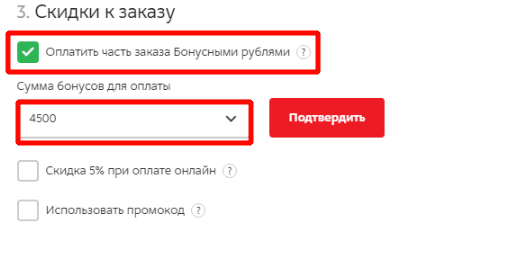

Условия кэшбэка по карте Тинькофф Блэк

Никаких бонусных баллов, условий их накопления и обмена – владельцам карты Tinkoff Black кэшбэк возвращается деньгами. А благодаря программе лояльности в категориях повышенного кэшбэка, начисления по нему достигают 5%.

до 30%

По предложениям партнеров

до 15%

В 3-х выбранных категориях

1%

Для всех остальных покупок

Кэшбэк до 30 процентов

Это максимальный кэшбэк по карте Тинькофф Блэк. Получить его можно только по специальным предложениям партнеров Тинькофф Банка, сделав покупку через интернет-банк. Предложения обновляются примерно раз в полмесяца, о чем банк уведомляет пользователя через мобильное приложение.

Партнерами являются многие известные торговые марки, например S7, Pandao, Wildberries, Lamoda. В среднем кэшбэк по ним в пределах от 3 до 30%.

Кэшбэк до 15 процентов в выбранных категориях

Каждый месяц банк предлагает 6 категорий, из которых клиент может выбрать только 3. Активировав эти категории клиент получает повышенный кэшбэк, покупая товары или оплачивая услуги по ним. Размер повышенного кэшбэка индивидуален для каждого клиента и варьируется от 3 до 15%. Выбранные категории действуют весь следующий месяц.

Всего банк выделил 24 категории повышенного кэшбэка, из которых формирует ежемесячно 6 предложений. Среди них есть очень интересные предложения: супермаркеты, кафе и рестораны, транспорт, дом и ремонт, АЗС и заправки, развлечения, авиабилеты и другие.

Акция! При заказе карты до конца апреля Тинькофф Блэк подарит месяц двойного кэшбэка.

Условия выбора

Выбрать категории, предложенные банком, можно в мобильном приложении и личном кабинете интернет-банка в разделе «Бонусы» и «Спецпредложения». Обязательного условия на выбор все трех категорий единовременно нет. Клиент может выбрать одну из предложенных, а позже – остальные. Поменять выбранные кэшбэк категории карты Тинькофф Блэк до истечения месяца нельзя.

Кэшбэк 1 процент на все

На товары и услуги, не вошедшие в категории повышенного кэшбэка и специальных предложений от партнеров, банк начислит владельцам карты Тинькофф Блэк кэшбэк в сумме 1%, кроме некоторых исключений.

Список исключений определен MCC-кодами вида деятельности торговых точек за покупки и оплату услуг в которых кэшбэк не вернут. Список довольно стандартный и особо не отличается от других банков.

Список MCC-кодов по которым кэшбэк не будет начислен

- 4812 – точки специализирующиеся на продаже телекоммуникационного оборудования (сотовые и стационарные телефоны и т. д.);

- 4813, 4814 – услуги телефонной связи;

- 4816 – оплата услуг интернета, покупки на электронных площадках объявлений («Авито», «Юла» и т. д.), оплата хостингов, онлайн-сервисов;

- 4900 – оплата коммунальных услуг (газ, вода, тепло, электричество, мусор);

- 6012, 6529, 6530 – оплаты по кредитам, займам, за справки и консультации банкам и другим финансовым учреждениям;

- 6050, 6051 – покупка валюты, пополнение электронных кошельков («Киви», «Вебмани» и т. д.);

- 4829, 6531, 6532, 6533, 6534, 6536, 6537, 6538, 6540 – денежные переводы частным лицам, на счета банков и других финансовых учреждений (переводы между картами, на счет, вклад);

- 7372 – услуги программирования, разработка программного обеспечения;

- 7399 – семинары, тренинги;

- 7995 – казино, ставки, букмекерские конторы, лотерея.

Когда начисляется кэшбэк и расчетный период

Кэшбэк начисляется каждый месяц в конце расчетного периода, как и проценты на остаток. Клиент получает выписку, где указан полученный cash back от Tinkoff. Дата расчетного периода по карте у каждого индивидуальна, ее можно посмотреть в интернет-банке или мобильном приложении в меню «Выписки» и изменить, позвонив в банк.

Разработчики создали удобный личный кабинет и мобильное приложение для клиентов Тинькофф Банка. Все операции по зачислению кэшбэка можно посмотреть в истории покупок, а также в разделе «Карта» – меню «Начислено за месяц». Клиент обладает полной информацией обо всех операциях, начислениях денежных средств по каждому виду и категории кэшбэка, процентам на остаток.

Начисление кэшбэка по категории «Рестораны»Отчет по всем видам кэшбэка, полученного за расчетный период

Сумма максимального кэшбэка в месяц

Максимальный месячный лимит кэшбэка на обычные покупки (выбранные категории до 15% и на остальные покупки до 1%) по карте Тинькофф Блэк составляет 3000 руб, свыше этой суммы начислений не будет. По специальным предложениям партнеров (кэшбэк до 30%) лимит до 6000 руб., все что больше этой суммы начислится в следующем месяце. Кэшбэк зачисляется рублями на карту в конце расчетного периода каждый месяц.

Как открыть валютный счет Тинькофф — в турецких лирах на карте

К сожалению, последовательность действий по открытию счета и привязке его к карте в личном кабинете на сайте не очевидна, поэтому я решил расписать её подробно с картинками. Может в приложении это делается проще, но я по старинке не доверяю приложениям. Итак, поэтапная инструкция по открытию счета в турецких лирах на карте Тинькофф black

Открываем личный кабинет банка Тинькофф

Обратите внимание, сейчас в кабинете два счета в рублях и долларах (цифры я скрыл), карта привязана к рублевому счет.

Кликаем на любой из имеющихся счетов (скорее всего у вас будет один счет, если карту только начали использовать), чтобы перейти в настройки счета

Открываем вкладку «действия» или «все действия» и переходим туда

Выбираем в меню «добавить счет в новой валюте».

Далее переходим к выбору валюты нового счета. Турецкие лиры у меня уже были добавлены, вам же придется воспользоваться кнопкой «добавить другие валюты«

В открывшимся меню просто начинайте вводить название валюты (например, лиры) и выбирайте, ту которая вам нужна. После этого отметьте валюту галочкой и нажмите кнопку «открыть счет»

Вам придет защитный код в смс. После его ввода вы получите сообщение о готовности счета с предложением выпустить дополнительную карту. Это удобно, если вы все время планируете пользоваться новым счетом. Если же вы каждый раз посещаете разные страны, то карту выпускать смысла не имеет. Достаточно просто переключаться между счетами. После этого открываете главный экран личного кабинета

Теперь открываем созданный счет в турецких лирах. И нажимаем кнопку «пополнить»

Пополнение тоже достаточно простое. Сначала выбираете счет с которого хотите пополнять, по умолчанию стоит первый из доступных счетов. Далее указан новый счет. Сумму я ввел для наглядности. В момент написания статьи за 10 000 рублей у Тинькоффа можно было получить 986,87 турецких лир, курс чуть ниже курса ЦБ.

Для сравнения курс ЦБ на момент написания статьи даже хуже. За 10 000 рублей можно получить только 980,06 лир. Дело в том, что Тинькофф производит обмен средств по текущему курсу максимально приближенному к биржевому (с небольшой комиссией). Курс ЦБ устанавливается же заранее на весь следующий день. Впрочем речь о том, что разница небольшая

После пополнения счёта остается привязать к нему вашу карту

Для этого перейдя в главное меню, выбираем уже не счет, а карту — как показано на рисунке

Зайдя в настройки карты переходим в меню «привязать к счету в другой валюте». Обратите внимание на дополнительную безопасность, в моём случае лимит на снятие наличных со счета карты установлен 3000 рублей — эта та сумма, без которой я не умру с голода и готов ею пожертвовать в случае, если потеряю карту и кто-то сможет подобрать к ней пин-код. Последнее действие привязка к карте нужного счета

Например, для привязки счета в турецких лирах выбираем именно его, после чего нажимаем кнопку «привязать»

С этого момента при оплате или снятии наличных с вашей карты деньги будут списываться со счета в турецких лирах. В России это конечно же не выгодно. Так как будут происходить конвертации из рублей в доллары по курсу платежной системы, а потом из долларов в лиры по курсу банка Тинькофф. Поэтому при наличии единственной карты рекомендую последнюю операцию делать непосредственно перед поездкой.

Подобные подготовительные процедуры позволят вам:

- не бегать по обменникам до поездки, ища лучший курс рубля к доллару

- не ломать голову в какой валюте везти деньги: евро или доллары

- не искать обменники по прилету и не менять деньги по грабительскому курсу в аэропорту

- не таскать с собой кучу наличных

Внимание! Сейчас самое время заказать Tinkoff Black по партнерской ссылке, и получить пожизненное бесплатное обслуживание

Хороших и безопасных путешествий!

Что делать тем, кто не хочет прощаться с валютой

Одним из немногих доступных финансовых инструментов для обхода ограничений на финансовом рынке в условиях санкционного давления для граждан РФ стали криптовалюты. Рассмотрим несколько сценариев использования цифровых активов:

1. Для перевода денег за границу. Ограничения регуляторов и банкиров не распространяются на криптовалюты. Напомним, ранее независимый финансовый эксперт Александр Рябинин поделился с редакцией BeInCrypto кейсами перевода денег за границу при помощи цифровых активов.

2. Для выплаты зарплат. Ранее редакция BeInCrypto составила подробный гайд для работодателей и сотрудников, которые хотели бы перейти на расчеты в цифровых активах.

3. Для хранения валюты. На рынке цифровых активов можно найти полноценную альтернативу иностранному фиату. Например, доллары США можно заменить самым капитализированным стейблкоином – Tether (USDT). Курс токена привязан к национальной валюте Америки в пропорции 1:1.

Эксперты, с которыми удалось поговорить редакции BeInCrypto, обратили внимание на преимущества хранения сбережений в стейблкоинах, в сравнении с удержанием денег на банковских валютных счетах. Наши собеседники отметили, что при помощи «стабильных монет» можно организовать источник пассивного дохода

В случае же с традиционными банками, как показывают нововведения, держатели валюты – напротив вынуждены платить крупные суммы просто за то, что на их счетах лежит иностранный фиат.

Самый безопасный способ хранения стейблкоинов и других криптовалют – на аппаратных криптокошельках. Ранее редакция BeInCrypto разбиралась в том, как в условиях санкций приобрести такое устройство.