Условия получения ипотечного кредита

Содержание:

- Ипотека под 6% для семей с двумя и более детьми

- Какую недвижимость можно купить по новой ипотечной программе

- Гражданская ипотека — условия для военнослужащих

- Условия получения ипотеки

- Кому дают ипотеку без первоначального взноса: возможные варианты

- Виды ипотечных программ

- Что потребуется при оформлении ипотеки

- На что обратить внимание

- Условия получения льготной ипотеки и сроки

- Преимущества и недостатки ипотеки

- Процесс покупки квартиры в ипотеку

- Условия получения сельской ипотеки в Сбербанке в 2021 году

- Что такое семейная ипотека

Ипотека под 6% для семей с двумя и более детьми

Существует программа государственной поддержки для семей, в которых как минимум двое детей. Это так называемая семейная ипотека. Она может быть интересна молодым людям, которые уже вступили в брак, родили детей и хотят обзавестись своим жильем. Если взять ипотеку по этой программе, то ставка будет всего 6% — это значительно выгодней, чем стандартные условия.

Программа семейной ипотеки заработала в 2018 году и претерпела ряд изменений. На 2019 год ее условия для всех регионов, кроме Дальнего Востока, такие.

- Ставка 6% действует на весь срок ипотеки.

- Договор на покупку жилья должен быть заключен, начиная с 2018 года и до конца 2022 года.

Можно рефинансировать старые кредиты — тогда важна дата рефинансирования.

А если второй (или последующий) ребенок родится в период с 1 июля 2022 года до 31 декабря 2022 года, срок заключения договора на покупку квартиры продлевается до 1 марта 2023 года.

- Господдержку можно получить только на первичное жилье, на вторичку взять семейную ипотеку нельзя.

- Первоначальный взнос по ипотеке должен составлять 20%. Если хотите рефинансировать ипотеку, которую взяли ранее, остаток кредита не должен быть больше 80% от первоначальной стоимости жилья.

- Максимум, который можно получить по программе семейной ипотеки — 12 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области. Для всех остальных регионов — 6 млн рублей. Приобретаемое жилье может стоить и больше, чем лимит, но под 6% дадут только сумму не выше лимита.

- Материнский (семейный) капитал включают в максимальную сумму кредита. Т. е. если вы захотите использовать маткапитал в качестве первого взноса, то сумма, которую вы сможете получить под 6% в кредит, уменьшится на величину маткапитала.

- Программа действует до конца 2022 года.

- Обязательным условием при оформлении семейной ипотеки под 6% является страхование жизни заемщика и квартиры, так постановило правительство. Если отказаться от страховки, банк сможет поднять ставку на 4 процентных пункта выше ставки ЦБ, невзирая на то, что у вас льготная программа со ставкой 6%.

Для Дальнего Востока с 1 января 2019 года действуют более выгодные условия. Можно взять ипотеку под 5%, можно даже на вторичку, если она находится в селе.

Кто может взять семейную ипотеку — требования к заемщикам и созаемщикам.

Воспользоваться программой можно, если в вашей семье в период с 2018 по 2022 год появится второй ребенок. Если родится третий, четвертый малыш и т. д., и вы ранее не пользовались программой, вы также можете ею воспользоваться.

С 14 ноября 2019 года вступает в силу Постановление Правительства РФ от 31.10.2019 № 1396. В соответствии с этим документом льготная ипотека под 6% теперь доступна и семьям, в которых есть ребенок-инвалид.

Если в семье есть, или появится до 31 декабря 2022 года ребенок, которому установлена категория “ребенок-инвалид”, семья имеет право на семейную ипотеку со ставкой 6% (а на Дальнем Востоке — 5%).

А в случае установления после 31 декабря 2022 года категории “ребенок-инвалид” ребенку, который родился не позднее 31 декабря 2022 года, оформить льготную ипотеку можно до 31 декабря 2027 г.

Все члены семьи — и дети, и родители — должны быть гражданами РФ. Заемщиком может быть любой из родителей второго (или последующего) ребенка, а созаемщиками практически кто угодно: может быть и отчим, и бабушка, если это положительно повлияет на одобрение заявки.

Перечень документов, которые нужны для оформления семейной ипотеки, государство не установило. Все зависит от конкретного банка, в котором собираетесь брать ипотеку. Обычно необходимы паспорт, документы, подтверждающие доход, свидетельства о рождении детей с отметками о гражданстве, документы на жилье, страховка и отчет об оценке.

Какую недвижимость можно купить по новой ипотечной программе

Получить льготную ипотеку можно на квартиры в строящихся домах и обязательно от застройщика. Нужно помнить, что даже если недвижимость расположена в новом доме, но позиционируется как вторичное жилье, банк откажет в предоставлении ипотечного кредита на льготных условиях. Рассчитывать на ипотеку в рамках государственной программы “Господдержка 2020” с процентной ставкой в 6.5% можно для следующих типов недвижимостей:

- Квартира в доме, который строится по ДДУ 214-Ф3 (договор долевого участия);

- Квартира в доме, которые строится по ДПП (договору переуступки прав);

- Готовая к заселению квартира по стандартному договору купли-продажи прав собственности.

Оформляя льготную ипотеку, нужно помнить, что договор распространяется только на жилое помещение. Поэтому оформить ссуду на приобретение апартаментов или другого типа коммерческого помещения – нельзя. Для этого предусмотрена стандартная процедура ипотечного кредитования со средней процентной ставкой в 9-13% годовых.

Гражданская ипотека — условия для военнослужащих

Если в связи с обстоятельствами личного характера участник НИС принимает решение взять гражданскую ипотеку, он может рассчитывать на выгодные предложения от банков, которые благосклонно относятся к военнослужащим. Даже если военный примет решение одновременно выплачивать две ипотеки, при достаточном уровне дохода он может быть уверен в одобрении со стороны банка.

Разница в процентах обычно на 1-2% ниже рыночной, но бывают и более щедрые условия по гражданской ипотеке для военных.

Наличие гражданской ипотеки не исключает право на получение средств на счет НИС. Единственное, о чем стоит помнить, так это о целевом назначении денег, которые зачисляются участнику НИС. То есть эти средства могут быть использованы только на покупку недвижимости, а не на автомобиль, образование детей и прочие нужды.

Нередко еще до приобретения права на военную ипотеку человек берет жилищный кредит. Затем однажды у него появляется личный счет, на который каждый год поступают деньги от государства, и он хочет в дальнейшем использовать полученные средства для того, чтобы погасить уже взятый заем.

Это не запрещено законом, однако связано с некоторыми юридическими нюансами. Поэтому самостоятельно такую сделку лучше не проводить, а воспользоваться услугами квалифицированного посредника.

Еще несколько способов ускорить решение жилищного вопроса

Хорошей альтернативой гражданской ипотеке для военных, которые не могут ждать, является потребительский кредит на специальных условиях. Сейчас правительство обсуждает эту тему с крупными банками с целью предоставить военным возможность получить потребительский кредит с максимально низкой процентной ставкой.

Один момент: если погашение кредита на жилье происходит за счет государства, то за выплату потребительского кредита заемщик будет отвечать совершенно самостоятельно.

Не будем забывать и про такой хороший способ улучшить жилищные условия российской семьи, как материнский капитал. С юридической точки зрения нужно учесть, что при использовании материнского капитала квартира будет оформлена на всех членов семьи.

Если жилье приобретается только за счет военной ипотеки, собственником является единолично член программы НИС. Многие застройщики готовы принять оплату с помощью средств НИС и материнского капитала, имеется возможность проводить такие сделки и на вторичном рынке.

Единственным неудобством для продавца здесь может стать лишь некоторая задержка в сроках перечисления денег на счет от госструктур. Но зато есть полная уверенность в платежеспособности покупателя, что тоже немало.

Условия получения ипотеки

Как было отмечено выше, оформление ипотеки – чуть ли не единственная возможность для граждан РФ обзавестись собственным жильем, поэтому актуальность данного кредитования в нашей стране постоянно велика.

В принципе, ничего удивительного в этом нет, ведь платить 5–30 лет небольшими платежами намного удобней и проще, нежели копить все эти годы деньги на покупку квартиры или дома. К тому же во втором случае нет никаких гарантий, что нужная сумма будет накоплена или рубль, например, «не обвалится».

ФЗ «Об ипотеке» определяет порядок ее оформления и особенности данного кредитования. Согласно его положениям, банки вправе оценивать платежеспособность потенциального «ипотечника» по нескольким параметрам, даже с учетом того – что по кредиту в залоге кредитора будет находиться покупаемое жилье. Принципы оценки клиентов у банковских организаций могут разниться, что вполне естественно. Однако следует выделить ряд базовых особенностей ипотеки в РФ, а именно:

- Ее выдачу на длительный период – 5–50 лет.

- Предоставление заемных средств исключительно под нужды для покупки жилой площади или ее организации посредством строительства.

- Необходимость оставления банку залога в виде объекта покупки.

К сожалению многих граждан, постоянная нестабильность экономики России негативно сказывается на общем облике ипотеки в нашей стране. Так, согласно официальной статистике, переплата по ипотечным займам в РФ чуть ли не самая высокая в мире, плюс ко всему примечательна скачкообразная инфляция. В любом случае именно ипотека, в отличие от тех же потребительских и иных кредитов, является лучшим видом займа для покупки жилья, поэтому его выдача осуществляется стабильно уже долгие годы.

На данный момент условия предоставления ипотеки гражданам России представлены довольно-таки щадящим списком. Большинство банков готовы выдавать данный кредит россиянам, если кредитуемое лицо соответствует следующим параметрам:

- Возраст на момент выдачи – 21–65 лет.

- Возраст на момент погашения ипотеки – 65–75 лет.

- Трудовой стаж – не менее 1 года за все время и не менее 4–6 месяцев на последнем месте работы.

- Доход – от 27 000 рублей, так как данная рамка позволяет взимать с «ипотечника» законодательно установленный максимум ежемесячных выплат в 40–50% от всего дохода.

- Необходимый перечень документов – паспорт гражданина РФ, свидетельство о рождении детей (при наличии), документы о браке (при наличии), справки о доходах и копия трудовой книжки.

Естественно, большие шансы на оформление займа имеют семейные пары со стабильным доходом и небольшим количеством детей. Однако не стоит забывать: случай с каждым потенциальным «ипотечником» — дело индивидуальное, поэтому и рассматривается банком соответствующем образом.

Непосредственно выдача ипотеки обычно осуществляется по следующим условиям:

- Процентная ставка – 12–18 процентов годовых.

- Размер первоначального взноса – 5–30 процентов от общей суммы займа.

- Страхование – возможно, но необязательно (как правило, включается в договор кредитования).

- Срок возврата займа – 5–50 лет.

- Залог – покупаемый или строящийся объект недвижимости.

- Поручители, дополнительное подтверждение доходов и тому подобное – по требованию банка.

Кому дают ипотеку без первоначального взноса: возможные варианты

Практически все банки требуют первоначальный взнос при получении ипотеки. Отсутствие взноса повышает финансовую нагрузку на заемщика, а значит повышается риск для банка.

Какое-то время существовали ипотечные программы, предоставляющие займ без первого взноса, но с началом кризиса они перестали действовать. Первый взнос должен составлять не менее 15-20% от стоимости жилья. Чем больше взнос, тем более выгодные условия предлагает банк. Обычно кредитные организации снижают процент при большой сумме первого взноса. В качестве первоначального взноса допускается использование материнского капитала (через 3 года после рождения второго ребенка).

Первоначальный взнос представляет собой проблему, так как не все могут найти достаточную сумму. Клиенты ищут ипотечные программы без вноса, но они всегда имеют более высокий процент.

- Другой кредит. Некоторые заемщики берут потребительский кредит, который используют как первый взнос, а затем берут ипотеку. При получении ипотеки банк проверит кредитную историю и, увидев другой кредит, может отказать в заявке. Есть банки, которые сами выдают 2 кредита. Это большой риск как для банка, так и для заемщика, так как финансовая нагрузка слишком велика.

- Залог имеющегося жилья. Кредитные организации могут выдать кредит без первого взноса при условии залога другого жилья, движимого или недвижимого имущества, ценных бумаг. Не все банки идут на это, поскольку ипотека уже предполагает залог покупаемого жилья.

- Две ипотеки. Это способ в России не практикуется на данный момент. Банк выдает сразу 2 ипотечных кредита на разных условиях: один для первого взноса, второй на покупку жилья.

Для получения ипотеки клиент может обратиться к ипотечному брокеру. Этот специалист подыскивает оптимальную ипотечную программу на необходимых условиях.

Виды ипотечных программ

Рассматривая вопрос, какая бывает ипотека, стоит обратить внимание на наличие льготного аспекта или определенных условий. Среди популярных направлений кредитования, выделяют:

- господдержкой от 6,5%;

- вторичное жилье от 7,4%;

- новостройки от 7,4%;

- рефинансирование ипотеки от 7,4%.

Также принято разделять сельскую ипотеку и городскую. Первая имеет льготную основу и субсидируется государством. Программа была запущена в мае текущего года и предусматривает процентную ставку до 3%. Отдельным направлением пользуются программы, которые позволяют приобрести жилье, но без подтверждения дохода. В этом случае, банки предлагают срок до 20 лет, а процент выше среднего — от 7,4%.

Стандартные

Фактически, это обычный кредит, который предусматривает стандартную процентную ставку, стартовый взнос и не предлагает соискателю каких-либо льгот. Также можно отнести к этой категории и кредит, который оформляет иностранное лицо. Покупая жилье в кредит, оно автоматически получает вид на жительство, но камнем преткновения может стать политика того или иного банка. А о том, что такое овернайт, используют ли его во время кредитования можно узнать из статьи на www.gq-blog.com и даже оставить свой комментарий.

Социальные

Это вариант с господдержкой для семей с детьми, когда правительство берет на себя часть расходов. Для получения кредита на льготных условиях семья должна быть признанной такой, что нуждается в улучшении жилищных условий. Большинство из программ регламентированы условиями национального проекта «Доступное и комфортное жилье — гражданам РФ».

Разумеется, что вопрос «Что такое льготная ипотека, ее условия и кому ее дают» волнует многих. По сути, это люди определенных профессий, также те, кто хочет купить жилье в сельской местности или определенных регионах, в частности на Дальнем Востоке. Получить кредит на покупку можно до 1 ноября текущего года, а процент не будет превышать 6,5%, но только в банках-участниках программы. Получить его можно, соблюдая условия:

- сумма не более 3 млн. рублей (Для Питера и Москвы — 8 млн);

- первоначальный взнос 20%;

- покупка только строящегося объекта или того, что уже сдан в эксплуатацию, в многоквартирном доме.

Купить вторичное жилье, таунхаус, или частный дом не получится на таких условиях.

Нестандартные

Получить такие кредиты можно на строительство дома, а участниками могут быть:

выпускники военных образовательных учреждений, которые прослужили минимум 3 года, а первый контракт заключили не позднее 1 января 2005 года;

молодые учителя; им предлагается ставка на уровне 8,5%, но во внимание принимается стаж и территория проживания.

Отдельным направлением нетипичного кредитования можно считать «Материнский капитал», ведь родители могут его использовать как часть стартового взноса для дальнейшего приобретения квартиры под залог или долевого участия в строительном проекте.

Что потребуется при оформлении ипотеки

Чтобы оформить кредит на жильё, заемщик должен соответствовать требованиям банка и собрать внушительный пакет документов. Условия выдачи отличаются в зависимости от выбранного банка. Например, одни выдают денежные средства только при наличии российского гражданства, а в других взять ипотеку могут и иностранные граждане.

В целом перечень требований к заемщику сводится к следующим характеристикам:

-

Возраст клиента – от 21 года до 75 лет на момент погашения. Некоторые банки могут снизить нижнюю границу до 18 лет.

-

Наличие постоянной регистрации на территории РФ. При этом приобретаемый объект может находиться в другом регионе.

-

Платежеспособность. Обязательно наличие официального дохода в достаточном размере для погашения ипотеки и других обязательств клиента. Платежеспособность подтверждается справкой по форме 2-НДФЛ или выпиской по счету, если вы получаете заработную плату на карту того банка, где оформляется ипотека. Общая сумма ежемесячных платежей не должна превышать 40% от дохода. При необходимости повышения уровня платежеспособности можно привлечь созаемщиков.

-

Трудовой стаж. Как правило, чтобы получить кредит на жильё, заемщик должен отработать на текущем месте не менее 6 месяцев и иметь общий стаж не менее 1 года за последние 5 лет. Срок занятости подтверждается копией трудовой книжки, заверенной работодателем. Если клиент получает заработную плату на карту банка-кредитора, то в этом случае достаточно 3-х зачислений, то есть нужно отработать всего 3 полных месяца (подтверждающие документы не потребуются).

-

Кредитная история. Клиенты с положительной репутацией могут рассчитывать на одобрение заявки под сниженные процентные ставки. Если кредитная история испорчена, то вам придется столкнуться с отказом банка. В этом случае помощь в получении ипотеки могут оказать ипотечные брокеры, которые подберут кредитора с максимально лояльными условиями.

-

Наличие первоначального взноса. С учетом выбранной ипотечной программы он может составлять от 10 до 50% от стоимости жилья.

Если в сделке участвуют созаемщики, то к каждому из них предъявляются аналогичные требования. Супруги выступают созаемщиками в обязательном порядке даже при отсутствии дохода и постоянного места работы.

Для получения ипотеки определенные требования касаются и приобретаемого имущества. Жилье оценивается с точки зрения материалов, при помощи которых выполнялось его строительство, наличия инфраструктуры, коммуникаций, подъездных путей, территориального расположения. На основании всех этих факторов определяется степень ликвидности объекта недвижимости и возможность передачи его в залог. Также оформление ипотечного кредита потребует предоставления документов на приобретаемую недвижимость, а именно:

-

проект договора купли-продажи;

-

кадастровый паспорт;

-

документы, подтверждающие право собственности на готовое жилье;

-

отчет об оценке.

Если приобретается недвижимость на этапе строительства, то необходимо собрать пакет разрешительных документов от застройщика.

На что обратить внимание

Важно, какую сумму вы готовы отдать в качестве первоначального взноса и сколько готовы отдавать ежемесячно на погашение кредита. Хорошо, если эта сумма составит не более 30 % семейного дохода

В этой ситуации не стоит надеяться на повышение зарплаты или получение дополнительного заработка. Если этого не произойдет, бремя ипотеки станет для вас слишком тяжелым, и вы можете даже потерять квартиру.

Выбирая банк, обратите внимание на процентную ставку. Не пренебрегайте мелочами

Казалось бы, особой разницы между ставками 12 % и 12,5 % нет, но ведь кредит вы будете выплачивать в течение долгих лет, а за это время полпроцента выльется в существенную сумму. Например, если вы берете 3 000 000 рублей на 20 лет, то переплатите 210 000 рублей, а если на 30 лет – то 450 000 рублей.

Берите ипотеку в той валюте, в которой получаете зарплату или иной доход. Конечно, ставки по валютным кредитам более привлекательны, но рисковать не стоит. Хочется еще раз напомнить, что выплачивать вам придется на протяжении долгих лет, а за это время может случиться не один кризис. Например, во время кризиса 2008 года многие люди, взявшие ипотеку в долларах, не смогли выплачивать проценты и потеряли свои квартиры.

Проценты по ипотеке могут быть фиксированными или плавающими. Привлекательность плавающих заключается в том, что они снижаются вместе со снижением ставки рефинансирования ЦБ. Это приведет к уменьшению и ежемесячных платежей. Но тут следует учесть, что ставка рефинансирования снижается только в условиях стабильной экономической ситуации.

В нашей стране можно прогнозировать это на длительное время? Скорее всего – нет. А при повышении ставки выплаты, соответственно, также повысятся. Поэтому пытаться выиграть на плавающей ставке не стоит.

Не забывайте о том, что в квартиру с голыми стенами вы въехать не сможете. Вам понадобится ремонт, мебель, техника, предметы интерьера. Поэтому берите ипотеку на максимально доступную сумму. Лишние деньги вы потратите на обустройство жилья. Это очень выгодно, потому что ставка по ипотеке ниже, чем по потребительскому кредиту.

Многие люди не думают о том, как правильно взять ипотеку на квартиру, и стараются сразу приобрести просторное жилье с множеством комнат, не учитывая свои финансовые возможности. Это делается с дальновидными целями: жениться, родить детей… Но мы советуем начать с небольшой квартиры.

Во-первых, за нее вы быстрее и безболезненней расплатитесь. Во-вторых, при дальнейшем расширении жилплощади у вас уже будет потенциал в виде квартиры, и условия новой ипотеки будут для вас более легкими.

Заранее изучите цены на рынке жилья. Особенно это касается приобретения недвижимости на вторичном рынке. Не дайте риелторам вас обмануть, продав плохую квартиру за высокую цену.

Не покупайте неликвидную недвижимость, которую потом будет трудно реализовать. К ней относятся квартиры:

- в неблагополучных районах;

- в домах, близко расположенных к трассам;

- на первых и последних этажах;

- в домах, находящихся рядом с промышленными предприятиями;

- в районах с плохой инфраструктурой.

Условия получения льготной ипотеки и сроки

Программа предоставляет льготу для семей, в которых:

- родился (или родится) ещё один ребенок в период с 1 января 2018 года по 31 декабря 2022 (второй или последующий);

- до 31 декабря 2022 родился ребенок, которому была установлена категория «ребенок-инвалид».

Программой могут воспользоваться семьи, у которых в период с января 2018 года по декабрь 2022 родиться двойня.

В рамках программы кредиты выдаются семьям с детьми до 31 декабря 2022 года. Если малыш родился в период с июля по декабрь 2022 года, семья может получить кредит до 1 марта 2023 года.

Получить кредит по льготной программе могут только граждане РФ.

Ограничений по выдаче кредитов под 5% нет. Главное, чтобы заемщик и созаемщик проходили по требованиям банков.

Преимущества и недостатки ипотеки

Ипотечное кредитование имеет следующие положительные стороны:

- Новая квартира или дом, приобретенные за банковские деньги, переходят в собственность заявителя. Банк сразу переводит деньги на счет продавца, чтобы завершить куплю-продажу.

- Стоимость на жилье каждые 6 месяцев меняется, а рубль обесценивается, поэтому покупку недвижимого имущества относят к выгодному инвестированию.

- Законом обозначается, что при преждевременном погашении задолженности финансовое учреждение не может препятствовать этому путем штрафов. Гражданин может в любой момент совершить платеж, больший, чем указано в графике. Процентная ставка будет начисляться на остаточную сумму.

- Арендную плату за купленное имущество можно сопоставить с регулярными платежами по кредиту. Банк может разрешить передавать жилье в аренду.

- Если будет уменьшена кредитная ставка на недвижимое имущество в другом кредитном учреждении, клиент может провести рефинансирование – взять кредит на кредит.

У кредитного продукта есть и минусы:

- Высокая цена. В европейских странах ипотечное кредитование не превышает 5 – 7 % годовых на классических условиях. В России сумма в 11 – 15 % от тела долга может стать неподъемной. За 20 лет клиент переплачивает таким образом, что достигается сумма двух квартир.

- Высокий доход выше среднего. Банки требуют предоставление информации по всем источникам дохода, но процент и сроки рассчитываются только по официальным.

- Моральная сторона по причине чувства обязанности. А также ограничения в продаже и обмене имущества.

Также не все граждане соглашаются с требованием по страховке. Лицам банк часто навязывает ненужные страховые услуги, от которых можно отказаться путем подачи заявления.

Процесс покупки квартиры в ипотеку

Необходимо знать, в каком порядке проходит процесс получения ипотеки.

1. Для начала подаётся заявка в банк, с запросом на получение кредита на ипотеку. Необходимо также предоставить документы. Узнать, какие именно документы нужны, следует заранее в выбранном банке.

В банке Вас могут попросить предъявить оригиналы документов, так как это в лучшей мере подтвердит их достоверность. Некоторые кредитные учреждения требуют также предоставить удостоверение о том, что Вы имеете в наличии ценные бумаги или дорогостоящую собственность. Также необходимо предъявить о доходах родных, о болезнях, о социальных льготах, если таковые имеются, и другие документы.

2. После банк рассматривает Вашу заявку и принимается решение о выдаче кредита. Этот процесс обычно занимает не больше недели. Однако решение может быть принято гораздо быстрее, при условии, если заёмщик использует услугу «экспресс ипотека».

3. Если банк дал положительный ответ, то у заемщика есть от двух до четырёх месяцев, чтобы выбрать подходящее жильё. Квартира, выбранная клиентам, должна отвечать требованиям, который выдвинул банк.

4. После выбора подаются документы на приобретаемую недвижимость. Полный список документов также можно уточнить в банке.

5. Независимая организация оценивает приобретаемую квартиру, и банком выносится окончательное решение о сумме займа.

6. Далее покупаемый объект недвижимости подвергается страхованию. Банк также может выдвинуть требование к страхованию жизни заемщика.

7. Заключается договор по купле-продаже недвижимости в ипотеку.

8. Документы регистрируются на государственном уровне, что даёт право собственности клиенту. Регистрируют документы до 5 дней.

9. Заемщик получает документы, которые подтверждают его право собственности на недвижимость, а также позволяют заселиться в квартиру.

Современные банки стремятся к тому, чтобы облегчить процесс сбора и оформления документов для заёмщика. К примеру, чтобы получить ипотечный кредит в банке «ВТБ», Вам нужно предъявить лишь паспорт и ещё один документ на Ваш выбор. Однако это возможно тогда, если изначальный взнос не является ниже, чем 30% от цены недвижимости.

Главное, перед тем, как приобрести квартиру в ипотеку, тщательно изучите программы, которые предлагают банки и выберите самую лучшую для себя. Это позволит в значительной степени сэкономить. Также не забывайте, что стоит останавливать свой выбор на надежных агентствах недвижимости.

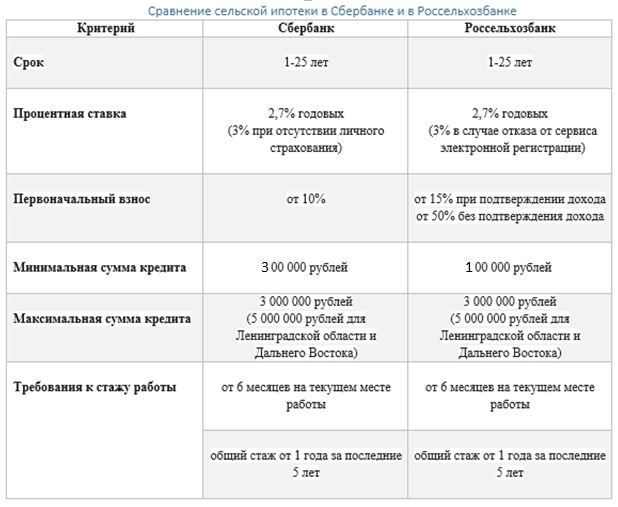

Условия получения сельской ипотеки в Сбербанке в 2021 году

Кредит по программе «Сельская ипотека» доступен до 31 декабря 2022 года

Валюта кредита — Рубли

Минимальная сумма кредита — 300 000 рублей

Максимальная сумма кредита:

- 3 000 000 рублей — для объектов недвижимости, расположенных на сельских территориях (сельских агломерациях) субъектов РФ, за исключением Ленинградской области, Ямало-Ненецкого автономного округа и субъектов РФ, входящих в состав Дальневосточного федерального округа.

- 5 000 000 рублей — для объектов недвижимости, расположенных на сельских территориях (сельских агломерациях) Ленинградской области, Ямало-Ненецкого автономного округа и субъектов РФ, входящих в состав Дальневосточного федерального округа.

Кредит по программе Сельской ипотеки предоставляется на срок от 1 года до 25 лет.

Первоначальный взнос

- От 15%

- От 50% — для клиентов, не предоставивших подтверждение дохода и занятости

Комиссия за выдачу кредита отсутствует

В рамках программы «Приобретение готового жилья»:

Квартира / жилой дом/ таун-хаус, в том числе с одновременным приобретением земельного участка, у физического или юридического лица (за исключением инвестиционного фонда, в том числе его управляющей компании), расположенных на сельских территориях (сельских агломерациях), входящих в состав субъектов РФ, за исключением Москвы, Санкт-Петербурга и Московской области.

В рамках программы «Приобретение строящегося жилья»:

Квартира / жилой дом / таун-хаус, в том числе с одновременным приобретением земельного участка, у юридического лица (за исключением инвестиционного фонда, в том числе его управляющей компании), расположенных на сельских территориях (сельских агломерациях), входящих в состав субъектов РФ, за исключением Москвы, Санкт-Петербурга и Московской области.

Обеспечение по кредиту

Залог кредитуемого объекта недвижимости.

Страхование

Обязательное страхование передаваемого в залог имущества (за исключением земельного участка) от рисков утраты/гибели, повреждения в пользу банка на весь срок действия кредитного договора.

Наличие дополнительных ограничений

- Заемщику и каждому из созаемщиков может быть предоставлено не более 3 жилищных кредитов в течение последнего годового интервала. При определении количества предоставленных кредитов в расчет принимаются кредиты, выданные (в том числе частично) по кредитным договорам, заключенным в течение указанного периода).

- Заемщику и каждому из созаемщиков может быть предоставлено не более одного кредита в рамках государственной программы «Сельская ипотека», в соответствии с Постановлением Правительства № 1567 от 30.11.2019.

- Заемщик и созаемщики не вправе использовать в качестве первоначального взноса средства социальной выплаты, полученной в рамках реализации мероприятий государственной программы РФ «Комплексное развитие сельских территорий», утвержденной Постановлением Правительства РФ от 31.05.2019 №696.

- Кредит предоставляется на приобретение одного жилого помещения.

- Процентная ставка 2,7% годовых

- Надбавка 0,3% — при отказе от использования «Сервиса электронной регистрации»

Требования к заемщикам

- Возраст на момент предоставления кредита — Не менее 21 года

- Возраст на момент возврата кредита по договору — 75 лет

- Стаж работы Не менее 3 месяцев на текущем месте работы. Для зарплатных клиентов Сбербанка достаточно 2 зачислений в течение 3 последних месяцев.

Привлечение созаемщиков

Созаемщиками по кредиту может выступать не более 3-х физических лиц, доход которых учитывается при расчете максимального размера кредита. Супруг(а) титульного созаемщика является созаемщиком в обязательном порядке вне зависимости от платежеспособности и возраста.** Требования к созаемщикам аналогичны требованиям, предъявляемым к заемщику.

Супруг(а) титульного созаемщика не включается в состав созаемщиков в двух случаях:

- если действует брачный договор с режимом раздельной собственности на имущество супругов, в том числе в отношении недвижимости,

- если у супруга или супруги титульного созаемщика нет гражданства РФ.

Остальные требования к созаемщику аналогичны требованиям, предъявляемым к заёмщику или титульному созаемщику.

Гражданство Российская Федерация

Что такое семейная ипотека

Некоторым гражданам нашей страны совсем непросто приобрести жилье или улучшить жилищные условия. Поэтому, они могут претендовать на льготу от государства и воспользоваться одной из предложенных программ. Одним из таких предложений является семейная ипотека от государства.

Льготная ипотека Путина ориентирована на семьи с двумя и более детьми, родившимися в период с 2018 по 2022 год включительно. В данном случае помощь от государства заключается в оплате части процентов по кредиту. Федеральная ипотечная программа предусматривает для таких семей снижение процентной ставки до 6% годовых на протяжении трех-восьми лет.

Период действия такой льготы от государства раньше зависел от количества детей в семье. Например, если родители воспитывали двух детей, для них была предусмотрена помощь в течение трех лет, если трех детей — в течение пяти лет и далее. Сейчас же пониженная ставка действует в течение всего срока действия кредитного договора.

После того, как льготный период завершится, процентная ставка установится на уровне ключевой ставки Центробанка России и плюс 2%.

Предложение по семейной ипотечной программе призвано улучшить демографию страны и благосостояние граждан. На это было выделено 600 миллиардов рублей, что позволит обеспечить дополнительным финансированием более чем 500 000 жителей РФ.

Программа положительно влияет не только на семьи с детьми, но и на строительную сферу, поскольку приобрести жилье по льготе можно только в новостройке. На квартиры на вторичном рынке федеральная программа не распространяется.

Снижение ставки по действующей ипотеке

Принцип федеральной программы довольно прост: государство берет на себя обязательства по оплате части процентов по ипотечному кредиту. Плательщику остаются только 6%. Семьям, оформившим ипотечный кредит до рождения второго ребёнка, можно воспользоваться услугой рефинансирования. Для снижения ставки по уже действующему займу на жилье, следует соблюдать ряд условий:

- Младший ребенок должен быть рожден в промежутке с 2018 по 2022 года.

- Заемщик должен соответствовать требованиям банка. Кредитное учреждение обязательно должно убедиться в платежеспособности клиента и его хорошей кредитной истории, даже если у него уже есть действующая ипотека.

- Квартира должна тоже отвечать определенным требованиям.

В каких банках можно оформить и на каких условиях

Стоит оговорить, что кредит по сниженной ставке выдает не банк, а государство делает так, чтобы Вы платили только 6%. Кредитная организация получит полностью всю сумму, которую она бы выдала заемщику без льготной программы. Недополученные средства банку компенсирует государство.

По программе семейной ипотеки в данный момент работают не все кредитные компании, поскольку к ним тоже предъявляются определенные требования. Максимальная процентная ставка, согласно правилам программы – 6%. Но, многие банки используют этот факт, чтобы предложить заемщикам более выгодные условия. Среди наиболее известных банков, работающих по данной льготной программе, можно отметить следующие:

| Название банка | Название льготной программы семейной ипотеки в данном банке | Минимальная процентная ставка, % |

|---|---|---|

| Сбер | Ипотека с господдержкой для семей с детьми | 4,7 |

| ВТБ | Ипотека с господдержкой для семей с детьми | 5 |

| Дом.РФ | Семейная ипотека | 4,7 |

| Россельхозбанк | Ипотека с государственной поддержкой семей с детьми | 4,6 |

| Газпромбанк | Ипотека с государственной поддержкой семей с детьми | 4,7 |

| Уралсиб | Ипотека для семей с детьми | 5,5 |

| Промсвязьбанк | Семейная ипотека | 3,99 |

Как видите, банки, которые оформляют семейную ипотеку, предлагают действительно выгодные продукты.

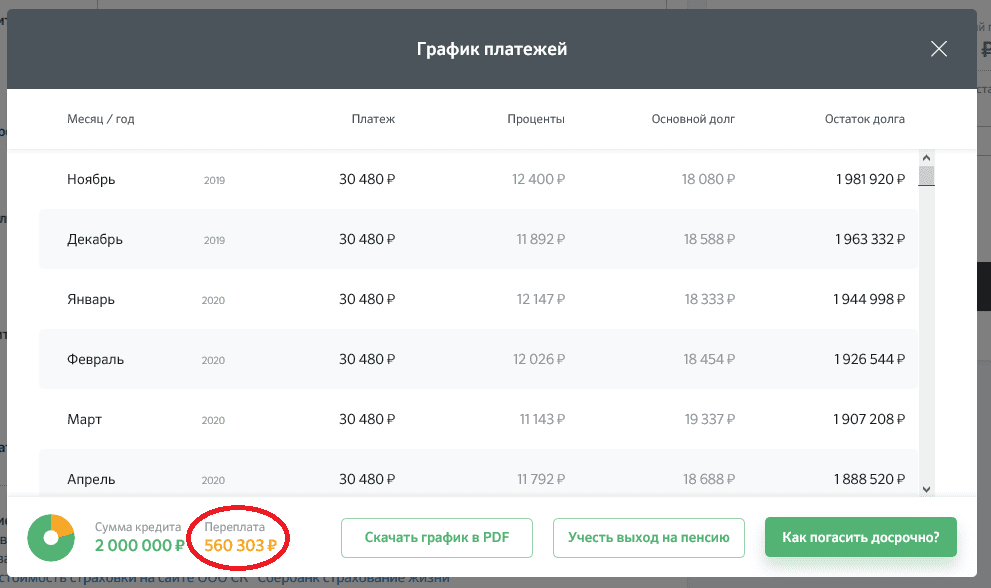

Калькулятор снижения ипотеки

Чтобы предварительно рассчитать разницу между действующей и будущей процентной ставкой, узнать, насколько снизится ежемесячный платеж и переплата, можно воспользоваться калькулятором ипотеки, которые имеются на официальных сайтах всех банков, участвующих в программе.

Рассмотрим на примере известного банка СберБанк.

На этой странице кредитный калькулятор поможет подобрать наилучшие условия по льготной ипотеке.

Для этого ответьте на вопросы системы, выставьте бегунки с левой стороны по следующим параметрам:

- цена квартиры;

- сумма первоначального взноса;

- срок кредитования.

В зависимости от выстроенных параметров, система автоматически рассчитает ежемесячный платеж, общую сумму кредита и выгоду от снижения ставки. Полученные данные можно увидеть по правой стороне калькулятора.