Порядок действий после одобрения ипотеки

Содержание:

- Как долго рассматривается заявка на ипотечное кредитование в Сбербанке

- Какие действия при одобрении заявки

- На кого оформляется квартира, кому принадлежит

- Почему могут отказать в ипотеке?

- Особенности предварительного одобрения по ипотечному кредиту

- Что делать, если заявление одобрено в СМС-сообщении

- Кто такой созаемщик

- Что еще учитывает банк при рассмотрении заявки

- Требования Сбербанка к объекту недвижимости при оформлении сделки по ипотеке

- Заключительные условия

- Как оформить ипотеку в Сбербанке пошагово

- Виды ипотеки в Сбербанке

- Права и обязанности, плюсы и минусы созаемщика

- Этап третий: собираем документы

- Процентные ставки

- Требования к объекту для ипотеки

- Условия предоставления ипотеки

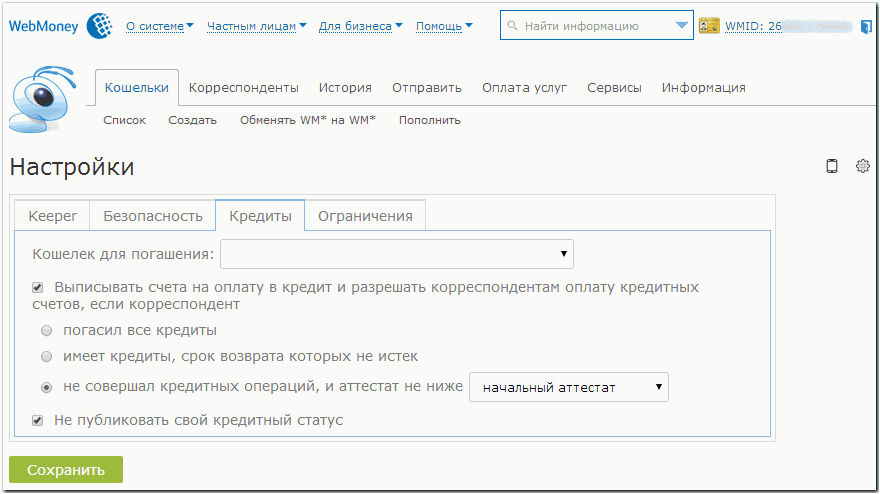

- Подача заявки в режиме онлайн

- Процесс подачи заявления и его рассматривание

- Ипотечный объект

Как долго рассматривается заявка на ипотечное кредитование в Сбербанке

Рассмотрение заявки на ипотечный кредит занимает от 5 до 8 суток. В этот период осуществляется проверка документов потенциального заемщика, его финансового состояния и кредитной истории. Полученный ответ является предварительным.

Согласие на оформление ипотеки через Сбербанк действительно на протяжении 3 месяцев.

Рассмотрение заявления может затянуться в случае:

- предоставления клиентом неполной информации;

- допущения ошибок при заполнении анкеты;

- наличия у заемщика проблем в кредитной истории;

- направления заявки отделом оценки на дополнительную проверку;

- пребывания клиента в стоп-листе или чёрном списке;

- выявления банком открытых непогашенных задолженностей;

- запроса заемщиком крупной суммы с максимальным сроком кредитования.

Какие действия при одобрении заявки

После одобрения заявки на ипотечное кредитование клиентам предстоит выполнить большой объем работы, на который Сбербанком отводится всего три месяца. Такого срока вполне достаточно для того чтобы справиться со всеми нюансами. Он устанавливается неспроста. Это связано с тем, что многие документы перестают действовать через 3 месяца, что может привести к их повторному получению.

Как только получено одобрение, заемщику нужно делать следующее:

- Найти подходящее жилье для покупки;

- Произвести оценку жилья;

- Застраховать имущество, которое планируется использовать в качестве залога;

- Подготовить полный пакет документов для завершения сделки с банком;

- Подписание с участием кредитного учреждения договора купли-продажи недвижимости;

- Перевод необходимой суммы продавцу жилого объекта;

- Регистрация квартиры на условиях, которые были по ипотеке;

- Внести первоначальный взнос по заключенному с кредитным учреждением договору;

- Своевременное внесение платежей по ипотечной ссуде. Клиенту Сбербанком предоставляется график платежей, который применяется для своевременного погашения задолженности.

На кого оформляется квартира, кому принадлежит

После подписания всех документов, покупатель переоформляет право собственности на себя. Он является полноценным собственником этой квартиры. Однако нужно помнить, что сразу после оформления права собственности жилье оформляется в залог банка.

Из-за этого, несмотря на то, что жилье формально является собственностью покупателя, сделать он с ним практически ничего не может. Банк контролирует любые действия с недвижимостью и за невыполнение обязательств перед Сбербанком, могут последовать штрафные санкции или вообще банк выдвинет требование о досрочном погашении кредита.

Почему могут отказать в ипотеке?

Прежде, чем подавать повторную заявку на ипотеку в Сбербанке, надо понять, по какой причине вам отказали. Банки далеко не всегда озвучивают причины отказа, но зная все требования, вы легко можете догадаться, почему банк не ответил согласием. Обозначим частые причины для отказа в ипотеке Сбербанка:

- Несоответствие минимальным требованиям банка (возраст заемщика – от 21 до 75, постоянное трудоустройство – от 6 месяцев, общий стаж – более года);

- Недостоверная информация, поддельные документы, неправильные данные заявителя, нарушал ли закон;

- Слишком низкие доходы и уровень финансовой состоятельности;

- Плохая кредитная история;

- Неполный пакет документов;

- Потенциальный клиент не смог привлечь созаемщиков;

- Клиент не благонадежен. Банк выясняет, не участвовал ли клиент в судебных тяжбах.

Отказ ожидает клиента и в том случае, если объект недвижимости не соответствует требованиям и не прошел проверку. Главное требование к недвижимости – ее ликвидность. Если квартира не устраивает сотрудников банка, они могут предложить найти другую недвижимость.

Особенности предварительного одобрения по ипотечному кредиту

Стоит знать, что в случае ипотечного кредитования Сбербанк в любом случае дает положительный предварительный ответ. Это объясняется трудоемкостью и длительностью всего процесса и последующему прохождению оформления ипотеки по нескольким длительным этапам:

- Подача заявления. Клиентам советуется сразу при оформлении анкеты заемщика, предоставлять сведения об уровне доходности (своего и супруги/ближайших родственников). Также следует одновременно с заявкой передать и остальную требуемую документацию.

- Вторым этапом становится сверка всех характеристик. Именно в это время и происходит отсылка клиенту предварительного согласия.

- Затем начинается непосредственно процедура оформления кредита. Конечно, при полном соответствии всех заявленных требований.

- Клиенту выделяется около месяца, чтобы подыскать подходящий объект недвижимости и предоставить банку-займополучателю документы по будущему жилью. Сюда входит документы-договора на передачу квартиры/дома в собственность, регистрационные бумаги и свидетельства, расписка в выдаче задатка и прочее.

Что делать, если заявление одобрено в СМС-сообщении

Данное уведомление означает, что заемщик уверенно идет на пути к получению кредита. Но стоит помнить, что окончательный вердикт банк-займодавец вынесет только после анализа и изучения всех остальных предоставленных документов.

Поэтому следует тщательно и аккуратно подходить к заполнению заявления заемщика. И не стоит считать, что клиент может утаить некие сведения от службы безопасности Сбера. Все будет проверено самым строгим образом. А первое, что следует делать после получения предварительного согласия – это отправляться в банк со всем подготовленным пакетом документов.

Процесс оформления кредита

Процесс оформления кредита

Для зарплатных клиентов

Клиенты, получающие зарплату на карту Сбербанка, относятся к категории льготников. В случае оформления кредита, условия для них сокращены до минимума. Потребуется лишь паспорт и еще один дополнительный документ, подтверждающий личность. Это может быть ИНН, СНИЛС, загранпаспорт или водительские права. Никаких сведений, подтверждающих уровень платежеспособности, не требуется.

Иные займополучатели

А вот данной категории потенциальных заемщиков придется подготовить довольно обширный список документации. Какие именно потребуются бумаги, зависит от типа кредитования и суммы запрашиваемого займа. В стандартный пакет включены такие бумаги, как:

- российский паспорт;

- заявление-анкета заемщика;

- трудовая книжка либо контракт;

- справка с места работы о трудовом стаже;

- бумага, подтверждающая уровень платежеспособности клиента.

Кто такой созаемщик

По договору кредитования допускается участие до 4−5 дополнительных заемщиков одновременно. Созаемщик по ипотеке – это человек, который вместе с основным заемщиком отвечает за своевременное погашение ипотечного займа. Если владелец кредитного договора перестает платить, полную ответственность перед банком будет нести созаемщик.

Если доход потенциального покупателя недвижимости недостаточен для того, чтобы получить определенную сумму, банк может рекомендовать следующее:

- подобрать квартиру меньшей площади, либо находящуюся в худшем состоянии. Стоимость такой недвижимости будет ниже и для ее приобретения хватит одобренной вам суммы;

- оформить дополнительно еще один займ – в любом из банков. Тогда вам придется оплачивать большую сумму, что может быть непосильной финансовой нагрузкой;

- найти созаемщика по ипотеке. Тогда банк сможет учесть совместный доход и выдать более крупную сумму денег.

Условия привлечения дополнительного лица следующие:

- Банк принимает в расчет доходы дополнительного заемщика, если ваших собственных средств для покупки заявленной недвижимости не хватает.

- Перед банком все заемщики несут солидарную ответственность: и основной, и дополнительные.

- Созаемщик подписывает договор кредитования и имеет право на долю в квартире, приобретаемой с использованием заемных средств.

- Если клиент не может оплачивать долг по кредиту, обязанность погашения задолженности переходит к человеку, разделившему с ним ответственность перед банком.

Если заемщик планирует взять ипотеку, не подтверждая уровень дохода, ответственность по уплате кредита полностью переходит на созаемщика.

Что еще учитывает банк при рассмотрении заявки

Следующую категорию составляют отказы, также связанные с заемщиком, которые, хотя и не указаны в официальном списке требований, но также учитываются банком при одобрении кредита:

- Качество кредитного портфеля. Картина платежеспособности клиента также складывается из истории ранее взятых кредитов. Если были просрочки, то скорее всего последует отказ в ипотеке. Если кредитная история нулевая, банку будет трудно проверить благонадежность клиента, поэтому неизвестно, каким будет итоговое решение. Если до этого имели место множественные обращения в другие кредитные учреждения за ипотекой, это тоже расценивается не в пользу клиента.

- Семейное положение. Преимущество получают семейные клиенты, не имеющие детей, поскольку увеличивается платежеспособность.

- Место работы. Шансы на получение ипотеки становятся в разы выше, если заемщик работает в аккредитованной банком компании, либо в государственных структурах, или же в крупных коммерческих организациях. Трудоустройство у частного предпринимателя автоматически повышает риски на невозврат платежей. Не последнее значение для банка имеет и престиж занимаемой должности.

- Трудовой стаж. Не смотря на установление минимального рабочего стажа (от 6 месяцев), лучше и надежнее для банка будет клиент, проработавший на одном месте длительное время.

- Наличие судимости. Сотрудники службы безопасности, как правило, бывшие работники правоохранительных органов. Они имеют доступ к базам данных, где легко могут «пробить» информацию по заемщику.

- Долговые обязательства. Это касается неоплаченных налогов, штрафов ГИБДД, алиментного долга и иных взысканий.

- Предоставление недостоверных сведений банку. В первую очередь, это касается подложных справок о месте работы и зарплате. И если по знакомству вам составят необходимые документы, то нужно указать телефоны, по которым кредитный специалист может проверить всю информацию. Также будьте готовы четко отвечать на вопросы о своих «трудовых» обязанностях. Кроме того, служба безопасности по своим каналам может проверить достоверность справок.

- Наличие ошибок в анкете и расхождений с представленными документами. Если данные, указанные при первоначальном анкетировании, сильно разнятся с конечными документами (не в пользу заемщика), велики шансы на получение отказа по ипотеке.

- Собеседование. В банк следует идти опрятным и хорошо подготовленным, четко отвечать на вопросы менеджера. Не взирая на то, что все проверки проходят на основании представленных документов, банковский сотрудник может сделать свои пометки к заявке, влияющие на балл одобрения.

Требования Сбербанка к объекту недвижимости при оформлении сделки по ипотеке

При оформлении сделки по ипотеке учитывайте требования, которые предъявляет Сбербанк к недвижимости:

- дом, в котором находится выбранная квартира, не должен находиться в аварийном состоянии и требовать проведения капительного ремонта;

- вторичное жилье должно быть построено не раньше 1970 года (для Москвы) и 1955 года (для остальных субъектов РФ);

- износ дома должен составлять не больше 70%;

- наличие застекленных окон;

- в каждой комнате должны быть батареи, а кухня и санузел оснащены холодным водоснабжением и вентиляцией;

- объект недвижимости не должен находиться под арестом или обременением;

- если в квартире есть перепланировки, то они должны быть одобрены и внесены в техпаспорт.

Заключительные условия

Проверка документов осуществляется службой безопасности банка, а также отделом кредитования. В ее процессе устанавливается достоверность предоставленных сведений, а также ликвидность сделки.

После одобрения заявки, заемщик вносит первоначальный взнос на счет банка (если его нет – он открывается). Все участники приглашаются на подписание. Сделка регистрируется в Росреестре. В результате происходит переход права собственности от продавца к покупателю. Банк добавляет недостающую сумму и производит расчет с продавцом по указанным реквизитам. На недвижимость накладывается обременение в пользу банка с оформлением закладной. После ее регистрации, поручители освобождаются от обязательств.

Платеж по ипотеке осуществляется согласно графику, в указанной сумме и не позже определенной даты. Владельцы карт могут проводить оплату через онлайн-сервис банка. Иные граждане осуществляют платежи в отделениях и терминалах либо безналично через другие банки.

Полное или частичное гашение кредита возможно по истечении срока моратория.

Как оформить ипотеку в Сбербанке пошагово

Для оформления ипотечного кредитования Сбербанк создал сайт Домклик, который позволяет не только оформить ипотеку, но и подобрать необходимый объект недвижимости.

Для оформления ипотеки можно обратиться к застройщику или же в отделение банка. Также можно это сделать самостоятельно, даже не выходя из дома. Достаточно иметь учетную запись в личном кабинете Сбербанк онлайн.

Алгоритм действий:

- в начале страницы можно отредактировать нужную сумму и срок;

- зайти на сайт https://domclick.ru. Интерфейс ресурса прост, и в нем может разобраться человек, который не владеет знаниями в этой области;

- далее необходимо войти в личный кабинет. Для этого возможно использовать учетную запись в Сбербанк онлайн или же зарегистрироваться, введя номер телефона, пароль, паспортные данные;

Сайт удобен и можно спокойно найти информацию об оформлении, необходимых документах и оценке. Мало того, можно посчитать ежемесячный платеж по обязательствам. К примеру, на трехкомнатную квартиру со сроком в 18 лет и первоначальным капиталом 1 миллион, ежемесячный платеж составит 19232 рублей.

- после авторизации Сбербанк просит проверить кредитную историю и при необходимости погасить обязательства. Как правило, даже при наличии небольшого потребительского кредита данный кредитор одобряет ипотеку. Стоит понимать, что в этом случае максимальный кредитный лимит будет несколько ниже;

- ознакомившись с рекомендациями и закрыв все окна, можно приступать к заполнению анкеты. Для начала нужно заполнить (если не авторизация через Сбербанк онлайн) персональные данные –ФИО, дату рождения, образование – все выделенные поля;

- после ввода персональных данных нужно перейти в раздел доход, место работы;

- если авторизация через интернет–банкинг, то этот пункт нет необходимости выполнять. Если же это новая регистрация, то нужно заполнить паспортные данные. Также при необходимости заполнить созаемщика, который позволит получить сумму несколько больше, чем одобрена будет основному заемщику;

Далее нажать «отправить». В течение 3–5 рабочих дней будет известен результат. Если же каких–либо документов не хватает, то персональный менеджер свяжется с заемщиком и уточнить возможность добавления;

- как только будет известно решение, банк известит об этом клиента на этом же сайте;

- необходимо предоставить пакет документов на выбранный объект недвижимости. Если это вторичное жилье, то занимается сбором либо риэлтор, либо покупатель. Если это новостройка, то сотрудник застройщика. После подачи документов в банк статус будет выглядеть следующим образом:

- при одобрении объекта появится запись. И теперь покупатель или же сотрудник застройщика должен посетить Росреестр;

- после оформления права собственности в Росреестре банк перечисляет средства застройщику или продавцу. Появляется статус.

Это последний этап по оформлению ипотеки.

Виды ипотеки в Сбербанке

В рамках действующей акции покупатели квартир в новостройках выплачивают кредит по минимальной годовой ставке от 9,5%. При этом допускается использование материнского капитала в качестве залога или первого взноса. Разрешается подача заявок на кредиты:

- для покупки жилья первичного и вторичного жилого фонда;

- для строительства собственного частного дома (коттеджа);

- для оплаты стоимости жилой площади в недостроенных многоэтажках;

- для ремонта объекта недвижимости, находящегося в собственности.

Существует перечень льготников, для которых первоначальный взнос по кредиту уменьшается на 10%. Это военные, молодые семьи, родители (двое и более детей). При этом кредитом погашается до 75-85% цены жилья. Лимит – 300 тыс. руб. Тридцать лет погашается заем, чтобы долговой гнет позволял семье нормально жить и обеспечивать ребенка.

Страховать залоговое имущество при оформлении кредита обязательно. В качестве залога используется покупаемая недвижимость. Личное страхование – добровольное. Согласие обеспечит дополнительное снижение процентной ставки на 2%. В данном случае страхуется временная потеря трудоспособности, служащая причиной невозможности вносить выплаты по кредиту. Еще 1% от ставки снимают за то, что подающий заявку получает зарплату на карту Сбербанка.

Права и обязанности, плюсы и минусы созаемщика

Если вы собираетесь быть созаемщиком по ипотеке, нужно здраво оценивать риски и те проблемы, которые рано или поздно могут появиться в связи с этим решением. Помните, что ипотечные договора заключаются на длительный период, в течение которого вполне могут произойти разные события:

- если вы соберетесь оформить кредит, ипотека, которую вы брали ранее, ограничит вашу платежеспособность;

- если брак заключили после того, как был подписан кредитный договор, то второй супруг не сможет претендовать на получение доли в купленной квартире. Если супруги решат развестись, то собственником жилья станет заемщик, а возвращать долг банку придется обоим;

- вы согласились разделить ответственность перед банком со своим товарищем, а он прекратил оплачивать ипотечный кредит. Тогда вам придется платить вместо него – но согласится ли он компенсировать вам траты по ипотеке?

- ипотека получена супругами, который состоят на момент приобретения жилья в законном браке. Тогда приобретаемую недвижимость необходимо оформить как общую долевую собственность. Если супруги разводятся, то жилье придется разменивать, что может занять длительное время и не всегда удобно;

- если вы собираетесь принять на себя исполнение обязательств по чужому кредиту, помимо договора кредитования нужно будет заключить дополнительное соглашение, по которому вам будет гарантироваться возвращение затраченных денег или выделение в вашу собственность доли приобретаемой квартиры.

Чтобы не возникло недопонимания между основным и дополнительными заемщиками, нужно застраховать возможные риски. Если возникнут обстоятельства, повлекшие смерть созаемщика или утрату им трудоспособности, страховая компания возместит долг банку.

Этап третий: собираем документы

Теперь наступила определённость с тем, какую именно квартиру будем приобретать, а значит, настало время собирать документы на неё. Понадобятся следующие документы:

- правоустанавливающие – то есть договор купли-продажи, подтверждение получения по наследству и тому подобные;

- копия паспорта лица, которое будет продавать недвижимость;

- справки об отсутствии задолженностей по коммунальным платежам;

- выписка из Единого Реестра.

Когда документы будут собраны, можно отправляться в банк и предоставить их для проверки. Если проверка будет ими успешно пройдена, то настанет время для следующего этапа.

Процентные ставки

В Сбербанке, как и во многих банковских учреждениях, процентные ставки устанавливаются в зависимости от суммы первоначального взноса по ипотеке.

Пропорция показывает, что чем больше первый взнос, который может себе позволить заёмщик, тем меньше процентов по договору он будет выплачивать в будущем.

Если при равном первоначальном взносе срок выдачи ипотеки больше, то и процентные ставки соответственно увеличиваются.

Если клиент не своевременно вносит платежи по кредиту, а также не выплачивает предусмотренные проценты, то Сбербанк может применить санкции в виде повышения процентов вплоть до 20% годовых.

А в случае систематической долгосрочной неуплаты объект залога может быть конфискован для продажи, чтобы погасить оставшуюся сумму задолженности по ипотеке.

Требования к объекту для ипотеки

Выбирая квартиру в условиях вторичного рынка, следует учесть такие параметры:

- Местоположение жилья – благополучный район, где развита инфраструктура.

- Может быть оформлено жильё, построенное минимум в 1955 году, а в столице – минимум в 1970 году. Разрешенный возраст строения нужно уточнить у банковского специалиста.

- Уровень износа жилого строения – максимум 70% от всего срока эксплуатации.

- Каждая комната должна быть оборудована батареями, застеклёнными окнами, холодной водой, вентиляцией на кухне и санузлом. Дверные и оконные проемы должны располагаться согласно техпаспорту.

- У жилого строения должен быть бетонный, железобетонный либо каменный фундамент.

- На все изменения, которые произвели прежние владельцы, должно быть согласие районного архитектурного управления.

Когда квартира выбрана, проводится оценка стоимости. Для этого нужно обратиться в компанию, аккредитованную Сбербанком. Проведение данной процедуры гарантирует банковской структуре, что приобретаемое жильё ликвидно и его можно продать за ту же цену.

Условия предоставления ипотеки

Условиями являются сумма ипотеки, которая пропорциональна стоимости недвижимости, процентная ставка и срок кредитования.

Также учитывается первоначальный взнос и стоимость залога. О том каким бывает первоначальный взнос по ипотеке читайте здесь.

Если заёмщик оформляет ипотеку впервые, то проверяется его кредитная история по другим направлениям кредитования.

Условия, предлагаемые Сбербанком, признаны гораздо более выгодными потому, что:

- Зарплатным или корпоративным клиентам Сбербанка открывается возможность оформления ипотеки всего по двум документам;

- Могут учитываться средства семьи заёмщика или привлекаться созаемщики для создания гарантий большей платёжеспособности и больших шансов выдачи ипотеки;

- Сумма ежемесячных платежей по ипотеке может быть списана с заработной платы на карте или же внесением средств онлайн, то есть не нужно возиться со множеством бумаг и квитанций.

Сбербанк предполагает возможность досрочного погашения задолженности по ипотеке.

В таком случае никаких дополнительных процентов не изымается, а если все дополнительные платежи были внесены изначально, в случае за счёт государства, то их сумма учитывается при уменьшении окончательного остатка кредита в Сбербанке.

Необходимые документы

Сбербанк допускает возможность оформления ипотечного договора всего лишь по предоставлении двух документов, без справки о доходах и поручителей.

Клиенту нужно подать лишь документ, удостоверяющий личность (копию паспорта) и другое удостоверение личности в виде водительских прав, загранпаспорта или военного билета, а также заполнить заявление-анкету.

Если же залогом по ипотеке дополнительно будет выступать имеющаяся у заёмщика собственность, то необходимо предоставить документы, подтверждающие право владения, а также акт оценки имущества.

Уже после рассмотрения заявки на стадии заключения ипотечного договора клиент подаёт документы касательно приобретаемой недвижимости и внесения первоначального взноса.

Видео по теме:

Подача заявки в режиме онлайн

Для экономии собственного времени и сил лучше подать заявку онлайн с помощью сети интернет, а уже потом в случае утвердительного решения клиент должен лично появится в отделении Сбербанка для уточнения деталей и оформления ипотечного договора.

Для подачи заявки в режиме онлайн нужно лишь заполнить необходимые сведения, что включают:

- паспортные и личные данные;

- город, в котором клиент планирует приобрести недвижимость;

- сумму, что требуется к выдаче.

Срок рассмотрения заявок зависит от загруженности системы и работников Сбербанка и составляет от 2 до 5 дней.

После этого с вами свяжутся консультанты Сбербанка и сообщат о принятом решении и других нюансах.

Процесс подачи заявления и его рассматривание

Для получения ипотеки через Сбербанк нужно обратиться непосредственно в отделение к кредитному менеджеру либо оформить заявку на официальном портале. Если выбран первый способ, надо прийти в отделение банка, взяв с собой начальный пакет документов. Если же выбран второй способ, тогда заполняется электронная анкета на сервисе ДомКлик.

Теперь придется дождаться, пока заявка будет рассмотрена. На это может потребоваться от 1 дня до 5 суток. Это обусловлено занятостью работников банка, достоверностью представленных сведений и кредитной историей потенциального заемщика.

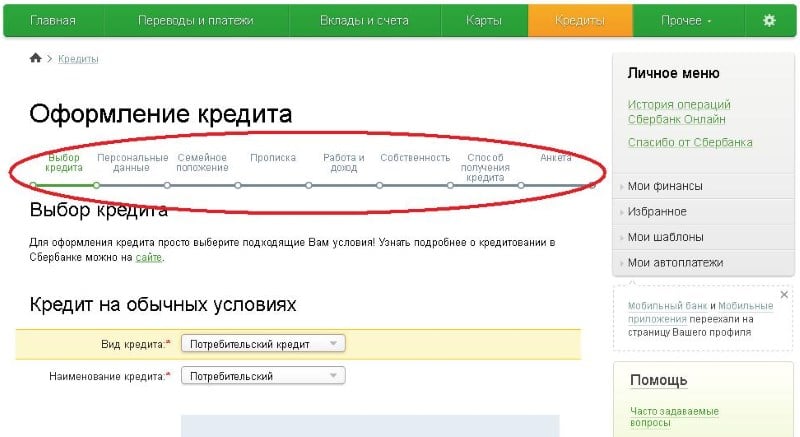

Если заемщик решил подать онлайн-заявку, нужно следовать такому алгоритму:

- На официальном сайте ДомКлик зарегистрироваться в личном кабинете. Для этого можно воспользоваться услугой Сбербанк-Онлайн.

- Подсчитать с помощью калькулятора, сколько придется платить каждый месяц, пользуясь соответствующей программой и внося корректировки в сроки выплат, а также узнать сумму на первоначальный взнос.

- Нажать на кнопку «Подать заявку». На экране появится анкета для заполнения. Для повышения шансов на получение позитивного ответа должен быть указан созаемщик.

- Вставить запрашиваемые документы в отсканированном виде.

- Кликнуть по надписи «Отправить заявку».

Ипотечный объект

Если заемщик более-менее подходит под банковские стандарты, и все в порядке с документами, отказать в ипотеке могут по причине несоответствия недвижимости банковским требованиям.

А требования эти таковы:

- Для новостройки. Самый выигрышный вариант – ипотека от одобренного банком застройщика. Если девелопер не аккредитован в банке, то он может не отвечать банковским требованиям, и на этом основании в ипотеке будет отказано.

- Для вторички:

- Ликвидность. Оценивается по множеству параметров: технические характеристики дома, процент износа, этаж, расположение и т.п.

- Юридическая чистота имущества и сделки. Сюда относят отсутствие нелегальных перепланировок, свободу недвижимости от арестов и обременений.