Разбираемся в деталях: из каких частей состоит пенсия по старости

Содержание:

- Что такое страховая пенсия?

- О страховых разновидностях

- Особенности социальных выплат

- Сосуды

- Социальная пенсия по старости

- Выплата накопительной части пенсии

- Как формируется накопительная часть

- Средняя пенсия в России по регионам

- Что такое индивидуальный пенсионный коэффициент?

- Корректировка в накоплениях

- О составе социальных пенсий

Что такое страховая пенсия?

Пособия, выплачивающиеся гражданам каждый месяц и предоставляющиеся в виде возмещения зарплаты или других выплат, утраченных в связи с возникшем состоянием здоровья, не позволяющим выполнять работу (или преклонный возраст и иные обстоятельства: утрата кормильца) называются страховой пенсией.

Представленное понятие и условия его получения, а также выплаты на территории России определяются ФЗ № 400.

Елена Смирнова

Пенсионный юрист, готова ответить на ваши вопросы.

Задать мне вопрос

По правилам, к пособию страховой пенсии добавляется фиксированная денежная выплата, зависящая от вида пенсии.

О страховых разновидностях

Существуют три вида страховой пенсии

Это первый тип помощи, к которому рекомендуется присмотреться. Такие выплаты закрепляются на уровне законодательства. Они прописаны в законах, действующих на Федеральном уровне. Но получение подобной помощи доступно далеко не всем. Начисления могут иметь три причины:

- Из-за потери кормильца.

- В связи с инвалидностью.

- При достижении определённого возраста.

Это единственные возможные основания, других в этой группе нет. Практически любой гражданин может рассчитывать на перечисление, когда достигает определённого возраста.

На данный момент верхняя граница для мужчин равна 60 годам. Женщины страховые выплаты получают уже после 55.

Но можно рассчитывать на то, что в ближайшем будущем граница будет расширяться. Для получения большей суммы надо иметь страховой стаж, чем больше – тем лучше.

Особенности социальных выплат

Страховые выплата по старости — одна из разновидностей

Социальные выплаты получают те, у кого вообще не появилось официального рабочего стажа. Разновидности в данном случае такие же, что и в описанных выше ситуациях.

Помощь выдают после потери кормильца, либо по старости, инвалидности.

Социальная помощь отличается от страховой тем, что она не очень большая, мягко говоря. И даже для получения данного вида поддержки нужно иметь трудовой стаж, минимум – пятилетний. Неизвестно, будут ли в дальнейшем увеличиваться размеры подобных пособий.

Важно помнить, что в стаж для начисления пенсии, помимо основной работы, могут входить следующие моменты:

- Уход за детьми до достижения трёхлетнего возраста.

- Присмотр за престарелыми родственниками.

- Пенсии по старости

Для расчёта компенсаций данного вида используют достаточно простую схему.

Накопительную часть определяют так:

- Берут все деньги, которые находятся на счету пенсионера.

- Сумма делится на 228.

- Итоговый результат складывается со страховой пенсией.

Иная схема у части, которая именуется страховой.

Здесь есть фиксированный размер выплат, умножаемый на коэффициент по отсрочке ухода на пенсию. После этого к результату добавляем итог перемножения стоимости пенсионного коэффициента с индивидуальным показателем отсрочки ухода на пенсию.

Сосуды

Кровеносные сосуды сердца

Легочная артерия. Диаметр легочной артерии (ЛА) — ≤ 21 мм, время ускорения ЛА — ≥110 мс. Уменьшение просвета сосуда свидетельствует о стенозе или патологическом сужении легочной артерии. Систолическое давление ≤ 30 мм рт.ст., среднее давление — ≤ 20-25 мм рт.ст.; Повышение давления в легочной артерии, превышающие допустимые пределы, свидетельствует о наличии легочной гипертензии.

Нижняя полая вена. Диаметр нижней полой вены (НПВ) — ≤ 21 мм; Увеличение нижней полой вены в диаметре может наблюдаться при значительном увеличении объема правого предсердия (ПП) и ослабления его сократительной функции. Такое состояние может встречаться при сужении правого атриовентрикулярного отверстия и при недостаточности трехстворчатого клапана (ТК).

В других источниках можно найти более подробную информацию об остальных клапанах, крупных сосудах, а также расчетах показателей. Приводим некоторые из них, которых недоставало выше:

- Фракция выброса по Симпсону — норма ≥ 45%, по Тейхольцу — ≥ 55%. Метод Симпсона применяется чаще, так как обладает большей точностью. Согласно этому методу вся полость ЛЖ разделяется условно на определенное количество тонких дисков. Оператор ЭхоКГ в конце систолы и диастолы производит измерения. Метод Тейхольца по определению фракции выброса проще, однако при наличии в ЛЖ асинергичных зон полученные данные о фракции выброса являются неточными.

- Понятие нормокинеза, гиперкинеза и гипокинеза. Такие показатели оценивается по амплитуде межжелудочковой перегородки и задней стенки ЛЖ. В норме колебания межжелудочковой перегородки (МЖП) находятся в переделах 0,5-0,8 см, для задней стенки ЛЖ — 0,9 — 1,4 см. Если амплитуда движений составляет меньше указанных цифр, говорят о гипокинезе. При отсутствии движений — акинез. Существует понятие и дискинезии — движение стенок с отрицательным знаком. При гиперкинезе показатели превышают нормальные значения. Может также иметь место асинхронное движение стенок ЛЖ, что часто встречается при нарушении внутрижелудочковой проводимости, мерцательной аритмии (МА), искусственном водителе ритма.

Социальная пенсия по старости

Социальная пенсия по старости существует для поддержки незащищённых слоёв населения. Получить её могут граждане преклонного возраста, постоянно проживающие в России.

В отличие от страховых и государственных пенсий, социальную пенсию по старости могут получать люди, совсем не имеющие страхового стажа, пенсионных баллов и даже гражданства РФ.

Выплата социальных пенсий по старости регулируется законом «О государственном пенсионном обеспечении в Российской Федерации».

Кому положена социальная пенсия по старости

Социальная пенсия по старости выплачивается двум категориям граждан:

- людям преклонного возраста, которые по каким-либо причинам не смогли заработать достаточное количество страхового стажа и пенсионных баллов;

- представителям малочисленных народов Севера для их поддержки.

Для этих категорий людей действуют разные требования для назначения пенсии.

Условия назначения социальной пенсии по старости

Престарелым гражданам, не имеющих достаточного страхового стажа и пенсионных баллов, страховая пенсия по старости назначается при выполнении следующих условий.

Пенсионный возраст: 65 лет — для мужчин, 60 лет — для женщин

Гражданство России или постоянное проживание в РФ от 15 лет

Отсутствие официального места работы.

Так как этот вид пенсии предназначен для поддержки нетрудоспособных граждан, наличие оплачиваемого места работы может стать помехой для её назначения. Поэтому, при обращении за социальной пенсией по старости, если вы работаете неофициально, не сообщайте об этом в ПФР.

Для представителей малочисленных народов Севера условия такие:

Пенсионный возраст: 55 лет — для мужчин, 50 лет — для женщин

Постоянное проживание в районах Севера на момент выхода на пенсию.

Все районы проживания малочисленных народов Севера перечислены в постановлении правительства РФ №22 от 11 января 1993 года. Подробнее о них можно узнать на странице «Малочисленные народы Севера».

Размер социальной пенсии по старости

Обеим категориям граждан, которые получают социальную пенсию по старости, полагаются выплаты одинакового размера.

Размер социальной пенсии с 1 апреля 2021 года по старости: 10 058,39 рубля.

Индексация социальных пенсий составит 2,6%.

Жителям тех регионов России, где прожиточный минимум пенсионера больше, чем социальная пенсия по старости с учётом всех дополнительных выплат, полагается

социальная доплатак пенсии.

У тех граждан, кто получал трудовую пенсию по инвалидности, но по достижении 65 или 60 лет (для мужчин и женщин соответственно) был переведён на получение социальной пенсии по старости, её размер не может быть меньше, чем был размер трудовой пенсии по инвалидности. Таким людям выплачивается повышенная социальная пенсия.

Жителям районов крайнего Севера и приравненных к ним местностей выплачивается социальная пенсия, умноженная на соответствующий коэффициент.

Районный коэффициент действует только во время проживания пенсионера в данной местности, до смены места жительства.

Как получить социальную пенсию по старости

Заявление и полный пакет документов нужно предоставить в отделение ПФР по месту вашей постоянной или временной регистрации. Если регистрации нет, документы подаются в отделение ПФР, действующее по месту вашего фактического проживания в России.

Способ подачи на ваш выбор:

- лично;

- через доверенное лицо;

- отправка Почтой России;

- через личный кабинет на сайте ПФР.

Социальная пенсия по старости назначается на неограниченный срок (бессрочно) с 1 числа месяца, в котором вы обратитесь в ПФР, но не раньше, чем у вас появится право на неё.

Исключением являются граждане, которые раньше получали пенсию по инвалидности, но из-за достижения возраста были переведены на получение социальной пенсии. Для этих людей дата выплаты пенсии останется без изменений.

Документы для оформления социальной пенсии по старости

Чтобы оформить социальную пенсию по старости понадобятся следующие документы:

- заявление о назначении социальной пенсии по старости;

- паспорт.

Скачайте:

Перечень документов для назначения государственной пенсии по старости

Бланк заявления на назначение государственной пенсии по старости

Правила заполнения заявления о назначении государственной пенсии по старости

Выплата накопительной части пенсии

В 2017 году любой гражданин Российской Федерации, который достиг пенсионного возраста, вне зависимости от его трудоустройства, имеет полное право получить полагающиеся ему выплаты, при условии своевременного формирования накопительного счета в прошлом. Этот факт регламентируется и регулируется Федеральным законом под номером 360, а именно второй его статьей. Давайте разберемся, как выплачивается накопительная пенсия и каким образом ее можно получить, ведь существует три основных варианта, о которых не помешает узнать все более подробно.

Срочная

Такое понятие, как срочная выплата, существует не первый день. Система показала себя с наилучшей стороны, так как начисления производятся исключительно в тот период, на который человек и страховался, но не менее, чем на десять лет. Это означает, что вся собранная в трудовой период сумма, будет поделена и равными частями выплачиваться ежемесячно на протяжении этого времени (120 месяцев и больше). Получить такое обеспечение имеет право тот, кто доработал до требуемого возрастного рубежа (60 лет для мужчин и 55 – для женщин), а также вышедшие на заслуженный отдых досрочно.

Может быть начислена срочная выплата тем, кто принимал участие в программе софинансирования, причем не только в государственной, но и в частной. Взносы при этом не обязательно должны были поступать от стандартных отчислений. Человек мог вносить их добровольно, за него мог это делать работодатель, накопления могли формироваться за счет материнского капитала или прибыли от разнообразных финансовых проектов и инвестиций.

Выплаты срочного типа можно получить раньше времени, но для этого требуются особые условия, к примеру, потеря единственного кормильца, инвалидность и прочее. Эти выплаты могут иметь определенный срок, а могут быть и бессрочными, до самой кончины пенсионера. Выплата накопительной части пенсии умершего по данной схеме ранее была возможной, сегодня она полностью упразднена и получить наследник может только всю сумму разом.

Единовременная

Любой гражданин нашей страны имеет право рассчитывать на получение страховых выплат после выхода на заслуженный отдых, но не всегда этих средств хватает на обеспечение достойной жизни, потому они продолжают трудиться и в дальнейшем. Потому многих интересует вопрос, как выплачивается накопительная часть работающим пенсионерам. Такие выплаты можно получить единовременно, то есть одним платежом, существенно поправив свое материальное положение.

Важно

Единовременную выплату накопительной части пенсии могут получить не все. Она полагается исключительно тем, кто не сумел накопить больше, чем пять процентов от общепринятой страховой пенсии, из расчета на один месяц содержания.

Специалисты высчитывают сумму особым образом, исходя из возраста дожития в 234 месяца (19 лет). Именно на эту цифру будут разделены все средства, что удалось скопить на специальных счетах. Узнав общее количество накоплений, разделите его на указанное выше число, потом полученный результат умножьте на сто.

Если в итоге получился показатель, который не превышает пяти процентов, то есть смысл пытаться получить деньги сразу одним платежом. Если же нет, придется искать иные возможности. Более подробно о том, что такое единовременная выплата и как ее лучше реализовать уже имеется материал на нашем сайте, не помешает ознакомиться с ним более детально.

Прибавка

Исходя из принятого государством возраста дожития, рассчитывается и еще один, популярный способ получения средств с накопительных пенсионных счетов. Такая прибавка к основной пенсии поможет сделать ее уровень выше, чем улучшит материальное положение пожилого человека. Такие выплаты будут производиться бессрочно, до самой смерти получателя, вопреки расхожему заблуждению.

Общую сумму накоплений сотрудники государственного или негосударственного ПФ, а может быть и управляющей компании, поделят на помесячные выплаты из расчета 234 месяцев или 19 лет. Полученный результат и будет размером средств, выплачиваемых в качестве прибавки. После завершения данного периода выплата прекращена не будет, однако может быть произведен перерасчет и назначен новый порядок начисления.

Документы и оформление

- Заявление о единовременной выплате средств с накопительного счета.

- Заявление о назначении срочной накопительной пенсии.

- Заявление о начислении прибавки к пенсии.

Записав все данные в соответствующие графы, можно обращаться в ту организацию или компанию, где и размещены ваши накопленные за время плодотворного труда средства. Подавать документацию можно лично, по почте или же, воспользовавшись удобными сервисами в сети интернет.

Как формируется накопительная часть

По действующему закону лицо имеет возможность само определить, в каком виде он получит свои накопления при наступлении соответствующего права:

- В виде единовременной выплаты. Такой вариант возможен лишь в тех случаях, когда процентное отношение накопительной части в общей пенсии по старости (вместе со страховой частью) составляет менее 5%.

- Срочная выплата, которая выплачивается из накопленных средств ежемесячно в течение того периода времени, который определило само застрахованное лицо, законодатель лишь установил минимальный порог – 120 месяцев.

- Накопительная пенсия, которая схожа с предыдущей выплатой, но предоставляется пожизненно, а ее размер зависит от скопленных сумм и установленного на законодательном уровне периодом дожития граждан соответствующего пола.

Ниже рассмотрим некоторые особенности данного вида обеспечения.

С какого времени введена

Первоначально на законодательном уровне возможность накопления гражданами собственных будущих пенсий была установлена еще в 2002 году. Тогда на эти цели перечисляли от 2 до 6 % (цифра менялась в разные годы) от дохода гражданина (заработной платы работника или доходов индивидуального предпринимателя). Нововведения касались всех мужчин не старше 1953 года рождения и женщин с 1957 года рождения и моложе.

Уже в 2005 году, когда стало очевидным, что уже немолодые российские граждане не смогут накопить сколько-нибудь весомой суммы на свою будущую пенсию, возрастная планка была снижена. С этого времени взносы на этот вид обеспечения перечислялись только за мужчин и женщин не старше 1967 года рождения.

В последние годы все активнее обсуждается новый этап «пенсионной реформы», которая, в числе прочего, может вовсе отменить накопительные пенсии в действующем виде и заменить их так называемым индивидуальным пенсионным планом. По состоянию 2021 год, несмотря на «заморозку» отчислений на накопительную часть, этот вид обеспечения действует и предполагает возможность дальнейших накоплений после отмены моратория.

Условия назначения

Для получения такого вида обеспечения российскому гражданину необходимо соблюсти ряд условий:

- Выбор в качестве способа формирования дохода после выхода на заслуженный отдых накопительную пенсию наряду со страховой частью. До 2015 года гражданам в течение определенного периода времени было разрешено полностью отказаться от формирования накоплений и перейти полностью на страховые пенсии.

- Достижение возраста, предоставляющего право на данные выплаты. Ранее он полностью совпадал с возрастом выхода на пенсию по старости, но после повышения пенсионного возраста эти показатели разминулись. В качестве своеобразной льготы законодатель наделил граждан правом получать этот вид пособия по достижении 60 и 55 лет мужчинами и женщинами соответственно.

- Наличие минимально необходимого страхового стажа, который законом установлен на уровне 15 лет. Но данное требование в полном объеме вступит в силу лишь в 2024 году, до тех пор эта цифра будет повышаться на 1 в течение каждого календарного года (при выходе на пенсию в 2021 году необходимо иметь 12 лет стажа).

- Достижение установленной величины индивидуального пенсионного коэффициента, который в 2025 году будет равен 30, а до это времени будет постепенно повышаться с 18,6 в 2021 году.

Соблюдение данных требований в совокупности предоставляет лицу право обратиться за назначением накопительной пенсии.

Куда отчислять: в НПФ или ПФР

Невозможно дать однозначный ответ на этот вопрос, ибо любой и них судеб субъективен. Нельзя сказать, какой вариант приносит больше инвестиций, поскольку в разные периоды времени доходность различных фондов и управляющих организаций может быть разной. Невозможно и сказать, что какой-то из способов более надежный, поскольку все пенсионные накопления застрахованы государством (Агентство по страхования вкладов).

В связи с этим только сам гражданин в силах решить, какой вариант представляется наиболее приемлемым для него в какой НПФ направить средства, либо оставить их в ПФР. Но для этого необходимо изучить множество информации об истории конкретного фонда, его доходности и надежности, статистические данные и т.д.

Средняя пенсия в России по регионам

Средняя пенсия представляет собой обобщенное значение страховых выплат по старости в регионе, куда включаются как высокие, так и низкие показатели. По всей стране средним размером ежемесячных начислений в текущем году является сумма в 14 045 рублей, что на 400 рублей больше, чем в 2017. Мы привели в таблице значения средних страховых начислений и прожиточный минимум пенсионера на 2018 год по основным регионам России, расположив их в порядке убывания:

|

Регион |

Средняя пенсия |

ПМ |

Соотношение пенсия/ПМ |

|

Мурманск |

15150 |

8840 |

171,38% |

|

Сыктывкар |

14678 |

7798 |

188,23% |

|

Архангельск |

13858 |

8603 |

161,08% |

|

Хабаровск |

13331 |

8012 |

166,39% |

|

Томск |

12502 |

6298 |

198,51% |

|

Москва |

12400 |

8502 |

145,85% |

|

Санкт-Петербург |

12400 |

6258 |

198,15% |

|

Иркутск |

12147 |

6726 |

180,60% |

|

Красноярск |

11900 |

6235 |

190,86% |

|

Вологда |

11812 |

6316 |

187,02% |

|

Тула |

11680 |

6310 |

185,10% |

|

Нижний Новгород |

11600 |

5592 |

207,44% |

|

Казань |

11600 |

6621 |

175,20% |

|

Владивосток |

11500 |

7818 |

147,10% |

|

Новосибирск |

11500 |

6681 |

172,13% |

|

Кемерово |

11432 |

6017 |

190,00% |

|

Астрахань |

11400 |

5382 |

211,82% |

|

Екатеринбург |

11400 |

6354 |

179,41% |

|

Ярославль |

11400 |

6252 |

182,34% |

|

Челябинск |

11279 |

6215 |

181,48% |

|

Самара |

11275 |

5941 |

189,78% |

|

Белгород |

11200 |

5760 |

194,44% |

|

Калуга |

11200 |

6130 |

182,71% |

|

Тверь |

11200 |

6225 |

179,92% |

|

Тюмень |

11181 |

5882 |

190,09% |

|

Пермь |

11010 |

6136 |

179,43% |

|

Рязань |

11000 |

6140 |

179,15% |

|

Псков |

10970 |

6344 |

172,92% |

|

Уфа |

10870 |

6070 |

179,08% |

|

Омск |

10839 |

5932 |

182,72% |

|

Ульяновск |

10645 |

6010 |

177,12% |

|

Иваново |

10610 |

6078 |

174,56% |

|

Ростов-на-Дону |

10610 |

6350 |

167,09% |

|

Орел |

10514 |

6000 |

175,23% |

|

Киров |

10500 |

5968 |

175,94% |

|

Кострома |

10495 |

6210 |

169,00% |

|

Смоленск |

10489 |

6335 |

165,57% |

|

Липецк |

10460 |

6100 |

171,48% |

|

Барнаул |

10457 |

5145 |

203,25% |

|

Ижевск |

10368 |

5730 |

180,94% |

|

Саратов |

10300 |

5420 |

190,04% |

|

Тамбов |

10300 |

4802 |

214,49% |

|

Волгоград |

10223 |

6114 |

167,21% |

|

Брянск |

10208 |

5648 |

180,74% |

|

Оренбург |

10157 |

6070 |

167,33% |

|

Воронеж |

10053 |

6039 |

166,47% |

|

Краснодар |

10037 |

6312 |

159,01% |

|

Калининград |

9448 |

6354 |

148,69% |

Когда в России было принято решение о реформировании пенсионной системы, это, в первую очередь, было направлено на то, чтобы увеличить пенсионные выплаты людям, имеющим на это право по возрасту. С 2019 года пенсия будет рассчитываться по новым правилам. Для расчёта будет применяться повышенный коэффициент. Но чтобы люди смогли получать больше денег ежемесячно, необходимо чтобы больше денег поступало в ПФР.

Для этого было принято решение о повышении пенсионного возраста для всех граждан, кроме некоторых категорий (например, те работники, которые осуществляют свою трудовую деятельность во вредных и опасных условиях труда, не будут уходить на пенсию позже). Теперь право на пенсионные выплаты по старости будут иметь лица:

- женского пола, достигшие возраста 60 лет;

- мужского пола, достигшие возраста 65 лет.

Повышение пенсионного возраста будет происходить плавно, без резких скачков. Так, в 2019 году на пенсию люди начнут выходить в 56 и 61 год соответственно. Но тогда получается, что в 2019 году новых пенсионеров не будет. Поэтому было принято решение о возможности выйти этим гражданам на пенсию досрочно – в 55,5 и 60,5 лет. Право на досрочную пенсию будет работать ещё 2 года и оно касается только тех, кому она уже положена по возрасту.

Как только было принято решение о проведении реформы, государство начало более тщательно мониторить размер пенсионных выплат гражданам, а также отслеживать динамику роста и соотношение между средней зарплатой и пенсией. В таблице ниже приведены статистические данные за первое полугодие 2018 года:

|

Средний размер назначенных пенсий, руб. |

Реальный размер назначенных пенсий, % |

Средний размер пенсий в % от средней ЗП |

|||

|

к соотв. периоду предыдущего года |

к предыдущему периоду |

к декабрю предыдущего года |

|||

|

Январь |

13 323 |

102,6 |

102,6 |

34,1 |

|

|

Февраль |

13 332 |

101,2 |

99,9 |

102,4 |

33 |

|

Март |

13 342 |

101 |

99,8 |

102,2 |

31,5 |

|

Апрель |

13 351 |

100,8 |

99,7 |

101,9 |

30,8 |

|

Май |

13 349 |

100,9 |

99,6 |

101,5 |

30,3 |

|

Июнь |

13 347 |

101 |

99,5 |

101 |

29,1 |

|

Июль |

13 345 |

100,8 |

99,7 |

100,7 |

31,3 |

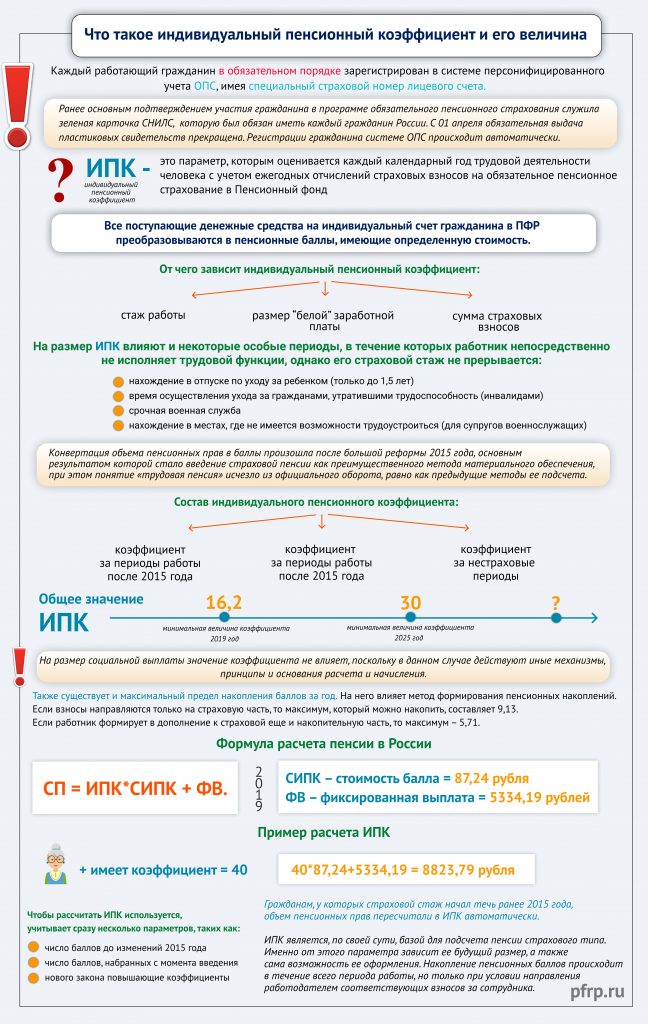

Что такое индивидуальный пенсионный коэффициент?

Чтобы дать точное определение ИПК, необходимо предварительно уяснить некоторые особенности пенсионной системы РФ в части формирования соответствующих прав граждан.

Итак, каждый работающий гражданин в обязательном порядке зарегистрирован в системе персонифицированного учета ОПС, имея специальный страховой номер лицевого счета.

Справка! Ранее основным подтверждением участия гражданина в программе обязательного пенсионного страхования служила зеленая карточка СНИЛС, которую был обязан иметь каждый гражданин России (без нее, например, нельзя было устроиться на работу). С 01 апреля обязательная выдача пластиковых свидетельств прекращена, что, впрочем, не отменяет факта регистрации гражданина системе ОПС, которая происходит автоматически.

Во время осуществления непосредственной трудовой деятельности за работника вносятся определенные денежные средства – страховые взносы. Они непосредственно связаны с размером заработной платы, которая установлена трудовым договором, поскольку рассчитываются в процентном отношении к ней. Все поступающие денежные средства на индивидуальный счет гражданина в ПФР преобразовываются в пенсионные баллы, имеющие определенную стоимость. Собственно, подсчитанное по особым методикам их количество и является ИПК.

Конвертация объема пенсионных прав в баллы произошла после большой реформы 2015 года, основным результатом которой стало введение страховой пенсии как преимущественного метода материального обеспечения, при этом понятие «трудовая пенсия» исчезло из официального оборота, равно как предыдущие методы ее подсчета.

Баллы формируются только за счет перечислений работодателей с «белой» зарплаты. Работая неофициально и получая заработок «в конверте», гражданин не может рассчитывать на достойную сумму пенсионного обеспечения в пожилом возрасте.

Кроме страховых взносов, на размер ИПК влияют некоторые особые периоды, в течение которых работник непосредственно не исполняет трудовой функции, однако его страховой стаж не прерывается.

К ним следует отнести:

- нахождение в отпуске по уходу за ребенком (только до 1,5 лет);

- время осуществления ухода за гражданами, утратившими трудоспособность (инвалидами);

- срочная военная служба;

- нахождение в местах, где не имеется возможности трудоустроиться (для супругов военнослужащих).

Все вместе эти периоды также могут учитываться в совокупности.

Корректировка в накоплениях

Первого августа происходит корректировки в накоплениях

После назначения и первой выплаты размер пенсии корректируется, раз в год. Обычно это происходит 1 августа. Увеличение выплат возможно при выполнении нескольких условий:

Поступление на счёт страховых взносов, направленных для финансирования накопительной части. Учитываются поступления, как со стороны работодателя, так и со стороны самого работника. Или от государства, любых других средств финансирования.

Положительный результат от действий самих сотрудников ПФР.

В свою очередь, в ПФР размеры выплатных фондов формируются за счёт:

- Денег, которые направляются на накопительную часть, но не выплачиваются из-за того, что застрахованное лицо умерло.

- Средств, которые поступают на счёт того, кто продолжает исполнять трудовые обязательства.

- Дохода от инвестирования.

- Денег, которые учитываются на лицевом счету, индивидуально заведённым на каждого в страховой системе.

О составе социальных пенсий

Для военных предусмотрен отдельный вид помощи

В большинстве случаев ответственность за перечисление денежных средств на себя полностью берёт государственный бюджет. Но конкретные цифры часто зависят от самого человека и того, как он работал.

В принципе, у любых видов подобной помощи существует два основных элемента:

- Накопительный.

- Страховой.

Последняя часть обычно имеет фиксированные пределы. Их пересчитывают каждый год, за определение точной суммы отвечает только государство.

С накопительной частью всё несколько сложнее. Её определяют не только трудовой стаж, но и оклад, получаемый человеком.