Как работает кредитная карта сбербанка. пример с расчетами

Содержание:

- Как оформить кредитную карту в Сбербанке

- Оплата кредитной картой через интернет

- Сбербанк – его место и рейтинг среди организаций РФ, спектр оказываемых услуг

- Особенности кредитной карты Сбербанка на 50 дней без процентов

- Управление картой через личный кабинет

- Виды кредитных карт Сбербанка для физических лиц

- Активация карты

- Способы пополнения кредитной карты

- Другие способы

- Какая комиссия за снятие наличных

- Погашение долга и закрытие карты

- Другие способы

- Как оформить

- Как обналичить деньги с кредитной карты Сбербанка без комиссии

- Заключение. Так в чём же подвох?

- Выводы

Как оформить кредитную карту в Сбербанке

Отправить заявку можно онлайн: на официальном сайте банка или в личном кабинете. Решение по моментальным картам или для зарплатных клиентов выносится за срок от 10 минут до нескольких часов, а на рассмотрение документов нового клиента специалистам потребуется до нескольких дней. Решение и дополнительную информацию сообщит менеджер по телефону. Для получения карты необходимо посетить отделение лично.

Для действующих клиентов с аккаунтом на сервисе Сбербанк-Онлайн предусмотрена возможность заказа кредитки по Интернету

Требования к клиенту

Потенциальный заемщик должен соответствовать требованиям банка:

- гражданство РФ;

- постоянная регистрация;

- возраст от 21 года до 65 лет;

- общий трудовой стаж — от 1 года;

- стаж на последнем месте работы — от 6 мес.

Предварительное одобренное предложение есть у таких категорий:

- зарплатных клиентов (физических лиц);

- владельцев дебетовых карт;

- вкладчиков, имеющих депозиты в Сбербанке;

- заемщиков, оформивших потребительский кредит;

- пенсионеров, получающих пенсию на карты Сбербанка.

По предварительно одобренному предложению пластик выпустят быстро — все документы клиента уже верифицированы. Кроме того, можно рассчитывать на повышенный лимит и низкий процент.

Документы

Для получения сбербанковской кредитной карты необходимо предоставить такие документы:

- паспорт гражданина РФ;

- второй документ, удостоверяющий личность (водительское удостоверение, паспорт для поездок за границу и т.п.);

- военный билет или документ об отсрочке (для мужчин младше 27 лет);

- налоговую декларацию (2-НДФЛ для наемных сотрудников, 3-НДФЛ — для предпринимателей);

- трудовую книжку, трудовой договор или справку от работодателя.

Зарплатными клиентам или вкладчикам достаточно предоставить паспорт.

Оплата кредитной картой через интернет

В век современных технологий появилась возможность расплачиваться кредиткой в сети Интернет. Для этого не нужно выходить из дома и дожидаться своей очереди. Все операции можно совершить со своего компьютера или мобильного устройства, подключенного к глобальной сети.

Оплачивайте кредиткой только на проверенных сайтах, и которые предоставляют защитное соединение, во время проведения финансовой операции.

Чтобы совершить необходимый платеж, в большинстве случаев, необходимо ввести 16-значный номер карточки, дату окончания ее действия, свое имя и фамилию на латинском языке, специальный 3-х значный код с обратной стороны кредитки.

Для подтверждения операции необходимо ввести контрольный код, который высылается на номер сотового телефона

После успешной оплаты, на телефон придет уведомление о платеже.

Важно отметить, что некоторые зарубежные интернет-сайты не принимают кредитные карты российских банков. Поэтому перед платежом нужно проверить данную информацию

Сбербанк – его место и рейтинг среди организаций РФ, спектр оказываемых услуг

Сбербанк на данный момент по многим показателям занимает лидирующие позиции среди существующих банков России и его клиентами могут быть обычные граждане, физические лица, предприниматели, юр. лица, организации коммерческой направленности и многие гос. предприятия.

Среди услуг, оказываемых Сбербанком, можно выделить следующие:

- Депозитные вклады;

- Выдача потребительских кредитов;

- Оформление целевых займов, включая ипотечное кредитование;

- Рефинансирование займов;

- Услуги банковского страхования;

- Брокерские услуги;

- Осуществление переводов в безналичной форме;

- Выдача заработной платы, пенсии, социальных пособий с возможностью получения дебетовой карты;

- Получение кредитных карт с широким спектром параметров использования и варьированием основных условий, благодаря чему клиент имеет возможность выбрать именно ту, которая по имеющимся характеристикам подходит именно ему.

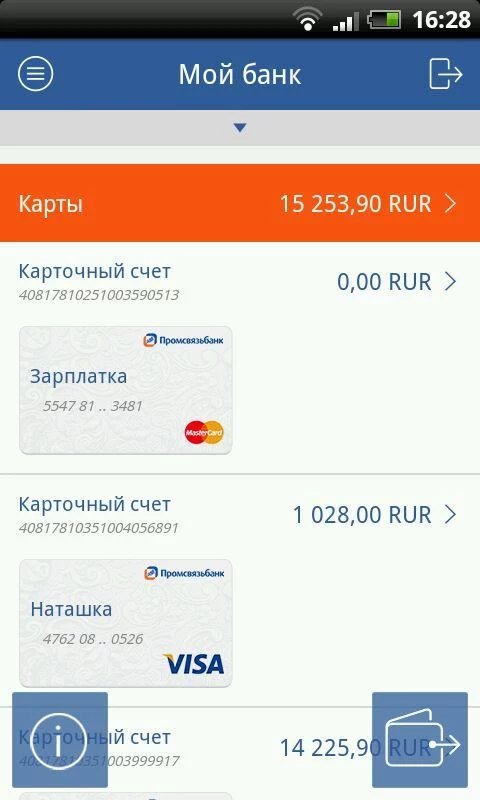

Сбербанк среди всех организаций нашей страны имеет самое большое количество филиалов и отделений, разветвленную сеть установленных банкоматов, представительства во многих зарубежных странах. Специально созданный сервис «мобильный банк» значительно облегчает пользователям контроль за текущим состоянием своих счетов, открытых карт и позволяет в режиме реального времени узнавать сумму долга и величину средств, необходимую для текущего пополнения по взятому займу или оформленной кредитной карте.

Особенности кредитной карты Сбербанка на 50 дней без процентов

В настоящее время многие оформляют кредитные карты, чтобы закрыть какие-то незначительные расходы. Но прежде чем узнать, как пользоваться картой, необходимо уточнить некоторые особенности:

- Карта Сбербанка 50 дней означает, что именно это время действует, так называемый грейс-период – период, в течение которого вы можете пользоваться средствами банка без начисления процентов.

- Вы, являясь заемщиком, получаете беспроцентный кредит, сумма которого может достигать до 500000 рублей.

- Период 50 дней не фиксирован, то есть сроки гашения действуют по разным операциям. Датой начала периода является то число, когда формируется отчет по долгу.

Управление картой через личный кабинет

К3 Логотип системы онлайн-банкинга.

Управлять своей кредиткой можно дистанционно, не выходя из дома, если зарегистрироваться в системе «Сбербанк-онлайн». Для этого нужно придумать логин и пароль, которые дают доступ к персональной странице официального сайта Сбербанка.

Особенности личного кабинета.

Особенности личного кабинета.

Личный кабинет содержит информацию о банковской карте и позволяет совершать платежи:

- за коммунальные услуги;

- за мобильную связь;

- за онлайн-покупки.

Кроме того, можно:

- получать и отправлять деньги на электронные кошельки;

- платить по реквизитам других банков;

- проводить операции между своими картами.

Чтобы использовать все возможности системы, нужно заключить с финансовым учреждением договор банковского обслуживания прямо в системе «Сбербанк-онлайн».

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте материал с отзывами людей о лучших играх для выигрыша денег.

Популярные материалы

Кредитная карта от «МКБ»

Виды кредитных карт

Кредитные карты по паспорту с моментальным решением без справок

Виды кредитных карт Сбербанка для физических лиц

В этом году Сбербанк предлагает физическим лицам кредитки следующих типов:

- классические (Виза и Мастеркард Стандарт);

- золотые (Мастеркард Голд и Виза Голд);

- премиальные (Mastercard Премиум);

- «Подари жизнь» (Visa Classic и Gold);

- Аэрофлот (Виза Классик и Виза Голд).

Рассмотрим каждый из этих видов детальнее.Помните, что погасить задолженность выгоднее до истечения льготного периода. Тогда сумма переплаты будет нулевой.

Классические

Самыми доступными и простыми в получении являются кредитные карты классического типа Visa и MasterCard Standard. Их могут оформить без специального персонального предложения практически все совершеннолетние пользователи в возрасте от 21 года (постоянные клиенты банка от 18 лет). Стоимость обслуживания такой продукции минимальна и составляет от 0 до 750 руб. в год.

Условия по классическим карточкам Сбербанка:

- льготный период – до 50 дней;

- сумма кредитного лимита – до 600000 для зарплатных клиентов, и 300000 — для новых;

- процентная ставка – от 23,9% до 27,9% в год.

Золотые

Стать держателем золотой кредитной карты Сбербанка могут все граждане России от 21 года на стандартных условиях, то есть ждать персонального предложения от банка для этого не требуется. Однако, если оно будет, удастся оформить кредитку с максимальным лимитом. Основные характеристики:

- срок действия — 3 года;

- цена годового обслуживания — до 3000;

- сумма лимита по кредиту на карте — до 600000 в рамках персонального предложения и до 300000 по стандартным условиям;

- беспроцентный срок (льготный период) – 50 дней. Если погасить задолженность до истечения этого срока, банк не начислит проценты;

- процентная ставка — от 23,9% до 27,9% в год.

Премиальные

Премиальную карточку могут оформить физические лица от 21 года, являющиеся гражданами РФ и имеющие постоянное место работы. Условия предоставления кредитки:

- максимальный лимит кредита – 600 000 для новых клиентов, 3 000 000 в рамках спецпредложения;

- льготный период – 50 календарных суток;

- годовая ставка — от 21,9% ;

- цена годового обслуживания — 2 450 для тех, кто успеет оформить карту до 31 октября 2018 года,

- стандартная стоимость годового обслуживания — 4 900.

Подари жизнь

Карточки «Подари жизнь» выпускаются в Сбербанке в двух вариантах — Visa Classic и Gold. Классическая предоставляется на стандартных условиях и имеет такие параметры:

- срок действия – 36 месяцев;

- лимит – до 600000 рублей;

- процентная ставка — от 23,9% до 27,9% в год;

- обслуживание в год – 900 руб.

Золотую кредитку могут получить граждане РФ от 21 года, как на стандартных условиях, так и по персональному предложению (в этом случае кредитный лимит больше в 2 раза). Условия:

- стоимость обслуживания — до 900 руб. в год;

- кредитный лимит – 300000 для обычных клиентов, 600000 — при наличие специального предодобренного предложения;

- годовой процент — от 23,9%;

- льготный период – 50 суток.

Аэрофлот

Сбербанк предлагает своим клиентам три варианта кредитных карт Аэрофлот – Classic, Gold и Signature. Условия по картам:

Аэрофлот Классическая доступна гражданам России в возрасте от 21 года до 65 лет. Ее параметры:

- период действия – 3 года;

- беспроцентный срок – 50 суток;

- максимальный лимит кредита – 600 000 руб.;

- процент — 23,9% — 27,9% в год;

- цена за пользование – 900 руб.

Аэрофлот Золотая предоставляется физическим лицам, достигшим 21 года, имеющим гражданство РФ и официальное трудоустройство. Условия пользования:

- льготный срок – 50 дней;

- сумма кредитного лимита – до 600 000 руб.;

- процентная ставка — от 23,9% годовых;

- стоимость обслуживания – 3 500 в год.

Аэрофлот Премиальная выпускается только в рамках специального персонального предложения, ее условия:

- цена за пользование – 12 000 руб в год;

- процент по завершению льготного периода – 21,9% в год;

- льготный период – 50 суток;

- сумма лимита – до 3 миллионов.

Активация карты

Получить карточку Сбербанка с заемным лимитом может не каждый. Эмитент предъявляет определенный набор требований к держателю карты, повышая гарантии возврата долга конкретным заемщиком.

Для расходования заемных средств необходимо знание ПИН-кода, который выдается при оформлении карточки в закрытом конверте. Чтобы активировать кредитку, заемщик использует один из следующих вариантов:

- С помощью банкомата или терминала самообслуживания. Карту вставляют в картоприемник и вводят полученный секретный ПИН-код. При правильном вводе пароля открывается главное меню, в котором выбирают раздел проверки баланса. Активация через банкомат происходит путем выполнения какого-либо действия по карточке. Во избежание проблем лучше выбирать для активации устройства, установленные в отделении.

- Автоматическая активация происходит сразу, по просьбе владельца кредитки при ее выдаче. Средства становятся доступными в ближайшие сутки.

- С помощью звонка по номеру горячей линии финансовой организации. Это оптимальный способ получения доступа к заемному лимиту, если нет возможности найти банкомат или посетить отделение. Сотруднику кол-центра сообщают информацию о владельце: полностью Ф. И. О., номер, дату выдачи паспорта, номер пластика.

Рекомендуется решить вопрос с активацией сразу – во время оформления пластика в офисе банка. Это позволит избежать сложностей и недоразумений при самостоятельном начале использования. Следует учитывать, что операции по кредитке через «Сбербанк Онлайн» становятся доступными только после того, как пластик активируется, а сама процедура активации через интернет не предусмотрена.

Способы пополнения кредитной карты

Пополнение счета кредитной карты можно осуществить через:

- Отделение Сбербанка или других банков;

- Банкоматы и терминалы;

- Почту России;

- Мобильный банк;

- Сбербанк Онлайн;

- Электронный кошелек;

- На сайте Тинькофф и др.

В одних случаях средства вносятся наличными, в других – происходит зачисление денег на счет безналичным способом. Погасить кредитную карту можно без процентов, если выбрать перевод с другой карты Сбербанка, к примеру с дебетовой.

Безналичный перевод

Большой популярностью у клиентов пользуются безналичные способы пополнения банковской карты. Они позволяют перевести на кредитную карту Сбербанка деньги быстро и из любой точки мира.

Пополнение в Сбербанке Онлайн – это один из самых простых и доступных вариантов. Для перевода средств на счет необходимо:

- Авторизоваться на сайте (ввести пароль и логин);

- Открыть раздел с названием «Переводы и платежи»;

- Найдите пункт «Перевод между своими счетами и картами»;

- Выберите карточку, с которой будут переведены средства, впишите сумму;

- Подтвердите платеж кодом, который придет в СМС.

Денежные средства будут переведены на счет мгновенно и без комиссии. Точно такие же действия клиент может совершить в мобильном приложении Сбербанка Онлайн.

Через мобильный телефон. Пользователи, подключившие Мобильный банк, могут использовать функцию быстрого платежа, которая сокращает время, необходимое на осуществление перевода. В данном случае необходимо:

- Отправить на номер 900 СМС с содержанием — ПЕРЕВОД 1111 ХХХХ 3000;

- Вместо 1111 вы указываете 4 последние цифры карты, с которой будут списываться деньги, ХХХХ – вписываете номер другой карточки, на которую деньги поступят. 3000 – это размер транзакции в рублях.

Держатели обычных кредиток должны платить за услугу 60 рублей в месяц. Если речь идет о золотой или платиновой карте, услуга будет бесплатной.

С карты другого банка. Пользователь может погасить кредитную карту Сбербанка картой другого банка через его интернет-банкинг, но при этом взимается комиссия. В каждом банке она своя — от 1% до 3%.

С помощью сервиса Тинькофф. Портал банка Тинькофф дает возможность держателям других пластиковых карт переводить деньги с карточки на карточку. При этом ни одна из карт может не принадлежать вышеупомянутому банку. Когда вы заходите на страницу, вы видите форму. Далее необходимо:

- В левой части указывается номер карточки, с которой будут переведены средства;

- В правую часть вписывается номер кредитки Сбербанка;

- Затем прописывается сумма перевода;

- Нажмите «Перевести».

При переводе средств на пластик другого банка, взимается комиссия 1,5%. В сутки можно перевести до 100000 рублей.

Платеж с электронного кошелька. Этот способ является одним из самых дорогих. В зависимости от типа платежной системы, комиссия может составлять около 3% от суммы.

Для совершения платежа нужно авторизоваться в системе, перейти в Переводы, ввести реквизиты карточки и сумму, а затем подтвердить платеж.

Наличными

Если клиент хочет пополнить счет кредитки, но у него наличные средства, пополнение возможно несколькими способами.

Банкоматы и терминалы. Операция, связанная с пополнением кредитки, отличается от пополнения дебетовой карточки. Обычная операция «Внести наличные» окажется недоступной. Необходимо следовать следующему алгоритму:

- Вставить карту и ввести ПИН;

- Найти вкладку «Платежи и переводы»;

- Отыскать опцию «Погашение задолженности» или «Погашение кредита»;

- Далее необходимо ввести номер кредитного договора или пластика;

- Внесите средства и распечатайте чек.

Не забудьте сохранить чек до тех пор, пока вы не убедитесь в том, что оплата произведена успешно.

В отделении Сбербанка. Некоторые клиенты предпочитают совершать оплату стандартным способом и отправляются в банковское отделение. В офисе необходимо обратиться к менеджеру и предъявить паспорт, а также кредитку.

Через отделение Почты России. Данный способ является наименее популярным из-за высокой комиссии. Транзакция обойдется в 5-6% от суммы. Сроки зачисления составляют до 10 дней. И если вам необходимо срочно внести платеж, такой способ не подойдет.

Другие способы

Еще один способ «удешевить» для себя пользование кредитной картой – это внимательно изучить все услуги, которые банк включил в ваш договор и отключить те, в которых у вас нет необходимости, но платить за них вам все равно приходится. В перечне дополнительных платных услуг обычно состоит смс-оповещение о всех движениях по счету, страхование как собственно самого кредита, так и вашей жизни (кстати, довольно немаленькая сумма!) и множество других, часто бесполезных. Что вы теряете, отключив все эти услуги? Ничего. В любом банке сегодня есть возможность отслеживать всю информацию на персональной страничке в интернете, соответственно, смс-оповещения не нужны в принципе. Да и страхование, как таковое, вам не пригодится.

Какая комиссия за снятие наличных

Как и большинство других финансовых учреждений, Сбербанк не предусматривает бесплатного снятия налички, как и применения грейс-периода для обналичивания.

Тем не менее при желании заемщик может получить деньги в банкомате на следующих условиях:

- комиссия не менее 199 рублей за одну операцию снятия;

- если сумма крупная, снимают 3% комиссионных;

- при обналичивании через устройства самообслуживания других финансовых учреждений взимают не менее 4%.

Если клиенту изначально требуется наличность, рекомендуется вместо кредитной карточки оформить обычный заем либо использовать средства, находящиеся на балансе дебетового носителя. Нетрудно подсчитать, что при снятии наличности переплата может составить максимальное значение – до 38%.

Погашение долга и закрытие карты

Сбербанк предлагает клиентам множество вариантов для погашения долга по кредитной карте. Итак, пополнить пластик можно:

- наличными через кассу банка (при себе иметь паспорт и сам пластик или его реквизиты);

- наличными через банкомат или с другой карточки;

- переводом с другой карты или счета через Сбербанк Онлайн или интернет-банкинг другого банка, со счета которого планируется пополнение;

- переводом с электронных кошельков Киви, Яндекс, Вебмани.

Сбербанком предусмотрено досрочное закрытие любой кредитной карты. Для этого нужно вернуть все потраченные средства на счет. Если пользователь не вышел за пределы льготного периода, то возвращать придется только тело кредита, так как проценты на потраченную сумму не начисляются в течение 50 дней (помните, что льготный период рассчитан только на безналичные операции).

Погасив долг, можно закрыть карту. Для этого:

- Отключите все платные услуги, подключенные к пластику;

- Заблокируйте пластик. Сделать это можно:

- по телефону горячей линии,

- через Сбербанк Онлайн,

- через Мобильный банк;

- Посетите отделение Сбербанка и напишите заявление на закрытие карты. При себе необходимо иметь сам банковский продукт, так как сотрудник организации при вас разрежет его.

На заметку! Карты Сбербанка вида Электрон и Маэстро можно не возвращать, остальные продукты, необходимо принести и вернуть вместе с заявлением на закрытие счета.

Другие способы

Еще один способ «удешевить» для себя пользование кредитной картой – это внимательно изучить все услуги, которые банк включил в ваш договор и отключить те, в которых у вас нет необходимости, но платить за них вам все равно приходится. В перечне дополнительных платных услуг обычно состоит смс-оповещение о всех движениях по счету, страхование как собственно самого кредита, так и вашей жизни (кстати, довольно немаленькая сумма!) и множество других, часто бесполезных. Что вы теряете, отключив все эти услуги? Ничего. В любом банке сегодня есть возможность отслеживать всю информацию на персональной страничке в интернете, соответственно, смс-оповещения не нужны в принципе. Да и страхование, как таковое, вам не пригодится.

Как оформить

Процедура оформления может быть при личном посещении отделения Сбербанка или дистанционно, не выходя из дома (офиса). В последнем случае потенциальный заемщик подает заявку на сайте Сбербанка, заполняя анкету.

Вносятся персональные данные для предварительного рассмотрения и одобрения. На привязанный мобильный номер телефона приходит смс о статусе отправления. При положительном исходе, клиента приглашают в ближайшее отделение для оформления договора, получения карточки или присылают на дом с курьером или воспользовавшись услугами Почты России.

При оформлении важен статус платежеспособности клиента — его официальный доход, наличие иждивенцев, суммы расходов за месяц, а также качество кредитной истории. Это гарантии своевременной и полной оплаты взятых на себя обязательств.

Как обналичить деньги с кредитной карты Сбербанка без комиссии

Обналичить деньги с наименьшими потерями можно благодаря дебетовой карте и некоторым платежным системам. Эксперты рекомендуют зарегистрироваться в Яндекс Деньги или открыть QIWI-кошелек, ведь именно эти онлайн-организации легко принимают средства и могут отправлять их на разные дебетовые карты.

Чтобы добиться положительных результатов и произвести снятие наличных без комиссии, лучше всего следовать пошаговой инструкции:

- Создайте кошелек Яндекс или QIWI на свое имя;

- Переведите то количество финансовых средств, которые вы планируете получить наличными;

- Откройте дебетовую карту, которая не предполагает комиссионные платежи за перевод и снятие средств;

- Перебросьте деньги с кошелька QIWI или Яндекса на вышеупомянутую банковскую карту;

- Обналичьте деньги с дебетовой карты способом, который вам кажется самым удобным (в кассе, в банкомате и т. д.)

Если вы ищите способ как снять деньги с минимальными затратами, то данный вариант – это прекрасное решение, особенно, если перевод нужно выполнить относительно быстро, а сумма большая.

Внимание! Важно знать, что данный вариант предполагает незначительную финансовую потерю в количестве 0,75% от суммы перевода, что несравнимо мало, если брать во внимание, например, снятие денег с кредитной карты в банкомате или кассе

Сравнительно недавно была выявлена еще одна выгодная возможность, как почти без процентов (с небольшими затратами) обналичить деньги с кредитной карты. Существенно снизить объем комиссионных взысканий можно благодаря мобильным переводам, а точнее перекинув средства с кредитной карты на телефонный номер. На сегодняшний день такая возможность предоставляется абонентам Билайн, МТС и Мегафон.

Заключение. Так в чём же подвох?

- Льготный период — заявляют 120 дней без процентов, но по факту у вас чаще всего будет меньше. Почему? Просто так устроен грейс по карте — он начинается всегда с 1-го числа месяца. Но не все люди покупают что-то ровно в первый день месяца :).

- Нет бесплатного снятия наличных — взимается комиссия 3% от суммы (минимум 390 рублей).

- Чтобы получить кредитную «СберКарту» на 120 дней, сначала придется закрыть все имеющиеся кредитки «Сбера». А это процесс небыстрый, занимает до 30 дней. В результате есть шанс, что вы не сможете быстро получить эту карточку и купить что-то нужное.

- Разрекламированная ставка 9,8% — только до конца года и только на определенные покупки: в «СберМегаМаркете», аптеках и медучреждениях (анализы, тесты).

- Очень слабая бонусная программа — всего 0,5% бонусами, да и те потратить с пользой довольно сложно.

- Льготный период — до 100 дней без %, т.е. поменьше, чем у «Сбера». Но зато он распространяется на всё: не только на покупки, но и на снятие наличных, и даже на переводы;

- Разрешается обналичивать весь кредитный лимит без комиссий и %. Чего у «Сбера», как вы понимаете, нет в принципе. Вернуть долг без финансовых последствий можно в течение 100 дней. Вот это — очень сильно, такого сейчас не предлагает ни один банк. Кстати, в «Альфе» говорят, что этой услугой пользуется до 65% держателей карты «100 дней».

- Бесплатное обслуживание.

Выводы

Кредитная карточка может быть очень выгодным финансовым инструментом, если ее владелец будет пользоваться ею правильно. Заводя кредитку, необходимо помнить, что она предназначена исключительно для оплаты покупок и услуг в безналичном режиме. Операция переводов для карт данного типа недоступна, что накладывает некоторые ограничения на их использование.

Обладателю кредитки Сбербанка стоит внимательно следить за ежемесячными отчетами о расходах, которые банк присылает в конце каждого отчетного периода. С момента получения этого документа у клиента есть 20 дней на оплату указанного в нем долга без процентов.