Дебетовые карты с процентом на остаток средств

Содержание:

- Перечень предлагаемых услуг

- Пример расчёта процентов по кредитной карте.

- Какие способы начисления процента существуют?

- Доходные карточки разных банков

- Какую дебетовую карту лучше оформить

- Преимущества использования карт с возможностью начисления процентов

- Зачем нужно уметь считать проценты?

- Условия оформления и возможности дебетовой карты Мир

- Банк Тинькофф

- Преимущество перед вкладом

- Что еще почитать, чтобы правильно выбрать дебетовую карту

Перечень предлагаемых услуг

По обеим картам предлагаются следующие услуги:

- бесплатное обслуживание;

- начисление процентов по окончании квартала с возможностью капитализации;

- ежеквартальное начисление процентов на остаток средств из расчета 3,5 % годовых;

- доступность проведения операций связанных с оплатой ЖКХ, пополнением счета, оплатой телефона, использованием возможности сервиса «Сбербанк Онлайн» или «Мобильный банк»;

- возможность пользоваться услугами программы «Спасибо», снижая стоимость товара или услуги за счет накопленных бонусов (Как узнать сколько бонусов на карте);

- производить обналичивание денежных средств.

По Социальной карта Активный возраст дополнительно предоставляются скидки от платежей системы MasterCard.

Пример расчёта процентов по кредитной карте.

Расчет производится, исходя из вышеуказанных схем расчетов, а также особенностей льготного периода.

Рассмотрим пример с честным льготным периодом в 55 дней, который начинается с 1 мая и длится до 25 июня. Процентная ставка на снятие наличных составляет 35%, на безналичные покупки – 30%, комиссия за снятие наличных – 2,9% мин.300 р.

| Операции | Возврат до 25 июня | Возврат до 25 июля |

|---|---|---|

| 10 мая – снятие наличных 1 т.р. | 1 т.р. – наличные300 р. – комиссия за снятие3 т.р. – покупка

20 р. – проценты за 21 дней с 1 т.р. |

|

| 20 мая – покупка на 3 т.р. | ||

| 5 июня – снятие наличных 2 т.р. | 2 т.р. – снятая сумма58 р. – комиссия за снятие48 р. – начисленные проценты |

Рассчитаем комиссии за снятие наличных:

К возврату на 25 июня полежит сумма, потраченная в течение мая. Поскольку на снятие наличных ЛП не распространяется, то на эту сумму будут начислены проценты за 20 дней (с 10 мая до 31 мая):

Если пользователь хочет уложиться в ЛП, то до 25 июня ему нужно внести:

Если внести такую сумму нет возможности, то можно внести минимальный платеж (5%, мин.300 р.). В данном случае проценты начислятся и на сумму покупки за 11 дней (с 20 по 31 мая).

Итоговая сумма к расчету за май составит:

Минимальный платеж от общей суммы задолженности:

Поскольку второе снятие было уже в июне, то внести деньги можно до 25 июля. Сумма будет рассчитываться исходя из 25 дн. (с 5 по 30 июня)

Рассмотрим пример с «нечестным» грейс-периодом с теми же условиями.

| Операции | Возврат до 25 июня | Возврат до 25 июля |

|---|---|---|

| 10 мая – снятие наличных 1 т.р. | 1 т.р. – наличные300 р. – комиссия за снятие3 т.р. – покупка

2 т.р. – наличные 300 р. — комиссия 44 р. – проценты с 1 т.р. 40 р. – проценты с 2 т.р. |

Остаток основного долга после 25 июня +проценты. |

| 20 мая – покупка на 3 т.р. | ||

| 5 июня – снятие наличных 2 т.р. |

В данном случае нужно внести все потраченные деньги с 1 мая по 25 июня.

Учтем, что пользователь намерен все деньги 25 июня. Рассчитаем сумму процентов со снятых сумм:

Сумма к внесению до 25 июня для попадания в ЛП составит :

Если внести такую сумму пользователь не может, то он может заплатить минимальный платеж. В данном случае проценты начисляться и на сумму покупки за 36 дней:

Минимальный платеж к внесению на 25 июня составит:

К внесению на 25 июля будет остаток долга или минимальный платеж от него.

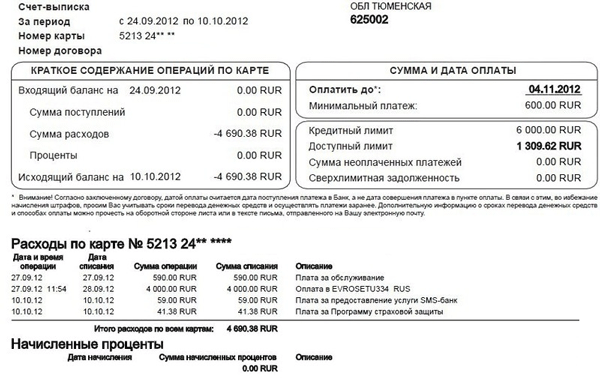

Таким образом, можно самостоятельно просчитывать свои траты и проценты к выплате, а можно воспользоваться выпиской по карте, которая формируется на конец расчетного периода и вносить платежи по ней. Выписку можно взять в отделении или сделать в онлайн-банке.

Какие способы начисления процента существуют?

Итак, чтобы начислялись проценты, на счету постоянно должна храниться определенная сумма – неснижаемый остаток. При этом некоторые банки обязывают хранить установленную минимальную сумму, другие начисляют процент только на суммы в пределах установленного максимума, но в обоих случаях нужно выполнять условия банка по обязательным операциям (так банк зарабатывает на комиссии).

Начисление процентов осуществляется одним из трех способов:

На минимальный остаток за отчетный месяц. То есть банк рассчитывает ставку по истечении месяца, выявив минимальную сумму, которая хранилась на счету весь месяц. К примеру, 30 дней баланс карты составлял 90 тыс. р., а на 31-й день деньги были потрачены, и на счету осталось 5 тыс. р. Значит, проценты будут начислены только на сумму 5 тыс. р., так как это был минимальный остаток, который постоянно находился на счету. Также работает и обратная ситуация: даже если в течение месяца средства добавились, то процент будет начисляться только на первоначальную минимальную сумму

Важно! Если даже на один день баланс карты составит «0», значит, процентов не будет вообще. На средний остаток за отчетный месяц

При этом способе начисления совершенно неважно, одна и та же сумма на счету или нет. Система сложит суммы за каждый день и разделит их на количество дней в расчетном месяце. После этого будет насчитана ставка на получившуюся среднюю сумму средств, хранящихся на счету в течение месяца.

На остаток за каждый календарный день. Схема начисления очень проста: каждый день система определяет остаток на счету и начисляет на него процент. Зачисление средств осуществляется в конце месяца, после сложения всех сумм. Этот вид начисления является одним из наиболее выгодных для клиента.

Каждый банк самостоятельно выбирает способ начисления «поощрения». При этом самым выгодным для банка является первый способ – так можно ничего не начислять в случае отсутствия средств на счету хотя бы в течение одного дня.

Помимо ограничений по остаткам на счете, банки ввели дополнительные условия, от которых также зависит возможность получения процентов. Каждый конкретный банк устанавливает свои условия, чаще всего такие:

- Обязательный ежемесячный оборот по счету. То есть, клиенты должны активно использовать карту для безналичных расчетов. Некоторые банки устанавливают многоуровневую систему трат: траты свыше 7 тыс. – 3,5% на остаток, траты более 30 тыс. – 5% (Хоум Кредит Банк). Начисление процентов осуществляется именно в конце месяца, после подсчета суммарных трат за месяц.

- Обязательное ежемесячное поступление средств. Для получения процентов устанавливается ограничение по минимальной сумме поступления заработной платы. Если зачисление будет меньше – процент не начисляется (карта Платинум от Тинькофф с поступлением заработной платы от 400 тыс. р.).

- Минимальная сумма на счету. По премиальным картам устанавливают ограничение по сумме, что постоянно должна быть на счету: от 1-3 млн р. (Платинум от Тинькофф).

- Максимальная сумма на счету. Если речь идет об обычных дебетовых карточках, то на них наоборот, установлен максимальный лимит, на который может начисляться процент, к примеру, 300 тыс. р. в Тинькофф Black.

Как правило, действует только одно дополнительно условие

При этом обратим внимание, что одно и то же условие может быть установлено и для получения бесплатного обслуживания. К примеру: делать покупки на сумму от 10 тыс

р. в месяц и не платить за обслуживание – и в дополнение получить проценты на остаток.

Доходные карточки разных банков

В этой статье мы сделаем обзор дебетовых карт с начислением процентов, определим лучшие, расскажем про условия их использования и основные преимущества.

Альфа-Карта от Альфа Банк

-

Лимит на снятие

800 тыс. -

Cash-Back

до 3% -

Процент на остаток

до 7% -

Возраст

от 18 лет -

Обслуживание

бесплатно -

Получение

курьером -

Комиссия за снятие

0%

Оформить

Подробнее

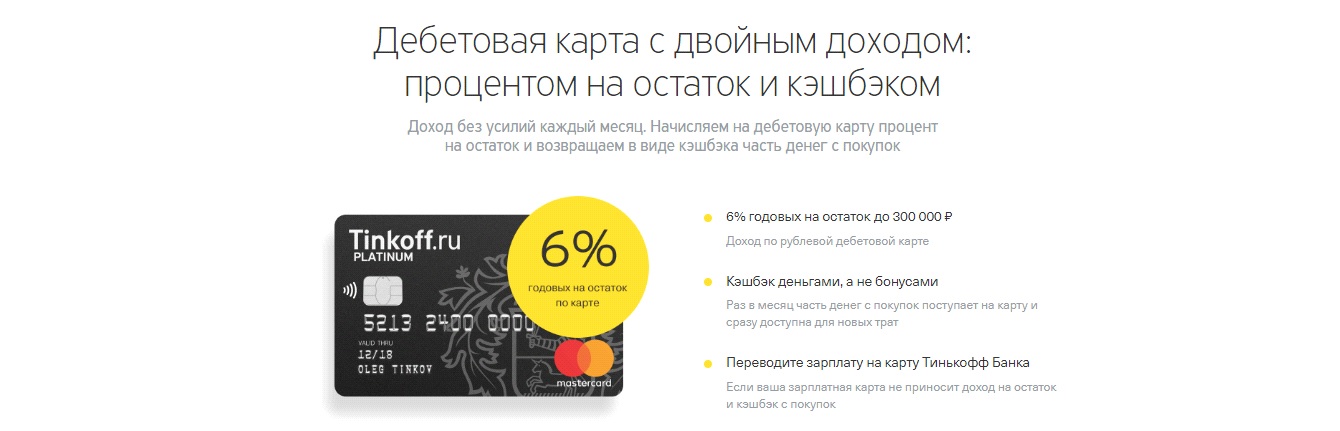

Дебетовая карта Тинькофф

-

Лимит на снятие

600 тыс. -

Cash-Back

до 30% -

Процент на остаток

6% -

Возраст

от 18 лет -

Обслуживание

бесплатно -

Получение

курьером -

Комиссия за снятие

0%

Оформить

Подробнее

Дебетовая карта Польза

-

Организация

Хоум Кредит Банк -

Лимит на снятие

15 млн. руб. -

CashBack

до 10% -

Процент на остаток

7% -

Стоимость обслуживания

бесплатно -

Комиссия за снятие

0%

Оформить

Подробнее

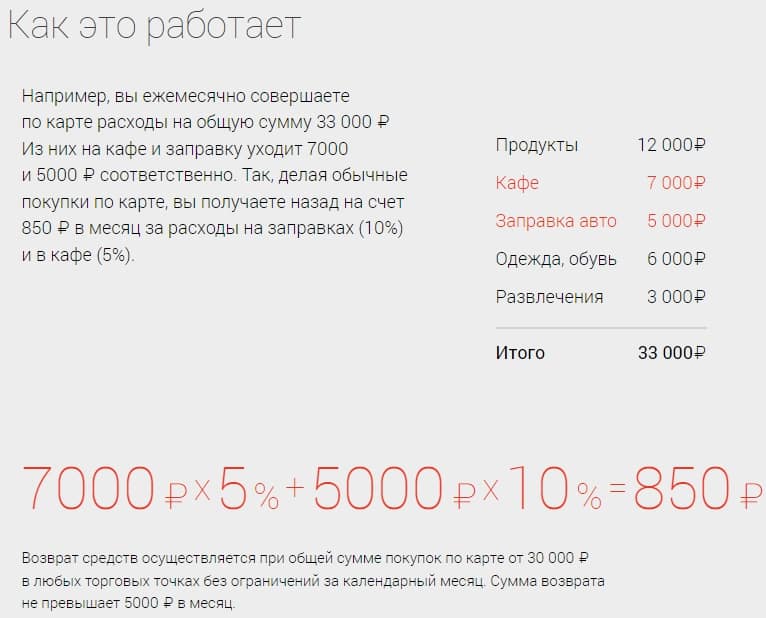

Cash Back MasterCard Альфа-банк

Карточка Cash Back MasterCard от Альфа-банка относится к классическим дебетовым продуктам. Клиент может получить ее при личном обращении в финансовое учреждение. Пользуясь такой картой ежемесячно, он обеспечит себе максимальный доход в размере 7% годовых на остаток накопительного счета. Однако, ее содержание обойдется в 1 200 рублей в месяц.

Кэшбек для активных пользователей составит 10% от покупок на заправках и 5% , если регулярно расплачиваться в кафе и ресторанах. Возможно подключение услуги мобильного банка и СМС-информирования для отслеживания операций по карте. Стоимость первой составит 59 рублей в месяц, а обслуживание SMS-банка обойдется 79 руб./месяц.

Классическая карта ВТБ 24

«Классическая карта» — предложение от ВТБ 24. За каждые 50 потраченных рублей начисляется один бонус. Накопленные бонусы можно обменять на товары партнеров бонусной программы банка. При соблюдении условий, можно будет возвращать бонусами до 5 тысяч потраченных рублей в месяц.

Золотая карта Русский Ипотечный банк

Золотая доходная карточка представлена в Русском Ипотечном банке в двух вариантах: MasterCard и Visa. Она относится к классической категории. Если на счете хранится как минимум 30 тысяч рублей, то банк дает накопительную ставку в 8,2% годовых. Однако, хранить большие суммы на такой карточке нет смысла: после того как баланс достигнет 700 000 рублей, проценты перестают начисляться.

Для валютных вариантов предусмотрены следующие условия: если на счете хранится менее 150 долларов, то начисляется 1,6% годовых. В то же время, при балансе от 13 500 долларов, начисления прекратятся.

Доходная карта от Бинбанка

По условиям программы, держателю данной дебетки на остаток по счету карты начисляется до 7% .

Однако, чтобы это произошло, на карточном счете клиента должно оставаться не менее 500 тысяч рублей, а безналичных покупок за месяц должно быть совершено минимум на 500 рублей. В случае, если месячная сумма потраченных средств окажется меньше минимума, клиенту Бинбанка начислят лишь 2% годовых.

Максимальный доход от Локо-Банк

Локо-Банком производится выдача самых выгодных дебетовых карточек «Максимальный доход». Ещё он выдаёт платиновые накопительные карты Mastercard и Visa. Их основные преимущества:

- Оформление премиальной версии — бесплатно;

- Кэшбек в размере 0,5% от суммы совершенных покупок. Деньги поступают обратно на карточный счет;

- Бесплатный интернет-банк и SMS-информирование;

- На остаток не ниже 40 000 рублей полагается 13,5% годовых. Для валютных счетов максимальное начисление составит 3,75% в год при минимальном остатке в 1 000 долларов или евро.

МТС Банк

МТС Банк предлагает два варианта: Mastercard Unembossed и Mastercard Стандарт. Держатели получают бонусы за использование мобильной связи. При постоянном остатке не менее 10 000 рублей, держателю начисляют 11% в год.

Однако, если рублевая сумма превысит 300 000, то всего 8% . За годовое обслуживание удержат 300 рублей . Гражданам России старше 18 лет доступно как онлайн вариант оформления карточки, так и очное, в отделении банка.

Какую дебетовую карту лучше оформить

Хорошая дебетовая карта выполняет сразу несколько функций. На ней хранятся деньги держателя, пластик принимается во всех магазинах, банкоматах и онлайн. С эволюцией банковской системы клиентам недостаточно перечисленных условий, чтобы выбрать конкретную простую карту.

Теперь банки предлагают оформить дебетовые карты с лучшими условиями и возможностями:

- Оформление по паспорту, можно подать заявку онлайн и заказать доставку карты на дом;

- Заявки одобряются от всех клиентов после правильного заполнения анкеты;

- Изготовление именной дебетовой карты в течение 2-3 дней;

- Нет комиссии на снятие наличных и переводы по картам и банкоматам одного эмитента;

- Дополнительный доход за счет кэшбека и возврата на остаток средств;

- Страхование денег на счету;

- Моментальные платежи и переводы;

- Стоимость выпуска и обслуживания влияет на пакет опций, можно подобрать недорогую, но доходную карту;

- При выполнении дополнительных условий обслуживание бесплатное.

Преимущества использования карт с возможностью начисления процентов

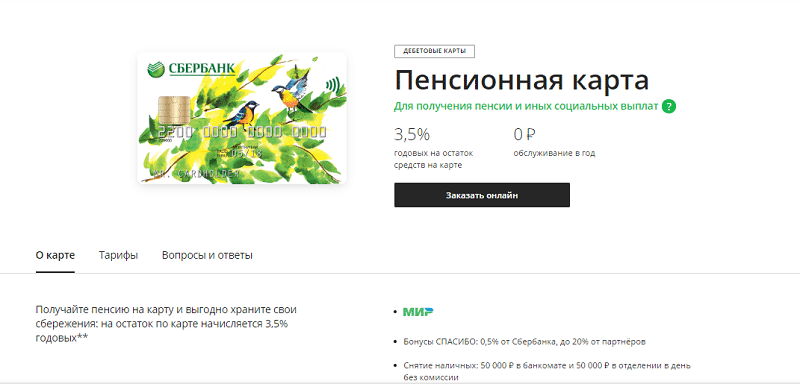

Линейка сбербанковских дебетовых карт регулярно обновляется. На начало 2019 года в ней фигурирует 18 предложений. В их числе есть и дебетовые карты Сбербанка с начислением процентов на остаток. Сразу отметим, что таким преимуществом обладает только один платёжный инструмент – пенсионная карта Мир, предназначенная для получения пенсии и иных выплат социального характера. О других её преимуществах мы скажем чуть ниже.

Есть достоинства опции, позволяющей получать дополнительные проценты на остаток. Они заключаются в следующем:

- Увеличение недвижимой социальной суммы каждые 3 месяца. Ранее данной функцией обладали исключительно банковские счета.

- Надёжное хранилище денежных средств.

- Справедливая система расчётов и начислений.

- Так как продукт носит социальный характер, предлагаются выгодные условия выпуска и обслуживания.

Зачем нужно уметь считать проценты?

В процессе пользования кредитной картой можно укладываться в льготный период и не платить процентов за использование кредитного лимита. Однако, не всегда этот маневр удается, и пользователю бывает сложно внести всю потраченную сумму вовремя.

Для этих случаев банки разрешают внести минимальный платеж, который состоит из части основной потраченной суммы, процентов, комиссий (СМС, страховка, стоимости обслуживания карты), штрафов и пеней (при наличии непогашенной задолженности за предыдущие периоды). Минимальный платеж нужно вносить обязательно в установленную дату.

Нужно примерно знать, какой минимальный платеж внести — чтоб подкопить денег и заплатить по карте вовремя. Это позволит не попасть на просрочку. Для банка оплата минимального платежа будет служить доказательством того, что клиент намерен погашать долг частями.

Условия оформления и возможности дебетовой карты Мир

Оформить дебетовую карту Сбербанка в целях использования доходных программ может любой пенсионер. Для этого обратитесь в ближайшее отделение с паспортом и пенсионным документом. Менеджер поможет заполнить заявление и откроет карточный счет. В период от 1–3 банковских дней карточка будет готова. В большинстве случаев для пенсионеров предусмотрена моментальная выдача без комиссии за выпуск и годовое обслуживание.

По общеустановленному регламенту, пенсионеру необходимо предоставить в адрес ПФ РФ сведения по новой карточке со всеми банковскими реквизитами. После этого, ежемесячная пенсия будет перечисляться на карточный счет, и вы можете подключить все дополнительные опции, а также благополучно сохранять и приумножать собственные средства.

Возможности карты Мир

Использовать пластиковую карточку Мир можно в разных целях, что наделяет владельцев дополнительными возможностями:

- надежное хранение и контроль собственных средств на карточном счете;

- пополнение и снятие наличных через банковские устройства;

- оплата услуг через интернет-банк, мобильный банк, банкоматы и терминалы;

- платежи в онлайн-магазинах;

- внутренние и внешние переводы между картами;

- бесконтактные платежи.

При правильном использовании карточки Мир легко управлять финансами и получать дополнительный доход.

Банк Тинькофф

Банк Олега Тинькова — Tinkoff их карта Tinkoff Black с начислением процентов на остаток. Давайте посмотрим что предлагают они:

Преимущества:

1) начисляемый процент еще ниже, чем у Рокетбанка и Банка Открытие — 7% годовых (против 7,5%).

2) наличие кэшбэка (cashback) до от 1% до 10% (по специальным предложениям от партнеров возможен кэшбэк до 30%). Кэшбэк в натуральных «живых» деньгах (рублях).

3) возможность снять наличные в любых банкоматах мира без комиссии. Всего одно условие — операция должна быть свыше 3 000 рублей (и не более 150 000 рублей в месяц).

4) при наличии на счете остатка в сумме не менее 30 000 руб.

5) отсутствие комиссий за пополнение, при условии пополнения счета в расчетном периоде на сумму не более 300 000 рублей.

6) до 20 000 рублей в месяц отсутствует комиссия за переводы с карты на карту.

7) в приложении есть чат.

8) в приложении возможно открывать вклады, счета (в трёх популярных валютах), оформить страховку, взять ипотеку или оформить другую карту.

9) удаленное открытие счета и карты. Заказать карту можно на сайте и через несколько дней её привезут в удобное для вас время и место.

Мобильное приложение Tinkoff банка выглядит следующим образом:

Недостатки:

1) самый маленький процент в обзоре — 7% годовых.

2) есть верхняя граница — 300 000 рублей. Только на эту сумму начисляется 7% годовых, на все что свыше — всего 3%.

3) обязательное условие — наличие расходных операций по карте — 3 000 рублей в месяц. При невыполнении условия — начисления процентов не будет.

4) при остатке денежных средств в размере менее 30 000 рублей взимается комиссия за обслуживание счета — 99 рублей / мес.

5) Платные СМС-уведомления — 39 рублей / мес.

6) За пополнение счета на сумму, превышающую 300 000 руб. — комиссия 2% от суммы (p.s. а зачем пополнять больше, если свыше 300 000 рублей начисляется всего 3% годовых? (см. п.2)).

Конечно же это далеко не весь перечень банков, которые начисляют проценты на остаток денежных средств по карте. В данном обзоре приведен список банков, которыми я либо пользуюсь сейчас, либо пользовался ранее. Для примера есть еще несколько банков, которые можно рассмотреть:

— Локо-банк. Доходностью обещают до 9%, но есть условия, при которых надо совершать платежи через их интернет-банк на 10 000 рублей и более. На сайте банки.ру есть негативные отзывы. Опыта использования нет.

— Тач-банк (touchbank). Начисляют до 8% годовых. Отсутствие комиссий за ведение счета (при сумме от 50 000 рублей). Пользовался около года. Во время использования чувствовалось что банк «сырой» (что сам банк, что приложение), хотя проценты начисляли исправно. Открытие (как и закрытие счета и карты) происходит удаленно, никуда ездить не надо. Мобильное приложение выглядит так:

У Тач-банка есть одна забавная особенность: при закрытии карты (и счета) — повторно открыть карту в их банке — невозможно. Софт банка запрещает это делать, даже если клиент передумал и очень хочет это сделать.

— Кукуруза. Да-да, это тоже название карты. Начисляют 7,50% годовых при наличии на счете суммы вклада от 250 000,00 и более (верхняя граница 10 млн. рублей). При меньших суммах, процент варьируется от 4% до 6%. Можно пополнять через Евросеть, либо с карт других банков. Снимать можно до 30 000 рублей в месяц без комиссии в любых банкоматах, принимающих MasterCard. Опыта использования нет, но в сети есть масса положительных отзывов.

Здесь собраны наиболее популярные банки, которые позволяют получать 7 и более процентов годовых на остаток по счету. Банков которые предлагают 3-5% годовых на остаток — еще больше, но по понятным причинам интереса к ним нет.

При выборе карты с начислением процентов на остаток главное узнать все условия: стоимость обслуживания, наличие условий, при которых начисляются проценты, лимиты и комиссии. И только после анализа вышеуказанных условий принимать решение о выборе банка.

Также есть обзор дебетовой карты с начислением процентов на остаток от РосЕвробанка, статья здесь: Доходная карта от РосЕвроБанка. Кроме того, статья описывает принцип начисления процентов, плюсы и минусы!

Преимущество перед вкладом

С недавних пор большинство финансовых предприятий снизило ставки по своим накопительным продуктам. Однако, для клиентов и сегодня сохраняется возможность получения карточки с высокой прибыльностью. Представленный выше рейтинг предложений позволяет сделать наиболее оптимальный выбор.

Для примера, рассмотрим Локо-Банк Platinum.

При этом каждый месяц по карте должны совершаться операции на сумму от 40 000 рублей. И, всё же, это выгоднее, чем оформлять вклад.

Приведенный выше пример можно сравнить с наиболее прибыльным вкладом Сбербанка. Он гарантирует ставку в 9,55% годовых для вклада размером свыше 700 тысяч рублей и сроком от 3 лет.

Как из все этого видно, такой вариант — куда более оптимальная возможность получать пассивную прибыль. Ведь обычно ставка по ним находится на уровне 12-14% годовых. Самой распространенной ставкой считается 10% в год.

Также с такой карточки можно в любой момент снять необходимую денежную сумму, либо израсходовать средства путем безналичной оплаты. Зарегистрировать же банковский вклад, который будет иметь функцию частичного снятия денег, также удастся, но эта затея все же не так привлекательна.

Что еще почитать, чтобы правильно выбрать дебетовую карту

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по картам

-

Ликбез

Национальная платёжная система (НПС) была создана в России в рамках реализации федерального закона от 27.06.2011 «О национальной платёжной системе». Её создание ускорили события 2014 года – присоединение Крыма к России и введение в ответ на это санкций странами Запада в отношении российских физических и юридических лиц, в том числе и ряда финансовых структур.

-

Дельные советы

В 2020 году вышел ряд документальных фильмов и интервью на тему бизнеса. Рассмотрим 5 самых успешных, на наш взгляд, проектов, которые мотивируют начать путь к успеху.

-

Дельные советы

Спам-звонки и сообщения иногда просто мешают или отвлекают от дел, а иногда и вовсе опасны. Поэтому защищать смартфон от надоедливого спама можно и нужно. Благо, приложений для этих целей сегодня немало.

-

Подводные камни

Мошенники научились красть деньги с заблокированных карт. Как они это делают и как обезопасить себя, читайте в статье.

-

Для юридических лиц

Банк Возрождение был открыт в 1998 году. Сейчас у него насчитывается более 100 офисов и 1,2 млн клиентов. В статье читайте о том, как в банке Возрождение открыть расчётный счёт для ООО и ИП.

-

Дельные советы

Билеты в лето:

карты для путешествий«Копите мили, летайте бесплатно» – рекламные слоганы выглядят заманчиво. Мы выяснили, помогают ли карты экономить на авиабилетах. Для этого придумали менеджера Василия. Он работает в Москве с зарплатой 70 тыс. руб. и мечтает увидеть Европу.

- Читать все статьи

-

Бонусы и привилегии

-

ОбслуживаниеВыбор карты

-

Обслуживание

-

Обслуживание

-

Бонусы и привилегии

-

Выбор карты

- Читать все вопросыи ответы

-

Новый продукт

Локо-Банк предлагает оформить новый карточный продукт – дебетовую карту «ЛокоЯрко». «Пластик» выпускается бесплатно. Доставка осуществляется курьером на дом.На остаток средств, размещённых на карточном счёте, начисляется 4,75% годовых. Для получения дохода необходимо ежемесячно совершать покупки по карте на сумму от 3 тысяч рублей.Кэшбэк

05 авг 2020

-

Новый продукт

БКС Банк пересмотрел тарифы по дебетовым картам и запустил сразу 4 пакета услуг для розничных клиентов.Бесплатный тариф «Лайт» подойдёт для клиентов, только начинающих знакомство с сервисами БКС. В рамках тарифа начисляется 3%-ный кэшбэк бонусами при совершении покупок по «пластику» на сумму не менее 10 тысяч рублей в месяц.Тариф

20 апр 2020

-

Актуально

Условия обслуживания дебетовых карт ОТП Банка стали более выгодными.Предельная сумма кэшбэка на карте «Можно всё» выросла до 5 тысяч рублей в месяц. Доходность «пластика» составляет в настоящий момент 7% годовых. Для получения ставки на карточном счёте необходимо разместить от 1,5 до 3 млн рублей.Размер кэшбэка по карте «Твой выбор.

13 авг 2019

-

Новый продукт

НС Банк совместно с Московским Метрополитеном выпустил новый карточный продукт, совмещающий функционал дебетового «пластика» и транспортной карты «Тройка».Новую карту НС Банка можно использовать как билет в метро, на автобус, трамвай, Аэроэкспресс и пр. Для оплаты услуг предприятий общественного транспорта достаточно приложить

12 нояб 2018

-

Изменение ставок

Локо-Банк изменил процентные ставки по двум дебетовым карточным продуктам. По карте «Максимальный доход» предельная ставка доходности определена в 7,35% годовых. Ставка действует при условии размещения на карте не менее 60 тысяч рублей, а также активном использовании «пластика» (обороты от 60 тысяч). При соблюдении условий плата

04 июня 2018

-

Новый продукт

«Детская карта» – так назван новый карточный продукт Банка Русский Стандарт. Дебетовый пластик может быть оформлен на детей старше 6 лет. Карта «привязывается» к банковскому счёту одного из родителей, который вправе устанавливать для своего чада лимит снятия наличных и расходования средств.Банк предоставляет сервис SMS-оповещения

23 мая 2018

-

Новый продукт

ЮниКредит Банк презентовал новый пакет услуг EXTRA, разработанный специально для активных пользователей, желающих подчеркнуть свой статус и получить дополнительные привилегии.Ключевые преимущества продукта:Дебетовая карта премиальной категории Visa Platinum+.Возможность выпустить к счету до 5 дополнительных карт Visa Platinum+ с бесплатным

22 мая 2017

-

Новый продукт

Новая дебетовая карта от банка «Русский Стандарт»

В России выпущена первая дебетовая пластиковая карта системы платежей American Express. Эмитентом платёжного средства выступил банк «Русский Стандарт». Обладатели дебетовых карт American Express могут без ограничений пользоваться стандартными сервисами, предоставляемыми платёжной системой, в том числе консьерж-службой.Держателям новых

14 марта 2017

- Читать все новости