Налоговая заблокировала расчетный счет: как разблокировать

Содержание:

- Причины блокировки счета организации

- 1) Вы не сдали декларацию

- 2) Вы не ответили налоговой на ее запрос или уведомление

- 3) Вы не заплатили налог, пеню или штраф

- 4) Вы не представили расчёт по НДФЛ работников

- 5) Вы не соблюдаете требования электронного документооборота

- 6) Вы не предоставили расчёт по страховым взносам (РСВ)

- 7) Вы совершили нарушения, которые выявила выездная налоговая проверка (ВНП)

- Вы совершили нетипичную или подозрительную операцию

- Когда происходит блокировка счёта?

- Статья 81 Федерального закона «Об исполнительном производстве»

- В каких случаях пишется?

- Блокировка счета налоговой: как проверить на сайте ИФНС

- Как разблокировать счет

- Частые вопросы

- Что делать, чтобы узнать, заблокирован ли счет

- Блокировка счета налоговой инспекцией

- Последствия блокировки счета

Причины блокировки счета организации

Вероятность блокировок клиентов Контур.Бухгалтерии ниже в несколько раз за счет автоматической проверки на ошибки! Получить бесплатный доступ на 14 дней

Термин «блокировка счета» не полностью корректен, банк лишь приостанавливает все расходные операции по данному счету. Случаи блокировки расчетного счета описаны в п. 3 ст. 76 Налогового Кодекса РФ. Рассмотрим четыре основных случая.

1) Вы не сдали декларацию

Опоздание с подачей декларации на пару дней таким наказанием не грозит. Счет заблокируют, если вы не сдали декларацию в течение 10 дней после окончания сроков сдачи отчётности. Никаких ограничений на сумму блокировки нет, плэтому налоговая может заблокировать все деньги на счетах. Блокировать счет могут в течение трез лет со дня истечения срока сдачи декларации.

Несдача бухгалтерской отчетности в налоговую или несвоевременное предоставление данных по требованию ИФНС — это не основание для блокировки расчётного счета. В п. 3 статьи 76 НК РФ говорится о непредставлении только налоговой декларации.

2) Вы не ответили налоговой на ее запрос или уведомление

Вы не подтвердили квитанцией приём от налоговой:

- требования о представлении документов в налоговую;

- требования о представлении пояснений;

- уведомления о вызове в налоговую.

Спустя 6 дней с момента отправки требования налоговиками, а потом еще 10 дней без ответа, расчетный счет заблокируют. Вам нужно направить квитанцию о приеме требования, ответить «да, я получил»

При этом неважно, когда вы предоставите документы по требованию

3) Вы не заплатили налог, пеню или штраф

Каждый отчёт проходит камеральную проверку в течение месяца. Налоговая инспекция в этот период выявляет ошибки в расчёте налога. В течение 3-х месяцев ИФНС выставит требование об уплате налога, например, по ТКС или по почте заказным письмом. После 6 дней требование считается вами полученным. Еще 8 дней вам дается, чтобы погасить долг (п. 4 ст. 69 НК РФ).

Далее налоговая в течение 2-х месяцев в праве вынести решение о взыскании суммы неуплаты (п. 3 ст. 46 НК РФ). Вынеся такое решение, налоговая отправляет в банк инкассовое поручение на взыскание с указанного в этом поручении счёта суммы неуплаты. Помимо взыскания налоговая вправе заблокировать расчётный счёт. В этом случае расходные операции приостанавливаются только на сумму задолженности, остальные деньги можно использовать.

По новым правилам, которые вступили в силу с 2021 года, налоговая не будет блокировать счета организаций и ИП, у которых задолженность не превышает 3 000 рублей. Исключением стали случаи, в которых требование об уплате налога прсрочено на три года и больше.

4) Вы не представили расчёт по НДФЛ работников

С 2021 года работодатели обязаны предоставлять по НДФЛ за своих работников ежеквартальный расчёт. И по истечении 10 дней не предоставившим заблокируют расчётные счета. Эти изменения в НК РФ указаны в законе №113-ФЗ от 02.05.2015.

5) Вы не соблюдаете требования электронного документооборота

Если вам полагается сдавать отчетность в электронной форме, но вы в течение 10 рабочих дней со дня возникновения такой обязанности не представили отчетность в ИФНС или представили ее в бумажной форме — ваш счет имеют право заблокировать.

6) Вы не предоставили расчёт по страховым взносам (РСВ)

С 30 августа 2021 года вступил в силу закон № 232-ФЗ от 29.07.2018, наделивший налоговиков правом блокировать расчетные счета за непредставление РСВ. Напомним, что РСВ за 2021 год нужно сдать до 30 января 2021 года. Опоздание с отчетом более чем на 10 дней приведет к блокировке счетов.

7) Вы совершили нарушения, которые выявила выездная налоговая проверка (ВНП)

Если по результатам выездной проверки вам доначислили пени, налоги и штрафы, налоговая может вынести решение о запрете на отчуждение имущества организации без своего согласия. После этого, счета могут заблокировать на сумму долга, которая не покрыта стоимостью имущества компании.

Вы совершили нетипичную или подозрительную операцию

Государство продолжает борьбу с мошенниками, поэтому решило наделить банки правом блокировать счета с подозрительными операциями. Эта мера действует с 26 сентября 2021 в соответствии со ст. 3 ФЗ от 27 июня 2021 г. № 167-ФЗ

Если банк заподозрит, что до вашего счета добрался мошенник — он запретит подозрительную операцию и сообщит вам об этом. Если вы подтвердите операцию, ее незамедлительно проведут, а если с вами не удастся связаться — заморозят на два дня. В течение этого времени можно отменить платеж, иначе он отправится по указанным реквизитам.

Когда происходит блокировка счёта?

Согласно пунктам 2 и 3 статьи 76 НК РФ, ИФНС может приостановить операции по расчётному счёту в следующих случаях:(нажмите для раскрытия)

- Когда организация или ИП не исполнили (проигнорировали) уплату налога (пеней или штрафов) по требованию от ИФНС;

- Когда не было предоставлено налоговой декларации в установленный срок.

В первом случае, согласно абзацам 3 и 4 пункта 2 статьи 76 НК РФ, операции по расходованию денежных средств приостанавливаются банком в рамках суммы, которая была указана в решении о приостановке, остальные суммы, сверх арестованных, согласно письму Минфина РФ №03-02-07/1-268, от 09.07.2008г. и №03-02-07/1-304 от 21.06.2007г., могут быть использованы организациями и ИП по назначению.

Во втором случае, согласно информации из письма Минфина РФ №03-02-07/1-182 от 17.04.2007, не возникает никаких ограничений на сумму блокировки, а, следовательно, организации и ИП не имеют права расходовать эти денежные средства со своего расчётного счёта

Важно отметить, что новые поступления также подвергаются блокировке

Итак, как долго длится блокировка расчётного счёта? Ответом на этот вопрос служит информация из пункта 7 статьи 76 НК РФ, на основании которой можно сказать, что блокировка счетов длится с момента получения банком решения ИФНС или ФТС о приостановлении операций по счетам организации до момента отмены этого решения.

Важный момент: Если у организации, в отношении которой в банк было отправлено решение о приостановке действий по счетам, было изменено наименование или реквизиты, по которым действует приостановление, банк всё равно обязан исполнить полученное решение от ИФНС или ФТС (

Статья 81 Федерального закона «Об исполнительном производстве»

В ситуации, если блокировка р/с оказалась незаконной, пострадавшая сторона вправе рассчитывать на выплату процентов за каждые сутки просрочки. Начисление производится на сумму, которая была на аккаунте в момент «заморозки».

Наложение ареста на денежные средства должника регламентируется статьей 81 Федерального закона «Об исполнительном производстве».

При получении постановления ФССП, касающегося розыска или ареста счета, сотрудник банка должен:

- исполнить постановление в минимальные сроки и сообщить об этом в письменной форме судебному приставу-исполнителю

- остановить расходные операции по указанному счету в пределах обозначенной суммы

- если реквизиты денежных средств неизвестны, то предоставить информацию судебному приставу о реквизитах счета и карты должника и об остатке суммы на них

- при недостатке или отсутствии средств на карте, банк приостанавливает расходные операции по счету, до исполнения постановления

- в случае, если арест наложен на всю сумму на карте, а задолженность меньше, то судебный пристав должен быстро вернуть лишнюю сумму

При наложении ареста на карту Сбербанка, владельцу приходит SMS-сообщение на мобильный телефон. Иногда человек узнает об этом при попытке снять деньги с карты. Если арест уже проиизведен следует действовать таким образом:

- Получить информацию о причине ареста карты:

- позвонить в службу Сбербанка и уточнить причину блокировки. Телефон горячей линии напечатан на обратной стороне карты. Арест банковской карты происходит по постановлению суда

- посмотреть детализацию счета через личный кабинет онлайн-банка или посетив ближайший офис банка. В отделении банка вам могут предоставить информацию по исполнительному производству с указанием ФИО исполнителя-пристава

- можно проверить есть ли задолженность и на сайте Госуслуг. Возможно, не оплачен какой-либо штраф или крупный платеж

- обратиться в службу судебных приставов за получением информации, что послужило причиной ареста

- Устранить причину блокировки средств:

- погасить образовавшийся долг. После этого обратиться с заявлением в ФССП о снятии ареста

- если нет финансовой возможности заплатить всю сумму по долгу, то нужно идти на контакт с судебными приставами и решить с ними вопрос о погашении задолженности, приемлемыми для вас способами. Например, частичное погашение долга с заработной платы

- когда задолженность будет погашена, судебный пристав направит требование в банк на разблокировку счета

- В случае, если вы считаете арест неправомерным или ошибочным, следует обратиться к уполномоченным судебным исполнителям:

- если заблокирована зарплатная карта или списана сумма социального пособия, то нужно подать заявление в службу судебных приставов с информацией о номере счета карты. Лучше такое заявление составить в двух экземплярах, и поставить отметку о вручении

- к заявлению приложить подтверждающий документ о перечислениях (справку с места работы или органа социальной защиты) на карту Сбербанка

- получив заявление с информацией о характере выплат на счет, пристав должен снять арест в день обращения

- Для того, чтобы обжаловать неправомерные действия, совершенные сотрудниками по приостановлению расходных операций с карты, нужно собрать пакет документов, доказывающий вашу правоту:

- написать жалобу в суд и попросить отменить постановление об аресте

- приложить копию постановления об исполнительном производстве и блокировке счета

- подготовить выписку из банка о списании средств с карты

- Сделать это нужно в десятидневный срок, со дня ареста. Но этот способ длительный, так как на протяжении всего процесса карта останется заблокированной

В каких случаях пишется?

Налоговая служба уполномочена в особых моментах (для воздействия на недобросовестных налогоплательщиков) блокировать их расчетные счета. Данные права обозначены в статье 76 НК РФ.

Что делать, если заблокирован расчетный счет?

Основной причиной блокировки средств налогоплательщика является неуплата обязательных платежей перед бюджетом.

Но перед осуществлением заморозки налоговый инспектор должен направить требование об оплате задолженности, погасить которую необходимо до определенной даты, указанной в документе.

Существуют также иные причины блокировки:

- судебный арест;

- отсутствие налоговой декларации;

- местонахождение компании не соответствует юридическому адресу;

- непредставление документов, истребованных при камеральной проверке;

- осуществление обналичивания денежных средств, финансирование терроризма.

Наложение ареста допускается при наличии судебного решения. Данная мера применяется при возникновении больших сумм задолженности налогоплательщика или для взыскания штрафа.

Подобный метод гарантирует исполнение судебного приговора по изъятию имущества компании, если взысканием займутся приставы.

Ускорить процедуру снятия ареста с банковских счетов поможет обращение с соответствующей просьбой в ИФНС.

Если операции по счету остановлены из-за непогашенной задолженности или нарушение сроков сдачи отчетности, то решение отменяется не позднее одного дня с даты исполнения обязательств или сдачи декларации соответственно.

Как написать для снятия ареста и ограничения с р/с?

Заявление в налоговую инспекцию составляется в произвольной форме.

На уровне законодательства унифицированная форма подобного бланка не введена.

Документ формируется на фирменном бланке компании и содержит данные:

Документ формируется на фирменном бланке компании и содержит данные:

- название ФНС (реквизиты, адрес), в чей адрес направляется заявление;

- ФИО руководителя налоговой службы;

- сведения о заявителе (наименование, ИНН, местонахождение);

- порядковый номер письма в соответствии с журналом регистрации исходящей документации;

- текстовая часть, которая отражает суть обращения;

- заключительный блок, включающий прошение о восстановлении возможности осуществления операций на расчетном счете;

- печать, подпись руководителя фирмы.

Для более оперативной связи можно указать контактный телефон главного бухгалтера.

Также могут быть приведены доводы в пользу частичной «разморозки» денежных средств. Это возможно если причиной ареста стала неуплата обязательных платежей, и их общая сумма не превышает имеющиеся на расчетном счете предприятия деньги.

Важные моменты

Направлять письмо в налоговую необходимо вместе с оправдательными документами, если такие имеются.

В качестве объективного основания для разблокировки счета служат:

- документы, доказывающие факт отправки декларации;

- платежный документ (банковская выписка), подтверждающий факт погашения задолженности.

Письмо передается в налоговую инспекцию лично руководителем предприятия или его доверенным лицом.

Письмо передается в налоговую инспекцию лично руководителем предприятия или его доверенным лицом.

Допускается отправить заявление почтой или при помощи электронного документооборота.

Налоговой службой решение об отмене блокировки передается банку не позднее следующего дня после его подписания (п. 4 ст. 76 НК РФ).

Запрет на осуществление банковских операций может нанести серьезный материальный ущерб.

Банки освобождены на законодательном уровне от ответственности за понесенные убытки из-за блокировки расчетных счетов.

Единственный верный вариант восстановления функционирования счета — выполнения требования инспекторов.

Если арест произошел незаконно, заявление пишется сразу и передается для регистрации.

Необходимо помнить, что при заморозке счета в банке собственник все же вправе осуществлять операции:

- оплата заработной платы сотрудникам;

- исполнение обязательств по уплате алиментов;

- выплата компенсации за причинение вреда здоровью.

Обозначенные выплаты являются первоочередными для перечисления, блокировка не может помешать их движению по расчетному счету.

Для своевременных выплат вознаграждения персоналу руководителю необходимо заранее подготовить платежный документ для перечисления в банк.

Требования по обязательным платежам осуществляются в хронологическом порядке поступивших запросов в кредитное учреждение.

Блокировка счета налоговой: как проверить на сайте ИФНС

Приостановка операций по банковским счетам – это один из методов обеспечения исполнения обязанности по уплате налогов. Причины для блокировки расчетного счета налоговой инспекцией могут быть следующие:

| Не сдана налоговая декларация, расчет по страховым взносам, форма 6-НДФЛ | пп.1 п.3, п.3.2 ст.76 НК РФ | Через 10 дней после окончания срока представления | Представить недостающую отчетность |

| Не организован электронный документооборот | пп.1.1 п.3 ст.76 НК РФ | Через 10 дней с момента появления обязанности подавать отчетность в электронной форме | Заключить договор со спецоператором ЭДО, передать инспекции сообщение о подключении |

| Не направлена электронная квитанция о приеме по ТКС требования о представлении документов или пояснений, уведомления о вызове | пп.2 п.3 ст.76 НК РФ | Через 10 дней со дня истечения срока представления квитанции о приеме | Направить квитанцию, исполнить требование или уведомление |

| Неисполнение требования ИФНС об уплате налога, взноса, пени или штрафа | п.2 ст.76 НК РФ | Сразу после истечения срока уплаты, указанного в требовании | Уплатить задолженность по налогам и сборам |

| По запрету на продажу (залог) имущества при сомнениях налоговых органов в том, что решение по проверке будет исполнено | пп.2 п.10 ст.101 НК РФ | После вынесения решения о наложении запрета на отчуждение имущества лица, привлеченного к ответственности | Это обеспечительная мера, снимается только после исполнения решения по проверке |

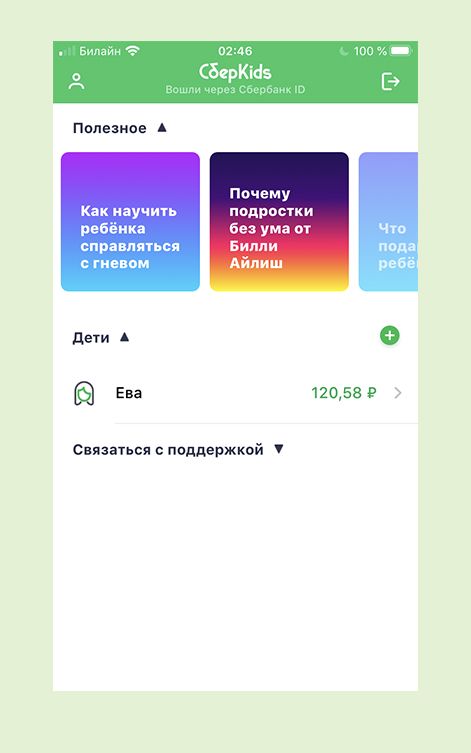

Можно проверить блокировки по счетам на сайте налоговой

Варианты блокировки остатка денег

На практике ФНС применяет два варианта, которые часто путают. Приостановка движения денежных средств предусматривает остановку всех платежей компании независимо от их очередности. Действует она до тех пор, пока не будет устранено нарушение. Заблокированы могут быть как все денежные средства, так и определенная сумма, указанная в решении. Проверка счета на блокировку в налоговой возможна по этому основанию.

Кроме приостановки операций, ФНС имеет право выставить поручение о безакцептном списании задолженности по налогам. И если денежных средств недостаточно, то платежи, например, контрагентам не будут проводиться до тех пор, пока не поступят денежные средства, достаточные для оплаты поручения налоговой инспекции. Связано это с тем, что такие платежи относятся к одной очередности (пятой).

Тем не менее выставление инкассового поручения не блокирует безусловно движение денежных средств в банке. Компания сможет перечислять, например, заработную плату или алименты. То есть платежи более ранней очередности.

Как только поручение о взыскании задолженности по налогам и сборам будет погашено полностью, счет освободят. Компания сможет распоряжаться своими денежными средствами.

Как сведения о замораживании счета доводят до налогоплательщика

Копия решения о приостановке операций движения денежных средств направляется налогоплательщику, как правило, почтой (п.4 ст.76 НК РФ). Банку решение передается в электронном виде. То есть банк обычно блокирует денежные средства до того, как организация или ИП получит копию решения.

Таким образом, плательщики узнают о событии в первую очередь от банка. Эти сведения размещаются в системе клиент-банк. Или же банковский клиент узнает об этом, когда платежные поручения не принимаются к исполнению. Если компания предполагает неладное, самостоятельно проверить блокировку счетов в ФНС можно на официальном сайте ФНС.

Как пользоваться сайтом налоговой

Информация о блокировке счета на сайте налоговой размещается на специальном сервисе «;Система информирования банков о состоянии обработки электронных документов».

Рассмотрим пошагово, как проверить онлайн блокировку расчетного счета налоговой инспекцией. На главной странице выбираем раздел «Запрос о действующих решениях о приостановлении». Заполняем ИНН организации или ИП и указываем БИК банка налогоплательщика.

После поиска система выдаст результат запроса. А в случае имеющихся блокировок, проставит перечень решений о приостановлении с указанием даты вынесения, а также кода ИФНС, его вынесшей. Сведения о блокировке счета на сайте налоговой выглядят следующим образом:

Как разблокировать счет

Налоговая заблокировала расчетный счет: как совершить разблокировку? Для начала потребуется узнать точную причину ареста р/c, а уже потом предпринимать какие-либо действия. Для этого нужно следовать алгоритму:

- Посетить отделение банка, в котором осуществлялось открытие счета.

- Если выяснилось, что инициатором замораживания р/с является налоговая, то у сотрудника финансовой организации нужно запросить номер документа, на основании которого была осуществлена блокировка.

Постановление о блокировке

- Затем нужно посетить ФНС и отправиться в отдел камеральных проверок.

- Налоговику необходимо огласить реквизиты постановления и уточнить, по какой причине была совершена блокировка.

Обратите внимание! В некоторых случаях блокировку расчетного счета можно перепутать с защитой от мошеннических действий. Если у банка возникнут сомнения в том, действительно ли конкретную операцию осуществил владелец счета, то будет осуществлена заморозка р/с

После чего финансовая организация попросит клиента предоставить устное подтверждение того, что именно он осуществил запрос.

Дальнейший порядок действий будет зависеть от того, по какой причине р/c был заблокирован. Каждую ситуацию стоит рассмотреть в отдельности.

Неуплата налога

Если юридическим или физическим лицом вовремя не была осуществлена оплата налога, то ФНС просит банк осуществить заморозку р/c. Финансовая организация не имеет права отказать налоговой в этом требовании, так как рискует лишиться лицензии.

Важно! Блокируется только та часть суммы, которая равняется величине неуплаченного налога. Что касается остальных средств, то владелец р/c имеет полное право распоряжаться ими

Чтобы р/c был разморожен, необходимо осуществить погашение действующей задолженности

Важно учесть тот факт, что денежные средства могут быть получены ФНС только по истечении двух-трех дней. Если же владелец счета уведомит налоговую о том, что оплата была совершена, то блокировка снимается прямо в день осуществления перевода

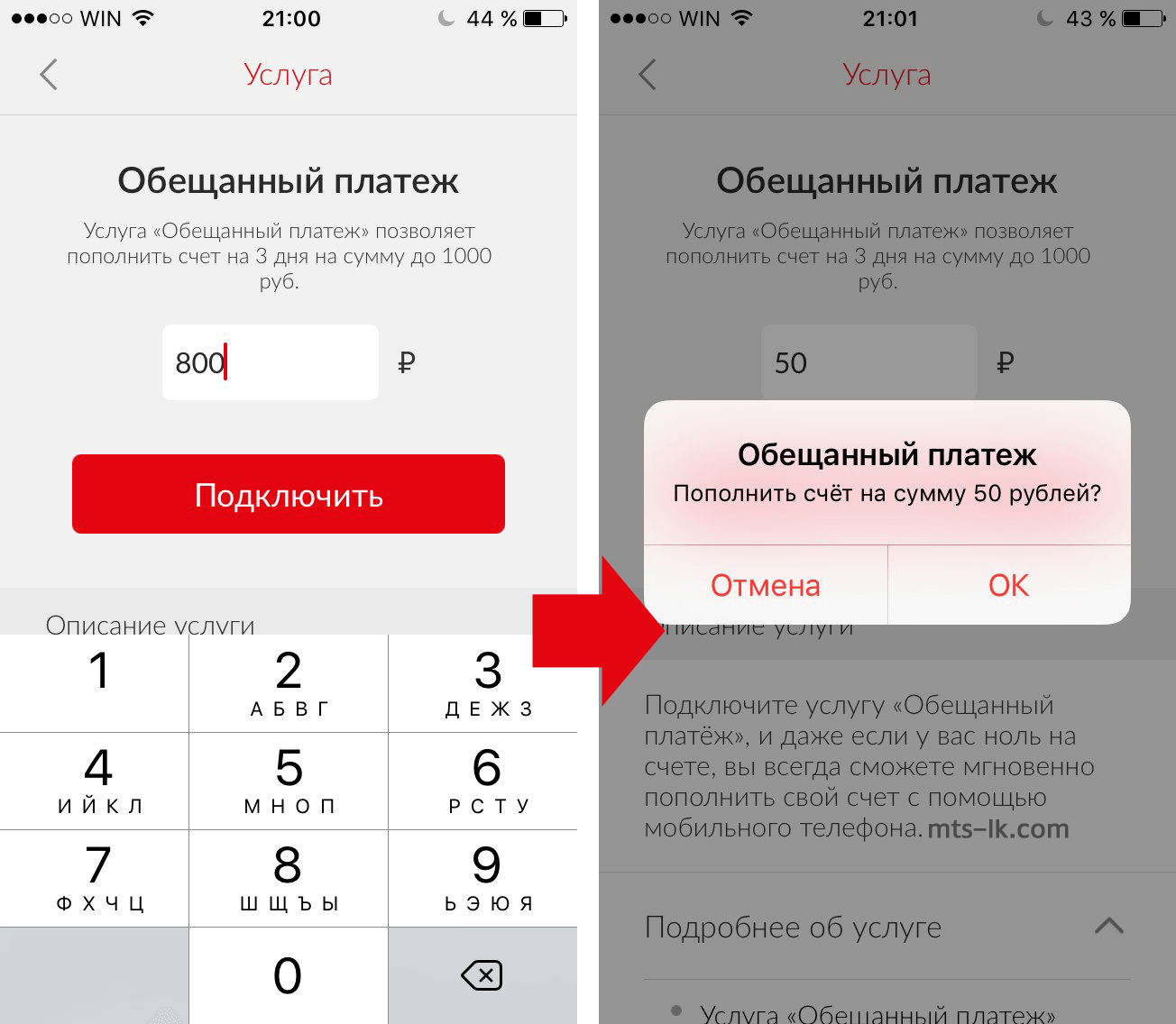

Квитанция о приеме документов не была отправлена

Согласно действующему законодательству все налогоплательщики обязуются уведомлять налоговую о приеме контрольных документов. Проще говоря, если ФНС прислала гражданину какие-либо бумаги, то он обязуется направить в ответ квитанцию, являющуюся подтверждением того, что документы были получены.

Важно! Сколько времени отводится на отправку квитанции о приеме документов? У гражданина есть на это ровно 6 дней. Если по истечении вышеуказанного срока налоговая не получила квитанцию, то счет гражданина подлежит блокировке, которая вступит в силу через 10 дней

Чтобы разморозить р/с, необходимо направить в ФНС квитанцию, а также письмо, в котором содержится требование снять блокировку

Если по истечении вышеуказанного срока налоговая не получила квитанцию, то счет гражданина подлежит блокировке, которая вступит в силу через 10 дней. Чтобы разморозить р/с, необходимо направить в ФНС квитанцию, а также письмо, в котором содержится требование снять блокировку.

Нарушение сроков подачи налоговой декларации

Налоговая имеет полное право осуществить блокировку счета, если его владелец не сдал декларацию в установленные сроки. Р/с замораживается по истечении 10 дней с момента окончания периода подачи отчетности.

Обратите внимание! Данный пункт касается исключительно налоговой декларации. Если гражданин не сдал иные документы, то это не является основанием для блокировки банковского р/с

Стоит отметить тот факт, что если сроки подачи налоговой декларации были нарушены, то на счету будет заблокирована вся сумма. Например, если лицу по декларации нужно заплатить 50 тыс. рублей, а на р/с числится 1 млн. рублей, то распоряжаться всеми средствами не выйдет.

Если владелец р/c попробует осуществить какую-либо платежную операцию, то она будет автоматически заблокирована. Исключением является лишь перевод в налоговую. Для снятия блокировки достаточно направить в ФНС декларацию и осуществить погашение налога (если это необходимо).

Квитанция о приеме налоговой декларации

Блокировка по инициативе банка

В этом случае владельцу счета необходимо собрать документы, которые требует представить финансовая организация. Однако даже в этом случае сотрудники банка могут отказать клиенту. Остается только подавать исковое заявление в суд с целью решить спор.

Частые вопросы

Что делать, если мои дистанционные каналы банковского обслуживания заблокированы?

Обратитесь в банк. Иногда банк временно приостанавливает обслуживание юридических лиц, через дистанционные каналы. Свяжитесь со специалистом банка, чтобы уточнить причину. В большинстве случаев разговора достаточно, но иногда придется подойти в офис для пояснения ситуации.

Банк прислал запрос на подтверждающие документы по ФЗ-115, что мне делать?

Посмотрите весь список документов, который запросил банк. Принесите их в офис как можно быстрее. Чем более полные сведения вы предоставите, тем вероятнее, что операцию смогут провести, если она не нарушает законодательство.

Сколько раз могут блокировать счет?

Счет могут блокировать каждый раз, когда операция вызывает сомнение у сотрудников банка. Но если так операций слишком много, вам, скорее всего, предложат закрыть счет и откажут в дальнейшем обслуживании.

Банк ничего не запрашивает, но и операцию по счету не проводит, в чем проблема?

Вероятно, банк принял решение отказать в проведении операции. Свяжитесь с сотрудником банка и задайте уточняющие вопросы. Возможно, речь не идет ни о какой блокировке счета, а в присланном платежном поручении содержится ошибка. Специалист ответит на ваш звонок и, исходя из него, вы сможете понять, что делать.

Что будет, если я не принесу подтверждающие документы по заблокированной операции?

Скорее всего, банк не снимет блокировку с операции и передаст сведения об отказе в Росфинмониторинг. Если такое решение банка вы считаете необоснованным, можно обратиться в Межведомственную комиссию.

- Интернет-приемная ЦБ РФ.

- «Памятка для организаций и ИП, кроме поднадзорных Росфинмониторингу и Банку России»

- Приказ Росфинмониторинга от 22.04.2015 г. №110 «Об утверждении инструкции о предоставлении в федеральную службу по финансовому мониторингу информации, предусмотренной федеральным законом от 7 августа 2001 г. №115-ФЗ «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма»

- Федеральный закон от 07.08.2001 №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»

- ГК РФ Статья 855. Очередность списания денежных средств со счета

- Арбитражный процессуальный кодекс Российской Федерации» от 24.07.2002 №95-ФЗ (ред. от 08.12.2020) Статья 91. Обеспечительные меры

Об авторе

Эта статья полезная? ДаНет

Что делать, чтобы узнать, заблокирован ли счет

О том, что счет заблокировали по закону № 115-ФЗ или по решению ИФНС, клиент, как правило, узнает в день осуществления этой операции. Предварительно сообщать ему об этом никто не будет. Закон № 115-ФЗ (ст. 4) вообще запрещает информирование клиента о том, что в отношении него собираются сведения о причастности к преступной деятельности, делая исключение для уже фактически осуществленных мер по ограничению пользования счетом. А НК РФ (п. 4 ст. 76) предписывает извещать налогоплательщика о появлении решения о блокировке не позднее одного рабочего дня с даты принятия.

Поэтому узнать заблаговременно, будет ли заблокирован счет в банке, нереально. Источником информации могли бы служить данные, публикуемые на сайте Росфинмониторинга, но возможность воспользоваться ими открывается только лицам, выполняющим операции с денежными средствами, при условии наличия у них личного кабинета на сайте этого ведомства.

Доступные для клиента сведения о налоговой блокировке дает сайт ФНС России, но появляются они там на дату принятия решения о ней, т. е. всего за один рабочий день до направления официального извещения налогоплательщику.

О том, как проверить на блокировку счета своего контрагента и зачем это делать, читайте в нашей статье.

Блокировка счета налоговой инспекцией

Блокировка – временное приостановление операций по счету. Так налоговая регулирует выполнение фирмами своих обязательств.

Причины блокировок счета

Подробно причины, правила и последствия блокировки счетов изложены в ст.76 Налогового кодекса РФ.

- Если налоги, пени и штрафы не оплачены вовремя, налоговая выставляет требование. Если в течение 8 рабочих дней компания его не исполняет, выносится решение о взыскании. По инкассовому платежному поручению необходимая сумма списывается в пользу ИФНС и такая же сумма блокируется на счету. Оставшимися деньгами можно пользоваться по своему усмотрению. Например, на счету компании 100 000 рублей. Долг по уплате налогов – 15 000 рублей. В итоге после списания и блокировки доступно будет 70 000 рублей. Позже 15 000 рублей вернутся обратно на счет.

- Если компания не подала вовремя декларацию, то ИФНС имеет право через 10 дней заблокировать счет целиком. В отличие от предыдущего случая блокировка накладывается на все деньги. Но ограничение распространяется только на расходные операции, поступление средств будет продолжаться.

- Если компания нарушила правила электронного документооборота, то ИФНС также блокирует все деньги, находящиеся на счету.

- Налоговая служба может потребовать предоставить документы, явиться в инспекцию, предоставить пояснения. Компания обязана отчитаться в получении требования в течение 6 рабочих дней, направив электронную квитанцию. В противном случае в течение 10 рабочих дней налоговая заблокирует расчетный счет.

- Блокировка за несдачу 6-НДФЛ происходит по истечение 10 рабочих дней после наступления срока сдачи.

Если у налоговой возникнут подозрения в сокрытии имущества, которое может пойти в счет уплаты долгов, инспектор может устроить выездную проверку. По ее результатам налоговая может наложить запрет на отчуждение имущества и заблокировать счет на сумму долга.

Еще одно основание для блокировки счета налоговой – 232-ФЗ. Согласно ему несвоевременная уплата страховых взносов тоже может быть основанием для блокировки средств на банковском счету.

Оплата налогов – третья очередь взыскания. Если есть исполнительные документы на выплату зарплаты, алиментов, компенсации за нанесение вреда жизни и здоровья, взносы во внебюджетные фонды, то они будут списываться в первую очередь даже с заблокированного счета.

Получается, что если деньги на счету заблокированы налоговой за неподачу декларации и в это же время приходит исполнительное поручение на уплату долга по зарплате, оно будет выполнено.

Банк блокирует счет сразу же, как получит решение, подписанное руководителем ИФНС. Копия решения вручается руководителю компании. Банк не имеет право отказать налоговой в блокировке счета, даже если эти действия неправомерны.

Как снять блокировку счета

Решение о снятии блокировки принимается не позднее 1 рабочего дня с момента исполнения требований. Это правило часто нарушается. Возможно, причина в бюрократической системе: банк отправляет деньги в налоговую, налоговая их должна получить и послать в банк решение об отмене блокировки. В итоге разблокировка может затянуться от недели до нескольких месяцев. Чтобы ускорить процесс, можно обратиться лично в налоговую, а потом принести в банк документ, отменяющий блокировку.

Если сумма заблокированных средств больше указанной в решении, можно обратиться в налоговую с заявлением об отмене.

Проверить свой счет или контрагента на наличие блокировки можно на сайте налоговой по ИНН и БИК.

Последствия блокировки счета

Если у предпринимателя налоговая блокирует счет, он сталкивается с такими неприятными последствиями, как:

- проведение платежей на счета государственных организаций;

- выдача з/п;

- оплата услуг подрядчика;

- покупка товаров и услуг.

Это распространенные расходные ситуации, без которых не может нормально существовать ни одно предприятие и организация. Единственное, что можно делать в подобном случае, это оплачивать задолженность по исполнительным листам. Сюда относят такие перечисления, как:

- алименты;

- компенсация морального ущерба.

Также это оплата налогов, перечисление выходного пособия по тем поручениям, которые поступили в банк до даты закрытия счета.

С закрытым р/с нельзя не только проводить определенные денежные операции, но выполнять иные функции. В частности, нет возможности открыть новый счет в ином финансовом учреждении и направить туда свои средства. Причина в том, что на портале, который отвечает за этот процесс, есть все данные, касающиеся открытых счетов.

Перед открытием счета любой банк будет проверять заявителя по данному сервису. Если компания имеет арестованные счета, ему откажут. Одновременно с этим ограничением можно отметить, что заблокированный счет также нельзя закрыть. Сделать это можно только после снятия официального ареста.