Как зарабатывать на бирже новичкам в 2021 году

Содержание:

- Через сколько можно выйти на стабильный доход от трейдинга

- Виды площадок

- Время обучения

- Работа с биржей – стоит ли?

- Что важно знать про инфляцию, зарабатывая на курсе валют

- Сколько времени нужно, чтобы научиться зарабатывать на бирже

- Виды бирж

- Особенности заработка

- Основы торговли на бирже

- Стратегия инвестирования

- Чем трейдеры отличаются от инвесторов и аналитиков

- Плюсы и минусы заработка на курсе валют

- Чем торгуют на фондовой бирже — 4 основных инструмента

- Можно ли заработать на разнице курсов валют

- Способы заработка на биржах: трейдинг и инвестиции

Через сколько можно выйти на стабильный доход от трейдинга

Большинство трейдеров никогда не выходят в плюс. Это даже хорошо, ведь если все будут торговать, то кто будет ходить на работу?

В трейдинге огромное значение на результат оказывает знания и опыт. Причём невозможно пройти курс по трейдингу и сразу стать профессионалом. По факту даже одну и ту же стратегию два разных трейдера будут исполнять по разному.

Так через сколько можно начать зарабатывать на трейдинге? Через 3-5 лет при условии, что вы будете всё это время погружаться и учиться. До этого времени ни о какой стабильности не может быть и речи. Большинство крайне эмоциональны, поэтому они будут лишний раз рисковать там, где это не следовало бы делать.

Но ещё раз подчеркнём: не каждый даже через 3-5 лет сможет зарабатывать. Трейдинг это не стабильный доход, а очень рваный. То густо, то пусто. Точнее даже с убытками.

Те кто думают, что трейдер это легкая работа сильно заблуждаются. По факту это тяжелая и нервная работа, которая портит здоровье и далеко не всегда она вообще оплачивается. Многие уходят с рынка проигравшими.

Виды площадок

Площадки могут также подразделяться на закрытые и открытые:

Закрытые

В операциях на таких биржах могут принимать участие только брокеры, которые представляют интересы клиентов. Считаются более защищенными, чем открытые биржи.

Открытые

Сделки имеют право заключать не только профессиональные трейдеры, но и посетители, с помощью торговых терминалов (программ).

В зависимости от охвата международной торговли еще есть и такая номенклатура.

Национальные

Действующие в пределах только одного государства, и учитывающие уровень его развития. В торгах могут участвовать только представители этого государства.

Например, Фондовая биржа порт-Морсби, расположенная в Папуа — Новой Гвинее.

Международные

В этом случае происходит объединение нескольких государств, создающих общий оптовый рынок. На таких биржах есть возможность совершать спекулятивные сделки и без ограничений переводить полученную прибыль.

Время обучения

Проверить, сколько конкретно времени человек тратит на обучение торговле на фондовой бирже, практически невозможно. При этом специалисты считают, что начать реально зарабатывать таким путем можно примерно через 1 год. Практика далека от усредненных параметров. Чтобы добиться успехов в этой сфере деятельности, хорошие сведения для аналитики нужно находить постоянно. При этом стоит учитывать, что трейдинг подходит не всем.

Чтобы научиться зарабатывать этим способом, нужно немало времени на обучение

Чтобы научиться зарабатывать этим способом, нужно немало времени на обучение

Некоторые люди учатся торговать по 5 лет, но их усилия так и не приводят к получению прибыли. Чтобы лучше проанализировать ситуацию, можно провести аналогию с другими видами деятельности:

- Медицина. Чтобы стать высококвалифицированным врачом, вначале необходимо больше 8 лет учиться. После чего человеку требуется немалая медицинская практика. Он должен увидеть не одну тысячу пациентов.

- Спорт. Многие спортсмены вынуждены потратить десятки лет на улучшение своих навыков. Нередко их усилия становятся напрасными. Многим спортсменам так и не удается получить медаль, известность и хороший доход.

- Юриспруденция. В этой сфере необходимо 4-5 лет учиться, после чего практиковаться на реальных судебных процессах. На это может потребоваться немало времени, четко определить которое практически невозможно. В итоге многие люди с дипломом становятся посредственными адвокатами или прокурорами.

Трейдинг и инвестирование — те области, в которых наблюдается большой разброс между началом работы и получением прибыли. Как следствие, каждый человек самостоятельно принимает решение относительно временных затрат на учебу.

Важно! Одни люди могут получать доход через 1 год, другим — нужно 4-5 лет, третьи — вообще уходят из этой деятельности. Чем дольше удается вести торговлю, тем выше шансы получить хорошую прибыль

Работа с биржей – стоит ли?

Новички часто ассоциируют биржу с азартной игрой. Причина тому подача направления в рекламе на ровне с казино. Люди считают, что удача в биржевых инвестициях – это 90% успеха, хотя по факту, доля данного фактора составляет менее 5%, а остальные 95% — это умения торговца.

Не буду вселять неосуществимые надежды – люди с гуманитарным складом ума могут не надеется на серьезный доход с биржи. Так уж устроена сфера деятельности, что приходится 90% времени анализировать + изучать тенденции рынка активов, а осилить данную работу могут единицы даже среди технарей. Помимо предрасположенности, со счетов нельзя сбрасывать усидчивость и целеустремлённость. Концентрацию внимания также никто не отменял.

О плюсах и минусах биржевой ниши расскажу отдельной таблицей.

| Плюсы заработка на бирже | Минусы направления |

|---|---|

| Перспективность. Правильная торговля влечет постоянный прирост капитала. Можно начать с 1 доллара и через пару лет стать миллионером. | Нужен капитал. Не каждый согласиться работать в мелких масштабах пару лет, пока его пара долларов превратятся в сотни тысяч. На инвестиции нужен стартовый капитал от 10 000. |

| Человек работает «на себя». Список преимуществ здесь для каждого человека свой, но отсутствие указок сверху не может не радовать. | Риски. Основная опасность, которая заставляет бросить биржу 85% потенциально успешных трейдеров. |

| Время для себя. Человек самостоятельно формирует график работы. Трейдинг априори требует всего 3-5 часов в сутки. Остальное время можно уделить хобби отдыху и так далее. | Отсутствие гарантий. На 100% сказать, — «Я завтра я получу двойную прибыль» никто не в силах. Есть вероятность длительной торговли в ноль и даже минуса. |

| Совмещение. Особо трудолюбивые могут ходить на очную работу с утра, а торговать на рынке активами вечером в уютном кресле с чашкой кофе. | Психология. Постоянное давление и груз ответственности из-за неудачных сделок – для биржевых рынков стандартное явление. Справляются с ним единицы. |

| Минимальный вход. Начинать торговлю реально с суммы в пару десятков долларов, но время раскачки при таком раскладе соответственно больший. | Вероятность неудачи на старте. У новых лиц в трейдинге риск прогореть с первых 10 сделок стремится к 90%. |

Субъективно могу сказать о пассивности заработка на биржевом рынке – это реально. Данный метод требует большего стартового капитала, но риск потери вложений снижается до 5%-15% вместо 80%-90%. Детальнее о методах заработка на бирже я расскажу далее.

Что важно знать про инфляцию, зарабатывая на курсе валют

Инфляция – один из важнейших факторов, который в обязательном порядке учитывается при планировании валютных сделок. Без чёткого понимания, что это такое, заработать на курсе валют не выйдет. Простой пример: год назад вы купили 100 долларов, а сейчас продали их. Поскольку курс стал выгоднее, то сделка кажется прибыльной. Однако если вспомнить, что в США тоже есть инфляция, окажется, что вы потеряли около 5 % изначальной суммы. И хотя формально сейчас вы владеете большим объёмом национальной валюты, рост доллара – это на самом деле падение рубля, так что ценность вашего капитала осталась примерно той же, что и год назад.

Спекулянты заключают сделки по иному принципу: они дожидаются момента, когда валюта станет дешевле, и покупают её, а затем продают в момент роста. Залогом заработка в данном случае является именно рост стоимости. Если говорить о Форексе, здесь есть возможность заработать как на увеличении, так и на уменьшении цены.

Если вы действительно хотите выгодно вложить свои накопления, лучше приобрести ценные бумаги. Доход от них пусть и небольшой, но стабильный, и свои накопления вы точно не потеряете.

Сколько времени нужно, чтобы научиться зарабатывать на бирже

Ответ на вопрос о том, реально ли заработать на бирже, у вас есть. Но существует и другой интересный момент — сколько времени нужно для того, чтобы начать получать хорошие дивиденды.

Ответ на вопрос о том, реально ли заработать на бирже, у вас есть. Но существует и другой интересный момент — сколько времени нужно для того, чтобы начать получать хорошие дивиденды.

Однозначного ответа здесь нет. Обучение и оттачивание навыков нередко занимают несколько лет. Есть люди, которые выходят на стабильный, хороший доход через год, но их мало. В большинстве случаев между началом обучения и ощутимым заработком проходит около 4-5 лет.

Некоторые начинающие трейдеры уходят из бизнеса еще до этого момента, понимая, что постоянная аналитика и эмоциональное напряжение им не подходят.

Виды бирж

Говоря о “Бирже”, как-правило, подразумевается обобщенное понятие, но на самом деле биржи достаточно различны и имеют свою классификацию и назначение.

Американская фондовая биржа

Это могут быть, как универсальные биржи, на которых продаются как товары так и деньги (валюта), например:

- Сиднейская

- Чикагская

- Токийская.

Или специализированные биржи, на которых осуществляется торговля определенным видом товара, такими биржами, например:

- Нью-Йоркская фондовая биржа

- Лондонская биржа металлов.

Лондонская биржа металлов

Помимо этого биржи можно классифицировать и по другим, достаточно различным признакам.

Например, по роли на международном рынке, по количеству и составу участников, принципу организации торгов, реализуемом товаре. По последнему признаку, кстати, классифицируют наиболее часто.

Фондовые биржи

На таких площадках основным активом выступают акции разных компаний и предприятий, а также различные долговые бумаги. Такие биржи имеются, как в экономически развитых, так и развивающихся странах.

Например:

- Бомбейская фондовая биржа.

Бомбейская фондовая биржа

Фондовые биржи дают возможность аккумулировать и использовать финансовые ресурсы. Помогая перераспределять финансы, направляя их на наиболее перспективные направления.

Товарные биржи

На таких биржах происходит реализация разнообразных товаров, начиная от сельскохозяйственной продукции и заканчивая драгоценными металлами. Товарные биржи могут иметь узкую специализацию или универсальную.

При этом узкоспециализированные биржи более распространены. Примерами таких бирж могут быть:

- Лондонская биржа шерсти

- Kansas City Board of Trade, на которой продают пшеницу.

Kansas City Board of Trade

Товарные биржи позволяют ослабить влияние монополистов.

Также снизить издержки при торговых операциях или выработать определенные стандарты качества товара и их цены, на которые впоследствии могут ориентироваться и другие участники международной торговли.

Валютные биржи

На таких биржах осуществляется реализация такого товара, как “валюта”, то есть деньги различных государств.

Одной из крупнейших бирж по торговле валютой была и Московская межбанковская валютная биржа.

Она, впоследствии, открыла и фондовую площадкую.

И с 2012 года называется “Московская биржа”.

По типу организации бирж можно выделить следующие:

Биржи смешанного типа

В этом случае помимо государственного регулирования, привлекаются и частные структуры. Бизнес вкладывает финансовые ресурсы и организует саму работу и весь процесс проведения торгов. За государством остаются контрольные функции.

Особенности заработка

Еще десятилетие назад в валютных курсах разбирались единицы. Сейчас доступен практически каждому человеку, что обусловлено возможностью обучения в режиме онлайн и отсутствием необходимости вкладывать крупные суммы. Но заработок на Форекс подразумевает наличие знаний, специальных навыков и опыта в определении выгоды от изменений курса валют. Поэтому большинство приходит к выводу, что данный способ обогащения является мифом, придуманным опытными мошенниками для потребителей, не разбирающихся в нюансах заработка.

Еще десятилетие назад в валютных курсах разбирались единицы. Сейчас доступен практически каждому человеку, что обусловлено возможностью обучения в режиме онлайн и отсутствием необходимости вкладывать крупные суммы. Но заработок на Форекс подразумевает наличие знаний, специальных навыков и опыта в определении выгоды от изменений курса валют. Поэтому большинство приходит к выводу, что данный способ обогащения является мифом, придуманным опытными мошенниками для потребителей, не разбирающихся в нюансах заработка.

Люди часто спрашивают, что такое Форекс и как на нем заработать. Речь идет о продаже и последующей покупке валюты или тех же акций в расчете на получение прибыли за счет изменения их курсовой стоимости на рынке, правила входа в сделку и выхода из нее, прописаны внутри системы, которой управляет обученный специалист.

В 21 в. трейдеры и брокеры не просто играют на бирже, а уже честно работают.

Их прибыль основана на наличии таких составляющих, как:

Знания рынка

Механизм торговли является автоматизированным, но человеку, действующему по собственной инициативе и стремящемуся извлечь прибыль непосредственно из этого процесса, важно уметь разбираться с индикаторами и разными сложными графическими системами. Важно следить за экономическими новостями

Решения принимать незамедлительно, но взвешенно. В противном случае торговля на бирже не принесет прибыли.

Практика. Важно осознавать, как разработать собственные методы работы. Ежедневно появляются торговые стратегии, но анализировать поступающую информацию становится труднее. Поэтому на Форекс заработок хороший зависит от качества развития практических навыков.

Опыт. С течением времени трейдеры учатся правильно читать графики, что способствует росту прибыли.

Некоторые банковские структуры организовывают свободный вход в биржу и предлагают обмен валюты для обратившихся к ним за услугой, совершают дополнительные операции, получая прибыль в виде процента от проведенных сделок

Для таких финансовых учреждений неважно, торгует ли трейдер в плюс или минус. Для них имеет значение только размер комиссионного вознаграждения

Доходы у банка намного выше, чем у дилингового центра. Как следствие, банки могут гарантировать выплату профита трейдерам, в т.ч. за счет собственных многочисленных активов.

Основы торговли на бирже

Сегодня фондовая биржа использует автоматизированную торговлю. Программно-аппаратные комплексы — главный инструмент работы (сотни, тысячи сделок в секунду).

В рабочей цепочке три основных составляющих — биржа как торговая фондовая площадка, брокер как профессиональный участник рынка, клиент.

Работа строится так: через специальную торговую программу клиент отдает приказ на покупку или продажу. Весь ход торгов отображается в биржевой торговой программе по умолчанию. Но можно воспользоваться телефоном или электронной почтой для отправки заявки на биржу.

Приказ получает брокер. Серверы в автоматическом режиме проверяют его на соответствие установленным условиям торговли. После отправляется в торговую систему биржи.

У брокера прямое подключение с фондовой биржей. Из поступивших заявок клиентов по каждому инструменту формируется лента спроса и предложения с ценами и объемами в лотах. Трейдер это видит как биржевой стакан. Сделка на бирже происходит автоматически при совпадении цены спроса и предложения.

В работе участвует клиринговая палата — сводит биржевую арифметику. И депозитарий для учета владельцев ценных бумаг на фондовой бирже — еще одно звено в работе.

Предупреждение о Forex и бинарных опционах

Форекс — международные валютообменные операции по рыночному курсу.

Так было не всегда. Исторически деньги имели привязку к золоту. В развитых странах мира это происходило вплоть до начала 1970-х. Доллар имел так называемый «золотой стандарт» — привязку к благородному металлу. В рамках международного финансового соглашения остальные страны по договору были привязаны к доллару. Колебания допускались минимальные.

Все поменялось после 1971 г., когда США в одностороннем порядке отменили привязку к золоту. Около 10 лет формировались новые рыночные отношения между крупными участниками — центральными банками, финансовыми институтами. Минимальный лот 5 миллионов долларов.

Виды площадок

- Фондовая биржа. Торгуются акции, облигации, расписки, другие ценные бумаги. Фондовая биржа выступает как площадка для первичного (IPO) или дополнительного (SPO) выпуска акций и облигаций. После размещения акционерное общество как эмитент становится публичной компанией — акции в обращении на фондовой бирже может купить и продать любой. Через брокера или сам брокер, имеющий место на бирже. Самая крупная в мире Нью-Йоркская биржа — фондовая. Знаменитый Уолл-Стрит.

- Товарная биржа. Товарные позиции — активы товарных бирж. Приведу в качестве примера Чикагскую товарно-сырьевую биржу CME (Chicago Mercantile Exchange). Входит в CMEGroup. В составе работают 2 дивизиона со специализацией на товарные позиции.

- Фьючерсная биржа. Родина — Япония. В XIX веке проводились торги фьючерсами на рис. Сегодня не осталось фьючерсных бирж как отдельно существующих структур. При этом объемы торгов производными в мире возрастают. В результате долгой истории мировых бирж слияний и поглощений торговля деривативами существует как подразделения более крупных биржевых холдингов.

В составе Московской биржи подразделение FORTS — работа с фьючерсами и опционами. Срочный рынок .

- Валютная биржа. В современных реалиях торговля валютой ушла либо на международный межбанковский рынок forex, либо на специализированные площадки фондовых бирж. Последний случай — история Московской биржи. Изначально начала работу в 1992 году именно как площадка для торговли валютой. Название было соответствующее — Московская межбанковская валютная биржа (ММВБ). Сегодня это холдинг, но центральная структура именуется ПАО «Московская биржа ММВБ-РТС». Валютная площадка работает как структурное подразделение — спот, своп, поставочные валютные фьючерсы.

- ForEx. Рынок крупных международных игроков по обмену валюты.

Особенности онлайн-торговли

Назову основные:

- Возможность работы на бирже из дома или любого другого места с доступом в интернет.

- Для российского рынка минимальный порог входа. Многие брокерские компании не требуют минимальный размер депозита. Диктуется комиссионными сборами и стоимостью активов. Рекомендуемая минимальная сумма для внесения на торговый счет на бирже — 50 000 руб. Оптимально 100 тысяч. руб.

- Для трейдинга на бирже на небольших промежутках времени или скальпинга крайне желателен хороший интернет с низким пингом. Котировки на бирже меняются ежесекундно. При плохом интернете, на сильном движении заявка может стать уже неактуальна, когда придет на торговые серверы биржи.

Стратегия инвестирования

Необходимость выбора стратегии встала, когда я определился с финансовым планом. К этому времени я уже был основательно «подкован» в теории инвестирования — читал книги, статьи, смотрел видеоролики. В итоге разработал для себя три основные стратегии, позже добавил ещё одну.

Счёт №1 — «Первый дивидендный» +16% за 1,5 года

Это счёт в Тинькофф Инвестиции. Цель — получение постоянного дохода от дивидендов. В моём портфеле 60% российских и 40% зарубежных компаний. Выбирал компании, которые регулярно выплачивают дивиденды.

В 2019 году я пополнил этот счёт на 400 тысяч ₽, в 2020 году внёс ещё 700 тысяч ₽.

Этот ИИС открыт на меня, здесь я учился и совершал все ошибки новичка. Например, покупал акции, которые резко выросли в цене, в надежде, что они продолжат расти, хотя иногда, конечно, падали. Наверное, поэтому он отстаёт по доходности от других портфелей.

Счет №2 — «Пассивные активы» +49% за 14 месяцев

Это ИИС моей супруги. В 2019 году мы внесли на него 400 тысяч, в 2020 году ещё 127 тысяч.

Преимущественно он состоит из разнообразных биржевых фондов ETF. Этот портфель не требует ежедневных корректировок. Достаточно раз в месяц проверять, как у него дела, и докупать фонды, которые выросли меньше всего (чтобы сохранять баланс в портфеле в соответствии со стратегией).

Счёт №3 — «Баррен Уоффет» +55% за 10 месяцев

Это портфель с точечными инвестициями. Сюда я отобрал акции всего трёх компаний, которые нравятся лично мне. Это Тинькофф, Яндекс и Новатэк. Во время просадки в марте 2020 я очень активно докупал эти акции.

В 2019 году я пополнил этот счёт на 400 тысяч, в 2020 — тоже на 400 тысяч ₽. Доходность за это время составила 424 тысячи ₽.

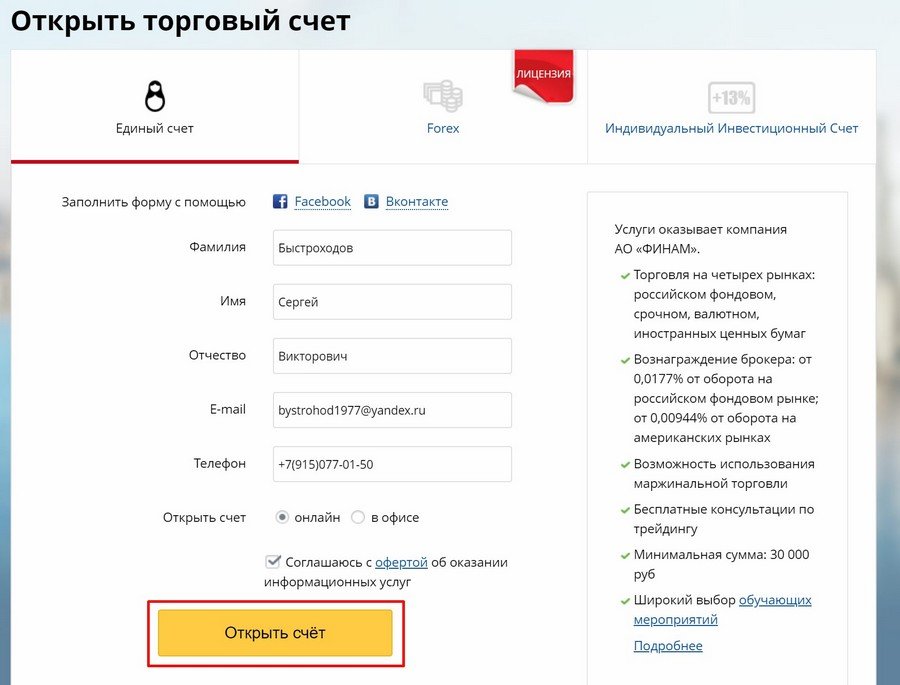

Счет №4 — «Follow me» +90% за 11 месяцев

Это портфель, на котором подключено «Автоследование». Сервис предоставляет брокер Финам. Сделки опытного трейдера, к стратегии которого я подключён, автоматически повторяются на моём брокерском счёте. Туда покупаются фьючерсы на золото и серебро, акции золото- и алмазодобывающих компаний, фьючерсы на валютную пару доллар/рубль. Это высокорисковая часть моего портфеля.

В Финаме у меня три счёта, два с автоследованием, на одном торгую сам (например, сейчас в условиях высоких рисков для рубля я купил $1000), суммарно 270 тысяч ₽.

У меня нет цели пополнять каждый из этих счетов ежемесячно. Я вношу деньги на тот счёт, на котором сейчас вижу удачное время для покупки в соответствии со своей стратегией. Во время мартовской просадки я активно докупал акции на счетах один и три, а второй счёт почти не трогал, так как он просел не сильно.

Чем трейдеры отличаются от инвесторов и аналитиков

Трейдеры зарабатывают на купле-продаже. Они получают доход именно от разницы цен на покупку и продажу. Если трейдер не торгует, он не зарабатывает.

Инвесторы вкладывают деньги для того, чтобы получать пассивный доход. Например, покупают акции, чтобы ежегодно получать по ним дивиденды

Им не важно, как меняются цены на акции, им важна именно величина пассивного дохода

Уоррен Баффет, которого считают величайшим инвестором современности, вообще дает инвесторам такой совет: «Покупайте акции, которые вы не будете продавать никогда». То есть один раз купили – и всю оставшуюся жизнь получаете прибыль. Посадили в молодости яблоню и до старости едите с нее яблоки.

Аналитики могут вообще не торговать и не инвестировать. Они проводят анализ рынка, экономической ниши, общей финансовой ситуации в государстве и в мире, чтобы предугадать, в какие финансовые инструменты стоит или не стоит вкладываться. На советы аналитиков опираются трейдеры и инвесторы.

Плюсы и минусы заработка на курсе валют

В сети сейчас можно встретить огромное количество предложений по поводу заработка на курсе валют. Как следствие, многие люди задумываются о том, чтобы освоить данный способ обогащения.

Наивно было бы полагать, что можно быстро заработать огромную сумму, просто обменивая одни денежные единицы на другие. Извлекать из этого прибыль реально, но для этого необходимо как минимум отлично овладеть выбранным способом.

Сколько же можно заработать на курсе валюты?

Уровень дохода в данном случае зависит от огромного количества факторов. Прежде всего, прибыльность будет отличаться при выборе того или иного способа заработка. Наиболее выгодными на данный момент считаются два варианта – это Форекс и ПАММ-счета.

Эти способы обладают двумя важнейшими характеристиками: во-первых, они дают реальный шанс заработать, а во-вторых, доступны практически каждому

Что не менее важно, Форекс и ПАММ-счета не требуют огромных вложений на начальном этапе

На самом деле, возможностей извлечения прибыли из курса валют огромное количество, но в каждом случае необходимо запастись терпением. Ни один из методов не приводит к моментальному результату: выход на большой и стабильный доход происходит постепенно.

Прежде чем всерьёз начать развиваться в этом направлении, стоит изучить все плюсы и минусы данного вида заработка. Его основные преимущества таковы:

- Стоимость некоторых валют подвержена ощутимым изменениям, что позволяет заработать приличную сумму. Наиболее актуальные методы предполагают практически полное отсутствие «потолка» прибыли.

- Существует множество способов использовать курс валют для собственной выгоды. Это значит, что вы можете выбрать оптимальный вариант исходя из ваших способностей и пожеланий.

- В большинстве случаев вам не понадобится сначала вложить большие деньги, чтобы хоть что-то заработать. Иногда может быть достаточно и нескольких долларов.

- Можно заниматься своим делом и получать прибыль, не выходя из дома.

Достоинств у заработка на валютах действительно немало, но есть и некоторые недостатки:

— Наличие спреда, из-за которого вы всегда будете покупать валюту дешевле, чем продавать. Если прибыль от сделки окажется меньше курсовой разницы, это приведёт к убыткам.

— Постоянный риск, который тем выше, чем больше вы инвестируете. Придётся регулярно мониторить рынок, чтобы в случае опасности своевременно предпринять меры и защитить свои активы.

Если вы всерьёз настроены заработать на валютном курсе, внимательно изучите описанные выше пункты. Понимание всех плюсов и минусов этого вида деятельности поможет понять, насколько он вам подходит.

И не забывайте о главном условии заработка на валютах: для начала у вас должны быть хотя бы национальные деньги, чтобы купить на них иностранные.

Без этого заработать на разнице в стоимости валют не получится.

Чем торгуют на фондовой бирже — 4 основных инструмента

Экономисты по-разному классифицируют финансовый рынок. Кто-то выделяет только фондовый сегмент, кто-то дробит его на собственно фондовый и срочный.

Говорить, что на фондовом рынке торгуются ценные бумаги, – правильно, но не совсем точно, ибо ценные бумаги делятся на несколько типов. Выделим основные.

Инструмент 1. Акции

Обычно под торговлей на фондовых биржах понимается именно спекулирование акциями. Дадим определение.

Акции относятся к числу высоковолатильных инструментов, потому что способны резко меняться в цене за короткое время. Пример – упомянутая в начале статьи акция Cities Service, купленная Уорреном Баффетом.

Часть прибыли компании, которую получает держатель акции, называется дивидендом. После выплаты дивидендов акция обычно теряет в своей стоимости.

Раньше потеря в стоимости вследствие выплаты дивиденда четко прослеживалась на графиках – крупное падение цен или даже ценовой разрыв. Однако сегодня колебания курса акции в течение дня в несколько раз превышают размеры дивидендов, поэтому потеря в стоимости незначительна.

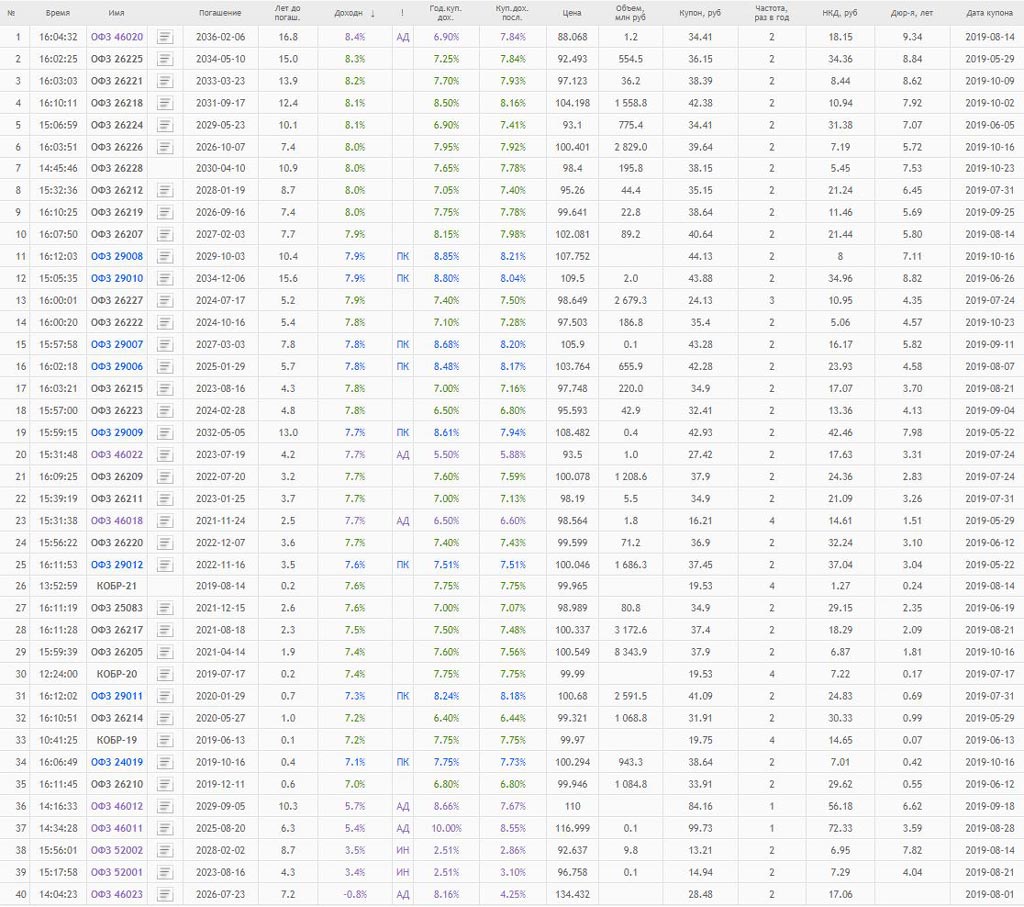

Инструмент 2. Облигации

Облигации менее популярны в качестве средства увеличения капитала. Они часто используются как вариант надежной инвестиции с минимальной степенью риска.

Если мы покупаем акцию, нам неизвестно, до какого значения вырастет ее цена, но если фундаментальный и технический анализ предвещают рост, значит, есть перспектива неплохо заработать.

При покупке облигации максимально возможная прибыль известна заранее. Никто не любит кредиты с большими процентами, поэтому прибыль обычно невелика.

Если кредитору нужно во что бы то ни стало заполучить свои инвестиции обратно, ему проще продать облигацию за сумму инвестиций или ухватить малую часть процентного вознаграждения.

Если продавцу кажется, что «все плохо, дело выгорело», покупатель не обязательно думает то же самое. Если покупатель за счет инсайдерской или иной информации уверен в платежеспособности должника – он с удовольствием облигацию купит.

Поэтому цены и на этот финансовый инструмент находятся в колебании, хоть и в небольшом. Отмечу еще раз, облигация – низковолатильный инструмент.

Инструмент 3. Форварды

Разберем на примере. Я разворачиваю масштабное производство конфет и мне нужен сахар. Цена на сахар колеблется, а надо подготовить финансовый план, определиться с ценой конфет и т. д. Значит, надо договориться с производителем о поставке сахара по заранее определенной цене.

Форвард подписан, я получаю через какое-то время нужное количество сахара, делаю конфетки.

На момент получения товара цена, скорее всего, изменится. Если сахар, когда я его получу, вырастет в цене, мне ничто не мешает его продать и заработать. Впрочем, полученные товары редко перепродаются, иначе бизнес остановится.

Инструмент 4. Фьючерсы

Фьючерсы бывают поставочные и расчетные, то есть беспоставочные. На бирже торгуют именно расчетными. Суть в том, что реальной поставки чего-либо не происходит.

На бирже брокер посчитает разницу между ценой товара, указанной во фьючерсе, и его рыночной стоимостью на момент погашения. Я либо заработаю, либо потеряю деньги.

То есть фьючерс как раз и позволяет заработать на изменении цен. Такая сделка оформляется только в спекулятивных целях.

Если не совсем поняли – взгляните коротенькое видео от лицензированной компании «Открытие Брокер».

https://youtube.com/watch?v=4BvfK4orcCs

Спекулянты спокойно торгуют фьючерсными контрактами и зарабатывают, а форварды – это стезя крупных фирм, оперирующих реальными поставками тех или иных товаров.

Фьючерсы оформляются на множество инструментов. Помимо сырья, торговля ведется ценными бумагами, валютой, индексами и т. д.

Можно ли заработать на разнице курсов валют

Профессиональные трейдеры и инвесторы активно зарабатывают на иностранной валюте и связанных с ней инструментах. Они внимательно следят за изменениями ситуаций на рынке и в соответствии с колебаниями курсов совершают сделки по покупке долларов, евро и т. д. Но можно ли заработать на курсах валют физическому лицу?

В прошлом частным лицам при отсутствии большого капитала были доступны только покупка и продажа наличных долларов, евро. При средних накоплениях появлялась также возможность воспользоваться валютными вкладами. Но валютные рынки, биржи – все это было уделов профессиональных трейдеров. Развитие новых технологий существенно изменило ситуацию.

Заработок на курсе и обмене валют теперь доступен практически каждому. Причем ходить куда-то совсем необязательно. Операции сейчас легко можно производить через интернет, оставаясь дома или в офисе. А развитие мобильных приложений позволяет получать доход даже в дороге или вдалеке от доступа к проводной сети.

Но есть и другой вопрос – удастся ли заработать этим способом. Все полностью зависит от выбранного способа вложения своих сбережений и принятых решений

Важно понимать, что иногда вместо прибыли можно получить убыток. Следует адекватно оценивать риски и свои возможности

Способы заработка на биржах: трейдинг и инвестиции

Чтобы заработать на фондовой бирже, существует 2 известных способа – трейдинг и инвестирование.

Эксперты сходятся в общем мнении, что трейдинг подразумевает непродолжительные сделки, срок которых истекает в пределах одного дня или максимум – недели. Инвестирование – долгосрочная сделка, которая может длиться и год, и даже больше.

Их направленность имеет различный характер: инвестиции ориентированы на пассивный доход, выраженный в дивидендах, трейдинг же ориентируется на активный доход (перепродажу).

Трейдинг

Основная цель трейдера – заработать несколько процентов за короткий промежуток времени (от нескольких минут до нескольких дней), после чего сразу закрыть сделку. Перед тем как вложить деньги, необходимо продумать торговую стратегию, в которой главное значение имеет волатильность актива (диапазон изменяемой цены). Трейдер зарабатывает именно на скачках и колебаниях цен – чем они резче, тем выше заработок на бирже.

Как работают трейдеры

В своей деятельности трейдеры руководствуются различными методиками, основанными на техническом анализе цен (фигуры, уровни, каналы, волны и пр.). Также в ход идет такой метод, как отслеживание актуальных новостей и реакции бирж на изменения в мире

Они не оценивают событие с точки зрения длительной привлекательности актива, как это делают инвесторы, им важно ухватить быструю выгоду от важного события в мире

Сколько зарабатывают трейдеры

Средний заработок трейдера составляет 5–30% в месяц, но в единичных ситуациях некоторым счастливчикам удается вывести этот показатель до цифры в размере 1000% за год. Это не зависит от профессионализма или навыков участника рынка, больше – от удачного стечения обстоятельств.

Ярчайший тому пример – конкурс «Лучший частный инвестор», победитель которого заработал в 2016 году 1132,59% всего за 1 квартал, приумножив сумму с 50 тыс. руб. до более, чем полмиллиона. Чтобы выйти на такой показатель, он совершил более 15 тыс. сделок.

Инвестиции

Как уже упоминалось, в отличие от трейдеров, ищущих быструю прибыль, инвесторы рассчитывают на долгосрочную прибыль, которую будут приносить их вложения. Конечно, чем дольше актив остается прибыльным, тем лучше, обычно срок удержания позиции заключается в 1–10 годах. Но и эта цифра не является пределом, так как всегда находятся исключения.

СПРАВКА! Как однажды сказал Уоррен Баффет, известный американский предприниматель и инвестор: «Когда у нас в руках оказывается доля особенного бизнеса с особенным руководством, то самый привлекательный срок хранения актива – это вечность».

Как работают инвесторы

В своих прогнозах инвесторы руководствуются фундаментальным анализом, основанным на долгосрочных реалиях. Применяются цифры основных показателей компаний: рост прибыли, расходов, пр. Чтобы купить актив как можно выгоднее, инвестор может использовать и такой элементарный прием, как технический анализ, чтобы выявить среднюю цену актива, найти более выгодное предложение. Но часто инвесторы упускают этот упрощающий сделку способ из виду.

В целом инвесторы, вкладывая свой капитал в ту или иную фирму, становятся не собственниками акций, а полноправными партнерами, покупая долю в бизнесе. Их расчет – получение дивидендов на росте цен, что по итогу через длительный период принесет солидную прибыль.

Сколько зарабатывают инвесторы

Поскольку в долгосрочном инвестировании риски намного ниже, чем в краткосрочных капиталовложениях, по итогам календарного года практически каждый инвестор имеет финансовую выгоду, выраженную примерно в 15–50% показателе.

Но все же общая прибыль инвестора должна оцениваться не по результатам каждого года, а по итогам более длительного периода. Часто хорошее капиталовложение отбивается не сразу, а через несколько лет. Подтверждением данному тезису является ситуация, в которой оказались инвесторы компании Microsoft, стоимость ее акций выросла с 1 доллара в 1991 году до 110 долларов в 2018 году.

Как видим, терпеливый и прозорливый инвестор смог бы заработать сумму, умноженную на 110 (без учета дивидендов и капитализации процентов) всего за 27 лет.

К сожалению, таких примеров не так уж и много, поэтому грамотный инвестор не станет повышать риски просто так и будет диверсифицировать портфель, будучи удовлетворенным среднестатистической годовой цифрой в 15–50%.

Опытные и успешные инвесторы утверждают, что диверсификация – самый верный способ на пути к достижению стабильной инвестиционной прибыли.