Банкротство банков: факты и прогнозы

Содержание:

- Компенсация по вкладам

- Что происходит с кредитом после банкротства банка

- Назначение временного управляющего.

- Основания для оформления банкротства

- Сколько финансовых учреждений останется после кризиса

- Требования к долгу

- Банки, обанкротившиеся в 2018 году

- Что делать при банкротстве банка компании клиенту

- Когда банк могут признать банкротом

- Как понять, что банк на грани банкротства

- Нужно ли платить банку-банкроту

- Можно ли получить кредит после банкротства

- Что должен сделать вкладчик в случае банкротства банка

- Страхование вкладов

- Выгодно ли банкам банкротство физических лиц

- Преимущества и недостатки признания банкротом

- Может ли банк инициировать банкротство физического лица

- Процедура банкротства банков и ее особенности.

- Какие признаки могут ввести в заблуждение

- Банкротство банка. По закону и без закона.

- Не допустить повторения ситуации с банкротством

Компенсация по вкладам

При появлении тревожных новостей в средствах массовой информации, сообщающих об ухудшающемся финансовом положении банка, следует подумать о надёжности вложенных средств. Нужно рассмотреть варианты разрыва отношений с данной финансовой организацией, и взвешенно принять решение.

Если же лицензия уже была отозвана, то вкладчик получит компенсацию. Все вклады физических лиц страхуются на полную стоимость, но не более чем на 1 400 000 рублей. Таким образом, при отзыве лицензии каждый вкладчик, имеющий на счету меньше этой суммы, получит возмещение в размере 100% от суммы вклада.

При наличии нескольких вкладов в одном банке, компенсация будет выплачена по каждому из них. Но при этом ограничение в 1 400 000 рублей на общую сумму вкладов сохраняется.

Возмещение выплачивается по всем вкладам физических лиц, а также вкладам, которые были внесены в связи с осуществлением предпринимательской деятельности (исключением является счет эскроу).

Выплата компенсации по счетам эскроу идет в полном объеме, но не больше, чем 10 млн. рублей (учитывается сумма, которая находилась на счете в день наступления страхового случая).

Вкладчик также может включить в реестр требований кредиторов долг, который остался после банкротства кредитной организации.

Но такое требование осуществляется только в том случае, если общая сумма вкладов превышает сумму страхового возмещения.

Что происходит с кредитом после банкротства банка

Деньги, в том числе переданные во временное пользование под проценты, – это часть финансовой системы страны. Нельзя просто так взять и изъять их из обращения, не образовав «дыры». Поэтому возвращать кредит необходимо независимо от того, у кого вы его брали. У каждого лопнувшего банка есть правопреемник, вступающий в свои права в процессе процедуры банкротства. Правопреемниками обычно становятся другие банки, коллекторы, любые другие юридические лица, которым выгодно купить по «вкусной» цене кредитные обязательства клиентов лопнувшего банка. Соответственно, и кредит остается в силе даже после исчезновения банка.

Зачем кому-то скупать чужие долги? Все просто, допустим, вы должны банку «А» — 100 тыс.руб. Он обанкротился. Правопреемник выкупает этот долг за 70 тыс. руб. Но для вас величина долга остается прежней и вы обязаны вернуть правопреемнику 100 тыс. руб. Таким образом правопреемник заработает на таком долге 30 тыс. руб.

Способ избавиться от кредита только один: выплатить его в полном объеме.

Назначение временного управляющего.

Назначение временного управляющего — это вынужденная мера, предпринимаемая в целях избежать банкротства финансовой организации. Эта единица назначается на следующий день, после отзыва лицензии Центральным Банком. Решение о вводе временного администратора выносит Арбитражный суд, по заявлениям кредиторов и потребителей услуг.

В задачи временного управляющего входит комплекс реанимационных задач, главной из которых является выявление нарушений и ошибок в работе организации. Дальнейшие действия по восстановлению платежеспособности и работоспособности учреждения координируются Центробанком.

Основания для оформления банкротства

Для того, чтобы начать процедуру банкротства, Банк России должен подать соответствующее заявление в арбитражный суд. Основания для возбуждения банкротства могут быть следующие:

- отзыв у финансовой организации лицензии на предоставление банковских операций;

- задолженность банка по выплатам заработных плат, выходных пособий или (и) платёжных обязательств на сумму, превышающую тысячекратный размер минимальной оплаты труда;

- отсутствие возможности оплаты по обязательствам по истечении 14 дней.

Под оплатой обязательных платежей подразумевается:

- оплата кредитной организацией (выступающей в качестве самостоятельного налогоплательщика) различных обязательных платежей в соответствующие бюджеты;

- перечисление средств, находящихся на счетах клиентов в соответствующие бюджеты.

Сколько финансовых учреждений останется после кризиса

В целом, в начале 2021 года в России насчитывалось 402 кредитных банковских заведения. В январе 2021 года из этого числа ушло еще 3 финансовых заведения, а в последующие месяцы лицензионных документов лишились еще 11 банковских заведений.

В итоге, к июню 2021 года лицензионных документов лишились 14 финансовых заведений.

Почему же так произошло? Все просто.

У данных учреждений:

- Низкий показатель достаточности собственных денежных средств. Обычно этот показатель держался на отметке в 2%.

- Имеется большой кредит перед сторонними организациями, который банковское заведение не может погасить в четко установленные сроки.

- Есть предписания Центробанка, которые они не выполняют. Этим банк нарушает нормы закона.

Помните: Центробанк отбирает лицензионные документы у банковских учреждений очень редко. Это случается тогда, когда банковское учреждение не способно самостоятельно решить свои финансовые проблемы, а наложенные на него штрафные санкции не приводят к желаемому результату.

Конечно, в кризис многие финансовые заведения сталкиваются с разными сложными ситуациями. Дело в том, что в это время население стало на 40-45% брать меньше кредитов. А это основной источник дохода практически у каждого банковского заведения.

Специалисты отмечают, что в период кризиса лицензионные документы будут отобраны лишь у мелких, региональных финансовых организаций, не считающихся надежными. Поэтому если клиент решил обратиться в ту или иную финансовую организацию, то ему стоит несколько раз подумать о своем решении.

Требования к долгу

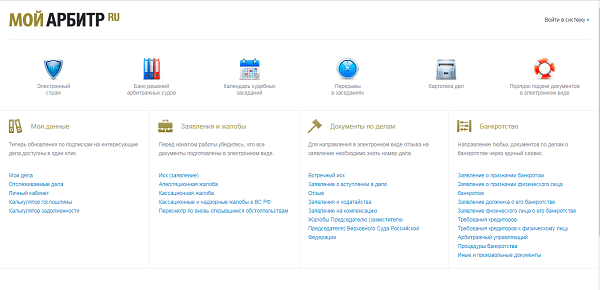

В судебном и внесудебном порядке можно списать долги по кредитам, займам, другим обязательствам. Максимальный и минимальный размер списанной задолженности законом не указан. Условия по сумме долга действуют только при подаче заявления в суд или МФЦ.

Банкротство через суд

Закон о банкротстве разграничивает ситуации, когда должник вправе или обязан подать заявление в арбитраж. Обязанность подать на банкротство возникает при следующих обстоятельствах:

- если совокупный размер обязательств превышает 500 тыс. руб.;

- если расчет по обязательствам перед одним или несколькими кредиторами повлечет невозможность выплат по другим обязательным платежам.

При подаче заявления на банкротство при сумме долга до 500 тыс. руб. заявитель должен доказать, что есть объективные признаки невозможности исполнения обязательств, неплатежеспособности и недостаточности имущества.

Неплатежеспособность подтверждается, если:

- гражданин перестал платить по обязательствам, для которых наступил срок исполнения (например, не внесен очередной платеж по кредитному графику);

- по 10% от всех обязательств (кредитов, займов, налоговых платежей и т.д.) есть просрочка более одного месяца;

- сумма долгов превышает стоимость имущества гражданина;

- вынесено постановление пристава об окончании производства, где подтверждено отсутствие имущества для реализации.

Не обязательно подтверждать все из перечисленных условий. Даже один их этих признаков означает неплатежеспособность должника. Подтверждать условия наступления банкротства нужно документами, а проверять их будет арбитраж, управляющий. Также свои доводы и возражения будут подавать кредиторы, которые намерены добиться возврата своих денег.

Внесудебное банкротство

Поправки в закон о банкротстве 2020 года упростили процедуру, сделали ее доступной для основной массы должников. Требования к долгу и должнику указаны в ст. 223.2 Закона № 127-ФЗ:

- наличие долгов на сумму от 50 тыс. руб. до 500 тыс. руб. по любым видам обязательств, кроме финансовых и штрафных санкций за просрочку;

- окончание исполнительного производства у приставов по п.4 ч.1 ст. 46 Закона № 229-ФЗ (отсутствие имущества для реализации и расчета с взыскателями).

При подаче заявления должник подтверждает соответствие этим условиям. Проверку будут проводить специалисты МФЦ. У кредиторов есть возможность подать возражения, требовать передачи дела в суд. Например, основанием для возражений может быть выявление у должника имущества, ранее не найденного приставами. Для этого кредиторам дано специальное право запрашивать Росреестр и МВД о правах на недвижимость, транспорт.

Какие долги можно списать через банкротство?

В судебном и внесудебном порядке можно списать задолженности:

- по кредитам перед банками и МФО;

- по налогам и сборам, пеням, штрафам перед бюджетом;

- по административным штрафам;

- по долгам от предпринимательской деятельности;

- перед кредиторами-физическими лицами;

- по договорам с юридическими лицами;

- по договорам поручительства;

- по жилищно-коммунальным услугам.

Нельзя списать следующие виды обязательств:

- по алиментам;

- о возмещении вреда здоровью и жизни;

- о возмещении морального вреда;

- о выплате задолженности по зарплате, выходного пособия (это актуально для предпринимателей);

- о возмещении вреда (ущерба) после преступления;

- иные виды обязательств, связанных с личностью кредитора.

При расчете суммы долгов на внесудебное банкротство можно учесть все обязательства, даже если они не будут впоследствии списаны. Например, выплаты по алиментам можно включить в список таких обязательств, но с банкрота их не спишут.

Банки, обанкротившиеся в 2018 году

Банкротство банков в 2018 году имело довольно внушительные темпы. В среднем ЦБ РФ отзывал лицензии у пяти организаций ежемесячно, выявляя различные нарушения. От радикальных мер регулятора пострадали многие известные финансовые бренды регионального масштаба.

Ознакомиться с актуальным списком банков-банкротов можно здесь.

Реальное число отзывов лицензий за 2018 год оказалось выше и достигло отметки в 59, а ещё 18 были аннулированы в результате ликвидации компаний.

Реальное число отзывов лицензий за 2018 год оказалось выше и достигло отметки в 59, а ещё 18 были аннулированы в результате ликвидации компаний.

Две основных причины:

- Неисполнение требований в сфере противодействия легализации доходов в рамках 115-ФЗ – один из самых частых поводов для принятия мер со стороны регулятора, поскольку государство всерьёз взялось за выявление скрытых денежных потоков и финансирования терроризма.

- Недостаточность размера собственных средств – второе не менее распространенное нарушение, но оно обычно касается небольших региональных финансовых организаций, которые намеренно завышали свой капитал.

Таким образом, за год 77 банков разорилось и прекратило деятельность на основании обнаруженных нарушений, либо из-за ликвидации. Перечень не является закрытым, выявлялось много самых разных вариаций несоблюдения законодательства, но две вышеуказанные проблемы наиболее распространены. Неудивительно, что участились жалобы на блокировки счетов, а также на усиленный контроль за передвижением средств со стороны крупных финансовых холдингов, ведь они стараются соответствовать требованиям законодательства.

Что делать при банкротстве банка компании клиенту

Необходимо оперативно завести расчетный счет в сторонней кредитной организации, а также уведомить партнеров и контрагентов о новых реквизитах

Важно предупредить об изменении реквизитов и эквайринговый банк, через который производятся расчеты по операциям с применением банковских карт. В противном случае полученные деньги по-прежнему будут перечисляться на счет банка с отозванной лицензией

Как юрлицу получить деньги из банка банкрота

Надо узнать контактную информацию временной администрации финансового учреждения. Эти данные публикуются в ЕФРСБ, а также в газете «Коммерсантъ» и издании «Вестник Банка РФ».

После этого следует составить требование о возвращении причитающихся компании средств. В документе необходимо указать реквизиты счета, открытого в другом банке, на который и будут затем возвращаться средства из рухнувшего банка. Также к требованию надо приложить договор на банковский счет или судебное решение о взыскании задолженности перед компанией.

Можно обратиться за деньгами в любой момент, пока в банке действует временная администрация. Лучше это делать в течение первого месяца, с момента отзыва лицензии у банка, просто это сократит время на ожидание выплат. Не стоит затягивать с подачей необходимых документов.

Велик ли шанс вернуть повисшие деньги на счету банка банкрота

Процедура ликвидации кредитного учреждения занимает в среднем 2 года. За этот срок все активы обанкротившегося банка будут проданы, вырученные деньги и пойдут на удовлетворение требований кредиторов. Потому возврат средств зависит лишь от объема имущества ликвидируемого банка. Денег в большинстве случаев на всех не хватает.

Деньги индивидуальных предпринимателей участвуют в Системе страхования вкладов, потому АСВ компенсирует им до 1400000 рублей. Выплаты стартуют через 2 недели с момента отбора лицензии. Сумма, которая не компенсирована страховкой, предпринимателям, как и прочим физлицам, будет выдана в порядке очереди.

Требования ИП и юридических лиц находятся в третьей очереди, то есть в последней. В первую очередь входят требования граждан – вкладчиков, чьи депозиты превышают застрахованные 1400000. Во второй очереди — зарплата сотрудников банка и их выходные пособия.

Так что шанс вернуть средства «застрявшие» на счету обанкротившейся финансовой организации достаточно высок.

Когда банк могут признать банкротом

Что означает банкротство банка? Если наступает эта ситуация, финансовая компания лишается лицензии и объявляется банкротом. Но ни один банк моментально не обанкротится. Сначала им с трудом удается выполнять финансирование населения. А затем суммарных доходов уже не хватает для полного погашения долга перед клиентами. В этом случае регулятору, которым является Центробанк России, необходимо принимать крайние меры и забирать лицензию на осуществление финансовой деятельности у разорившейся организации. Данная мера позволит банковской системе страны оставаться в устойчивом состоянии.

После лишения лицензии регулятор назначает в это учреждение временное руководство. Основной его задачей является стабилизация обстановки, тогда же как функции банка-банкрота становятся минимальными. Действующий руководитель финансовой организации снимается с должности и в отношении него осуществляется служебная проверка. Если окажется, что именно он стал виновником сложившейся ситуации, то к нему будет применена установленная законом мера наказания. Другие работники банка могут сохранить свои рабочие места. Однако их должностная компетенция может быть отрегулирована, что поможет организации быстрее выровнять ситуацию.

Государство тоже не оставляет обанкротившееся учреждение наедине с проблемами. Оно помогает ему провести реорганизацию, предоставляет разнообразные программы субсидирования и кредитования. Если требуется, основные банковские фонды будут выставлены на торги. А вырученные средства направляются на уменьшение долгов. Именно продажа активов банка дает учреждению быструю возможность расплатиться с кредиторами. И в такой нестабильной обстановке регулярное погашение долга заемщиками по кредитному договору является для финансистов очень важным.

Как понять, что банк на грани банкротства

Точно определить разорившийся банк можно только по факту отзыва лицензии. Существует ряд признаков, которые свидетельствуют о высокой вероятности проблем в финансовой организации:

- завышенные ставки по депозитам – первый момент, над которым стоит задуматься, прежде чем открывать счёт, ведь высокий процент по вкладу может быть «бесплатным сыром»;

- повсеместное сокращение штата и закрытие офисов – одно из внешних проявлений проблем, поскольку руководству начинает просто не хватать ресурсов для поддержания сети отделений и сотрудников;

- снижение кредитного рейтинга – значимый индикатор несостоятельности, но, как правило, он немного запаздывает, поскольку агентства не проводят тщательную проверку, ведь у них нет подобных полномочий;

- конфликт с ЦБ РФ – если регулятор неоднократно применяет меры к организации, то это тревожный знак;

- слишком высокий процент одобрений по кредитам – подобная политика привлечения клиентов рано или поздно приведёт к тому, что финансовая компания обанкротится;

- резкая смена акционеров – косвенно отражает непривлекательность ценных бумаг организации для инвесторов, которые пытаются по-быстрому распродать контрольные пакеты.

Ещё несколько дополнительных факторов есть в следующем видео.

Любой из вышеперечисленных признаков может прямо или косвенно свидетельствовать о высоких рисках банкротства. Лучше сразу отдавать предпочтение финансовым организациям с сильной позицией в общероссийских рейтингах, как минимум рассматривая первые 100 участников по размеру активов и комплексным оценкам. Это поможет максимально снизить риски. Но даже так вероятность неблагоприятных последствий будет всегда (например, санация финансовой группы «Открытие» и объединение её с «Бинбанком»). В идеале следует во всех случаях контролировать свои вложения в рамках страховой суммы для вкладчиков (1,4 млн рублей).

Нужно ли платить банку-банкроту

В случае наличия в банке кроме кредита еще и депозит, есть возможность произвести взаиморасчет

Отдельно стоит сказать о вкладчиках.

О них банк думает в последнюю очередь, предполагая, что фонд страхования им возместит суммы вкладов (хотя в этих случаях выплачиваются ограниченные суммы денег).

Что касается кредитных линий банка – то здесь дела обстоят несколько иначе.

В случае банкротства банка человек, взявший в нем заем остается ему должным, и в его обязанности входит возврат средств, в срок, установленный договором. В этот период банк может также накладывать штрафы на должников, которые не соблюдают условия кредитных договоров и не осуществляют своевременное погашение задолженности.

В некоторых случаях у него даже есть право требовать произвести полное и досрочное погашение задолженности. Чаще всего это случается в случае систематических нарушений кредитного договора. Поэтому платить по взятому кредиту, даже если банк признан банкротом, однозначно надо.

Обратите внимание: рассчитывать на то, что банк будет ликвидирован не стоит, даже в случаях, когда реорганизация не помогает. Причина в том, что регулятор будет делать все для сохранности этой финансовой организации на плаву, так как это необходимо для сохранения стабильности в стране всей банковской системы

В случае, когда спасти банк уже является невозможным, его активы стараются перепродать

Причина в том, что регулятор будет делать все для сохранности этой финансовой организации на плаву, так как это необходимо для сохранения стабильности в стране всей банковской системы. В случае, когда спасти банк уже является невозможным, его активы стараются перепродать.

Можно ли получить кредит после банкротства

Человек, инициировавший процедуру банкротства, не может открыть на себя счет в банке, а также получить заемные средства, это указано в п. 7 ст. 213.25 ФЗ № 127. Однако если заемщик, признанный банкротом, полностью вернул задолженность (банк списал ее), по закону он имеет право открыть счет, получить кредит в банке либо в МФО. Не стоит утаивать от кредитора, что вас признавали банкротом. За этот факт к ответственности вас никто не привлечет.

Решать, выдать кредит после банкротства или нет, будет банк. Кредитор может отказаться от сотрудничества с вами по причине плохой кредитной истории. Но на практике банки редко отказывают в выдаче заемных средств.

Взять кредит после банкротства реально, ведь такой заемщик не входит в число тех, кому банк обязательно откажет. Так, кредитор не захочет связываться с клиентом, который не выплатил ранее оформленную ссуду. А вот если человек признан банкротом, значит, он уже освободился от долгов. Репутация заемщика не пострадала, поэтому банк вполне может выдать кредит после банкротства.

Почему еще кредитор может согласиться на выдачу кредита после банкротства? Причина в том, что финансовая политика для такой категории заемщиков попросту не была разработана. Только с 2015 года человек, оформивший заем, получил право объявить себя банкротом. Причем длительность данной процедуры достаточно большая 12–15 месяцев.

На сегодняшний день заемщиков-банкротов не так уж и много, и банковские организации не относят их в отдельную категорию. Поэтому и взаимодействовать с такими клиентами кредитор будет по той же схеме, что и с обычными. Значит, при оформлении кредита после банкротства процентная ставка не станет выше, ведь банки не придумали никаких особых условий сотрудничества с заемщиками-банкротами. Когда банк проверяет кредитную историю клиента, чтобы узнать о том, был ли потенциальный заемщик банкротом, то обращается к сервису ЕФРСБ. Однако большинство банковских сотрудников не утруждает себя такими запросами. Это значит, что, если у вас не идеальная кредитная история, лучше всего будет умолчать о факте банкротства. В любом случае вы ничем не рискуете. Если менеджер проведет проверку и правда откроется, вам просто откажут выдавать заем в данном банке.

Что должен сделать вкладчик в случае банкротства банка

Как узнать, что у кредитной организации отозвали лицензию

Информация о том, что Центробанк лишил финансовое учреждение лицензии, будет опубликована на сайте АСВ, на интернет-площадке самого проблемного банка, на других новостных сайтах и в органах печати (в том числе в местных).

В течение 14 дней после наступления страхового случая АСВ назначит банк-агент, через который будет выдавать вкладчикам денежное возмещение. Информация о том, по каким адресам и в какое время станут выплачивать компенсации, публикуется на сайте АСВ.

Через 7 дней после отзыва лицензии банк должен передать в АСВ реестр всех своих вкладчиков. Агентство по страхованию в течение 30 дней с момента получения этого реестра обязано письменно оповестить всех пострадавших граждан о месте и времени выдачи возмещения. К письму сотрудники Агентства обычно прикладывают бланк заявления о выплате компенсации. Шаблон заявления можно скачать также с сайта этой организации.

Куда обращаться за компенсацией

Прийти за получением страхового возмещения пострадавший вкладчик сможет в отделение назначенного банка-агента. Если в населенном пункте, в котором проживает гражданин, нет отделения этой организации, то написать обращение можно напрямую в Агентство по страхованию вкладов по адресу 109240, г. Москва, ул. Высоцкого, д. 4. Подпись вкладчика под таким письмом должен заверить нотариус.

Для получения компенсации по вкладу клиенту банка потребуется только паспорт. Заявление на возмещение в большинстве случаев можно будет написать в отделении банка-агента. У работников этой организации, скорее всего, есть техническая возможность распечатать уже заполненный бланк. Клиенту останется лишь его подписать.

Выплатить страховое возмещение банк-агент обязан в течение 3-х рабочих дней с момента поступления заявления от гражданина. Компенсацию по вкладу можно будет получить безналичным платежом на свой счет в другой кредитной организации. По желанию вкладчика, деньги могут быть выданы и наличными. Но если сумма возмещения окажется большой (скажем, свыше 100 тысяч рублей), то деньги потребуется заранее заказывать в кассе банка.

Срок, в течение которого можно обратиться за возмещением

Написать заявление на компенсацию вклада можно в течение всего времени, пока идет процедура банкротства банка. Обычно это занимает около 2 лет. Однако тянуть с получением назад своих денег, естественно, не стоит. Обратиться в банк-агент следует в ближайшее время после того, как он будет назначен.

Если вкладчик находится за границей и у него нет возможности лично получить возмещение, то он сможет сделать это через своего представителя. Для этого нужно будет оформить особую доверенность. Второй вариант решения проблемы — обратиться с письмом напрямую в АСВ. Как мы уже говорили, подпись заявителя под таким документом должна быть заверена нотариусом. После отправки заявления письмом получить возмещение можно будет только безналичным способом.

Если гражданин пропустит срок обращения в АСВ, то его можно попытаться восстановить. Однако сделать это возможно только в том случае, если срок был пропущен по уважительной причине (например, из-за длительной болезни или командировки за пределами России).

Страхование вкладов

Полностью потерять свои деньги вкладчик не рискует, поскольку преимущественное большинство банковских организаций, которые работают с депозитами, являются участниками системы страхования вкладов, а это означает, что при банкротстве компании вкладчик получит компенсацию. Конечно же, рассчитывать на полное возмещение ущерба не приходится, но зачастую большая часть вклада возвращается. Максимальная сумма компенсации составляет 1,4 миллиона рублей.

Для того чтобы получить компенсацию, необходимо обратиться в банковскую организацию, которая уполномочена Центробанком проводить страховые выплаты вкладчикам. Информацию об этом можно прочитать в местной прессе. Обращаться с заявлением необходимо через 14 дней после назначения организации, которая будет осуществлять выплаты компенсаций.

Важно помнить, что устанавливаются определенные сроки, в которые можно подавать заявление на получение компенсаций по вкладам. Если же вкладчик не успевает обратиться в указанную Центробанком компанию в установленные сроки, он теряет право на возмещение ущерба

Исключение составляют случаи, когда вкладчик имел уважительные причины (болезнь, командировка и т.д.).

Выгодно ли банкам банкротство физических лиц

Вопросом о том, как относятся банки к банкротству физических лиц, задаются миллионы должников. По статистическим данным, неплатежеспособные заемщики и банковские учреждения крайне редко идут на мировые соглашения. Согласно данным за 2017 год, банкротами были признаны более тридцати тысяч людей. Из этого количества к тем, кто заключил мировые соглашения, относятся всего 161 гражданин. Согласно судебному порядку несостоятельность сначала предполагает этап реструктуризации долгов и только потом продажу имущества. Но чаще складывается так, что заемщики самостоятельно подают ходатайство о несостоятельности, обходя этап реструктуризации задолженности. Судом может быть принято такое решение, если должник:

- Не имеет стабильного дохода.

- Имеет доходы в месяц минимум тридцать тысяч рублей.

- Не в состоянии вернуть долги на протяжении трех лет.

Поэтому в большинстве случаев и назначается сразу реализация имущества, а гражданин признается несостоятельным. Долги по окончании процедуры будут списаны, если человек ведет себя грамотно, помогает финансовому управляющему, не скрывает доходы, идет на контакт с заимодателем. По статистике, имущества заемщиков не хватает для того, чтобы рассчитаться с кредиторами. Можно сказать, что и реструктуризация задолженности, и мировое соглашение – это альтернативные варианты несостоятельности. Чаще всего банковские учреждения не видят смысла и выгоды в подобных мероприятиях. Поэтому остается один вариант решения вопроса – банкротство, что выгодно для обеих сторон.

Преимущества и недостатки признания банкротом

Перед тем как инициировать процедуру, необходимо узнать о положительных и отрицательных сторонах этого процесса. Начнем с плюсов:

- Кредитная задолженность списывается без необходимости возврата заимодателю

- Все претензии к неплатежеспособному заемщику прекращаются

- Коллекторы прекращают свои действия в отношении должника

- Все активные исполнительные производства приостанавливаются

- Задолженность не увеличивается, прекращается начисление процентов

- Заемщик, который не в состоянии погасить кредит, избавляется сразу от всех имеющихся долгов

- Законодательство обеспечивает защиту заемщику: единственное жилье остается за лицом, которое признано несостоятельным, и не забирается в счет оплаты долга

Перечисленное выше доказывает, что несостоятельности физлица – это вполне гуманный и законный инструмент решения сложной финансовой проблемы, который никоим образом не влияет на право должника на работу и социальное положение. Ниже рассмотрим недостатки процедуры:

- Стоит относительно дорого

- Это длительный процесс, который может затянуться минимум на полгода

- Риски утраты залогового имущества.

Может ли банк инициировать банкротство физического лица

Банковское учреждение имеет право подать в суд на должника. Но для этого должны быть соблюдены следующие условия одновременно:

- Задолженность заемщика превысила сумму в полмиллиона рублей

- С момента последнего платежа прошло более трех месяцев.

Чтобы должник был признан банкротом, банковское учреждение подает заявление, подкрепленное необходимыми документами, в арбитражный суд. В иске кредитор самостоятельно назначает финансового управляющего, который будет заниматься процессом. Когда судебный орган принимает заявление, начинается производство, а на имущество неплатежеспособного накладывается арест. Если инициатором процедуры выступил заимодатель, должник может попытаться доказать в суде свою добросовестность. Ответчик вправе составить отзыв на исковое заявление, который является возражением. На вынесении решения суда может отразиться то, насколько активно заемщик способствует рассмотрению дела. Примеры отзывов можно найти в интернете или воспользоваться помощью юристов. Отзыв должен содержать только достоверные сведения, поэтому не стоит пытаться утаить факты.

Процедура банкротства банков и ее особенности.

В законодательстве не зря детально прописана процедура банкротства банков и ее особенности, состоящие в том, что она (процедура) максимально ускорена и открыта. Сделано это для защиты интересов кредиторов, которыми после отзыва лицензии становятся все вкладчики банка.

Например, не проходит предварительное заседание суда, на котором проверяется обоснованность требований истцов. Нет, законность претензий, конечно проверяется. Нельзя просто так подать на банк в суд на том основании, что вам нахамили банковские сотрудники и требовать отзыва лицензии. Необходимо обосновать свои требования, аргументируя неисполнение банком своих договорных обязательств. Но это проверка проходит на том же заседании, на котором и рассматривается признание банкротства.

Какие признаки могут ввести в заблуждение

Наряду с «правильными» признаками, указанными выше, есть и такие, анализировать которых не стоит, так как они не дадут ответ на вопрос о рисках банкротства банка и отзыва у него лицензии. И наоборот могут запутать. Среди них.

- Отзывы о банках клиентов на различных сайтах. Хорошие они или плохие — не имеет значения. Самые большие прибыли и лучшие балансы иногда у тех банков, которые дерут по семь шкур. Хотя для долгосрочной стратегии, конечно, это вредно. В любом случае — ценны факты, а не субъективные данные. Отзывы можно использовать лишь в качестве сигналов начать собственное изучение. Но тогда этих сигналов будет слишком много и придется много сравнивать и читать.

- Данные об объемах операций, о наличии прибыли и уплате на нее налогов. Любые объемы, прибыль и все связанные с ними параметры легко накачиваются и рисуются. И даже иногда кредитная организация может платить неплохие налоги, но все зря. Еще вчера прибыльная финансовая организация уже сегодня может быть лишена лицензии. И таких случаев много.

Наверное есть и другие признаки, но не стоит их всех перечислять, они все равно бесполезны.

Банкротство банка. По закону и без закона.

Главным кошмаром каждого вкладчика является банкротство банка. По закону и без закона. Вкладчикам кажется, что никакой разницы тут уже нет: деньги, все равно «пустили слезу и попрощались». Но это не совсем так.

В идеале можно получить назад и всю сумму, но рассчитывать на это могут только те вкладчики, которые осмотрительно положили в банк меньше 1,4 миллиона рублей, или мошенники, вступившие в сговор с руководством финансового учреждения. Согласно закону, руководство банка и его учредители не имеют права по собственной инициативе объявлять себя банкротами. Подавать заявление в суд могут только кредиторы, которыми являются клиенты банка.

Не допустить повторения ситуации с банкротством

Надежность кредитного учреждения должен проверить главный бухгалтер компании. Стоит проанализировать отчетность банка. Оценить, из каких источников он привлекает средства и куда их направляет.

Разумная стратегия — открытие счета в банке, в которой и кредитуется клиент. Это дает возможность уровнять требования с обеих сторон в случае отбора лицензии. Либо просто надо выбирать банк покрупнее. Желательно также, чтобы банк последовательно развивал бизнес-направление, которое активно интересует предпринимателя.

Конечно, нет смысла «махать кулаками после драки» и обвинять во всем своего главбуха, если вы все же оказались в такой ситуации. Извлеките урок и вспомните русскую пословицу, что бомба в одну воронку два раза не падает, а за битого двух не битых дают. Опыт, даже отрицательный, бесценен.

Клиентам, которые уже пострадали, надо оценить предложения, запускаемые специально для них крупными игроками. Речь может идти об открытии счета без комиссии или бесплатном обслуживании в течение первого времени.

Познакомьтесь с предложениями банков из ТОП20 на нашем сайте вы найдете у них выгодные предложения как раз для клиентов банков, у которых в течение последних двух лет была отозвана лицензия.

Вы можете получить значительную выгоду и обрести надежного партнера, не стоит пытаться «наступать на грабли» и искать выгоду в сотрудничестве с мелкими финансовыми организациями, как показывает практика в России это чревато очень серьезными финансовыми потерями в будущем.