Сколько платит работодатель в 2020 году налогов за работника

Содержание:

- Как делятся отчисления в Пенсионный Фонд с зарплаты

- Подводные камни

- Выводим на чистую воду

- Что делать, если налог платят неправильно?

- Резюмируем

- Налоги за сотрудников

- Правила отчислений

- Взносы во внебюджетные фонды в 2015 г.

- Налоговая ставка и страховые взносы

- Порядок уплаты взносов

- ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ И ОТВЕТЫ НА НИХ

- Страховые взносы ИП за себя. Правила исчисления и уплаты

- Тарифы страховых взносов на 2021 год

- Новые пониженные тарифы для малого бизнеса

Как делятся отчисления в Пенсионный Фонд с зарплаты

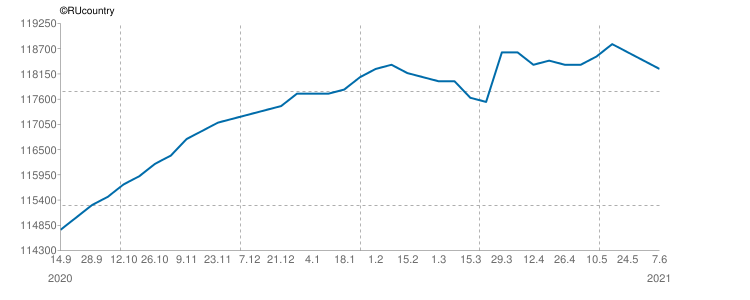

Итак, процент отчисления в Пенсионный Фонд с зарплаты — 22%. Все эти деньги направляются в ПФР, но разделяются на две большие категории, которые преследуют разные цели:

- 16% направляются на страховую часть пенсии. Это значительная часть отчислений. По сути эти деньги идут на формирование будущей пенсии гражданина. Чем больше он получает зарплату, чем больше размер пенсионных отчислений с нее, тем выше по итогу будет пенсия.

- 6% — накопительная часть пенсии. Этой частью гражданин может распоряжаться, перемещать деньги из ПФР в НПФ — негосударственные фонды. То, сколько отчисляется в Пенсионный Фонд на накопительную часть, можно отслеживать, следить за ростом накоплений.

Если рассматривать страховую часть, то как-то отслеживать, сколько вы отдали в ПФР, нельзя, если только делать самостоятельные расчеты. Эти деньги уходят на выплаты действующим пенсионерам. Потом, когда вы тоже достигните пенсионного возраста, государство будет давать вам обеспечение также за счет молодых граждан — так устроена система.

С 1 января 2021 вступил в силу закон, согласно которому все 22% отчислений в ПФР будут направляться на страховую пенсию. Эта норма будет действовать до конца 2021 года.

Такое решение было вызвано тем, что фонд ПФР испытывает серьезные трудности, нехватку средств. Так что, теперь весь процент отчисления в Пенсионный Фонд направляется на одну цель. Накопительный счет и расположенные на нем средства никуда не деваются, им можно управлять по своему усмотрению, но за счет выплат работодателя он пополняться не будет.

Подводные камни

Платит ли работодатель налоги за работника – это один вопрос. Другой, не менее важный – какую сумму он использует при расчете отчислений.

Хитрые работодатели часто водят за нос налоговую службу и «показывают» не весь реальный доход своих сотрудников. Они используют «микс» из серой (не отраженной в налоговой документации) и белой (официальной) зарплаты.

Объясним:

Собственно на этом плюсы заканчиваются. Учитывайте, что все отчисления в страховые фонды рассчитываются тоже от 10 000. Значит пенсия у вас будет маленькая, пособие по безработице (если оно понадобится) мизерное и т.д. Еще вы столкнетесь с рядом проблем финансового плана:

- Велика вероятность, что вам не одобрят кредит, если он вам понадобится. Для банка вы неплатежеспособный клиент (в большинстве случаев сотрудники банков руководствуются справкой 2-НДФЛ).

- Вы лишаете себя права на налоговый вычет. А речь идет о неплохих суммах:

- обучение — до 13% от стоимости обучения

- лечение — до 120 000 рублей в год.

- покупка или строительство жилья — до 3 млн. рублей (максимально возможная общая сумма выплат).

Посмотреть все положенные вычеты можно на сайте ФНС.

Выводим на чистую воду

После озвученных сумм у любого здравомыслящего человека должен возникнуть вопрос: как узнать платит ли работодатель налоги?

- По идее когда вы получаете заработную плату, бухгалтер (или сам работодатель) отдает вам ведомость, в простонародье именуемую «квиточек», с подробностями о начислении ЗП. Там же указывается размер НДФЛ.

- Если ведомость вам по каким-то причинам не дают, обратитесь в бухгалтерию (или к руководителю) с просьбой выдать вам справку 2-НДФЛ. Здесь содержатся подробности о ваших доходах, отчислениях и вычетах.

Проверить платит ли работодатель налоги за работника можно на сайте федеральной налоговой службы — nalog.ru. Для этого войдите в личный кабинет. Доступ к нему можно получить при личном визите в МФЦ или в отделение налоговой (не обязательно по месту прописки). По другому процедуру регистрации пройти нельзя. При себе нужно иметь паспорт, СНИЛС и ИНН.

Доступ также можно получить через портал Госуслуги — gosuslugi.ru, в разделе налоги (автоматический переход в личный кабинет налогоплательщика)

Важно, чтобы учетная запись была подтверждена (письмом по почте, электронной подписью, через государственные ведомства). После авторизации можно найти всю интересующую вас информацию по налогам.

Можно воспользоваться «дедовским» способом и запросить «бумажную» выписку. Для получения сведений о состоянии индивидуального счета налогоплательщика необходимо обратиться в многофункциональный центр или в налоговую. Время предоставления услуги и изготовления документов – 10 дней после обращения.

Что делать, если налог платят неправильно?

В этой ситуации первое, что нужно сделать – поговорить с руководителем. Велика вероятность, что получится договориться перевести вас на «белую» оплату труда. Если руководство отказывается идти навстречу, нужно прибегнуть к помощи налоговой, правоохранительных органов, судебных инстанций общих юрисдикций (маленький спойлер: после этого придется поменять работу).

- Федеральная налоговая служба принимает анонимные заявления. Информация послужит поводом для проверки. В случае выявления нарушений работодателю придется заплатить большой штраф.

- Правоохранительные и судебные органы будут действовать в открытую и вы выступите в качестве заявителя (истца).

- Подобный произвол работодателя также заинтересует Трудовую инспекцию.

При обращении в ведомство нужно указать подробную информацию об организации. Неуплата работодателем налога – нарушение закона. Он взял на себя обязанности налогового агента, беря вас на работу. Вместе с ним нарушителем становитесь и вы.

Резюмируем

Здравомыслящий гражданин должен следить за тем, как формируется его будущая пенсия, отчисляет ли работодатель средства в фонды обязательного страхования и следить за тем, выплачен ли НДФЛ. Пускать на самотек эти вопросы – безрассудно. Своим бездействием вы поощряете «теневую» экономику, которая мешает всем пользоваться законными правами. Неуплата налогов ведет к дефициту бюджета, поэтому многие социальные программы реализоваться не могут, от чего пострадаете в том числе и вы.

Посмотреть состояние своих счетов можно через государственный портал, выполнив определенные, несложные шаги.

Работодателям стоит помнить только одно: сколько от налоговой не бегай, она все равно догонит.

Налоги за сотрудников

В соответствии с положениями пункта 2 статьи 207 Налогового кодекса, официально получаемое работников вознаграждение облагается налогом на доходы физических лиц, или сокращённо НДФЛ. Налог выплачивается из средств трудящегося, обычно — путём вычета из общих начислений. В таком случае работодатель выступает в роли налогового агента, то есть посредника между работником и Федеральной налоговой службой.

Ставка налога на доходы физических лиц определяется статьёй 224 указанного документа и составляет:

- для граждан и налоговых резидентов Российской Федерации (лиц, официально проводящих в стране не менее 183 суток в год) — 13%;

- для граждан стран, входящих в Евразийский экономический союз, вне зависимости от времени пребывания в России, — 13%;

- для иностранных подданных (нерезидентов) — 30%.

Сумма налога вычисляется по формуле:

НДФЛм = (Нб – Нв)×Нс,

где НДФЛм — налог за текущий месяц;

Нб — налогооблагаемая база (совокупность доходов трудящегося на рабочем месте);

Нв — налоговые вычеты, полагающиеся сотруднику;

Нс — ставка НДФЛ (13% или 30%).

Список налоговых вычетов (доходов, не подлежащих налогообложению) приведён в статье 217 упомянутого выше документа. В него входят:

- государственные пособия, в том числе по беременности и родам, а также по безработице;

- все виды пенсий;

- выплаты за рождение (усыновление) детей;

- вознаграждения донорам крови;

- стипендии студентов и аспирантов аккредитованных учреждений;

- расходы на лечение или обучение (себя или близких родственников);

- имущественные вычеты за приобретение недвижимой собственности или земельного участка под строительство и так далее.

К примеру, если сотруднику компании, являющемуся гражданином России, за истекший период начислено в общей сложности 57 тысяч рублей и при этом он имеет право на социальный вычет за лечение в размере 5 тысяч рублей и имущественный — в размере 7 тысяч рублей, работодатель перечислит за него в Федеральную налоговую службу, а затем бюджет:

НДФЛм = (57000 – (5000 + 7000))×0,13, то есть 5850 рублей.

Работодатель, перечисляющий за трудящихся налог на доходы физических лиц, должен направлять в местное отделение налоговой службы следующие документы:

- Справку по форме 2-НДФЛ. Периодичность — не позднее 31 марта следующего за отчётным года. Если налог по каким-либо причинам не был удержан, справку по той же форме не позднее 28 или 29 февраля следующего за отчётным года.

- Справку о среднесписочной численности штата. Периодичность — не позднее 19 января года, следующего за отчётным.

- Справку по форме 6-НДФЛ. Периодичность — до наступления первого месяца квартала, следующего за отчётным.

Если меньше — справки могут направляться в налоговую службу и на бумаге, и в электронном виде, по выбору страхового агента.

Правила отчислений

Обновленный Налоговый кодекс, а именно введенная в 2017 году 34 глава, регулирует взаимоотношения между российскими работодателями и фондами: сколько отчисляют в Пенсионный фонд от зарплаты, сколько в Фонды обязательного медицинского и социального страхования, и коды КБК, по которым производятся перечисления.

Действующее фискальное законодательство устанавливает, что наниматель, будь то организация или индивидуальный предприниматель, который использует в своей деятельности наемный труд, обязан исчислять и уплачивать страховые взносы с заработной платы в бюджет государства, которые, в зависимости от их назначения, направляются в соответствующие внебюджетные фонды. Затем денежные средства направляются в качестве финансирования:

- пенсий и пенсионных накоплений российских граждан;

- бесплатной медицинской помощи;

- пособий и выплат по временной нетрудоспособности трудящихся, в том числе и по материнству.

Отметим, что взносы от несчастных случаев и профзаболеваний работодатели должны зачислять в Фонд социального страхования. Особенности применения этого вида страхового обеспечения закреплены в законе № 255-ФЗ.

Помимо страхового обеспечения, наниматели исчисляют в ФНС подоходный налог с зарплаты, по которому в 2021 введена прогрессивная процентная ставка.

Подробнее о новых ставках НДФЛ

Взносы во внебюджетные фонды в 2015 г.

В отличие от подоходного налога, который выплачивается за счет заработка сотрудников, бремя по уплате взносов во всевозможные внебюджетные фонды ложится непосредственно на работодателя. Собственно организации и индивидуальные предприниматели, использующие наемный труд, должны платить из собственных средств.

Взносы производятся в следующие внебюджетные фонды, направленные на социальное обеспечение населения:

- Пенсионный фонд (ПФ);

- Фонд социального страхования (ФСС);

- Федеральный фонд обязательного медицинского страхования (ФФОМС).

Пенсионный фонд

Средства, уплаченные в Пенсионный фонд, идут на финансирование действующих социальных гарантий. Отчисления в ПФ формируют будущие пенсии работников, воспользоваться которыми можно при завершении трудовой деятельности в определенном возрасте.

Тариф ставки в ПФ по состоянию на 2015 год составляет 22%. Именно такой процент от начисленной зарплаты платит страхователь за каждого работника. Кроме того, работодатели обязаны ежеквартально отчитываться перед фондом, предоставляя индивидуальные сведения о сотрудниках с ФИО, ИНН и страховым номером индивидуального лицевого счета. При достижении заработной платы работника до уровня 711 000 руб. издержки ПФ будут равны 10%.

В 2015 году для некоторых работодателей продолжает действовать льготная 20% ставка по взносам. Это касается предпринимателей-упрощенцев, занятых в перерабатывающей промышленности, а также занимающихся:

- производством оборудования, продуктов питания, мебели, спортивных товаров, машин;

- оказанием услуг в области здравоохранения, образования и т. д.

Расширенный список видов деятельности плательщиков, применяющих пониженные тарифы, содержится в ст. 58 ФЗ № 212 от 24.06.2009.

Фонд социального страхования

Фонд социального страхования призван обеспечивать денежную компенсацию работникам, являющимся временно нетрудоспособными. Претендовать на получение выплаты по больничному листу могут застрахованные граждане, за которых работодатели платят средства в Фонд соцстраха в зависимости от размера их доходов. Тариф составляет 2,9% как общее отчисление либо 0% для тех субъектов хозяйственной деятельности, на которых распространяется упрощенная система налогообложения, в соответствии с ФЗ № 212.

ФСС также аккумулирует финансовые ресурсы с целью страхования работников от несчастных случаев (травматизма). Ставка определяется в индивидуальном порядке для каждой организации в пределах 0,2%-8,5% от заработной платы сотрудников предприятия.

Федеральный фонд обязательного медицинского страхования

ФФОМС обеспечивает финансирование, необходимое для качественного медицинского обслуживания населения. Иными словами, именно отчисления трудоустроенных граждан формируют бесплатную медицинскую помощь. Уровень взносов установлен в размере 5,1% от заработка, который платит работодатель.

Выплаты работникам конкретного предприятия позволяют формировать средства для дальнейшего распоряжения ими в социальной сфере. Однако чем больше работодатель платит своим сотрудникам, тем больше он должен перечислить в бюджетные и внебюджетные фонды. Суммарная доля процентов отчислений достигает 30 пунктов. По этой причине у некоторых организаций возникает желание скрыть реальные доходы сотрудников, ущемляя тем самым их права на социальное обеспечение.

Налоговая ставка и страховые взносы

В обязанности работодателя входит не только выплата зарплаты своим работникам, но и взносы в фонды, которые называются внебюджетными. Это — пенсионные и страховые взносы. Ставка пенсионного фонда равняется 26%, а налоговая ставка для медицинского страхования — 5,1%.

Сама сумма, которую нужно выплатить предпринимателю, высчитывается из уровня минимальной заработной платы, установленного государством. На данный момент проценты ставки взимаются с 9,489 рублей. Именно такой принята минимальная заработная плата 1 июля 2016 года.

Обратите внимание

Любой предприниматель обязан совершать выплаты в Пенсионный фонд, вне зависимости от того, есть ли у него в штате работники, и действует ли его производство. Он должен делать взносы в любом случае, и их размер достигает 19 626,48 рублей.

Также предприниматель, согласно действующим нормам НК, обязан выплачивать в Пенсионный фонд ставку в 1% с любой суммы дохода, которая превышает 300 000 рублей. Но стоит сказать, что у таких начислений есть верхний предел. В 2019 году индивидуальные предприниматели обязаны выплачивать в Пенсионный фонд не более 185 815 рублей.

Налоги, которые выплачивает ИП в такие внебюджетные фонды, как ПФ или ФСС, взимаются с заработной платы всех работников, зачисленных в штат. В случае, когда ИП нанимает нового, он обязан послать соответствующее уведомление в Пенсионный фонд. Если такого уведомления не было, то на предпринимателя будут наложены существенные штрафы.

Налоги, которые выплачивает ИП в такие внебюджетные фонды, как ПФ или ФСС, взимаются с заработной платы всех работников, зачисленных в штат. В случае, когда ИП нанимает нового, он обязан послать соответствующее уведомление в Пенсионный фонд. Если такого уведомления не было, то на предпринимателя будут наложены существенные штрафы.

Все, кто имеет действующую трудовую книжку Российской Федерации, знают, что с их зарплаты взимается так называемый подоходный налог, НДФЛ. Многие думают, что его ставка одинакова для всех работников и равняется 13%. Но на деле есть разница, между тем налогом, который платят резиденты РФ и тем, который выплачивают просто легально работающие на территории государства. Для последних ставка НДФЛ будет равняться 30%.

Важный факт

Некоторые работники могут воспользоваться правом на налоговый вычет. Например, на имущественный, который описаны в статье 220 Налогового Кодекса. Если работник пользуется таким вычетом, то НДФЛ не будет взиматься или даже будет возмещён.

Работодатель фактически исполняет обязанности налогового агента своих сотрудников. Он должен взимать с их зарплаты НДФЛ и отсылать его в бюджет. Также он обязан заполнять соответствующие формы налогового отчёта. В 2019 году это — 2-НДФЛ. Но ещё они должны подавать специальную форму 6-НДФЛ, которая отсылается раз в квартал. И если на производстве работает больше 25 человек, то её нужно отправлять только в электронном виде.

Если разобраться, то выплаты во внебюджетные фонды не являются налоговыми взносами. Но, с другой стороны, работодатель законодательно обязан их оплачивать, иначе на него будут наложены санкции от государства, вплоть до внушительных штрафов.

Порядок уплаты взносов

Нередко возникает вопрос у ИП: как платить налоги, если есть работники. На самом деле, все достаточно просто, процедура является аналогичной, что и уплата налогов при отсутствии работников, то есть когда предприниматель платит налог только за себя. При этом необходимо соблюдать все возможные нормы трудового и налогового законодательства.

Своевременная уплата налоговых выплат без сокрытия каких-то элементов гарантирует полную социальную безопасность работников. Пренебрегая этой ответственностью, предприниматели рискуют существенно нарушить закон и подвести свой трудящийся коллектив.

Watch this video on YouTube

Watch this video on YouTube

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ И ОТВЕТЫ НА НИХ

Вопрос №1: Если организация не предоставила расчет по страховым взносам во время, какой размер штрафа стоит ожидать от налоговой?

Ответ: На практике распространены следующие штрафные санкции для организаций за не своевременное предоставление отчетности: 5000 рублей и блокировка банковского счета до момента предоставления отчетности.

Вопрос №2: По последним поправкам в законодательстве перечисление заработной платы двумя частями теперь прямая обязанность работодателя. Существует ли такая же обязанность для начисления налогов и страховых взносов?

Ответ: Нет, налоги и страховые взносы на аванс не начисляются, а рассчитываются из полной суммы месячного заработка. Таким образом выплаты в страховые фонды и налоговые органы производится только один раз в месяц.

Страховые взносы ИП за себя. Правила исчисления и уплаты

- Индивидуальные предприниматели уплачивают страховые взносы в Пенсионный фонд РФ и Федеральный фонд обязательного медицинского страхования РФ. ИП не исчисляют и не уплачивают страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 6 ст. 430 НК РФ), но могут делать это добровольно (пп. 2 п. 1 ст. 419, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ).

- ИП уплачивают страховые взносы в виде фиксированных платежей, которые состоят из двух частей:

- постоянная часть — обязаны уплачивать все ИП (за некоторым исключением);

- дополнительная (или переменная) часть — ее платят предприниматели, доход которых превысил 300 000 руб. за календарный год.

Предпринимателя освободят от уплаты страховых взносов за себя, если он представил в налоговую по месту учета заявление об освобождении от уплаты страховых взносов и подтверждающие документы (п. 7 ст. 430 НК РФ, Федеральный закон от 28.12.2013 № 400-ФЗ). Освобождение распространяется на период:

- военной службы;

- ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания с супругом-военнослужащим, проходящим военную службу по контракту, в местности, где отсутствует возможность трудоустройства, но не более пяти лет в общей сложности;

- проживания за границей с супругом, работающим в организациях, перечень которых утвержден Правительством РФ, но не более пяти лет в общей сложности;

- приостановления статуса адвоката при условии представления в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов.

Обязанность уплачивать страховые взносы действует с момента приобретения статуса ИП, т.е. с момента госрегистрации (п. 1 ст. 23 ГК РФ), и до момента прекращения деятельности и исключения из ЕГРИП.

Сроки уплаты страховых взносов ИП за себя:

|

Срок уплаты |

Общий порядок |

За 2020 год |

За 2021 год |

|---|---|---|---|

|

Страховые взносы на обязательное пенсионное страхование (ОПС) |

|||

|

Фиксированный платеж взносов на ОПС за год с доходов, не превышающих 300 000 руб. |

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно) |

Не позднее 31.12.2020 |

Не позднее 31.12.2021 |

|

Дополнительные взносы на ОПС с доходов, превышающих 300 000 руб. |

Не позднее 1 июля года, следующего за истекшим расчетным периодом |

Не позднее 01.07.2021 |

Не позднее 01.07.2022 |

|

Страховые взносы на обязательное медицинское страхование (ОМС): |

|||

|

Взносы на ОМС за год с доходов, не превышающих 300 000 руб. |

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно) |

Не позднее 31.12.2020 |

Не позднее 31.12.2021 |

|

Взносы на ОМС с доходов, превышающих 300 000 руб. |

Не уплачиваются |

— |

— |

Обратите внимание:

- срок уплаты дополнительного взноса за 2019 г. — не позднее 01.07.2020;

- для ИП, включенных в реестр субъектов МСП по состоянию на 01.03.2020 и занимающихся видом деятельности из наиболее пострадавших отраслей экономики из-за пандемии коронавируса, — не позднее 02.11.2020.

ИП из пострадавших отраслей вправе уплачивать дополнительные взносы не единовременно, а в рассрочку: ежемесячно в размере 1/12 не позднее последнего числа месяца начиная с декабря 2020 г.

Если последний день срока уплаты взносов выпадает на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Полагаем, что это общее правило будет действовать и на дополнительные платежи в ПФР, уплачиваемые в рассрочку. Но будем ждать разъяснений.

Предприниматель решает сам, в каком порядке будет уплачивать страховые взносы в виде фиксированных платежей в течение года. Он не обязан составлять график платежей и неукоснительно ему следовать. Главное — за текущий год заплатить до конца года. Иначе на сумму недоимки начислят пени по ст. 75 НК РФ.

ИП нельзя применять пониженные тарифы страховых взносов

Размер фиксированных платежей ИП за себя за 2020 год (п. 1 ст. 430 НК РФ)

|

Фиксированный платеж |

ИП из непострадавших отраслей (руб.) |

ИП из пострадавших отраслей (руб.) |

|---|---|---|

|

ОПС |

32 448 |

20 318 |

|

ОМС |

8 426 |

8 426 |

|

Всего: |

40 874 |

28 744 |

Тарифы страховых взносов на 2021 год

Страховые взносы в 2021 году включает в себя четыре вида взносов:

- на случай материнства и болезни;

- медицинские;

- пенсионные;

- на травматизм.

Общая ставка взносов в 2021 году составляет 30 % плюс ставка страховых взносов от несчастных случаев (величина переменная и зависит от опасности производства). Тарифы в 2021 году напрямую зависят от максимального значения базы для расчета страховых взносов. Размеры тарифов для преобладающей массы плательщиков (ст. 425 НК РФ) приведены в таблице.

Таблица Тарифы

| Взносы на обязательное пенсионное страхование, % | Взносы на страхование на случай временной нетрудоспособности и материнства, % | Взносы на обязательное медицинское страхование, % | ||

| Если сумма выплат отдельному работнику не превысила 1 465 000 рублей | Если сумма выплат отдельному работнику превысила 1 465 000 рублей | Если сумма выплат отдельному работнику не превысила 966 000 рублей | Если сумма выплат отдельному работнику превысила 966 000 рублей | 5,1 |

| 22 | 10 | 2,9 |

Субъекты малого предпринимательства в 2021 году смогут продолжить платить страховые взносы по тарифу 15 % в части, которая превышает МРОТ. Каждый месяц нужно выделять из суммы выплат ту часть, которая превышает МРОТ, установленный на начало расчетного периода, и применять к ней пониженный тариф. Часть в пределах МРОТ облагается страховыми взносами по стандартным правилам, которые мы описали выше.

Часть сверх МРОТ облагается по такой схеме: взносы на ОПС уплачиваются по ставке 10 % (и в пределах 1 465 000 рублей, и сверх этой суммы), взносы на ОМС уплачиваются по ставке 5 %, взносы на ВНиМ не уплачиваются.

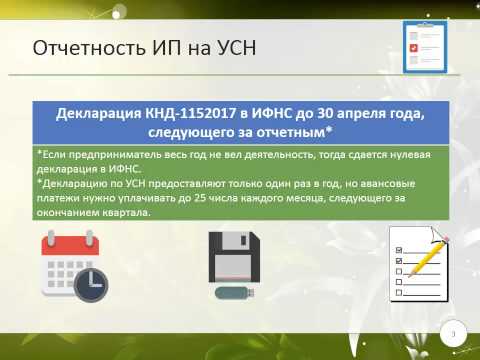

В 2021 году по взносам нужно отчитываться в ФНС и ФСС.

Расчет по страховым взносам сдается в ФНС ежеквартально до 30-го числа месяца, начинающегося сразу после отчетного периода.

Как заполнить расчет по взносам

Помимо данного расчета страхователям нужно сдавать форму 4-ФСС. С 2021 года форму планируют существенно поменять. 4-ФСС больше не будет касаться расходов на выплату страхового обеспечения, из ее состава уберут таблицы с расчетами по ОСС от несчастных случаев на производстве и профзаболеваний и расходами, но добавят таблицу с расшифровкой сведений об облагаемой базе и исчисленных взносах.

Фонд зарплаты ООО «КГБ» в феврале 2021 года составил 358 378 рублей — из этой суммы 127 920 рублей в пределах МРОТ, а 230 458 сверх МРОТ. Ни у кого из сотрудников выплаты не вышли за рамки установленного законом лимита. ООО «КГБ» относится к малому бизнесу. По ставке 0,3 % ООО «КГБ» платит «травматические» взносы.

Бухгалтер ООО «КГБ» рассчитал взносы и получил такие значения:

ОПС = 127 920 × 22 % + 230 458 × 10 % = 28 142,4 + 23 045,8 = 51 188,2 рубля.

ОМС = 127 920 × 5,1 % + 230 458 × 5 % = 6 523,92 + 11 522,9 = 18 046,82 рубля

ОСС = 127 920 × 2,9 % + 230 458 × 0 % = 3 709,68 рубля

Взносы на травматизм = 358 378 × 0,3 % = 1 075,13 рубля.

Итого в ФНС по разным КБК ООО «КГБ» перечислит взносы на сумму 72 944,7 рубля (51 188,2 + 18 046,82 + 3 709,68). В ФСС нужно отправить 1 075,13 рубля.

Рассчитанные суммы нужно отправить на счета ФНС и ФСС до 15 марта.

Независимо от наличия у предпринимателя наемного персонала, он обязан оплачивать свое страхование. Эти выплаты не зависят от размера его дохода, а ограничиваются фиксированной суммой. Если доход ИП больше, на разницу выплачивается 1% дополнительно.

Наглядно показывает страховые взносы в 2021 году, ставки, таблица ИП за себя:

| Назначение взноса | Размер выплат за год | Дата оплаты |

| Пенсионное страхование в ФНС | 32 448 руб. | до 31.12.21 |

| Медицинское страхование в ФНС | 8 426 руб. | до 31.12.21 |

| Дополнительные выплаты в ПФР | 1% от дохода свыше 300 000 руб. | до 01.07.22 |

Внимание!

Величина всех платежей ограничивается суммой 259,584 тысячи руб.

Несмотря на различность понятий, многие граждане считают, что налог на заработную плату — это не только НДФЛ, но и все страховые отчисления. Но чиновники довольно жестко разграничили эти термины.

Отметим, что ключевое отличие НДФЛ и страхового обеспечения в том, что подоходный налог удерживают непосредственно из суммы зарплаты. А вот страховые взносы работодатель уплачивает в бюджет за счет собственных средств, то есть начисляет их «сверх» сумм заработной платы.

Объектом обложения в обоих случаях являются суммы вознаграждений за труд. К примеру, налог в Пенсионный фонд с зарплаты касается не только должностного оклада, но и всех видов компенсационных и стимулирующих выплат. Например, премии, доплата за труд в ночное время, оплата сверхурочных часов и праздничных дней.

Новые пониженные тарифы для малого бизнеса

В начале 2020 года в мире возникла угроза эпидемии коронавируса COVID-19, которая не обошла и Россию. Были введены специальные меры для ограничения распространения инфекции. Многие организации и ИП в соответствии с указом Президента и постановлениями губернаторов полностью приостановили свою деятельность на несколько недель. Из-за этого бизнес понёс большие потери.

Новые пониженные тарифы на пенсионное страхование по-прежнему зависят от размера предельной величины базы. Если она не превышена, то применяются такие ставки:

- с выплаты за месяц в пределах МРОТ – 22%;

- с выплаты более МРОТ – 10%.

Если лимит базы преодолён, то есть сначала года работнику выплачено более 1 292 000 рублей, то пенсионные взносы со всей месячной выплаты считаются по ставке 10%.

Аналогично от размера предельной базы зависят и социальные взносы по болезни и материнству. В пределах базы в размере 912 000 рублей действуют тарифы:

- с зарплаты и иных облагаемых выплат за месяц в пределах МРОТ – 2,9%;

- если сумма месячной выплаты превысила МРОТ, ставка равна 0%, то есть взносы не начисляются.

Для взносов на медицину предельной базы нет, поэтому тариф зависит только от размера выплаты за месяц:

- если она в пределах МРОТ, то ставка равна 5,1%;

- если свыше, то взносы взимаются по ставке 5%.

✐ Пример 2 ▼

Зарплата сотрудника малого предприятия ООО «Огонёк» Сергеева С.С. в 2020 году составляет 40 000 рублей в месяц. Необлагаемых доходов либо иных выплат, кроме оплаты труда, не было. Рассчитаем, сколько страховых взносов за работника в I полугодии 2020 года заплатит работодатель.

За период январь-март применяются обычные тарифы взносов. База составляет 40 000 + 40 000 + 40 000 = 120 000 рублей. Лимит не превышен, поэтому применяются стандартные ставки. Сумма отчислений считается нарастающим итогом:

- пенсионные взносы – 120 000 * 22% = 26 400 рублей;

- медицинские – 120 000 * 5,1% = 6 120 рублей;

- ВНиМ – 120 000 * 2,9% = 3 480 рублей.

Общая сумма взносов за январь-март составит: 26 400 + 6 120 + 3 480 = 36 000 рублей.

После 1 апреля 2020 взносы будем начислять иначе. Необходимо взять зарплату за месяц и поделить её на 2 части:

- в пределах федерального МРОТ в сумме 12 130 рублей;

- свыше этой суммы, то есть 40 000 – 12 130 = 27 870 рублей.

Рассчитаем взносы за апрель. Величина базы с начала года равна 120 000 + 40 000 = 160 000 рублей, что меньше лимита. Поэтому с первой части зарплаты взносы начисляются по стандартным ставкам:

- пенсионные – 12 130 * 22% = 2 668,6 рублей;

- медицинские – 12 130 * 5,1% = 618,63 рубля;

- социальные на случай болезни и материнства – 12 130 * 2,9% = 351,77 рублей.

Отчисления с части дохода свыше МРОТ исчислим по новым пониженным тарифам:

- пенсионные – 27 870 * 10% = 2 787 рублей;

- медицинские – 27 870 * 5% = 1 393,5 рубля;

- социальные с этой части ЗП не начисляются.

Общая сумма взносов работника за апрель равна:

- пенсионных – 2 668,6 + 2 787 = 5 455,6 рублей;

- медицинских – 618,63 + 1 393,5 = 2 012,13 рублей;

- ВНиМ – 351,77 рублей.

Общая сумма взносов за апрель составит: 5 455,6 + 2 012,13 + 351,77 = 7 819,5 рублей.

Поскольку размер оплаты труда работника Сергеева от месяца к месяцу не меняется, а предельная база остается в пределах лимитов, то в мае и июне суммы взносов будут такими же. То есть за период апрель-июнь работодатель заплатит за него 7 819,5 * 3 = 23 458,5 рублей в том числе: на пенсионное страхование – 16 366,8 рублей, на медицину – 6 036,39 рублей, на случай нетрудоспособности или материнства – 1 055,31 рублей.

Всего за первое полугодие 2020 года ООО «Огонёк» перечислит за Сергеева С.С. такие суммы:

- на пенсионное страхование – 26 400 + 16 366,8 = 42 766,8 рублей;

- на медицинское страхование – 6 120 + 6 036,39 = 12 156,39 рублей;

- на случай болезни или материнства – 3 480 + 1 055,31 = 4 535,31 рублей.

Итоговая сумма взносов за работника в январе-июне составит 59 458,5 рублей. Если бы применялись стандартные, а не пониженные ставки, то сумма составила бы: 40 000 * 6 (месяцев) * 30% (совокупный тариф взносов) = 72 000 рублей.

В заключение отметим, что хотя эта мера и была принята из-за угрозы пандемии коронавируса, новые тарифы будут применять и в дальнейшем. С 2021 года они будут закреплены в статье 427 НК РФ. Срок отмены этих ставок законодатели не прописали. Кроме того, для некоторых субъектов МСП .