Порядок расчета контрольного ключа в номере лицевого счета

Содержание:

- Порядок расчета контрольного ключа в номере лицевого счета…

- Вопросы и ответы для частных лиц

- Действия, если ключ счета был создан с ошибками и платеж вернули

- Какие реквизиты в платежке можно уточнять

- Как создать платежку без ошибок?

- Ключ банка что это

- Не правильно заполнены реквизиты платежа

- ↑ Как создать платежное поручение онлайн?

- Ключ счета корреспондента неверен должен быть 4 что значит

- Неверная контрольная сумма

Порядок расчета контрольного ключа в номере лицевого счета…

Действующий

8 сентября 1997 г. N 515

Схема обозначения лицевых счетов, приведенная в Правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации, утвержденных Приказом Банка России N 02-263 от 18.06.97, предполагает наличие контрольного (защитного) ключа, значение которого рассчитывается в соответствии со следующим Порядком.

1. Контрольный ключ предназначен для проверки правильности номера лицевого счета при обработке расчетно — денежных документов.

2. Для расчета контрольного ключа используется совокупность двух реквизитов — условного номера РКЦ (если лицевой счет открыт в РКЦ) или кредитной организации (если лицевой счет открыт в кредитной организации) и номера лицевого счета.

3. Значение трехзначного условного номера РКЦ соответствует разрядам 5 и 6 банковского идентификационного кода (БИК), дополненным слева нулем до трех разрядов.

4. Значение условного номера кредитной организации соответствует разрядам 7, 8 и 9 БИК.

5. Контрольный ключ рассчитывается с использованием весовых коэффициентов, устанавливаемых каждому разряду.

6. Алгоритм расчета контрольного ключа:

6.1. Значение контрольного ключа приравнивается нулю (К = 0).

6.2. Рассчитываются произведения значений разрядов на соответствующие весовые коэффициенты.

6.3. Рассчитывается сумма значений младших разрядов полученных произведений.

6.4. Младший разряд вычисленной суммы умножается на 3.

Значение контрольного ключа (К) принимается равным младшему разряду полученного произведения.

7. Алгоритм проверки правильности расчета контрольного ключа:

7.1. Рассчитываются произведения значений разрядов на соответствующие весовые коэффициенты с учетом контрольного ключа.

7.2. Рассчитывается сумма младших разрядов полученных произведений.

При получении суммы, кратной 10 (младший разряд равен 0), значение контрольного ключа считается верным.

8. При наличии алфавитного значения в 6-ом разряде лицевого счета (в случае использования клиринговой валюты) данный символ заменяется на соответствующую цифру:

| Допустимое алфавитное значение 6-го разряданомера лицевого счета | А | В | С | Е | Н | К | М | Р | Т | Х |

| Соответствующая цифра | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

После выполнения замены расчет и проверка значения контрольного ключа производится в соответствии с п. 6 и п. 7.

Настоящий Порядок вводится с 1 января 1998 г. С вводом в действие настоящего Порядка утрачивает силу письмо Департамента информатизации Банка России N 16-5-2/1198 от 12 сентября 1996 г.

Доведите настоящий Порядок до учреждений Банка России и кредитных организаций.

1. Пример расчета контрольного ключа в корреспондентском счете

Определить значение контрольного ключа (К) в корреспондентском счете кредитной организации 30101810К00000000746. Счет открыт в РКЦ, имеющем БИК 049805000.

1. Выделяется условный номер РКЦ — 005 (5 — 6 разряды БИК, дополненные слева нулем).

2. В номере корреспондентского счета приравнивается нулю значение контрольного ключа (К = 0) — 30101810000000000746.

3. Определяется произведение каждого разряда условного номера РКЦ и номера корреспондентского счета на соответствующий весовой коэффициент:

4. Вычисляется сумма младших разрядов полученных произведений:

5 + 1 + 3 + 1 + 4 + 7 + 1 + 8 + 6 = 36

5. Младший разряд вычисленной суммы (6) умножается на 3 (6 x 3 = 18).

Младший разряд полученного произведения (8) принимается в качестве значения контрольного ключа.

Номер корреспондентского счета — 30101810800000000746.

6. Правильность расчета контрольного ключа осуществляется повторным расчетом суммы младших разрядов произведений с учетом полученного значения контрольного ключа:

| 5 | 3 | 1 | 1 | 8 | 1 | 8 | 7 | 4 | 6 | ||||||||||||||

| 7 | 1 | 3 | 7 | 1 | 3 | 7 | 1 | 3 | 7 | 1 | 3 | 7 | 1 | 3 | 7 | 1 | 3 | 7 | 1 | 3 | 7 | 1 | |

| 15 | 21 | 3 | 1 | 24 | 7 | 24 | 21 | 28 | 6 | ||||||||||||||

| Сумма младших разрядов произведений = 5 + 1 + 3 + 1 + 4 + 7 + + 4 + 1 + 8 + 6 = 40 |

Так как младший разряд суммы равен 0, контрольный ключ рассчитан верно.

2. Пример расчета контрольного ключа в лицевом счете клиента РКЦ

Определить значение контрольного ключа (К) в лицевом счете кредитной организации 40102810К00000010001. Счет открыт в РКЦ, имеющем БИК 040305000.

1. Выделяется условный номер РКЦ — 005 (5 — 6 разряды БИК, дополненные слева нулем).

2. В номере лицевого счета приравнивается нулю значение контрольного ключа (К = 0) — 40102810000000010001.

3. Определяется произведение каждого разряда условного номера РКЦ и номера лицевого счета на соответствующий весовой коэффициент:

4. Вычисляется сумма младших разрядов полученных произведений:

5 + 8 + 3 + 2 + 4 + 7 + 7 + 1 = 37

5. Младший разряд вычисленной суммы (7) умножается на 3 (7 x 3 = 21).

Младший разряд полученного произведения (1) принимается в качестве значения контрольного ключа.

Вопросы и ответы для частных лиц

Покупателю достаточно установить мобильное приложение банка — участника СБП, который уже предоставляет своим клиентам возможность оплаты по QR-коду. Скачивать отдельное приложение для считывания QR-кодов не потребуется. Чтобы провести покупку с использованием СБП, нужно:Если отправитель по ошибке перевел неверную сумму или указал неправильный номер, то он сможет вернуть деньги только с согласия получателя и его банка. В этом случае придется обратиться в свой банк и уточнить порядок действий в подобных ситуациях.

Вопросы и ответы для частных лиц.

Покупатель сам выбирает в мобильном приложении банка, с какого счета списываются денежные средства. Тарифную политику за переводы в рамках СБП в зависимости от выбора счета (дебетового или кредитного) можно узнать, обратившись в свой банк.

Оплата через СБП безопасна. Все операции, совершаемые через систему, защищены в соответствии со всеми стандартами информационной безопасности на уровне Банка России, НСПК и банков-участников. Также это удобнее и быстрее, чем онлайн-оплата картой: не нужно вводить данные своей карты на сайтах.

навести камеру смартфона на QR-код;.

Банк продавца незамедлительно сообщает ему статус операции и предоставляет информацию о зачисленной на счет сумме по СМС или другим способом.

Но с момента подключения Сбербанка к СБП клиенты банков — участников Системы быстрых платежей испытывают трудности с отправкой переводов в Сбербанк. Например в ВТБ удается совершить лишь каждый десятый такой перевод.

Действия, если ключ счета был создан с ошибками и платеж вернули

Возврат платежки не является фатальной ошибкой. Все можно исправить, проверив БИК и номер счета контрагента. Если вы все проверили и исправлять, по вашему мнению, нечего, то свяжитесь с получателем и уточните все данные еще раз. Если и контрагент не увидит ошибки, то значит нужно позвонить на горячую линию и попробовать разобраться с вопросом таким способом.

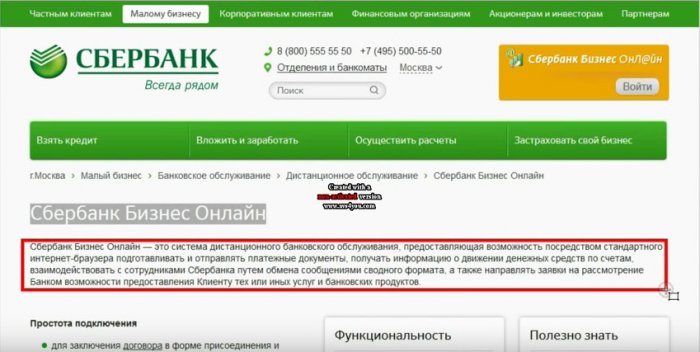

Благодаря программе Сбербанк Бизнес Онлайн можно полноценно оптимизировать документооборот. Теперь вы можете без ошибок проводить многочисленные операции, касающиеся вашего бизнеса, не выходя из собственного дома. Но не стоит халатно относиться к процедуре создания и отправления документов. Клиент должен понимать свою ответственность и при возникновении ошибок осуществлять исправление в полном объеме.

Помните, что задержки с документооборотом могут иметь огромное значение и влиять на партнерские отношения. Ошибочный платеж может отразиться на получении прибыли

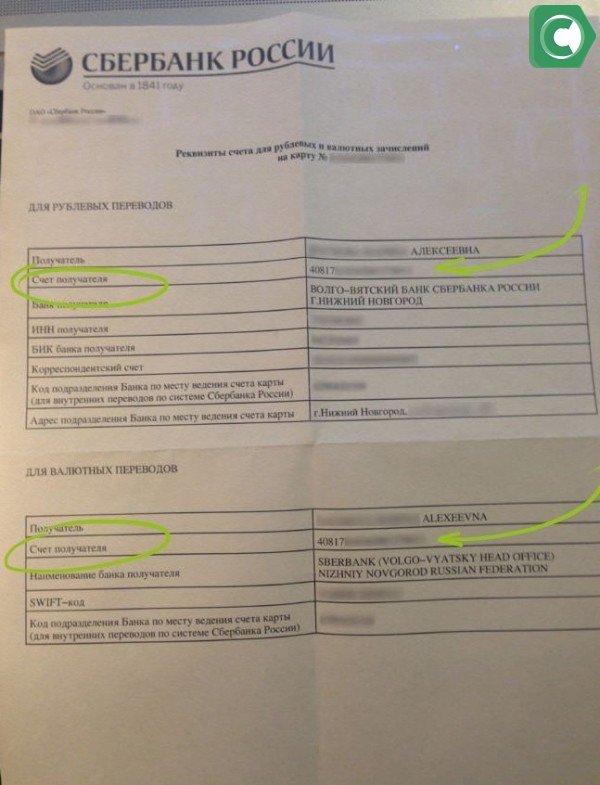

Чтобы защитить себя от ошибок и недоразумений при работе с сервисом, важно указывать продленную информацию. Вы можете попросить у получателя платежей копию договора

В этих документах прописаны реквизиты.

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства

Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

- поле 106 – основание платежа (например, «ТР» при уплате налога по требованию ИФНС);

- поле 108 – номер документа, на основании которого переводятся деньги (например, номер требования ИФНС);

- поле 109 – дата такого документа (например, дата требования ИФНС).

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

- поле 60 – ИНН плательщика;

- поле 61 – ИНН получателя;

- поле 102 – КПП плательщика;

- поле 103 – КПП получателя;

- поле 104 – КБК налога;

- поле 105 – ОКТМО.

Как создать платежку без ошибок?

Для правильного оформления платежного поручения нужно понимать, что это вообще за документ. «Платежкой» называют распоряжение о списании средств с вашего предприятия в пользу контрагента. Поэтому для платежного поручения требуются реквизиты получателя — без них банк не сможет понять, по какому адресу должны быть доставлены денежные средства.

Укажите в рабочем пространстве «Бизнес Онлайн» все реквизиты, проверив их на наличие ошибок:

- Юридическое наименование компании, выступающей в роли контрагента;

- Расчетный и корреспондентский счета, БИК банка адресата, ИНН и КПП, если требуется;

- Причина проведения транзакции — оплата услуг, перечисление в налоговую службу, оплата штрафа за административное правонарушение и т.д.;

- Для заверения электронного документооборота у вас должна быть электронная подпись. Ее нужно оформлять в Сбербанке по вашему внутреннему паспорту РФ, после чего она станет доступна для работы в режиме онлайн.

Чтобы платежка обработалась без проблем и дошла до адресата, следует правильно заполнять окна для ввода данных:

Когда вы откроете форму для формирования платежного поручения, обратите внимание на графы белого и серого цвета. Вам нужно вводить данные только в графы белого цвета, серые же заполняются сервисом автоматически; Дата создания ПП и его порядковый номер проставляются сервисом автоматически, но если вам нужно внести корректировки, вы можете это сделать. Будьте внимательны: неправильно введенная дата составления может привести к возврату платежки;

Будьте внимательны: неправильно введенная дата составления может привести к возврату платежки;

Реквизиты счета адресата вам понадобится ввести самостоятельно. Вы можете составить собственный справочник внутри программы, где будут разбиты на отдельные категории все контрагенты (в том числе их реквизиты); Заверьте платежное поручение электронной подписью и запустите процесс обработки вашего запроса.

Ключевой момент наступает сразу же после попытки отправить запрос на обработку: если возникнет ошибка, система вас об этом уведомит, и вам понадобится исправить неверно введенные данные согласно пункту нашей статьи «Что делать и как все исправить?». Если ошибки отсутствуют, напротив платежки появится обозначение «Принято».

Ключ банка что это

Структура банковского счета

Ведь без внесения в платежный документ номера счета невозможно осуществить самые элементарные, но очень важные платежи – плату за коммунальные услуги, обучение, оплату штрафа ГИБДД и т. д. У каждого счета четкая структура, которая имеет логический и практический смысл.

Аналитика и комментарии

АФОНИНА: «Люди – это активы компании. Грамотно используя инструменты оценки персонала, можно оптимизировать затраты на персонал и справиться с ситуацией на рынке» Оценка персонала – одно из главных направлений консалтинговой компании Samolov Group

О том, как выстроить систему оценки персонала в банке и в чем ее важность, NBJ рассказала руководитель отдела оценки Samolov Group Нина АФОНИНА

Ключ банка что это

В ней применены международные стандарты кодирования информации с использованием технологии электронной цифровой подписи, что обеспечивает эффективную защиту передаваемых данных. Передача и получение документов клиентом производится с использованием интернет соединения.

Система позволяет: формировать и передавать в Банк платежные документы в электронном виде; передавать в Банк заявки на покупку и продажу валюты; получать из Банка выписки по счетам; получать из Банка полноформатные платежные поручения; вести архив переданных в Банк платежных поручений.

Дебетовые карты

Банк Хоум Кредит предлагает Вам выгодные дебетовые карты на оптимальных условиях.

Мы регулярно пересматриваем свои предложения и расширяем количество продуктов.

Это позволяет Вам не просто выбрать дебетовую карту, а получить тот инструмент, который будет для Вас наиболее удобным.

«Клиент-Банк» — это многофункциональная современная безопасная система расчетно-кассового обслуживания вашего бизнеса.

Вы получаете возможность самостоятельно и в любом удобном для вас месте вести финансовые дела, не беспокоясь о сохранности и конфиденциальности коммерческих данных. выписка по выбранному счету (за любой период) в белорусских рублях; выписка по выбранному счету (за любой период) в иностранной валюте; сведения об актуальном остатке на счете; доступ к обновляемым справочникам; отслеживание статусов отправленных в банк документов; оперативное получение подтверждений или сообщений об ошибках.

Мерчант аккаунт – эффективный и безопасный сервис приема платежей на сайте

Интернет-банкинг — это общее название технологий ДБО, при котором доступ к счетам и операциям (по ним) предоставляется в любое время и с любого компьютера, имеющего доступ в Интернет.

Для выполнения операций используется браузер, то есть отсутствует необходимость установки клиентской части программного обеспечения системы. «ИНТЕРНЕТ-БАНК» — это система управления своим счетом в Банке.

Жестяная банка с — клапаном: история изобретения века

(«Надежные инструменты и производство»), где был единственным работником. Бизнес оказался не слишком прибыльным, но на жизнь хватало.

Не правильно заполнены реквизиты платежа

Какие наиболее частые ошибки ?

При банковских платежах, наиболее частая ошибка невнимательных плательщиков, это не правильное заполненение реквизитов получателя платежа. И, самая распространенная из них — ошибка при заполнении поля «Наименование организации». Учтите, что при такой ошибке, деньги на наш счет не поступят !

Аналогично, деньги могут не поступить при не правильно заполненном ( или отсутствующем ) назначении платежа в платежке. Нужно обязательно указывать назначение платежа, например — Оплата электронных компонентов

Как правильно указать наименование получателя ?

Еще раз сообщаем, что наше наименование организации счета в банке — ИП Яковлева Людмила Анатольевна. Только так, слово в слово, а не как-то иначе, не сокращая и не изменяя это наименование организации.

Что будет при неправильно заполненных реквизитах ?

Деньги не пропадут. Они вернутся на счет отправителя (ваш счет), но вы потеряете время, потому как срок будет порядка 7 — 9-ти дней

Почему так долго возвращаются деньги при не правильных реквизитах ?

Для тех, кто «в танке», попробуем кратко объяснить как происходят банковские зачисления на счет.

При правильных реквизитах банка получателя в платежке (бик, наименование банка, кор. счет), деньги списываются с вашего счета, и автоматически, по банковской системе, зачисляются на кор. счет банка получателя. Далее, кассир банка получателя проверит на чей клиентский счет их нужно внести.

Если реквизиты счета получателя правильные (номер счета, наименование получателя, инн), то банк их зачисляет со своего кор счета, на счет своего клиента (то есть на наш расчетный счет)

Если реквизиты счета не правильные — ошибка в номере счета, наименовании организации, или в номере ИНН, то зачисления не происходит. Банк будет ждать, 5 рабочих дней, уточняющих реквизитов (правильных) от плательщика, для завершения операции зачисления.

Если в течении 5-ти рабочих дней, от банка плательщика поступят уточняющие реквизиты, то произойдет завершение операции и денньги зачислятся по правильным реквизитам

Если в течении 5-ти дней, уточняющие реквизиты не поступит, то банк вернет деньги назад, в банк отправителя, на счет отправителя. А до этого времени, деньги будут находятся на кор. счете банка получателя, а не на нашем расчетном счете

Как отправить в банк уточняющие реквизиты

Для того, что-бы при ошибочных реквизитах, деньги не возвращались на счет плательщика, а все-же были зачислены на счет получателя, банки предусмотрели возможнось исправления ошибки. Для этого, банк плательщика, должен отправить уточняющие реквизиты в банк получателя. Как это делается, будет написано позже (кому нужно срочно, легко найдет в интернете, или взяв свой паспорт сам уточнит в отделении банка) ….

↑ Как создать платежное поручение онлайн?

Перед проведением любой электронной операции на странице сайта вы можете найти подробную информацию и пошаговую инструкцию, как ту или иную операцию следует провести. Кроме того, для удобства клиента сервис Сбербанка предусмотрел всплывающие подсказки. Они помогут освоиться неопытному пользователю при создании платежного поручения.

Наиболее распространенным обращением к услугам онлайн сервиса является заполнение финансового поручения. Если клиент ошибется по ходу проведения операции, то по ее завершению появится надпись: «ключ счета получателя указан неверно», и, как следствие, документ создан не будет. Грамотное использование функции сервиса возможно при следовании инструкции, которую предусмотрительно предлагает рассмотреть Сбербанк. Мы опишем здесь этот процесс подробно.

Шаг первый : В интерфейсе сервиса необходимо найти значок, который при нажатии на него создаст новый счет. Значок находится в верхней панели сайта.

Шаг второй : При открытии окна «Исходящее поручение» белые поля заполняются пользователем. Поля серого цвета чаще будут заполнены системой автоматически, или, в противном случае, она предложит плательщику сделать выбор пункта в списке, который при этом откроется.

Шаг третий подразумевает ввод известных параметров:

— В поле «счет» необходимо ввести номер. В любой момент, по желанию, его можно заменить на другой; — Дата проведения поручения по умолчанию выставляется автоматически текущим днем или самим пользователем вводится произвольно на срок платежа; — Выбор одного из двух акцептов (согласия на оплату): если от клиента затребовано его получение или же акцепт был уже оформлен ранее; — Необходимо отметить, каким образом вы собираетесь осуществить платеж (по умолчанию система предлагает электронный перевод).

Шаг четвертый : Ввод данных пользователя, осуществляющего платежную операцию, можно согласовать в представленном на сайте справочнике. Если плательщик уже пользовался услугами сервиса, все его реквизиты будут заполнены автоматически.

Если оплата производится новым пользователем, поля придется заполнять заново:

— Названия банка достаточно, чтобы поле БИК (банковский идентификационный код) и поле корреспондентского счета заполнятся автоматически; — Заполнить поле ИНН (индивидуального налогового номера); — Номер счета той организации, куда будет отправлен платеж, и ее наименование.

Шаг пятый : Ввести реквизиты получателя счета:

— Номер счета можно вписать вручную или выбрать из списка (если платеж осуществлялся ранее, система автоматически заполнит поля: Банк, Корреспондентский счет и БИК).

Шаг шестой : Указать сумму платежа (при этом НДС — налог на добавленную стоимость – рассчитывается автоматически, но по желанию его параметры могут быть изменены).

Шаг седьмой : Вписать назначение платежа. То есть название услуги, товара, продукта и т.п., который вы собираетесь оплачивать, например, услуги ЖКХ (свет, вода, газ).

После выполнения вышеперечисленных шагов документ следует «сохранить». В этот момент система Бизнес Онлайн начнет проверку платежного поручения, и в случае обнаружения ошибок, на сайте возникнет окно с указанием необходимых исправлений. При наличии в окне текста «ключ счета получателя указан неверно (Сбербанк)» придется ввести поправки. Следует заметить, что исправлять некоторые ошибки не нужно. Так, если пользователь указал номер уже существующего документа, система автоматически заменит его на другой.

Если операция «сохранение» прошла успешно, в окне списка документов появится новый документ, при этом в графе «статус» будет его обозначение «создан».

Ключ счета получателя указан неверно

Ключ счета получателя указан неверно

Ключ счета корреспондента неверен должен быть 4 что значит

Ключ счета корреспондента неверен должен быть 4 что значит

- Электронная подпись

- — Как продлить электронную подпись?

- Валютные докуметы

- — Как импортировать валютныепереводы?

- Зарплатные проекты

- — Как создать зарплатную ведомость?(с расчетным счетом в нашем банке)

- — Как экспортировать зарплатныеведомости из «1С»?

- — Как импортировать зарплатныеведомости из «1С»?(с расчетным счетом в нашем банке)

- — Как импортировать зарплатныеведомости из «1С»?(с расчетным счетом в другом банке)

- Подключение к on-line бухгалтерии

- — Как подключить online бухгалтерию«Моё дело»?

- Платежные поручения

- — Какие статусы бывают у платежныхпоручений?

- Прочее

- — Как поменять реквизиты своейорганизации?

- — Контакты

Вопросы и ответы

- Создайте и подтвердите новый пароль.

- Нажмите «Сохранить».

- В поле «Текущий пароль» введите ваш временный пароль.

Шаг 1. Зайдите в интернет-банк. При первом входе форма изменения логина и пароля появится автоматически. Шаг 2. Рядом с полем «Логин» нажмите «Изменить» и задайте удобный для вас логин.

Шаг 3. Введите новый пароль в поле «Новый пароль», а также в поле «Повтор нового пароля». Шаг 4. В поле «Текущий пароль» введите пароль, который вы использовали для входа в систему.

Шаг 5. Нажмите «Сохранить»

Внимание! Пароль чувствителен к регистру ввода: например, если вы в новом пароле ввели заглавную букву, то ее нужно будет вводить заглавной, а не маленькой

При создании логина в нем могут содержаться буквы латинского алфавита ( a-z ), цифры (0–9), дефисы (-), символы подчеркивания (_). Ваш логин должен быть уникальным и должен принадлежать только вам.

где вы можете изменить дополнительные параметры экспорта по своему усмотрению.

Снова нажмите на кнопку «Экспорт», и файл экспорта в систему 1С сохранится в каталог «Загрузки» используемого браузера. Такого функционала нет, так как файл экспортируется штатными средствами используемого вами браузера.

Можно настроить путь сохранения файла по умолчанию настройками используемого вами браузера, но в этом случае все файлы при скачивании с любых сайтов будут сохраняться по этому пути. Можно ли, не заходя в выписку, посмотреть, какие документы в ней содержатся?

При большом количестве выписок неудобно каждый раз открывать выписку и переходить на другую вкладку, чтобы найти нужный документ.

Если уже есть активный комплект КСК, то активировать новый комплект можно, зайдя по кнопке «шестеренка» (правый верхний угол).

Неверная контрольная сумма

Каждый пользователь может столкнуться с такой проблемой, как неверная контрольная сумма номера карты. Что это значит? Есть несколько причин:

- ее вам неправильно озвучил оператор call-центра или сотрудник банка;

- отправляя СМС, вы ввели лишние символы, поэтому система не приняла ее;

- вы допустили ошибку самостоятельно.

Итак, основная цель данной меры безопасности – убедиться, что воспользоваться пластиком является именно его владелец, а если он ввел значение неправильно, значит, система сочтет тот факт, что это мошенническое действие. Соответственно, пользователь не может воспользоваться данной картой.

Таким образом, пользователю нужно со всей серьезностью отнестись к вводу конфиденциальной информации, в противном случае его счет не будет обслуживаться вовсе. Но от ошибок никто не застрахован, поэтому если неприятность все же случилась, то обязательно лично обратитесь в отделение банка с паспортом.