Кредит и займ в чем разница, и что выгоднее?

Содержание:

- Условия получения

- Что выбрать потребителю – кредит или заем

- Что такое заем?

- Что выгоднее?

- Кредит

- Особенности займов

- В чем сходство займа и кредита?

- Сходства займа и кредита

- Заем в банке и в МФО: в чем разница для клиента

- Отличие кредита и займа от ссуды

- Чем отличается займ от кредита

- Виды Займов

- Кредит, займ и ссуда. Рассмотрим эти понятия подробнее

- Что выгоднее

- Определение кредита

- Что такое кредит

- Какой вариант безопаснее

- Предложения

- Плюсы и минусы кредитов и займов

- Какой кредит выгоднее взять

- Ссуда: понятие, признаки, порядок выдачи

- Вывод

Условия получения

Кредиты в современном обществе предоставляются в банках или похожих по своей структуре финансовых организациях. Процент одобрения заявок довольно низкий – около 60% от всех обращений. Это связано с тщательной проверкой личности клиента, внимательным отношением к его доходу и кредитной истории.

Микрозаймы можно взять в микрофинансовых организациях, где процент одобрения заявок достигает 95%. МФО в качестве дохода рассматривают не только зарплаты, но и пособия и пенсии. Они мало внимания уделяют кредитной истории заемщика, поэтому стать обладателем заемных средств могут даже лица с просрочками в прошлом.

К документации тоже предъявляются разные требования. Если в МФО можно оформить займ по паспорту, то банк потребует полный пакет документов. Он включает справки о доходах, копию трудовой, дополнительные документы, подтверждающие личность.

Микрозайм в МФО можно получить дистанционно и в сжатые сроки, подав заявку на быстрый займ через интернет и указав реквизиты для перечисления денег. Посещать офис компании не обязательно. При оформлении кредита через интернет в банке дается только предварительное одобрение заявления: для подписания договора требуется личное посещение заемщиком отделения.

Что выбрать потребителю – кредит или заем

Получить деньги в долг от физического лица крайне непросто. Поэтому большинство граждан все же предпочитает сотрудничать с финансовыми компаниями. И банки, и микрокредитные организации помогают клиентам исключительно на возмездных условиях. Соответственно, между кредитами и займами отсутствуют преобладающие стороны.

В последние годы МФО набирают популярность благодаря нескольким факторам. Сюда относятся:

- Лояльность к клиентам. В отличие от банков, микрофинансовые компании готовы предоставлять займы студентам, пенсионерам, безработным, мамам в декрете. При обращении в банковские институции такие категории граждан чаще всего получают отказ.

- Возможность улучшения кредитной истории. Банки не желают сотрудничать с теми клиентами, чья репутация подпорчена несвоевременным возвратом денег. В МФО есть специальные программы, участие в которых помогает восстановить имя добропорядочного клиента. Это может потребоваться тем, кто планирует оформление крупной кредитной сделки.

- Простота оформления. Не нужно идти в офис компании, собирать многочисленные справки и документы. Для получения займа достаточно 15 минут свободного времени и качественных фото паспорта, ИНН. Заполнить заявку можно в онлайн-режиме через сайт МФО или его мобильное приложение.

- Отсутствие дополнительных требований. Для займов не требуются поручители, залог. Некоторые компании просят контакты третьих лиц только для подтверждения личности заемщика.

МФО и банки нельзя назвать конкурентами. Первые незаменимы при необходимости совершения крупных покупок, выдачи кредитных карт и т. д. Микрофинансовые компании специализируются прежде всего на потребительских займах. Здесь можно получить заем, если возникли непредвиденные расходы и не хватает денег до зарплаты, подвернулся незапланированный отдых, поход на концерт и т. д. То есть главные преимущества – срочность и простота выдачи. Кроме того, в МФО можно обратиться даже при наличии других задолженностей по кредитам.

Что такое заем?

Отличительной чертой займа является возможно получить в долг не только деньги, но и прочие материальные ценности, в том числе любое движимое имущество. В течение действия договора, его предмет переходит в собственность заёмщика. Подобная форма долга не предусматривает целевой характер, то есть получатель материального ресурса может распоряжаться им по своему усмотрению. Возвращение займа больше напоминает процесс выплаты кредита, хотя эта форма заимствования часто носит беспроцентный характер.

Преимущества и основные черты займа:

- Предметом заимствования может быть любой имущество или деньги.

- Договор между сторонами заключается только в случае кредитования на крупную сумму.

- Условия возвращения четко прописаны в договоре. Это положительно сказывается на планировании затрат.

- Плата за использование денег или заимствованного предмета отсутствует.

- На протяжении действия договора заемщик является полноправным собственником полученного предмета или денежной суммы.

- Возвращать долг можно в аналогичном виде или в форме обмена на аналогичный по стоимости предмет. Например, заемщик берет взаймы компьютер, но возвращает займодателю не саму технику, а оговоренную денежную сумму.

Занятая сумма денег возвращается в полном объёме. Если речь идет о конкретном предмете, заемщик обязуется вернуть его в целостности и сохранности. Возвращение предмета заимствования надлежащего качества приведет к возникновению спора. Заемщику придется возместить его стоимость или предоставить аналогичную вещь. Заем не распространяется на уникальные предметы (предметы искусства, ювелирные украшения и раритетные изделия), поскольку возместить их стоимость невозможно. Среди популярных предметов для займа следует отметить различную техника, стройматериалы и транспортные средства.

В случае невозврата процесс изъятия компенсации регулируется судом. Выдающее заем юридическое или физическое лицо может подать иск на заемщика. От рассмотрения факта невозврат мелких займов без подписанного договора суд отказывается, если только подобная сделка не влечет за собой тяжкие последствия для кредитора.

Что выгоднее?

Посмотрим на вопрос выгоды со стороны личных предпочтений и анализа некоторых показателей:

- Срочность. Если деньги вам необходимы срочно, то выгоднее получить микрозайм, так как оформить его можно даже ночью через интернет. Чтобы получить кредит потребуется больше времени, обычно от 1 до 5 дней.

- Сумма заимствований и срок кредитования. Если вам необходимо сумма более 100 000 рублей на длительный срок, то выгоднее будет получить кредит, ведь займ выдается на несколько недель, редко месяцев, а сумма не превышает 10 000-30 000 рублей.

- Документы для оформления. Для получения займа необходим только ваш паспорт, а для получения кредита потребуется предоставить дополнительно справки с работы или иные документы, удостоверяющие личность.

- Процентная ставка. В любом случае выгоднее воспользоваться кредитом, так как установленный процент в несколько раз меньше, чем в договоре займа. Средняя процентная ставка по кредиту составляет 13-20% годовых, а по займу размер ставки может достигать 700% годовых (2% в день).

Кредит

Кредит – это предоставление денег или товаров в долг, которое сопровождается наличием гарантии возвратности.

Банковское кредитование имеет свои нюансы. Это наличие у кредиторов лицензии, постоянный характер их дела, возможность взаимодействовать лишь с финансовым активом, заключение договора на возмездной основе, официально подтверждённая информация.

Кредитор, если человек отказывается выполнять свои обязанности, вправе заявить в суд для решения текущей проблемы путем опознавания законодательных мер.

Кредиты могут выдавать как с залогом, так и без него.

Функции кредита:

- Возвратность. Погашение в установленный срок.

- Срочность. Конкретные указанные даты призывают рассчитывать платежеспособность человека.

- Платность. Заемщики платят за пользование услугами, то есть проявляется работа самих кредиторов.

Виды кредита

- Ипотека. Кредит для покупки собственности.

- Бизнес-кредит. Ему свойственна поддержка бизнеса.

- Потребительский кредит. Выдается при покупке различных товаров.

- Коммерческий кредит. Это рассрочка или отсрочка платежей.

- Ломбардный кредит. Так называемый кредит под залог.

Особенности займов

Микрозайм характеризуется по таким критериям:

- в качестве заемщиков могут выступать как физические, так и юридические лица;

- микрозайм можно выдавать как под проценты, так и безвозмездно, если этот пункт прописан в договоре;

- договор начинает действовать после передачи кредитных средств заемщику;

- для регламентации отношений между сторонами используется федеральное законодательство;

- заем может выдаваться на основании устного соглашения;

- сумма небольшая и предоставляется на короткий срок;

- предметом соглашения могут быть как деньги, так и имущество;

- заемщик имеет право по своему усмотрению распоряжаться заемными средствами.

В чем сходство займа и кредита?

Но все же, между двумя этими понятиями, есть некое сходство:

- Предметом договора в том и другом случае могут выступать денежные средства. В основном это касается микрофинансовых компаний.

- В обоих случаях вам необходимо уплатить определенный процент за пользование заемными средствами, даже если договор займа заключен на беспроцентной основе.

- В конце срока заимствования, деньги должны быть возвращены кредитору в полном объеме.

- В том и другом случае есть возможность досрочного погашения обязательств. Условия досрочного погашения всегда прописывают в договоре, который вы получили на руки.

Сходства займа и кредита

Итак, изучив вышеизложенный материал, можно подвести итог, и указать сближения двух этих операций.

- Предмет совершения действия – финансы.

- Наличие переплаты.

- В обоих случаях заключается письменный договор.

- Могут быть как обеспеченными, так и нет.

- При нарушении условий наступает ответственность.

- Банк может быть как кредитором, так и заимодавцем.

Если рассматривать сходства сделок в процентном соотношении, то они похожи на 80%. Однако, их нельзя считать, что кредит – это займ и наоборот, поскольку существует несколько различий, основное из которых – суть. Если в одной из операций фигурируют только деньги, то в другой субъект становится собственником и имеет право делать с предметом все что захочет. Главное обязательство – вернуть имущество в первоначальном виде.

Заем в банке и в МФО: в чем разница для клиента

Теперь, когда понятно, что займы и кредиты выдают разные учреждения, и договоры имеют разные юридические определения, остается один вопрос: так какая, собственно, разница, у кого брать деньги потребителю. В самом деле, имеет ли значение, с кем составить сделку, если результат один и тот же – нужная сумма оказывается в распоряжении? Для того, чтобы ответить, необходимо рассмотреть условия получения кредитов и займов, а также варианты продуктов, предоставляемых банками и МФО.

Банковские займы: разные виды кредитов – разная ответственность

Банки готовы выдать клиенту средства на условленное количество времени с установленной процентной ставкой для различных целей, например:

- Потребительский – средства на повседневные расходы;

- Овердрафт – кредитование расчетного счета клиента банка, в случае, если наличествующих средств не хватает для оплаты товаров или услуг;

- Автокредит – целевой заем для покупки автомобиля;

- Ипотечный кредит – выдача банком средств для приобретения недвижимости.

Если для первых двух кредитов не нужны ни попечители, ни залог, то в третьем и четвертом случаях в «кредитном процессе» задействованы третьи лица, кроме кредитора и заемщика. При этом основное право заемщика – получить сумму, оговоренную в договоре. Банк, в свою очередь, получает гораздо больше прав в момент предоставления кредита, вплоть до конфискации автомобиля или недвижимости в случае кредитной задолженности. Также банк может взыскать долг с поручителей или потребовать преждевременного погашения кредита.

Займы микрофинансовых компаний: одни условия на все продукты

Если внимательно ознакомиться с условиями предоставления, пользования и погашения займа, а также формой стандартного договора, которые публикуются на сайтах всех МФО, можно заметить, что все они содержат:

- информацию о сроке и сумме займа;

- данные о процентной ставке;

- раздел о штрафах и просрочках;

- порядок погашения и условия досрочного погашения займов.

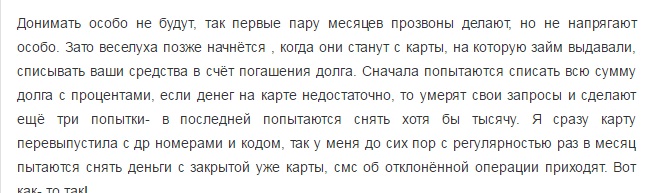

Все, что меняется от займа к займу – проценты, зависящие от срока использования и выбранной суммы. Заемщик имеет право получить оговоренные средства, продлить срок и пользоваться удобными способами получения (наличными, на карту, на банковский счет или электронный кошелек) и погашения микрозайма. Также пользователь может обратиться с просьбой о реструктуризации, если таковая предусмотрена в договоре. Займодатель имеет право получить оговоренную сумму с процентами по истечению срока, и в случае невыполнения клиентом долговых обязательств наложить штраф, пеню и обратиться в коллекторные службы.

Отличие кредита и займа от ссуды

Изучая вопрос, чем отличается кредит от займа, не стоит путать их с таким понятием, как ссуда. Несмотря на сходство данных предложений, все они различны.

- Заем и ссуду могут выдавать физические лица и организации, включая некоммерческие.

- Ссуда иногда имеет денежную форму, но чаще выдается в виде ценностей (имущества). Предметом сделки могут стать любые вещи (кроме уникальных) или собственность.

- Как и кредиты, ссуды оформляются договорами, где обозначены условия их выдачи, обязанности и права сторон, ответственность за нарушения.

- У ссуды есть конкретный срок, по истечении которого ее нужно вернуть.

- Ссуда (деньги или имущество) выдается безвозмездно, без начисления процентов за ее использование. Иначе эта сделка превращается в заем, кредит, аренду либо наем.

- Договоры займа или ссуды квалифицируются как реальные и начинают действовать после передачи денег или ссудного имущества заемщику.

- При оформлении ссудного договора условия определяет ссудодатель. Для получения финансовых активов достаточно согласия сторон (как в займах).

- Предоставление ссуд регулирует Гражданский кодекс РФ. В статье 589–701 (гл. 36) изложено определение термина и порядок выдачи ссудных средств.

Чем отличается займ от кредита

Понимая, чем отличается займ от кредита, можно не только определиться в каком банке лучше взять кредит, но и рассмотреть альтернативные варианты решения материальных проблем. И кредит, и займ влекут за собой определенные условия получения денег — какие окажутся более выгодными, зависит от ситуации.

Несмотря на кажущуюся сложность, эти понятия имеют принципиальные различия:

- Кто выдает средства. Право кредитования принадлежит только банкам, имеющим на это государственную аккредитацию. Получить займ можно как у физического лица, так и у юридического;

- Момент актуальности договора. Если речь идет о займе, то документ набирает силу по факту получения средств на руки. При кредитовании — только после его официального подписания. При этом в соглашении прописывается пункт о возможности возврата операции;

- Ставки. В первом случае они могут вообще отсутствовать, во втором — обязательны и устанавливаются банком. Они могут носить скрытый характер, но обязательно будут;

- Законодательная база. Кредитные отношения регламентированы нормативными актами Центрального Банка РФ, займы — действующим Федеральным законодательством и Правительственными постановлениями;

- Договор. кредит предполагает более подробный письменный документ, в случаях с займами и микрозаймами бывает достаточно устной договоренности сторон;

- Форма. При кредитовании — это денежный способ расчетов, при займах она может осуществляться в имущественном виде;

- Требования к клиенту. Прежде, чем заявку на кредит одобрят, кандидата тестируют на соответствие заявленным банком, требованиям. Займ можно получить по обоюдной договоренности;

- Сроки. Кредитный договор строго регламентирует период возврата долга. Займ может не ставить жестких рамок, но период возврата априори короче;

- Вариант оплаты. Кредит гасится по долевому принципу, займ — одной суммой с учетом переплаты по процентам.

Виды Займов

Микрокредиты подразделяются преимущественно по способам получения. Основные разновидности микрозаймов:

- на банковскую карту;

- наличными;

- на электронный кошелек или мобильный телефон.

В остальном условия в большинстве компаний приблизительно одинаковые:

- рассмотрение заявки за 5-10 минут;

- моментальная выдача или перевод средств;

- срок до 30 дней.

Также можно выделить:

- офлайн-займы, которые можно получить только в офисе МФО;

- онлайн-займы, предоставляемые удаленно.

Последние оформляются без необходимости посещения отделения компании. Выдача производится круглосуточно.

Кредит, займ и ссуда. Рассмотрим эти понятия подробнее

Поскольку в денежной сфере займ и ссуда – это практически одно и то же, назовем это одним словом – займ. Итак, в чем преимущества и недостатки кредита и займа?

Особенности банковского кредита

В связи с быстрым развитием финансовой отрасли в нашей стране для людей, у которых возникает острая потребность в средствах, есть возможность одолжить их под проценты. Подобные кредитные услуги предлагают МФО, банковские учреждения, частные кредиторы.

В связи с быстрым развитием финансовой отрасли в нашей стране для людей, у которых возникает острая потребность в средствах, есть возможность одолжить их под проценты. Подобные кредитные услуги предлагают МФО, банковские учреждения, частные кредиторы.

Для получения кредита в банке заемщику необходимо подтвердить свою платежеспособность и иметь положительную кредитную историю. Банки очень строго принимают решение по выдаче кредитов, так как объемы кредиторской задолженности за прошедшие годы достигли достаточно больших масштабов. Они не имеют права ошибиться и никогда не выдадут займ ненадежному, на их взгляд, заемщику.

Банки часто отказывают в выдаче займа и по причине наличия у потенциальных заемщиков просрочек в погашении прошлых кредитов, и по причине недостаточного уровня заработной платы, и из-за отсутствия кредитной истории либо поручителей. Таким образом, заемщики, получившие отказ в выдаче кредита в банке, вынуждены находить иные способы решения своих финансовых проблем.

Банки рассматривают кредитную заявку довольно долго, порой на это уходит несколько дней. Это тоже не всех устраивает. Если вам срочно понадобилась небольшая сумма денег, то придется искать альтернативные варианты.

Естественно, люди стараются не обращаться к частным кредиторам из-за непрозрачности подобного вида кредитования и большого риска мошенничества. Поэтому многие люди в подобной ситуации, чтобы получить заем денежных средств без отказов, обращаются в МФО.

Особенности займа в микрофинансовой организации (МФО)

Это уже факт, что получить займ в МФО гораздо проще, нежели кредит в банке. В первую очередь, микрофинансовой организации не требуется предоставлять большой пакет документов для выдачи займа и подтверждения платежеспособности клиента. В основном, МФО принимают решение о выдаче займа только на основании присутствия гражданского паспорта. Естественно, иногда МФО требуют предоставления заемщиком второго документа, к примеру, военного билета либо свидетельства о средней ежемесячной заработной плате, если заемщик просит предоставить ему достаточно большой кредит.

Это уже факт, что получить займ в МФО гораздо проще, нежели кредит в банке. В первую очередь, микрофинансовой организации не требуется предоставлять большой пакет документов для выдачи займа и подтверждения платежеспособности клиента. В основном, МФО принимают решение о выдаче займа только на основании присутствия гражданского паспорта. Естественно, иногда МФО требуют предоставления заемщиком второго документа, к примеру, военного билета либо свидетельства о средней ежемесячной заработной плате, если заемщик просит предоставить ему достаточно большой кредит.

Странно, но многие потенциальные заемщики в прошлые годы даже не предполагали, что могут рассчитывать на срочный заем денежных средств в МФО при наличии у них негативной кредитной истории или отсутствия ее вообще. Однако, это возможно.

Некоторые МФО требуют предоставления от своих потенциальных заемщиков загранпаспорта, если те вызывают у них сомнения. Эти МФО считают, что если человек часто бывает за границей, значит, у него достаточно хороший доход, пусть и не официальный.

Другие МФО готовы кредитовать сомнительных заемщиков и одиноких людей исключительно в случае, если те предоставят документы о наличии у них дорогого транспортного средства или недвижимости.

Тем не менее, есть и такие финансовые организации, которые готовы выдать займ человеку с плохой кредитной историей, и даже предоставляют возможность ее исправить. Это несомненное преимущество займа в МФО перед банковским кредитом. Но в большинстве МФО существует большой процент по займу. Главная причина – это высокий риск своевременного возврата заемных средств в силу того, что кандидатура возможного заемщика проверяется МФО только поверхностно.

Таким образом, в отличие от банков, риск невозврата кредита в данном случае очень высок. Поэтому сумма процентной ставки по займам достигает 60%, а в год приблизительно 600-700%. Естественно, такие процентные ставки кажутся просто огромными в сравнении с кредитованием в банках.

Но, во-первых, срочный заем денежных средств в интернете традиционно выдается сроком от пары дней до пары месяцев, а, во-вторых, не все МФО выдают кредиты под достаточно высокие проценты. Определенные МФО кредитуют под 0,5% в сутки, а есть и те, кто выдает первый займ бесплатно (под 0,0%). Это, в частности, Езаем, MoneyMan и некоторые другие.

Что выгоднее

Когда требуется скорая финансовая помощь, то многие граждане начинают задавать вопрос: что выгоднее получить, кредит или займ? Чтобы ответить на данный вопрос, необходимо учитывать личные предпочтения, и какая сумма вам необходима.

Что выгоднее:

Срочность

С точки зрения срочности, конечно, выгоднее клиенту займ. Сегодня их можно получить даже ночью, имея под рукой компьютер с выходом в интернет.

Что касается кредитов, то их выдают не так быстро и зачастую только в торговых точках или офисах финансовой компании.

Сумма и срок

Если необходима сумма более 100 000 рублей на длительный срок, то выгоднее обратиться за кредитом. Не секрет, что займы предоставляются на короткий срок. При этом сумма займа зачастую не превышает 10 000 рублей, при первом обращении.

Пакет документов

Выгоднее получить займ, поскольку для его оформления нужен только личный паспорт и второй документ. Для получения кредита обычно запрашивают:

паспорт

копию трудовой книжки

справку о размере заработной платы

Кредитная история

По данному критерию выгоднее обратиться за займом, если у вас испорченное кредитное досье

Микрофинансовые компании не принимают его во внимание, при рассмотрении анкеты. Банки, прежде чем выдать кредит, внимательно изучают кредитное прошлое своего клиента

Поэтому, данный вид продукта подходит тем, кто исправно вносил оплату и сохранил хорошую репутацию.

Процент

Безусловно, выгоднее получить кредит в банке, поскольку процентная ставка в разы меньше, чем по займам.

Страхование

Выгоднее оформлять займы, поскольку микрофинансовые учреждения не просят приобретать договор страхования жизни и здоровья. Банки напротив, настоятельно рекомендуют купить у них полис, несмотря на то, что навязывание по закону наказуемо.

Поручители

В данном случае конечно выгоден займ, поскольку МФК не просят предоставлять залоговое обеспечение и искать платежеспособных поручителей.

Залог

Определение кредита

Кредит — это всегда денежный заем, в качестве заимодавца (кредитора) выступает только юридической лицо, заемщиком может быть как клиент (физическое лицо), так и предприятие, фирма, ЧП (юридическое лицо).

Все кредитные обязательства оформляется письменно. Условия получения кредита, начисление вознаграждения, (в кредитных договорах это определено финансовым термином: «процентная ставка по кредиту»), порядок и сроки погашения кредита определяются только кредитором.

По типу кредитов, которые доступны клиентам банков, можно определить рейтинг самых популярных:

- Потребительский;

- Кредитная линия на карте (возобновляемая или невозобновляемая);

- Автокредит;

- Ипотека;

- Целевой.

В зависимости от сроков погашения кредиты отличаются и классифицируются как: кратковременные (до 3-х месяцев) и долгосрочные (не менее 6-ти месяцев).

В качестве кредитора могут выступать коммерческие организации небанковского типа, которые предоставляют денежный заем физическим и юридическим лицам (кредитные кооперативы, ломбарды, МФК — микрофинансовые компании).

Письменные договора, как на получение кредита, так и на оформление займа составляются с учетом требований законодательства РФ. (Договор займа регламентируется ст. 807 ГК РФ, кредита ст.819 ГК РФ).

Это интересно: Овердрафт — что это такое, проценты по овердрафту

Что такое кредит

Это финансовые взаимоотношения двух лиц, когда одно из них предоставляет часть средств другому без срочного возврата и, как правило, на определенный отрезок времени. Осуществлять эту операцию могут только юридические субъекты при соблюдении определенных условий и принципов.

- Срочность – всегда устанавливается период, в течение которого произойдет выплата.

- Возвратность – сумма погашается полностью.

- Платность – за пользование большим капиталом начисляется ставка.

- Законность – заключенная сделка всегда подтверждается письменным договором.

- Неизменность – перестройка условий возможна только в соответствии с контрактом.

- Осмысленность – должна быть выгода обеим сторонам.

- Целесообразность – средства расходуются на указанную при заключении цель.

- Окупаемость – операция сама себя обеспечивает.

Несмотря на простоту и ясность процедуры, ее исход зависит от многих факторов как одной, так и другой стороны. К примеру, заемщик в обязательном порядке должен быть платежеспособным, то есть, с каким-нибудь доходом. В этом ему неоднократно придется убеждать кредитора, предоставляя необходимые документы (справку с работы, трудовую книжку и т.п.) и только потом, после проверки и расчета, он огласит возможную для своего клиента цифру и процентную ставку.

Также следует упомянуть методы выдачи, поскольку их бывает несколько.

- По обороту – когда заемщик получает деньги с увеличением потребности и погашает по мере ее уменьшения.

- По остатку – средства не авансируют, а выступают в роли компенсации ранее созданных затрат.

- Смешанный – совокупность двух предыдущих вариантов.

Чтобы определить подходящий для клиента способ, нужно выяснить, зачем понадобились деньги и как он их будет расходовать. Проще говоря, сначала проводится разъяснительная беседа, где становятся очевидными все нюансы, а уже после нее кредитор помогает выбрать доступные условия – размер суммы, срок погашения и процентную ставку.

Это стандартный алгоритм получения кредита в банке, если заемщик оказался платежеспособным клиентом. В противном случае у него остается только один выход – залог. При наличии какой-либо собственности, ее можно использовать как гарант возврата денег. Проще говоря, производится временная продажа имущества (дома, квартиры, земельного участка, машины, драгоценностей и т.д.) банку, который взамен платит размер его стоимости. Все условия такого обмена обязательно оформляются в письменном виде.

Какой вариант безопаснее

Разные виды получения заемных средств могут предоставляться в разных ситуациях. Все зависит от параметров заемщика и его цели. Важны также и надежность организации, к которой вы обращаетесь, и отдельные нюансы при их использовании:

- Кредит — универсальный вариант, который подойдет почти для любой цели. Его стоит оформлять в надежном банке: при отзыве лицензии погасить долг будет сложнее. Однако, условия кредита сильно зависят от параметров заемщика, а при нарушении договора есть риск испортить кредитную историю

- При оформлении займа все зависит от честности займодавца. Здесь вы сможете согласовать все условия с ним и получить вариант, который устоит обе стороны. Желательно при этом заключить письменный договор — он сможет подтвердить факт оформления займа (например, в суде)

- Микрозайм находится между кредитом и займом. Выбрать надежного займодавца может быть сложно: на несколько честных МФК и МКК приходится большое количество сомнительных и мошеннических организаций, которых очень сложно распознать. Условия такого займа часто невыгодны для заемщика, а их нарушение может привести к серьезным последствиям

- Получить ссуду сложнее, чем кредит или займ: часто для этого требуется доверие ссудодателя. Как и в случае с займом, здесь все зависит от надежности сторон. Однако, безвозмездность делает ее вполне привлекательным вариантом

- Ипотеку, как и обычный кредит, стоит брать в надежном банке — так вы будете уверены в том, что его закрытие не станет препятствием для погашения долга. Ипотека требует очень ответственного отношения: если вы не погасите ее, то не только попадете под санкции банка и испортите кредитную историю, но и потеряете заложенную недвижимость

- Лизинг обычно предлагается бизнесу — как небольшому, так и крупному. В некоторых ситуациях он будет выгоднее, чем кредит, из-за более гибких условий. Однако, приобретаемое таким способом имущество до выкупа будет считаться собственностью компании, что ограничивает его использование и создает дополнительные издержки. Например, его могут взыскать по обязательствам лизингодателя

- Рассрочку без участии банка получить сложно — не все магазины согласятся ее оформлять. Но для покупателя она будет вполне выгодной из-за отсутствия переплат и жестких требований. Учтите, что до полного ее погашения товар остается собственностью магазина — он может потребовать его назад при нарушении условий.

Чем займ отличается от кредита – итоги

Займы могут предоставлять любые лица, они выдаются в денежной или имущественной форме, могут не иметь определенного срока, процентов и договора. Кредиты выдают только банки, они предоставляются в денежной форме на определенный срок и под проценты с заключением письменного договора.

Предложения

В Российской практике можно встретить оба вида предложений, по которым граждане и различные организации имеют возможность получить денежные средства. Но характерным отличием является то, что займы предоставляют на короткое время, под высокие проценты и только небольшие суммы. Среди наиболее популярных компаний, которые выдают такие займы, можно отметить:

- MoneyMan;

- ЕКапуста;

- EZaem;

- Slon finance.

Существует и множество других компаний. В среднем, все предлагаемые условия сводятся:

- Срок действия данного соглашения длится в пределах 30 дней, в исключительных случаях некоторые компании предоставляют возможность действие соглашение до 126 дней.

- Сумма средств, возможных для получения, составляет в пределах 30-70 тысяч рублей. Некоторые устанавливают и меньше лимиты.

- Ставка по переплате, которая начисляется ежедневно, варьируется от 0,7 до 2% в день.

Кредиты же могут выдавать только банковские организации, которые имеют соответствующую лицензию. К наиболее популярным относятся:

- Сбербанк;

- ВТБ 24;

- Россельхозбанк и многие другие кредитные организации.

В сравнении с займами они предоставляют средства на следующих условиях, в зависимости от вида и формы обеспечения кредитного соглашения:

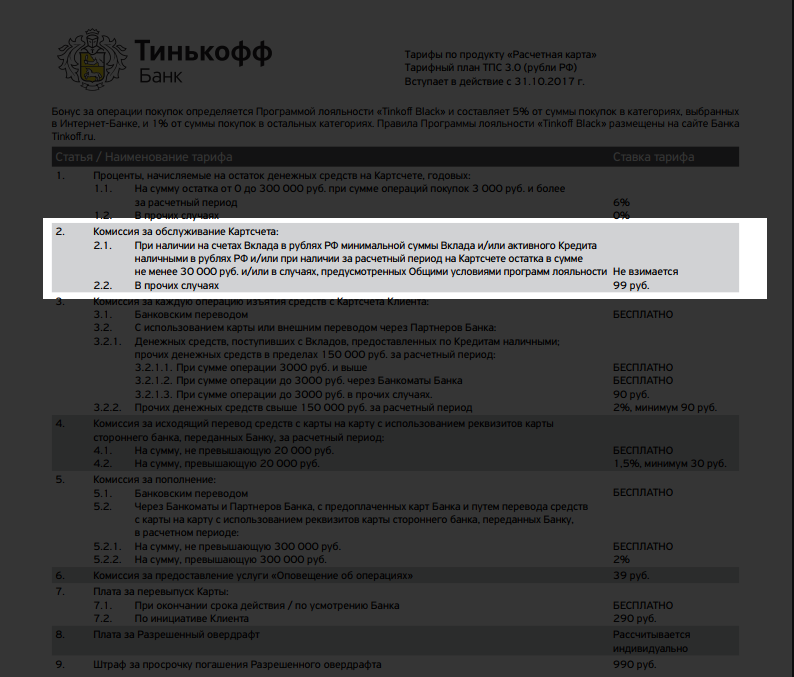

- Срок действия подписанного договора составляет от 3 месяцев до 35 лет.

- Сумма к выдаче от 50 тысяч до 100 миллионов рублей.

- Процентная ставка варьируется от 7% до 50%.

- Также могут быть подписаны и другие обязательства, такие как предоставление залогового обязательства либо участие поручителя в соглашении.

- Данные средства обычно выдаются наличными средствами или перечисляются на определенный банковский счет.

- Также законодательством предусматривается обязанность обязательного страхования предоставленного залогового имущества его фактическим владельцем.

Также кредиты могут предоставляться и путем использования кредитных карт, с помощью которых можно осуществлять оплату за счет банковских средств. В дальнейшем деньги нужно будет вернуть на кредитку в течение определенного времени. Некоторые кредитные организации предоставляют льготный период, при котором проценты не начисляются.

Плюсы и минусы кредитов и займов

Различия и сходства между двумя формами денежных взаимоотношений можно выявить при изучении преимуществ и недостатков кредитов и займов. Составим еще одну таблицу.

| Плюсы | Минусы | |

| Кредиты |

|

|

| Займы |

|

|

Принимая во внимание указанные плюсы и минусы, можно сделать небольшой вывод — каждый вариант имеете свои преимущества, но при определенных условиях. Кредиты подойдут людям, планирующим крупную покупку, а вот в займы можно взять в МФО на короткий период времени, что также будет выгодно

Какой кредит выгоднее взять

Если заемщик не желает распространяться о целях кредита, то потребительский кредит – правильное решение. Выбрать кредит из банковских предложений можно, исходя из:

- Процентной ставки;

- Сроков кредитования;

- Необходимой суммы.

В случае автокредита банк обязательно потребует отчета, на что потрачены деньги. Но и сумма целевого кредита выше, чем при потребительском кредите. Вы ведь и вправду мечтаете об авто?

Банк-участник зарплатного проекта вашей компании выдаст вам кредит охотнее, и не придется собирать ворох справок и доказывать свою платежеспособность. Такой вариант предпочтительнее других

Решите, что важно для вас: приватность, сумма, процентная ставка или скорость оформления и делайте выбор

Ссуда: понятие, признаки, порядок выдачи

Ссуда – процесс предоставления в долг денежных средств или имущества стороне на определенный срок.

Участники правовых отношений определяют порядок и условия передачи долга, включая срок пользования имуществом и начисленные проценты, в формате договора. Кроме того, ссуда может быть предоставлена бесплатно.

Основными видами ссуд являются:

- имущественная – предусматривающая безвозмездную передачу объекта;

- потребительская (потребительский кредит);

- банковская.

Беспроцентная ссуда наиболее часто выдается руководством компании ее сотрудникам, а также государством – некоторым категориям граждан. Банковская ссуда всегда предусматривает начисление процентов, учитывая основную цель деятельности финансового учреждения в получении прибыли.

В качестве преимуществ ссуды следует отметить отсутствие переплаты и привязки к кредитной истории заемщика.

Базовые признаки ссуды, отличающие данный вид займа от стандартного кредита, включают:

- передачу имущества во временное пользование другому лицу на определенный срок, по истечении которого долг подлежит возврату собственнику без возможности его замены аналогичным объектом или компенсационной выплатой;

- отсутствие обязательств по выплате процентных начислений за пользование имуществом или арендной платы.

Вывод

Отличие кредита от займа кроется в особенностях оформления кредитного договора. Он отличается от других видов договоров займа по следующим признакам:

- Одной из сторон кредитного договора является банковская организация, в то время как сторонами договора займа могут быть любые организации или граждане.

- Предметом кредитного договора бывают исключительно деньги, предметом договора займа — и деньги, и практически любое заменимое имущество.

- Для того, чтобы кредитный договор вступил в силу, достаточно наличия подписей сторон, подтверждающих, что они согласны с указанными условиями (т.е. он является консенсуальным). А для заключения договора займа должна произойти передача денег или другого предмета займа.

- Кредитные договоры практически без исключения платные. В то время как договоры займа (в соотв. со ст. 762 ГК) не предусматривают обязательного погашения процентов.

- В валютном законодательстве использование терминов «заем» и «кредит» четко разведено, и выдача займа по определению исключает участие в операции банковской организации.