Кредитная сберкарта от сбербанка

Содержание:

- Требования к заемщикам и перечень документов

- Плюсы и минусы карт Сбербанка

- Условия пользования

- Разновидности карт «Мир» Сбербанка

- Условия кредитной выгодной карты ведущего банка

- Пользование кредитной картой от Сбербанка

- Условия пользования кредитными картами Сбербанка

- Виды кредитных карт Сбербанка

- Общие условия по кредитным картам Сбербанка

- Лучшие предложения по кредитным картам банков с льготным периодом (0%)

- Как оформить кредитную карту в Сбербанке

- Как оформить кредитную карту?

- Условия пользования кредитной картой Сбербанка

Требования к заемщикам и перечень документов

Для оформления всех видов кредитных продуктов Сбербанк предъявляет одинаковые требования к клиентам (исключением являются карточки с максимальной суммой более 100 000 рублей). Для получения кредиток с большим лимитом возможно понадобится предоставить дополнительные документы (например, справку 2-НДФЛ).

Основные требования:

- Гражданство и паспорт РФ.

- Трудоспособный возраст от 21 года до 65 лет.

- Постоянная или временная прописка на территории РФ.

- Общий трудовой стаж от 1 года, с момента последнего трудоустройства – от 6 месяцев.

- Хорошая кредитная история.

Для оформления заявки необходимо предоставить:

- паспорт РФ;

- справку, подтверждающую стабильный доход;

- копию трудовой книжки или договора.

Данный перечень актуален для клиентов, впервые обратившихся в Сбербанк. Если же человек уже является клиентом Сбербанка (участник зарплатного проекта, вкладчик, заемщик, держатель дебетовой карты), для него банк делает персональное предложение по оформлению кредитки. В таком случае справки не потребуются, достаточно подойти в отделение только с паспортом.

Плюсы и минусы карт Сбербанка

Сложно найти банковский продукт без недостатков. Например, условия пользования по кредитной карте Сбербанка для одних клиентов считаются идеальными, для других имеют массу отрицательных сторон. Разберем, как выглядят в глазах клиентов плюсы кредиток:

- моментальное оформление для собственных клиентов;

- простые условия получения кредитки для новых пользователей услугами;

- наличие грейс-периода;

- более низкая процентная ставка по сравнению с конкурентами;

- высокий уровень защищенности пластика;

- возможность пользоваться кредитной картой на территории всей страны – самая разветвленная сеть филиалов;

- наличие бесплатных сервисов, таких как «Мобильный банк».

Кроме этого, ряд клиентов привлекает бонусная программа «Спасибо от Сбербанка». В тоже время, есть, по отзывам на форумах, у продукта несколько негативных моментов, из-за которых клиенты банка уходят к конкурентам:

- высокие комиссионные за снятие наличных;

- завышены комиссионные за обслуживание;

- свернуты программы для студентов и пенсионеров;

- низкий кэшбэк – всего 0,5%;

- бонусная программа «Спасибо» позволяет купить товар или услуги только у партнеров банка.

Спорным является вопрос: сколько стоит годовое обслуживание кредиток. Клиенты со стажем этот пункт относят к плюсам – оно для них бесплатное. Новички безоговорочно к минусам – очень высокое.

Вывод из перечисленных плюсов и минусов кредитной программы Сбербанка простой: держатели пластика научились считать, и выбирают банки, где высокий кэшбэк позволяет экономить до 2-3 тыс. руб. в месяц при активном использовании денег с кредитного счета.

Для тех, кто остановил свой выбор на кредитном продукте лидера банковского сектора страны, расскажем, как получить кредитную карту Сбербанка.

Условия пользования

Кредитная карта предназначена для оплаты товаров и услуг, а также получения наличных средств. Условия пользования кредитками Сбербанка не запрещают использовать их для проведения операций за счет собственных средств. Это может быть полезно, если на крупную покупку недостаточно лимита, а клиент хочет получить кэшбэк по бонусной программе. Обычно держателю карточки не приходится сталкиваться ни с какими ограничениями. Но некоторые нюансы условий пользования этого продукта надо знать и учитывать.

На что можно тратить кредитные средства

При оплате покупок или получении наличных за пределами РФ операции проходят в других валютах. Изначально банк блокирует сумму в соответствии с текущим курсом валют. Списание средств фактически происходит через 3-5 дней. Но при проведении операции происходит пересчет и используется курс валюты на текущий момент. Изначально заблокированная и списанная сумма могут не совпадать.

Перечень запрещенных операций

Сбербанк запрещает держателям кредиток пользоваться ими для пополнения счетов в различных онлайн-казино, работающих с нарушением российского законодательства. А также он устанавливает запрет на проведение переводов с кредитной карты на другие через Сбербанк Онлайн и банкоматы.

Льготный период не распространяется на следующие виды операций:

- снятие наличных;

- оплату услуг финансовых учреждений, ценных бумаг;

- переводы, совершенные в сторонних сервисах.

Снятие наличных

Кредитные карты Сбербанка предназначены прежде всего для оплаты покупок. Банк зарабатывает на комиссии с торговой точки, что покрывает расходы на предоставление грейс-периода и т. д. Но при необходимости владелец кредитки может снять с нее наличку. Условия при этом будут не самыми привлекательными. При получении наличных в кассе или банкомате Сбербанка комиссия составит 3%, а в сторонних банках – 4%. Минимальный размер платы за 1 операцию – 390 р.

Правила погашения кредита

Ежемесячно клиенту надо внимательно изучать отчет Сбербанка по займу. В нем есть информация о размере минимального платежа, сумме задолженности (в т. ч. в льготном периоде), а также дате, до которой должен быть осуществлен обязательный взнос по кредиту.

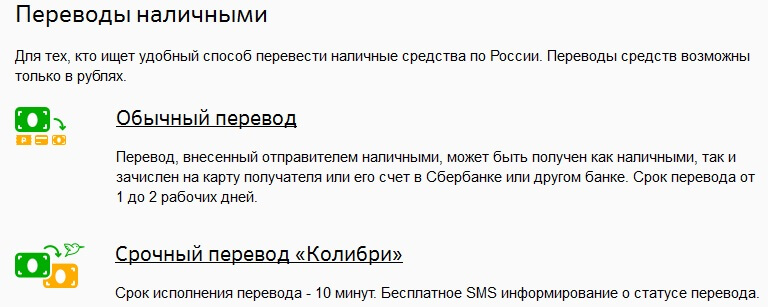

Для внесения платежа достаточно просто пополнить карту одним из следующих способов:

- наличными через кассу, терминалы, банкоматы;

- безналичным переводом из Сбербанка или любого другого банка;

- переводом с карты любого банка по номеру пластика;

- наличными в салонах Связной/Евросеть.

Если дата платежа уже подошла, то лучше вносить платеж наличными в устройствах самообслуживания или кассах. Остальными способами деньги могут зачисляться до 3-5 дней.

Что будет, если просрочил платеж

Любая просрочка платежа приводит к увеличению ставки по пользованию кредитом до 36%. Условия по кредиткам Сбербанка при этом не предусматривают начисления дополнительно неустойки или единовременных штрафов. Обязательно банк сообщит о просрочке также в БКИ, что может в дальнейшем затруднить получение новых кредитов.

Рекомендуется максимально быстро закрыть просрочку и вернуться в график платежей. Если это сделать невозможно из-за финансового состояния, то стоит попробовать договориться с банком о реструктуризации долга или найти вариант перекредитования с приемлемыми условиями.

Длительная просрочка может привести к расторжению договора банком с требованием погасить долг незамедлительно, продаже задолженности третьим лицам, если условия договора не содержат запрета на такие действия, а также кредитор может обратиться в суд и взыскать долг принудительно.

Разновидности карт «Мир» Сбербанка

Впервые карты на основе системы «Мир» Сбербанк начал выпускать в 2016 году во второй половине. Процедура оформления карт «Мир» соответствует получению любой из дебетовых карт Сбербанка. Разновидности карт «Мир» Сбербанка:

- Дебетовая карта «Мир». Стоимость обслуживания — сначала 750 рублей (1 год), затем 450 рублей. Электронный чип — основная защита карты.

- Социальная карта «Мир». Имеет бесплатный выпуск и обслуживание, но по ней установлен лимит на снятие денег (50 тыс. рублей в день и 500 тыс. рублей в месяц).

- Пенсионная карта «Мир». Обслуживание и выпуск также бесплатные, а на остаток денежных средств на карте начисляется 3,5% годовых.

- Кредитная карта «Мир». Данный вид карты еще в разработке.

Условия кредитной выгодной карты ведущего банка

Крупнейший банк выпускает несколько кредитных надежных карт Сбербанка, условия которых стоит рассмотреть подробней. Каждый вариант имеет свои уникальные особенности:

- стандартные или классические. Годовая процентная ставка составляет 23,9%, а на обслуживание потребуется семьсот пятьдесят рублей каждый год. Максимальное значение лимита — шестьсот тысяч рублей;

- золотые. Процент, значение лимита полностью совпадает с предыдущим случаем, а обслуживание обойдется в три тысячи рублей;

- мгновенные выдачи. Оформление займет около пятнадцати минут. Получить мгновенные выдачи можно только в том случае, если до этого было предодобренное предложение от финансового учреждения. Условия пользования и проценты кредитной пластиковой карты лидирующего Сбербанка аналогичны стандартному варианту;

- премиальные. Дают большие скидки и бонусы, но оформление и обслуживание достаточно дорогостоящее, не менее 4900 рублей за тридцать дней. Лимит – до трех миллионов рублей, а процентная ставка – от 21,9%;

- благотворительные и накопительные для покупки билетов на самолеты. Лимит составляет до 600 000 рублей, а процент разнится и может быть от 25,9% до 33,9%. Годовое обслуживание – 3500 рублей.

Если говорить о бонусах и скидках, то стоит отметить наличие льготного периода со дня получения кредитки. Длится льготный период в течение пятидесяти дней и позволяет беспроцентно пользоваться финансовыми средствами. Подключившись к выгодной программе «Спасибо», вы сможете постоянно получать дополнительные бонусы, которые в дальнейшем можно будет использоваться для оплаты покупок.

Как начисляются проценты и условия получения кредитной карты Сбербанка конкретно в вашем случае можно узнать, связавшись с сотрудниками финансового учреждения.

Если говорить об основных преимуществах оформления и условиях пользования кредитной выгодной картой от известного Сбербанка, то можно выделить следующие:

- после оформления продукта пользоваться им можно в течение трех лет, а затем происходит автоматическое продление;

- пользоваться возможностями очень удобно, снять необходимую сумму можно в любой необходимый момент времени;

- получение различных скидок и бонусов при оплате товаров, услуг;

- выгодный беспроцентный период в течение пятидесяти дней;

- ваши деньги находятся в абсолютной безопасности. При утере кредитки следует первым делом ее заблокировать, а затем просто получить новый продукт со всеми деньгами;

- воспользоваться можно как на территории России, так и за границей.

Пользование кредитной картой от Сбербанка

Научиться работать с кредиткой не сложнее, чем управлять собственными средствами на дебетовой карточке. Перед активацией карты рекомендуется внимательно изучить действующие правила обслуживания карт Сбербанком.

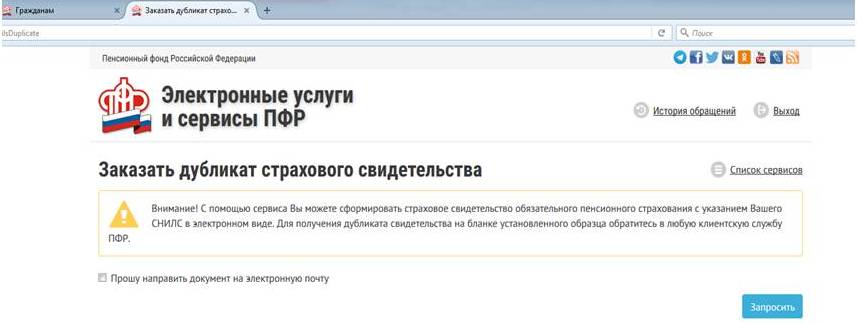

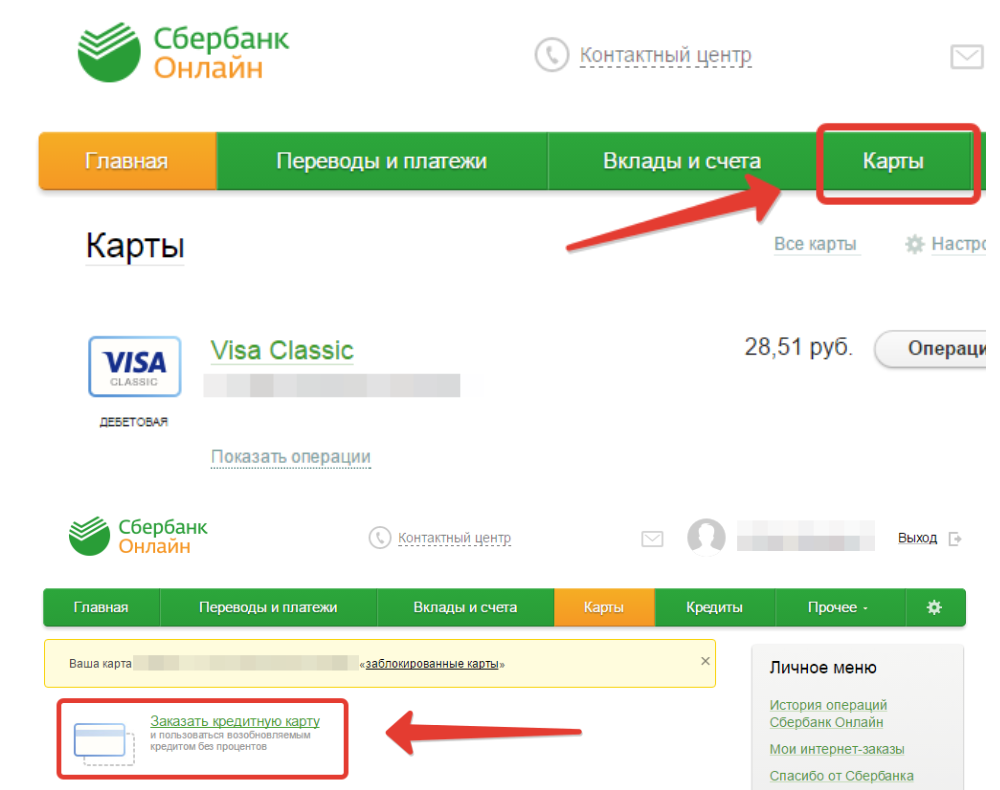

Оформление и подача заявки

Оформление кредитки может занять не более минуты, а выдача занимает около получаса. Чтобы сократить время, заявку подают онлайн с сайта компании или из личного кабинета Сбербанк Онлайн.

В анкете будущий заемщик указывает:

- ФИО.

- Паспортные данные.

- Регион, адрес прописки.

- Контактные данные.

- Параметры кредитования.

С момента отправки заявки до ответа банка обычно проходит 15-30 минут. Свое решение кредитор передает через смс, либо сотрудник банка сообщает об этом лично.

Активация кредитной карты

Чтобы активировать кредитку, достаточно простого запроса баланса через банкомат. Вводя пин-код при авторизации, клиент подтверждает свое согласие с условиями кредитования и фиксирует начало работы кредитной карточки.

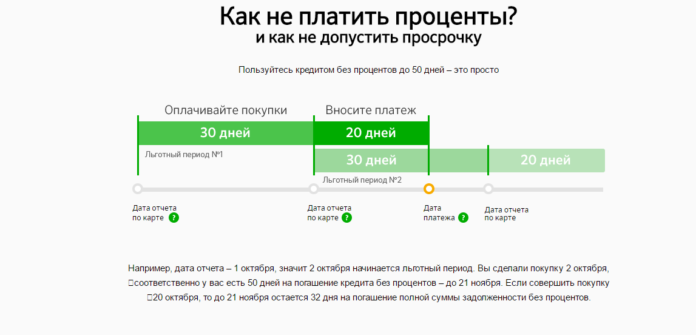

Как пользоваться льготный периодом

Чтобы использовать кредитные средства без процентов, следят за соблюдением дат внесения платежей – промежуточного и окончательного.

Научиться бесплатному кредитованию несложно, если представить льготный период из 2 этапов:

- Период покупок (20 дней).

- Время внесения окончательной оплаты (30 дней).

Чтобы не пропустить платежи, используют личный кабинет онлайн сервиса Сбербанка.

Как вносить обязательный платеж

Каждый месяц владелец кредитки вносит платеж в счет погашения долга. Банк отводит на возврат долга несколько дней, указывая в личном кабинете дату последнего дня оплаты. Поскольку возможны небольшие задержки с зачислением, рекомендуется пополнять баланс на 1-2 дня раньше срока.

Обязательный платеж вносят:

- наличными через банкомат или терминал;

- внутренним переводом между счетами через Сбербанк Онлайн;

- межбанковским перечислением по реквизитам карты;

- онлайн-переводом через платежные интернет-ресурсы.

Выбирая для пополнения услуги сторонних банковских организаций, учитывают возможное взимание комиссии и увеличенный на 2-5 дней срок транзакции.

Оплата услуг и товаров в интернете

На обороте кредитки нанесен код безопасности. Этот реквизит получает особое значение при оплате покупок в интернете.

Для списания средств понадобится ввести следующую информацию:

- Номер карты (нанесен на лицевой стороне).

- Имя владельца латиницей, как указано на поверхности карты.

- Срок действия карты.

- Код безопасности.

Для подтверждения платежа понадобится ввести пароль из смс, присланной на привязанный номер сотового телефона.

Оплата штрафов, налогов, госпошлин, ЖКХ через Сбербанк онлайн или банкомат

Платить штрафы, налоги, иные обязательные платежи проще через личный кабинет Сбербанк Онлайн. Если нет возможности воспользоваться интернет-банком, платежи перечисляют через банкомат.

В разделе «Платежи» банк предложит выбрать организацию для зачисления, либо самостоятельно заполнить финансовое поручение реквизитами получателя.

Когда предстоит совершить повторный платеж, владелец личного кабинета находит в истории операций необходимую запись с предыдущей транзакцией и выбирают опцию «повторить платеж».

Как узнать размер кредитного лимита

Информацию о лимите по кредите и остатке задолженности банк предоставит заемщику через банкомат или в разделе с описанием карточки в личном кабинете Сбербанк Онлайн.

Владельцам смартфонов доступен аналогичный сервис проверки баланса из личного кабинета мобильного банка.

Как проверить баланс

С подключенным пакетом услуг мобильного банка с каждой новой расходной операцией кредитор будет сообщать о списании и новой сумме баланса.

Проверку остатка средств на карточном счету выполняют через банкомат или терминал (нажимают клавишу «Узнать баланс» и выбирают способ передачи информации – на квитанции или экране устройства).

Для уточнения суммы на счету в интернете потребуется авторизация в ЛК. Во вкладке с описанием кредитной карты будет указана сумма баланса, кредитный лимит, дата и сумма ближайшего платежа.

Условия пользования кредитными картами Сбербанка

Чтобы не платить лишние проценты, удобнее всего ознакомиться с условиями пользования картой Виза или МастерКард заранее

Важно знать, что кредитный продукт оформляется однократно и работает 36 месяцев, после чего продлевается автоматически. Обналичить средства или оплачивать услуги/покупки можно многократно, но только учитывая размер доступного лимита

Использовать карточный продукт по назначению можно за границей. Также допустимо зачисление на кредитный счет личных средств. Имея кредитную карту в Сбербанке, вы можете рассчитывать на отдельные бонусы и скидки, а условия снятия наличных средств более чем выгодные.

Кредитка проста в применении и очень удобна в тот момент, когда деньги нужны в срочном порядке, о чем и свидетельствуют отзывы постоянных клиентов Сбербанка.

Кредитная карта Сбербанк Visa Gold: процент за снятие наличных

Карта Виза Голд по праву считается универсальным продуктом и стоит рассмотреть ее подробнее. Оформлять на себя такую карту может гражданин России с постоянным местом работы и возрастом от 21 до 65 лет. Следует выделить особые условия пользования:

- По золотой кредитной карте лимит колеблется от 15 до 600 тыс. рублей;

- Проценты – от 25,9% (карты «Подари жизнь» и «Аэрофлот» – от 25,9 до 33,9%);

- Заплатить за облуживание придется от 3 тыс. рублей за 12 календарных месяцев.

За снятие наличных в банкомате или кассе списывается комиссионный взнос в размере 3% от суммы (минимум 390 рублей).

| Платежная система | Visa, MasterCard |

| Валюта счета карты | рубли |

| Срок действия карты | 3 года |

| Проценты по кредиту | 25,9% |

| Льготный период кредитования | до 50 дней |

| Стоимость обслуживания | 0 рублей в год |

| Защита электронным чипом | да |

| Возможен выпуск дополнительных карт | нет |

| Бонусная программа «Спасибо от Сбербанка» | да |

| Бесконтактная технология оплаты покупок | да |

Проценты по кредитной карте Сбербанка Моментум

Оформить этот карточный продукт всего за 10-20 минут может любой гражданин России возрастом от 25 до 65 лет. Вы должны иметь постоянное место работы в течение 6 месяцев и общий трудовой стаж не менее 1 года (за 5 прошедших лет).

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Карточный лимит – до 120 тыс. рублей;

- Процентная ставка – 25,9%;

- Обслуживание осуществляется бесплатно.

Набор дополнительных опций по такой карте небольшой, лимит также не может быть более 120 тыс. рублей, что не каждому клиенту подходит.

| Платежная система | Visa, MasterCard |

| Валюта счета карты | рубли |

| Срок действия карты | 3 года |

| Проценты по кредиту | 25,9% |

| Льготный период кредитования | до 50 дней |

| Стоимость обслуживания | 0 рублей в год |

| Защита электронным чипом | да |

| Возможен выпуск дополнительных карт | нет |

| Бонусная программа «Спасибо от Сбербанка» | да |

| Бесконтактная технология оплаты покупок | да |

Кредитная карта Сбербанка (100 дней без процентов): условия использования

Сбербанк России предлагает своим клиентам, имеющим кредитные карты, льготный период сроком на 50 дней. 100 дней без процентов этой финансовой организацией не предусмотрены. Хотя на сегодняшний день и существует банк, предоставляющий своим клиентам такие преимущества, например, Альфа банк.

Альфа банк имеет свои конкурентные отличия, которые связаны с длинным льготным периодом. Грейс-период сроком на 60 дней прикреплен к кобрендинговым карточным продуктам и тем картам, которые предполагают технологию бесконтактных платежей. Все остальные карты могут рассчитывать на достойный льготный период в 100 дней.

Важно знать, что грейс-период работает только в том случае, если вы вносите минимальную платежную сумму по карте в течение так называемого платежного периода – это всего 20 дней после получения отчета за месяц с суммой долга

Виды кредитных карт Сбербанка

При возникновении потребности получить банковскую карту, сначала нужно узнать какой именно продукт подходит пользователю. При наличии цели вносить и пользоваться своими же деньгами, наилучший вариант — это получение дебетовой карты. Если кроме этого есть желание тратить средства банка, тогда выбор падает на кредитный продукт.

Сегодня Сбербанк имеет широкую линейку карточных продуктов с различными составляющими. Нужно учесть, что кредитный вариант без справок и поручителей выдается лишь студентам в пределах акции для молодежи. Для регистрации такой карты требуется лишь паспорт и билет студента.

Приведем виды кредитных карт:

- Стандартная кредитка. Заказ этого варианта не займет много времени и принимается по небольшому перечню документов. В основном, для этого хватает паспорта, дополнительного документа и выписки о доходах 2НДФЛ или в форме утвержденной банком. Как правило, доступная сумма по предложению ограничена 50 тыс. руб. Однако добросовестный заемщик через некоторое время может быть поощрен увеличением лимита.

- Золотая карта выдается лишь при превышении официального дохода клиента установленного банком размера. В этом предложении, как и в платиновом варианте имеется высокий кредитный лимит и расширенный набор привилегий, недоступных стандартным пользователям. Сумма для старта подобных продуктов равна 600 тыс. руб.

- Брендированная кредитная карта – с помощью этого продукта клиент получает не только кредитный лимит в установленном объеме, но возможность извлечь выгоду совершая покупки на выгодных условиях магазинах-партнерах оплачивая ряд товаров и сервисов. Наибольшую популярность получили карты Аэрофлот.

- Молодежная карточка, о которой говорилось выше. Предоставляется лишь студентам при наличии студенческого билета. Если у учащегося имеется доход и возможность подтвердить его документами, то кредитный лимит может быть представлен до 200 тыс. руб.

- Моментальная кредитная карта. Содержит маленький лимит кредитования в размере 12 тыс. руб. На текущее время в Сбербанке не выдаются подобные продукты. Они вытеснены именными предложениями с более высоким уровнем.

Главное отличие между приведенными вариантами — размер комиссии за обслуживание и предоставление вспомогательных опций. Поскольку кредитный лимит подбирается для каждого заемщика в индивидуальном порядке и даже при получении карты высокого статуса, клиент не сможет получить лимит больше, уровня своих доходов.

Общие условия по кредитным картам Сбербанка

Сберегательный банк выпускает кредитки Виза и Мастеркард («МИР» и «Маэстро» у него только дебетовые). Сам пластик стандартного вида, без изысков – индивидуальный дизайн не предусмотрен. Действует 3 года, после чего подлежит перевыпуску. Кредитная линия состоит из 8 предложений. Объединяет их лишь одинаковый льготный период в 50 дней.

Нюансы льготного периода по картам Сбербанка и порядок его расчета

Напомним, что во время льготного периода производится кредитование держателей кредиток без взимания комиссионных. Этот период рассчитывается несколькими способами, в связи с чем он может быть: «честным» и «нечестным». Сбербанк выбрал второй вариант – нечестный грейс-период.

Понять все нюансы льготного периода поможет схема, приведенная ниже.

У грейс-периода есть два срока:

- отчетный, когда можно делать покупки;

- расчетный – гасится задолженность.

Отсчет времени отчетного периода стартует с момента активации карточки. Например, карточка активирована 7 апреля. В период с 7.04 по 6.05 клиент пользуется первым льготным периодом. Независимо от того, когда потрачены деньги, возвратить все до копейки банку необходимо до конца рабочего дня 26.05. Если покупка совершалась 5 мая, то, естественно, ни о каких 50 днях льготного периода речи не идет. Кстати, именно поэтому и называют такой расчет «нечестным».

Второй отчетный период начинается с 7 мая и так далее, что также видно на схеме выше. Одновременно со вторым отчетным периодом стартует первый расчетный. За это время держатель кредитки должен погасить задолженность. Кредитор СМС-сообщением на мобильный телефон вышлет сумму платежа и график погашения. Эти данные можно также посмотреть в личном кабинете.

Порядок начисления процентов по кредитным картам Сбербанка

Всем кредитным карточкам предоставлен грейс-период в 50 дней. Если за это время потраченные с ссудного счета деньги возвращаются банку, никаких начислений на использованные суммы не производится.

Однако следует помнить, что грейс-период прерывается при:

- обналичивании денег;

- игре в казино;

- транзакции кредитных средств на другие лицевые счета или карты, независимо от того, кто их эмитент;

- превышении лимита, который может возникнуть как овердрафт, по техническим причинам.

Процентные ставки оговорены в договоре займа и пересмотру по инициативе любой стороны не подлежат. Могут быть нулевыми, для владельцев карты «Аэрофлот Signature», или максимально возможными – 27,9%.

Лучшие предложения по кредитным картам банков с льготным периодом (0%)

| Кредитные карты — наименование банка | Процентная ставка | Сумма | Кешбэк | Беспроцентный период (льготный период) | Обслуживание карты |

| ВТБ | от 14,9% | до 1 млн. ₽ | 10% первые 30 дней | 200 дней | 0 ₽ |

| Альфа Банк | от 11,99% | до 1 млн. ₽ | до 33% за покупки у партнеров | 100 дней | 0 ₽ 1 год |

| Банк Открытие | от 13,9% | до 500 т. ₽ | 10% | 120 дней | 0 руб. |

| МТС Деньги Weekend | от 19,9% | до 299 т. ₽ | 5% | 51 день | 0 руб. |

| Восточный Банк | от 18% | до 350 т. ₽ | 6% | 90 дней | 0 ₽ |

| Райффайзен Банк | от 19% | до 600 т. ₽ | включён в условия обслуживания | 110 дней | 0 ₽ |

| Ренессанс Кредит | от 23,9% | до 600 т. ₽ | 3% | до 145 дней | 0 ₽ |

| Тинькофф Банк | от 12 % | до 700 т. ₽ | 3 — 30% | до 12 месяцев | 0 ₽ в год |

| МТС CashBack | 11,99% | до 1 млн. ₽ | до 10 тыс. руб. | 111 дней | 0 ₽ |

| от 9,8% | до 1 млн. ₽ | до 30% за покупки у партнеров | 120 дней | 0 ₽ |

Как оформить кредитную карту в Сбербанке

Отправить заявку можно онлайн: на официальном сайте банка или в личном кабинете. Решение по моментальным картам или для зарплатных клиентов выносится за срок от 10 минут до нескольких часов, а на рассмотрение документов нового клиента специалистам потребуется до нескольких дней. Решение и дополнительную информацию сообщит менеджер по телефону. Для получения карты необходимо посетить отделение лично.

Для действующих клиентов с аккаунтом на сервисе Сбербанк-Онлайн предусмотрена возможность заказа кредитки по Интернету

Требования к клиенту

Потенциальный заемщик должен соответствовать требованиям банка:

- гражданство РФ;

- постоянная регистрация;

- возраст от 21 года до 65 лет;

- общий трудовой стаж — от 1 года;

- стаж на последнем месте работы — от 6 мес.

Предварительное одобренное предложение есть у таких категорий:

- зарплатных клиентов (физических лиц);

- владельцев дебетовых карт;

- вкладчиков, имеющих депозиты в Сбербанке;

- заемщиков, оформивших потребительский кредит;

- пенсионеров, получающих пенсию на карты Сбербанка.

По предварительно одобренному предложению пластик выпустят быстро — все документы клиента уже верифицированы. Кроме того, можно рассчитывать на повышенный лимит и низкий процент.

Документы

Для получения сбербанковской кредитной карты необходимо предоставить такие документы:

- паспорт гражданина РФ;

- второй документ, удостоверяющий личность (водительское удостоверение, паспорт для поездок за границу и т.п.);

- военный билет или документ об отсрочке (для мужчин младше 27 лет);

- налоговую декларацию (2-НДФЛ для наемных сотрудников, 3-НДФЛ — для предпринимателей);

- трудовую книжку, трудовой договор или справку от работодателя.

Зарплатными клиентам или вкладчикам достаточно предоставить паспорт.

Как оформить кредитную карту?

Оформление кредитных карт в наше время не представляет проблемы. Достаточно обратиться в офис банка, взяв с собой необходимые документы, после консультации и выбора программы заполнить заявку со специалистом и дождаться одобрения банка. Процесс скоринга (одобрения) тоже длится недолго, поэтому чаще всего можно забрать свою карту сразу в день обращения, иногда процесс может продлиться до 2-3 дней. Процедура будет упрощена, если вы уже являетесь клиентом банка, где оформляете карту.

Также для упрощения процедуры подачи заявки многие банки принимают онлайн-заявления на кредитные карты, то есть вы можете подать заявку не выходя из дома, заполнив бланк, сидя за компьютером, а затем просто подойти в банк с документами, подписать договор и забрать свою карту.

Сбербанк предоставляет своим клиентам такую возможность: вы можете заполнить онлайн-заявку на сайте банка, дождаться звонка менеджера и затем подойти в назначенный день в ближайшее отделение за картой. Сбербанк предоставляет множество различных кредитных программ на любой вкус, кредитный лимит до 600 тыс. рублей, низкие процентные ставки (от 23,9%), большой льготный период (чаще всего до 50 дней) и годовое обслуживание от 0 рублей. Для оформления небольшого лимита потребуется только паспорт, а для значительных сумм необходимо будет предоставить справку о доходах.

Условия пользования кредитной картой Сбербанка

Отличительной особенностью всех кредитных карт Сбербанка является возможность беспроцентно пользоваться кредитным лимитом на протяжении 50 дней. Доступная сумма на карточке зависит от типа пластикового продукта, который оформил клиент банка. (Обзор условий по кредитным картам Сбербанка ниже.)

Если погасить задолженность до истечения льготного периода, кредит будет беспроцентным.

Дата начала льготного периода, как правило, совпадает с первой операцией по карте. Однако бывают исключения, поэтому рекомендуется данную информацию уточнить в личном кабинете, или позвонив на короткий сервисный номер Сбербанка 900. Это поможет вовремя погасить задолженность и не переплатить проценты.

Доступные операции

Кстати, именно за такие операции начисляются бонусы Спасибо, которые после можно обменять на скидку у партнеров или потратить на товары.

Помимо этого кредитная карточка Сбербанка позволяет своему держателю выполнять следующие операции:

- снимать наличные в банкоматах, терминалах и в кассах финансовой организации;

- приобретать билеты в аэропортах, на железнодорожных и автовокзалах;

- оплачивать услуги фитнес-центров, массажных салонов, парикмахерских и так далее;

- покупать топливо по безналичному расчету на автозаправочных станциях.

Следовательно, оплатить кредит с кредитки Сбербанка невозможно, так как такая операция подходит под определение — переводы. Чтобы погасить долг придется снять наличные с кредитной карты (под высокий процент!), а затем зачислить их по нужным реквизитам.

Процент за снятие наличных

За обналичивание кредитной карты Сбербанка взимается достаточно высокий процент. В настоящее время комиссия за данную операцию составляет:

- 3% (минимум 390 рублей) – для карт Виза Классик, Мастеркард Стандарт (в том числе и Credit Momentum);

- 3% (мин. 390 рублей) – для Visa и MasterCard Gold , World MC Black Edition , Visa Signature;

- 0% — World MasterCard Black Edition и Visa Signature, которые были выпущены в период с 01.09.2018 года по 31.10.2018 год.

Как пополнить счет кредитной карты Сбербанка?

Любая кредитная карта имеет установленный лимит, который необходимо вернуть. Погашение задолженности по кредиту с карты подразумевает пополнение ее баланса. Физические лица могут выполнить такую операцию различными способами:

- через сервис Сбербанк Онлайн со счета другого пластика;

- при помощи банкомата/терминала;

- в офисе финансовой компании наличными;

- через сторонний банк по реквизитам Сбербанка.

Во всех остальных случаях придется заплатить установленный процент:

- с карты другого банка, к примеру, Тинькофф – 2,9% от суммы транзакции + 290 рублей;

- с электронного кошелька Яндекс или карты Яндекс.Деньги – 3% + 45 руб.;

- с кошелька Киви – 2% + 50 ₽;

- с Вебмани — 0,8% + 2% страхового взноса.