Кредитные карты без процентов

Содержание:

- Лучшие кредитные карты 2020 года с низкой процентной ставкой

- Газпромбанк / Умная карта

- Кредитная карта: может ли она быть выгодной

- УБРиР

- Вопрос-Ответ

- Что необходимо делать, чтобы получить выбранную кредитную карту

- Лучшие условия и тарифы

- Как получить кредитку быстро и без проблем

- Правила разумного пользования лучшими кредитными картами 2020 года

- Рядовой пользователь кредитки и банк должны говорить на одном языке

- Лучшие кредитные карты 2020 года по длительности льготного периода

- Вывод

Лучшие кредитные карты 2020 года с низкой процентной ставкой

Самой желанной характеристикой кредитной карты, как в прежние годы, так и в 2020 году, остается низкая ставка. В среднем по рынку она составляет 12-32% годовых. И банков, предлагающих дешевые платежные инструменты, не так уж и много. Причем они не всегда устанавливают такую величину годовых процентов, как обещают в рекламе. Этот параметр определяется индивидуально.

Повлиять на него, чтобы условия кредитования в 2020 году были лучше, можно за счет:

- хорошей кредитной истории;

- статуса. Зарплатным клиентам и тем, кто ранее оформлял какие-либо банковские продукты, как правило, предлагают более низкие ставки;

- предъявлением большего количества документов, подтверждающих вашу кредитоспособность и платежеспособность.

Тарифную ставку банк может снизить и в процессе активного пользования кредитной картой при отсутствии просроченной задолженности

Обратите внимание, что при снятии наличных банковские организации повышают ставку, поэтому эта транзакция в принципе невыгодна

Кредитная карта МТС Cashback

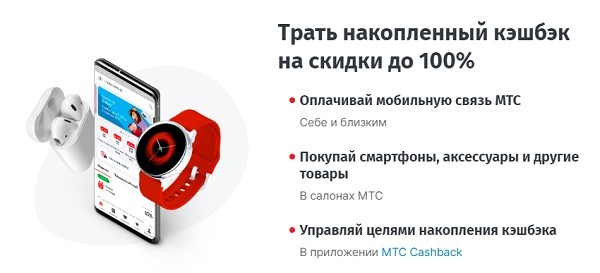

Кредитную карту МТС Cashback можно назвать лучшей в 2020 году по размеру процентной ставки. Ее начальное значение составляет 11,90% годовых, а максимальное – 25,90%. Не нужно платить за обслуживание, если оформлять кредитку онлайн. В течение 111 дней льготного периода отсутствуют проценты. Предельный кредитный лимит равен 299 000 рублей.

Кредитная карта подойдет для оплаты топлива на АЗС, билетов в кинотеатрах и покупки продтоваров в супермаркетах, поскольку за это МТС Банк начисляет 5%. С остальных покупок возвращают 1%. А у партнеров кредитора можно получить и до 25% кэшбэка. Максимальное количество вознаграждения – 10 000 в месяц или 110 400 в год в салонах МТС и оплату сотовой связи.

Еще преимущества МТС Cashback:

- оформление по паспорту. Одна из лучших 2020 году кредитных карт доступна и молодежи в возрасте 20 лет, и пенсионерам не старше 70-ти;

- быстрое решение по онлайн-заявке;

- возможность курьерской доставки;

- небольшой минимальный платеж – 5% от суммы долга (не меньше 100 ₽);

- возможность использования собственных средств и их бескомиссионное снятие;

- бесплатное пополнение карты со счетов физлиц и карт других банков;

- 2 месяца бесплатного использования услуги смс-сервис.

Несмотря на то, что кредитная карта названа лучшей, у нее есть недостатки:

- навязывание страховки;

- списание 299 ₽ после совершения первой транзакции за выпуск;

- ограничения на снятие наличных в день – не более 50 000 рублей, в месяц – до 600 000 рублей;

- присутствие комиссии при снятии кредитных средств (3,9% от суммы + 350 ₽, если снимать в банкомате или 4% от величины операции при обналичивании в кассе без использования пластика);

- взимание комиссии при переводе собственных средств с карты на карту другого банка – 15 ₽ (онлайн или через банкоматы), со счета на счет в офисе – 1,5%, по номеру счета – 0,30%; и кредитных – 3,90% + 350 ₽ (со счета на счет – 7%).

Кредитная карта 100 дней без процентов Альфа-Банка

Очень популярной в уходящем 2019 году была кредитка Альфа-Банка 100 дней без процентов. Ожидается, что и в 2020 году интерес к ней не уменьшится, поскольку продукт имеет хорошее наполнение. Данная карта – выбор редакции Vzayt-credit.ru. И причислена она к лучшим по многим причинам.

| Преимущества | Недостатки |

| Ставка – от 11,99% в год | Стоимость обслуживания – от 1190 ₽ в год |

| Длительный возобновляемый льготный период – 100 дней, который распространяется и на вывод средств в банкомате | Высокая комиссия при обналичивании свыше 50 000 рублей – 5,90% от суммы (минимум 500 ₽) |

| Большой кредитный лимит – до 500 000 рублей | Процент одобрения не самый лучший, зато кредитку можно получить с 18 лет и при невысоком доходе 5 000 – 9 000 рублей |

| Отсутствие комиссии при снятии не более 50 000 рублей в месяц | — |

| Возможность бесплатной доставки карты в день подачи заявки, если это происходило до 14:00 | — |

| Озвучивание решения через 2 минуты | — |

| Оформление по паспорту до 50 000 рублей, а до 200 000 рублей – по 2-ум документам (паспорту и СНИЛС) | — |

| Бесплатный выпуск | — |

| Возможность оформить кредитую карту при наличии кредитов в Альфа-Банке | — |

Газпромбанк / Умная карта

Кредитная “Умная карта” Газпромбанка дает возможность клиенту не платить за пользование деньгами банка 2 месяца. Условия:

- Лимит – до 600 000 ₽ (максимальная сумма возможна при предоставлении справки о доходах и месте работы).

- Процентная ставка, если не уложились в беспроцентный период, – от 25,9 % для зарплатных клиентов и от 27,9 % для всех остальных. На снятие наличных денег действует ставка от 25,9 % для зарплатников и от 32,9 % для других.

- Бесплатное обслуживание, если тратите от 5 000 ₽ в месяц или получаете зарплату не менее 15 000 ₽ на карту Газпромбанка. В остальных случаях – 199 ₽.

- Комиссия за снятие наличных составляет 2,9 % плюс 290 ₽.

Бонусная программа настроена таким образом, что клиенту не надо самостоятельно выбирать категорию повышенного кэшбэка. Банк анализирует, на что тратит заемщик больше всего, и со следующего месяца назначает повышенный процент возврата по этим товарам и услугам. Размер кэшбэка зависит от суммы ежемесячных трат.

| Сумма покупок по карте за месяц |

Сумма кэшбэка |

| от 5 000 до 15 000 ₽ |

3% в категории максимальных трат и 1% на остальные покупки |

| от 15 000 до 75 000 ₽ |

5% в категории максимальных трат и 1% на остальные покупки |

| от 75 000 ₽ |

10% в категории максимальных трат и 1% на остальные покупки |

Один раз в месяц можно изменить программу лояльности и копить не кэшбэк, а мили.

| Сумма покупок по карте за месяц | Количество миль |

| от 5 000 до 15 000 ₽ | 1 миля за каждые 100 ₽ |

| от 15 000 до 75 000 ₽ | 2 мили за каждые 100 ₽ |

| от 75 000 ₽ | 4 мили за каждые 100 ₽ |

| дополнительно за покупки на «Газпромбанк – Travel» | 6 миль за каждые 100 ₽ за бронь отеля

2 мили за каждые 100 ₽ за покупку авиабилетов 5 миль за каждые 100 ₽ за покупку ж/д билетов |

Кредитная карта: может ли она быть выгодной

Люди, уже бравшие кредиты, не сомневаются: сиюминутный комфорт в скором времени будет перекрыт убытками из-за переплаты. Потратив определенную сумму, вернуть придется на 20, а то и 40% больше. Однако выгодные кредитные карты с кэшбэком, грейс-периодом и другими бонусами могут опровергнуть эту истину.

Чтобы процентная ставка не стала непосильным бременем, важно правильно выбирать карту и внимательно читать условия ее использования. Льготный период позволяет отложить платеж и вернуть потраченную сумму в комфортном для владельца карты режиме

Важно уложиться в указанные 50 или 100 дней, не забывая вносить минимальный платеж каждые 21 день. При соблюдении этих условий платить проценты не придется, а льготный период будет возобновляться до конца действия карты. Клиент может сделать перерыв: новый грейс-период начнется лишь после очередной покупки. Такая система выгодно отличает современную кредитную карту от классического банковского кредита.

УБРиР

Основное отличие Уральского Банка от конкурентов – это повышенный кредитный лимит для бизнеса, пенсионеров и студентов. Он составляет 700 тысяч рублей и доступен к снятию и переводе на карту другого банка без комиссии. Период беспроцентного пользования составляет 120 дней, а по окончанию льготного срока клиенты платят 17% за пользование денежными средствами.

Банк выпустил несколько программ, подходящих под разные нужды клиентов. Для тех, кто хочет погасить кредит в другом банке и перейти на более выгодные условия есть рефинансирование долга. Программа предусматривает 8 месяцев беспроцентного пользования средствами, низкий годовой процент и повышенный кэшбэк на покупки. На сайте компании можно оформить заявку на получение и выбрать удобное время для доставки документов курьером.

Благодаря удобному мобильному приложению клиенты не пропускают платеж по кредиту, банк заранее уведомляет о ежемесячном взносе. Для консультации со специалистом можно позвонить по телефону или написать в любой удобный мессенджер. Уральский Банк признан одним из лучших для получения кредитной карты по отзывам посетителей за отсутствие справок, залогов и поручителей.

Вопрос-Ответ

В этом разделе мы подготовили частые вопросы с ответами, которые возникают у заемщиков, при получении карты. Если у вас возник другой вопрос, то задайте его форму «Комментарий» и мы ответим на него.

Где лучше получить кредитную карту?

Рассматривайте предложения от банков, которые принимают заявки в режиме онлайн. Предпочтение лучше отдавать кредитным учреждениям, которые есть в регионе вашего проживания. Это объясняется тем, что ежемесячно вам придется вносить оплату по кредитке или обращаться к менеджеру по различным вопросам (смена PIN кода при утере карты, перевыпуск и т.д.).

Можно верить заманчивой рекламе банкиров?

Часто выбирая, какую кредитную карту лучше оформить в 2021 году вы видите рекламу на улице на специальном щите, которая обещает настоящую сказку. Не стоит сразу оформлять ее

Важно внимательно изучить условия, прочитать договор и после этого принять решение. Иногда лучше взять паузу (к примеру, день) и все проанализировать

Кредитную карту какого банка лучше всего оформить?

Опытные финансовые эксперты всегда советуют пользоваться услугами крупных банков, названия которых у всех на слуху. Оформляю карту у надежного банка, вы получаете гарантии того, что он не будет признан банкротом спустя несколько месяцев.

Не секрет, что в случае банкротства банка долг будет передан другому кредиту. При этом условия по договору могут быть изменены по соглашению обеих сторон. Но если вы не захотите менять условия, которые выгодны новому кредиту (к примеру, он хочет поднять ставку), то будет выставлено требование на досрочное погашение долга. Чтобы не оказаться в такой ситуации, заключайте договора с лидирующими кредиторами, список которых опубликован выше. Компании однодневки лучше обходите стороной.

Что необходимо делать, чтобы получить выбранную кредитную карту

Кредитные организации постоянно улучшают условия по картам, предлагая все большее вознаграждение, больше преимуществ и привилегий, но в то же время становятся более избирательными в отношении клиентов. Количество отказов в отношении самых выгодных кредитных карт с лучшими условиями растет.

Что можно сделать, чтобы увеличить свои шансы? Ниже несколько рекомендаций.

Улучшайте свою репутацию (кредитоспособность)

Кредитоспособность — это не только уровень ваших финансовых возможностей, но и ответственное поведение.

Кредитные организации оценивают вашу кредитоспособность в большей степени на основе вашей кредитной истории.

Существенно улучшить кредитную историю — это задача даже не месяцев, а лет.

Не ждите, сразу начинайте улучшать вашу кредитоспособность.

Несколько шагов для этого вы можете сделать немедленно.

- Вносите платежи по карте вовремя. Это необходимо не только для того, чтобы избежать штрафных санкций. История своевременных платежей представляет вас более ответственным в глазах кредитной организации.

- Используйте не весь кредитный лимит по карте. Сохраняйте баланс между кредитным лимитом по карте и использованной суммой кредита. Оптимальным является использование кредитных средств на уровне 30-40 % от суммы кредитного лимита. Тем самым вы показываете банку, что знаете, как управлять расходами и избежать возможности перерасхода средств и неисполнения обязательств.

Подготовьтесь к процедуре подачи заявки

Подаете ли вы заявку онлайн, посредством электронной почты или же в отделении банка, будьте готовы к тому, что у вас запросят определенную информацию.

Кроме Ф. И. О., даты рождения, адреса проживания и регистрации, у вас могут запросить следующие данные:

- размер постоянного дохода;

- сведения о работе и образовании;

- сведения о текущей кредитной нагрузке.

После получения заявки кредитная организация проводит проверку вашей кредитоспособности, в том числе может сделать запрос в бюро кредитных историй.

Следует учесть, что частые проверки кредитной истории со стороны банков (частые обращения в бюро кредитных историй) могут негативно влиять на ваш кредитный рейтинг. Поэтому следует внимательно относиться к выбору кредитной карты, на которую вы хотите подать заявку, чтобы уменьшить количество запросов вашей кредитной истории.

Используйте все преимущества новой кредитной карты

Используйте на практике все преимущества вашей новой кредитной карты, будь то программы вознаграждения, возможность рефинансирования или беспроцентный период.

В этом случае владение кредитной картой станет действительно полезным для достижения ваших финансовых целей.

Содержание информации выше не является рекламным материалом, не подлежало согласованию либо одобрению никакими кредитными организациями, в том числе нашими партнерами.

Лучшие условия и тарифы

Понять, какая кредитная карта самая выгодная, поможет сравнение основных параметров. Существуют универсальные карты, кредитки для покупок в определенных сетевых магазинах, карты для путешественников, автомобилистов, геймеров, пенсионеров и молодежи. Каждый банк выпускает несколько вариантов карт, в самых крупных их число доходит до 2 десятков.

| Кредитный лимит | До 1 000 000 рублей |

| Процентная ставка на покупки | От 9% до 39,9% годовых |

| Процентная ставка на снятие наличных | До 49,9% годовых |

| Льготный период | 52 – 110 дней |

| Кэшбэк | От 1% до 30% |

Выгодные условия для кредитных карт включают бесплатный выпуск и обслуживание. Некоторые программы допускают выпуск дополнительных карт, привязанных к основному счету. Еще одна удобная опция – возможность хранения собственных средств и начисление процентов на остаток. Таким образом карта становится универсальной, объединяя преимущества кредитной и дебетовой.

Как получить кредитку быстро и без проблем

Требования к оформлению кредитных карт в в различных банках мало чем отличаются. Поэтому если возникнет вопрос, карту какого банка выбрать по простоте и скорости оформления, то подойдут практически все. Это же относится и к кредитным картам с льготным периодом, так как данную функцию стали поддерживать все финансовые организации для привлечения новых пользователей.

Из года в год остаются два простых варианта для получения кредитки, но нельзя сказать, какой из них выгоднее. Первый — оформление через отделение банка. Если остановили выбор на первом способе, то тут схема проста — прийти к специалисту и оставить заявку. Процедура проходит быстро, а ответ можно получить уже на следующий день. Единственный минус — потраченное на переезд время, на процентную ставку способ не повлияет.

Второй — онлайн-оформление. Тут клиент после выбора компании сразу же заполняет анкету на сайте. Рассматривается она быстро за счет автоматизированной системы.

После чего работник банка связывается с заемщиком и говорит о подтверждении в выдаче или отказе. Получение происходит или курьером, или на почту, при этом обычно дополнительная оплата не предусматривается.

Кредитка — это хорошо зарекомендовавший себя способ быстро получить деньги. Но в силу огромной популярности появилось много компаний, желающих завлечь клиента. Чтобы сделать правильный выбор и не попасть к мошенникам, лучше остановиться на проверенных временем финансовых организациях, но прежде следует разобраться в их особенностях и в самих продуктах. В таком случае использование принесет только положительные результаты.

Правила разумного пользования лучшими кредитными картами 2020 года

Даже самая выгодная кредитная карта может стать обременительной для легкомысленного заемщика. Кредитка не является сложным финансовым инструментом, однако для благополучного пользования ней, нужно быть ответственным, понимать структуру собственных расходов и доходов, регулярно получать з/п. Используйте карту с умом, и тогда вы не пожалеете о том, что решили в 2020 году ее оформить. А для этого прислушайтесь к следующим советам:

Вывод

Лучших кредитных карт в 2020 году, как выяснилось, немало. Мы привели обзор 14 продуктов. Разумеется, вы можете иметь собственное мнение на этот счет, и быть несогласным с выбором редакции сайта. В таком случае рекомендуем при самостоятельных поисках лучших предложений сравнивать условия разных банков, внимательно читать кредитный договор перед его подписанием. Уточните все правила обслуживания, особенности программ лояльности, дедлайны. Поскольку их суть кроется в деталях.

Оцените, пожалуйста, страницу!

Рядовой пользователь кредитки и банк должны говорить на одном языке

Итак, вы твердо решили оформить себе кредитку. Первое действие грамотного человека – это изучение всей имеющейся информации на официальных сайтах банков. И вот тут может ожидать первый сюрприз. Эмитенты, кредитные линии и лимиты, кредитная история, расчетный и платежный периоды. И венцом этих малопонятных терминов становится грейс-период. Что это означает? Давайте разбираться по порядку.

Банк пользуется всеми этими понятиями для разговора с обычными держателями карт. Значит, мы должны выучить и понять их язык, чтобы не оказаться “счастливым” обладателем многотысячного долга с запятнанной репутацией.

Банк-эмитент

Эмитент в переводе с латинского означает “выпускающий”. Так называют банки, которые выпускают в обращение платежные средства. Например, кредитные карты. При этом он несет обязательства перед держателем карточки по ее обслуживанию и по предоставлению определенной суммы денег в пределах лимита.

Кредитная линия

При оформлении кредитки вы подписываете с банком договор, в котором оговариваются условия предоставления вам денежных средств. Таким образом он открывает для вас кредитную линию.

Они бывают разных видов и для разных получателей. Но по кредиткам чаще открывают так называемую возобновляемую линию. Что это значит? Вы погашаете кредит по частям или целиком. Лимит по линии постоянно пополняется. Происходит это многократно, в течение всего срока действия договора.

Кредитный лимит

Банк открывает кредитную линию в пределах определенной суммы (лимита). Это максимум, на который может рассчитывать клиент при оплате карточкой.

Устанавливается предельная сумма в зависимости от его платежеспособности и политики банка. Решение о размере лимита принимается индивидуально. Учитываются заработная плата, трудовой стаж, чистая кредитная история и многое другое.

Ни один клиент не может выйти за границы кредитного лимита

Поэтому очень важно следить за его остатком, чтобы планировать покупки только в пределах доступных денежных средств

Кредитная история

Если вы хотя бы один раз получали кредит, то у вас уже есть кредитная история. Хорошая она или плохая зависит от того, как добросовестно вы выполняли свои обязательства по погашению заемных средств перед банком. Если вы не уверены, что с вашей кредитной историей все в порядке, проверьте ее.

Все истории хранятся в бюро кредитных историй (список на сайте ЦБ РФ). Мы имеем право с ней (или с ними) ознакомиться. Но, я думаю, это тема отдельной статьи.

Минимальный платеж

Минимальный платеж – это та обязательная сумма, которую вы должны в течение платежного периода вносить в погашение кредитного лимита. Зависит он от тарифов и условий, которые прописывают в договоре при открытии карты.

Например:

- карточка “100 дней без %” от Альфа-Банка – ежемесячный минимальный платеж составляет 5 % от суммы долга, но не менее 320 руб.;

- карта Тинькофф Платинум – от 6 до 8 %;

- Visa Classic и MasterCard Standard от Сбербанка – 5 %.

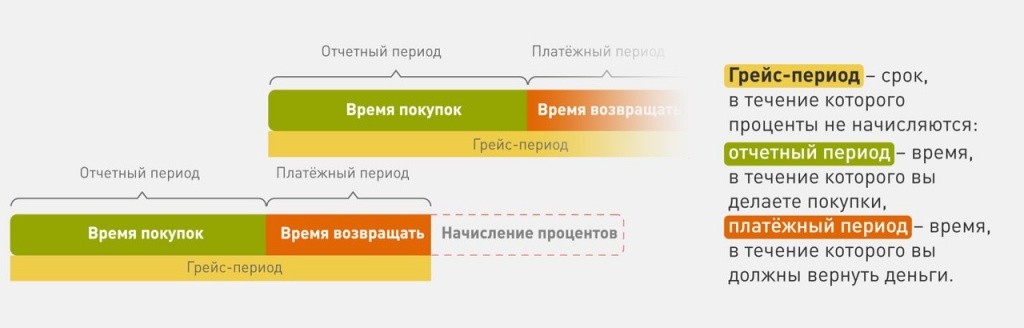

Расчетный, платежный и грейс периоды: в чем разница?

Расчетный период – это временной отрезок, в течение которого вы можете распоряжаться деньгами банка по своему усмотрению в пределах установленного лимита.

Платежный период – это время погашения кредита. Причем вы можете погасить только часть задолженности или всю сумму долга

Обратите внимание, что платеж должен быть не меньше минимального

Грейс-период или льготный период – это временной отрезок, включающий расчетный и платежный периоды. Если по окончании 50 дней вы полностью погасили кредит, то он обойдется вам совершенно бесплатно.

Наглядно все периоды представлены на диаграмме.

По ней видно, что расчетный период составляет 30 дней. Платежный – 20 дней. Грейс-период – 50 дней.

Лучшие кредитные карты 2020 года по длительности льготного периода

Наличие продолжительного грейс-периода — одно из главных требований соискателей лучших кредитных карт в 2020 году. Обычно ЛП длится 54-62 дня и распространяется на оплату товаров, услуг. Однако ограниченное количество банков проявляет больше щедрости в продолжительности этого срока, и у них он действует на снятие наличных (Альфа-Банк, ВТБ). Но и здесь не все так просто.

Наличие льготного периода не снимает обязанности с заемщика вносить обязательный платеж. Если пропустить его и не вернуть вовремя долг, начислят проценты за каждый день пользования кредитными деньгами (даже при частичном погашении задолженности), введут грабительские штрафные санкции. Также необходимо разбираться в том, какая у банка схема расчета.

У некоторых отчет начинается со дня совершения покупки, у других – с определенного числа или дня выдачи пластика. Как правило, начало ЛП совпадает с началом расчетного периода, т.е. на следующий день после того, как кредитор формирует выписку. Не всегда длительный ЛП дает возможность долго пользоваться деньгами без процентов. На его продолжительность грейс- влияет расчетная дата.

В плане грейс-периода идеальны карты рассрочки. Срок, когда не начисляются проценты, может достигать 365-540 дней. Но они подходят только в случае необходимости средств на приобретение товаров. Причем длительная рассрочка действует не на все партнерские магазины. Еще продолжительный беспроцентный период у карты Восточного «Просто» (до 1825 дней) и МТС Деньги Zero (до 1100 дней).

Но лучшими назвать их нельзя, потому что они невыгодные, поскольку есть комиссия за обслуживание кредита – 30-50 ₽ в день. Чем дольше не возвращать долг, тем дороже обходится карта.

240 дней без процентов УБРиР

240 дней без процентов УБРиР оказалась в рейтинге лучших кредитных карт 2020 года не только по количеству дней льготного периода, но и другим причинам.

| Преимущества | Недостатки |

| Бесплатный выпуск | Не такой уж и большой кредитный лимит – до 299 000 рублей |

| Обслуживание карты без комиссии, если совершать покупки в расчетном периоде на сумму от 60 000 ₽ | Высокая комиссия за обслуживание, если не выполнять условие бесплатности – 599 ₽ в месяц |

| Отсутствие комиссионного сбора при снятии до 50 000 ₽ | Большая плата при снятии свыше 50 000 ₽ в месяц – 5,99% (не меньше 500 ₽) |

| Умеренный платеж – 3% от суммы долга | Повышение процентов на операции по выводу средств, на которую ЛП не распространяется, — 55,90%. |

| Одобрение кредитного лимита до 99 000 ₽ по паспорту | Доступ к лимиту – только на следующий день после получения продукта |

| Наличие кэшбэка – до 40% у партнеров, до 10% — за покупки по спецкатегориям, 1% — с остальных | Дорогие переводы на счета и карты в сторонние банки и УБРиР – 5,99% (минимум 500 ₽) |

| Возможность оформления кредитки с 19 лет | |

| Бесплатная доставка | — |

120 дней без платежей банка Открытие

Второй лучшей картой в этом сегменте мы считаем 120 дней без платежей, выпускаемой банком Открытие. Конечно, она не лишена минусов, но есть немало ЗА, чтобы оформить ее в 2020 году.

| Преимущества | Недостатки |

| Небольшая ставка – от 13,90% в год | Отсутствие доставки |

| Достаточно большой кредитный лимит – до 500 000 ₽ | Нет бонусных программ |

| Простота в оформлении. Для получения заемных средств на сумму до 100 000 рублей достаточно паспорта и ПТС/СТС или загранпаспорта | Плата за обслуживание дополнительной карты – 500 ₽ |

| Быстрое принятие решения | Комиссия за переводы – 3,9% + 390 ₽ |

| Бескомиссионное снятие наличных | Оформление только физическими лицами с 21 года и при наличии дохода от 15 000 ₽ |

| Длительный грейс-период – до 120 дней | — |

| Бесплатное обслуживание на простых условиях. Комиссию банк берет – 1 200 ₽ за год. Но он будет их возвращать каждый месяц по 100 ₽, если оплачивать товары на 5 000 ₽ | — |

| Небольшой ежемесячный платеж – 3% от величины долга | — |

Вывод

Как видите, на рынке сейчас есть много интересных и выгодных кредитных карт. Нельзя однозначно сказать, какая из них лучше остальных, все зависит от целей и характера трат.

Лучше оформить несколько кредиток и использовать их вместе с выгодными дебетовыми картами.

Нужно быть готовым к тому, что в любом банке могут отказать в выдаче кредитной карты, переживать по этому поводу не стоит. О том, как повысить вероятность одобрения, можно почитать тут.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. Зеркало канала в ТамТам: tt.me/hranidengi.

Подписаться в ТелеграмПодписаться в ТамТам

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments