Можно ли получить налоговый вычет по страховке, за которую я перестал платить?

Содержание:

- Способы получения налогового вычета

- Отказ в предоставлении вычета

- Как вернуть налог за страхование жизни по ипотеке?

- Условия для получения страхового вычета

- Как получить налоговый вычет за страхование жизни при ипотеке

- Где получить вычет

- Можно ли перенести вычет на лечение на следующий год?

- Как получить?

- Особенности

- По каким видам страхования можно вернуть налог

Способы получения налогового вычета

Возмещение оформляют либо самостоятельно, обратившись в ИФНС, либо подают заявление через работодателя.

Самостоятельное оформление вычета

Налогоплательщик должен подготовить следующие подтверждающие документы:

- Справка по форме 2-НДФЛ. Заявитель получает ее на работе в бухгалтерии.

- Копии документов о родстве с тем лицом, на кого оформлен полис (если договор оформлен на родственника).

- Налоговая декларация по форме 3-НДФЛ. Заполняется по окончании года, когда была осуществлена оплата взносов.

- Копии заключенного договора и полиса.

- Копии документов об уплате взносов. Это могут быть платежные поручения, чеки, приходные кассовые ордера.

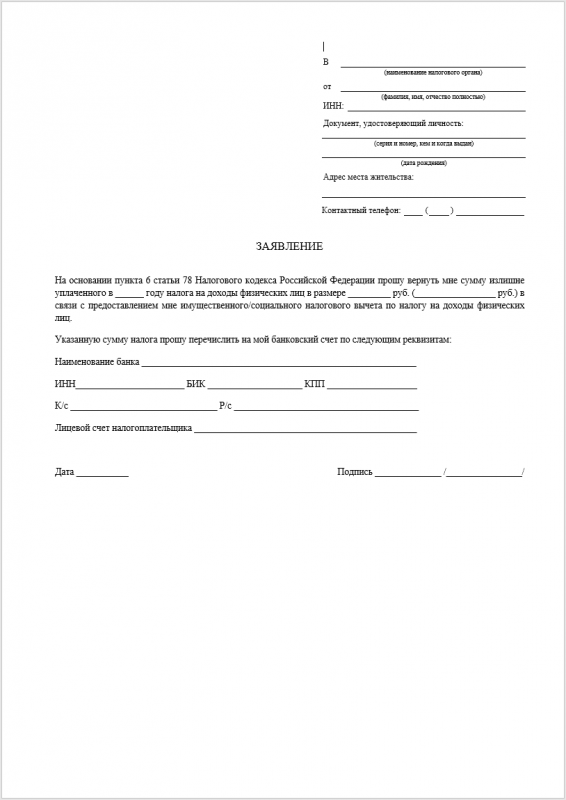

Помимо вышеуказанных документов потребуются паспорт, ИНН, заверенная копия лицензии страховщика. Также заполняется заявление, которое содержит реквизиты банковского счета, куда необходимо перечислить вычет, дату оформления договора, размер положенной выплаты, сумму внесенных в рамках договора денег.

Подготовленные документы заявитель предоставляет в налоговый орган (строго по месту жительства) или отправляет на сайт «Госуслуги». Предоставляя копии документов, при себе заявитель должен иметь подлинники, чтобы их мог проверить налоговый инспектор. Если возврат оформляется онлайн, прикладываются сканы бумаг.

Ответ на заявление придет в течение 3 месяцев. Далее, в течение 10 дней придет уведомление о принятом решении. Зачисление средств осуществляется не позднее, чем истекут 30 дней. Одинаковые сроки соблюдаются как для лиц, лично обратившихся в налоговую службу, так и для тех, кто оформляет возврат средств онлайн.

Помимо личного обращения в налоговую службу для передачи документов, доступны такие способы отправки бумаг, как с представителем по доверенности, почтовым отправлением с описью вложений или по электронной почте.

Алгоритм подачи заявления через Госуслуги

Для начала проходим регистрацию на портале. С этой целью можно сразу обратиться в Центр обслуживания, или же начать процедуру заведения учетной записи самостоятельно. Во втором случае необходимо:

- Заполнить регистрационную форму, пароль.

- Создать Стандартную учетную запись, внести данные документа, который подтверждает личность, и СНИЛС.

- Создать Подтвержденную учетную запись. На этом этапе так же можно обратиться в Центр обслуживания. В качестве альтернативы — запрос подтверждения через почтовое отправление или использование Усиленной квалифицированной электронной подписи или Универсальной электронной карты (УЭК).

После подтверждения записи действия следующие:

- Заходим в раздел «Налоги и финансы», выбираем подраздел «Прием налоговых деклараций», где ищем услугу по налоговым декларациям 3-НДФЛ.

- Выбираем тип получения услуги – сформировать декларацию онлайн.

- Заполняем декларацию 3-НДФЛ.

- Отправляем декларацию в налоговый орган.

- По необходимости проверяем статус заявления в Личном кабинете.

Важный момент — декларацию необходимо заверить Усиленной неквалифицированной подписью. Получить ее можно в одном из удостоверяющих центров, списки которых доступны на сайте Минкомсвязи России или портале уполномоченного федерального органа в области использования электронной подписи.

Оформление вычета через работодателя

Осуществить возврат этим способом можно в том случае, если налогоплательщик действовал через работодателя, а не вносил деньги сам. Бухгалтерия вычитала необходимую сумму из зарплаты и переводила ее в страховую компанию. Оформление возврата доступно еще до окончания года.

Налогоплательщик должен предоставить работодателю:

- Заявление об удержании из заработной платы средств в счет уплаты страховых взносов.

- Заявление на получение вычета.

- Уведомление о том, что лицо имеет право на возмещение (оформляется заранее).

Если речь идет об ИП,то оформление вычета они смогут только в налоговой инспекции.

Отказ в предоставлении вычета

Не по каждому заявлению налоговая служба принимает положительное решение. Отказ в выплате возможен в следующих случаях:

- при заполнении документов были допущены ошибки;

- собран и предоставлен неполный пакет документов;

- запрошен вычет за оплату страховки лиц, не являющихся родителями, детьми, законным супругом;

- документы предоставлены в ФНС, не соответствующий месту регистрации.

Также есть ограничение на выплату вычета по программе страхования. Вернут средства только за оплату основной программы, на дополнительные опции (страхование от болезней, несчастных случаев) налоговый вычет не распространяется.

Как вернуть налог за страхование жизни по ипотеке?

Далее он должен следовать следующему алгоритму действий:

- Подготовка необходимых для представления в налоговую службу документов;

- Заполнение декларации по форме 3-НДФЛ и заявления на получение вычета;

- Передача всех заполненных документов сотрудникам налоговых органов;

- Получение письменного уведомления о результатах рассмотрения обращения.

Подавать документы желательно лично, хотя и отправка почтой вполне допускается. Заранее лучше заполнить декларацию в налоговой службе по образцам, представленным в их помещениях. Это позволит избежать ошибок и ненужных исправлений.

Рассмотрение заявки и отправка ответа по ней должны быть осуществлены налоговой службой в течение месяца. Перечисление денег клиенту при положительном одобрении заявки также осуществляется в течение 1 месяца.

Сотрудники налоговой службы имеют право пригласить гражданина в офис для выяснения сведений, указанных в поданных документах.

Перечень документации

По сравнению с другими налоговыми вычетами при получении выплат по страхованию жизни, перечень документов, которые нужно представить в налоговые органы, довольно простой. Сотрудникам службы не потребуются Ваши кредитные или ипотечные договоры.

Итак, в налоговую службу для получения вычета нужно будет принести:

- Паспорт налогоплательщика;

- Декларации 3-НДФЛ за те года, которые будут учтены для расчета налогового вычета;

- Договор страхования жизни;

- Справка 2-НДФЛ о доходах заявителя;

- Заявление с указанием банковских реквизитов, на которые необходимо осуществить перечисление сумм вычета;

- Чеки и квитанции, которые будут подтверждать оплату страхового договора;

- Копия лицензии страховой фирмы.

Лицензия страховой компании должна быть строго действующей.

Обратиться за получением налогового вычета может в течение 3 лет после заключения договора страхования. Это срок давности, ограниченный законодательством.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Осуществлять обращение можно каждый год на протяжении всего срока действия страхования. Причем получить выплаты Вы можете только в следующем году после оплаты договора. То есть, если договор был оплачен в 2018 году, получить налоговый вычет Вы сможете только в 2019 году.

В общей сложности с момента подачи заявления до фактического прихода денег проход от 1 месяца до полугода.

Возврат налога через работодателя

В этом случае алгоритм действий будет немного другим:

- Предоставление всего пакета документов в налоговую, кроме декларации и справки и доходах;

- Написание заявление на получение уведомления о налоговом вычете;

- Получение уведомления от налоговой в течение 1 месяца;

- Предоставление в бухгалтерию своей компании полученного уведомления и заявления на возврат налога.

После этого со следующего месяца с Вас перестанут удерживать НДФЛ до тех пор, пока суммы налогового вычета не будет исчерпана. То есть фактически срок возврата вычета здесь будет зависеть от размера заработной платы.

Страхование жизни – не обязательное условие для получения ипотечного займа, но реальная возможность получения его на более выгодных условиях.

С недавнего времени у налогоплательщиков появилась возможность возврата части налогов по страхованию жизни. Но для получения такого вычета требуется соблюдение строгих условий, касающихся срока договора страхования и его содержания.

Условия для получения страхового вычета

Согласно данным исследований, более половины населения пользуется услугами страховых компаний. Основная часть – это страхование жизни и здоровья, ведь жизнь порой настолько непредсказуема, что случиться может все что угодно. И, конечно, здесь не обходится без участия банков – они очень любят навязывать страховки.

Тем не менее, часть стоимости страховки можно вернуть. Воспользоваться своим правом на получение социального налогового вычета может любой гражданин, который удовлетворяет некоторым требованиям, среди которых такие:

-

Страхователь должен иметь официальный доход, облагаемый НДФЛ по ставке 13% (в тот год, когда была уплачена страховая премия). Вычет представляет собой не удержание денежных средств, а возврат части ранее уплаченных в виде налога от официального дохода физического лица. В том случае, если гражданин работает неофициально, то получить вычет он не сможет. Однако стоит отметить, что под официальным доходом не всегда понимается только заработная плата. Это может быть, например, и сдача имеющегося имущества в аренду.

Но, например, у пенсионера единственным источником дохода является пенсия, которая налогом 13% не облагается. Соответственно получить вычет он не сможет. А еще вычет не может быть применен к доходу от дивидендов.

- Страховая компания, с которой клиентом был заключен договор, должна иметь лицензию на осуществление данного вида деятельности.

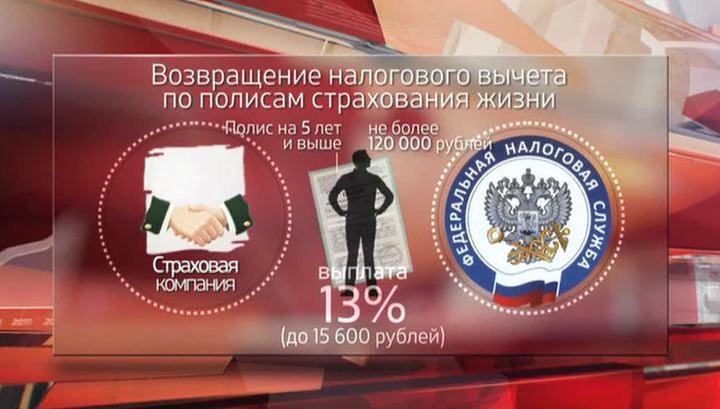

- Договор страхования должен быть заключен на срок более 5 лет. В нем должна быть указана информация о застрахованном лице, размере уплаченной им суммы страховой премии, описаны страховые случаи.

- В качестве выгодоприобретателя может выступать как само лицо, оформившее полис страхования, так и его ближайшие родственники или наследники. Очень часто страховщики предлагают клиентам приобретать полис с расширенным перечнем страховых случаев, где помимо смерти страховым случаем может быть признан несчастный случай, потеря дееспособности и многое другое. Также к полису могут быть предусмотрены дополнительные опции, например, такие, как оказание медицинской помощи и т.д. в таких случаях необходимо, чтобы часть страховой премии, оплаченная за страхование жизни и здоровья, была прописана отдельной суммой. В противном случае, получить налоговый вычет не получится.

Согласно НК РФ, срок для подачи заявления на получение вычета составляет 3 года. То есть, в 2020 году можно получить вычет за 2017-2019 года.

Как получить налоговый вычет за страхование жизни при ипотеке

Чтобы оформить налоговый вычет по расходам за страхование жизни, нужно обращаться непосредственно в Налоговую службу или к текущему работодателю. В обоих случаях условия возврата средств указаны в Письме МинФина от 30.09.2016 г. N 03-04-05/57201.

Закреплено и то, когда и за какой период можно получить такой налоговый вычет. Если возврат осуществляется через нанимателя, то нужно подавать заявку в течение календарного года, в котором было приобретено жильё.

Порядок получения налогового вычета

За возвратом средств, потраченных на страховку, необходимо обращаться в местное отделение ФНС, подавая туда заявление и требуемые свидетельства. При расчёте величины вычета будут учитываться страховые взносы гражданина, зафиксированные в соглашении, и величины НДФЛ, уплаченного в предыдущем году.

После проверки бумаг и одобрения прошения налоговая должна перечислить средства не позже 4 месяцев после получения заявки от гражданина. Поданные бумаги рассматриваются до 3 месяцев, а на возврат денег уйдёт ещё 1 месяц.

Плательщик получит всю сумму вычета единовременной выплатой, которую перечислят на его счёт из бюджета РФ. Сам возврат осуществляется в виде компенсации, т.е. деньги берут из НДФЛ, ранее уплаченного гражданином.

Другой вариант – обращаться к нанимателю.

Порядок оформления вычета у работодателя следующий:

- Гражданин должен посетить отделение ФНС, и запросить уведомление о наличии права на возврат средств. В прошении указывают наименование работодателя и свои данные. Заявка подаётся вместе с копиями бумаг, подтверждающих право на возврат средств.

- В течение 30 дней налоговая должна предоставить обратившемуся уведомление о возможности оформить вычет у нанимателя. ФНС должна сообщить заявителю о готовности уведомления.

- Полученный документ вместе с заявлением передаётся в финансовый отдел фирмы по месту работы. К прошению снова прикладываются копии бумаг, с помощью которых ранее подтверждалось право на соцвычет в налоговой.

В таком случае механизм возврата осуществляется в другом порядке. Деньги возвращают не в виде компенсации с перечисленного НДФЛ, а просто освобождают налогоплательщика от 13% подоходного налога в течение года.

Если вычет был оформлен у одного нанимателя, после чего плательщик перешёл на работу к другому, то оставшуюся сумму придётся оформлять уже через налоговую. Второй раз ФНС уведомление не предоставляет.

Какие документы нужны, чтобы получить вычет?

Перечень бумаг, необходимых для возврата подоходного сбора, состоит из:

- заявления;

- справки 2-НДФЛ (готовится за год, в котором была приобретена недвижимость);

- копии договора заявителя со страховой компанией;

- формы 3-НДФЛ;

- соглашения о покупки недвижимости (участия в долевом строительстве);

- документа, подтверждающего регистрацию права собственности на приобретённый объект (либо выписка из ЕГРН);

- копии лицензии, выданной страховой фирме;

- свидетельств, удостоверяющих факт оплаты за страховку (квитанции об оплате, выписки со счёта и т.п.).

В прошении необходимо указать личный счёт, на который должны вернуть запрашиваемые средства.

Если недвижимость была приобретена супружеской парой в общую совместную собственность, то оба супруга должны предоставить свидетельство о браке. Каждый из них также вправе подать заявление от своего имени, запросив распределение налогового вычета.

Если доля жилья принадлежит ребёнку младше 18 лет, потребуется предоставить свидетельства о рождении каждого из детей. Вернуть средства можно и за страховку для совершеннолетнего ребёнка, подав вместо свидетельства о рождении его паспорт.

При этом каждый из совладельцев, запрашивающий вычет, также должен заключить соглашение страхования жизни. Средства возвращаются как за одного заёмщика, так и его супруга, детей и родителей.

Итак, после оформления ипотеки вычет за расходы на страхование жизни запрашивается 2 путями – в налоговой или у работодателя. В первом случае гражданин получит необходимую сумму на счёт, во втором будет временно освобождён от уплаты НДФЛ. Сроки возврата средств практически одинаковы, налогоплательщику предстоит самому выбрать, какой вариант предоставления вычета подходит ему больше.

Где получить вычет

Вычет через ИФНС

Получить вычет через налоговую инспекцию можно в следующем году после года, в котором была внесена оплата за страховку. То есть, если оплатить страховку сейчас (в 2015 году), то вычет можно будет получить только в 2016 году.

На сегодняшний день законодательство РФ не поясняет, какие именно документы подтверждают расходы на оплату страховки. Поэтому точный перечень лучше уточнять в своей налоговой инспекции. Однако, на наш взгляд, для вычета, скорее всего, потребуется как сам договор страхования, так и платежные документы, подтверждающие оплату.

Сроки представления декларации 3-НДФЛ и документов следующие:

- не позднее 30 апреля года, следующего за годом, в котором имели место расходы на страховку (если кроме вычетов в декларации заявлены доходы, подлежащие декларированию)

- в любой день в году, следующем за годом, в котором оплачена страховка (если в декларации кроме вычетов ничего нет).

Обратиться за вычетом к работодателю можно в любом месяце текущего года. Для этого следует предоставить:

- заявление о предоставлении вычета;

- договор добровольного страхования жизни.

Документы об оплате страховки работодателю, разумеется, представлять не нужно, поскольку работодатель сам располагает этими документами. Если же работник оплатил страховку самостоятельно, то работодатель не обязан предоставлять ему вычет.

Можно ли перенести вычет на лечение на следующий год?

Justice pro

Законодатель ввел ограничения по сумме налогового вычета, и, если расходы на лечение оказываются значительными и превышают установленный лимит, то возникает вопрос:

Переносится ли вычет на лечение на следующий год?

Получить вычет можно на свое лечение, лечение супруга, родителей и детей. Социальный налоговый вычет на лечение (лекарства) – это та сумма, на которую можно уменьшить доход, облагаемый налогом по ставке 13 процентов. Соответственно, если Ваш доход меньше расходов на лечение, Вы можете вернуть только перечисленный с Вашей зарплаты налог. Это особенно актуально, если Вы хотите получить вычет за дорогостоящее лечение, где налоговый вычет принимается в размере фактически произведенных расходов.

Пример 1. Облагаемый доход 400000 руб., перечисленный НДФЛ 52000 руб. На лечение было потрачено 550000 руб. (оно прошло по коду 2). Т.к. Ваш доход меньше затрат на лечение, то вернуть полностью 13 процентов от стоимости медицинских услуг не получится – возврат налога составит только 52000 руб.

И тут возникает вопрос о возможности переноса остатка вычета на лечения на следующий год, в котором Вы получали доход, но расходов на лечение, предположим, совсем не было или они были небольшими.

Такая же проблема возникает при получении налогового вычета за обычное (недорогостоящее) лечение. В п. 2 ст. 219 Налогового кодекса РФ установлен лимит вычета на медицинские услуги, проходящие по коду услуги 1 (код услуги указывается в справке об оплате медицинских услуг).

Пример 2. Облагаемый доход 400000 руб., перечисленный НДФЛ 52000 руб. На лечение было потрачено 200000 руб. Т.к. согласно справки об оплате медицинских услуг лечение прошло по коду 1, т.е. отнесено к обычному, то вычет предоставляется в размере фактических расходов, но не более 120000 руб. Вернуть можно только 15600 руб.

Ответ на вопрос о переносе вычета на лечение на следующий год дается в Письме ФНС от 16 августа 2012 г. № ЕД-4-3/13603@. В отличие от имущественного вычета (возможность перенести остаток имущественного вычета на следующие периоды до полного его использования оговорена в п.9 ст. 220 Налогового кодекса РФ) социальный налоговый вычет (к нему могут относиться, например, вычет на образование (сестры/брата, ребенка) вычет на лечение, страхование жизни) перенести на следующий год невозможно.

Переносится ли сумма, превышающая 120000 руб., на следующий год?

Что делать, если сумма за лечение превышает 120000 руб.?

Перенести вычет на лечение на следующий период нельзя, но можно разделить вычет между супругами в одном периоде (остаток суммы, превышающей 120000 руб, может получить муж/жена). Тогда, возможно, получится вернуть 13 процентов от лечения полностью (лечение в данном случае обычное)

Что делать, если стоимость лечения больше дохода, полученного за год?

В этом случае возможны два варианта при условии официально заключенного брака:

- если у супруга заработная плата больше, чем у Вас, он может самостоятельно получить налоговый вычет за Ваше лечение (в случае обычного лечения стоимость медицинских услуг не должна превышать 120000 руб.),

- разделить вычет на лечение между супругами.

Перенос вычета на следующий год не нужно путать с корректировкой суммы вычета. Предположим, после сдачи декларации 3 НДФЛ Вы обнаружили чек на лечение, стоимость которого не была учтена в расчетах. Здесь возникает вопрос о возможности добавить эту сумму к сумме лечения в следующем году при возврате НДФЛ за медицинские услуги. Так сделать не получится, т.к. вычет на лечение предоставляется налогоплательщику по доходам того налогового периода, в котором налогоплательщиком фактически были произведены расходы на оплату медицинских услуг. Но можно предоставить корректировку декларации 3 НДФЛ за тот год, в котором прошла оплата лечения по найденному чеку.

В данной статье мы ответили на вопрос «Можно ли перенести вычет на лечение на следующий год». Законодатель не дает возможности переноса социального вычета на последующие периоды, но при соблюдении ряда условий вернуть налог за лечение можно в полном размере.

Опубликовал:

Раленко Антон Андреевич.

Москва 2018.

Опубликовано в рубрике Налоговый вычет за лечение Метки: деятельность, защита, налог, Налоговая, пациент, пациенты, помощь, потребителей, прав, права, юридическая, юрист

Как получить?

Такой вычет не предоставляется в автоматическом режиме. Для того, чтобы его получить, необходимо подготовить пакет документов и обратиться с ним в налоговую инспекцию.

В ФНС

После того, как будет сделано обращение в налоговую, на рассмотрение вопроса уйдёт четыре месяца. После этого вычет может быть получен в сумме, которая не превышает весь налог, уплаченный в течение отчётного (предыдущего) года.

У работодателя

Есть и другой вариант. Сначала также нужно с подготовленными документами прийти в налоговую инспекцию. В течение месяца будет получен письменный ответ. Его нужно будет подать в бухгалтерию.

После этого на сумму вычета будет уменьшена величина подоходного налога. Поскольку обычно суммы за один месяц для этого не хватает, оставшаяся часть будет погашаться в течение последующих месяцев до полного исчерпания.

Особенности

Большинство подкованных законодательно граждан знают о том, что они могут вернуть часть уплаченных по налогообложению денежных знаков из бюджета страны. Но немногие следят за вступлением в силу новых законодательных бумаг.

Так, в 2014 году в Налоговый кодекс РФ были внесены нововведения, согласно которым перечень социальных налоговых возвратов был увеличен. Теперь денежные средства можно вернуть и за страхование. Но вычет распространен только на некоторые виды страховых полисов. Давайте разберемся, на какие страховые услуги можно получить возмещение НДФЛ.

Виды страхования для получения вычета

1 января 2015 года в Закон о социальном возмещении были внесены поправки.

Это интересно! Немногие знают, что же такое налоговый вычет на самом деле. Давайте разбираться. Итак, согласно законам, можно дать следующее определение: н\в — это своеобразное уменьшение расходов на уплату налогов или уменьшении трат при совершении каких-либо сделок.

Страхование можно отнести к социальному налоговому вычету (к нему также относят медуслуги и благотворительные цели). Получить по всем трем соцраходам можно в общей сложности не более ста двадцати тысяч рублей. Исключение — пожертвования, расходы на учебные цели детей, дорогостоящее лечение.

Получить налоговый возврат за страхование позволяет статья 219 НК Российской Федерации. Согласно ей, страхователь может претендовать на возмещение по следующим страховым договорам:

По договору добровольного страхования по медицинской части. По договору страхования пенсионного типа.

По договору страхования жизни человека на добровольной основе

Важно! Согласно Налоговому кодексу, договор на страхование жизни должен быть заключен минимум на пять лет, в противном случае вычет на страховку предоставлен не будет.. Оговорим еще один не менее важный момент. Многие зачастую путают договор пенсионного страхования с договором неправительственного обеспечения пенсионера и НПФ, а также с софинансированием будущей пенсии

Так вот: вычет предоставляется на все вышеприведенные договоры

Многие зачастую путают договор пенсионного страхования с договором неправительственного обеспечения пенсионера и НПФ, а также с софинансированием будущей пенсии. Так вот: вычет предоставляется на все вышеприведенные договоры

Оговорим еще один не менее важный момент. Многие зачастую путают договор пенсионного страхования с договором неправительственного обеспечения пенсионера и НПФ, а также с софинансированием будущей пенсии. Так вот: вычет предоставляется на все вышеприведенные договоры.

Особенности! Договор страховки пенсионного типа подразумевает получение выплаты при дожитии гражданином до пенсионного возраста.

По договору медстрахования по желанию и страхования жизни лицом-страхователем должен быть тот, кто хочет вернуть налоговый вычет. А вот застрахованным лицом может быть как претендующее лицо, так и его родственник, по закону считающийся близким, а также дети, внуки, супруг или супруга, усыновленные дети и дети, находящиеся под опекой.

Интересная особенность! Налоговый вычет в соответствии с законами предоставляется по полисам страхования жизни. Но есть одна оговорка — вычет нельзя получить, если выгодоприобретателем является банк (банковская организация). Например, при ипотеке возврат со страховки будет невозможен, также как и при оформлении потребительского займа.

Кроме этого, нужно учесть тот факт, что определения страхования жизни и страхования от несчастных случаев в нормативных законодательных документах весьма размыты. Нигде не дано четкого отличия между двумя видами страхования. Стоит напомнить, что вычеты предусмотрены только за страховые полисы защиты жизни человека, поэтому налоговые работники при оформлении вычета могут руководствоваться различными отличительными признаками.

По каким видам страхования можно вернуть налог

Вычеты по подоходному налоговому сбору предоставляются исключительно по тем видам страхования, которые прямо указаны в НК России.

Так, например, невозможно произвести возврат по тратам на уплату премий по любым видам имущественного страхования. Например, на уменьшение налоговой базы не сможет претендовать заемщик, который приобрел страховку предпринимательских рисков или ответственности по ОСАГО.

Пенсионное

Граждане не смогут получить возврат налога по ОПС по финансовым расходам, которые были понесены на уплату страховых взносов в размерах, указанных в Главе 34 НК РФ. А вот при осуществлении других видов пенсионного страхования уменьшение налогооблагаемой базы по НДФЛ вполне возможно.

Так, п. 4 ч. 1 ст. 219 НК регламентирует, что при расчете налогового сбора по ставке 13 % физлицо имеет полномочие вернуть себе от государства часть заплаченных в бюджет денег, если оно осуществило уплату взносов по соглашениям:

- негосударственного пенс. обеспечения, заключенным с НПФ в порядке, установленным ФЗ № 75 от 7. 05. 1998 года “О негосударственных…”;

- добровольного пенс. страхования (ДПС), заключенным именно со страховыми организациями, обладающими лицензией от Центробанка на осуществление страховых операций по ДПС.

При этом возврат налога за страхование возможен даже если контракт НПО или ДПС заключен относительно не самого налогоплательщика, а некоторых членов его семьи. Главное, чтобы страховую премию или взносы фактически уплачивало лицо, претендующее на возврат НДФЛ:

| Разновидность страхования | В пользу кого плательщиком может быть куплена страховка для получения полномочия на вычет |

| НПО | Муж или жена |

| Отец или мать | |

| Дети (в том числе, и которые были усыновлены) | |

| Дедушки и бабушки | |

| Внуки | |

| Братья и сестры – как полнородные, так и неполнородные | |

| Дети-инвалиды, находящиеся под опекой | |

| ДПС | Супруг (супруга) |

| Родители | |

| Дети-инвалиды, находящиеся под опекой |

ДМС

Если гражданин оформил страховку ДМС (добровольного медицинского страхования), то он также сможет получить налоговый вычет при соблюдении ряда условий. Например, договор должен предусматривать оплату страховщиком только медуслуг.

Правомочие на возврат НДФЛ существует не только если застрахованным лицом является непосредственно налогоплательщик, но и если страховка оформлена в пользу:

- мужа или жены;

- отца или матери;

- детей, находящихся в возрасте до 18-ти лет (в том числе, усыновленных);

- подопечных, находящихся в возрасте до 18-ти лет.

Страхование жизни

В п. 4 ч. 1 ст. 219 НК России сказано, что вернуть налог можно также и в случае заключения соглашения страхования жизни.

При этом важно не путать данное с другими видами личного страхования, по которым вычет не может быть предоставлен по закону. При страховании жизни, исходя из ч

1 ст. 4 Закона России № 4015-1 от 27. 11. 1992 “Об организации…” (далее – Закон 4015), объектом защиты признаются имущественно-материальные интересы, связанные:

- или с доживанием застрахованного до какого-либо возраста или даты;

- или со смертью застрахованного;

- или с наступлением прочих событий в жизни граждан.

Комплексное страхование по ипотеке

Министерство финансов в Письме № 03-04-05/48235 от 17-го августа 2016-го года дало разъяснения, что при заключении договора комплексного страхования при оформлении ипотечного кредита возврат НДФЛ получить нельзя.

Причем невозможен возврат подоходного налога за страхование жизни при ипотеке в части соответствующих расходов, даже если в договоре комплексного страхования есть признаки объекта, указанного в ч. 1 ст. 4 Закона 4015.

А все потому, что выгодоприобретателем по таким контрактам является кредитор. А в п. 4 ч. 1 ст. 219 НК РФ сказано, что договор должен быть заключен в пользу либо налогоплательщика, либо некоторых категорий его родственников.