Нечем платить кредит, что делать?

Содержание:

- Процедура банкротства

- Вариант №1 – попробовать решить проблему ещё до возникновения задолженности

- Как поступить, если нечем платить кредит, и нет имущества

- Закон о невыплате кредита

- 4, 5, 8 лет неплатежей

- Банк подал в суд: что дальше?

- Этапы взыскания денег банком после суда

- Не платите мошенникам

- Выкуп своего долга

- Противостояние с коллекторами

- Какие последствия могут наступить от действий судебных приставов

- В заключение

Процедура банкротства

С 2015 года у должников появилась возможность признать себя банкротом. Величина общей суммы долгов должна составлять не менее полумиллиона.

Ранее объявить о банкротстве могли только юридические лица. Теперь это официально разрешено и физическим лицам, попавшим в долговую яму. Закон был принят с целью облегчить кредитное бремя простых граждан и снизить социальную напряженность.

После признания физического лица банкротом, т.е. неплатежеспособным, в отношении его прекращаются все преследования со стороны финансовых организаций и коллекторов. Все имущество гражданина выставляется на продажу, а вырученные с этого деньги идут на выплату компенсации кредиторам.

Кто может признать себя банкротом?

Физическое лицо может признать себя банкротом.

Банкротом физическое лицо могут признать в случае, если общая сумма его долгов превышает 500 000 рублей. Речь идет не только о кредитах, но и задолженности по ЖКХ, налогам и прочим обязательствам. При этом срок просрочки должен быть не менее трех месяцев.

Физлицу не запрещено подавать заявление на банкротство, если сумма его долгов меньше полумиллиона. Если он докажет свою финансовую несостоятельность, его также могут признать банкротом. Для этого ему необходимо доказать, что после всех ежемесячных платежей у него остается сумма меньше установленного прожиточного минимума. Следует знать, что в каждом регионе действуют свои размеры, определяются они ежеквартально.

Кто может инициировать процедуру банкротства?

Подать заявление на признание банкротом может любое физическое и юридическое лицо при наличии неподъемной суммы задолженности.

Всем известно, что после смерти человека все его долги переходят наследникам. Те в свою очередь также могут возбудить проверку по факту банкротства умершего. Нередки случаи, когда сами кредиторы возбуждают производство по делу о банкротстве своего должника.

Куда обращаться для того, чтобы признать себя банкротом?

Для того, чтобы начать процедуру банкротства нужно обратиться с заявлением в суд по месту проживания. Предварительно стоит проконсультироваться с профессиональным юристом, так как суду необходимо предоставить перечень документов, подтверждающих финансовое положение. К таковым относятся:

- опись предметов роскоши;

- перечень личного имущества;

- выписка с банковских счетов;

- информация о наличии ценных бумаг;

- документ о налогах;

- документы о доходах за последние три года.

Из личных документов потребуются:

- паспорт;

- свидетельство о заключении или расторжении брака;

- свидетельства о рождении детей;

- брачный договор при его наличии;

- документ о разделе совместно нажитого имущества в случае развода;

- СНИЛС;

- ИНН;

- документ о наличии или об отсутствии статуса ИП.

Ну и, конечно же, нужны документы по долгам:

- кредитные договоры;

- справки о задолженности со всех финансовых организаций (с данными о размере долга и сроком просрочки);

- документы, поясняющие причину отсутствия возможности оплачивать долги.

Все тонкости и нюансы прописаны в законе о «Банкротстве физических лиц» №127 ФЗ.

Если о своем банкротстве хочет заявить бывший индивидуальный предприниматель, прекративший деятельность, то ему нужно обращаться в арбитражный суд.

Процедура признания банкротом

Первым делом суд оценивает платежеспособность гражданина, проверяет все предоставленные документы на достоверность. На имущество накладывается арест, а сам должник не имеет права выезжать за границу. Кредиторы уведомляются о начале процедуры банкротства.

Далее судом рассматриваются возможные варианты решения проблем. Одним из вариантов является реструктуризация долга, условия по которой устанавливаются судом. Проценты и пени при этом перестают начисляться.

Если реструктуризация невозможна, в дело пойдет имущество должника. Деньги от продажи покроют хотя бы какую-то часть долгов.

Еще один вариант исхода событий – мировое соглашение между сторонами.

Последствия признания банкротом

После признания банкротом, гражданин не сможет оформить новый кредит.

У данной процедуры есть и свои минусы. Прежде всего стоит знать, что лицо, признанное банкротом, больше не сможет оформить ни кредит, ни даже микрозайм.

Как только начинается процедура, данные о должнике вносятся в Единый федеральный реестр сведений о банкротстве. Даже если гражданин умышленно скроет этот факт с целью получения займа, кредитор всё равно узнает о нем.

Еще одним неприятным бонусом станет отсутствие возможности заниматься управленческой деятельностью в организациях, оформленных как юридическое лицо. Данный запрет действует в течение 5 лет.

Вариант №1 – попробовать решить проблему ещё до возникновения задолженности

Действия клиента прямо зависят от того, есть ли по его договору просрочки или нет. Если получится оценить ситуацию заранее и понять, что кредит вскоре будет нечем платить, самое логичное решение для клиента – обратиться к своему кредитору.К примеру, вам просто задерживают заработную плату и внести платёж вовремя не получается. Логичней всего позвонить или лично пойти в банк, где договориться о новом графике выплат, не скрывая причин такой просьбы.

Если есть любые документы, способные подкрепить слова – их стоит захватить с собой. Кредитные каникулы или отсрочка в выплатах предоставляются как правило на срок до 12 месяцев в зависимости от типа кредита, суммы и обстоятельств заёмщика. На протяжении этого периода клиенту требуется лишь гасить проценты по договору. После решения проблем клиент вновь возвращается к прежнему графику погашения.

Намного сложнее будет тем, у кого финансы появятся нескоро (например, продолжительная болезнь заёмщика или его родственника, сокращение с рабочего места и пр.). В такой ситуации эксперты рекомендуют сперва просить об отсрочке.

Нужно понимать, что в итоге заплатить все равно придётся, плюс долг вырастет за счёт увеличения срока кредитования. Даже при условии наличия документов, подтверждающих факт появления сложностей в отсрочке может быть оказано.

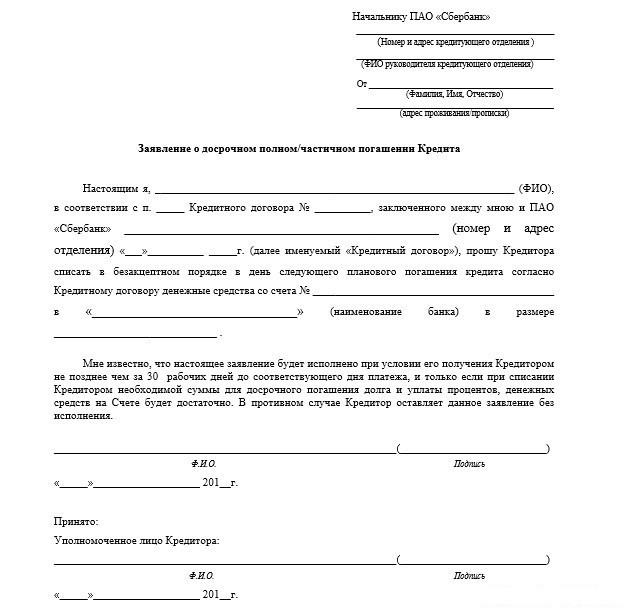

Тогда уточните у банковского работника, есть ли возможность написать заявление на реструктуризацию. Банки стали лояльней относиться к заёмщикам в сложной финансовой ситуации, особенно если те готовы идти на контакт сразу же. И это логично – им выгодней, чтобы задолженность погасили в денежном эквиваленте, а не имуществом. И то не факт, что после судебных разбирательств приставы смогут найти у клиента хоть какую-то ликвидную собственность, чтобы реализовать её с торгов.

Реструктуризация долга возможна только в том случае, если человек раньше не обращался за этой услугой и у него нет просрочек.

Суть простая: срок выдачи кредита увеличивается, что позволяет уменьшить сумму ежемесячного платежа. Если в том банке, где обслуживается заёмщик, официально подобной услуги нет, он может обратиться к другому кредитору.

Чтобы получить помощь от банка, потребуется лично посетить отделение и иметь при себе документы, доказывающие факт финансовых сложностей. Это может быть:

- Трудовая книжка, в которой проставлена отметка об увольнении (сокращении). Вариант не подходит, если клиент решил уволиться по собственному желанию;

- Больничный и копии заключений врача, согласно которым заёмщику или его родственнику требуется длительное дорогостоящее лечение;

- Свидетельство о смерти единственного кормильца, справка о получении заёмщиком инвалидности;

- Свидетельство о рождении ребёнка и пр.

Охотней всего банки готовы идти навстречу тем гражданам, которые ранее не допускали просрочек и уже довольно продолжительное время погашают долг.

Оказание подобной помощи – дело добровольное и вполне вероятно, что банк не захочет идти на уступки. Закон не обязывает его это делать.

Как поступить, если нечем платить кредит, и нет имущества

Если вам не подходит процедура банкротства, необходимо налаживать контакт с кредитующим учреждением. Это желательно делать сразу, как только нарушилась платежная дисциплина. Избегать кредитора не стоит. Лучше найти способ, как договориться с банком, если нечем платить за кредит, нежели умножать долги.

Вместе вы сможете подобрать наиболее подходящее решение, но опять-таки, оно не лишит вас задолженности, а лишь «смягчит» условия действующего договора. Например, гражданину, который потерял работу, а следовательно, гарантию погашения ссуды, могут быть предложены кредитные каникулы. Это своего рода отсрочка по выплатам.

На протяжении отведенного «льготного периода» нужно все усилия направить на поиск заработка. Помимо этого банки, МФО предлагают: реструктуризацию кредита, пролонгацию, программы рефинансирования. Чтобы достигнуть консенсуса, подготовьте документы, подтверждающие тот факт, что вам нечем платить. К примеру: справку от врача, об увольнении и т.п.

Итак, каков же план действий при появлении проблем с выплатами долга? Опираясь на советы юристов, опыт заемщиков можно порекомендовать следующее:

Детально изучите договор. Возможно, обнаружится, что вам начисляли большие штрафы и комиссию. В таком случае целесообразно подавать иск в суд, заявляя, что вы намерены платить по кредиту, но не согласны с величиной штрафных санкций, законности кредитного соглашения. Тогда их начисление приостановится

К тому же, суд чаще на стороне должника, обязывая лишь возвратить сумму реального долга.

Обратите внимание на страховку, если ее подключали. Когда человек получает группу инвалидности или подвергается сокращению на работе, кредит выплачивает страховая компания.

Если оба варианта не применимы, идите в банк и просите о реструктуризации/рефинансировании/отсрочке.

Не ждите манны с неба, пытайтесь искать пути выхода через новые или дополнительные источники дохода, чтобы скорее выплатить кредит.

На худой конец перезаймите необходимую сумму у родных или знакомых, если есть такая возможность

Они не станут брать с вас проценты, тем более, можно договориться о возврате средств в рассрочку.

Важные советы во избежание трудностей с выплатами по кредиту

Как известно, только дурак учится на своих ошибках. Поэтому лучше предотвратить такие ситуации, когда нечем платить кредит. Вот простые, и даже банальные, но важные правила кредитования:

- если можно обойтись без заимствования денег, лучше так и сделайте. Стоит брать ссуду на приобретение средств производства или тех объектов, которые принесут вам доход. Например, можно брать кредит на покупку авто и работы в такси, недвижимости с целью дальнейшей сдачи ее в аренду. Также допускается кредитование для покупки дорогих товаров с длительным сроком пользования;

- экономически оправданным является кредит, если на его обслуживание уходит не более 10-20% семейного бюджета. Поэтому перед подписанием договора делайте соответствующие расчеты. Тем более, онлайн-калькуляторы и другие инструменты, облегчающие подсчет, находятся в широком доступе;

- старайтесь текущие ссуды погасить досрочно. Так вы быстрее избавитесь от кредитного иго да еще и сэкономите.

На заметку

Надеемся, мы подробно ответили на вопрос о том, что делать, если нечем платить кредиты, и ваше затруднительное финансовое положение улучшится. Главное, чтобы вы не прибегали к незаконным и бессмысленным способам. Так, исчезновение должника приведет к требованию долгов с близких и давлению на них. А за продажу залогового имущества, выведение активов вообще предусмотрена уголовная ответственность.

Ищите выход мирным путем. Также полезной вам может быть следующая информация: при уступке коллекторам прав требования долга (цессии) и отсутствии соответствующего пункта в договоре, обращайтесь к правоохранительным органам; аннулировать позволяется штрафы, которые по величине превышают текущую задолженность.

Закон о невыплате кредита

Многие заемщики бояться, что невыплата кредита может повлечь за собой уголовную ответственность, вплоть до тюремного заключения. Да, в Уголовном кодексе РФ предусмотрены две статьи, под действия которых могут попасть злостные неплательщики.

На практике в отношении физических лиц данная статьи практически не применяется, так как доказать «злостные» намерения заемщика практически невозможно.

В нашей стране пока что нет доработанной системы уголовного наказания недобросовестных заемщиков, поэтому опасаться попадания за решетку за невыплату кредита физическим лицам не стоит.

4, 5, 8 лет неплатежей

В дальнейшем ситуация развивается несколькими способами:

- если срок давности истек (прошло более трех лет), кредитор не предъявил претензии в законном порядке, о долге можно «забывать»;

- если заемщик хотя бы периодически выходит на связь с банком, платит небольшими суммами, теоретически срок давности может длиться вечно. Когда он сгорает, не знает никто. И через 7 лет можно числиться должником;

- если вовремя дело было передано в суд, получен исполнительный лист, приставы будут взыскивать с дохода заемщика до 50% в пользу кредитора. Если нет официального дохода, возможна продажа имущества с учетом законодательных ограничений. Можно и через 7 лет увидеть на пороге приставов с требованием о погашении долга.

В любой из описанных ситуаций кредитная история испорчена окончательно. Запись о невыплаченном кредите будет храниться 10 лет и более.

Банк подал в суд: что дальше?

Обращение в суд обычно происходит через полгода-год после того, как заемщик перестает платить кредит. Однако в некоторых случаях этот срок может быть значительно меньше (месяц-два) или значительно больше (несколько лет). Чаще в суд обращается банк, а не коллекторское агентство, поскольку в большинстве случаев именно у банка остается право требования по кредиту. Однако судебный процесс – это дополнительные издержки для банка, и если речь идет о небольших суммах, то суда может и не быть. Вопрос о том, какую сумму считать «небольшой», зависит от конкретного банка и региона России. Например, в Москве практически не бывает судебных процессов при задолженности менее 50 тыс. руб.

Сначала банк обращается в мировой суд, который выносит судебный приказ без выслушивания заемщика. Не стоит беспокоиться об этом, поскольку можно будет просто написать заявление об отмене судебного приказа и тогда будет подано новое заявление в районный суд. Стоит готовиться к тому, что судебный процесс может длиться много месяцев. Если представить юридические факты, касающиеся невозможности оплачивать кредит, тогда суд может в значительной мере снизить сумму долга. Если объявить себя банкротом и не платить кредит, тогда по решению суда у человека будет конфисковано и распродано все имущество в пользу кредитора.

Заемщику необходимо действовать следующим образом:

- Являться на каждое судебное заседание.

- Подготовить документы об ухудшении материального положения в виду потери работы, перевода на более низкооплачиваемую должность, затяжной болезни или, например, рождения ребенка, что требует дополнительных затрат. Если вы писали заявление на реструктуризацию, а банк не пошел вам на встречу, то это будет вам на руку.

- Также следует обратиться к адвокату, чтобы подготовить встречный иск к банку. Необходимо добиться пересчета процентов и прочих комиссий, которые были начислены финансовым учреждением.

По результатам заседаний суд выносит один из следующих вариантов решения:

- Обязать должника уплатить задолженность единовременно (в том числе за счет самостоятельной продажи имущества).

- Погашать долг отчислениями от зарплаты в течение какого-либо периода времени.

- Погасить кредит целиком, но без пеней и штрафов за просрочку.

- Реструктурировать кредит

- Взыскать задолженность принудительно из имущества заемщика.

Этапы взыскания денег банком после суда

Если клиент на все претензии финансовой организации отвечает одной фразой – «Не плачу кредит и не буду», то рано или поздно его дело переходит в судебные инстанции. Вопрос решается через мировых судей, которые в праве даже не оповестить вторую сторону о назначенной дате слушаний.

Для заемщиков это очень важный момент. Им необходимо присутствовать на заседаниях, так как участие в процессе дает шанс:

- привести свои доводы и дать основания образования просрочки;

- снизить набежавшие проценты;

- своевременно подать апелляцию.

После 3-4 месяцев обсуждений, суд примет решение по должнику, обязав его расплатиться с кредитором сразу или частями. Но что будет, если даже после судебного постановления не выплатить кредит?

Этап №1 – Ожидание вступления решения в силу

Сразу после судебного процесса банки ничего не могут сделать. По закону они обязаны подождать 10 дней. Этот период отводится на вступление документа в силу.

Использовать указанные дни должник может и для подачи апелляции в вышестоящие инстанции. Но такие действия целесообразны только в одном случае – существует надежда существенно уменьшить присужденную сумму.

Этап 2 – Передача документов приставу

Нередко сам факт передачи осуществляется в течение нескольких дней. После принятия документации, сразу же заводится исполнительное производство. Но работа по нему, в связи с загруженностью, может начаться через несколько месяцев.

Что делать, если приставы молчат? Правильней будет самостоятельно прийти в инстанцию и предложить свое решение вопроса. Даже несколько сотен рублей в счет погашения долга за кредит, будут для пристава хорошим знаком. На этом этапе еще можно обойтись без принудительного взыскания и серьезных проблем.

Этап 3 – Арест счетов

Если после попыток связаться с должником по телефону, пристав услышит «Не плачу кредит и не собираюсь», то он сделает запрос на предмет:

- имеющихся счетов;

- открытых банковских карт.

Важно понимать, что пока весь долг не будет погашен, арест не снимется. А значит, по факту, должник рискует остаться вовсе без средств к существованию

Предположим, что заемщик должен 300 000 рублей. Именно эта сумма будет значиться в бумагах, разосланных финансовым организациям, где неблагонадежный клиент имеет счета. Но заработной платы в 30 000 не хватит для разового погашения. Поэтому средства будут автоматически списываться в течение 10 месяцев.

Этап 4 – Индексация суммы

Что будет, если должник не имеет активных карточных счетов и не собирается платить кредит вообще? В ряде случаев пристав правомерен в одностороннем порядке решить вопрос с индексацией суммы.

В 90% случаев это происходит, когда задолженность не выплачивается годами и инфляция уже «съела» значительную ее часть.

К примеру, 10 лет назад клиент взял в банке 100 000 рублей. Этих денег хватило на покупку небольшой квартиры. За прошедшие годы девальвация обесценила сумму, и, в случае погашения, банк все равно останется в проигрыше. Поэтому пристав проведет расчеты и с учетом инфляции за 10 лет проиндексирует задолженность.

Этап 5 – Направление исполнительного листа по месту работы

Бухгалтерия начнет удерживать средства по полученному исполнительному листу. Пристав в праве установить размер отчислений. Максимальная граница – 50% от оклада.

Этап 6 – Арест имущества

Что будет, если не платить кредит, работая неофициально и не имея банковских счетов? Не стоит думать, что такая ситуация спасет от пристава. Он обязательно сделает запрос на принадлежащее ему имущество. И затем по списку опишет его.

Еще 3 года назад приставы не могли накладывать арест на единственное жилье. Сейчас этот запрет снят. Процедура ареста подразумевает, что должнику отказывают в праве распоряжаться своими квадратными метрами.

Продаже они не подлежат, но до закрытия договора займа, будут находиться под ограничением использования. То есть, жить в своей квартире или сдавать ее неблагонадежный клиент не сможет.

Этап 7 – Ограничения в правах

Если очень и очень долго не платить кредит, что будет в этом случае? В 99% таких ситуаций пристав наложит запрет на выезд за рубеж и лишит должника возможности управлять автомобилем.

Этап 8 – Продажа долга

За кредит, который стоит без движения в течение нескольких лет, возьмутся коллекторы. Процесс передачи дела довольно сложен:

- пристав закрывает исполнительное производство;

- передает документацию кредитору;

- банк включает дело в портфель для продажи;

- происходит факт продажи долга заемщика (должника) коллекторам.

Не платите мошенникам

Если нечем выплачивать кредит и приходится постоянно общаться с коллекторами, возникает острое желание избавиться от проблемы любым способом. За последнее время в нашей стране появилось немало «специалистов», помогающих вылезти из кредитов, — псевдоюристов и финконсультантов, практически не владеющих законодательной базой или сознательно вводящих должников в заблуждение. Тем, у кого много долгов по кредитам и нечем платить, предлагают:

- Узнать «правильные» способы общения с кредитором. Если говорить определенные фразы, займодатель поймет, что ему не заплатят, и спишет долги.

- Подключить переадресацию на антиколлекторское агентство, куда может обратиться за помощью любой желающий.

- Через «бывшего сотрудника» банка или МФО удалить информацию о себе из базы и забыть о проблеме.

Комментарий эксперта. Это самые популярные советы из сети для заемщиков, которым зарплаты не хватает на выполнение долговых обязательств

На самом деле их гораздо больше, но важно обратить внимание на один тревожный факт

Все рекомендации антиколлекторов объединяет единое действие — перевести деньги на банковскую карту «специалиста» и ждать, когда ситуация разрешиться сама собой. На деле должники отдают мошенникам последние деньги, после чего те удаляют аккаунты и прекращают выходить на связь. Исключение — оплачиваемая помощь юриста в случае коллекторского беспредела.

Выкуп своего долга

На практике очень эффективен мало применяемый должниками метод избавления от долгов — выкуп его у банка.

Сыграв на опережение по отношению к коллекторским агентствам, дебитор может самостоятельно выкупить долг. Скорее всего банк не продаст его лично заемщику, но не откажет третьему лицу, которое осуществит покупку по поручению должника. Часть коллекторов осваивает это направление и предлагает должникам за плату выкупить их долг. В выигрыше все стороны:

- банк — избавился от проблемного займа;

- коллекторское агентство — заработало на ровном месте;

- должник — не нужно выплачивать банку или коллекторам всю сумму задолженности.

Противостояние с коллекторами

Давайте рассмотрим, что будет происходить, если банк или МФО продаст долг коллекторам. Возможные меры в отношении заемщика:

- Частые звонки с агрессивной манерой общения и требованием вернуть кредит.

- Визиты в любое время суток по месту жительства. К заемщикам обычно приезжают спортивные люди с хмурым выражением лица, и начинают «наезжать».

- Мелкая порча имущества. Коллекторы могут заняться битьем окон, двери, вырывать дверные ручки, заливать клей в дверные замки. Иногда дело доходит до криминала: были зафиксированы несколько попыток поджога, но такие дела быстро предают огласке. Не все коллекторские агентства допускают такие методы в работе: они хорошо понимают, что за противоправные действия грозит не административная, а уже уголовная ответственность.

- Психологическое насилие. Коллекторы принимаются запугивать должника и его семью. На практике встречались случаи, когда коллекторы начинали ходить за ребенком должника, «сопровождать» его в школу, или часто попадались на глаза женщинам из семьи заемщика.

- Звонки родственникам, коллегам и близким людям. Коллекторы могут звонить людям из окружения должника и рассказывать о долге.

Если вы подверглись прессингу коллекторского агентства — главное, не паниковать. В России действует Закон о коллекторах № 230-ФЗ, который устанавливает нормы взаимодействия должника с коллекторскими агентствами. Выход за рамки, предусмотренные в законе, можно зафиксировать и предать огласке. Исходя из содержания проекта, коллекторы могут максимум:

- звонить 2 раза в неделю и 1 раз за 24 часа;

- слать сообщения 2 раза за 24 часа;

- приходить с визитами 1 раз в неделю.

Не могут применяться методы психологического давления, запугивания, угроз, порча имущества.

Если ваши права были нарушены, рекомендуется:

- записать на телефон в виде аудио или ролика общение с коллекторами, их действия (угрозы расправы, нецензурную брань, незаконные требования, порчу имущества);

- обратиться в правоохранительные органы с доказательствами;

- обратиться в Национальную Ассоциацию профессиональных коллекторских агентств, которые ведут надзор за деятельностью своих членов.

На основании обращения должника могут быть применены следующие меры:

- штрафование коллекторского агентства;

- заведение уголовного дела;

- лишение лицензии.

Узнать, спишет ли суд ваш долг перед коллекторами

Какие последствия могут наступить от действий судебных приставов

Исполнительное производство по взысканию долгов заводится в ФССП. Применяются меры, направленные на понуждение должника к возврату долга, в крайних случаях – принудительное взыскание или арест имущества.

Судебные приставы могут применить следующие меры:

- Запретить выезд за границу. Человека добавляют в базу должников, и на границе его не выпустят, пока не будет погашен долг.

- Принудительно взыскивать долг. Это работает, если должник трудоустроен, у него есть счета в банке или депозиты. Приставы направляют во все банки и в бухгалтерию по месту работы человека свои извещения.

Далее обязаны реагировать организации:

- бухгалтерия автоматически списывает с заработной платы должника 50% средств на погашение долга;

- или банк списывает средства с карты или счета.

Приставы не могут взыскать больше чем 50% дохода человека в месяц.

Что делать, если денег не хватает? Можно обратиться в суд и попросить:

- об отсрочке выплаты долга по исполнительному производству, в связи с трудными обстоятельствами: заболевание, потеря трудоспособности, содержание детей и других иждивенцев. Если слова должник подтверждает документально, суд может ввести отсрочку на определенный период;

- о снижении размера ежемесячных взысканий. Основания те же, доказывающие наступление затруднительного положения у должника.

Списать долги по закону

В заключение

Законных способов избежать уплаты долга по кредиту нет. Поэтому в случае возникновения любых финансовых проблем необходимо сразу начинать действовать по такому алгоритму:

- Определитесь, насколько серьёзная ситуация и есть ли шансы в ближайшем будущем найти новый источник дохода;

- На основании этого попробуйте договориться с банком о небольшой отсрочке или рефинансировании кредита;

- Подготовьте документы на имущество, которое можно продать в счёт погашения задолженности;

- Соберите документы, которые помогут защититься от коллекторов (всевозможные справки, доказывающие реальный факт наличия финансовых проблем) и ждите суда.

- Если есть возможность – не прекращайте ежемесячные выплаты полностью, вносите хотя бы минимально допустимую для вас сумму. Тем самым вы даёте понять банку, что не отказываетесь от своих обязательств. Такая превентивная мера повысит лояльность кредитора – говорят эксперты.

В каждом банке есть отдел работы с проблемными клиентами, так что при появлении малейших сложностей необходимо напрямую выходить на этого специалиста и пытаться решить проблему.

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.