Рассчитать платёж по кредиту

Содержание:

- Кредитный калькулятор

- Виды погашения заемных средств по кредитным картам Сбербанка

- Какой вид платежа выгоднее для заемщика?

- Как узнать процент по кредитной карте?

- Зачем использовать кредитный калькулятор

- Калькулятор кредитов: как пользоваться?

- Что выгоднее: досрочное погашение с уменьшением срока кредита или досрочное погашение с уменьшением ежемесячного платежа?

- Что такое процентная ставка и от чего она зависит?

- Что это за программа?

- Примеры расчёта выплат по кредиту

- Комиссии при досрочном погашении

- Расчёт графика платежей в банке

- Порядок расчета займа с помощью калькулятора

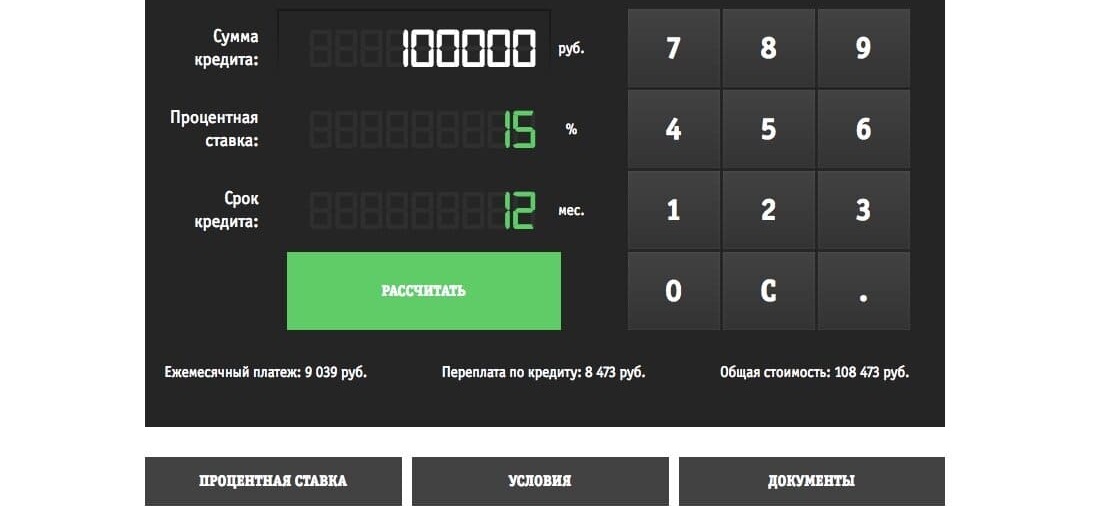

Кредитный калькулятор

Для установления полной стоимости кредита и получения примерного графика лучше использовать калькулятор кредитной карты, например, Сбербанка и рассчитать. Для этого требуется ввести исходные параметры:

- Сумма лимита. Вводите желаемый показатель для предварительного расчета, либо установленный кредитным договором, если вы уже стали заемщиком.

- Срок кредита. По принципу, указанному выше.

- Годовой процент.

- Комиссии. В нашем случае, это комиссия за обналичивание. Для получения графика с учетом максимально возможных расходов, вводите этот показатель. Фактически же, при безналичном обслуживании, расходы будут ниже.

- Ежегодное обслуживание влияет на полную стоимость кредита, но не на график, так как списывается один раз в год общей суммой. Для учета полной стоимости он может быть посчитан.

- Страхование (при наличии).

У всех банков и на разных сайтах есть свои инструменты расчетов, можете воспользоваться любым.

Для уточнения ежемесячного платежа лучше использовать калькулятор кредитной карты, Сбербанк предоставляет его на своем сайте

И обратите внимание, что у каждого банка своя методика расчета, поэтому калькулятор кредитных карт разных банков может выдать разные результаты при одинаковой сумме задолженности

Виды погашения заемных средств по кредитным картам Сбербанка

Держатели кредиток Сбербанка, успевающие погасить задолженность до окончания льготного периода, могут пользоваться кредитными ресурсами без переплаты в форме процентов. Под льготным периодом понимается временной промежуток, в течение которого финансовое учреждение дает возможность физическим лицам из числа держателей карт пользоваться заемными средствами по нулевой процентной ставке.

Существует два варианта погашения задолженности:

- досрочный (до истечения льготного периода);

- ежемесячными платежами по кредитной карте Сбербанка.

Для первого случая необходимо придерживаться сроков отчетного и платежного периодов. Сбербанк устанавливает общий льготный временной интервал, равный 50 дням. В него входят 30 дней отчетного периода и 20 дней платежного. В последний день отчетного периода банк формирует свод расходов по карте и итог задолженности за последний месячный интервал. После этой даты у держателя карты есть 20 дней, чтобы погасить появившуюся задолженность.

Если успеть пополнить карту на сумму займа до истечения последних суток платежного периода, то проценты применяться не будут. Размер обязательных платежей будет зависеть от наличия операций по снятию наличности с кредитки и предусмотренной платы за обслуживание карты.

При несоблюдении сроков льготного временного интервала возможны такие варианты:

- во время платежного периода был внесен минимальный ежемесячный платеж, который оказался меньше необходимой для погашения займа суммы;

- деньги не были внесены на карту.

В первом случае штрафов и неустоек не предусмотрено, к оставшейся непогашенной сумме кредита будет применяться указанная в договоре процентная ставка до момента окончательного погашения займа. Во втором варианте дополнительно будут начисляться неустойки.

На сайте финансовой организации приведен калькулятор по кредитной карте Сбербанка, помогающий определить, сколько дней бесплатного пользования средствами кредитки осталось в текущем отчетном периоде. Этот сервис направлен на устранение путаницы с идентификацией временных рамок льготных периодов.

Чтобы правильно рассчитать платеж по кредитной карте, необходимо ориентироваться на очередность погашения долга при зачислении средств на баланс кредитки:

- Оплата в счет основного долга (минимум 5% от потраченных средств, но не меньше 150 р.).

- Гасится имевшее место превышение лимита.

- Закрываются суммы по начисленным процентам за отчетный период.

- Последними идут в зачет комиссионные вознаграждения и неустойки.

Сумму, которая должна быть внесена на карту в качестве обязательного платежа, можно узнать:

- лично обратившись к банковскому сотруднику в одном из отделений организации;

- через систему Сбербанк-онлайн после успешной авторизации;

- позвонив на горячую линию банка.

Какой вид платежа выгоднее для заемщика?

Отличия между аннуитетной и дифференцированной схемой платежных расчетов:

- Аннуитетный платеж неизменен в течение всего срока выплаты кредита, когда дифференцированный – ежемесячно уменьшается.

- Дифференцированные выплаты на начальных сроках пользования займом получаются достаточно большими, что может вызвать трудности при погашении. При аннуитетной схеме такие риски отсутствуют.

- Расчет аннуитетного платежа более понятен клиенту, т.к. взнос всегда одинаков.

- Дифференцированная расчётная схема обязывает заемщика иметь на 20% более высокий доход, чтобы платежи первого времени были своевременными, а просрочки отсутствовали.

- При аннуитетных выплатах основной долг на начальных сроках уменьшается медленно, это приводит к большему размеру начисленных процентов по итогу. При полном досрочном погашении клиент банка потеряет средства, которые уже ушли в счет оплаты дивидендов кредитора. Расчет по дифференцированной схеме обеспечит заёмщику экономию даже при погашении долга на ранних сроках.

Каждая схема имеет плюсы и минусы, поэтому стоит рассматривать кредит как совокупность нескольких важных параметров

Клиенту стоит обращать внимание на стабильность выбранной финансовой организации, срок погашения займа, величину процентной ставки, тип ежемесячного платежа, возможность полного или частичного досрочного погашения, способы оплаты, наличие штрафных санкций и другие.

Как узнать процент по кредитной карте?

Платежный инструмент, с помощью которого клиенты имеют доступ к деньгам банка – это кредитная карта. Лояльность продуктовой линейки выражена в оформлении грейс-периода. Минимальный размер предоставляемого срока беспроцентного пользования заемными средствами составляет 20-25 дней, а максимальный – выше ста дней.

При рациональном использовании функции льготного периода потребитель не платит проценты. В этом случае расходуя кредитный лимит при возвращении средств в течение привилегированного периода, клиент пользуется картой бесплатно. То есть держателю карты не удастся совсем не платить проценты по кредитке.

Процесс начисления процентов активизируется в зависимости от возникновения задолженности или в день выписки. 3-10% от общей суммы долга – это размер ставки или минимального платежа для внесения средств.

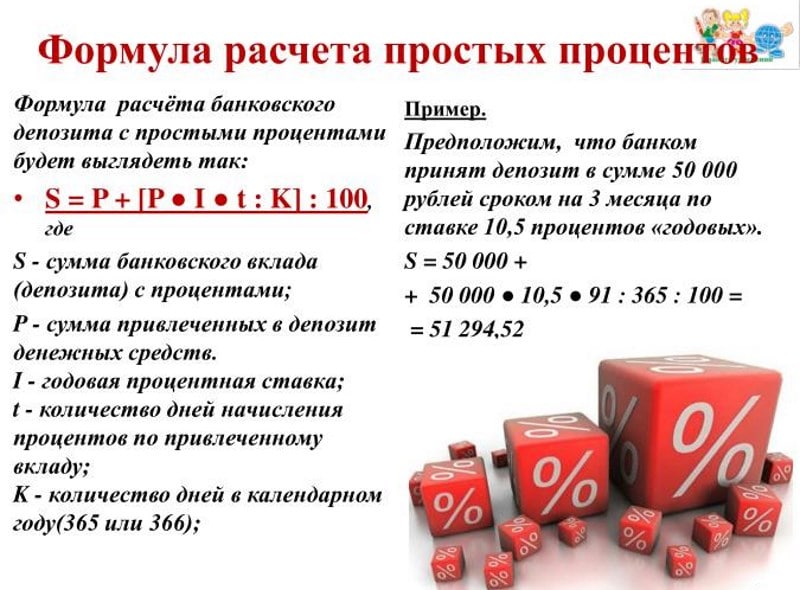

Формула расчета процентов по кредитной карте

В кредитном договоре можно узнать все условия процентных ставок за месяц. Общая стратегия, с помощью которой можно посчитать переплату, описана ниже. Для этого анализируется условия при оформлении кредитного договора.

Совершая покупки на 50 000 рублей за месяц, при 25 % ставки, у клиента образуется задолженность, сумма которой равна 12 500 рублей. Далее сумма делится на количество дней в году 365 либо 360 дней. Операция позволяет узнать дневную плату. Получившееся число (34,2) умножается на 30, то есть длительность отчетного периода. Следовательно, общая сумма процентов равняется 1027,4 руб.

Проценты за просрочку по кредитке.

Санкционные выплаты за просроченные (проценты) платежи делятся на три вида:

- Пени размером в 0,5-1,5%. Если сумма просроченного платежа составляет 1500 рублей, то образуется начисленная пеня максимум в 22,5 рублей.

- Установленная комиссия за просрочку в среднем равняется 500 – 800 руб. Фиксированный платеж оплачивается за образование просроченной задолженности.

- Штраф 2,5–10,5% начисленный на общую сумму задолженности. При обнаружении просрочки на сумму 13000 рублей платеж составит в диапазоне 325-1365 руб.

Переплата может быть комбинированной в зависимости от источника. То есть, пени, которые не имеют разового начисления становятся дополнением к единовременному штрафу к сумме задолженности. Он выплачивается за фактическое подтверждение просроченного платежа от покупки, а пени подсчитываются нарастающим итогом в течение обнуления финансовых обязательств.

Проценты за оплату.

Комиссия за снятие наличных в главном и дочерних банках, а также за перевод средств на дебетовую карту примерно равны и составляют 3% от суммы выдачи, но не менее определенной суммы. Обычно 350-450 рублей.

Также существуют лимиты на переводы и выдачу наличных в сутки 130 – 160 тысяч рублей.

Зачем использовать кредитный калькулятор

Главная задача онлайн-приложения: проведение подсчёта ежемесячных платежей, состоящих из двух частей – основной задолженности и начисленных на неё процентов. Кроме того, в онлайне можно рассчитать каким окажется размер переплаты в конце срока кредитования.

Если клиент банка при оформлении ипотеки изначально планировал выплачивать кредит досрочно, ему выгоднее сокращать сумму основного долга, нежели срок. Это позволит существенно сократить ежемесячный платеж и переплату по кредиту. Кредитный калькулятор с частичным досрочным погашением наглядно продемонстрирует выгоду, а также поможет сравнить оба варианта ЧДП друг с другом, выявить плюсы и минусы.

Калькулятор кредитов: как пользоваться?

Кредитный калькулятор предназначен для того чтобы любой желающий мог рассчитать кредит, то есть определить, какую сумму в конечном счете вам нужно будет заплатить, сколько нужно будет платить ежемесячно, какова полная стоимость кредита и сколько составит переплата по кредиту. Все расчеты производятся онлайн, при чем, моментально и абсолютно бесплатно.

Как рассчитать кредит?

Первое, что нужно сделать — выбрать тип кредита «Кредит наличными» или «Ипотека/Автокредит». После этого необходимо заполнить все известные вам поля и нажать на кнопку «Рассчитать». Кредитный калькулятор онлайн моментально просчитает:

- Размер ежемесячного платежа;

- Полную стоимость кредита (с учетом начисленной процентной ставки);

- Размер переплаты.

Как рассчитать ежемесячный платеж по кредиту?

Независимо от того, что вас интересует, ипотека или потребительский кредит, калькулятор просчитает для вас размер ежемесячного платежа по кредиту, то есть ту сумму, которую вам нужно будет вносить на счет банка каждый месяц. Однако есть один нюанс. Чтобы корректно рассчитать кредит, необходимо выбрать тип платежа — аннуитетный или дифференцированный. Если вы не знаете, какой тип платежей предлагает ваш банк, оставьте «Аннуитетный платеж», который установлен по умолчанию.

Как рассчитать переплату по кредиту?

Онлайн калькулятор кредита просчитает как его полную стоимость, так и переплату — ту сумму, которую вы фактически переплатите банку за услугу кредитования. Для большей точности желательно опять-таки указать тип платежа, но помните, что конечный результат может отличаться, поскольку в ходе оформления кредита могут возникнуть дополнительные расходы (за услуги страхования и финансовой защиты, а также другие дополнительные услуги банка).

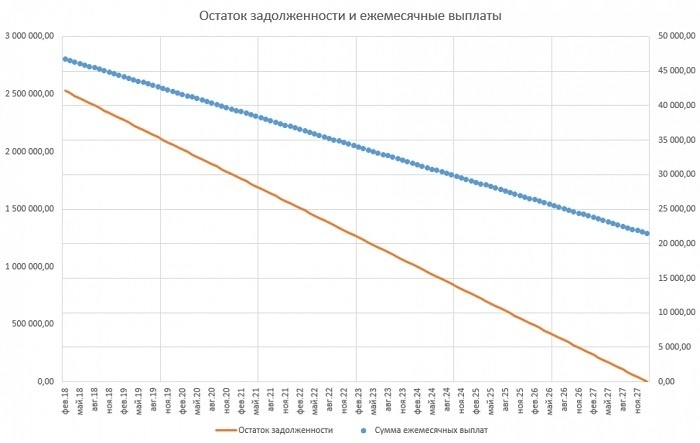

График погашения кредита

Если основные параметры кредита (полная стоимость, ежемесячный платеж и переплата) будут рассчитываться автоматически, по мере того, как вы будете изменять заданные параметры, то график погашения кредита высветится только после того, как вы нажмете кнопку «Рассчитать». Система просчитает для вас, сколько вам нужно будет оплачивать каждый месяц, и каков будет остаток долга после каждого последующего внесения платежа.

Кредитный калькулятор ипотеки

Еще два банковских продукта, которые можно рассчитать, используя кредитный калькулятор — ипотека и автокредит. От стандартного калькулятора он отличается только наличием одного дополнительного поля «Первоначальный взнос». Введите в эту графу ту сумму, которую сможете внести для покупки недвижимости или автомобиля в кредит, чтобы система точнее рассчитала для вас ежемесячные платежи и составила график погашения кредита.

Что выгоднее: досрочное погашение с уменьшением срока кредита или досрочное погашение с уменьшением ежемесячного платежа?

Ипотеку или кредит выгоднее досрочно погашать с уменьшением срока кредита, когда сумма ежемесячного платежа остается прежней, а из основного долга (именно из основного долга) вычитается сумма досрочного взноса.Обычно досрочный платеж вносится одновременно с ежемесячным платежом. При этом стандартный ежемесячный платеж идет на погашение и долга и процентов, а дополнительный взнос идет только в счет погашения основного долга.

Используя кредитный калькулятор Вы можете подобрать наиболее удобную для Вас схему досрочных платежей.

Обратите внимание, что чем раньше вносится дополнительный платеж, тем меньше получается итоговая переплата по кредиту. Давайте обратимся к кредитному калькулятору и проведем эксперимент:К примеру, возьмем потребительский кредит 500 000 рублей на 5 лет под 20 процентов годовых с 1 января 2018 года

Давайте обратимся к кредитному калькулятору и проведем эксперимент:К примеру, возьмем потребительский кредит 500 000 рублей на 5 лет под 20 процентов годовых с 1 января 2018 года.

Рисунок 1. Исходные данные

Без досрочных взносов ежемесячный платеж будет составлять 13 246,94 рублей. Переплата за 5 лет составит 294 816,51 рублей.

Рисунок 2. Переплата без досрочных взносов

Теперь в таблице добавим досрочный взнос в размере 50 000 рублей 1 января 2019 года.

Рисунок 3. Добавление досрочных взносов

Экономия за счет досрочных взносов составит 52 738,30 рублей, а срок кредита уменьшится на 7 месяцев.

Рисунок 4. Экономия за счет досрочных взносов

Если же мы изменим тип погашения на “досрочное погашение кредита с уменьшением суммы ежемесячного платежа”, с помощью кнопки “Уменьшение платежа”, то цифры будут следующими: размер ежемесячного платежа станет 11 704,19 рублейА экономия за счет досрочных взносов составит 22 509,35 рублей.

Рисунок 5. Переплата в случае досрочных взносов с уменьшением платежа

Для наглядного сравнения в таблице “Результат” показана экономия для двух видов досрочных взносов. Очевидно, что досрочные взносы с уменьшением суммы платежа менее выгодны.

Но что выгоднее, сделать разовый взнос по-больше или делать досрочные взносы чаще, но меньшего размера. Снова обратимся к нашему калькулятору: разделим 50 000 на 5 взносов по 10 000 каждые 2 месяца:

Рисунок 6. Частые досрочные взносы, но меньшего размера

Мы видим, что теперь экономия составляет 64 593,99 рублей, а срок кредита уменьшился на 8 месяцев:

Рисунок 7. Максимальная выгода при частых небольших досрочных взносах

Таким образом мы можем сделать вывод, что переплата по кредиту будет меньше, если делать частые небольшие досрочные взносы с уменьшением срока кредита, а начинать делать такие взносы лучше на первых этапах кредитования.

Используя кредитный калькулятор calculator.ru.com вы можете составить наиболее выгодный график досрочного погашения кредита. Тем более, что наш кредитный калькулятор позволяет комбинировать различные типы досрочных взносов, а также позволяет менять процентную ставку по кредиту.

Что такое процентная ставка и от чего она зависит?

Процентая ставка — самый важный параметр при расчете кредита. Измеряется в процентах годовых. Он показывает сколько процентов начисляется на сумму долга за 1 год. Но фактически проценты начисляются не один раз в год, а ежедневно в размере ставки, разделенной на 365 дней.

У каждого банка есть свои программы кредитования и свои процентные ставки.

Основные факторы, влияющие на процентную ставку:

-

Ключевая ставка Центробанка. Чтобы дать вам кредит, банк занимает у ЦБ по ставке, равной ключевой, накидывает еще несколько процентов сверху и дает вам в долг под более высокий процент, зарабатывая на разнице. Выгоднее брать кредит, когда ключевая ставка ниже: вы заплатите меньше процентов. На очередном заседании ЦБ может как повысить, так и понизить ставку или оставить без изменений. Это решение принимается в зависимости от экономической ситуации.

Сейчас ключевая ставка равна 5.00%. А вот так она менялась за последние годы:

График изменения ключевой ставки с 2013 по 2021 год

- Тип кредита. Чем больше риска несет кредит для банка, тем он дороже. Например, ипотечный кредит дешевле потребительского кредита или кредита наличными. Причина проста — при выдаче ипотеки банк берет в залог недвижимость, невелируя этим риски невыплаты кредита. При выдаче кредита наличными на любые цели у банка нет способа гарантировать возврат, поэтому ставка гораздо выше.

- Характиристики заемщика. Среди них кредитная история и отношения с банком. Кредитные организации оценивают надежность потенциальных заемщиков и делают более выгодные персональные предложения потенциальным клиентам, в надежности которых они уверены. Своим зарплатным клиентам многие банки предоставляют скидку в размере 0.3 — 0.6 процентных пункта.

Что это за программа?

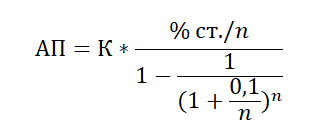

Кредитный калькулятор онлайн — это специальная программа, которая осуществляет предварительный расчет ежемесячного платежа по формуле аннуитетных платежей (то есть равных сумм оплаты в течение всего срока договора), исходя из условий, заданных пользователем.

|

Платежи рассчитываются в режиме онлайн, то есть результат расчета выдается незамедлительно. Для получения результата не требуется предоставление персональных данных или предварительная регистрация в системе. |

В итоговом результате отражаются:

- условия кредитования, заданные пользователем;

- сумма ежемесячного аннуитетного платежа;

- сумма процентов, которые будут уплачены банку за весь срок кредита (переплата);

- график оплат на весь период действия договора (отдельно проценты и кредит);

- список банков, предлагающих услуги кредитования, соответствующих заданным или близких к ним.

Примеры расчёта выплат по кредиту

Калькулятор выплат по кредиту подходит для всех видов кредита, в том числе для ипотеки. В этой части статьи мы наглядно покажем, чего иногда могут стоить скрытые условия или комиссии. Сначала, рассчитаем ипотеку на рекламных условиях: сумма кредита – 2 000000 рублей, процентная ставка – 9,9%, срок – 240 месяцев.

Суммой кредита при ипотеке считают стоимость объекта кредитования минус первоначальный взнос. Фактически, если брать наш пример, где сумма первоначального взноса составляет 10%, полная стоимость объекта – 2 200 000 рублей.

В данном случае придется ежемесячно выплачивать банку 19 168 рублей, а общая переплата составит 2 600 346 рублей. Включим комиссии, которых не избежать:

- Оплата банковской ячейки для совершения аккредитива – 3 000 рублей;

- Обязательное страхование жизни – 12 000 рублей в год (1000 рублей в месяц);

- Комиссия за дистанционное обслуживание – 150 рублей ежемесячно.

Это неполный набор, с которым придётся столкнуться при оформлении ипотеки в большинстве банков России. Штрафы и пени за нарушение заемщиком финансовой дисциплины мы в расчет не берем, хотя исключать их на 100% тоже нельзя. Калькулятором учитываются все комиссии и штрафы в сумме, так удобнее.

Важно отметить, что, как правило, к ипотечным программам банки применяют минимальный набор комиссий. Что касается потребительского и автокредитования, а в особенности кредита наличными, то там спектр несколько шире

При этом принцип расчета любого вида кредита одинаков. Помните, что бесплатный сыр бывает только в мышеловке. Наш калькулятор основан на алгоритмах, используемых Центральным банком России, поэтому точность расчетов обеспечена.

Комиссии при досрочном погашении

Фактически, на данный момент не существует четкого закона-регулятора о начислении комиссий либо её размера. Каждый банк оставляет за собой право решать и устанавливать нормы штрафов либо компенсаций на свое усмотрение! С другой стороны, порядок досрочного погашения кредита регламентируется Федеральным Законом №284 о внесении изменений в статьи 809 и 810 Гражданского кодекса Российской Федерации.

Если говорить просто, то юридически мы не можем говорить про комиссии при полном досрочном погашении, но есть ряд нюансов, которые использует банк для получения дополнительной выгоды или ограничений при полном досрочном погашении кредита.

На 2020 и начало 2021 года мы можем констатировать факт, что дополнительных комиссий при полном досрочном погашении – нет! Комиссии компенсированы в обязательном страховании жизни, комиссии за оформление договора и ведение Вашего счёта. Вы обязательно столкнетесь с 2-3 комиссиями при получении ипотеки и как минимум с одной при получении потребительского кредита. Обязательно дочитайте статью до конца, чтобы узнать о негативных моментах полного досрочного погашения кредита.

Расчёт графика платежей в банке

Вопрос актуальный и имеет несколько вариантов развития. Самый простой – это расчёт графика платежей на официальном сайте банка. Крупные банки внедрили эту функцию совсем недавно и основана она на трех показателях: сумма кредита, процент по кредиту и период кредитования. Это удобный способ рассчитать кредит, но в чём подвох?

- Низкий процент. Банк злоупотребляет подачей информации и всегда скрывает реальные проценты по кредиту. Простой рекламный ход, когда 11-12% годовых превращаются в 18-25%. Да, ставка такая есть, но только для зарплатных или действующих клиентов банка. И да, зачастую кредитный калькулятор банка автоматически ставит минимальную процентную ставку.

- Тип кредита. Аннуитетный или дифференцированный. Некоторые банки злоупотребляют этими понятиями, автоматически выставляя аннуитетный тип кредитования. Но, что если Ваш кредит ипотека и у Вы хотите погасить кредит досрочно? Подробнее о двух типах кредита мы написали в этой статье.

- Страхование жизни. К примеру, Россельхозбанк обязал нас оформить страхование жизни. Сумма кредита составляла 550 000 рублей на 5 лет. А сумма страхования составила 55 000 рублей, то есть 11 000 рублей в год. Это законно? Да, ведь никто не заставляет нас брать кредит именно здесь, возьмите в другом месте.

Есть ещё много нюансов, которые мы не можем описать в рамках одной статьи. Мы специально выделяем активными ссылками материалы, которые Вам желательно прочитать и сопровождаем каждый из них примерами из реальной жизни. Потратив 20-30 минут на их прочтение, Вы будете лучше понимать, как устроена система кредитования в России не станете жертвой обмана.

Может ли банк не рассчитывать график платежей?

Может! По закону банк обязан предоставить исчерпывающие данные по Вашему кредиту, включая множество значений. Все они указаны в договоре и ещё буквально 2-3 года назад было именно так. Только некоторые банки предоставляли график платежей или давали открытый доступ к кредитному калькулятору

Мы не будем заострять на этом внимание, так как Вы находитесь на сайте кредитного калькулятора, где этот график можно получить за несколько простых действий. Вам лишь надо внимательно ознакомиться с договором и самим составить график платежей на нашем или ином сайте

Порядок расчета займа с помощью калькулятора

Существует 2 варианта расчета займа

Первый — предварительный расчет, когда вы хотите взять наличные в кредит. Для данного расчета дата первого платежа не нужна. Ее можно оставить по умолчанию. Она не влияет на размер ежемесячного платежа.

Сумма займа — она прописана в кредитном договоре и берется без учета первоначального взноса на товар или услугу.

Процентная ставка — номинальная ставка по займу без учета комиссий и страховки. Берется из договора займа. Можно ввести 3 знака после запятой.

Выражается без деления на сто.

Срок — целое число месяцев на которе берется займ. Если у вас 2 года к примеру, то нужно ввести 24 месяца

Второй вариант — расчет существующего займа

Далее идет поле — дата первого платежа. Этот параметр уже важен когда вы взяли кредит

Для взятой ссуды важен расчет по дате. Т.е при построении графика указывается дата очередной выплаты — номер дня в месяце.

Расчет с учетом дат важен при досрочных погашениях. От даты досрочного внесения средств зависит то, в каком месяце будет новый уменьшенный платеж.