Где смотреть номер карты сбербанка мир для перевода денег

Содержание:

- С помощью sms

- Как узнать номер карты Сбербанка через телефон

- Место нахождения дополнительных кодов

- Как узнать баланс карты Сбербанка через мобильное приложение «Сбербанк Онлайн»

- Как еще можно узнать баланс карты Сбербанка?

- Виды карты

- Сколько должно быть цифр на карте Сбербанка?

- Для чего необходим номер карты

- Особенности системы МИР

- Типы карт

- Функционал и оформление зарплатной карты Мир и ее виды

- Что можно определить, глядя на банковскую карту

- Что делать, если активация не прошла

- Почему навязывают карту Мир

- 5 способов пополнения баланса

С помощью sms

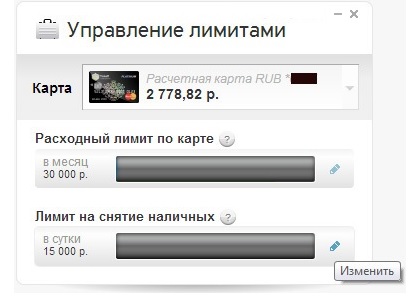

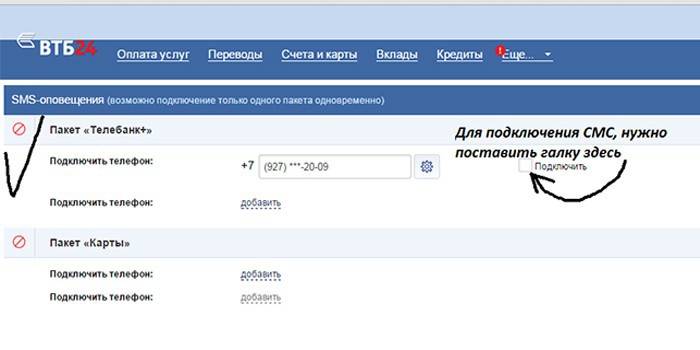

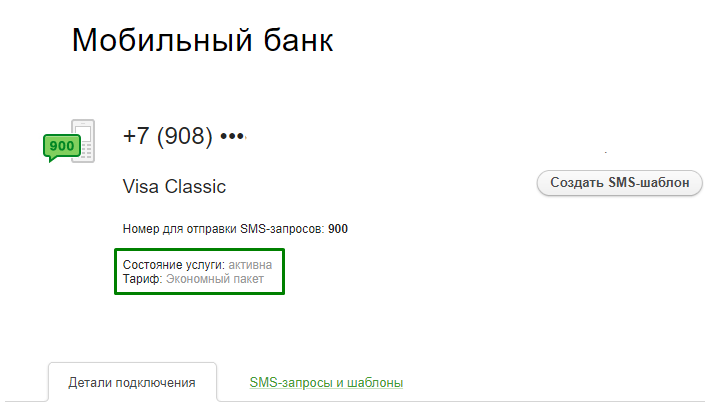

По карте «Мир» можно подключить Мобильный банк. Опция доступна клиентам Сбербанка, ВТБ 24 и практически всех остальных банков. Узнать, подключена ли такая услуга, можно онлайн в личном кабинете либо обратиться в колл-центр, представиться, сообщить необходимые данные и получить ответ.

Рис.1 Узнать, подключен ли этот сервис, и на какой именно номер, можно онлайн в 1 клик

Рис.1 Узнать, подключен ли этот сервис, и на какой именно номер, можно онлайн в 1 клик

Инструкция по проверке остатка описана в таблице.

| Банк | Сбербанк | ВТБ 24 |

| sms | Баланс ХХХХ* Остаток ХХХХ* 01 ХХХХ* |

логин** |

| номер | 900 | 5211 для МТС и 8 910 4 35 35 00 для других операторов |

*последние 4 цифры в номере карты.

Рис.2 Эти цифры всегда находятся на лицевой стороне пластика

Рис.2 Эти цифры всегда находятся на лицевой стороне пластика

**Логин пользователь получает при открытии личного кабинета в сервисе Телебанк ВТБ24. Он является единым для мобильного банка и онлайн и онлайн аккаунта.

Если логина нет, пользователь с номером Мегафона, Билайн или МТС может создать его самостоятельно, следуя такой инструкции:

- На телефоне набирают комбинацию *124# и клавиша вызова.

- Далее в ответ на поступившее сообщение о наборе логина нажимают «0».

- Затем банк совершает обратный звонок на телефон, в котором в режиме автоответчика сервис предлагает создать уникальный логин или (при возникновении затруднений) связаться с оператором.

- Пользователь вводит логин, нажимает «отправить».

- Затем указывает последние 4 цифры в номере карты и проверяет ее баланс – соответствующая информация поступает в sms.

Все остальные клиенты могут получить или восстановить логин с помощью звонка на горячую линию 8 800 100 24 24 либо увидеть эту комбинацию в договоре банковского обслуживания. Если за это время номер телефона изменился, необходимо обратиться в любой офис банка, взяв с собой паспорт.

Как узнать номер карты Сбербанка через телефон

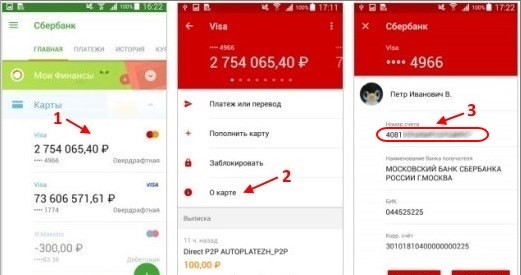

Кроме того, можно воспользоваться мобильным приложением Сбербанка, разработанным специально для операционных систем мобильных телефонов. Специалисты в целях безопасности советуют использовать только лицензированные приложения. К примеру, владельцы телефонов Apple могут скачать моб. приложение в магазине AppStore.

В мобильном приложении так же, как и в интернет-банке, в разделе «Карты» отображаются все действующие продукты. Нажав на выбранный продукт, клиент сможет получить сведения о шести первых и четырёх последних знаках уникального кода карточки.

Место нахождения дополнительных кодов

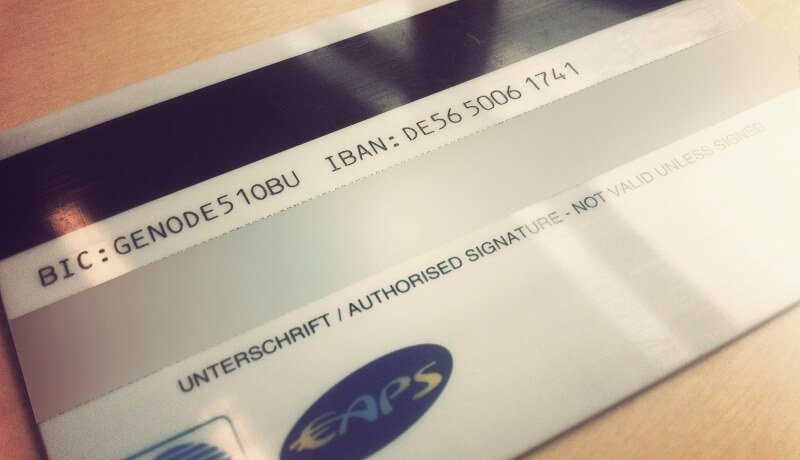

Где находится код безопасности на карте Visa? Проверочный код CVV2 нанесен на обратной стороне пластиковой карточки, в конце бумажной полосы для росписи собственника. Он представлен тремя цифрами. Немного сложнее дело обстоит с MasterCard. У нее, также на оборотной стороне, приведены две цифровые комбинации. Первая, четырехзначная, дублирует окончание номера пластика, а вторая, трехзначная, и есть CVC2 код.

Расположение кодов CVV2, CVC2, CID и MirAccept на картах.

Где на карте Сбербанка Visa Virtual или MasterCard Virtual, а также на аналогичных виртуальных картах других банков расположен код для электронных расчетов? У Альфа-Банка на Virtual Card его можно увидеть на фотографии лицевой стороны карточки вместе с остальными реквизитами. В остальных случаях он высылается посредством СМС на привязанный к электронному кошельку в момент его регистрации мобильный номер. Его, как и PIN, следует запомнить или же записать.

Где код безопасности на карте Maestro? Для расчетов за товары, приобретенные в интернете, CVV/CVC-код на карте Сбербанка Маэстро не предусматривался изначально. Пластик выпускался для выплаты заработной платы с целью последующего её обналичивания через банкомат, а также для оплаты товаров или услуг через банковский терминал.

Отсутствует такой код и у дебетовых карточек низшего класса Electron и Electronic. У них такие же функции, как и у Maestro. Для онлайн-шоппинга, в таком случае, следует оформить пластик с соответствующим допуском (например, Visa Classic).

В целях безопасности рекомендуется на таком пластике не держать деньги, а переводить их туда только для совершения конкретных покупок в интернете. Примером может служить следующий порядок действий: после регистрации на сайте продавца набираете виртуальную корзину, смотрите итог, а затем переводите на карточку с кодом CW CVC необходимую для оплаты сумму, что защитит вас от фишинга.

В последнее время банки-эмитенты, при оформлении Visa Electron, генерируют код CVV2, но не наносят его на тыльную сторону банковской карточки. Его, вместе с ПИН-кодом, печатают в закрытом конверте.

Наличие секретного кода вовсе не означает, что это необходимое и достаточное условие для осуществления онлайн-шоппинга. Истребование CVV2/CVC2 не является обязанностью продавца, а лишь его возможность удостовериться в праве покупателя расплачиваться указанной банковской карточкой. Возможность проведения платежей в режиме CNP банками по различным видам карт может быть заблокирована, а поэтому наличие кода не может быть достаточным.

Как узнать, можно ли с конкретного пластика рассчитываться за онлайн-покупки? Уточнить это можно при ее оформлении или по телефону горячей линии банка, приведенному мелким шрифтом на тыльной стороне пластика.

Как узнать баланс карты Сбербанка через мобильное приложение «Сбербанк Онлайн»

Если у вас смартфон, то настоятельно рекомендуем установить мобильное приложение «Онлайн Сбербанк», в котором очень удобно отслеживать баланс своих карт.

Помимо баланса, вы сможете оплачивать услуги ЖКХ, мобильную связь, кредиты и т.д. Здесь очень удобно переводить деньги (наверное уже слышали про денежные переводы по номеру телефона). «Сбербанк Онлайн» сэкономит ваше время.

Многие не разбираются, как установить приложение, как в нем зарегистрироваться, где взять логин и пароль для входа. Мой совет, возьмите паспорт и посетите ближайшее отделение Сбербанка. Консультанты за 5 минут все установят и настроят, я сделал именно так.

И напоследок давайте перечислим все способы проверки баланса карты Сбербанк:

- Проверить баланс можно в любом отделении Сбербанка;

- Через терминал банкомат;

- С помощью отправки СМС на номер 900 с текcтом «Баланс ХХХХ» (где Х — это 4 последние цифры вашей карты);

- С помощью USSD запроса *900*01# + Вызов;

- С помощью мобильного приложения «Сбербанк Онлайн»;

- Позвонить на номер 900, связаться со специалистом.

Как еще можно узнать баланс карты Сбербанка?

Есть еще один способ узнать баланс карты Сбербанка через телефон. Существует специальный USSD запрос — наберите *900*01# + Вызов. Отправив запрос, на экране телефона появится уведомление «Ваша заявка принята. Сбербанк». Через несколько секунд, вам поступит СМС сообщение, где будет указан баланс вашей карты.

Если к вашему номеру привязаны несколько банковских карт Сбербанка, то вы получите баланс только одной из карт. Мне не удалось разобраться, как получить информацию по другой карте. Также, из недостатков хочу отметить, что этот сервис доступен только для абонентов Билайн, Мегафон и Теле2 (так указано на официальном сайте Сбербанка).

Виды карты

На данный момент для физических лиц разработано несколько дебетовых вариантов пластика, различающихся по условиям обслуживания и получения.

Классическая

Карта доступна гражданам РФ при достижении возраста четырнадцати лет. Возможно самостоятельное получение или оформление в рамках зарплатного проекта.

Карта обладает рядом особенностей и включает следующие возможности:

- Пополнить баланс можно разными способами: наличным и безналичным. Это касается любых переводов с различных платежных систем.

- Товары и услуги можно оплачивать через специальные терминалы, которые установлены в организациях и магазинах. Доступна бесконтактная форма платежа. Схожие операции доступны и через Интернет.

- При помощи подключения приложения для мобильных телефонов и планшетов, а также сервиса «Сбербанк Онлайн» осуществляется контроль расходов и управление счетом.

- Дополнительная услуга по автоматическому платежу обеспечивает своевременную оплату ЖКХ и пополнение баланса сотового телефона.

- Пользователь карты получает возможность использовать бонусную программу «Спасибо», которая позволяет клиентам Сбербанка накапливать баллы и расплачиваться ими.

- Дополнительно доступна услуга «Копилка», которая обеспечивает создание отдельных накоплений.

- Оформление бесплатно, а срок действия составляет 5 лет.

При помощи классической карты можно совершать стандартные операции, а также накапливать бонусы, которые используются для получения скидок в магазинах-партнерах.

Золотая

Карта Gold системы Мир от Сбербанка относится к премиальным, так как она дает возможность клиенту подчеркнуть свой особый статус. Может входить в специальную группу для получения бюджетных начислений, но только при желании пользователя или работодателя.

Голд карта обладает следующими возможностями:

- Доступна при подтверждении регистрации на территории РФ. Клиент должен достигнуть совершеннолетнего возраста.

- Золотой вариант дает преимущество, которое заключается в выпуске дополнительного пластика для пользователей от 7 лет с учетом привязки к основной карте.

- Бонусы Спасибо могут составлять до 20% от суммы покупки у партнеров и 0,5% от Сбербанка.

- Дистанционная система «Мобильный банк» и онлайн-ресурс для физических лиц, который доступен в форме личного кабинета, позволяют осуществлять полный контроль за всеми операциями.

- Расплачиваться можно путем снятия наличных или при помощи бесконтактного перевода.

- При оплате через Интернет премиум-картами дополнительная безопасность обеспечивается технологией 3D-secure.

- Безналичный перевод действует во всех банкоматах и терминалах самообслуживания.

- Дополнительный кэшбэк для пользователей.

- Срок действия составляет 5 лет.

Для получения повышенных бонусов Спасибо по карте МИР Золотая необходимо в течение месяца совершать операции, подпадающие под категорию премирования, на сумму более 15 000 руб. Начисление будет производиться в следующем расчетном периоде. Учитывается, что именно бонусная программа от Сбербанка является альтернативой популярному кэшбэку.

Пенсионная

Данный вариант доступен только получателям социальных выплат от пенсионного фонда. Достоинство этой карты заключается в том, что здесь начисляется процент на остаток до 3,5% годовых.

Возможности пенсионного пластика таковы:

- Полный доступ к управлению счетом, который обеспечивается при помощи мобильного приложения и Сбербанк-онлайн.

- Удобный безналичный расчет через Интернет и в офлайн-точках продаж товаров и услуг, с возможностью использования технологии MirAccept.

- Уменьшенная комиссия по услуге «Автоплатеж» при оплате ЖКХ.

- Беспроцентное снятие наличных через банковские терминалы Сбербанка. С использованием терминалов самообслуживания можно переводить полученные деньги на другие счета.

Сколько должно быть цифр на карте Сбербанка?

Всего 16 символов, которые разделены на 4 группы по 4 цифры для улучшения восприятия. Также можно встретить карты, где знаки разделены всего на 2 блока.

В зависимости от используемой платежной системы, могут выпускаться и карты, номера которых состоят из 13, 18 или 19 цифр. Но подобные варианты являются скорее исключением из правил.

Расшифровка — что означают цифры на карте Сбербанка под именем

Как уже было сказано выше, когда получаете пластиковую карточку, то к ней привязывается уникальный идентификатор счета. Но это не просто набор случайных знаков. Каждая последовательность скрывает специальную информацию.

С помощью первых шести символов можно запросто определить, какая система используется — Visa (Виза), Maestro (Маэстро), MasterCard (Мастер Карт), какой банк выпустил карту.

- Следующее 2 цифры (седьмая и восьмая) — носят служебный характер и указывают на банковскую эмиссионную программу, тип карты — кредитная или дебетовая, валюту и т.д.

- Остальные знаки (кроме последнего) — это непосредственно номер Вашего счета — он уникален, в отличие от предыдущих символов;

- 16-ое число является проверочным, вычисляется по специальной формуле и напрямую связано с предыдущими знаками.

Под номером карты Сбербанка могут дублироваться первые 4 символа — это дополнительное доказательство подлинности носителя. Но используется такой метод не в каждом банке.

Для чего необходим номер карты

Однако, предназначение № гораздо шире, чем обычная оплата услуг и товара:

- Он нужен, когда банкомат заглотил пластик, или при краже. Чтобы заблокировать пластик, потребуется назвать индивидуальную комбинацию цифр, по которой определяется принадлежность пластикового продукта. Чтобы избежать сложностей с блокировкой, указанную комбинацию стоит выучить или выписать отдельно.

- Карточкой можно пополнять переведенными деньгами счета электронных кошельков, или наоборот, производить вывод средств.

- Получателю номер необходим для перевода денег от различных организаций, государственных структур, физических лиц.

- Иногда по комбинации цифр кредитки можно определить, кому она принадлежит (при создании распоряжений при перечислении средств), либо узнать привязанный № мобильного.

Поскольку присвоение определенной комбинации происходит упорядоченно, за уникальной цифровой комбинацией скрывается гораздо большая информация:

- о платежной системе;

- банке-эмитенте;

- регионе выпуска.

При выпуске пластикового продукта банк наносит множество символов и обозначений с оборота и на лицевой части карты, однако на любой карточке номер всегда указывают сверху, над информацией о держателе карточки и сроке ее действия.

Особенности системы МИР

Главная особенность данной системы заключается в независимости ее доступности и функционирования от геополитической ситуации в мире. Все сбои связаны исключительно с внештатными обстоятельствами внутри структуры. Карта МИР Сбербанка России выдается бесплатно, однако обслуживание приходится оплачивать ежегодно. Правда, для такого пластика действуют вполне доступные тарифы.

Карты платежной системы МИР Сбербанк получили широкое распространение среди сотрудников бюджетных организаций. Пользование системой является обязательным для студентов, на такой пластик начисляют пенсионные выплаты.

Желающим оформить такой пластик необходимо знать все плюсы и минусы карты МИР Сбербанка. К преимуществам можно отнести:

- Бесплатный выпуск.

- Большой срок действия.

- Защиту от геополитических потрясений.

- Широкую сеть точек обслуживания (банковских отделений, банкоматов).

- Высокие лимиты снятия наличных.

- Возможность совершения разнообразных платежей.

- Низкую стоимость годового обслуживания.

- Доступ к мобильному банку и системе Сбербанк Онлайн.

- Подключение к бонусной программе Спасибо.

Преимуществом карты МИР от Сбербанка является достойный уровень безопасности. Для ее обеспечения имеется особая голограмма, специальный микропроцессор, скрытый логотип в виде графического обозначения рубля. Пользователям предлагается и бесконтактный вариант пластика. В программе обеспечивается безопасность дистанционных транзакций через интернет. Операции по карточке доступны почти в любом из банкоматов по всей территории России.

С помощью банковской карты МИР Сбербанка можно оплачивать покупки посредством приложения и совершать необходимые операции в онлайн-банкинге. Система обеспечена государственной поддержкой, что делает ее еще более надежной. Банк выпускает комбейджинговые карточки с чипом и магнитной полоской.

Важно! Расплачиваться платежной картой МИР Сбербанка можно не только в пределах РФ. Пользователям пластиковых карт такого типа предоставляются дополнительные возможности

Через мобильный банк можно выполнять транзакции с любого гаджета, подключенного к интернету. Сервис информирует держателя о списаниях со счета и начислениях средств на него. К тому же пластик выглядит достаточно современно и привлекательно

Пользователям пластиковых карт такого типа предоставляются дополнительные возможности. Через мобильный банк можно выполнять транзакции с любого гаджета, подключенного к интернету. Сервис информирует держателя о списаниях со счета и начислениях средств на него. К тому же пластик выглядит достаточно современно и привлекательно.

Из недостатков карты МИР Сбербанка, главным многие пользователи считают единственную валюту счета – рубли. Существуют и некоторые другие минусы:

- Система начала функционировать недавно, поэтому некоторые функциональные возможности еще дорабатываются.

- Многие компании вынуждены переходить на такие карточки и использовать в качестве зарплатных именно их. Этот момент закреплен законодательно.

- При снятии наличных в банкоматах других финансовых учреждений необходимо оплачивать комиссии.

- Некоторые онлайн-магазины не принимают такой пластик.

- В данной программе не оформляются кредитные карты МИР Сбербанк.

- Невозможно привязать карту другой системы к счету, на котором открыта карточка МИР.

- Услуга мобильного банка для большинства разновидностей пластика остается платной.

В некоторых регионах возникают сложности с поиском банкомата, в котором возможны платежи такой карточкой либо получение наличных.

https://youtube.com/watch?v=Iv6k2FHz8MY

Типы карт

На сегодняшний день банк выпускает дебетовые карты трех видов:

- классическая (отечественный аналог ПС MasterСard Standart и Visa Classic);

- золотая карта МИР;

- пенсионная.

Все виды отечественных карт от Сбербанка выпускаются исключительно дебетовыми, однако, к концу 2018 года анонсирован выпуск и кредиток.

Классическая Сбербанк-Мир

Представляет собой обычную пластиковую карту, оснащенную чипом безопасности и магнитной лентой. На лицевой стороне выбит 12-тизначный номер, срок действия и имя, фамилия владельца.

Получить её может любой желающий в рамках зарплатного проекта либо вне его. Используется данный вид пластика и с целью выплат по ряду государственных программ и пособий.

Нажмите на оранжевую кнопку «Заказать онлайн».

После, система предложит вам ввести персональные данные. После того, как вы заполните поля, отмеченные звездочками, перейдите на следующую страницу по зеленой кнопке «Далее».

Следующая страница предложит вам ввести данные своего паспорта, дату рождения и место регистрации.

Условия получения и использования, следующие:

- Выпускается карта бесплатно для всех желающих.

- Годовое обслуживание для бюджетников бесплатно с выпуском карты МИР Зарплатная.

- Для клиентов банка вне зарплатных проектов обслуживание составит – 750 рублей за 1 год, 450 – за последующие.

- Мобильный банкинг доступен, а стоимость пользования составляет 30 р. ежемесячно. Для бюджетников предусмотрен пакет Экономный – бесплатно.

- Комиссия в банкоматах Сбербанка – бесплатно, в других финансовых организациях – 1%, но минимум 100р.

- Снятие наличных ограничено – максимум 300.тыс рублей в сутки, 1,5 млн. рублей в месяц. Переводы – до 500 тыс. рублей в сутки.

- Бонус «Спасибо от Сбербанка» — 0,5% с покупки.

Золотая МИР от Сбербанка

Сбербанк позволяет оформить пластиковые карты более высокого уровня – Золотые карты МИР. Оформить её доступно любому гражданину РФ, и по собственному желанию, и в рамках зарплатного проекта в бюджетной или коммерческой организации.

Выпускается она бесплатно, однако имеются отличается следующими особенностями от Классической:

- Стоимость годового обслуживания составляет 3000 р в год.

- Максимальный лимит в сутки – 300 тыс. рублей, в месяц до 3 млн. рублей.

- Использование мобильного банка – бесплатно.

- Снятие наличных в банкоматах – бесплатно.

- Бонус «Спасибо» — 0,5% от покупки + дополнительный бонус в виде скидки от партнера сети.

Помимо вышеописанных тарифов, в Золотых картах доступна возможность бесконтактной оплаты, причем операции по чеку до 1000 рублей не требуют введения пин кода.

Пенсионная карта Сбербанк МИР

Платежный пластик от Сбербанка для пенсионеров называют по-разному: Пенсионная или Социальная.

Предназначена она с целью получения выплат от государства, а именно:

- пенсионные начисления;

- выплаты пособий людям с инвалидностью;

- помощь малообеспеченным слоям населения и льготным категориям.

Условия использования системы оплаты:

- Возраст от 18 лет.

- Вне зависимости от гражданства РФ, получить карту и выплаты на неё смогут лишь лица, имеющие право на получение пенсии и остальных социальных выплат.

- Регистрация постоянная или временная на территории Российской Федерации.

Тарифы:

- Выпуск карты осуществляется бесплатно, действует она 5 лет, в отличие от остальных пластиковых кошельков, имеющих срок эксплуатации 36 месяцев.

- Обслуживание карты бесплатно, но за дополнительную придется заплатить 150 рублей в год.

- Снятие наличных возможно исключительно в банкоматах Сбербанка.

- На остаток денежных средств начисляется 3,5% годовых.

- Условия использования мобильного банка аналогичны Классической карте.

Оформляется пенсионная карта в отделении Сбербанка при наличии паспорта и документа, подтверждающего право на получение социальных выплат.

Функционал и оформление зарплатной карты Мир и ее виды

Держатели национальных карточек «Мир» имеют возможность пользоваться всеми теми же услугами, которые предлагаются международными платежными системами «Виза», «Маэстро» и «Мастеркард».

- Совершение безналичных денежных переводов физическим лицам и организациям.

- Пополнение карты.

- Оплата товаров и услуг.

- Пользование бонусной программой «Спасибо».

- Привязывание карты к электронным кошелькам.

- Пополнение баланса мобильного телефона.

«Сбербанк» выпустил несколько разновидностей «Мир». В качестве зарплатной карты можно оформить классическую и золотую. Последний вариант предлагает наиболее выгодные условия обслуживания.

Оформить зарплатную карту Мир условия

Карта «Мир» для зарплатных клиентов выдается сроком на 5 лет. Открывается счет исключительно в российской валюте. Пластик имеет надежную защиту благодаря наличию специального чипа.

Для работников действует процент на остаток размером 3,5% годовых. Также владельцы имеют возможность пользоваться Мобильным банком. В течение двух месяцев клиент может применять его безвозмездно. С третьего месяца за пользование сервисом будет взиматься комиссия величиной 30 рублей ежемесячно.

Пополнять счет можно в офисах или банкоматах «Сбербанка». Никакой дополнительной платы за совершение этой операции не требуется. Снимать наличие средства можно такими же способами. Но в этом случае действует лимит – 15 тысяч ежедневно.

Если снимать в его пределах, то комиссия не взимается. При превышении лимита придется заплатить комиссию величиной 0,5%. Снять денежные средства можно и в банкоматах сторонних организаций. В этом случае размер комиссии составляет 1%, но не менее 100 рублей.

Владелец зарплатной карты имеет возможность переводить деньги на счет физического или юридического лица.

- В кассе банка.

- Через банкомат.

- С помощью интернет-банкинга или мобильного приложения «Сбербанк-Онлайн».

Наиболее удобны переводы, осуществляемые в онлайн-режиме. Для этого достаточно иметь под рукой компьютер или телефон и доступ в интернет. Перечисление денег осуществляется мгновенно.

Комиссия за денежный перевод взимается только при совершении операции между счетами, которые были открыты в разных городах. Размер дополнительной платы составляет 1%, но не более тысячи рублей.

Стоимость обслуживания

Зарплатная карта «Мир» выпускается на бесплатной основе. Для бюджетников не устанавливается также и плата за годовое обслуживание. Остальные же клиенты должны вносить оплату в размере 750 рублей за первые 12 месяцев и 450 рублей за последующие года.

Такая величина годового обслуживания намного меньше, чем предлагают международные платежные системы. Если работник бюджетной сферы уволится со службы, карточка будет переведена из статуса зарплатной в классический. Тогда плата за годовое обслуживание будет взиматься в стандартном размере.

Что можно определить, глядя на банковскую карту

Смотрим номер карты на своем пластике. Номер банковской карты – это индивидуальный номер, который присваивается конкретной карте конкретного клиента конкретной платежной системой в конкретном банке. Каждая банковская карта имеет свой, индивидуальный номер, который расположен на лицевой стороне карты чуть выше имени ее владельца.

https://youtube.com/watch?v=qbVBXAgYWy8

Номер банковской карты может быть:

- Напечатанным, т.е нанесенным на карту с помощью краски;

- Эмбоссированным, т.е. выдавленным на карте.

Номер карты состоит, как правило, из 16 цифр, разделенных на 4 блока по 4 цифры, и является номером доступа к банковскому счету владельца карты. Каждая цифра из номера на карте имеет свое, конкретное значение. Структура идентификационного номера пластиковой карты выглядит так:

где каждая из 16 цифр карты обозначает следующее:

- Первые 6 цифр — это банковский идентификатор эмитента (банка), выпустившего карту (БИН карты), который конкретная платежная система присваивает конкретному банку под конкретный тип карт

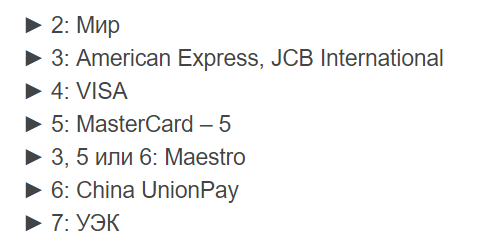

По БИН-у можно определить платежную систему и тип карты в рамках этой платежной системы, а первая цифра из шести, всегда показывает принадлежность к определенной платежной системе:

- Итак, номер карты всегда начинается с цифры, которая указывает на платежную систему, а именно: Мир — 2. VISA – 4; American Express – 3, MasterCard – 5, Maestro — 3, 5 или 6, JCB International — 3, China UnionPay — 6, УЭК — 7,

- Так, например, Классические карты МИР Сбербанка России начинается со следующих цифр — 2200 0000 0000 0000, а Дебетовая карта «Аэрофлот» (системы Visa Gold & Visa Classic) Сбербанка начинается с — 4279 0000 000 000

- Цифры с 7 по 15-ю — это идентификационный номер пластиковой карты и в нем зашифрован тип банковского продукта (кредитная или дебетовая карта), валюта карты, регион выпуска и другая информация.

- Последняя, 16 цифра – это проверочное число. По определенному алгоритму происходит проверка соответствия номера карты и проверочного числа, что позволяет определить «правильность» номера карты.

На отдельных видах карт номер банковской карты состоит из 18 и даже из 19 цифр, в которых обозначение 16 цифр — описано выше, а дополнительные цифры разделяют карты по подпрограммам или субнаправлениям, в рамках которых они эмитируются.

Из 18 цифр, как правило, состоят номера карт платежной системы Maestro, но бывают и карты платежной системы Visa.

Так, например:

- Номер карты мгновенной выдачи «Momentum» Visa Сбербанка России состоит из 18 цифр (4-4-4-6 знаков)

- Карта мгновенной выдачи «Momentum» Visa Сбербанка — из 18 цифр

- А номера карт платежной системы American Express состоят только из 15 цифр, разбитых на группы из 4-6-5 знаков.

- Из 15 цифр состоят и виртуальные карты Visa и MasterCard Сбербанка.

Иногда номер карты на поверхности банковской карты не указывается, но есть первые 4 цифры. Эти 4 цифры обычно указываются под первой группой цифр номера карты, наносятся типографским способом и обозначают четырехзначный BIN (BASE Identification Number — базовый идентификационный номер), который повторяет первую группу цифр номера карты.

При отсутствии на карте номера он укажет только, к какой системе относится карта. Так, например, в подарочной карте Visa Сбербанка иногда указываются только цифры 4374.

Можно ли по номеру узнать банк, которому принадлежит карта

Можно ли по номеру карты узнать банк, которому принадлежит карта? Узнать, а вернее определить, можно, но только нужной информации в открытом доступе практически нет.

Далее банковский идентификационный номер сверяется со списком банковских БИНов, но вот списка БИНов то как раз в свободном доступе не встречала. Думаю, что это является закрытой информацией платежных систем, которая доступна только ее участникам.

Принадлежность карты к конкретному банку проще определять по логотипу банка, который обязательно присутствует на карте. Логотип банка-эмитента, выпустившего карту, располагается в верхней части карты в правом или левом углу карты и идентифицирует карту как собственность конкретного банк.

Для чего нужен номер банковской карты

Номер банковской карты нужен для проведения следующих финансовых операций:

При перевыпуске карты в связи с утерей или в связи с изменением личных данных – номер карты частично изменится. При перевыпуске в связи с истечением срока ее действия может не поменяться.

Иногда люди путают понятия — номер карты и номер счета карты – это два разных номера, в которые вложена и разная информация, поэтому путать или подменять их нежелательно, могут быть проблемы при оформлении платежей и переводов с карты на карту. Кроме того, номер счета карты состоит из 20 цифр.

Что делать, если активация не прошла

Подобные случаи наблюдаются крайне редко, однако они не исключены. Если прошел 1 рабочий день, и доступ к счету все еще невозможен, а другие способы активации также не помогают, клиент может обратиться на горячую линию (8 800 555 555 0) или в любой офис Сбербанка. В последнем случае с собой понадобится взять только паспорт.

Основные причины невозможности активации связаны с техническими сбоями – например, пластик размагнитился, чип получил повреждения. Также неисправности могут быть связаны с банкоматом или с его неправильным использованием.

Рис.2. Вставлять пластик необходимо только так, как показано на рисунке. Лицевая сторона с номером должна «смотреть» вверх, а логотип платежной системы (в данном случае Visa) – располагаться в левом нижнем углу.

Рис.2. Вставлять пластик необходимо только так, как показано на рисунке. Лицевая сторона с номером должна «смотреть» вверх, а логотип платежной системы (в данном случае Visa) – располагаться в левом нижнем углу.

Нередко активация становится невозможной потому, что счет клиента арестован по причине неуплаты:

- алиментов;

- кредитов;

- штрафов;

- налогов и т.п.

В таком случае активировать карточку все равно возможно, но на балансе будет отражаться отрицательная сумма, например, -20000 руб. Для выяснения причин блокировки необходимо обратиться в банк. Если они связаны с арестом, клиент разыскивает контактные данные судебного пристава и уточняет, каким способом можно разблокировать счет. Процедура обычно занимает продолжительное время – 2-3 недели и более.

Почему навязывают карту Мир

Пользователям, которые не столкнулись с отказом международных систем по проведению безналичных платежей, не совсем понятно навязывание НПС «Мир». Стоит напомнить, что в 2014 году за границей было отказано в обслуживании карточных продуктов Visa, MasterCard гражданам РФ, невозможно было оплатить торговый сервис, а также снять деньги за рубежом.

Неправомерные действия были осуществлены иностранными партнерами без предупреждения, после чего Правительство РФ приняло решение о создании национальной системы, с безопасными условиями обращения банковских карт в любой точке мира, тем самым снизить долю сервиса международных платежных партнеров.

5 способов пополнения баланса

Положить средства на счет можно разными способами:

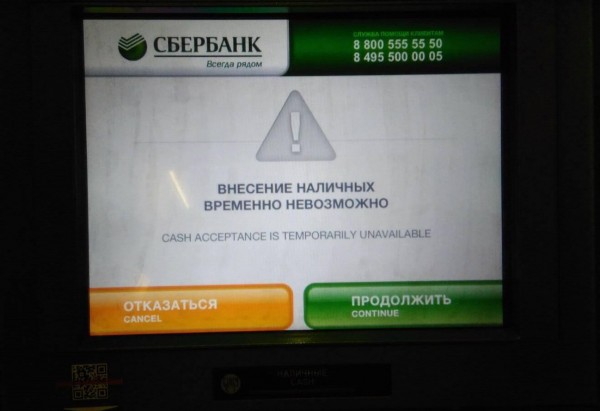

Наличными через банкомат при условии, что устройство обладает такой функцией и не переполнено купюрами. Уточнить режим работы, местоположение и функции банкоматов можно с помощью звонка в колл-центр.

Рис.5 Если устройство переполнено купюрами, оно не будет принимать наличные. В таких случаях придется искать другой банкомат

Рис.5 Если устройство переполнено купюрами, оно не будет принимать наличные. В таких случаях придется искать другой банкомат

- Перевести между своими счетами. Данная операция проводится онлайн или в банкомате, комиссия не взимается. Однако установлен суточный лимит в размере 1 млн. руб.

- Пополнить баланс с помощью карты другого банка через sms, онлайн в личном кабинете, в офисе или с помощью специальных сервисов.

Рис.6 Один из таких сервисов предлагает Тинькофф – как для своих клиентов, так и для клиентов других банков

Рис.6 Один из таких сервисов предлагает Тинькофф – как для своих клиентов, так и для клиентов других банков

- Перевести с электронных кошельков – например, Яндекс Деньги, Qiwi и многие другие. Такие операции всегда облагаются небольшой комиссией.

- Вложить сумму непосредственно через кассу банка – обычно так делают в том случае, если объем наличных слишком большой. Поэтому вкладывать через банкомат неудобно и небезопасно.