Обособленное подразделение: как платить налоги

Содержание:

- Разница и сходство филиалов и представительств

- Территориальная обособленность.

- В чем специфика филиала и представительства?

- Постановка на учёт в фондах

- Договоры с контрагентами

- Сравнение

- Когда ОП (обособленного подразделения) точно не будет

- По порядку рассчитайсь!

- Правила отражения в документации

- Регистрация обособленных подразделений ООО в налоговой инспекции

- Вместо ОП открыта новая организация

- Основные отличия

- Специфика налогового учета при наличии обособленных подразделений

- Правила постановки на учет

- Надо – не надо: не гадайте на ромашке

Разница и сходство филиалов и представительств

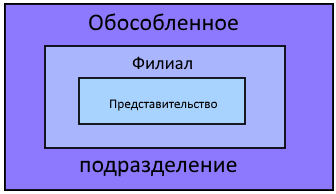

Структурное подразделение организации может существовать как филиал, представительство (согласно ГК РФ) или обособленное подразделение юридического лица (согласно НК РФ).

Гражданское законодательство различает два вида подразделений– это филиал и представительство (ст. 55 ГК РФ). Согласно этой статье представительство — это обособленное подразделение компании, расположенное вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту. Филиал, в свою очередь, это обособленное подразделение юрлица, расположенное вне места его нахождения, которое осуществляет все его функции или их часть, в том числе представительскую функцию.

Исходя из определений этих терминов, можно сделать вывод, что филиал существенно превосходит представительства по объему полномочий, и знак тождественности между ними ставить нельзя. Филиал, кроме представительских функции, может осуществлять все те действия, что и головная организация. Поэтому, делая выбор в пользу того или иного подразделения, необходимо понимать, какой функционал планируется делегировать подразделению.

Тем не менее, общих признаков у этих двух видов подразделений гораздо больше. Приведем их ниже.

-

Филиал/представительство не являются юридическими лицами, а выступают исключительно от имени юрлица, их создавшего.

-

Филиал/представительство действует на основании утвержденного создавшим его юридическим лицом положения о филиале (представительстве). Положение принимается одновременно с решением о создании филиала или представительства. Форма положения о филиале/представительстве законодательно не утверждена.

-

Наличие имущества у филиала (представительства). Ст. 55 ГК РФ указывает на то, что головная организация наделяет обособленное подразделение имуществом, но не указывает на обязанность выделять подразделение на отдельный баланс и открывать другой расчетный счет.

Термин «отдельный баланс» в законодательстве не содержится, но Минфин своими письмами еще в 2005 г. разъяснил, что отдельный баланс подразделения – это совокупность показателей, установленных организацией, для своих подразделений и отражающих ее имущественное и финансовое положение на отчетную дату.

-

Руководители представительств и филиалов назначаются юридическим лицом и действуют исключительно на основании его доверенности.

-

Отражение филиала/представительства в едином государственном реестре юридических лиц.

На данный момент создание филиала или представительства должно быть обязательно отражено в ЕГРЮЛ, а вот в уставе организации сведений о филиалах и представительствах является необязательным.

Для создания филиала или представительства необходимо принять соответствующее решение, разработать положение и осуществить регистрационные действия в налоговом органе.

Постановка на учет филиала/представительства в налоговых органах произойдет автоматически на основании сведений, содержащихся в ЕГРЮЛ. Каждое подразделение будет поставлено на учет месту своего нахождения.

Территориальная обособленность.

Налоговым кодексом не определено, что понимается для целей применения законодательства о налогах и сборах под территориальной обособленностью подразделения организации. Вместе с тем арбитражная практика по рассматриваемому вопросу не однозначна. Так, в постановлениях ФАС СКО от 29.11.2006 по делу № Ф08-6161/2006-2552А, ФАС СЗО от 02.11.2007 по делу № А26-11293/2005 отмечено, что исходя из положений ст. 11 НК РФ был сделан вывод о том, что под территориальной обособленностью подразумевается расположение структурного подразделения организации географически отдельно от головной организации и за пределами административно-территориальной единицы ее регистрации, подконтрольной тому или иному налоговому органу. То есть подразделение является территориально обособленным от головной организации в том случае, если оно находится на территории, где налоговый учет и налоговый контроль осуществляет иной налоговый орган, нежели тот, в котором организация состоит на учете в качестве налогоплательщика (см. Письмо Минфина России от 21.04.2008 № 03-02-07/2-73).

Одним из идентифицирующих признаков обособленного подразделения организации, не являющегося филиалом или представительством, в правоприменительной практике также признается адрес, по которому это подразделение осуществляет деятельность, отличающийся от адреса (места нахождения) самой организации.

Такого же мнения придерживается и Минфин (см., например, письма от 05.05.2017 № 03-02-07/1/27605, от 25.04.2017 № 03-02-07/1/24969, от 25.10.2016 № 03-02-07/1/61934, от 17.06.2016 № 03-02-07/1/35414), из которых следует, что территориальная обособленность подразделений определяется самостоятельными адресами.

Учитывая изложенное, финансовое ведомство считает, что, например, по месту выполнения организацией дорожных работ, не являющемуся объектом адресации, при отсутствии признаков ОП, определенных п. 2 ст. 11 НК РФ, нет оснований для постановки этого общества на учет в налоговых органах (Письмо от 04.09.2015 № 03-02-07/1/51191).

Итак, согласно разъяснениям Минфина одним из идентифицирующих признаков ОП, не являющегося филиалом или представительством, признается адрес, по которому это ОП осуществляет деятельность, отличающийся от адреса (места нахождения) самой организации.

Вместе с тем, по мнению ФНС, осуществление деятельности организацией путем ведения единого технологического процесса с использованием комплекса зданий и сооружений, расположенного на земельном участке на территории, подведомственной налоговому органу, в котором указанная организация состоит на учете по месту нахождения, не приводит к созданию обособленных подразделений (Письмо от 07.03.2018 № ГД-4-14/4534).

На практике возможна следующая ситуация. Склад организации был поставлен на учет в налоговом органе в качестве обособленного подразделения, так как местонахождение склада и организации не совпадало. Организация сменила юридический адрес, в результате чего местонахождение обособленного подразделения (склада) и головной организации совпало. В связи с этим место нахождения склада организации стало территориально не обособленным от места нахождения организации, следовательно, в отношении этого склада отсутствуют признаки обособленного подразделения и его следует снять с налогового учета (Письмо Минфина России от 08.07.2013 № 03-02-07/1/26374).

* * *

Итак, обособленное подразделение может иметь статус филиала или представительства, а может и не являться таковым. Для целей налогового учета главное, чтобы имелись два признака – территориальная обособленность от головного предприятия и наличие оборудованных стационарных рабочих мест.

В случае возникновения у налогоплательщика затруднений с определением места постановки на учет он, в силу п. 9 ст. 83 НК РФ, вправе обратиться в налоговый орган. Решение будет принято на основе данных, представленных налогоплательщиком.

В чем специфика филиала и представительства?

Из определений, данных в Гражданском и Налоговом кодексах, а также в ст. 5 Федерального закона от 08.02.1998 №14-ФЗ следует, что существует две формы ОП – филиал и представительство.

Чем отличается филиал от обособленного подразделения? Согласно нормам действующего законодательства, филиал – это одна из форм ОП. Вопрос «обособленное подразделение или филиал — в чем разница» не очень точен, ведь это термины разного уровня. ОП для филиала является более общим понятием, оно включает в себя филиал. Правильнее было бы задать вопрос: «чем отличается филиал от представительства». Ответ на вопрос далее, а прежде рассмотрим, какими призаками обладает ОП:

- оно является территориально обособленным от юридического лица;

- у него имеются оборудованные рабочие места;

- факт создания обособленного офиса в виде филиала или представительства предприятие должно указывать в учредительных и других документах;

- действие руководства ОП осуществляется на основании доверенности от имени организации.

Исходя из ГК РФ и ФЗ-14 устанавливаются две формы ОП:

- Представительство (п. 1 ст. 55 ГК РФ) — представояет интересы юридического лица.

- Филиал (п. 2 ст. 55 ГК РФ) 1 не только представляет интересы, но и осуществляет функции головной организации: полностью или частично

Таким образом, у филиала и представительства несколько разные функции.

НК РФ указывает только на обособленность и наличие стационарных рабочих мест как признак ОП, без перечисления конкретных форм. В законодательстве указано, что сведения о создании нового филиала или представительства должны быть внесены в учредительные документы, а также их необходимо сообщить ИФНС для включения в ЕГРЮЛ. Условие территориальной обособленности считается соблюденным, если ОП географически находится отдельно от главного офиса на территории, и они подконтрольны разным налоговым инспекциям. Таким образом, ОП не обязательно должно быть расположено в другом городе.

Читать дальше: Бланки на гражданство рф по программе переселения

Постановка на учёт в фондах

Если подразделение имеет отдельный счёт в банке, то регистрация в фондах по месту нахождения должна свершиться не позднее 30 дней с момента создания новой организации.

Чтобы поставить подразделение на учёт в Пенсионном фонде или Фонде социального страхования, следует предоставить пакет документов, заверенных у нотариуса.

Для регистрации в Пенсионном фонде потребуются:

- данные о постановке на учёт в налоговом органе;

- уведомление о том, что компания была зарегистрирована в округе, подвластном данному Пенсионному фонду;

- подтверждение о владении подразделением индивидуального счёта;

- заявление о регистрации.

Для регистрации в Фонде социального страхования потребуются:

- данные о государственной регистрации компании;

- данные о постановке на учёт в налоговой;

- данные о регистрации в Фонде социального страхования главной компании;

- указ об открытии;

- заявление о регистрации;

- подтверждения о наличии собственного счёта;

- письмо Росстата.

За нарушение сроков необходимой регистрации предусмотрен штраф в 5000 или 10000 рублей.

Подробнее про регистрацию обособленного подразделения можно узнать из данного видео.

Договоры с контрагентами

При оформлении необходимо учесть тот факт, что права и обязанности данного подразделения определяются:

- уставом предприятия, где прописано, какие задачи возлагаются на эту структуру;

- внутренними приказами и распоряжениями предприятия.

При заключении сделок с контрагентами обязанности приобретает не обособленное подразделение, а головное предприятие.

С клиентами

Если директор подписывает соглашение, он должен указать в нём сторону, от которой он вёл переговоры. Здесь можно поступить двояким образом:

- Указать, что стороной является та часть фирмы, которой он обязан руководить.

- Написать, что он подписывает бумаги от имени всего предприятия.

Сделать это он вправе при условии, что существует оформленная доверенность, в которой ему даны полномочия заключать сделки.

Поэтому заключение сделки с клиентами будет происходить обычным образом. При этом подписант будет фигурировать в документах только формально. Подписание будет произведено между исполнительными органами двух хозяйствующих субъектов.

С поставщиками и обслуживающими организациями

Заключение сделки в данном случае происходит аналогично тому, как происходит подписание с контрагентами. Здесь заключаются соглашения с поставщиками головной организацией.

Разница состоит в том, что в контракте должен оговариваться адрес предоставления услуги или производства работ обслуживающими компаниями. Понятно, что договор может быть заключен только в отношении помещений или объектов, находящихся на балансе или переданными в пользования для нужд филиала. Заключать сделки в отношении других офисов незаконно.

Сравнение

Главное отличие обособленного подразделения от филиала в том, что сведения о структуре первого типа не должны вноситься в учредительные документы фирмы и ЕГРЮЛ. В целом учреждение обособленного подразделения — более простая процедура, чем создание филиала. Выше мы рассмотрели, в чем это заключается — в необходимости принятия решения о формировании филиала на собрании учредителей, передачи копий устава или корреспондирующих с ним источников в ФНС, а также назначения руководителя соответствующей структуры.

Вместе с тем у обоих рассматриваемых локальных учреждений есть много общего. Так, ни одно ни другое не являются независимым от головного офиса юридическим лицом. То имущество, которым они пользуются, принадлежит основной организации. Учреждаются обособленные подразделения фирм и филиалы, как правило, в одних и тех же целях — расширения представительства бренда, решения локальных задач, связанных с развитием бизнеса.

Определив, в чем разница между обособленным подразделением и филиалом, зафиксируем выводы в таблице.

Когда ОП (обособленного подразделения) точно не будет

Если какой-либо из вышеперечисленных признаков отсутствует, то ОП создавать не требуется. Например:

- работники имеют разъездной характер работы (водители, курьеры, торговые представители, страховые или рекламные агенты), они посещают другие организации и стационарные рабочие места для них не создаются ;

- с работником заключен трудовой договор о дистанционной работе. При этом работник трудится вне места нахождения работодателя или его обособленного подразделения, вне стационарного рабочего места, контролируемого работодателем, и взаимодействует с работодателем дистанционно, например через Интернет . Получается, что определение дистанционной работы, данное в ТК РФ, позволяет не признавать ОП по месту работы дистанционного сотрудника. С этим согласны и в Минфине ;

- сотрудники ЧОПа трудятся на постах охраны, оборудованных и предоставленных им компанией — заказчиком охранных услуг . При этом на постах охраны нет имущества ЧОПа и рабочее место охранника неподконтрольно работодателю. По этим же причинам ОП не создается аудиторскими фирмами, организациями, предоставляющими свой персонал в аренду другим организациям или предпринимателям (аутсорсинг и аутстаффинг), компаниями, оказывающими услуги технического или сервисного обслуживания оборудования, клининговыми и другими компаниями, чьи работники выполняют служебные обязанности в других организациях;

- у организации есть недвижимость, которая сдается в аренду, а значит, эта компания не создает для себя ни одного стационарного рабочего места, на котором будет трудиться ее работник ;

- деятельность на судне не приводит к созданию ОП, поскольку невозможно установить точный адрес места ведения такой деятельности .

По порядку рассчитайсь!

Обособленные подразделения бывают трех видов:

- Филиал.

- Представительство.

- Иные.

Объединяющие все три вида признаки — это территориальная обособленность и наличие созданных более чем на месяц рабочих мест. Это общее определение ОП, данное НК РФ в статье 11. Налоговый кодекс не раскрывает понятия «филиал» и «представительство». Их определение придется искать уже в гражданском законодательстве.

Статья 55 ГК РФ указывает на то, что представительство представляет интересы юридического лица, а также осуществляет их защиту. Филиал имеет более широкие права: осуществляет все или часть функций юрлица, включая те, что есть у представительства. Проще говоря, если организация открывает офис, куда клиент может обратиться за консультацией, заключить договор, написать претензию, сделать заказ, то это представительство, если этот офис поставит клиенту товар по заключенному договору, то это уже филиал.

Прочие подразделения попадают в категорию «иных»

Важно правильно определить, какой вид ОП открывается. Это имеет значение не только с юридической точки зрения, но и с точки зрения Налогового кодекса

Правила отражения в документации

В НК устанавливается особый порядок расчета и уплаты налога с имущества ОП. Кроме этого, предусмотрены правила, в соответствии с которыми составляется декларация по обособленному подразделению. Пример применения положений можно проиллюстрировать следующим образом. По смыслу ст. 384 НК компания, в составе которой присутствуют выделенные ОП, выплачивает налог (суммы аванса) в бюджет по адресу их расположения в отношении имущества, отнесенного к объекту обложения. При этом материальные ценности должны находиться на отдельном балансе. Правила предоставления отчетности установлены ст. 386, п. 1, абз. 1. Согласно норме, плательщики должны по окончании налогового и отчетного периода направить в ИФНС по месту своего расположения, а также по адресу нахождения каждого выделенного ОП, расчеты по авансовым суммам и налогу. К ним прилагается и декларация. Предприятие может и не формировать отдельный баланс для подразделения. В этом случае приобретенное имущество ОП будет отражаться по отчетности главного офиса.

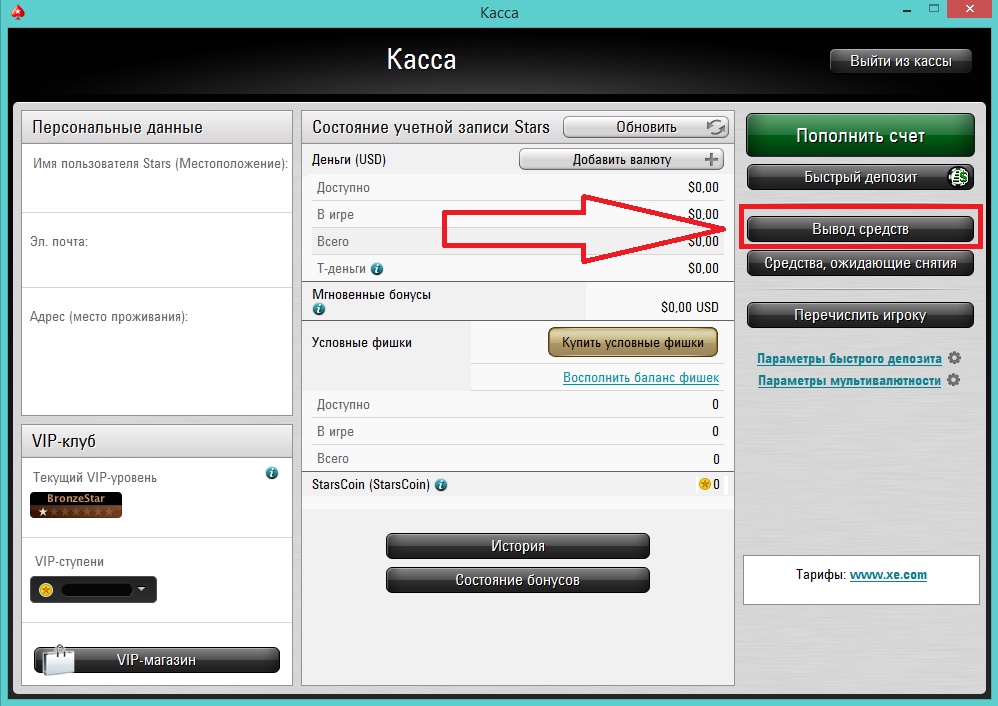

Регистрация обособленных подразделений ООО в налоговой инспекции

В ст. 83.1 Налогового Кодекса РФ, Организация должна встать на учет по месту нахождения обособленных подразделений. Кроме того, необходимо сообщать в налоговый орган, о каждом новом обособленном подразделении в течение месяца и об изменениях в этих подразделениях, в течение 3-х рабочих дней. (ст. 23.3 НК. РФ)

Следовательно, при регистрации обособленных подразделений ООО необходимо:

- Поставить в известность налоговый орган, в котором зарегистрирована головная организация (форма № С-09-3-1);

- Осуществить постановку в налоговую инспекцию, по адресу нахождения открываемого подразделения, если адрес налоговой службы отличается от того, по которому зарегистрирована головная организация.

В том случае, когда регистрируется сразу несколько обособленных подразделений, находящихся на территории одного муниципального образования, но на территориях находящихся в ведомстве разных налоговых инспекций, можно зарегистрировать все подразделения, на территории ведомства налоговой инспекции одного их них. К примеру, в одном городе функционируют несколько налоговых служб, а у организации в этом городе планируется открытие четырех магазинов, которые находятся на территории разных НС, в таком случае можно все четыре магазина регистрировать, как обособленные подразделения в одной налоговой службе.

Если у обособленного подразделения меняется адрес нахождения, следует сообщить об этом с указанием нового адреса в НИ (форма № С-09-3-1) по месту учета подразделения.

Вместо ОП открыта новая организация

Некоторые предприниматели прибегают к способу организовать бизнес на новом месте без открытия обособленных подразделений. Просто регистрируют новое юридическое лицо. Вариант не креативный и имеет ряд серьезных минусов:

- Для передачи имущества или денежных средств придется заключить договора поставки, купли-продажи, займа и т.п. В отличие от варианта с ОП, когда это происходит на основании внутренних положений.

- Каждая компания заплатит налог с проводимых операций (ведь, скорее всего, понадобится и обратная передача денег или ТМЦ). Перемещение между ОП не влияет на налогообложение.

- Если необходимо перевести часть сотрудников в новую компанию, делать это придется через увольнение, с выплатой в старой организации компенсаций, да и не все работники могут согласиться на подобные манипуляции. Перевод персонала внутри компании происходит по более простым правилам.

- Если ФНС решит, что бизнес произвел дробление с целью исключительно оптимизации налогообложения (уплата единого налога на УСН, вместо налога на прибыль и НДС, например), то организации грозят немалые штрафы. Налоговый кодекс в п. 3 ст. 122 предусматривает наказание в виде 40% от неуплаченных сумм налогов. Это не говоря о пени и прочих издержках. Когда речь о многомиллионных суммах, то организацию может ждать банкротство.

- Дробление бизнеса также может быть связано с получением каких-либо льгот и поддержки. Например, созданная отдельно компания может принимать участие в торгах в качестве субъекта малого предпринимательства, в то время когда «старая» фирма не могла принимать в них участие, т.к. не имела этого статуса.

- Если между существующей и созданной организацией установят зависимость, то и сделки, проведенные между ними, станут объектом пристального внимания и оценки со стороны налоговых органов.

Открытие обособленного подразделения – признак результативности и положительной динамики развития бизнеса. При этом сообщать об открытии ОП «на всякий случай», если вы не уверены в необходимости этого действия, не стоит. На подачу документов дается целый месяц. Достаточное время для изучения законодательства или обращения к юристу и принятия окончательного объективного решения.

Основные отличия

Как обособленное подразделение, так и филиал зависимы от головной компании и главного офиса. Используемое ими имущество и средства на счетах принадлежат главенствующей организации. Цели их утверждения схожи: расширить возможности действия для компании и местные задачи.

Существенное различие филиала и рядового подразделения заключается в проведении регистрации. Создание обыкновенного подразделения проходит куда легче и быстрее, чем организация филиала. Данные о подразделении не вносятся в учредительные документы головной компании и Федеральную налоговую службу.

| Вид организации | Филиал | Представительство | Обособленное подразделение |

| Задачи работы | Выполнение всех или некоторых задач компании | Представление и защита интересов головной компании | Зависит от потребностей компании |

| Статус независимого юридического лица | Отсутствует | Отсутствует | Отсутствует |

| Наличие записи об организации в учредительных документах компании | Запись необходима | Запись необходима | Запись не нужна |

| Управление хозяйственной деятельностью | Ведётся | Не ведётся | Ведётся |

| Документация, необходимая для законной деятельности | Положение о создании филиала, внесение данных в устав головной организации | Положение о создании представительства, внесение данных в устав организации | Указ руководства головной компании |

| Наличие в пользовании индивидуального счёта | Счёт имеется | Чаще всего не имеется | Не имеется |

| Место нахождения | Нет ограничений | Нет ограничений | Организация осуществима только в пределах одного субъекта с головной компанией |

Решение о необходимости и создании филиала принимается путём голосования среди учредителей компании, в то время как подразделение может организовать один руководитель. Для филиала также требуется передача копий устава организации в Федеральную налоговую службу и назначение собственного руководителя, для учреждения подразделения же в этом нет необходимости.

Филиал, в отличии от представительства, имеет куда более широкий круг задач. Он также может заниматься финансово-хозяйственной деятельностью, имеет индивидуальный счёт в банке и обладает большим сроком аккредитации.

В то время как представительство занимается лишь представлением интересов главного офиса, филиал может выполнять те же функции, что и сама компания. Существуют виды лицензий, недоступные для получения представительством, но подвластные филиалу.

Специфика налогового учета при наличии обособленных подразделений

УСН

При наличии других ОП, в т.ч. представительств, организация может применять УСН.

Регистрация обособленных подразделений влечет за собой изменение специфики учета и порядка уплаты налогов и сборов: вся сумма налога уплачивается по месту нахождения головной организации.

НДФЛ

Налоговый кодекс требует платить НДФЛ в инспекцию каждого филиала (п. 7 ст. 226 НК РФ) с доходов, полученных физическими лицами от указанного обособленного подразделения. Кроме того, в инспекцию обособленного подразделение необходимо будет сдавать справки о доходах, а также расчет 6-НДФЛ по доходам работников подразделения (п. 2 ст. 230 НК РФ).

По месту нахождения самой организации по-прежнему уплачивается НДФЛ с доходов, полученных физическими лицами от головного подразделения Организации.

Если компания заплатит налог в одну налоговую, инспекторы не вправе начислять пени и штрафы (письмо Минфина России от 10.10.14 № 03-04-06/51010). Но на практике они это делают и отменить доначисления удается только в суде, (см., например, постановление Арбитражного суда Западно-Сибирского округа от 11.12.14 № Ф04-12919/2014).

Если компания сдает расчет 6-НДФЛ за всех работников в головной офис, налоговый орган может заблокировать расчетный счет (п. 3.2 ст. 76 НК РФ) и оштрафовать на 200 рублей за каждую несданную справку или расчет 6-НДФЛ (ст. 126 НК РФ).

Страховые взносы в ПФР, ФСС и ФФОМС

Взносы по месту нахождения обособленного подразделения уплачиваются с выплат работникам ОП, которое состоит на учете в ПФР и ФСС. По остальным работникам с выплат работникам головного подразделения и тех обособленных подразделений, которые не состоят на учете в ПФР и ФСС уплачивается по месту нахождения самой организации. Напоминаем, как уже было отмечено ранее, если созданное подразделение выделено на отдельный баланс, самостоятельно начисляет выплаты в пользу физических лиц и имеет расчетный счет, то его необходимо поставить на учет в ПФР И ФСС. По остальным обособленным подразделением специфики учета и уплаты страховых взносов не возникает.

Налог на прибыль

По месту нахождения самой головной организации уплачивается:

- в федеральный бюджет;

- в региональный бюджет в части, приходящейся на головное подразделение.

В региональный бюджет в части, приходящейся на обособленное подразделение пропорционально доли прибыли, приходящейся на обособленное подразделение.

Для расчета используют следующие показатели (абз. 1 п. 2 ст. 288 НК РФ):

- среднесписочную численность работников или расходы на оплату труда (далее — трудовой показатель).

- остаточную стоимость амортизируемого имущества (далее — имущественный показатель).

Какой показатель из этих двух применять, организация вправе решать сама. При этом выбранный показатель закрепляется в учетной политике и в течение налогового периода не меняется (абз. 4 п. 2 ст. 288, абз. 5, 6 ст. 313 НК РФ);

Эти показатели надо определять как по организации в целом, так и по каждому обособленному подразделению.

Доля прибыли каждого обособленного подразделения (головной организации) рассчитывается по следующей формуле:

НДС

Наличие обособленного подразделения не влияет на порядок исчисления и уплаты налога. Весь налог уплачивается по месту нахождения головной организации.

Налог на имущество

Налог на имущество по недвижимости, исчисленный как из балансовой, так и из кадастровой стоимости, уплачивается по месту нахождения недвижимости.

Налог на имущество по движимому имуществу уплачивается по месту нахождения обособленного подразделению стоимости основных средств, которые числятся на балансе обособленного подразделения. По головному подразделению соответственно в приходящейся на него части.

Транспортный налог

Уплачивается по месту нахождения обособленного подразделения по автомобилям, зарегистрированным на обособленное подразделение. По месту нахождения самой организации с автомобилей, зарегистрированных на саму организацию (на головное подразделение).

Правила постановки на учет

Для осуществления деятельности компания должна встать на учет по адресу обособленного подразделения. Для постановки на учет необходимо послать сообщение в налоговую инспекцию осоздании обособленного подразделения. На основании полученного сообщения налоговая инспекция обязана поставить организацию на учет.

Существует утвержденная ФНС России форма сообщения. Форму и правила заполнения можно найти в приказе No ММВ-7-6/362@ от 09.06.2011 года. На подачу сообщения компании предоставляется тридцать дней с момента создания обособленного подразделения.

В действующем законодательстве нет точного определения или обоснования, с какой даты можно считать подразделение созданным.

Подразделение может считаться созданным, если выполнены следующие условия:

- Были обустроены рабочие места;

- Сотрудники приступили к работе;

- Компания осуществляет контроль над деятельностью подразделения.

Если этих условий нет, то налоговая инспекция не может считать, что было создано обособленное подразделение. Например, если компания создала рабочие места, но сотрудники не приступили к исполнению обязанностей, то это не подтверждает создание подразделения. Это касается и другой стороны. Если сотрудники были направлены к месту работы, но рабочие места не созданы, то это также нельзя считать обособленным подразделением. Учитывается еще один факт, сотрудники на новом месте должны выполнять свои обязательства не менее одного месяца.

Доказательствами создания обособленного подразделения считаются:

- Наличие договора аренды помещения;

- Трудовые договора с указанием рабочего места по адресу обособленного подразделения;

- Табель учета рабочего времени на сотрудников.

При этом необходимо учитывать не только наличие документов. Основную роль играет фактическое исполнение требований.

Нет, не может. Тут отсутствует обустройство рабочих мест. Проживание и выполнение обязательств не доказывает существование подразделения. В данном случае даже не поможет тот факт, что сотрудники были на месте больше месяца.

Если налоговики приняли такую ситуацию, как обособленное подразделение и выписала штраф, то рекомендуется оспорить такое решение в суде.

Важная информация!

В законодательстве указан срок подачи сообщения о создании обособленного подразделения. На выполнение всех мероприятий организации отводится тридцать суток.

При нарушении сроков отправки сообщения, организации может быть выписан штраф на двести рублей за не подачу документа. Дополнительно руководство организации может быть привлечено к административной ответственности и наложен штраф в размере от трехсот до пятисот рублей.

Да, могут. Если компания создала несколько подразделений, то постановку на учет можно осуществить по любому из адресов. В этом случае не имеет значения, какое подразделение открывается.

Для постановки на учет необходимо по одному из адресов подразделения направить уведомление о выборе контролирующего органа. Рекомендуется посылать уведомление вместе с сообщением осоздании обособленного подразделения.

Надо – не надо: не гадайте на ромашке

Если сомневаетесь, нужно ли открывать ОП или нет, скорее всего, ответ – да, нужно

Обратите внимание, что ни НК, ни ГК не содержат каких-либо ограничений по количеству сотрудников обособленного подразделения, а также отсутствию во внутренних документах распоряжения на его создание

Существуют сложные ситуации, когда и правда непросто понять: возникает ОП или нет:

- Нанимаем сотрудника в другом городе для оказания услуг или выполнения работ на территории клиентов (заказчиков). Допустим, компания оказывает клининговые услуги в другом городе, нанимает уборщиц. В этом случае не возникает обособленного подразделения, ведь нет стационарных рабочих мест. Аналогичный подход применяется к ситуации, когда рабочий (электрик, отделочник) выезжает к заказчику на объект. В зависимости от должности и рода занятий сотрудника оформляют как обычным трудовым договором, так и договором о надомной или дистанционной работе.

Обратите внимание! Надомники и дистанционные сотрудники однозначно не имеют подконтрольных работодателю рабочих мест. Пример №1: стройплощадка, куда направлены рабочие, оборудована бытовками, принадлежащими организации, инструменты рабочим выдает работодатель, он же контролирует ход работ – есть ОП

Производятся строительные работы. Здесь нужно рассматривать каждую конкретную ситуацию индивидуально.

Пример №1: стройплощадка, куда направлены рабочие, оборудована бытовками, принадлежащими организации, инструменты рабочим выдает работодатель, он же контролирует ход работ – есть ОП.

Пример №2: рабочие приезжают ежедневно на стройплощадку из дома, за безопасностью на объекте следит не работодатель (субподрядчик), а генподрядчик, он же контролирует ход строительства. Исходя из определения рабочих мест (ст. 209 ТК) их в данном случае нет, поскольку стройка неподконтрольна работодателю.

Надо отметить, что в большинстве случаев налоговые органы независимо от обстоятельств считают, что стройплощадка требует создания обособленного подразделения.

Выполняются дорожные работы. В данном случае ФНС считает, что ОП создавать не нужно. Работы ведутся «в поле», ни о каком стационарном месте речи не идет.

Арендуется или приобретается складское помещение. Это один из частых предметов споров. На складе присутствуют постоянные сотрудники: кладовщик, сторож, грузчики, значит, однозначно потребуется зарегистрировать ОП.

А если это просто помещение, куда привозят, сгружают товар или материалы, а забирают их при необходимости приезжающие водители и экспедиторы? Несмотря на то что сотрудники не находятся постоянно на складе, считается, что рабочие места есть, а время нахождения на них не имеет значение.

Кстати! Подобный подход справедлив в ситуации, если организация сняла или купила офис, но сотрудник использует его эпизодически.

Помещения в одном и том же здании. Компания снимает кабинет в бизнес-центре и решает открыть на другом этаже кафе. С одной стороны оба помещения находятся в одном здании и, естественно, относятся к одной налоговой, поэтому логично предположить, что в открытии ОП нет нужды. Судьи подтверждают эту точку зрения, поскольку считают одним из признаков территориальной обособленности отнесение к отличной от головного предприятия налоговой инспекции. С другой, налоговые органы не всегда согласны с арбитражной практикой. Их – даже если фактически юридический адрес организации и кафе отличается незначительно, например, номером помещения, то формально такое отличие уже причина для регистрации обособки. Вывод сделан из определения ОП в статье 11 НК, понятий, установленных статьей 55 ГК РФ и определения места нахождения юридического лица (по пункту 2 статьи 54 ГК это место государственной регистрации). Придется либо обращаться за разъяснениями в ФНС, либо действовать на свой страх и риск.

Сотрудник работает в режиме коворкинга. Популярный способ работы вне дома. Обычно к нему прибегают фрилансеры. Смысл в том, чтобы заниматься какой-то деятельностью в помещении, где собираются такие же «свободные художники», возможно, в процессе обмениваться мнениями, достижениями и опытом или просто работать в спокойной обстановке. Представим, что для работника арендуется место по договору коворкинга, равноценно ли это аренде офиса, требуется ли организовать ОП? На самом деле этот вариант подразумевает краткосрочную аренду, обычно на несколько часов в день, а работодатель не может контролировать такое рабочее место. Значит, признать его стационарным нельзя и создание обособленного подразделения не требуется.

После того как компания определилась с созданием ОП, нужно подготовить документы, регламентирующие его деятельность, и зарегистрировать в ИФНС.