Выдают кредит и списывают долги: как финансовые мошенники обманывают во время изоляции

Содержание:

- Немедленно свяжитесь с кредитором

- Что делать, если на вас оформили займ

- А если на меня все-таки оформили кредит?

- Как оформить заем по чужому паспорту легально

- Как мошенники могут оформить кредит

- ÐаÑколÑко ÑаÑпÑоÑÑÑанено подобное моÑенниÑеÑÑво

- Шаг 5. Проверить кредитную историю в БКИ

- Процессуальные трудности

- И что тогда?

- Как выделить супружескую долю из конкурсной массы?

- Шаг 6. Написать заявление в полицию

- Что делать, если на вас взяли займ?

- Что ещё можно сделать для защиты прав

- Как избежать попадания в столь неприятную ситуацию

- Шаг 10. Запросить информацию о ходе исполнительного дела

- Ваши соцсети не вызывают доверия

- Пришло письмо об описи имущества

- Как действовать, если на Вас оформлен кредит

- Что делать если пришло письмо с уведомлением о несуществующем долге?

- Как я начал действовать

Немедленно свяжитесь с кредитором

Объясните ситуацию устно и письменно. Это можно сделать (по эл. почте, как сделал я, или письмом). Напишите, что не брали кредит и стали жертвой мошенников и попросите провести внутреннее расследование.

Чтобы не быть голословным, лучше сразу подготовить максимально возможное количество документов, доказывающих вашу непричастность к долгу. Например, заявление об утрате паспорта, билеты с отдыха или отметки в загранпаспорте, подтверждающие, что вас физически не было в городе в день взятия кредита (если он был получен не через интернет).

И помните, чем меньше времени прошло, тем проще восстановить истину: например, банк может запросить записи с видеокамер в отделении, сканы документов, служебную переписку, телефонные записи и т. п. Со временем, все это может быть потеряно и доказать то, что вы «не верблюд» будет крайне сложно.

Что делать, если на вас оформили займ

Если гражданин узнает, что на его имя незаконно оформлен займ, необходимо срочно предпринять следующие действия:

- обратиться в организацию, в которой оформлен микрокредит, выяснить обстоятельства произошедшего;

- потребовать предоставить скан-копии паспорта, которые использованы для оформления заявки, аудиозаписи разговоров кредитополучателя и сотрудника МФО (если они были), другие материалы, которые относятся к выдаче займа;

- с полученными материалами обратиться в правоохранительные органы и в суд, чтобы доказать свое неучастие в сделке и добиться ее принудительного расторжения.

В некоторых случаях возможно доказать свою правоту кредитору без обращения в суд. Но рассчитывать на это не следует. Если мошенничество будет доказано и суд удовлетворит требования истца, долг аннулируют.

При этом важно учесть два обстоятельства. Сама по себе полиция не может принудить МФО списать образовавшийся в результате преступления долг

Эти полномочия в компетенции суда. Правоохранительные органы могут установить мошенника, который использовал паспортные данные пострадавшего. Но даже если преступников установят и задержат, из-за этого долг автоматически не аннулируется. Прокуратура еще должна доказать вину подозреваемого в суде. При этом задолженность будет накапливаться в соответствии с условиями кредитной политики МФО. Чтобы долг был снят с гражданина, на чье имя оформлен заем, необходимо решать вопрос через суд (если кредитор не идет навстречу).

Еще одно важное обстоятельство заключается в том, что сведения о просрочке негативно отражаются на кредитной истории. Т

к. человек не подозревает, что на его имя оформлен заем, и не вносит платежи, долг копится с учетом пеней. На момент, когда с формальным кредитополучателем связывается служба взыскания, сведения о просрочке уже попадают в базы БКИ. В связи с этим необходимо добиться не только аннулирования долга, но и передачи дополнительных сведений в бюро кредитных историй. Только в этом случае кредитный рейтинг гражданина не пострадает и впоследствии он сможет пользоваться всеми услугами финансовых организаций.

А если на меня все-таки оформили кредит?

Как выкручиваться из этой ситуации? Объясняем:

- Как мы уже говорили — нужно общаться с финансовой организацией, оформившей по вашим данным кредит (или займ).

Напишите им заявление о том, что не имеете отношения к данному долгу, договор не заключали, денег не получали, а документы потеряли (или украли, в зависимости от ситуации).

- Приложите к заявлению копию справки из полиции. Также в заявлении потребуйте, чтобы вас перестали «прессовать» на предмет возврата кредита, который вы не брали.

- Потребуйте провести в компании внутреннее расследование на предмет качества работы сотрудников, одобряющих заявки по поддельным документам.

Практика показывает, что это работает — финансовое учреждение изучает представленные сканы документов, подписи на них, видеозаписи (при наличии).

- Если кредитор придет к выводу, что имело место действительно мошенничество, а вы деньги в долг не брали — вопрос будет закрыт, а долг списан.

Но бывает, что компания подходит к делу формально и продолжает настаивать на вашем участии в погашении долга. Не учитывает представленные вами документы или просто игнорирует ваши заявления, грозится передать долг коллекторам или обратиться в суд.

Что писать в жалобе в ЦБ на мошенников? Закажите звонок юриста

Параллельно с общением с кредитором или регулятором не забудьте обратиться в полицию с заявлением о мошенничестве. Информация, которую вы узнаете, может помочь им в итоге найти мошенников.

Получите у кредитора заверенные копии документов, по которым был оформлен кредит. Это могут быть копии договора, удостоверения личности, предоставленных справок. Если обнаружится, что на предъявленном паспорте переклеена фотография, это можно доказать с помощью технической экспертизы.

Если доказать, что кредит вы не брали, не удается — обращайтесь в суд с иском к кредитору. Разумеется, гораздо лучше сделать это, заручившись юридической поддержкой профессионалов. Они помогут собрать пакет документов и убедительно представить в суде имеющиеся доказательства.

С вас требуют оплату кредита, который вы не брали? Узнайте, как правильно списать с себя чужие долги

Как оформить заем по чужому паспорту легально

Законная ситуация ровно одна – когда гражданин, который хочет оформить заем на свое имя, поручает процедуру другому лицу. К примеру, человеку требуется платное лечение и необходимо получить деньги в банке или МФО, но он не может самостоятельно подать заявку и взять кредит. В этом случае гражданин может поручить оформление займа своему представителю. Требуется добровольное участие трех лиц – доверителя, поверенного и нотариуса. Только в этом случае процедура будет правомерной. Уполномоченный юрист должен удостоверить доверенность с соблюдением действующих норм законодательства.

В документе обязательно должны быть указаны следующие сведения:

- дата составления;

- информация об участниках сделки – ФИО и даты рождения доверителя и поверенного, адреса их проживания, паспортные данные;

- подпись каждого участника соглашения;

- сведения о самой сделке, какие права получает представитель заемщика;

- стоимость услуг, взысканная по тарифу;

- печать и подпись нотариуса.

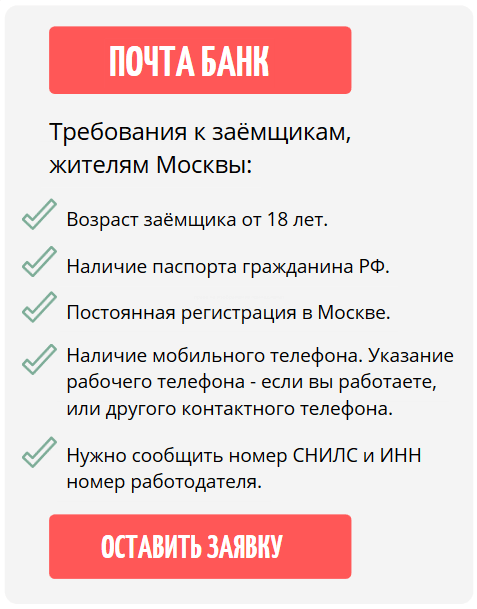

С этим документом представитель заемщика может обратиться в МФО за оформлением займа. Также потребуются паспорта не только кредитополучателя, но и поверенного. Данные заемщика указываются заявке и договоре с МФО. Полный перечень бумаг, которые потребуются для оформления займа, вы можете уточнить на финансовом портале Выберу.ру. Для этого нужно перейти на страницу с описанием интересующего микрокредита и открыть вкладку «Документы».

Как мошенники могут оформить кредит

В 2021 рассмотрение заявок на кредиты и микрозаймы занимает несколько минут, максимум пару часов. Исключением является ипотека — тут банк проводит серьезную проверку заемщика и объекта недвижимости. Доступностью кредитов пользуются не только добросовестные заемщики, но и мошенники. Они выдают себя за другое лицо, представляют подложные документы и сведения, взламывают онлайн-сервисы.

Вот распространенные мошеннические схемы, которые используют в России:

-

подача заявки по оригиналу украденного или утерянного паспорта, СНИЛС, водительских прав — используется внешнее сходство по фотографии в паспорте, либо ее переклеивают;

-

подача заявки по копиям документов — в банках такие схемы не проходят, но МФО проводят идентификацию личности упрощенно и удаленно, что играет на руку мошенникам;

-

взлом личного кабинета на сайте банка, или подача заявок через онлайн-банкинг в телефоне, ноутбуке — заявка подается от имени владельца личного кабинета или мобильного приложения, и если вы не уведомили банк о краже, мошенники получат деньги и переведут на свой счет;

-

совершение противоправных действий сотрудниками банка, которые могут повесить кредит на любое лицо — такие случаи встречаются редко, ведь найти преступника несложно;

-

оформление займов через сайты-агрегаторы в Интернете — документы подаются сразу в несколько банков или МФО, что повышает шансы на получение денег.

Как могут без меня взять кредит? Это возможно, если в руках мошенников оказались подлинники документов, удостоверяющих личность. Если вы не сразу сообщите о краже или потере паспорта в полицию, у преступников будет время на получение денег. Для онлайн-кредита достаточно копий документов.

Мошенники редко крадут документы, чтобы оформить кредит — чревато рисками, ужесточением наказания. Проще купить чужие документы или персональные данные. Такие предложения есть даже в открытом доступе, поэтому сразу сообщайте о пропаже документов, не давайте копировать паспорт без необходимости.

Как не попасться мошенникам

Доступ к личному кабинету получают разными способами, от перебора паролей специальными программами до развода клиента по телефону. Представившись сотрудником банка, мошенники узнают реквизиты паспорта, пин-коды, кодовые слова.

Затем через личный кабинет или мобильное приложение подается заявка в банк, а деньги переводят на подставные счета. Определить конечного получателя невозможно, так как для отмывания используют схемы с множеством переводов.

Как узнать об оформлении кредита на ваше имя

Как узнать, что без моего ведома оформлен кредит или микрозайм? Скорее всего, это произойдет само:

-

банк позвонит по просрочке платежа, вы получите смс о списании денег с карты или письменное требование об оплате;

-

придет повестка из суда, копия судебного приказа о взыскании задолженности;

-

на вас выйдут коллекторы, которым продали задолженность;

-

получите документы от приставов.

Службы безопасности банков должны предотвращать мошенничество. У них есть специальные алгоритмы проверки личности заемщика и подлинности документов

Сотрудники банка могут связаться лично с заемщиком по защищенному телефону банка — обращайте внимание, с какого номера вам позвонили! Сотрудники банка никогда не спрашивают пин-коды, логин и пароль и цифры на обратной стороне карточки

Как самостоятельно проверить, не оформили ли на вас кредиты или микрозаймы:

-

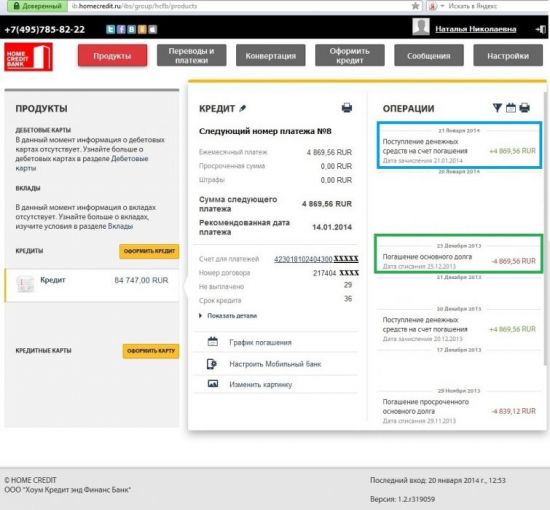

смотреть информацию в системах онлайн-банкинга, в личном кабинете. Например, в Сбербанк онлайн отражается информация обо всех заявках на кредитование, даже если вынесен отказ;

-

запросить кредитную историю — там также отражается любая активность, включая заявки на кредиты, одобренные и нет;

Не игнорируйте смс и звонки из банков, особенно если в них содержится информация о заявках на кредиты, о непонятных списаниях со счета или карты. Иногда это просто реклама. Но также можно вовремя узнать, что от вашего имени поступила заявка на кредит онлайн, либо мошенник пытается перевести деньги через личный кабинет. Позвоните по телефонам службы безопасности вашего банка, попросите разъяснить все спорные моменты.

Кредитная история

Мошенники стараются выжать максимум из документов. Заявки будут подаваться одновременно в несколько банков и микрофинансовых организаций.

Запросите кредитную историю, чтобы увидеть сведения обо всех обязательствах в банках и МФО, посмотреть, когда взяты займы на ваше имя, каким способом. Эта информация нужна и вам, и полиции.

ÐаÑколÑко ÑаÑпÑоÑÑÑанено подобное моÑенниÑеÑÑво

«РÑожалениÑ, в поÑледнее вÑÐµÐ¼Ñ ÑаÑÑо. ÐÑего за Ð½ÐµÐ´ÐµÐ»Ñ Ð´Ð¾ моего нÑнеÑнего клиенÑа ко мне обÑаÑалаÑÑ ÐºÐ»Ð¸ÐµÐ½Ñка по аналогиÑÐ½Ð¾Ð¼Ñ Ð²Ð¾Ð¿ÑоÑÑ. Ð ÑÐ°ÐºÐ¸Ñ ÑиÑÑаÑий Ð²Ð¾Ð·Ð½Ð¸ÐºÐ°ÐµÑ Ñ ÐºÐ°Ð¶Ð´Ñм меÑÑÑем вÑе болÑÑе и болÑÑе. Рбеда в Ñом, ÑÑо, еÑли Ñеловек не ÑÐ¼Ð¾Ð¶ÐµÑ Ð´Ð¾ÐºÐ°Ð·Ð°ÑÑ Ð² ÑÑде, ÑÑо его Ð¸Ð¼Ñ Ð¸ÑполÑзовал моÑенники, Ñо его кÑедиÑÐ½Ð°Ñ Ð¸ÑÑоÑÐ¸Ñ Ð±ÑÐ´ÐµÑ Ð·Ð°Ð¿Ð¾ÑÑена навÑегда, и болÑÑе никакой банк ÐµÐ¼Ñ ÐºÑедиÑов не вÑдаÑÑ», â подÑеÑкнÑла ÐаÑина ÐаÑилеÑ.

ÐлекÑей Ðогинов

ФоÑо â Ð ÐРУкÑаина

Шаг 5. Проверить кредитную историю в БКИ

Обязательно проверяйте свою кредитную историю в бюро кредитных историй (БКИ).

Проверить свой кредитный рейтинг

Бесплатно на Сравни.ру

-

В строке поиска (лупа) забиваем «Запросить кредитную историю» или «Сведения о бюро кредитных историй».

-

Далее выбираем «Получение сведений из ЦККИ о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории — физического лица».

-

Справа кнопка «Получить услугу».

-

Вносите свои данные и через 3 минуты получаете список своих БКИ, где хранится история.

Возможно, в более критических ситуациях стоит заказывать в БКИ отчёты, заверенные печатью БКИ. Некоторые БКИ принимают запрос по телефону и высылают заверенные кредитные истории на почту. В некоторые придётся ехать лично. Но во все БКИ можно позвонить и проконсультироваться.

В списке на Госуслугах вы найдете БКИ, куда банки и микрофинансовые организации (МФК и МФО) подавали информацию о займах или кредитах или делали запросы о вашей кредитной истории. Согласно 218-ФЗ «О кредитных историях», банки и МФК/МФО должны подавать информацию хотя бы в одно Бюро кредитных историй о займе/кредите. И в случае возникновения задолженности тоже должны подавать информацию в БКИ. На сегодяшний день Центробанк выдал лицензию только 11 БКИ на сбор и хранение кредитных историй.

С 1 января 2020 года свою кредитную историю можно бесплатно запрашивать два раза в год. Я ранее регистрировалась во всех БКИ из этого списка. И вот что интересно.

-

Первый раз я проверяла кредитную историю в июле 2019 года — то есть, по идее, на меня уже был оформлен кредит. Но никаких данных о нём не было.

-

В феврале, когда я узнала о мошенническом кредите, я повторно проверила свои кредитные истории. И данных, опять же, не было!

-

Но была информация о том, что в августе ОТП Банк, который владеет 100% ООО МФК ОТП Финанс (то есть это, по сути, одна и та же организация), запрашивал по всем БКИ мои кредитные истории. Прощупывали.

Совет: если в своей кредитной истории вы увидели непонятный вам запрос кредитной истории — есть повод насторожиться, зачем её запрашивали. Например, незнакомый банк или запрос в даты, когда вы с этим банком никаких отношений не имели.

Процессуальные трудности

Мошенничество необходимо доказать, прежде чем виновных лиц привлекут к ответственности. Жертвы мошенников остаются должны банку деньги, которые они фактически не брали и бремя доказательств ложится на них. Для начала необходимо выполнить ряд необходимых действий:

- Запросить у банка копию кредитного договора с подписью заемщика.

- Письменно направить банку претензию с указанием причин, по которым гражданин не мог взять кредит.

- Обращение в органы МВД с заявлением, где необходимо подробно описать ситуацию.

- Подать исковое заявление в суд в рамках гражданского судопроизводства. Ответчиком будет выступать банк, так как именно он предъявляет претензии.

- Если суд удовлетворит требования к банку, то все судебные затраты, а также моральный ущерб будут взысканы за его счет.

И что тогда?

Обращаться в суд с иском о признании сделки недействительной. «Придётся в судебном порядке доказывать, что подпись, стоящая на кредитном договоре является поддельной и выполнена не вами. В данном случае, суд будет назначать проведение почерковедческой экспертизы, которая и установит идентичность, либо поддельность подписи», – объясняет Евгений Корчаго.

Также пострадавший заёмщик вправе через суд попробовать взыскать с банка компенсацию за причинённый моральный вред. «Поскольку из-за ненадлежащего контроля за деятельностью своих сотрудников, банк допустил возникновение ситуации, при которой вы стали заложником чьих-то мошеннических действий», – подчёркивает Аманлиев.

Как выделить супружескую долю из конкурсной массы?

Процедура банкротства может затрагивать интересы не только должника, но и его супруга, в том числе бывшего. При этом действующее законодательство позволяет супругу должника сохранить часть совместно нажитого имущества, о чем свидетельствует положительная судебная практика.

В феврале 2019 г. Ленинский районный суд г. Воронежа удовлетворил исковые требования о разделе совместно нажитого имущества1. Так, обращаясь с иском в суд, истица указала, что она состоит в зарегистрированном браке с ответчиком. Решением Арбитражного суда от 18 декабря 2017 г. ответчик признан банкротом. В отношении него была инициирована процедура реализации имущества. Поскольку оно являлось общим имуществом супругов, истица просила произвести его раздел.

В своем решении Ленинский районный суд г. Воронежа отметил, что, по общему правилу, имущество, приобретенное супругами по возмездным сделкам в период брака, является совместно нажитым, если не доказано иное. Более того, суд указал на разъяснения, содержащиеся в п. 7 Постановления Пленума ВС РФ от 25 декабря 2018 г. № 48 «О некоторых вопросах, связанных с особенностями формирования и распределения конкурсной массы в делах о банкротстве граждан». Из этого пункта следует, что в деле о банкротстве гражданина-должника подлежит реализации его личное имущество и имущество, принадлежащее на праве общей собственности ему и супругу, в том числе бывшему (п. 7 ст. 213.26 Закона о банкротстве, п. 1, 2 ст. 34, ст. 36 СК РФ). Вместе с тем если супруг (бывший супруг) полагает, что реализация общего имущества в рамках процедуры банкротства не учитывает его правомерные интересы или интересы находящихся на его иждивении лиц, в том числе несовершеннолетних детей, то он вправе обратиться в суд с требованием о разделе общего имущества до его продажи (п. 3 ст. 38 СК РФ). На основании вышеуказанных норм исковые требования о разделе совместно нажитого имущества были удовлетворены.

В августе 2018 г. Верховный Суд РФ в одном из своих определений сделал вывод о том, что при наличии спора о разделе совместно нажитого имущества супругов оно не может быть включено в конкурсную массу, даже если является залоговым. В противном случае будет иметь место принудительная реализация имущества супруга, не являющегося должником2.

И наконец, после того как супруг – не должник осуществит раздел совместно нажитого имущества в суде общей юрисдикции, он вправе обратиться в арбитражный суд с требованием об исключении из конкурсной массы принадлежащей ему ½ доли в праве общей долевой собственности на квартиру, которая была обременена залогом3.

Финансовый управляющий в деле о банкротстве самостоятельно формирует конкурсную массу. В нее включается имущество, приобретенное в браке и являющееся совместной собственностью. Но как быть с имуществом, которое было приобретено на личные денежные средства супруга – не должника? Законодательством о банкротстве предусмотрено, что в конкурсную массу включается имущество, которое принадлежит должнику или находится в совместной собственности супругов (бывших супругов). Имущество, которое было приобретено на личные денежные средства супруга – не должника, не может быть включено в конкурсную массу, на него не будет распространяться режим общей совместной собственности (п. 10 Обзора судебной практики ВС РФ № 2 (2017)). Если у супругов имеется имущество, приобретенное в браке, но на личные денежные средства одного из них, рекомендуется обращаться в суд с иском о разделе совместно нажитого имущества. В таком случае оно не будет включено в конкурсную массу должника, и удастся избежать дальнейших судебных разбирательств.

Особое внимание стоит уделить исключению из конкурсной массы имущества, которое было приобретено одним из супругов и является залоговым. Арбитражным судом Свердловской области было рассмотрено банкротное дело № А60-71030/2018

В рамках этого дела от финансового управляющего поступили письменные пояснения, в которых он указал, что супруга должника приобрела транспортное средство на залоговые денежные средства. При этом поручителем (созаемщком) по договору залога должник не выступал. Кредит супруга выплачивала самостоятельно, что подтверждалось представленной выпиской по счету. Финансовый управляющий счел, что транспортное средство не могло быть включено в конкурсную массу, поскольку его последующая реализация была невозможна ввиду нарушения прав залогодержателя – банка ВТБ (ПАО). Суд с выводами финансового управляющего согласился.

Шаг 6. Написать заявление в полицию

В заявлении я описала всё, что успела узнать. Его зарегистрировали и дали квиток.

Да простят меня сотрудники полиции, но за два месяца, пока моё заявление было у них, никаких особых телодвижений не было. Самое полезное, что можно получить в полиции — это квиток на заявление о мошенничестве. Далее этот квиток спрашивают везде: «А вы подали заявление в полицию?» И копию этого квитка нужно будет везде прикладывать — как алиби, доказательство вашей невиновности.

Оперуполномоченный не проявлял интереса к моему заявлению и не спешил со мной пообщаться, пришлось самой добиваться встречи. С третьей попытки мы пообщались, и я написала еще одно заявление. К нему я приложила:

-

распечатку всех кредитных историй;

-

данные о прописке;

-

уведомление пограничной службы об аресте на выезд;

-

контакты судебного участка в городе Уфа.

Принимать это заявление не хотели, но я настояла — и получила ещё один квиток. Больше со стороны оперуполномоченного не было инициативы пообщаться со мной.

Потом я случайно узнала, что всё-таки он заказал материалы дела в суде, но то ли не получил их, то ли не захотел возиться — и написал отказ в возбуждении уголовного дела.

Что делать, если на вас взяли займ?

Обычно человек узнает об оформленном на его имя займе, когда получает письмо по почте с требованием вернуть задолженность. Очень редко это происходит по телефону. Согласитесь, очень странно оформлять на другого человека займ и указывать при этом его собственный номер телефона.

В 99% случаев это нереально, ведь у злоумышленника должен быть доступ к телефону потенциальной жертвы (на него приходят смс-сообщения с кодом подтверждения, код АЦП для принятия условий кредитования и т.д.) Телефон — важнейшая часть оформления займа и без него получить деньги в долг в микрофинансовой организации невозможно.

Если человек говорит, что ему звонят и требуют вернуть деньги по займу, который он не получал, он скорее всего, лукавит. Первый вариант — он получил этот микрозайм, но теперь пытается выдать все так, что не брал его. Второй — никакого микрозайма не существует, а его данными завладели злоумышленники, которые вымогают деньги.

Если представить ситуацию, что кто-то завладел паспортными данными этого человека и решил оформить на него займ, очевидно, что злоумышленник укажет какой-то третий номер телефона в анкете. Именно на него потом придет смс с кодом и будут поступать звонки от кредитора.

Абсолютно очевидно, что злоумышленник не будет указывать номер телефона человека, на чей паспорт оформляет микрозайм. Во-первых, он его даже не будет знать. Во-вторых, у злоумышленника должен быть безграничный доступ к этому телефону.

Исключительной ситуацией можно назвать потерю сумки с документами и телефоном. В этом случае мошенник может указать реальный номер человека, которому принадлежит паспорт и на которого оформляется займ, ведь у него будет полный доступ к телефону.

Что ещё можно сделать для защиты прав

Обращение в полицию позволит найти виновных лиц и привлечь их к ответственности. Не всегда удаётся найти таких граждан, но положительная практика также имеется. В первую очередь, сотрудники правоохранительных органов проверят работников банка, осмотрят камеры видеонаблюдения, внутреннюю документацию и так далее.

Если с лица были взысканы средства по кредиту, их можно вернуть, в случае признания договора недействительным. Сделать это можно сразу, указав соответствующее требование в первоначальном иске о признании договора недействительным, а можно обратиться с ещё одним заявлением позднее.

Если исполнительное производство уже было возбуждено, после подачи иска нужно снять копию о его принятии и обратиться с заявлением о его приостановлении. Служба судебных приставов прекратит любые взыскания до того момента, как будет вынесено решение.

Как избежать попадания в столь неприятную ситуацию

В первую очередь стоит внимательно следить за своими документами и не допускать таких манипуляций с паспортом:

- Передавать его посторонним лицам;

- Использовать в роли залога, взамен получая право пользоваться каким-либо имуществом;

- Отдавать кому-то сделать копию или оставлять уже готовые копии на хранение (нужно стараться не забывать их);

- Если документа на месте не оказалось, не затягивая обращаться в полицию с заявлением о краже или потере.

Схем обмана доверчивых граждан с каждым годом становится все больше. Поэтому необходимо по возможности обезопасить себя, оберегая конфиденциальные личные данные от попадания в руки посторонних людей.

Шаг 10. Запросить информацию о ходе исполнительного дела

Информацию пришлют вам на почту и в личный кабинет Госуслуг через 5–7 дней. Там весьма своеобразный документ с какими-то кодами и алгоритмами. Но из него можно понять, куда приставы делали запрос, какие организации и банки пробивали.

По мне были запрошены: ПФР, Росреестр (на предмет недвижимости, которую можно арестовать), Налоговая, ГИБДД (на наличие автотранспорта, который можно арестовать) и ещё несколько банков (на предмет ареста счетов и списания задолженности). В запросе не видно их названия, но есть БИК каждого банка. По БИК в интернете в обычном поиске можно определить, какой банк пробивали.

Также там я нашла, когда был наложен арест на выезд. Надо сказать, что не сразу — 8 ноября 2019 года. Это притом что исполнительное дело завели в августе 2019 года.

Совет: Когда до приставов дойдёт отзыв судебного приказа, нужно повторить запрос, чтобы убедиться, что всё отменено. Я так и сделала — пришло письмо о закрытии исполнительного производства.

Ваши соцсети не вызывают доверия

Мы действительно смотрим соцсети клиентов, которые обращаются к нам за кредитами. Почти во всех банках есть специальные программы, которые автоматически «подтягивают» профили клиента, используя данные из анкеты: ФИО, дату и место рождения. Обычно это «ВКонтакте», «Одноклассники», «Инстаграм». Иногда даже можем изучить аккаунт в Steam — это игровая платформа.

В соцсетях мы обычно проверяем совпадение — или несовпадение — информации из анкеты. Часто можно найти детей, о которых клиент «забыл» рассказать банку, подтвердить место работы или дополнительный доход, ну и в целом оценить, насколько клиенту можно доверять.

Если клиент выкладывает посты или фото с пагубными привычками, например с алкоголем, — это плохой знак. Конечно, единичное фото с бутылкой пива никакой роли не сыграет, но если такие посты повторяются регулярно, то они могут стать поводом для отказа.

Совет:

Перед тем как обращаться в банк, посмотрите на свои странички в соцсетях чужими глазами. Банки любят фото из путешествий: это означает, что у клиента всё в порядке с финансами. Если у вас есть фото из заграничных поездок — поделитесь ими в соцсетях. Желательно ещё и подписать: «Это я в Доминикане, а тут — на Гоа».

Пришло письмо об описи имущества

Проверяя почтовый ящик, Екатерина обнаружила уведомление от коллекторского агентства ООО «КЭФ» с сообщением о том, что у нее есть долг перед МФО «Онлайн-Займ» на сумму более 20.000 рублей.

На что тут нужно обратить внимание:

Коллекторское агентство полностью указало реквизиты, которые можно проверить в интернете, вместе с контактами – проверка подтвердила, что это реальные коллекторы, законно имеющие право работать с должниками

То есть, это НЕ мошенничество

Реквизиты очень важно проверять, потому что некоторые мошенники притворяются коллекторами, чтобы выжать из жертвы деньги, хотя на самом деле никто на нее займ не оформлял и никакого долга в принципе не существует. Подробнее об этом расскажем ниже

Указано МФО, в котором образовалась задолженность

Для чего это нужно, сейчас расскажем.

Указана сумма задолженности и действия, планируемые коллекторским агентством

В данном случае – передача дела в суд с последующим возможным принудительным изъятием задолженности, что, естественно, напугало нашу героиню.

На оборотной стороне уведомления указаны нормативные акты, регулирующие данную ситуацию

Немногие люди будут действительно шерстить законы, пытаясь разобраться в ситуации, но сам факт наличия нормативных актов, на которые можно опереться, успокаивает.

Как действовать, если на Вас оформлен кредит

Объясню пошагово, куда и с какими документами обращаться. Помимо моей схемы, о которой я написал выше, есть ряд других, я бы сказал, классических вариантов:

Пишем заявление кредитору

В первую очередь отправляемся в ту финансовую организацию, которая предъявила нам сведения об оформленном займе. Пишем заявление руководителю о том, что договор между нами не заключался, и денег мы не получали.

В заявлении важно сделать упор на то, что подпись, указанная в договоре, неоригинальная (подделана), либо идентификация была пройдена не Вами. В завершении выразите требование:

В завершении выразите требование:

- Провести внутреннее расследование;

- Прекратить преследование по части долга по договору, который был заключен не Вами.

Обычно после такого заявления преследования прекращаются и начинается внутренняя проверка: изучаются телефонные записи, видео с камер наблюдения, служебные переписки, сканированные копии предоставленных по договору документов и прочее.

Если кредит был оформлен онлайн, проверяются действия посредников, фото и данные заемщика.

В случае если доказательства мошенничества не были найдены, следует обращаться в суд.

Жалуемся регулятору

Если внутреннее расследование не дало желаемого результата и вы считаете, что финансовая организация провела его формально при наличии весомых доказательств, можно обратиться в интернет-приемную Банка России.

Какие аргументы могут считаться неопровержимыми:

- Предоставленная справка из полиции об утере паспорта с датой, которая приходится на срок ранее даты заключенного договора.

- В момент составления договора Вы находились за рубежом, о чем были предоставлены соответствующие документы.

Если подобные доказательства не были приняты во внимание кредитной компанией, можно смело требовать перепроверки. Регулятор потребует у фирмы представить отчет о проведенном расследовании

Обращаемся в полицию

Как бы ни развивались события, важно обратиться в полицию с заявлением о мошенничестве. Возьмите у кредитора заверенные копии всех документов, на основании которых был выдан займ:

- Договор вместе со всеми приложениями;

- Копию паспорта;

- Водительское удостоверение, загранпаспорт (если таковые требовались при оформлении).

- Реквизиты счета, на который был сделан денежный перевод.

Если кроме паспорта остальные документы оказались чужими – будет проще доказать Вашу непричастность к долговому обязательству. Если подделано фото – можно потребовать техническую экспертизу.

Если паспорт был украден, приложите также справку об утере.

Идем в суд

Если кредитор отказывается списывать долг, следует обратиться в судебную инстанцию с заявлением и со всеми вышеперечисленными документами.

В своем иске укажите, что кредитный договор был подписан третьим лицом. Если подпись стоит на бумажном документе, будет назначена графологическая экспертиза.

В случае оформления онлайн займа — выявить мошенничество будет немного сложнее.

Что делать если пришло письмо с уведомлением о несуществующем долге?

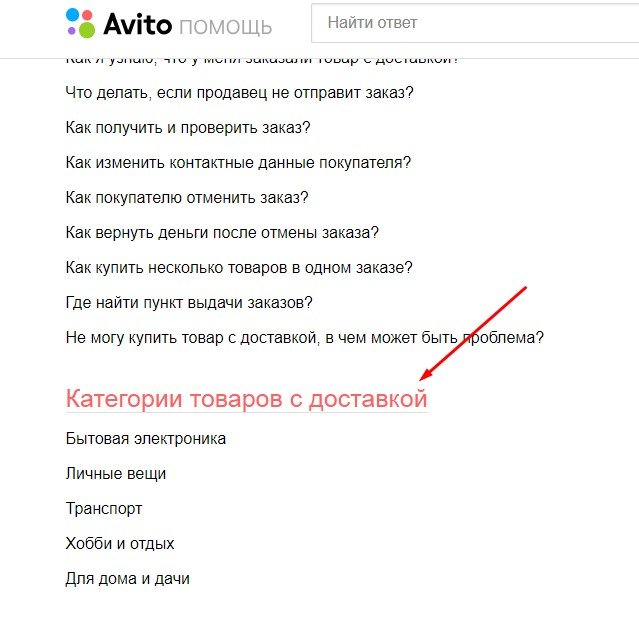

Действуйте разумно и эффективно. Прежде всего, проверьте, кто пишет. Посмотрите, есть ли полные реквизиты коллекторов: название организации, адрес и телефоны. Спросите в интернете, есть ли такие в природе. Если искомое совпадение найдено, удостоверьтесь, что это именно агентство по работе с должниками, а не фирма по торговле окорочками и субпродуктами. Это важный момент, позволяющий понять, действительно ли на вас что-то оформили, или это обычные аферисты — пугают, чтобы разжиться быстрыми деньгами.

Следующий шаг для тех, кто хочет понять, что делать если на меня взяли кредит без моего ведома, — анализ содержания письма. Проверьте, есть ли в нем:

- название банка-кредитора или МФО;

- сумма долга — тело и проценты;

- перечень действий, который планируется осуществить (передача дела в суд и т. п.);

- на обороте уведомления — перечень нормативных актов, регулирующих данную ситуацию.

Если установлено, что обратились реально существующие и практикующие коллекторы, значит, долг есть. Точно установить, что мошенники оформили на вас кредит, поможет обращение в БКИ — Бюро кредитных историй. Запрос можно составить самому или с помощью юриста. Запрашивать необходимо именно кредитную историю, а не рейтинг.

Как я начал действовать

От двух МФО я получил довольно лояльные ответы: они готовы идти мне навстречу. Одна из них сообщила, что сотрудники уже выявили факт мошенничества, сняли с меня обвинения и должны направить запросы в БКИ, чтобы убрать долги из моей кредитной истории. Вторая — пообещала обратиться в полицию и начать разбирательства. (На момент публикации статьи четыре МФО из семи сообщили герою о том, что выявили факт мошенничества, сняли обвинения и начали процесс исправления кредитной истории — прим. Сравни.ру).

Остальные МФО отказывались принимать мои претензии без талона-уведомления из полиции.

Я обратился в полицию и написал заявление о факте мошенничества. Его приняли без особого энтузиазма. Выдали талон и намекнули: шанс, что заведут уголовное дело, невелик — хоть у нас и много займов, каждый из них считается отдельным (и не слишком значительным) эпизодом. (На момент написания статьи решения о возбуждении уголовного дела от полиции получено не было — прим. Сравни.ру).