Омс в альфа-банке

Содержание:

- Плюсы и минусы ОМС

- Что такое Альфа инвестиции

- Преимущества компании

- Тарифные планы

- Как физлицу открыть брокерский счет в Альфа-Банке

- Как зарабатывать?

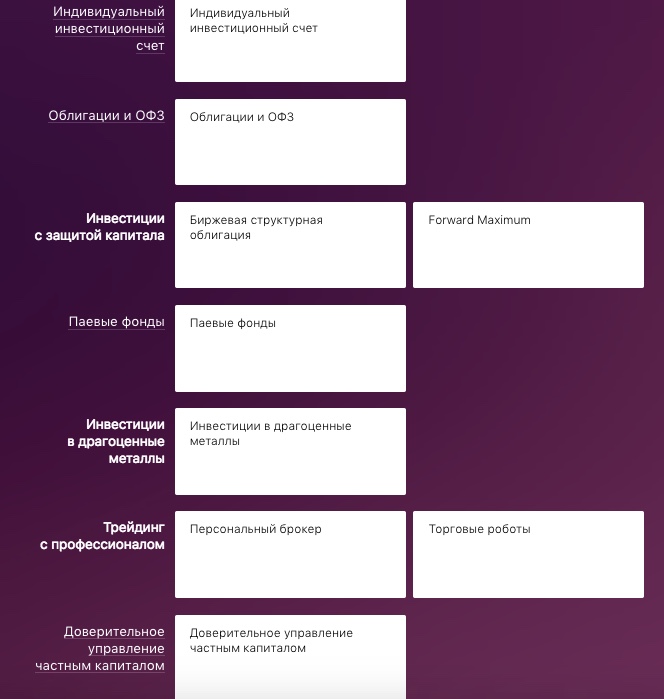

- Виды инвестиций в Альфа-Банке

- Плюсы Альфа Директ

- Общая информация об «Альфа-капитале»

- Как открыть счет и что с ним делать дальше

- Как заработать на ОМС

- Альфа-Банк простые инвестиции

- Как правильно выбрать облигации

- Таблицы изменения курса золота

- Для лиц без гражданства и иностранных граждан

Плюсы и минусы ОМС

Итак, выделим основные плюсы и минусы обезличенных металлических счетов. Преимущества:

- инвестиции доступны от небольших сумм – можно купить минимум 1 грамм золота или 5 грамм серебра;

- доход фактически ничем не ограничен – только ростом курса купленного драгметалла;

- отсутствует НДС 20%, как при покупке слитка;

- ОМС не надо нигде хранить – он находится в банке;

- за обслуживание металлического счета комиссия не взимается;

- можно в любой момент купить металл по низкой цене и продать его (частично или полностью);

- есть налоговые льготы;

- можно открыть ОМС онлайн;

- при желании можно поменять бумажное золото на реальное (правда, дорого это очень).

Но отмечу и минусы обезличенных металлических счетов, которые тоже нужно учитывать:

- на ОМС не начисляются проценты;

- такие счета не подпадают под страховую программу ОМС;

- ограниченная ликвидность – вы можете продать бумажные металлы только в тот банк, где открыли счет;

- большие спрэды – иногда приходится годами ждать, чтобы цена «отработала» хотя бы спрэд;

- банк произвольно устанавливает спрэды, и иногда они ой как не справедливы;

- не во всех банках с хорошим курсом доступны операции онлайн;

- налоги иногда платить всё же придется.

Ну и самый главный минус – тут вам доход никто не гарантирует. Цена на драгметалл может как вырасти, так и упасть. Поэтому на инвестициях в ОМС можно как заработать, так и потерять деньги. К этому нужно быть готовым.

А что вы думаете об обезличенных металлических счетах как инвестиционном инструменте? Мой отзыв: заработать можно, но надо знать как и следует готовиться к долгосрочным вложениям. Не на неделю, а на месяцы и годы. Может быть, выгоднее инвестировать в ETF на золото или в акции золотодобывающих компаний? Как вы думаете? Удачи, и да пребудет с вами золото!

Что такое Альфа инвестиции

По сути, Альфа инвестиции – это паевой фонд. То есть, необходимо приобрести определенное количество паев, чтобы начать зарабатывать.

Данная организация специализируется на следующих направлениях:

- Ликвидные акции.

- Высокорискованные акции.

- Газовая отрасль.

- Строительство.

- Нефтяная отрасль.

- Торговля.

- Государственный сектор.

Также возможно самостоятельно управлять своими активами на площадке компании Альфа-Капитал. Теперь стоит подробнее описать предложения Альфа инвестиций.

Паевые инвестиционные фонды

Это оптимальный вариант инвестирования для большинства физических и юридических лиц, так как не нужно самостоятельно следить за деньгами и смотреть, когда нужно входить в сделку, а когда выходить из нее.

Вот основные преимущества этого инструмента:

- Инвестиции в российские и зарубежные рынки.

- Сумма вложений от 100 рублей.

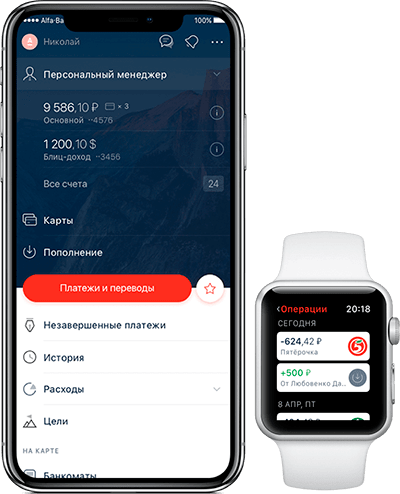

- Синхронизация с Альфа-Кликом и Альфа-Мобайл.

- Возможно контролировать состояние счета в любой момент времени.

Индивидуальный инвестиционный счет

Сотрудники компании Альфа-Капитал сами занимаются управлением ценных бумаг, а клиент получает на выбор освобождение от НДФЛ или возврат 13% от инвестируемой суммы.

Вот несколько достоинств этой программы:

- Получение 13% от внесенной суммы в виде налогового вычета.

- Все давно придумано – есть готовые стратеги для инвестирования.

- Минимальная сумма 10 000 рублей.

- Оформить все можно в режиме онлайн.

Клиенту надо только выбрать одну из существующих стратегий ИСС и подать заявку. Все остальное специалисты сделают самостоятельно. Минимальная сумма на счете составляет 10 тысяч рублей, максимальная 1 миллион рублей.

Инвестиции в облигации

Через Альфа-Капитал можно купить облигации федерального займа и получать повышенную прибыль.

Вот основные достоинства этой программы:

- Минимальный размер инвестиций 1 000 рублей.

- Доходность выше, чем по депозитам.

- Можно продать облигации в любой момент без потери процентов.

- Оформление онлайн или в офисе Альфа-Банка.

Доверительное управление капиталом

Доверительное управление, как ПИФы, только необходимо вносить значительно больше, чем 100 рублей. При этом доходность может быть достаточно большой.

Вот основные достоинства этой программы компании Альфа-Капитал:

- Индивидуальный инвестиционный портфель для каждого клиента.

- Валютная диверсификация позволяет снизить риски.

- Предоставление бонусной программы Alfa Capital Wealth.

- Обеспечение полного контроля за состоянием счета в любой момент времени.

Клиент должен внести минимум 500 тысяч рублей. После чего команда профессионалов будет отвечать за получение прибыли. Средняя доходность составляет 19% годовых, что значительно больше, чем прибыль по вкладам.

Трейдинг с профессионалом

Сегодня можно консультироваться с профессиональным брокером или роботом. Торговый робот – это полноценная торговая лаборатория, способная анализировать рынок, осуществлять сделки и актуализировать портфель. Однако специалист сможет не только подсказать, что нужно делать, но и объяснить, почему это надо делать в конкретно взятом случае.

Преимущества компании

Выбирая «АльфаСтрахование-ОМС», как компанию – страховщика, нужно, в первую очередь, обратить внимание на ее федеральный статус. Федеральная компания оказывает услуги на всей территории России, а региональная только на территории определенных субъектов РФ

Федеральная компания оказывает услуги на всей территории России, а региональная только на территории определенных субъектов РФ.

Группа компаний «АльфаСтрахование» предлагает программы дополнительного медицинского страхования для и .

«АльфаСтрахование-ОМС» — федеральная страховая, которая имеет ряд преимуществ перед другими страховыми компаниями:

- разветвленная филиальная сеть (500 региональных представительств);

- выездные мобильные пункты на территории поселков (выезды в особо удаленные районы);

- курьерская доставка полисов на дом для некоторых категорий граждан (ветеранов, инвалидов 1 группы, лиц старше 80 лет, для одиноких матерей с детьми до 1 года);

- закрепленные менеджеры – страховые представители (уведомляют о готовности полиса, отвечают на обращения и звонки);

- СМС оповещение;

- круглосуточное сопровождение клиентов;

- мобильное приложение;

- бесплатная юридическая поддержка (помощь в подготовке исковых заявлений по фактам нарушения прав, представление интересов в качестве независимых экспертов в суде по искам застрахованных лиц);

- выезд специалиста на предприятие для выдачи полисов на рабочем месте.

Тарифные планы

«Альфа-Трейдер»

Для тех, кто активно инвестирует и торгует. Гибкие условия

в зависимости от объема сделок.

Бесплатно

от 0,014%

для биржевого рынка

от 0,1%

для внебиржевого рынка

от 0,011%

от 0,5

Для тех, кто делает первые шаги. Единая комиссия на сделки с ценными бумагами и валютой, бесплатные инвестидеи и аналитика.

0,3%

0,3%

(кроме фьючерсов)

от 0,5

Описание приведено исключительно для целей первичного ознакомления и не предназначено для полного описания условий/тарифов на брокерские и депозитарные услуги. Для принятия решения о выборе того или иного тарифного плана необходимо ознакомиться с полными условиями, доступными в тарифах на услуги депозитария и тарифах на операции на финансовых рынках АО «АЛЬФА-БАНК»

Особенность работы с ОМС заключается в том, что клиент, вкладывая средства на счет, физического металла (золота, серебра) не приобретает. Его деньги конвертируются в граммы выбранного металла по курсу банка, который зависит от мировой цены на этот металл.

Хотя золото или серебро владелец счета не приобретает, его деньги, поступившие на счет, будут конвертированы в граммы соответствующего металла, согласно курсу банка, который будет зависеть от мировой цены на металл. Основное отличие инвестиций в ОМС от фактического приобретения драгметаллов в слитках заключается в том, что при обратной продаже (металл в деньги) проводимая сделка не подлежит обложению НДС.

ОМС в Альфа-Банке открываются в серебре и золоте. Минимальная сумма производимой по счету операции: для золота – 1 грамм, для серебра — 100 грамм. Цена продажи металла превышает рыночную в среднем на 5%.

В ближайшее время клиенты Альфа-Банка смогут управлять своим металлическим счетом через Интернет-банк «Альфа-Клик», а также через мобильный банк «Альфа-Мобайл».

Более подробную информацию о продукте можно получить на сайте Альфа-Банка.

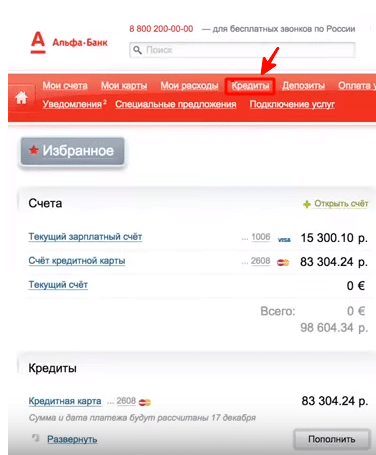

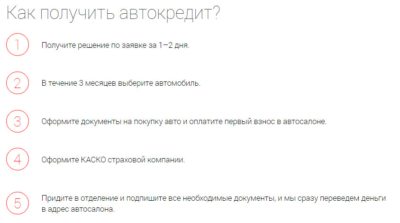

Как физлицу открыть брокерский счет в Альфа-Банке

Завести альфабанковский брокерский счет можно двумя способами – через Альфа-Директ и Альфа-Мобайл.

Открытие счета через Альфа-Директ

Данный способ является наиболее популярным, так как он доступен всем. Клиенту финансовой организации нужно:

Самостоятельное создание ЭЦП

Если генерировать ключ самостоятельно, то наблюдается некоторая экономия, ведь не придется тогда платить банку за услуги фиксированную сумму в 470 рублей.

Также выгода подобной самодеятельности в том, что в таком случае банк не будет устанавливать лимиты пополнения счета.

При создании ЭЦП действия должны быть такими:

- Поставить флешку.

- Войти в ЛК Альфа-Директ.

- Пройти к “Анкете пользователя”.

- Произвести активацию токена.

По завершению процедуры, в меню сервиса найдите “Открытие счета”. Выберите тарифный план и введите ЭЦП. Последнее подтвердит все ваши действия.

Использование мобильного приложения

Если же вы пользователь ТП “Максимум” или “Максимум плюс”, то у вас есть уникальная возможность открыть брокерский счет через Альфа-Мобайл. Не нужно будет идти в офис и тратить время на бумажную волокиту и создавать ЭЦП. Процедура происходит за считанные минуты, не выходя из дома.

Задача клиента:

- Войти в приложение и авторизоваться в личном кабинете.

- Кликнуть на “Инвестиции”.

- Нажать на “Открытие брокерского счета”.

- Найти подходящий тариф.

- Подтвердить действия.

Работать со счетом можно уже через минуту. Пополнить баланс несложно с любой карты Альфа банка.

Создать брокерский счет, независимо от того, где и как проходила процедура, можно абсолютно бесплатно. Денежные средства уже будут отчисляться в дальнейшем, за использование определенного тарифного плана.

Как зарабатывать?

Важно:

- Отслеживать изменения стоимости драгметаллов на официальном сайте Альфа-Банка. Выберите нужный момент для осуществления покупки, продажи.

- Доход собственника ОМС заключается в разнице цен между осуществляемыми процессами оборота металла.

- Продажа объекта инвестиций вызывает конвертацию банком в пользу рублевого счета клиента.

Особенности

В «Альфа-Банке» установлены минимальные объёмы инвестиций в обезличенные драгоценные металлы. Показатели следующие:

- Минимальный объём инвестиций в обезличенное золото составляет один грамм.

- Минимальный объём инвестиций в обезличенное серебро составляет сто граммов.

- Минимальный объём инвестиций в обезличенную платину составляет один грамм.

- Минимальный объём инвестиций в обезличенный палладий составляет один грамм.

Для того, чтобы инвестиций в ОМС в «Альфа-Банке» стали для вас эффективными необходимо знать и руководствоваться определёнными правилами:

- Инвесторам в обезличенные драгоценные металлы в «Альфа-Банке» предоставляется возможность отслеживания динамики изменения котировок драгоценных металлов непосредственно на официальном сайте банка, что поможет инвесторам выбрать наиболее подходящий момент для совершения сделки купли-продажи обезличенного драгоценного металла.

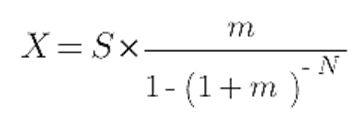

- Доходность обезличенного металлического счёта включает в себя два показателя – это стоимость продажи и стоимость покупки драгоценного металла. Чистый доход равен разнице этих двух показателей.

- Операция продажи инвестором драгоценного металла банку заключается в конвертации драгоценного металла в российские рубли и зачислении рублёвого эквивалента на счёт инвестора.

Для инвесторов в обезличенные металлические счета очень важно знать следующее:

- Резиденты Российской Федерации (имеются ввиду частные инвесторы в драгоценные металлы) при заключении договора об открытии обезличенного металлического счёта берут на себя обязательство уплатить налог на доходы физических лиц по установленной ставке в тринадцать процентов в случае получения дохода от продажи драгметалла, который находится в собственности такого лица сроком менее трёх лет.

- Налог на доходы физических лиц не взимается в случае, если инвестор являлся собственником драгоценного металла более трёх лет.

- «Альфа-Банк» не предоставляет своим клиентам услугу зачисления слитков физического драгоценного металла на обезличенный металлический счёт, а также не выдаёт слитки при закрытии ОМС.

- В соответствии с законодательством Российской Федерации обезличенные металлические счета не подпадают под действие закона о страховании вкладов физических лиц.

Виды инвестиций в Альфа-Банке

Альфа-Банк активно развивает инвестиционные направления. На данный момент инвестировать в можно в девяти разных направлениях, среди которых:

- Инвестиции с государственной поддержкой. Для открытия личного счета потребуется сумма от десяти рублей до одного миллиона. Выбор предоставляется среди трех стратегий, каждая из которых имеет подробное описание и разные уровни риска и доходности. Данный вид инвестиций в Альфа-Банке имеет исключительно положительные отзывы.

- Облигации и ОФЗ. Инвестиции в ценные бумаги в Альфа-банке осуществляются в облигации шести крупных российских компаний, имеющих статус стабильно развивающихся. Доход выплачивается примерно один раз в полгода, пропорционально вложенным средствам. В дальнейшем облигации можно продать, получив за них номинальную стоимость.

- Инвестиции с защитой капитала. Доходность в данном случае, как правило, выше депозитного, также возможно существенное увеличение прибыли в зависимости от стратегии и движения рынка. При этом клиент не рискует своим капиталом и может вывести его в любой момент. Подходит для осторожных инвесторов Альфа-Банка, не готовых рисковать имеющимися средствами.

- ПИФы. Существует множество отзывов об инвестициях в ПИФы в Альфа-Банке. Более опытные пользователи отмечают наличие высокой прибыльности, возможность минимального первоначального вложения средств в размере от одной тысячи рублей. Среди плюсов также выделяют контроль за состоянием счета из личного кабинета и возможность осуществления сделки в считанные минуты. Подобные инвестиции считаются самыми простыми в Альфа-Банке.

- Инвестиции в драгоценные металлы. Цены на золото стабильно повышаются с каждым годом. Однако данный вид вложений стоит рассматривать в долгосрочной перспективе и как надежное сохранение средств.

- Персональный брокер. Минимальный порог для входа в данный проект Альфа-Банка составляет пять миллионов рублей. При этом клиент получает возможность значительного увеличения капитала с помощью команды опытных брокеров.

- Доверительное управление. Для начала участия в программе клиент Альфа-Банка должен иметь сумму от полумиллиона рублей. Работа осуществляется профессионалами, которые регулярно предоставляют клиентам полный отчет о проведенной деятельности и полученном уровне дохода.

- Депозитарные услуги. Альфа-Банк предоставляет своим клиентам полный спектр услуг по обслуживанию ценных бумаг, начиная с их хранения, перерегистрации прав собственности, оформления, консультирования до выплаты налогов государству.

Плюсы Альфа Директ

- Невысокие тарифы на Фондовом рынке при сравнении с конкретными другими брокерами. 0,04% от сделки -это вообще нормальная цифра, если сравнить с тем же Сбербанком.Получается даже дешевле, чем у Сбербанка на тарифе «Самостоятельный». Там при сумме до 1 000 000 рублей на счете комиссия будет 0,06%

- Удобное приложение с классными фишками, например, как устанавливать отложенными по времени заявками.

- В мобильном приложении Альфа-Директ весь рынок разбит четко на отдельные сектора, не смешивая активы между собой:акции РФ, акции США, валюты, ОФЗ, облигации, фьючерсы, ETF, паи.

- Если вы будете выводить валюту со счета, то брокер предлагает поддержать ее на счете около 15 дней, чтобы не платить лишние комиссии. У других брокеров “время отлежки” может быть и до 45 дней.

- Техническая поддержка быстро работает. Я дозвонилась до специалиста буквально за минуту.

Тариф Сбербанка «Самостоятельный» имеет интересней предложение по комиссиям(к плюсу №1)

Тариф Сбербанка «Самостоятельный» имеет интересней предложение по комиссиям(к плюсу №1)

Общая информация об «Альфа-капитале»

«Альфа-Капитал» — компания, имеющая высокий рейтинг надежности.

«Альфа-Капитал» — компания, имеющая высокий рейтинг надежности.

«Альфа-Капитал» существует на рынке с 1993 г. Общий объем активов клиентов оценивается в 650,8 млрд руб. Услугами компании пользуются более 1,2 млн вкладчиков.

Услуги и продукты

Управляющая компания предлагает своим клиентам стать инвесторами, имея на руках от 100 руб. Это минимальный порог для входа в инвестиционный рынок.

Основная услуга, которую оказывают эксперты «Альфа-капитала» – управление активами инвесторов. На основе подписанного договора брокеры имеют право продавать акции с целью заработка.

Для состоятельных клиентов разрабатываются индивидуальные стратегии инвестирования. Другим вкладчикам предлагается оформить индивидуальный инвестиционный счет (ИИС).

Управляющая компания предлагает открыть следующие виды инвестиционных продуктов:

- индексируемые депозиты;

- счет в фонде золота и алмазов;

- счет в фонде «Облигации+».

Инвесторы могут вложить свой капитал в такие финансовые инструменты, как:

- Акции российских и зарубежных компаний (в рублях или долларах). Прибыль извлекается за счет сделок купли/продажи либо получения дивидендов.

- Облигации. Доход приносят купоны – проценты от увеличения цены на облигации. Другой вариант заработка – купля/продажа ценных бумаг.

- Валюта: евро, доллары и др. Прибыль получается в результате валютных сделок.

- ПИФы (паевые инвестиционные фонды) – это инвестиционные портфели, которые формируются экспертами управляющей компании из ценных бумаг. Далее брокеры управляют этими портфелями с целью извлечения прибыли. Инвестор может купить долю в таком фонде (пай) и получать процент от общего дохода. Минимальный порог входа – 1000 руб.

- ИСЖ (инвестиционное страхование жизни). Вкладчику на выбор предоставляется несколько стратегий. Все они строятся на страховании. Инвестор получает прибыль регулярно каждый месяц или в конце срока инвестирования.

- Драгоценные металлы – открытие металлического счета. Сделки осуществляются с золотом, серебром, платиной, палладием.

Опытные вкладчики могут пользоваться услугами сервиса и вести торговлю по своему усмотрению. Для начинающих инвесторов предусмотрена функция доверительного управления, когда капиталом управляет опытный эксперт компании и получает за это процент от прибыли. Клиент постоянно получает отчеты о торговле.

https://youtube.com/watch?v=vPiVkoiOb40

Принцип работы

С 2015 г. клиентом «Альфа-капитала» может стать любое юридическое или физическое лицо через регистрацию онлайн. Так, инвестиции стали доступными в тех городах, где нет представительства организации.

Открыть счет можно 3 способами:

- Лично в офисе продаж.

- На сайте «Альфа-капитала» alfacapital.ru. Для этого в разделе с инвестиционными стратегиями нужно нажать на кнопку «Открыть онлайн», в открывшемся окне заполнить анкету инвестора достоверными личными данными, указать сумму инвестиций. Регистрация подтверждается вводом кода, отправленного в SMS-сообщении, в специальное поле. После этого необходимо пополнить ИИС.

- Через авторизацию в сервисе «Госуслуги». На сайте «Альфа-капитала» нужно выбрать способ регистрации «У меня есть учетная запись на Госуслугах». Заполнение данных учетной записи произойдет автоматически.

Преимущества сервиса

Инвесторы сервиса после открытия счета получают следующие преимущества:

- торговля на Московской и Санкт-Петербургской бирже;

- совершение сделок с российскими и зарубежными ценными бумагами;

- широкий выбор инвестиционных стратегий и торговых идей;

- наличие мобильного приложения с возможностью открытия сделок в любое время;

- поддержка аналитиков компании, консультации и рекомендации по управлению капиталом;

- наличие продуктов с финансовой защитой (возвращение средств в случае убыточной торговли);

- бесплатное открытие счета и его обслуживание;

- минимальный порог входа в рынок – от 100 руб.

Как открыть счет и что с ним делать дальше

Перед тем как оформить обезличенный металлический счет в Альфа-Банке, необходимо ознакомиться с базовыми особенностями инвестирования в драгоценные металлы. В противном случае подобный вклад приведет к колоссальным убыткам.

Правила открытия

На сегодняшний день открыть ОМС можно только непосредственно в отделении. К сожалению, даже клиентам банка подать онлайн-заявку невозможно. Перечень офисов, в которых осуществляются операции с обезличенными металлическими счетами можно посмотреть на сайте банка.

Пакет документов для будущего инвестора:

- паспорт гражданина РФ;

- ИНН;

- для лиц без гражданства или иностранных граждан – документ, разрешающий пребывание на территории России.

После проверки документов, менеджер банка предоставит на ознакомление договор в двух экземплярах. Необходимо изучить каждый пункт документа во избежание дальнейших сложностей.

Работа с ОМС

- Золото – от 1 грамма.

- Серебро – от 100 грамм.

- Платина – от 1 грамма.

- Палладий – от 1 грамма.

Очень важный аспект, который следует учитывать каждому инвестору – в Альфа-Банке фиксировано время на осуществление операций по драгметаллам:

- с понедельника по четверг с 9:00 (по мск) до 17:15 (по мск);

- в пятницу с 9:00 (по мск) до 16:00 (по мск);

- суббота и воскресенье – выходные дни.

Таким образом, обезличенные металлические счета Альфа-Банка – это возможность инвестирования с долгосрочной перспективой. При правильном подходе, первую доходность можно получить уже в первый год работы.

# Инвестиции

# Инвестиции

Преимущества

Конечно же, инвесторов в драгоценные металлы, которые заняты поиском формы инвестиций или уже банком, в котором открыть обезличенный металлический счёт, интересует один из концептуально важных вопросов такого инвестирования – это его преимущества и недостатки.

В этом контексте стоит ещё раз упомянуть о том, что обезличенный металлический счёт является одной из самых простых и удобных форм инвестиций в драгоценные металлы. Как правило, инвестор обладает возможностью открыть такой счёт в граммах таких драгметаллов как:

- золото;

- серебро;

- платина;

- палладий.

ОМС отражает информацию о приобретённом инвестором драгоценном металле, при этом не обязывает инвестора покупать физический драгметалл и заботиться о его сохранности. Принцип работы ОМС строится на следующем: инвестор вносит на счёт денежные средства по курсу стоимости конкретного (оговоренного в договоре) объёма драгоценного металла по курсу банка, действующему на день открытия ОМС. По такому же принципу происходит и закрытие счёта.

Традиционно к преимуществам ОМС относят:

- Относительную дешевизну обезличенного металла в сравнении с физическим.

- Реальную возможность получения дохода за счёт динамики рыночной стоимости драгметалла.

- Отсутствие дополнительных выплат в форме налогов и сборов.

- Отсутствие рисков повреждения драгоценного металла.

На основе таких общих правил и преимуществ формируются частные, присущие конкретному банку. Так, преимуществами инвестиций в ОМС в «Альфа-Банке» являются:

- Возможность мгновенной покупки/продажи обезличенного драгоценного металла.

- Универсальность услуг интернет-банкинга, которые помогают клиенту (инвестору) постоянно отслеживать динамику курса драгметалла по ОМС, корреляцию прибыли для своевременного реагирования.

- Бесплатность услуг открытия обезличенного металлического счёта, а также его ведения.

Как заработать на ОМС

Не, ну понятно: чтобы заработать на обезличенных металлических счетах в банке, нужно покупать дешевле и продавать дороже. Но как понять, когда удачный момент для входа на рынок и выход из него и куда вообще пойдет цена золота или серебра?

Так, золото используют для защиты от падения рубля. Почему так? Я писал выше, что цены на золото устанавливаются на Лондонской биржи в долларах. Если цена тройской унции останется той же, но доллар относительно рубля вырастет, то, следовательно, цена золота относительно рубля тоже вырастет.

Если же рубль укрепляется, то при прочих равных условиях цены на золото падают.

Кроме того, золото – это защитный актив, и когда рынок акций «штормит», то инвесторы ищут убежища в стабильных облигациях или же в золоте. Государства скупают золото перед угрозой кризиса, что тоже двигает цену вверх.

В принципе, это же справедливо для серебра, которое в целом повторяет кульбиты курса золота. Но, так как оно активно используется в промышленности, то при дефиците его цена начинает расти. Следите за добывающими предприятиями – если у них не всё хорошо с добычей, то это может свидетельствовать о приближающемся дефиците.

Но серебра много. А вот платины и палладия не очень. Поэтому, когда их потребность в промышленности растет, то и цены растут. Если предприятия сокращают добычу – цены растут. Если кто-то запускает новое высокотехнологичное производство или если Apple с Теслой открывают завод в Китае – цены растут.

Но это не точно.

Альфа-Банк простые инвестиции

Клиенты, задающиеся вопросом, куда инвестировать деньги, стараются выбирать надежных партнеров, в том числе, среди банков. Популярность Альфа-банка стремительно увеличилась после того, как он взял на себя спонсорскую поддержку ЧМ-2018. Сегодня кроме традиционных банковских услуг, можем рассматривать и способы увеличения капитала.

Нетипично, что можно бесплатное обучение в Альфа-Банке как в отделениях банка, таки в режиме онлайн. Интересно, но темы разнообразные, начиная от того, как не погрузиться в кредиты и эффективно управлять семейным бюджетом до того, как максимально вытянуть выгоду с банковской карты и научиться отличать настоящие деньги от фальшифок. А вот тем об инвестициях нет, думаю, это мотивация к тому, чтобы каждый выбрал для себя подходящий вариант, изучив предложения детально и непосредственно на сайте.

Как правильно выбрать облигации

Специалисты рекомендуют выбирать облигации в валюте того государства, где проживает инвестор в конкретный момент времени. Дополнительно в портфель следует добавлять долларовые бумаги в размере 50% от всего объема. В условиях нестабильной экономической ситуации в Российской Федерации лучше покупать короткие облигации, имеющие срок погашения не менее 12 месяцев. Правило обуславливается тем, что при повышении ставки ФРС вероятно конъюнктурное изменение рынка.

При таких условиях цены на короткие бонды не будут поддаваться воздействию внешних факторов. Инвесторы смогут увеличить доход от своего портфеля путем последующей продажи бумаг и покупки длинных облигаций.

Если ключевая ставка Центрального Банка России условно составляет 10%, то соответствующая доходность попадает под категории с отсутствующим риском. Любые коммерческие структуры, в том числе и Альфа-Банк, предоставляет аналогичный процент. Исходя из приведенных данных, можно сделать следующие выводы:

- Самые надежные облигации имеют доходность в пределах 10%.

- Показатели до 15% увеличивают риск.

- Уровень в 20-22% указывает на наличие проблем в выбранной компании – выбирать ценные бумаги нужно максимально аккуратно. В целях диверсификации допускается совершение инвестиций в размере 1/10 части от текущего капитала. Необходимо учитывать ликвидность ценных бумаг. Маленькие спреды в биржевом стакане позволяют организовать легкий и быстрый выход из сделки.

Что касается облигаций с доходностью до 40%, то они автоматически должны относиться к дефолтной группе. Их приобретение категорически запрещается, если брокер не обладает специфической информацией о деятельности конкретной компании.

Таблицы изменения курса золота

Продажа золота: открыть

| Дата | Курс | +/- |

|---|---|---|

| 2021-03-11 | 4033.24 | +34.48 |

| 2021-03-12 | 3998.76 | -17.93 |

| 2021-03-15 | 4016.68 | +10.09 |

| 2021-03-16 | 4006.59 | -27.2 |

| 2021-03-17 | 4033.79 | -47.74 |

| 2021-03-18 | 4081.53 | -15.02 |

| 2021-03-19 | 4096.55 | -15.76 |

| 2021-03-22 | 4112.31 | -48.86 |

| 2021-03-23 | 4161.17 | -36.76 |

| 2021-03-24 | 4197.93 | -6.86 |

| 2021-03-25 | 4204.79 | +33.1 |

| 2021-03-26 | 4171.7 | +19.52 |

| 2021-03-29 | 4152.18 | +64.1 |

| 2021-03-30 | 4088.08 | +27.43 |

| 2021-03-31 | 4060.65 | -78.02 |

| 2021-04-01 | 4138.67 | -53.83 |

| 2021-04-02 | 4192.5 | +2.28 |

| 2021-04-05 | 4190.22 | -35.26 |

| 2021-04-06 | 4225.48 | -48.21 |

| 2021-04-07 | 4273.69 | +7.6 |

| 2021-04-08 | 4266.09 | -19.29 |

| 2021-04-09 | 4285.38 | +9.21 |

| 2021-04-12 | 4276.17 | +30.41 |

| 2021-04-13 | 4245.76 | +48.2 |

| 2021-04-14 | 4197.56 | -46.08 |

| 2021-04-15 | 4243.64 | -30.64 |

| 2021-04-16 | 4274.28 | -25.73 |

| 2021-04-19 | 4300 | -6.27 |

| 2021-04-20 | 4306.28 | -49.51 |

| 2021-04-21 | 4355.79 | +22.2 |

| 2021-04-22 | 4333.58 | +71.47 |

| 2021-04-23 | 4262.11 | +28.13 |

| 2021-04-26 | 4233.98 | -5.68 |

| 2021-04-27 | 4239.66 | +28.47 |

| 2021-04-28 | 4211.19 | +15.87 |

| 2021-04-29 | 4195.32 | -15.68 |

| 2021-04-30 | 4211 | -42.63 |

| 2021-05-03 | 4253.63 | -5.73 |

| 2021-05-04 | 4259.36 | +30.53 |

| 2021-05-05 | 4228.83 | -14.57 |

| 2021-05-06 | 4243.4 | -45.2 |

| 2021-05-07 | 4288.6 | -23.19 |

| 2021-05-10 | 4311.79 | -15.49 |

| 2021-05-11 | 4327.28 | +5.76 |

| 2021-05-12 | 4321.51 | +22 |

| 2021-05-13 | 4299.51 | -8.45 |

| 2021-05-14 | 4307.97 | -50.22 |

| 2021-05-17 | 4358.19 | -23.36 |

| 2021-05-18 | 4381.54 | -4.64 |

| 2021-05-19 | 4386.18 | -1.94 |

| 2021-05-20 | 4388.12 | +3.86 |

| 2021-05-21 | 4384.26 | -12.68 |

| 2021-05-24 | 4396.94 | -10.93 |

| 2021-05-25 | 4407.87 | -39.24 |

| 2021-05-26 | 4447.12 | +16.37 |

| 2021-05-27 | 4430.75 | +4.49 |

| 2021-05-28 | 4426.26 | -16.48 |

| 2021-05-31 | 4442.74 | -8.89 |

| 2021-06-01 | 4451.62 | +13.02 |

| 2021-06-02 | 4438.6 | +36.38 |

| 2021-06-03 | 4402.22 | +40.29 |

| 2021-06-04 | 4361.93 | -13.17 |

| 2021-06-07 | 4375.1 | -2.05 |

| 2021-06-08 | 4377.15 | +32.1 |

| 2021-06-09 | 4345.05 |

Покупка золота: открыть

| Дата | Курс | +/- |

|---|---|---|

| 2021-03-11 | 4133.24 | +34.48 |

| 2021-03-12 | 4098.76 | -17.93 |

| 2021-03-15 | 4116.68 | +10.09 |

| 2021-03-16 | 4106.59 | -27.2 |

| 2021-03-17 | 4133.79 | -47.74 |

| 2021-03-18 | 4181.53 | -15.02 |

| 2021-03-19 | 4196.55 | -15.76 |

| 2021-03-22 | 4212.31 | -48.86 |

| 2021-03-23 | 4261.17 | -36.76 |

| 2021-03-24 | 4297.93 | -6.86 |

| 2021-03-25 | 4304.79 | +33.1 |

| 2021-03-26 | 4271.7 | +19.52 |

| 2021-03-29 | 4252.18 | +64.1 |

| 2021-03-30 | 4188.08 | +27.43 |

| 2021-03-31 | 4160.65 | -78.02 |

| 2021-04-01 | 4238.67 | -53.83 |

| 2021-04-02 | 4292.5 | +2.28 |

| 2021-04-05 | 4290.22 | -35.26 |

| 2021-04-06 | 4325.48 | -48.21 |

| 2021-04-07 | 4373.69 | +7.6 |

| 2021-04-08 | 4366.09 | -19.29 |

| 2021-04-09 | 4385.38 | +9.21 |

| 2021-04-12 | 4376.17 | +30.41 |

| 2021-04-13 | 4345.76 | +48.2 |

| 2021-04-14 | 4297.56 | -46.08 |

| 2021-04-15 | 4343.64 | -30.64 |

| 2021-04-16 | 4374.28 | -25.73 |

| 2021-04-19 | 4400 | -6.27 |

| 2021-04-20 | 4406.28 | -49.51 |

| 2021-04-21 | 4455.79 | +22.2 |

| 2021-04-22 | 4433.58 | +71.47 |

| 2021-04-23 | 4362.11 | +28.13 |

| 2021-04-26 | 4333.98 | -5.68 |

| 2021-04-27 | 4339.66 | +28.47 |

| 2021-04-28 | 4311.19 | +15.87 |

| 2021-04-29 | 4295.32 | -15.68 |

| 2021-04-30 | 4311 | -42.63 |

| 2021-05-03 | 4353.63 | -5.73 |

| 2021-05-04 | 4359.36 | +30.53 |

| 2021-05-05 | 4328.83 | -14.57 |

| 2021-05-06 | 4343.4 | -45.2 |

| 2021-05-07 | 4388.6 | -23.19 |

| 2021-05-10 | 4411.79 | -15.49 |

| 2021-05-11 | 4427.28 | +5.76 |

| 2021-05-12 | 4421.51 | +22 |

| 2021-05-13 | 4399.51 | -8.45 |

| 2021-05-14 | 4407.97 | -50.22 |

| 2021-05-17 | 4458.19 | -23.36 |

| 2021-05-18 | 4481.54 | -4.64 |

| 2021-05-19 | 4486.18 | -1.94 |

| 2021-05-20 | 4488.12 | +3.86 |

| 2021-05-21 | 4484.26 | -12.68 |

| 2021-05-24 | 4496.94 | -10.93 |

| 2021-05-25 | 4507.87 | -39.24 |

| 2021-05-26 | 4547.12 | +16.37 |

| 2021-05-27 | 4530.75 | +4.49 |

| 2021-05-28 | 4526.26 | -16.48 |

| 2021-05-31 | 4542.74 | -8.89 |

| 2021-06-01 | 4551.62 | +13.02 |

| 2021-06-02 | 4538.6 | +36.38 |

| 2021-06-03 | 4502.22 | +40.29 |

| 2021-06-04 | 4461.93 | -13.17 |

| 2021-06-07 | 4475.1 | -2.05 |

| 2021-06-08 | 4477.15 | +32.1 |

| 2021-06-09 | 4445.05 |

Для лиц без гражданства и иностранных граждан

Иностранные лица и лица без гражданства полис ОМС.

Подробно со списком документов и условиям оформления можно ознакомиться

Имеют право на получение полиса следующие граждане:

- иностранцы временно проживающие на территории РФ;

- иностранцы имеющие вид на жительство и проживающие в РФ;

- дети с иностранным гражданством;

- для должностных лиц – работников органов ЕАЭС;

- работающие иностранцы — граждане Евразийского экономического союза;

- беженцы.

Для россиян полис ОМС не имеет срока действия. Для иностранных граждан сроки могут быть разным и ограничиваются действием вида на жительство, удостоверением беженца, сроком трудового договора.

Для получения более подробной информации о способах получения полиса, сроке действия можно обратиться на телефон «АльфаСтрахование-ОМС».

Необходимо знать, что при отсутствии полиса ОМС граждане РФ и иностранцу могут получить скорую медицинскую помощь только в крайнем случае, в случае угрозы жизни.