Организационная структура кредитной организации

Содержание:

3. Понятие и структура банковской системы Российской Федерации

Банковскаясистема представляет собой единую ицелостную совокупность кредитныхорганизаций, важнейшую часть экономикистраны.

Общие положенияо банках, банковской системе РФ и еепринципах регулируются Федеральнымзаконом от 2 декабря 1990 г. N 395-1 «Обанках и банковской деятельности»(далее – Закон о банках). В соответствиисо ст. 2 этого закона банковскаясистема Российской Федерации включаетв себя:

– Банк России,

– кредитныеорганизации,

– представительстваиностранных банков.

Как совокупностьэлементов банковскую систему можнопредставить в виде следующих блоков иих элементов (рис. 11.3).

Основныепринципы организации банковской системы России:

2) Банковский контроль, надзор и регулирование, осуществляемые Центральным банком рф (цб рф)

Важноотметить, что развитая банковскаясистема как элемент рыночной экономикидолжна и может быть только двух уровневой. Рис

11.3. Структурабанковской системы России4

Рис. 11.3. Структурабанковской системы России4

Двухуровневаяструктура банковской системыреализуется путем четкого законодательногоразделения функций Центрального банкаи всех остальных банков.

Верхнийуровень банковской системыРоссии представлен БанкомРоссии.Он является центральным звеном банковскойсистемы и обладает полномочиями поуправлению ею в соответствии с Федеральнымзаконом от 10 июля 2002 г. № 86-ФЗ «О Центральномбанке Российской Федерации (БанкеРоссии)».

Нижнийуровеньбанковской системы представленотечественными кредитными организациями,зарубежными филиалами отечественныхкоммерческих банков и небанковскимикредитными организациями (НКО), а такжепредставительствами иностранных банков.Они осуществляют посредничество врасчетах, кредитовании и инвестировании,руководствуясь нормативами и требованиямиБанка России.

Основныефункции банков в современной экономике(цели деятельности):

– банки,и только они, призваны обеспечиватьсубъектов экономики денежными средствами,необходимыми для текущих расчетов иплатежей; для развития экономики(народнохозяйственная функция);

– получение банкамиприбыли от деятельности. Банки не просто«обеспечивают», или «распределяют»,или «наделяют» своих клиентов деньгами,а предоставляют им экономическиобоснованные суммы денег в виде платныхуслуг.

11.4. Классификации кредитных организаций

КРЕДИТНАЯОРГАНИЗАЦИЯ– юридическое лицо, которое для извлеченияприбыли как основной цели своейдеятельности на основании специальногоразрешения (лицензии) Центральногобанка Российской Федерации (БанкаРоссии) имеет право осуществлятьбанковские операции, предусмотренныеФедеральнымзаконом«Обанках и банковской деятельности».Кредитнаяорганизация образуется на основе любойформы собственности как хозяйственноеобщество.

Ст.1ФЗ «О банках и банковской деятельности»

от 02.12.1990 г. № 395-1 (ред. от13.07.2015).

Кредитные организациисоздаются как хозяйственные общества(акционерное общество, общество сограниченной ответственностью илиобщество с дополнительной ответственностью).

КРЕДИТНОЙОРГАНИЗАЦИИ ЗАПРЕЩАЕТСЯ ЗАНИМАТЬСЯПРОИЗВОДСТВЕННОЙ, ТОРГОВОЙ И СТРАХОВОЙДЕЯТЕЛЬНОСТЬЮ.

В банковскойсистеме Российской Федерации всоответствии с законом «О банках ибанковской деятельности» всекредитные организации подразделяютсяна два вида:банки и небанковские кредитные организации(НКО).

Банкомпризнается кредитнаяорганизация, которая имеет исключительноеправо осуществлять в совокупностиследующие банковские операции:

– привлечение во вклады денежных средствфизических и юридических лиц,

– размещение указанных средств от своегоимени и за свой счет на условияхвозвратности, платности, срочности,

– открытие и ведение банковских счетовфизических и юридических лиц

НАЛИЧИЕ ЛИЦЕНЗИИ(РАЗРЕШЕНИЯ) БАНКА РОССИИ НА ПРИВЛЕЧЕНИЕДЕНЕЖНЫХ СРЕДСТВ ОТ ФИЗИЧЕСКИХ ЛИЦ –ГЛАВНЫЙ КРИТЕРИЙ, ПОЗВОЛЯЮЩИЙ ОТЛИЧИТЬБАНКИ ОТ ИНЫХ КРЕДИТНЫХ ОРГАНИЗАЦИЙ.

Для того чтобыстать банком, кредитная организациядолжна получить соответствующую лицензиюи «войти» в систему страхования вкладов,что является обязательным условием длявсех банков.

МИНИМАЛЬНЫЙРАЗМЕР УСТАВНОГО КАПИТАЛА вновьрегистрируемого банка на день подачиходатайства о государственной регистрациии выдаче лицензии на осуществлениебанковских операций устанавливаетсяв сумме

Расчетно-кассовые центры

Они входят в состав пресловутых территориальных учреждений. Принято различать районные, межрайонные и головные центры. Их задача – осуществлять межбанковские расчёты и платежи. Также они обслуживают счета Министерства финансов страны, внебюджетных фондов, органов федерального казначейства, и иных структур/лиц (но лишь в тех случаях, которые предусмотрены ФЗ).

Как уже было сказано в начале, есть ещё головные центры. Они выполняют все названные функции, но ещё вдобавок в их обязательства включены расчёты по итогам проведённых на ОРЦБ (организованный рынок ценных бумаг) операций.

К слову, ещё есть так называемые полевые учреждения. В схеме структуры ЦБ это – низшее звено, третий уровень. Но у них своя, отдельная функция, и заключается она в обслуживании учреждений Министерства обороны и воинских частей. Это, кстати, наделяет их особым статусом. Такие учреждения считаются военными, и комплектуются военнослужащими.

Развитие

На ход развития банковской системы влияет ряд макроэкономических и политических факторов. Из них можно выделить следующие:

- степень зрелости товарно-денежных отношений;

- общественный и экономический порядок, его целевое назначение и социальная направленность;

- законодательные основы и акты;

- общее представление о сущности и роли банка в экономике.

На развитие банковской системы влияет развитие национальных рынков международной торговли. Спрос на банковские услуги расширяется по мере увеличения производства, масштабов обмена между товаропроизводителями.

Огромное влияние оказывают и общие представления о сущности и роли банка в экономике. Общественный и экономический порядок неизбежно затрагивает и характер ее деятельности. На ее состоянии и текущем развитии отражаются также и политические факторы

Здесь, прежде всего, оказывается важной общая политическая направленность государства

При общем поступательном развитии банковского хозяйства оно может в то же время сдерживаться войнами, которые связаны с разрушением материальных благ и имущества. Негативное влияние на банковскую систему также оказывают и затяжные экономические кризисы.

Законодательная база страны. В некоторых странах банкам запрещается выполнять определенные операции с ценными бумагами, вкладывать свои капиталы в капиталы предприятий. В ряде стран банкам не разрешено заниматься страхованием.

Заметным фактором, определяющим развитие банковской системы, является межбанковская конкуренция. Наличие достаточно большого числа самостоятельных банков в стране и ее отдельных регионах создает определенную среду, в которой они вынуждены вступать в борьбу за клиента, улучшать качество обслуживания, расширять услуги, предлагать рынку новые продукты.

Развитие может сдерживаться под влиянием таких факторов, как чрезмерный налоговый пресс на банковскую прибыль, отсутствие достаточных ресурсов для активного ведения банковских операций, недостаток квалифицированных кадров и др. В странах с переходной экономикой зачастую именно эти факторы не позволяют банкам делать более широкие шаги в своем развитии.

Совет

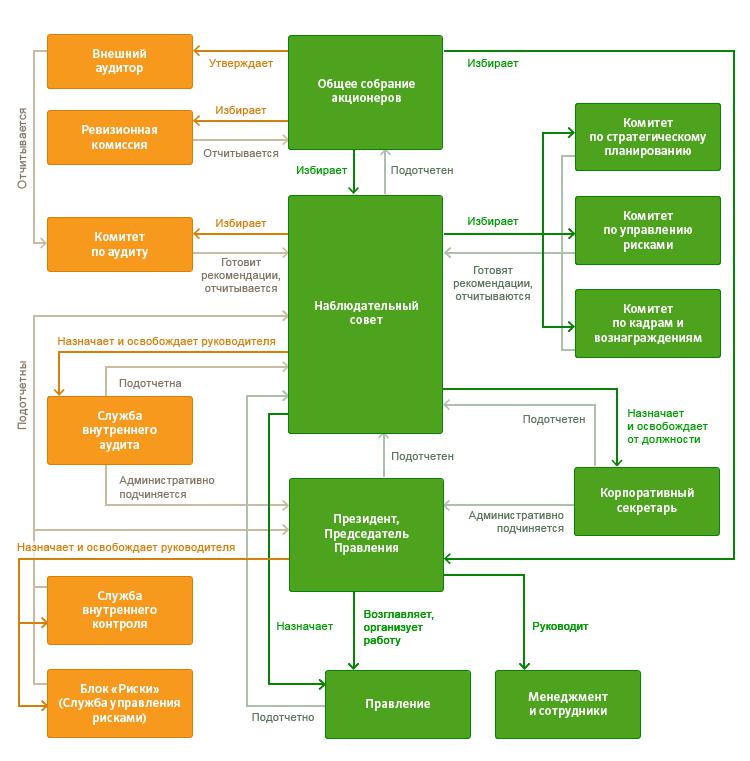

Организационная структура Сбербанка интересует многих.

Собрание акционеров проводит выборы наблюдательного совета и правления банка. В целях глобального руководства работой банка, а также контроля деятельности правления и ревизионной комиссии избирают совет банка.

Сформированный совет банка проводит выполнение следующих задач, а именно:

- определяет вектор направленности деловой политики учреждения;

- проводит контролирующую работу ревизионной комиссии и правления;

- утверждает годовую отчетность;

- осуществляет кредитный контроль и ведет инвестиционную работу;

- проводит выборы председателя.

Процесс консолидации и закрепления

Процесс консолидации и закрепления банковской сети непременно коснется и наиболее распространенных подразделений учреждения, то есть его отделений и филиалов. В одном ряду с филиалами и отделениями, которые применяются для исполнения функций по предложению стандартных наборов клиентских услуг, будут выделены особые специализированные филиалы. Эти рабочие точки будут ориентированы как на комплексное, так и на индивидуальное сервисное обслуживание своих клиентов, а также на развитие некоторых отдельно выбранных векторов бизнеса по деятельности с крупными корпоративными клиентами, в том числе, с ценными бумагами, валютой и прочим. Оптимизация структуры агентств и филиалов включает в себя оценивание значений численности населения и плотности в регионах, а также количество клиентов, которые обслуживаются в одном из филиалов банка. Учитываются также потребности клиентов в пределах получения некоторых банковских услуг и продуктов.

Понятие банковской системы

Под банковской системой принято понимать комплекс, состоящий из коммерческих и национальных банков всех типов, которые, в свою очередь, в своей деятельности придерживаться единого денежно-кредитного механизма.

На современном этапе она включает в себя центральный банк, выступающий главным регулятором, и коммерческие банки и иные кредитные и расчётные компании. Банковская система в целом должна в полной мере соответствовать конкретным требованиям, которые обеспечивают постоянство и эффективность ее функционирования. К таким требованиям относятся:

- устойчивость всех уровней банковской системы;

- эффективность деятельности;

- активность и оперативность в принятии решений;

- экономичность и финансовая целесообразность.

В большей части стран мира Центральный Банк является государственным. Даже тогда, когда он законодательно не принадлежит государству (примером может быть федеральная резервная система США или Национальный банк Швейцарии) или когда государство обладает частично капиталом Центрального банка (например, ЦБ Японии), то его действия все равно строго регламентируются на уровне законодательства.

Банковская система России

В нашей стране сложивший банковский порядок уникален. Он напоминает кентавра, у которого на месте головы — многоуровневая организация филиалов, а туловище представляет собой ту самую корреспондентскую двухуровневую систему.

Такого мифического животного невозможно найти ни в одной другой стране. Фактически, она появилась искусственно, путем слияния:

- распространенной в СССР филиальной системы Сбербанка;

- европейской банковской системы двух уровней.

Поучившееся сочетание, правда, приводит в ужас финансистов во всем мире, ведь насколько стройна и логична была банковская система при Союзе, насколько совершенна западная банковская организация, настолько нелепым получилось их механическое детище.

Самое сложное заключается в том, что невозможно достоверно определить размер находящейся в российской банковской системе платежной массы. Денежные потоки настолько запутаны, сложны и ненадежны, что типичные для западных стран гарантии надежности не действуют. Работа Центробанка напоминает огромный «деньгосос», который денно и нощно выкачивает финансы со всей страны и передает их в руки Москвы для использования в ее целях.

Состояние на сегодня

С одной стороны, можно заметить положительные тенденции:

- Закрепление независимости ЦБ РФ от правительства. Точно такая же модель присутствует практически во всех развитых странах мира, разве что в некоторых странах вроде Японии или Бельгии государство владеет акциями ЦБ РФ на определенную долю. Благодаря такому положению Правительство страны не может пользоваться золотовалютными резервами и эмиссией наличности, чтобы покрывать дефицит бюджета;

- Прослеживается политика по уменьшению чрезмерно раздутого госбюджета: план составлен так, словно нефть стоит 45 долларов за баррель (реальная стоимость на рынке — в полтора-два раза выше). Практически все излишки от этих сумм конвертируются в золотовалютные резервы. Таким образом создается финансовая подушка безопасности на случай нового кризиса.

Но есть и как минимум неоднозначные действия со стороны Правительства и ЦБ РФ в частности. Например, отчетливо видна тенденция к уменьшению количества коммерческих банков в стране: с начала 2008-го года по начало 2018-го их число уменьшилось вдвое, т.е. с 1136 до 561 банков. Это можно объяснить как результатом обычной здоровой конкуренции, так и сдерживанием роста со стороны монополистов и законодательных органов.

Если подводить черту под указанными выше перспективами, можно утверждать, что широта рынка и количество игроков продолжат уменьшаться. Однако, качество услуг от каждого банка по отдельности и защищенность граждан лишь увеличится.

Проблемы

- недостаточно высокий уровень банковского капитала;

- большой объём невозвращённых кредитов;

- высокая зависимость банков от состояния государственных и местных бюджетов;

- недостаточный уровень освоения перспективных банковских технологий;

- высокая зависимость банков от крупных акционеров;

- недостаточно высокий профессиональный уровень работников банков;

- нехватка действующего законодательства для более жёсткого контроля за деятельностью банков и др.

Глава ЦБ РФ

Нельзя не уделить немного внимания и председателю столь значимого финансового предприятия, рассматривая структуру управления Центрального банка РФ.

На данный момент руководителем является заслуженный экономист России — Эльвира Сахипзадовна Набиуллина. С 24 июня 2013 года она занимает должность председателя ЦБ РФ.

Эльвира Сахипзадовна стала первой женщиной, назначенной на этот пост среди стран Большой восьмёрки. Более того, 24 июня 2017 года, совсем недавно, её срок вышел. Но ещё весной, 22 марта, Владимир Владимирович Путин снова представил кандидатуру Э. С. Набиуллиной на новый срок.

Председатель имеет право:

- Действовать от имени ЦБ РФ, представлять его интересы в отношениях с другими органами гос.власти, международными и прочими организациями без доверенности.

- Выступать в качестве руководителя на заседаниях совета директоров ЦБ.

- Подписывать нормативные акты, соглашения, протоколы ЦБ.

- Назначать/увольнять заместителей, распределять обязанности между ними, наделять своими полномочиями.

- Давать указания и подписывать приказы.

Разумеется, председатель несёт ответственность за деятельность ЦБ РФ и реализацию им всех функций в соответствии с законом.

Определение банковской организации

Классическое определение банка сформулировано так. Банк — это финансово-кредитная организация, которая проводит операции с материальными активами (деньгами, ценными бумагами и т.д.)

Финансово-кредитные учреждения могут обслуживать:

- Государство.

- Юридических лиц.

- Граждан страны и иностранцев.

Главной целью учреждения является получение прибыли. С любой совершенной операции агент имеет выгоду. Только у банков есть право выпускать дебетовые и кредитные карты, открывать и обслуживать счета разного назначения.

У банковских организаций нет права заниматься торговлей, производством, страхованием.

Классификация

Финансово-кредитные учреждения делятся на несколько типов:

| Вид | |

| Центральные | В стране может быть одно учреждение подобного типа. Центробанк служит ключевым звеном в экономике. Он регулирует работу всей банковской системы государства. |

| Коммерческие | Занимаются расчетно-кассовым обслуживанием. Проводят транзакции между расчетными счетами. Обслуживают кредитные и дебетовые счета. Выполняют переводы между разными валютами. Могут оказывать клиентам дополнительные услуги, в том числе в сфере инвестирования. |

| Специализированные: их работа сосредоточена на одной или нескольких операциях. Например, сберегательные банки занимаются обслуживанием накопительных счетов. | |

| Универсальные: оказывают большой комплекс услуг различного профиля. | |

| Инвестиционные | Специализируются на инвестировании денежных средств (в основном, в ценные бумаги). |

Список банков России →

Существует и другая классификация, основанная на специфике клиентской базы:

- Ритейловые обслуживают только физических лиц.

- Кэптивные обслуживают только одно юридическое лицо. Крупные банки часто создают кэптивные филиалы для обслуживания собственных счетов.

Микрофинансовые кредитные организации не являются банками. Список услуг, которые они могут оказывать, сильно ограничен государством.

Внутренняя структура

Крупные банки состоят из нескольких дочерних предприятий. Создание дочерних фирм позволяет быстро расширяться, охватывая большую территорию. Дочерние фирмы по документам являются отдельными юрлицами.

Следующие формы не являются самостоятельными юридическими лицами:

| Форма | |

| Филиал | Структурное подразделение, расположенное за пределами главного офиса. Имеет право самостоятельно осуществлять операции по счетам. |

| Представительство | Подразделение, у которого нет право на выполнение операций по счетам. |

| Дополнительный офис | Внутреннее подразделение, которое выполняет определенный набор ограниченныйх функций. |

Операции

Пассивные операции

Пассивные операции коммерческого банка — это деятельность банка по аккумулированию собственных и привлеченных средств в целях их размещения.

Назначение операций коммерческого банка состоит в следующем:

- обеспечение ресурсами деятельности банка;

- формирование дополнительных источников средств для производительного использования в экономике;

- увеличение доходов физических и юридических лиц, получающих банковские проценты по вкладам;

- рост собственного капитала банка;

- создание резервных фондов страхования банковских операций.

Пассивные операции — операции по мобилизации средств, а именно: привлечение кредитов, вкладов (депозитных, сберегательных), получение кредитов от других банков, эмиссия собственных ценных бумаг. Средства, получаемые в результате пассивных операций, являются основой непосредственной банковской деятельности. Активные операции — операции по размещению средств. В результате активных операций банки получают дебетовые проценты, которые должны быть выше кредитовых процентов, выплачиваемых банком по пассивным операциям. Разница между дебетовыми и кредитовыми процентами (маржа) — одна из важнейших традиционных статей дохода банка (банковская прибыль формируется и за счет комиссионных сборов за банковские услуги).

Основные пассивные операции коммерческого банка — депозитные.

Депозитные операции — это срочные и бессрочные вложения клиентов банка. Средства, хранящиеся на счетах до востребования (бессрочные вклады), предназначаются для осуществления текущих платежей — наличными или через банк при помощи чеков, кредитных карточек или аккредитивов. Другой вид депозитных вкладов — срочные вклады (с определенными сроками погашения). По этим вкладам обычно выплачиваются более высокие проценты, зависящие от срока вклада, поскольку банки могут более длительное время распоряжаться средствами вкладчика и имеют возможность реинвестировать их. Чаще всего на срочные счета помещаются средства целевого назначения, например суммы, предназначенные предпринимателем для покупки оборудования через 6 месяцев.

К пассивным операциям относятся и различные сберегательные операции. Сберегательные депозиты служат для накопления средств клиента, о чем клиенту выдается свидетельство (сберегательная книжка).

К пассивным операциям коммерческого банка можно отнести:

- создание и увеличение собственного капитала за счет отчислений от прибыли;

- эмиссию ценных бумаг и их размещение на открытом рынке;

- депозитные операции;

- межбанковские займы на внутреннем и внешнем рынке (рис. 74).

Среди депозитных операций выделяют следующие группы:

- депозиты до востребования;

- срочные и сберегательные депозиты.

Рис. 74. Привлеченные средства коммерческого банка

Активные операции

Активные операции коммерческого банка — это операции по размещению привлеченных и собственных средств коммерческого банка в целях получения дохода и создания условий для проведения банковских операций.

Активные операции коммерческого банка — это прежде всего кредитные операции, инвестиционные операции, операции по формированию имущества банка, расчетно-кассовые операции, комиссионно-посреднические (факторинг, лизинг, форфэтинг и пр.). Все кредитные операции можно сгруппировать следующим образом (рис. 75):

Рис. 75. Классификация кредитных операций

Активные операции банков — это операции по выдаче (размещению) различного рода кредитов. Наиболее часто встречающимся видом кредита, выдаваемого банками, является краткосрочная ссуда экономическим агентам, обычно для финансирования покупки товарно-материальных ценностей. Эта ссуда может выдаваться под реальное обеспечение или без него, но в любом случае для ее получения необходимо наличие отчетных финансовых документов, характеризующих финансовое положение заемщика, с тем чтобы банк мог в любой момент оценить вероятность своевременного погашения ссуды.

Источники

- https://bankspravka.ru/poleznyie-stati/funktsii-kommercheskogo-banka.html

- https://mir-fin.ru/kommercheskiy_bank.html

- https://bankspravka.ru/bankovskiy-slovar/vidyi-kommercheskih-bankov.html

- http://www.grandars.ru/student/finansy/kommercheskiy-bank.html

- http://banki-uchebnik.ru/kommercheskie-banki/10-funktsii-kommercheskikh-bankov

- http://www.grandars.ru/student/finansy/operacii-kommercheskogo-banka.html

Работа в Банке России

В подразделениях Банка России трудятся более 69 тысяч человек. Трудовые отношения регулируются Трудовым Кодексом РФ и нормативно-правовыми актами трудового законодательства. Помимо определенных требований к сотрудникам, Совет директоров может устанавливать нюансы, на основании которых нанимаются или увольняются сотрудники. Им также регулируется оклад сотрудников, должностные права и обязанности, система дисциплинарных взысканий.

Совет директоров создает фонд для дополнительного обеспечения служащих Банка, достигших пенсионного возраста или ушедших на пенсию. Благодаря его решению, служащие могут застраховать жизнь и здоровье, а также получить медицинскую страховку. Данные положения указаны в Законе Банка России, однако, в нем не хватает конкретики. Например, не указывается, является ли медицинская страховка обязательной или это добровольное дело каждого. Аналогичная ситуация с пенсионным фондом: не понятно, создан ли он вообще, и если создан, кто им управляет. Ученые указывают на необходимость вписать данные нюансы в Закон о Банке России.

Замечание 5

Предполагается, что сотрудники Банка России берут на себя обязательство о неразглашении информации о банковской работе. В период работы служащие действительно должны соблюдать секретность. Однако, для обычных служащих данное положении перестает действовать с момента увольнения из системы. Ответственность за хранение служебной информации продолжают нести лица, занимающие высокие посты в данной организации.

В современном мире большую роль играет так называемая инсайдерская информация, которая представляет собой публично не раскрытые сведения организации. Ее опубликование может изменить рыночную стоимость ценных бумаг Банка России. В связи с этим, сегодня говорится о необходимости регулирования вопросов, касаемых допустимого раскрытия информации о банковской работе. Нужно предусмотреть, какие решения руководства Банка можно обнародовать, а какие из них являются конфиденциальными. Регулирование данных вопросов должно проводиться в соответствии с действующей законодательной базой РФ.

Исследователи предлагают включить в действующий Закон о Банке России отдельную главу, в которой будут прописаны положения, регулирующие порядок опубликования сведений. В глобальном смысле это существенно снизит риск, что инсайдерская информация будет использоваться недобросовестно. А граждане и юридические лица будут своевременно информироваться об изменениях, которые касаются их имуществ.

В 2012-2013 годах банковская структура существенно изменилась, поскольку расширились функции Банка России, ведь он стал регулировать все сегменты рынка финансов во всей стране. Вполне возможно, что представленная структура будет неоднократно меняться. Причем каждое изменение направлено на улучшение работы всех подразделений банковской системы. Каждое из них должно быть эффективным, поскольку от этой организации зависит не только экономический рост, но и благосостояние жителей Российской Федерации.

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Права и обязанности

Продолжим краткую характеристику ПАО. Владельцы обыкновенных акций могут:

- Принимать участие в общем собрании, с правом на голос по всем вопросам в порядке, который установлен законодательством.

- Получение заработанных дивидендов.

- При устранении общества есть возможность на получение доли его имущества.

Каждая стандартная акция предоставляет ее владельцу одинаковый набор прав. Рассмотрим теперь возможности акционеров, являющихся владельцами привилегированных акций:

- Возможность получения дивидендов.

- В том случае если это предусматривается уставом общества, право на часть имущества ПАО в случае его ликвидации.

- Если предусмотрено, право потребовать конвертацию привилегированных акций в обыкновенные аналоги.

- Участие в общем акционерном собрании с правом голоса в рамках решения вопросов о ликвидации и реорганизации общества.

Акционеры могут получать доступ к документам к таким, например, как соглашение о создании, устав, бумаги, которые подтверждают права ПАО на имущество, которое находится на его балансе, а, кроме того, на внутренние информационные носители, годовые отчеты и прочее.

К документам по бухгалтерскому учету и протоколам заседаний исполнительного коллегиального органа правом доступа обладают акционеры, которые имеют в совокупности не менее двадцати пяти процентов голосующих акций. Они могут продать их, правда, другие члены пользуются преимущественным правом покупки данных элементов. Уставом может предусматриваться возможность на приобретение их самим обществом.

Региональные филиалы

Региональные подразделения и филиалы — самые широко распространенные во всей сбербанковской системе. Надо сказать, что внутри структуры постоянно проходит их оптимизация на основе плотности проживания населения в том или иной регионе, количества клиентов банка

Большое внимание уделяется и предпочтению потребителями каких-то определенных банковских услуг

Региональные отделения организационной структуры Сбербанка имеют весь спектр прав юридических лиц. Баланс такого филиала — составная часть единого баланса всей корпорации.

Деятельность региональных отделений основывается на утвержденном положении. Исходя из него:

- Филиалы в регионах имеют права юрлиц.

- Являются частью сбербанковской системы.

- В своей работе опираются на акты, которые приняты как ЦБ РФ, так и самим Сбербанком.

Здесь необходимо выделить специализированные филиалы. Они ориентируются не только на индивидуальное и специализированное банковское обслуживание, но и на развитие некоторых направлений финансового бизнеса: работа с корпоративными клиентами, операции с валютой, акциями и проч.

История

Во многих письменных источниках, дошедших из древних времён, упоминается ростовщичество. Не редко о ссудном проценте говорится и в христианской святыне – Библии. В священном писании данная деятельность расценивается как неугодное Богу дело, подрывающее основы государства и общества.

По другим источникам историки сделали вывод, что уже в 700 в. до н. э. в греческих городах действовали менялы, принимающие вклады и ссуживающие деньги гражданам. В качестве обеспечения выступала доля имущества.

Греческая банковская практика была распространена римлянами на западные территории – до Британии и Испании. После распада Римской империи банковская система продолжала работать. Её взлёт приходится на XI-XIV вв., когда начинается бурный рост производства и торговли.

До XVII века деятельность банкиров не выходила за рамки государств. Так как наряду с честными банкирами действовали и обманщики, постепенно население утрачивало доверие к банковской сфере. Исправить ситуацию были призваны финучреждения, организуемые на государственном уровне.

Повышенным спросом финансовые продукты банковской сферы начали пользоваться в XIX веке, когда случилась промышленная революция. Требовались огромные капиталы для инвестирования в разрастающуюся промышленность. Деньги нужны были и населению, и государству. Так началась эра развития банков. Сегодня важнейшую роль в их усовершенствовании играют взаимоотношения с государством, регулирующим деятельность финансовой сферы и предпринимающим меры для её устойчивости и развития.