Банк

Содержание:

- Взаимоотношения Центрального банка России и коммерческих банков

- Дифференциация банков по размеру их уставного капитала

- Цели коммерческих банков

- Услуги и продукты Банка Солидарность

- О банковской тайне

- Операции

- Основные функции коммерческого банка

- Виды и формы

- История

- Типы банков

- Банковская система

- Сущность

- Активы и ресурсы

- Функции Центробанка

Взаимоотношения Центрального банка России и коммерческих банков

Основное отличие Центробанка от коммерческого заключается в контролирующей роли первого. Он осуществляет функции по общему регулированию деятельности каждого отдельно взятого коммерческого банка.

Банк России использует все экономические способы управления. И лишь в том случае, когда их использование не способно обеспечить достижение необходимого эффекта, Центробанк может в процессе регулирования использовать административные методы управления. Взаимоотношения между Банком Росси и коммерческими банками, которые осуществляют свою деятельность на территории государства, определяются действующим банковским законодательством.

Для того чтобы регулировать коммерческие банки, Центробанк может увеличивать или понижать минимальные ставки обязательных резервов, которые размещаются коммерческими банками в главном банке государства. Также ЦБ РФ предоставляет кредиты коммерческим банками и может изменять их объемы вмести с процентными ставками.

Размер остатка денежных средств, который подлежит резервированию в Центробанке, определяется на основе данных из бухгалтерского баланса коммерческих банков. В их балансе должны быть учтены все средства, которые были привлечены в качестве кредитов. Отношения экономического характера между коммерческими банками и ЦБ России заключается в том, что последний предоставляет коммерческих банкам кредиты, а те уже, в свою очередь, могут выдавать ссуды хозяйствующим субъектам.

Дифференциация банков по размеру их уставного капитала

Чтобы определить количество банков, способных исчезнуть в ближайший промежуток времени, стоит взглянуть на величину их уставного капитала.

Изучив статью 11 Федерального закона «О банках и банковской деятельности», можно сделать вывод, что минимально допустимый уставный фонд банка на момент подачи прошения о государственной регистрации и выдаче специальной лицензии на выполнении банковских операций составляет 300 миллионов рублей.

Исходя из этого, рассмотрим перечень банков по их финансовым возможностям. Анализ будем проводить по величине их уставного капитала:

- от 10 млрд. рублей и выше – 29 банков;

- от 1 млрд. до 10 млрд. рублей – 153 банка;

- от 500 млн. до 1 млрд. рублей – 97;

- от 300 млн. до 500 млн. рублей – 104;

- от 150 млн. до 300 млн. рублей –171;

- от 60 млн. до 150 млн. рублей – 88;

- от 30 млн. до 60 млн. рублей – 28;

- от 10 млн. до 30 млн. рублей – 38;

- от 3 млн. до 10 млн. рублей – 12;

- до 3 млн. рублей – 13.

Легко подсчитать, что на начало 2016 года всего лишь 383 банка имели уставной капитал, который четко соответствует требованиям, выдвигаемым Центральным банком России. Также 179 банков расположились в опасной зоне и могут оказаться закрытыми при сохранении дальнейшей негативной тенденции к снижению своих финансовых возможностей и активов.

Если внимательно просмотреть статистику, которую предоставляет Центральный коммерческий банк России, то можно будет увидеть, что за последние пятнадцать лет количество банковских учреждений в стране значительно сократилось.

Цели коммерческих банков

Как у любой организации, у коммерческих банков имеются собственные цели на осуществление деятельности. Это:

- привлечение денег вкладчиков и их последующее размещение для хранения, опираясь на соответственно установленные временные рамки;

- размещение денег от собственного имени для дальнейшего осуществления кредитных операций;

- осуществление расчетно-кассовых операций по открытым клиентским счетам, а также их создание и обслуживание;

- покупка и перепродажа иностранных денежных средств по разным формам (наличные или безналичные средства).

В подобных организациях вращается огромное число денежных средств клиентов, поэтому перед банком стоит высокая ответственность за предоставление их сохранности. Если клиент хочет вложить определенную денежную сумму в коммерческий банк, ему необходимо тщательно проверить репутацию банка, просмотреть отзывы вкладчиков и определиться с типом коммерческого банка.

Всю производственную деятельность данного вида банков можно разделить на активную и пассивную. Активная деятельность помогает реализовывать новые кредитные средства.

Пассивная деятельность помогает создавать личные банковские средства посредством привлечения имеющихся денег, которые участвуют в обороте. Данная манипуляция помогает коммерческим банкам покупать кредитные средства. Также, пассивная деятельность делится на несколько форм:

- выпуск собственных ценных бумаг;

- заем у иных юридических организаций;

- осуществление депозитных вложений;

- начисления процента от дохода организации как образование и увеличение уровня прибыли.

Отличием коммерческих банков от иных организаций является интерес в повышении доходности за счет получения прибыли от производственной деятельности. Данные банки осуществляют работу, полагаясь на личные денежные средства, но также имеют права на создание собственных средств для платежных операций.

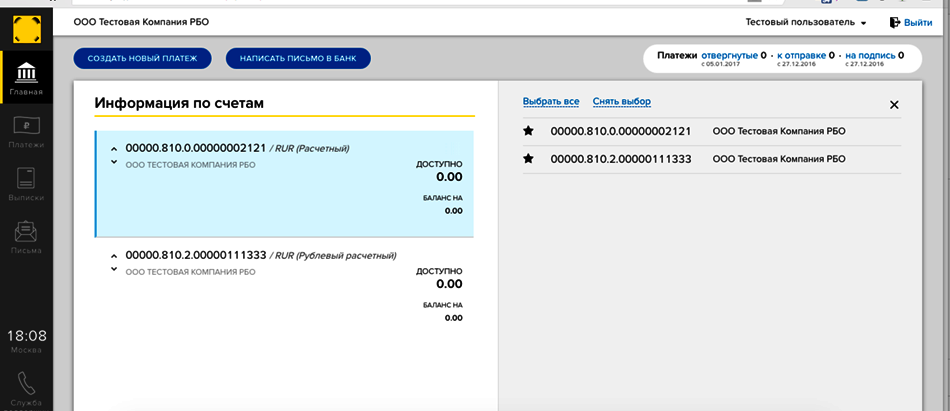

Услуги и продукты Банка Солидарность

Потребительские кредиты от Банка Солидарность

| Название | Ставка | Срок | Сумма |

|---|---|---|---|

| Для всех | от 12.9 % | до 7 лет | до 5 000 000 Р |

| Индивидуальный | от 11.9 % | до 7 лет | до 10 000 000 Р |

| Для всех | от 11.9 % | до 5 лет | до 1 500 000 Р |

Вклады от Банка Солидарность

| Название | Ставка | Срок | Сумма |

|---|---|---|---|

| Антикризисный | от 6.3 % | от 181 дней | от 50 000 Р |

| Ваш выбор | от 0.5 % | от 181 дней | от 30 000 Р |

| Инвестиционный | от 6.2 % | от 181 дней | от 15 000 Р |

| Классический | от 0.4 % | от 181 дней | от 500 $ |

| Классический Плюс | от 4.6 % | от 395 дней | от 30 000 Р |

| Пенсионный депозит | от 4.6 % | от 395 дней | от 10 000 Р |

| Солидарность плюс | от 5.1 % | от 395 дней | от 10 000 Р |

| Высокий процент | от 5 % | от 181 дней | от 50 000 Р |

| Высокий процент онлайн | от 5.2 % | от 181 дней | от 50 000 Р |

| Отличный процент | от 4.5 % | от 270 дней | от 50 000 Р |

| Премиальный | от 4.8 % | от 395 дней | от 3 000 000 Р |

| Солидарность плюс | от 4.6 % | от 395 дней | от 10 000 Р |

| Юбилейный год | от 5 % | от 450 дней | от 25 000 Р |

| Юбилейный год Онлайн | от 5.1 % | от 450 дней | от 25 000 Р |

Кредитные карты от Банка Солидарность

| Название | Ставка | Льготный период | Сумма |

|---|---|---|---|

| Кредитная карта Infinite от банка «Солидарность» | от 22 % | до 55 дней | до 800 000 Р |

| Кредитная карта Infinite Комфорт от банка «Солидарность» | от 22 % | до 55 дней | до 800 000 Р |

| Кредитная карта Platinum от банка «Солидарность» | от 24 % | до 55 дней | до 500 000 Р |

| Кредитная карта UPI Diamond от банка «Солидарность» | от 25 % | до 55 дней | до 700 000 Р |

| Кредитная карта UPI Gold от банка «Солидарность» | от 27 % | до 55 дней | до 350 000 Р |

О банковской тайне

Понятие банковская тайна не практикуется во многих странах. Так в России, хоть и действует статья 857 Гражданского кодекса, в которой говорится о том, что финучреждения гарантируют вкладчикам и заёмщикам защиту информации, есть список организаций, которым открыт доступ к секретной информации. Это налоговая, таможенные органы, суды, счётная палата и другие организации. Список продолжает расширяться.

Источники

- https://OPlatezhah.ru/tag/banki

- https://mir-fin.ru/banki.html

- http://www.grandars.ru/student/bankovskoe-delo/bank.html

- https://www.calc.ru/Banki-I-Bankovskaya-Sistema.html

- https://biznes-prost.ru/funkcii-banka.html

- http://obschestvoznanie-ege.ru/%D1%8D%D0%BA%D0%BE%D0%BD%D0%BE%D0%BC%D0%B8%D0%BA%D0%B0-%D1%82%D0%B5%D0%BE%D1%80%D0%B8%D1%8F/%D0%B5%D0%B3%D1%8D-%D1%8D%D0%BA%D0%BE%D0%BD%D0%BE%D0%BC%D0%B8%D0%BA%D0%B0-%D1%82%D0%B5%D0%BC%D0%B0-19-%D0%B1%D0%B0%D0%BD%D0%BA%D0%B8/

- https://spravochnick.ru/bankovskoe_delo/bankovskie_operacii/

Операции

Пассивные операции

Пассивные операции коммерческого банка — это деятельность банка по аккумулированию собственных и привлеченных средств в целях их размещения.

Назначение операций коммерческого банка состоит в следующем:

- обеспечение ресурсами деятельности банка;

- формирование дополнительных источников средств для производительного использования в экономике;

- увеличение доходов физических и юридических лиц, получающих банковские проценты по вкладам;

- рост собственного капитала банка;

- создание резервных фондов страхования банковских операций.

Пассивные операции — операции по мобилизации средств, а именно: привлечение кредитов, вкладов (депозитных, сберегательных), получение кредитов от других банков, эмиссия собственных ценных бумаг. Средства, получаемые в результате пассивных операций, являются основой непосредственной банковской деятельности. Активные операции — операции по размещению средств. В результате активных операций банки получают дебетовые проценты, которые должны быть выше кредитовых процентов, выплачиваемых банком по пассивным операциям. Разница между дебетовыми и кредитовыми процентами (маржа) — одна из важнейших традиционных статей дохода банка (банковская прибыль формируется и за счет комиссионных сборов за банковские услуги).

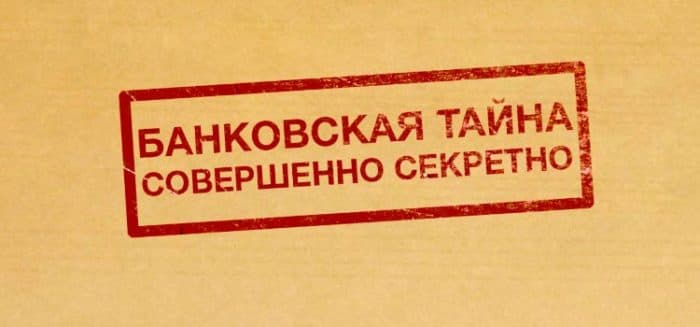

Основные пассивные операции коммерческого банка — депозитные.

Депозитные операции — это срочные и бессрочные вложения клиентов банка. Средства, хранящиеся на счетах до востребования (бессрочные вклады), предназначаются для осуществления текущих платежей — наличными или через банк при помощи чеков, кредитных карточек или аккредитивов. Другой вид депозитных вкладов — срочные вклады (с определенными сроками погашения). По этим вкладам обычно выплачиваются более высокие проценты, зависящие от срока вклада, поскольку банки могут более длительное время распоряжаться средствами вкладчика и имеют возможность реинвестировать их. Чаще всего на срочные счета помещаются средства целевого назначения, например суммы, предназначенные предпринимателем для покупки оборудования через 6 месяцев.

К пассивным операциям относятся и различные сберегательные операции. Сберегательные депозиты служат для накопления средств клиента, о чем клиенту выдается свидетельство (сберегательная книжка).

К пассивным операциям коммерческого банка можно отнести:

- создание и увеличение собственного капитала за счет отчислений от прибыли;

- эмиссию ценных бумаг и их размещение на открытом рынке;

- депозитные операции;

- межбанковские займы на внутреннем и внешнем рынке (рис. 74).

Среди депозитных операций выделяют следующие группы:

- депозиты до востребования;

- срочные и сберегательные депозиты.

Рис. 74. Привлеченные средства коммерческого банка

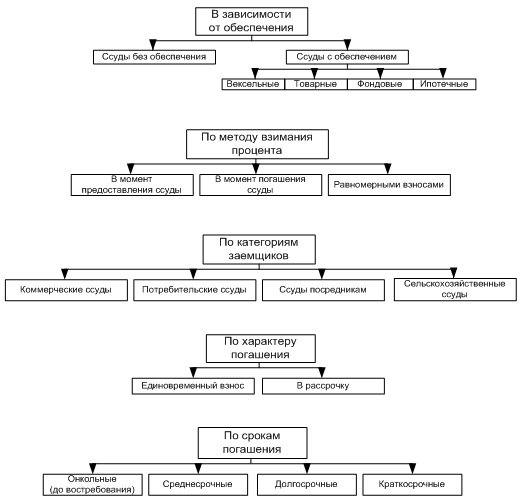

Активные операции

Активные операции коммерческого банка — это прежде всего кредитные операции, инвестиционные операции, операции по формированию имущества банка, расчетно-кассовые операции, комиссионно-посреднические (факторинг, лизинг, форфэтинг и пр.). Все кредитные операции можно сгруппировать следующим образом (рис. 75):

Рис. 75. Классификация кредитных операций

Активные операции банков — это операции по выдаче (размещению) различного рода кредитов. Наиболее часто встречающимся видом кредита, выдаваемого банками, является краткосрочная ссуда экономическим агентам, обычно для финансирования покупки товарно-материальных ценностей. Эта ссуда может выдаваться под реальное обеспечение или без него, но в любом случае для ее получения необходимо наличие отчетных финансовых документов, характеризующих финансовое положение заемщика, с тем чтобы банк мог в любой момент оценить вероятность своевременного погашения ссуды.

Источники

- https://bankspravka.ru/poleznyie-stati/funktsii-kommercheskogo-banka.html

- https://mir-fin.ru/kommercheskiy_bank.html

- https://bankspravka.ru/bankovskiy-slovar/vidyi-kommercheskih-bankov.html

- http://www.grandars.ru/student/finansy/kommercheskiy-bank.html

- http://banki-uchebnik.ru/kommercheskie-banki/10-funktsii-kommercheskikh-bankov

- http://www.grandars.ru/student/finansy/operacii-kommercheskogo-banka.html

Основные функции коммерческого банка

Привлечение и использование денежных средств и обращение их в капитал

Привлекая деньги, банки формируют основной капитал. Вкладчики выбирают банки с хорошей репутацией и повышенными ставками. Чем больше клиентов, тем больше у банка возможностей приумножить капитал. Становясь заемщиками, банки аккумулируют денежные средства, вкладывают их в ценные бумаги, в выгодные инвестиционные проекты, в развитие бизнеса. Банки заставляют деньги работать.

Выдавая кредиты, банки способствуют экономическому подъему, росту потребительского спроса. Потребительские кредиты, повышают уровень жизни населения, помогают решать социальные проблемы. Банк можно сравнить с магазином денег. Он продает деньги по повышенной цене и получает прибыль. Если у банка появляется неплательщик, его наказывают штрафами, запрещением выезда за границу, конфискацией имущества.

Расчеты и платежи при хозяйственных расчетах

Все платежи организации осуществляют через банки. Как правило, это безналичные расчеты. Банки ведут денежные операции по поручению клиентов. Выступают гарантами получения денег. Почти все наши платежи проходят через банковскую систему: оплата за коммунальные услуги, получение пенсии, заработной платы. Даже услуги таксиста мы часто оплачиваем через мобильный банк.

Создание дополнительных платежных средств

Создание других платежных средств приводят к сокращению эмиссии банкнот. К ним относятся:

- кредитные карты;

- депозитные карты;

- зарплатные карты;

- чеки;

- электронные переводы;

- векселя.

Все это — безналичные расчеты, которые считаются самыми безопасными. Электронные платежные системы значительно сокращают время платежей и улучшают банковское обслуживание клиентов. «Цифровые деньги» приходят на счет за несколько минут. Банк гарантирует, что платежи пройдут быстро и безопасно.

Выпуск и продажа акций и других ценных бумаг

Ценные бумаги продолжают кредитную систему и поддерживают темп роста экономики. Каждый человек, имеющий свободные средства, может стать инвестором или трейдером на фондовых рынках. Разобравшись в этой системе, возможно получать прибыль от акций.

Акции дают право получать часть дохода в виде дивидендов. Продажа выросших в цене акций по курсу также дает доход. К ценным бумагам относятся облигации — долговые ценные бумаги. Это надежный инвестиционный инструмент, тк. доход по ним заранее известен. К менее надежным можно отнести фьючерсы, опционы.

Консультационные услуги

Выполнение консультационных услуг касается вопросов грамотного размещения наличных денег, кредитования, использования карточек, депозитов. В любом офисе банка можно встретить консультанта, который поможет воспользоваться банкоматом, посоветует специалиста для подробной консультации. Чаще всего клиенты обращаются за получением кредита. Консультируя, сотрудник банка выясняет благонадежность клиента, смотрит его кредитную историю, ищет информацию о клиенте по банковским базам.

Функции коммерческих банков постоянно расширяются, перечень функций увеличивается. Вводятся новые системы расчетов, новые условия кредитования.

Виды и формы

Коммерческие банки имеют разнообразные виды и формы, но практически каждый обладает определенными схожими признаками. Коммерческие организации данного типа:

- это юридические лица, которые созданы для увеличения собственной доходности;

- могут вести рабочую деятельность как общества с ограниченной ответственностью, общества с дополнительной ответственностью или просто акционерные организации;

- реализуют банковскую работу, используя полученную ранее лицензию, выданную ЦБ Российской Федерации;

- имеют право получать прибыль при помощи осуществления специализированных операций.

Также коммерческие банки бывают федеральными, республиканскими и региональными. Данные банки накапливают денежные средства своих вкладчиков, посредством открытых вкладов, предоставляя им определенную сумму денег, как подарок, в качестве процентной величины на прибыль. Пущенные в оборот вложенные деньги, организация использует как кредитные деньги для клиентов, пришедших оформить кредит.

Организуя денежный круговорот подобным образом, банковские организации оберегают вложения своих клиентов и получают хорошую прибыль.

Многие считают, что коммерческие банки только выдают кредиты, но это не так. Кредитом зовутся договорные отношения между банковской организацией и заемщиком, основанные на регулировании договором выданной денежной суммы. Помимо кредитов, коммерческие банковские организации оформляют вклады под процент, который определяется индивидуально.

Коммерческие банки носят универсальный и специализированный характер.

- Коммерческие банки универсального характера совершают банковскую деятельность, выдавая кредиты, сохраняя депозитных валют, проводя расчетные и кассовые операции.

- Коммерческие банки специализированного характера направлены выполнять специализированные операции, которые имеют определенную направленность (ипотека, инвестирование, инновации и денежные сбережения).

- Сберегательные банки хранят депозитные сбережения вкладчиков. Накопленные денежные средства выдаются в виде потребительского кредитования для жителей под определенную процентную ставку. Некоторая часть денег в процентном соотношении переходит к хозяину вклада, откуда были выданы денежные средства. Помимо этого, вклад может иметь бессрочную природу и, соответственно, время для предоставления кредитных денег также будет ограничено определенными сроками.

- Инвестиционные коммерческие банки используются для того, чтобы приобретать различные ценные бумаги. Банковские средства образуются в процессе продаж собственных акций. Данные банковские организации не осуществляют банковскую деятельность по выдаче кредитов и открытию депозитных счетов. Они удовлетворяют запросы промышленности, выпуская ценные бумаги организаций.

- Инновационные банки направлены на осуществление деятельности в сфере инноваций: предоставляют компаниям кредит для модернизации устаревшего оборудования, а также помогает спонсировать научные и технические мероприятия. Основные средства данного типа банков складываются из издания акционных бумаг и денежных средств клиентов. Данные вложенные деньги имеют право использоваться как кредитные деньги на средний или долгосрочный период.

- Ипотечные банки предоставляют денежные средства для приобретения готовой недвижимости, получения ссуды на строящееся жилье в новом доме, строительство собственного дома или создания специализированных помещений для дальнейшего получения прибыли (торговые точки, салоны красоты, кафе и т.д.).

Большинство банковских организаций такого типа завышают ставку по процентам, а заемщики должны пройти доскональную оценочную проверку на платежеспособность и другие критерии. Сделочные отношения, основанные на работе с недвижимостью, всегда носили достаточно рискованный характер.

Если это необходимо, то ипотечные банки имеют право издавать облигации по ипотеке. Эти банки делятся на:

- земельные, где денежные средства выдаются при использовании имеющейся земли, как залога;

- мелиоративные</strong>;

- коммунальные, где денежные средства выдаются при использовании городской недвижимости, как залога.

Коммерческие банки составляют основную величину всех валютных манипуляций, которые проводятся в стране. Данные операции помогают осуществлять желания горожан при помощи кредитов, а также могут осуществлять спекуляционную деятельность, используя собственный капитал. На рынке ипотечных банков все операции осуществляются при больших денежных оборотах.

История

Во многих письменных источниках, дошедших из древних времён, упоминается ростовщичество. Не редко о ссудном проценте говорится и в христианской святыне – Библии. В священном писании данная деятельность расценивается как неугодное Богу дело, подрывающее основы государства и общества.

По другим источникам историки сделали вывод, что уже в 700 в. до н. э. в греческих городах действовали менялы, принимающие вклады и ссуживающие деньги гражданам. В качестве обеспечения выступала доля имущества.

Греческая банковская практика была распространена римлянами на западные территории – до Британии и Испании. После распада Римской империи банковская система продолжала работать. Её взлёт приходится на XI-XIV вв., когда начинается бурный рост производства и торговли.

До XVII века деятельность банкиров не выходила за рамки государств. Так как наряду с честными банкирами действовали и обманщики, постепенно население утрачивало доверие к банковской сфере. Исправить ситуацию были призваны финучреждения, организуемые на государственном уровне.

Повышенным спросом финансовые продукты банковской сферы начали пользоваться в XIX веке, когда случилась промышленная революция. Требовались огромные капиталы для инвестирования в разрастающуюся промышленность. Деньги нужны были и населению, и государству. Так началась эра развития банков. Сегодня важнейшую роль в их усовершенствовании играют взаимоотношения с государством, регулирующим деятельность финансовой сферы и предпринимающим меры для её устойчивости и развития.

Типы банков

Классифицируют банковские структуры, помимо указанных критериев, по многочисленным параметрам. Анализируя организационно-правовую форму, выделяют типы банков акционерного, паевого состава. Первые образуют акционерные общества. Особенность – распределение выпускаемых облигаций между ограниченным кругом лиц (закрытые) либо свободное рыночное обращение акций (открытые). Вторые организованы при участии пайщиков, чьи взносы формируют уставной капитал.

Деление на типы включает классификацию согласно наличию филиальной сети. Бесфилиальные – учреждения, обслуживающие клиентов дистанционно. В посещении офисных центров нет необходимости. Филиальные – структуры, развивающие разветвленную сеть отделений. Аналогичные функции выполняют дополнительные офисы, что соответствует законодательству.

Банковская система

Банковская система – это комплекс всех видов национальных банков и кредитных учреждений. Структура состоит из двух уровней.

На верхнем уровне центральный или эмиссионный банк, который регулирует деятельность всей системы. На нижнем уровне коммерческие банки (универсальные и специализированные – инвестиционные, сберегательные, ипотечные, кредитные и т.д.).

- законодательные нормы;

- регламент совершения операций;

- учет, отчетность и обработка баз данных;

- структура аппарата управления (руководства).

Банковская инфраструктура – это то, без чего не может нормально развиваться система банков; она представляет для банков такой же регулятор поведения, как для человека – моральные и правовые нормы.

Сущность

Сущность банка – это прежде всего его специфика. Банки имеют свои средства коммуникации, фабрики по изготовлению денег, типовых платежных средств, выступают консультантами, посредниками в переговорах. Они выполняют несколько сот услуг, количество и многообразие которых в современном хозяйстве продолжает увеличиваться.

Банк — это специфическое предприятие, производящее свой собственный продукт, отличающий его от других предприятий. Это деятельность не надстройки, а элемента базиса общества. Банк как предприятие является производительным институтом, деятельность которого направлена на удовлетворение потребностей участников рынка.

Производительный характер банка виден прежде всего в том, что он создает свой собственный специфический продукт. Им являются:

1. Платежные средства, эмитируемые на макро и микроуровне. Без денег не может быть совершен обмен продуктами труда, не может быть продолжен воспроизводственный процесс. Выпуск наличных денег — это монополия банка, его производит только он, делая специфическим продуктом банковской системы.

2. Аккумулируемые свободные, временно не используемые ресурсы. Превращая «неработающие» денежные средства в работающие, банки питают тем самым хозяйство дополнительными «энергетическими» ресурсами.

3. Кредиты, предоставляемые его клиентам как капитал, как средства, возвращаемые к своей исходной точке с приращением в виде вновь созданной стоимости.

4. Разнообразные услуги, производительный характер которых подтверждается органическим включением прибыли в общий размер совокупного общественного продукта, создаваемого в соответствующий период времени.

Активы и ресурсы

Под банковскими активами понимаются капитал финучреждения и средства, которые оно привлекло извне. С точки зрения бухгалтерского учёта активы разделяются на такие виды:

- капитализованные – банковское имущество;

- инвестиционные – то, что вложено в дочерние финучреждения, уставные капиталы сторонних компаний и ценные бумаги;

- размещённые – работающие и приносящие доходы активы (кредиты, краткосрочные вложения в ценные бумаги);

- кассовые – наличка, собранная кассами, суммы, перечисленные в резервы ЦБ, корреспондентские счета, ценные бумаги и т. п.;

- другие виды (дебиторская задолженность и др.).

Функции Центробанка

По той причине, что коммерческие банки и Центральный банк преследуют разные цели в своей деятельности, их функции тоже отличаются. Для решения поставленных перед Центробанком задач, он выполняет следующие функции:

- хранение золотовалютных резервов;

- накопление и хранение резервов кредитных организаций;

- контроль над кредитными учреждениями;

- эмиссия кредитных средств;

- предоставление кредитов коммерческим банкам;

- денежно-кредитное регулировании сектора экономики.

Для того чтобы выполнять эти функции, существует множество методов. Банк России вправе изменять нормы обязательных резервов банков и осуществлять рыночные операции. К подобным операциям можно отнести приобретение и реализацию государственных облигаций, векселей и прочих ценных бумаг.

Также Центральный банк имеет право менять размер кредитных ставок. Эта задача реализуется в рамках кредитного регулирования

Еще однио важное направление деятельности — выработка политики валютного курса. Все выше перечисленные методы принято называть общими, поскольку они оказывают влияние на деятельность всех коммерческих банков, а также на рынок кредитного капитала

Помимо общих методов выделяют и селективные. Их применение направлено на осуществление регулирования определенных видов кредитов (аннуитетного или потребительского, к примеру). Также эти методы могут быть сфокусированы на предоставлении ссуд разнообразным отраслям.

Примерами выборочных методов выступают кредитные потолки (лимиты), которые представляют собой прямое ограничение размеров кредитов, которые могут быть предоставлены определенными банками на территории Российской Федерации. Второй пример селективных методов – регламентация условий, по которым выдаются определенные виды кредитов. Центральный банк может устанавливать разницу между ставками по кредитам и депозитам.