Накопительный счет втб: как начисляются проценты?

Содержание:

- Условия и тарифы по накопительному счету

- Уровни поставщиков файлов

- Порядок хранения денежных средств

- Условия по накопительным счетам в банках

- Кому и зачем нужен накопительный счет?

- Плюсы и минусы

- Процентные ставки по вкладам

- Условия по открытию накопительного счета

- Чем накопительный счет отличается от вклада?

Условия и тарифы по накопительному счету

Плюсами накопительного счета являются:

- нет минимума для первоначального взноса;

- нет срока действия;

- нет ограничений по размеру и срокам пополнения и снятия;

- на остаток начисляются проценты;

- возможность подключения услуги «Автопополнение».

- шкала процентных ставок устанавливается тарифами и может быть изменена банком в любой момент как в сторону повышения, так и в сторону понижения;

- пополнить и снять наличные либо перечислить безналично на свои картсчета в другие банки или третьим лицам можно только транзитом через мастер-счет. Но можно напрямую с него погашать кредит в ВТБ;

- в месяце закрытия ДБС проценты не начисляются;

- если в какой-то из дней был нулевой остаток, проценты за этот месяц начисляться не будут;

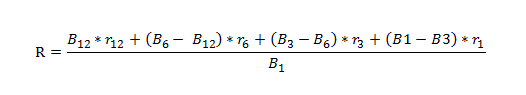

R – процентная ставка для расчетного месяца;

Bn – минимальная сумма остатка на накопительном счете за n-ное количество последних месяцев;

rn – ставка для n-ного месяца.

То есть, снижать накопленную сумму даже на один день крайне невыгодно, поскольку это отрицательно повлияет на расчет дохода в целом за весь период. Также не следует ожидать значительного роста процентов при внесении большого дополнительного взноса.

На 22 октября 2019 года действуют следующие процентные ставки, в зависимости от срока нахождения денег:

| Валюта | С 1-го месяца | С 3-го месяца | С 6-го месяца | С 12-го месяца |

| Рубли | 4% | 5% | 5,5% | 7% |

| Доллары | 0,01% | 0,5% | 1% | 2% |

| Евро | 0,01% |

При остатке более полумиллиарда рублей (по рублевому счету) или 10 млн $ (по долларовому) процент начисления единый – 0,01%.

Чтобы копить стало выгоднее, следует оформить «Мультикарту» и подключить к ней опцию «Сбережения».

Надбавка к указанной ставке зависит от суммы покупок за месяц и составляет:

- от 5 до 15 тыс. руб. + 0,5 процентных пункта;

- от 15 до 75 тыс. руб. + 1 п.п.;

- от 75 тыс. руб. + 1,5 п.п.

Основные проценты начисляются и выплачиваются в последний день календарного месяца, а надбавка – до 15 числа следующего за расчетным.

Кроме того, до конца октября 2019 года действует акция, участники которой получают приветственные 3,5%.

Чтобы стать участником акции, нужно:

- Оформить «Мультикарту» с подключенной опцией «Сбережения».

- Открыть накопительный счет в рублях.

- Внести на него деньги.

Эти условия нужно выполнить в одном календарном месяце, а внести деньги на счет необходимо в день его открытия.

Уточнение: приветственные 3,5% начисляются не за календарный месяц, а за количество дней до конца месяца, в котором был открыт счет. При этом надбавка в размере 0,5/1/1,5% в этот период действовать не будет.

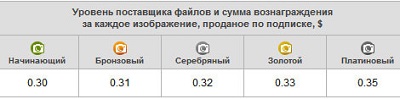

Уровни поставщиков файлов

Процент вознаграждения от размера продаж поставщика будет зависеть от его уровня в системе. Начинающим будет считаться поставщик, у которого до 499 скачиваний, бронзовым – от 500 до 4 999 покупок, а платиновым тот, у кого купили более 150 тыс. фотографий или других изображений.

Процент вознаграждения от размера продаж поставщика будет зависеть от его уровня в системе. Начинающим будет считаться поставщик, у которого до 499 скачиваний, бронзовым – от 500 до 4 999 покупок, а платиновым тот, у кого купили более 150 тыс. фотографий или других изображений.

Уровни и размеры комиссионных:

- начинающий – 34%;

- бронзовый – 36%;

- серебряный – 38%;

- золотой – 40%;

- платиновый – 42%.

Эти комиссионные предусмотрены, если фотографии купили с использованием пакета скачиваний. Вознаграждение рассчитывается исходя из фактической суммы, оплаченной за файл покупателем, а не из стандартной его стоимости. Если покупатель получил скидку на покупку, то отчисления поставщику будут рассчитываться из стоимости, оплаченной покупателем с учетом скидки, а не из базовой стоимости файла.

При покупке файлов по подписке, то сумма вознаграждения фиксирована и также зависит от уровня поставщика. Оплата стартует от 0,30 до 0,35 долларов. Стоимость каждого скачивания высчитывается исходя из стоимости подписки и количества скачиваний в ней.

Порядок хранения денежных средств

Срочность вкладов накладывает на их обладателя определенные ограничения по управлению размещенными на них денежными средствами. Наиболее частые из них:

- невозможность снять часть суммы (или всю сумму) до окончания срока действия;

- обязанность по сохранению неснижаемого остатка на вкладе;

- ограничения по пополнению.

Ряд банков прямо ограничивает возможность досрочного снятия денежных средств, прописывая это в договоре. Как правило, это касается краткосрочных продуктов, которые оформляются на несколько месяцев (максимум – полгода). Другие финансовые организации дают клиентам право снимать накопленные средства раньше срока, но при этом удерживают с них накопленные проценты.

Пополнить вклад тоже оказывается не так-то просто. У некоторых продуктов в договоре на обслуживание прямо прописывается невозможность дополнительных взносов. У других действуют ограничения на срок пополнения (например, только в первые пару месяцев действия вклада) либо на его сумму (к примеру, не менее 10 000 рублей).

Важно! Чаще всего, чтобы пополнить вклад, приходится лично навещать кассу банка либо производить операции через его банкоматы. С накопительными счетами все намного проще

Их обладатели могут снимать нужные суммы в любой момент, без всяких ограничений. Как правило, снятие производится на карту банка, в котором открыт счет. В этом случае операция является бесплатной для клиента. При получении средств в РКО, может быть удержана комиссия за обналичивание, но этим способом мало кто пользуется

С накопительными счетами все намного проще. Их обладатели могут снимать нужные суммы в любой момент, без всяких ограничений. Как правило, снятие производится на карту банка, в котором открыт счет. В этом случае операция является бесплатной для клиента. При получении средств в РКО, может быть удержана комиссия за обналичивание, но этим способом мало кто пользуется.

Важно! В случае снятия средств с накопительного счета, ранее начисленные по нему проценты сохраняются. Пополнение «счетов-копилок» также производится без всяких ограничений

У клиента есть возможность:

Пополнение «счетов-копилок» также производится без всяких ограничений. У клиента есть возможность:

- зачислять деньги на счет в ручном режиме – через интернет-кабинет банка;

- создать автоматический шаблон для перевода определенной суммы (или процента) с каждого поступления средств на карту.

Основное, чем отличается вклад от накопительного счета, это правила хранения денег на счете клиента. Срочный вклад имеет дополнительные условия, регламентирующие использование денежных средств в процессе хранения.

- Вклад без возможности пополнения и снятия. По такому депозиту обычно процент самый высокий. Бывают как с капитализацией, так и без.

- Вклад с возможностью пополнения. Используют для накопления денежных средств. Снимать деньги частично с такого депозита нельзя.

- Вклад с возможностью снятия и пополнения. Такой депозит используют для хранения крупных сумм, но, не подразумевая накопления. Процент по ним выше, чем если хранить деньги на дебетовой карте, но имеется неснижаемый остаток. Это сумма, которая должна оставаться на вкладе. Как правило, при открытии депозита клиент может выбрать сумму неснижаемого остатка.

- Специализированные. Ограниченные предложения для VIP-клиентов, сотрудников предприятий-партнеров. Банки создают для привлечения клиентов сезонные предложения, которые действуют один раз и больше не вводятся.

Условия по накопительным счетам в банках

Чтобы открыть накопительный счет, то следующим этапом будет выбор банковской организации. Конечно, разные банки предлагают различные условия, и выбирать нужно индивидуально, в зависимости от личных потребностей. Поиску нужно уделить немало времени, для того, чтобы посетить все страницы и ознакомится с их условиями открытия, чтобы определить, какой вклад выгодный.

Накопительный счет Сбербанк

Накопительный счет может быть открыт как в отечественной, так и в иностранной валюте — долларах или евро. Для рублевых счетов ставки варьируются в диапазоне от полутора до двух с половиной годовых, для иностранных валют — 0,01 на минимальную сумму. Услуга предоставляется бессрочно с возможностью полного или частичного снятия и пополнения. Лимита по остатку не предусмотрено.

По остаточным средствам существует зависимость: чем выше балансовый остаток, тем больше прибыль. Пример расчетов: сумма меньше или равна 30 тысячам рублей, ставка составит 1,5%, средства в диапазоне от 30 до 100 тыс. рублей — исчисляются по 1,6% годовых. Диапазон сумм от 100 до 300 тыс. рублей принесет прибыль в 1,7% и так далее. Максимальная ставка обеспечивается владельцу счета с суммой от 700 тысяч и выше. Для валютных счетов ставка не меняется. Не очень высокие ставки компенсируются надежностью банковского учреждения.

Накопительный счет Альфа Банк

Накопительные вклады в этом банке меняются и обновляются периодически. Рассмотрим актуальные на сегодня:

- Тариф«Мой сейф» — минимальная сумма для открытия счета 50 тыс. рублей, начисляемый процент на остаток от 1% до 1,8%. Расчет процента на минимальный остаток. Действует ограничение — нельзя переводить со счета в пользу юридических и физических лиц.

- Тариф «Ценное время» — минимальная сумма для открытия счета 100 тыс. рублей, начисляемый процент на остаток от 3,7% до 6,5%. Расчет процента на минимальный остаток. При снижении суммы счета ниже минимальной, расчет процента производится по ставке 0,01%.

- Тариф «Накопилка» — минимальной суммы для открытия счета не существует, начисляемый процент на остаток — 7%. Расчет процента на минимальный остаток. Автоматический перевод зарплаты на счет.

Различные обновляемые варианты накопительных счетов могут содержать бонусы и высокие проценты, тарифы меняются регулярно, но мониторить этот момент необходимо самостоятельно.

Накопительный счет Тинькофф

Первый плюс — открытие через интернет-банкинг. К счету прилагается карта, доставляемая курьерской службой. Рублевые счета рассчитываются исходя из 6% годовых, валютные по ставке 0,1%. Начальная сумма не лимитирована, максимальный остаток ограничен 12 000 000 в рублях или 1 000 000 в евро.

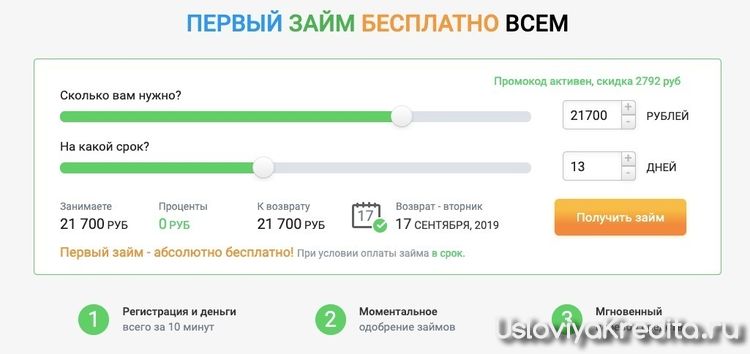

Накопительный счет ВТБ 24

К накопительному счету предлагается «Мультикарта ВТБ24». Диапазон годовых процентов изменяется в диапазоне от 5,5 до 10% для рублевых счетов, для валютных до 0,8%. Прибыль растет пропорционально сроку действия счета, внесение средств происходит кешбеком или безналом. Деньги застрахованы, а обслуживание для граждан бесплатное. Лимиты минимума и максимума не установлены.

Мы рассмотрели возможные достоинства и недостатки счетов, создаваемых с целью накопления, особенности их открытия и важные моменты, на которые стоит обратить внимание при заключении документов. Каждая отдельная банковская организация предоставляет инвесторам различные условия – в чем-то выгодные, в чем-то — нет: плюсы уравновешиваются минусами, предоставляя в итоге клиенту эффективные инструменты для включения в свой инвестиционный портфель

Я считаю, что при открытии такого счета необходимо максимально тщательно изучать предлагаемые решения и условия договоров, чтобы не ошибиться в выборе учреждения и не потерять возможные доходы.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Кому и зачем нужен накопительный счет?

Мы постепенно уходим от хранения наличной валюты. Самый распространенный инструмент сбережения средств у населения — банковский вклад. Еще можно открыть карту или текущий счет в кредитной организации. Это давно изученные и практически всем известные продукты. Накопительный счет — новинка, продиктованная временем. Такие счета становятся популярными, а ведь не так давно о них мало кто знал.

Из самого названия продукта следует, что на таком счете можно не просто хранить средства, но и получать некий доход. Чаще других с накопительными счетами встречаются держатели банковских карт. Большинству из них в момент оформления пластика предлагается сразу открыть такой счет. Что это за продукт, чем он отличается от вклада, кому будет удобно пользоваться, в каком банке открыть — разберемся ниже.

Зачем открывать накопительный счет?

Накопительный счет, как правило, открывается в рамках какого-либо пакета услуг или является частью договора комплексного банковского обслуживания.

Причины открыть такой счет могут быть разными. Держатели карт, например, пользуются счетом, если ставка начисления процентов по нему выше, чем по карточному счету. А также если по последнему начисление процентов вообще не предусмотрено.

Случается, что банк ограничивает максимальный размер лимита на пластике, и тогда излишки можно перекидывать на накопительный счет.

Кроме того, накопительный счет является островком безопасности для тех, кто опасается хранить крупные суммы на карточном счете из-за риска утраты карты или мошенничества.

Для действующих клиентов банка пользоваться счетом удобно, так как открыть его можно дистанционно с использованием интернет- или мобильного банка. Управлять счетом также предлагается в режиме онлайн. Используя интернет- или мобильный банк, клиент сможет переводить средства с карты на счет и обратно в любое удобное время.

Можно ли пользоваться накопительным счетом без карты?

Не все банки позволяют пользоваться накопительным счетом без карты. Этот продукт сложно назвать автономным. Как упоминалось выше, накопительный счет — скорее часть пакета услуг.

Для открытия и использования накопительного счета, например, в Райффайзенбанке наличие карты не требуется. Также пополнить счет или снять с него деньги можно как наличным, так и безналичным способом.

Некоторые банки могут устанавливать различные ограничения по внесению или снятию средств. Так, у ВТБ 24 пополнить накопительный счет можно только в безналичной форме, а у Альфа-Банка — снять только после перевода на банковскую карту (на карту банка — без комиссии).

Если вы все же планируете, пользуясь накопительным счетом, снимать средства наличными через кассу банка, лучше убедиться, что эта операция будет бесплатной. К указанным счетам могут применяться тарифы РКО, которые, как правило, предусматривают комиссию, особенно за снятие тех средств, которые были зачислены безналичным путем и пролежали непродолжительное время.

Накопительный счет — альтернатива вкладу?

Банки активно рекламируют накопительные счета, предлагая достаточно высокие ставки по ним. Их доходность иногда превышает доходность срочных вкладов.

Ставки по накопительным счетам могут зависеть от величины остатка, статуса пакета услуг, в рамках которого он был открыт, а иногда и от срока, в течение которого хранились средства, и достигают 10% годовых (ВТБ 24).

Главное отличие и преимущество накопительного счета от вклада — отсутствие срочности. Счет открывается на неопределенное время, и сроки хранения на нем средств не устанавливаются. Когда вносить и снимать средства, клиент решает сам. Правда, от срока хранения средств может зависеть величина процента.

Расходно-пополняемые депозиты встречаются все реже, к тому же они могут предусматривать ограничения по операциям: установление неснижаемого остатка, максимальной суммы расходных операций, минимального размера дополнительного взноса, а также сроков пополнения или снятия. Вклад без каких-либо ограничений — редкость, хотя бы одно из них всегда присутствует.

Однако по вкладу вам гарантируется неизменность ставки на весь срок договора (если она фиксированная). Существуют вклады и с плавающей ставкой, размер которой зависит, например, от ключевой ставки ЦБ РФ. Она может меняться во время размещения средств, но такое условие обязательно прописывается в договоре.

По накопительному счету вы точно будете знать ставку, актуальную только в день его открытия. Далее в любой момент ставка может измениться даже по действующему счету. С учетом общей тенденции к падению ставок вряд ли она возрастет.

Средства физических лиц, как на вкладах, так и на накопительных счетах, застрахованы АСВ.

Плюсы и минусы

Как любые банковские инструменты, вклады и накопительные счета имеют свои достоинства и недостатки. Рассмотрим их.

Вклад

Положительные моменты:

- высокая ставка по процентам – до 8% и больше;

- государственное страхование сумм до 1 400 000 рублей;

- повышение ставки путём дистанционного открытия вклада – через онлайн-банкинг;

- особенные условия размещения и хранения денег для пенсионеров, льготных и зарплатных клиентов – увеличенная ставка;

- повышение шансов на получение кредита в банке при наличии актуального вклада в нём же.

Негативные обстоятельства:

важность строжайшего следования условиям – срокам, порядку пополнения и капитализации и т.п.;

отсутствие возможности снимать денежные средства досрочно, не теряя на процентах (происходит перерасчёт ставки под 0,01%).

Как правило, наиболее выгодные опции предлагают те банки, которые ориентированы на удалённое обслуживание. Такие организации мотивируют клиентов пользоваться веб-банкингом – в том числе благодаря доступу к вкладам на привлекательных условиях. Примерами тут могут служить Тинькофф и Открытие.

Накопительный счёт

Положительные стороны:

- отсутствие лимитов для размещения и использования денег (НС имеет функции, аналогичные вкладу “До востребования”, но с большей процентной ставкой);

- государственное страхование сумм до 1 400 000 рублей;

- начисление каждый день или каждый месяц процентов с капитализацией.

Отрицательные моменты:

- относительно невысокая процентная ставка и, соответственно, более низкая доходность, если говорить о сравнении со вкладами;

- начисление процентов на минимальную сумму, постоянно находящуюся на счёте (например, если Вы открыли НС, внесли 100 000, потом сняли 50 000 и ту же сумму вернули через неделю, проценты начисляются только на 50 тыс. – имевшийся минимум по балансу на протяжении месяца);

- ограничения на вывод средств – клиент не может снимать деньги через перевод на счёт стороннего банка или на карту напрямую (сначала приходится выводить деньги с НС на другие счёт или пластик этого же кредитно-финансового учреждения, а только потом на счёт другого банка).

Примечание 3. Чтобы не терять на процентах, начисляемых на имевшийся минимум по счёту за месяц, лучше пользоваться НС со схемой ежедневных начислений.

Любопытные условия по накопительным предлагают, например, Хоум Кредит и Промсвязьбанк.

Процентные ставки по вкладам

Под банковским вкладом или депозитом понимается размещение в банке денежных средств клиента с целью сохранения и приумножения. За возможность пользоваться деньгами вкладчика банк выплачивает процент, от размера которого зависит доходность. Процентные ставки по вкладам зависят от следующих параметров:

- валюта (рубль, евро или доллар). Самая высокая доходность – у рублевых продуктов;

- сумма. Чем больше средств размещает клиент, тем больше полученная им прибыль;

- продолжительность размещения средств в банке. Долгосрочные вложения в большинстве случаев выгоднее краткосрочных;

- возможность снятия или пополнения. Расширение перечня доступных операций уменьшает размер доходности.

Условия по открытию накопительного счета

Открыть счет в банке — несложно, даже оффшорные счета в других странах. Ну а в России гражданам РФ это сделать еще проще. Практически любой банк, работающий на отечественном рынке, предлагает счета такого типа. Базовыми характеристиками для всех кредитно-финансовых учреждений является следующий минимум:

- Проведение текущих операций без изменения годового процента, определенного условиями договора;

- Внесение средств в произвольном объеме в пределах лимита (стандартные условия договора обычно указывают лимит, который рассчитывается как десятикратно увеличенная сумма первоначального взноса для открытия счета);

- Прозрачное начисление дивидендов, которые поступают на баланс в установленный договором срок (обычно — ежемесячно).

Порядок и правила открытия счета

Возможные способы открытия для физических лиц:

- Личное посещение отделения выбранного банка, при котором необходимо заполнить пакет документов по форме банка, предоставить удостоверяющие личность документы, заключить договор и внести деньги на сберегательный счет.

- Через интернет-банкинг на соответствующей вкладке программы (никаких подтверждений не требуется, договор можно получить в любом ближайшем отделении банка).

Суммой минимального остатка является сумма, кратная первоначальному взносу при открытии данного счета.

Как начисляются проценты

Условия у каждой кредитно-финансовой организации разные, дивиденды могут начисляться одним из способов (порядок начисления процентов указан в соответствующем пункте договора):

- Начисление на минимальную сумму остатка по счету. Самый невыгодный для инвестора вариант: предположим, весь месяц вы средства не расходовали, а в конце месяца практически обнулили счет: процент будет незначительным. Например, на начало месяца у Вас было 100 тысяч рублей, но Вы купили новую мебель, и у Вас осталось 10 тысяч. Даже если Вы пополните счет на израсходованные 90 тысяч, проценты начислят на 10 тысяч. Если, к примеру, ставка по договору составляет 4 процента, то Ваш доход за месяц составит 34 рубля.

- Начисление на ежедневный остаток — оптимальный для любого инвестора метод исчисления. В конце банковских суток пересчитывается сумма дивидендов на балансовую стоимость счета. При тех же условиях, пусть 100 тысяч в общей сложности были на счету 28 календарных дней, а 2 дня на счету находился остаток в 10 тысяч, тогда общий доход за месяц составит примерно 320 рублей.

Важную роль дли тех, кто делает инвестиции в России, при использовании данной группы банковских счетов играет годовая ставка: инвестировать в накопления по ставке ниже 4 % бессмысленно. Однако каждая кредитно-финансовая организация предлагает инвестору различные плюсы по накопительным счетам, процент в которых может расти пропорционально сумме инвестиций.

Здесь важно выбрать правильное предложение с выгодными условиями: при высоких процентных ставках банковские организации любят ограничивать возможность расходования денег или устанавливать высокий порог минимального остатка по вкладу. Кроме того, не последнюю роль играет сумма страхового возмещения для граждан: суммарное значение всех средств, размещенных на всех депозитах, открытых в одной банковской организации, и возмещаемых при утрате лицензии и приостановке деятельности учреждения, составляет до одного миллиона четырехсот тысяч в рублевом эквиваленте

Рискованно доверять финансы малоизвестным коммерческим структурам даже на выгодных условиях.

Прибыль по накопительному вкладу

Как мы уже выяснили на примере, самым прибыльным является накопительный счет, где процент начисляется ежедневно. Отсюда закономерность: чем больше остаток, тем больше доход. Так как мы рассматриваем НС, как инвестиционный инструмент, то в нашем приоритете будут банки, предлагающие банковские вклады, которые отличаются высоким рейтингом, финансовой стабильностью и высокими процентами.

На примере тех же размещаемых 100 тысяч — при ставке в 4% годовой доход составит 4074 рубля, при 6% доход будет уже 6168 рублей (при условии, что деньги мы не снимаем). Если у Вас нет финансовой подушки безопасности, но есть риск возникновения ситуации, когда могут потребоваться средства — выбираем банк, который предлагает лучшие условия по снятию наличности с накопительного счета.

Чем накопительный счет отличается от вклада?

Сегодня банки активно продвигают накопительные счета, устанавливая по ним довольно высокие ставки, из-за чего по доходности они иногда обходят даже срочные вклады.

На величину ставки по накопительному счету может влиять статус пакета услуг, в рамках которого он был открыт, и сумма остатка. Иногда учитывается срок, в течение которого средства лежали на счету.

Самым важным отличием накопительного счета от вклада и его преимуществом является отсутствие срочности. Счет открывается без указания сроков хранения, на неопределенное время. То есть, клиент сам решает, когда вносить средства или снимать их. Правда, срок хранения денег на счету может влиять на величину процента.

Расходно-пополняемые депозиты становятся редкостью. Тем более, в их условиях могут предусматриваться ограничения, касающиеся установления неснижаемого остатка, максимальной суммы расходных операций, сроков пополнения или снятия, и т. д. Сегодня вклад без ограничений является большой редкостью, обычно, хотя бы одно, но присутствует.

Зато ставка по вкладу является неизменной на протяжении всего срока договора (при условии, что она фиксированная). Бывают вклады и с плавающей ставкой, которая меняется на протяжении времени размещения средств в зависимости от ключевой ставки Центробанка. Но это должно условие должно обязательно присутствовать в договоре.

Что касается накопительного счета, то его ставку вы будете точно знать только в день открытия. В дальнейшем, она может измениться даже по действующему счету.

Последний, но важный момент: как и в случае с вкладами, средства физических лиц, пребывающих на накопительных счетах, страхуются АСВ.