Условия перевыпуска карточек втб и его стоимость. сроки перевыпуска карты втб

Содержание:

- Как восстановить карту ВТБ

- Возможные причины перевыпуска карты ВТБ.

- Виды дебетовых карточек

- Способы блокировки

- Закончилось действие

- Лучшие ответы

- Недостатки

- Перевыпуск карты

- Начисление кэшбэк

- Способ четвертый: онлайн-банк

- Условия для открытия карты

- Ответы знатоков

- Как снять деньги с карты ВТБ без ПИН-кода?

- Способ второй: банкомат

- Когда доступны финансовые средства?

- Что еще важно знать о кредитной карте ВТБ

- Закрытие счета

- Что делать, если заканчивается срок действия карты ВТБ 24

- Как снять деньги с потерянной карточки

Как восстановить карту ВТБ

Восстановить дебетовую, кредитную или зарплатную карту можно достаточно просто. Но для этого тоже придется посещать отделение банка. Общий принцип очень похож на описанную выше процедуру за исключением того, что вместо выплаты средств с карточного счета нужно просить перевыпустить (восстановить) карту. Впрочем, и то и другое можно заказать одновременно (перевыпуск с выплатой всех денег, находящихся на карте). Нужно помнить о том, что придется подтверждать личность и объяснять причину восстановления платежного средства. В зависимости от последнего фактора может потребоваться дополнительный платеж за перевыпуск.

Возможные причины перевыпуска карты ВТБ.

Для перевыпуска пластика понадобится причина. Ею может стать:

- окончание срока годности,

- изменение персональных данных,

- потеря или кража платежного средства,

- поломка пластикового носителя.

Окончание срока действия карточки ВТБ.

Основной причиной перевыпуска карты ВТБ все же будет считаться перевыпуск по окончанию срока действия. Он называется плановым и проводится банком бесплатно. ВТБ напомнит держателю пластика о том, что следует заменить пластик на новый, с помощью СМС-сообщения. Это произойдет за две недели до окончания срока годности. Перевыпуск дебетовых и зарплатных карт в таком случае произойдет автоматически. Они будут готовы к нужному сроку и их нужно будет просто забрать.

Что касается кредиток — тут другое дело. Их перевыпуск будет платным. Цена процедуры будет зависеть от тарифных условий на данную операцию по вашей карточке, а также от ее статуса.

Изменение данных клиента ВТБ.

При изменении данных добропорядочный клиент обязан известить банковское учреждение. Ведь от того, насколько серьезно вы будете относиться к вашим финансовым вопросам, будет зависеть и мнение банка о вас. А это может помочь в нужный момент. Если работники банка, делая обзвон клиентов в рекламных целях, ставят пометки о том, смогли ли они дозвониться вообще и разговаривал ли с ними клиент, то о внесении изменений в личные данные — и подавно. Это дает нам плюсик и приближает нас к добропорядочному клиенту в глазах банка. Если понадобится оформить кредит или кредитку — это сыграет нам на руку.

Для такого перевыпуска нужно будет написать заявление и приложить документы, подтверждающие, например, смену фамилии держателя.

В этом случае иногда приходится менять не только пластиковый носитель, но и карт-счет. О процедуре перевыпуска карточки в таком случае вас проконсультирует работник ВТБ, принимающий заявление. Такой перевыпуск может быть платным в отдельных случаях (при использовании определенных карт, где это предусмотрено тарифами).

Перевыпуск карточки ВТБ при краже или утере.

Такая ситуация будет считаться виной держателя и скорее всего будет платной. Опять же стоимость процедуры будет зависеть от вида пластика и его статуса. При потере или краже карточки прежде всего ее необходимо заблокировать. Тогда ваши средства на карт-счете заморозятся и останутся нетронутыми. Блокировку необходимо произвести как можно скорее. Иногда это спасает пластик от обнуления третьими лицами. Будьте осторожны и придерживайтесь основных правил эксплуатации банковского пластика.

Повреждения карты ВТБ.

Иногда случаются казусы и платежное средство приходит в негодность. На это есть множество разнообразных причин. Это может быть и деформация пластика из-за механических повреждений, например залом или отлом куска карточки. В таком случае она не будет принята банкоматом или кассиром. Иногда, при неправильном ношении, она может быть поцарапана, что не даст возможности прочитать информацию с нее считывающему устройству. Возможно вы оставили ее на прямом солнечном свете и она пришла в негодность или она размагнитилась. Причин может быть масса, особенно у нашего русского человека, который может придумать любой способ использования пластика (то порезать колбасу на природе, то использовать в качестве линейки, то подвесить к ключам в качестве брелка).

Такой перевыпуск также считается по вине владельца. В зависимости от карты и ее статуса перевыпуск может быть как платным, так и бесплатным.

Заявка и стоимость перевыпуска карты ВТБ.

Заявка на перевыпуск карточки ВТБ подается:

- через интернет,

- через звонок на горячую линию,

- в офисе банка.

Клиент может выбрать наиболее удобный способ для извещения ВТБ о потребности перевыпуска.

После подачи заявления для выпуска нового пластика понадобится около 10 дней. После его готовности клиенту сообщат об этом через СМС. Забрать пластик можно будет в ближайшем отделении. Иногда перевыпустить платежное средство необходимо срочно. Тогда используется возможность скорого выпуска, за который придется дополнительно заплатить. Платежный инструмент будет готов через 2-3 дня.

Платные выпуски карточек могут стоить от 300 до 800 руб. Если перевыпуск плановый — его произведут бесплатно.

Следите за своими финансами! Вовремя меняйте платежные средства! Держите руку на пульсе своих сбережений с ВТБ!

Виды дебетовых карточек

Ассортимент платежных продуктов, предлагаемых финансовыми организациями, постоянно меняется, поэтому не мешает узнать, какие дебетовые карты банка ВТБ можно оформить сейчас. В настоящее время он предлагает 5 видов:

- Мультикарта.

- Цифровая Мультикарта.

- ЭкоМультикарта ВТБ Mastercard.

- Мультикарта Мир-Maestro ВТБ.

- Мультикарта ВТБ «Тройка».

Каждая из этих карт может быть, как основной, так и дополнительной. Главной считается та, онлайн-заявка на которую была оформлена первой. Дополнительный пластик обладает теми же функциями, но привязывается к уже существующему счету. При этом владелец основной карты вправе устанавливать разные лимиты для каждого дополнительного продукта.

Способы блокировки

Держатель банковской карты может самостоятельно ее заблокировать. Такая потребность обычно возникает если:

- держатель потерял карту;

- ее украли;

- посторонние люди получили доступ к персональным данным (пин-код, дата окончания срока действия, защитный CVV2/CVC2 код);

- на поверхности есть повреждения, из-за которых дальнейшее использование пластика невозможно;

- карточку «зажевал» банкомат стороннего банка.

Заблокировать можно абсолютно любую карту: зарплатную, дебетовую или кредитную.

В офисе банка

Посмотрите в договоре, какое кодовое слово вы указывали при оформлении карты, возьмите с собой паспорт и отправляйтесь в ближайшее отделение банка ВТБ 24 для блокировки. Сообщите сотруднику о своем намерении. Вам выдадут бланк-заявление. В нем нужно будет заполнить все пустые поля, а именно:

- ваши Ф.И.О., паспортные данные, тип и номер карты (в шапке заявления);

- причину блокировки.

Имейте в виду, что снять деньги с заблокированной карты ВТБ не получится, а поэтому, если на счете остались средства, у вас есть два варианта как их обналичить:

- До блокировки перевести деньги на другую карточку через онлайн-сервисы.

- Закрыть лицевой счет.

В заявке на закрытие нужно указать, каким способом вы хотите получить деньги: наличными в кассе банка или переводом на другой счет. Во втором случае — нужно уточнить, куда именно переводить оставшиеся средства.

Важно: в этом же заявлении есть пункт о блокировке дополнительных карт. При необходимости нужно указать их реквизиты и поставить галочку напротив соответствующей графы

Как только банковский сотрудник примет у вас заявление, он проведет процедуру блокировки и, если карта была предоставлена, уничтожит ее при вас.

По телефону

Если у вас нет возможности посетить филиал банка, а работу карты нужно срочно приостановить, вы можете позвонить на горячую линию ВТБ. Заранее подготовьте паспорт и кодовое слово — эти данные понадобятся оператору для установления вашей личности.

Скажите, что вам нужно заблокировать пластик, укажите причину, и назовите необходимую информацию о себе. После проверки данных оператор сообщит, что операция прошла успешно.

Важно: запомните или запишите дату и время совершения звонка, имя оператора. Если возникнут какие-либо проблемы, эта информация вам пригодится

После выберите время и посетите отделение банка: сообщите, что карта была заблокирована по телефону и вам необходимо написать соответствующее заявление. Это необязательный шаг, однако, сотрудники банка советуют это делать во избежание проблем. Тем более, что это самый эффективный способ, как проверить, заблокирована ли карта.

На официальном сайте ВТБ представлено два действующих номера. Куда и в каком случае нужно позвонить? Если звонок осуществляется из Москвы или из-за границы, то по телефону +7 (495) 777-24-24. Для звонков из регионов РФ действует номер 8 (800) 100-24-24.

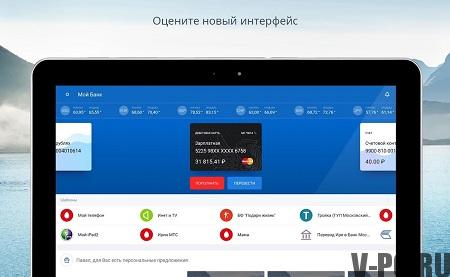

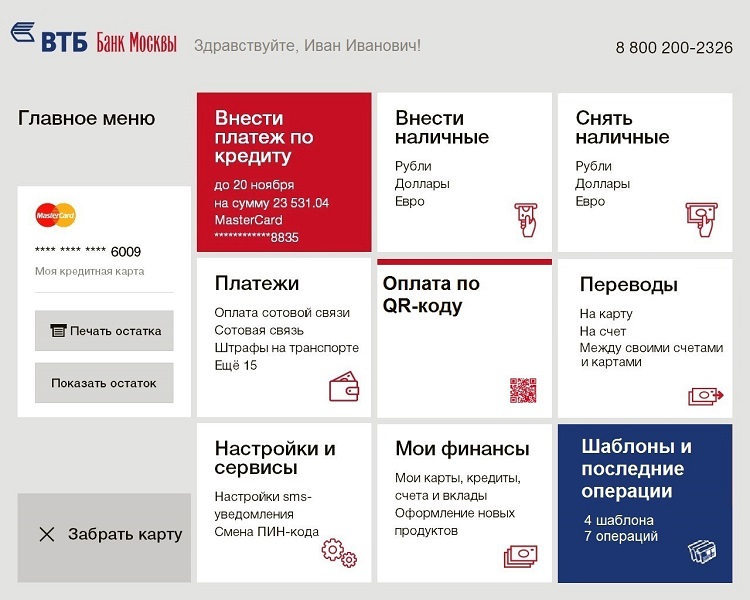

Через ВТБ-онлайн

Заблокировать карту дистанционно можно через онлайн-Банк. Для этого необходимо войти в систему:

После того, как вы окажетесь в личном кабинете, сможете заблокировать карту ВТБ через интернет. Функция блокировки находится в разделе «Мои финансы». Вам нужно будет указать причину, по которой вы собираетесь прекратить работу пластика, подтвердить действие паролем из СМС. Дождитесь уведомления о том, что блокировка прошла успешно.

Таким образом вы можете заблокировать карту ВТБ как через личную страницу, так и через соответствующее мобильное приложение:

- скачайте программу на телефон;

- авторизуйтесь в системе.

Дальнейшие шаги для блокировки через приложение идентичны действиям в ЛК.

Закончилось действие

Обычно перевыпуск кредитной карты связан с тем, что закончился срок ее действия. На самом пластике всегда есть эта дата, она находится на лицевой стороне и представлена в следующем формате: месяц/год. Примерно за месяц до плановой выдачи новой кредитки клиент получает уведомление о необходимости забрать карту.

Кредитная карточка выпускается банком заранее. Как правило, за месяц до запланированного получения ее уже можно забрать в отделении ВТБ. Вам нужно иметь при себе паспорт, старую карту брать необязательно. Сразу после активации кредитки имеющийся на руках пластик будет заблокирован.

Плановый перевыпуск кредитных и дебетовых карт происходит стандартно и не подразумевает участия держателя. Он не требует дополнительной оплаты, изготовление нового пластика уже включено в стоимость обслуживания. Однако существуют ситуации, когда кредитка перевыпускается по заявлению клиента. О них мы расскажем далее.

Лучшие ответы

В.В.С.:

очень просто — достаточно просто повернуть карту лицевой стороной (там где выведен ее номер и фамилия и имя владельца), между номером карты и именем владельца вы увидите два числа, например, 06/12. Два числа скрывают в себе номер месяца и год, по который банковская карта будет действительна. Часто возникает вопрос про то, когда заканчивается действие карты в указанный месяц, или она будет действовать в этот месяц? Карта всегда действительна до последнего дня месяца, который указан на её лицевой стороне.

й1231312:

Срок действия карты указан на лицевой ее сторонетам есть строчка по типу «04/17»

Кот Мурыч:

Счет оформлен на вас?Если нет то не как.

Антон Исаков:

Не узнаешь никак. Это конфиденциальная инфа. Позвони и спроси. И вообще-то когда срок действия карты заканчивается, то на момент окончания срока карты перевыпускается новая, с-таким же номером счёта.

1 1:

Если это будут пополнения типа MoneySend и с картой что-то не так, то банк-эмитент будет отказывать в он-лайн авторизации.О расходных операциях и реквизитах карты Вы никак не узнаете.

AboltooZzz:

Если вы хотите закидывать деньги — почему вы не можете узнать всю информацию у держателя карты???Теперь по вопросам:1) Спросить у держателя2) Спросить у держателя, указан на лицевой стороне. Для перевода на карту срок её действия не нужен3) Закинуть деньги на карту зная только ФИО держателя нельзя.4) Если карта Сбербанка — то после замены в связи с истечением срока действия карты её номер не меняется (у других банков возможно иначе), т. е. закинуть можно. Если номер карты помнятся — тов операции скорее всего будет отказано.

Denny:

закинуть деньги на карту, зная ФИО держателя и прикрепленный мобильный номер можно! (сбербанк — Сбербанк, например). А вот узнать срок действия карты, кроме как у держателя действительно никак не получится.

андрей редькин:

на карте стерлись цифры и я не знаю когда закончится срок действия карты

марфуга Биманова:

как узнать срок действия банковской карты у меня указано 12/1 но какой год не указан

Недостатки

Есть у дебетовой карты ВТБ банка и негативные стороны. В отзывах чаще всего отмечают:

- Проблемы с начислением процентов на остаток денежных средств;

- Подключение только 1 из всех существующих бонусных опций;

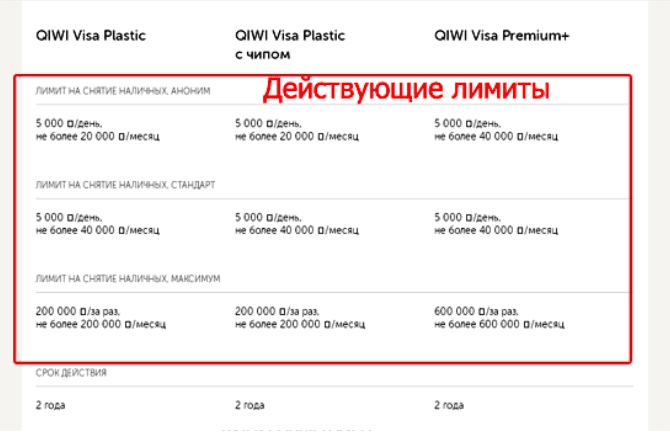

- Лимит на снятие денежных средств – 350 тыс. руб. в день, 2 млн. руб. в месяц;

- Невозможность подключить к карте кредитную линию;

- Частые блокировки карты по инициативе банка – из-за неправильного ввода пин-кода, а также при компрометации и подозрении в мошеннических операциях. В первом случае пластик можно разблокировать в любом банковском отделении. Для этого достаточно объяснить менеджеру сложившуюся ситуацию, предъявить внутренний паспорт и написать заявление. Если блокировка произошла по другим причинам, восстановить карту нельзя. Единственный вариант – это платный перевыпуск (стоимость зависит от вида карточки);Небольшое количество вариантов бесплатного зачисление средств.

Несмотря на то, что все дебетовые карты ВТБ имеют приставку «мульти», речь идет не о валюте, а о количестве функций. В связи с этим при оформлении пластика вы можете указать только лишь одну валюту – рубль, евро или доллар.

Перевыпуск карты

Если нет шансов вспомнить пароль, то нужно посетить филиал банка и заказать перевыпуск карточки. Просто способ – заказать карту по телефону тех.поддержки (8-800-100-24-24). От пользователя потребуется подать официальное заявление и указать причину своего обращения. Во время обращения по телефону, необходимо сообщить требуемые данные о себе и о карте.

Важно! Перевыпуск карточки может занять около двух недель. Семь дней занимает изготовление пластика, а все остальное время – это его доставка в отделение банка

Стоимость услуги – 200 рублей. Оплата снимается с пластика автоматически, после активации карты.

Можно звонить в банк и узнавать о готовности карты, поскольку нередко, пластик приходит раньше. Впрочем, особой необходимости в этом нет, потому что такая обязанность возложена на сотрудника фин.учреждения.

Начисление кэшбэк

Для того, чтобы пользоваться бонусной программой банка, клиент должен подключить пакет «Мультикарта ВТБ». Это делается через личный кабинет или в отделении банка.

Пакет обладает следующими дополнительными опциями:

- «Авто» – кешбек до 10% при заправках на АЗС и платных парковках;

- «Рестораны» – кешбек до 10% за оплату счетов в ресторанах, кафе, на билеты в кинотеатры;

- «Путешествия» – начисление миль до 4%, чтобы тратить их при поездках;

- «Коллекция» – скидки до 4% при пользовании каталогом bonus.vtb24.ru;

- «Сбережения» – начисление процентов на остаток по накопительному счету.

- «Кешбек» – возврат до 2% от стоимости чека с любых покупок по карте.

Держатель карты может использовать только одну опцию на собственный выбор. При желании раз в месяц можно переключать дополнительные сервисы продукта. Величина кешбека зависит от оборотов по карте.

Максимальную выгоду получают владельцы пластика, покупки которых составляют от 75 тыс. р. в месяц. При оборотах менее 5 тыс. р. в месяц кешбек и бонусы не начисляются.

Способ четвертый: онлайн-банк

Самые современные пользователи пластиковых карт давно совершают все операции через онлайн-банки. Как активировать карту ВТБ через интернет? Для этого вам потребуется регистрация в сервисе онлайн-банкинга ВТБ, логин и пароль от которого выдаются при оформлении договора в банке.

Чтобы активировать карту, нужно:

- зайти в интернет-банки по адресу https://online.vtb.ru/,

- выбрать неактивную кредитную карту,

- выберать опцию «Запросить баланс».

После этого система получит команду к активации, и скоро вы сможете спокойно пользоваться картой.

Этот способ подходит не для всех карт. Если интернет-банк не был подключен ранее, скорее всего потребуется сначала активировать карту одним из перечисленных выше способов, а уже потом пользоваться банкингом.

Условия для открытия карты

Для того чтобы открыть зарплатную карту в ВТБ, предприятию необходимо заключить договор, согласно которому будет осуществляться сотрудничество с выбранным банком.

При обсуждении всех условий обслуживания, выбирается зарплатный проект и утверждается тип карты, которым будут пользоваться все сотрудники организации.

На данный момент существует 4 типа зарплатных карт с определенным лимитом:

- «Стандарт» с установленным лимитом на снятие не более 100 000 рублей в сутки;

- «Классик» имеет те же условия, как и стандартная зарплатная карта банка;

- «Gold» имеет лимит в 200 000 рублей в сутки;

- «Platinum» – 300 000 за каждые сутки.

На втором этапе сотрудникам банка необходимо будет обсудить все формальности с будущими клиентами. Для начала необходимо ознакомиться с тарифами и выбрать подходящий, затем заполнить анкеты, указав в них паспортные данные и личную информацию. За передачу документов в банк отвечает бухгалтерия, за исключением тех моментов, когда сотрудник ВТБ сам посещает предприятие и забирает опросники.

Со дня заполнения заявления и анкеты, до дня получения клиентом пластиковой карточки проходит в среднем около трех недель. Получают зарплатную карту исключительно путем личного посещения банка и при предъявлении паспорта.

Для того чтобы активировать новую пластиковую карточку ВТБ, необходимо получить ПИН-код, позвонив по номеру 8-800-100-2424, и следовать подсказкам автоматизированной системы.

Активация карты происходит после получения кода. Для этого нужно вставить карту в банкомат, ввести полученные 4 цифры кода, совершить операцию по проверке баланса или любую другую. При необходимости ПИН-код можно изменить на ту комбинацию чисел, которая легко запомнится и ее не придется отдельно записывать.

Ответы знатоков

Ахмат Бероев:

5 лет

ㅤㅤㅤㅤㅤㅤㅤㅤㅤㅤ:

Есть «Кукуруза» от евросети, у нее вроде как должно быть 10 лет срока действия, kykyryza /cards/ P.S. ЕвроСеть не банк, и я бы не стал хранить накопления выше 100 000 рублей на подобной карте, там нету страховки

Полосатый жираф Алик:

У меня «Кукуруза» на 7 лет.

Deonis:

.sberbank /ru/person/bank_cards/faq4.5. Каков срок действия кредитных карт?Срок действия — 3 года, за исключением кредитных карт Credit Momentum (1 год). После окончания срока действия карты Банк осуществляет автоматический перевыпуск карты на тот же срок (карта Credit Momentum автоматически перевыпускается на другой тип карты, указанный клиентом в Заявлении на получение карты Credit Momentum, со сроком действия новой карты — 3 года).

У любой банковской карты имеется какой-то срок действия. Срок действия кредитной карты как правило составляет 2 года, но может разниться от типа карты и условий банка. Так, например, виртуальные карты VISA выдаются на срок 6 месяцев, но у банка ВТБ 24 есть предложение карты специального выпуска, при которой этот срок увеличивается до 1 года. Зарплатные карты наоборот стараются выпускать с более длинным срок действия — 5 лет.

НО! — Есть 3 вида карт «Кукуруза»: Кукуруза MasterCard Standard, Кукуруза MasterCard World и Кукуруза MasterCard PayPass.Однако интерес представляет именно Кукуруза MasterCard PayPass. Эта карточка, в отличие от двух других, является именной и имеет электронный чип (с картами Standard и World часто возникают проблемы с чтением магнитной полосы, к тому же такие карты считаются менее безопасными). Срок службы 6 лет, цена карты 200 рублей, обслуживание и смс-информирование бесплатно. Выпускает карточку РНКО «Платежный центр».

Получается 6 лет.

Антон Дёмин:

Инструкциями ЦБ данный вопрос не регулируется. Это вопрос в компетенции МПС и технического прогресса. Раньше был год, потом 2, потом 3, сейчас и больше — но это зависит не от инструкций, а от качества пластика и чипа.

-НИНЕЛЬ-:

Регистрация в системе

Чтобы получить доступ к своим счетам, клиенту не достаточно узнать логин и пароль ВТБ 24 в отделении. Следующим этапом должна быть регистрация на официальном сайте. Для этого нужно перейти на соответствующую страницу и указать информацию в форме.

Также нужно будет придумать надежный пароль для входа в программу. Чтобы войти в личный кабинет, на номер телефона каждый раз будут приходить сообщения, содержащие временный пароль.

После авторизации в онлайн-банке можно проводить любые действия по своим счетам и картам ВТБ 24.

Зарегистрируйтесь в системе ВТБ-онлайн и производите любые действия со своими счетами не выходя из домаЗарегистрируйтесь в системе ВТБ-онлайн и производите любые действия со своими счетами не выходя из домаКАК УЗНАТЬ ЛОГИН И ПАРОЛЬ ОТ ИНТЕРНЕТ-БАНКА

Большинство клиентов ВТБ 24 активно используют эту систему, но забывают данные для входа в программу и не могут воспользоваться сервисом удаленного доступа. Если вы забыли или потеряли данные для авторизации, то узнать логин и пароль ВТБ 24 вы можете несколькими способами.

По телефону горячей линии

Необходимо позвонить по телефону горячей линии финансовой организации: 8 (495) 771–78–24, 8 (800) 100–24–24. Оператор проводит процедуру идентификации клиента, уточняя определенные данные (номер паспорта, номер карты, секретное слово). Когда формальности соблюдены, клиенту сообщают логин для входа в программу;Подробней: s mbank24 /servisy/kak-uznat-login-vtb-24

Сергей:

При получении карты (или при её активации) должен был быть задан.

Владислав Любимов:

Изучите данную статью s lk-vtb24 в ней всё пошагово расписано ОТ и ДО

Виолетта Блинова:

Советую зайти на сайт онлайн регистрации личного кабинета — _ s kabinet-vtb.online/, там всё подробно расписано

Как снять деньги с карты ВТБ без ПИН-кода?

Даже если ПИН-код от карты недоступен, то пользоваться средствами, но некоторыми ограничениями, будет можно, а именно:

- Для бесконтактных карт пин-код не нужен, если сумма покупки – до 1000 рублей.

- При оплате в интернет-шопах.

- Для переводов через онлайн – ВТБ или на официальном портале.

Переводы тоже останутся доступными, но для этого нужно будет зайти в ЛК ВТБ. Если нужная крупная сумма наличными срочно, то можно попытаться перевести деньги на другую карточку и их снять. Когда и такой вариант недоступен, остается лишь отправиться в отделение банка с паспортом и заказать наличные со счета карты.

Способ второй: банкомат

Терминалы банка ВТБ можно встретить почти так же часто, как и банкоматы Сбербанка, поэтому есть смысл воспользоваться этим способом. Как активировать карту ВТБ через банкомат? Достаточно вставить карту в приемник, ввести ПИН-код и провести любую операцию – например, проверить счет карты или, если на ней уже есть деньги, снять небольшую сумму. Система активирует карту, как только получит команду к совершению любой из доступных по карте операций.

Однако такой способ больше подходит для активации дебетовых карт. Кредитки часто приобретаются для определенных целей и активируются только накануне совершения необходимой покупки. C кредитных карт не стоит снимать наличные – это грозит большой комиссией.

Минус в том, что, несмотря на распространенность банкоматов ВТБ, найти их можно не везде – в отдаленных от центра города районах они попадаются реже, да и чтобы найти банкомат нужно потратить время.

Когда доступны финансовые средства?

При выпуске нового продукта меняется ПИН код, то есть старый аннулируется и для снятия денег при помощи банкоматов используется новый (выдается в конверте вместе с новой карточкой). Счет же остается неизменным, средства только временно блокируются на карточной счету.

Что делать в том случае, если с пластика необходимо снять заработную плату или оплатитькредит? Ничего страшного нет, следует просто обратиться к сотрудникам отделения заранее для своевременного получения кредитки или выполнить оплату непосредственно в банковском учреждении (зарплату можно снять после получения новой карточки). Срок выпуска составляет от семи дней до тридцати, все зависит от дальности места ее выдачи клиенту. Обычно никаких проблем не возникает, позаботившиеся об оформлении карты заранее, получают ее вовремя, предоставив минимум документов.

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

Закрытие счета

Чтобы закрыть именную или моментальную дебетовую карту ВТБ, напишите заявление в любом банковском отделении вашего города. По окончанию процедуры сотрудник должен перерезать пластик на ваших глазах и дать выписку по счету. Если есть остаток средств, их переводят на другой счет или выдают наличными.

Какие дебетовые карты банка ВТБ лучше? Каждая из них является довольно выгодной, ведь предлагает все, в чем нуждается большинство клиентов – возврат части средств, потраченных на покупки, и проценты на остаток. У нас на сайте представлены все дебетовые карточки ВТБ для физических лиц. Вам остается только выбрать подходящую по условиям и заказать онлайн.

Что делать, если заканчивается срок действия карты ВТБ 24

Поделитесь информацией с друзьями:Добавьте свой отзыв или комментарий ниже: Комментарии и отзывы по теме — 23 шт. Часто заказываю товары через интернет магазин, и в одном из них обязательное условие, чтобы до конца срока действия карточки было не менее полу года.

Я впервые столкнулась с этим вопросом и не знала что скоро закончится срок действия. Начала переживать, а сходить в банк и узнать что к чему не было времени, начала искать информацию в интернете и нашла вашу статью, вы меня успокоили.

Главное следить за сроком действия карточки и своевременно (лучше за пару недель) обратиться в офис банка. Как правило, процедура перевыпуска не занимает много времени (в среднем 5-7 дней).

По крайней мере у меня было именно так. Срок у меня был до октября месяца.

Как снять деньги с потерянной карточки

Чтобы восстановить карту ВТБ придется потратить достаточно много времени. И далеко не всегда клиент согласен ждать, ведь деньги нужны здесь и сейчас. В такой ситуации можно попробовать воспользоваться сервисом снятия средств без карты. Следует учитывать тот факт, что доступно это только в отделениях банка и исключительно при наличии документов, подтверждающих личность. Более того, назвать данную процедуру быстрой тоже нельзя, ведь помимо оформления нужных бумаг придется потратить время еще и на ожидание своей очереди. Но даже при таких условиях, получить деньги через полчаса-час все же намного лучше, чем через несколько дней, а то и недель. Для того, чтобы получить деньги, нужно:

- Посетить любое отделение банка ВТБ (лучше именно то, где клиент получал карту).

- Дождаться своей очереди.

- Обратиться к любому менеджеру и описать проблему.

- Предоставить паспорт гражданина РФ (обычно этого документа бывает достаточно).

- Дождаться, пока все бумаги на выплату средств из кассы без карты будут оформлены.

- Пройти в кассу и получить деньги.