Пиф газпромбанка управление активами

Содержание:

- История

- Рейтинг и основные экономические показатели фондов

- Что собой представляют ПИФы Газпромбанка?

- Оплата налогов и штрафов

- Общая информация

- Наша оценка сервиса

- Динамика стоимости пая и чистых активов фонда

- Состав ПИФа

- Нюансы инвестирования

- Какие услуги предлагает

- «Газпромбанк» — виды кредитных программ

- Резюме

- Скачать мобильный банк «Телекард» на Андроид и Айфон

- ПИФ «Газпромбанк — Облигации Плюс»

- Доходность ПИФов Газпромбанка

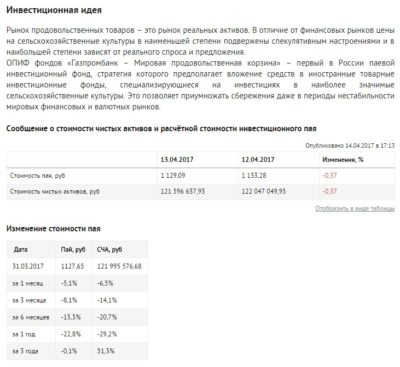

- Инвестиционная идея

- Другие паевые фонды

История

Финансовая компания ГазпромБанк Инвестиции появилась в 2017 году.

У многих новых клиентов возникает путаница. Все дело в том, что брокерский счет можно открыть и на официальном сайте ГазпромБанка (gazprombank.ru) и на отдельном лендинге инвестиционного подразделения (gazprombank.investments).

На первый взгляд – две одинаковые компании. На деле – отдельные юридические лица:

- Брокер Газпромбанк Инвестиции предоставляет юридическое лицо ООО “ГПБ Инвестиции”, которое входит в группу компаний ГазпромБанка.

- Если вы откроете счёт в самом Газпромбанке, доступ к нему через данный сервис невозможен. Для работы со счетами, открытыми в ГазпромБанке, предназначено приложение ГПБ Брокер.

- Комиссии, доступные рынки, платежные операции – все эти параметры отличаются. Банк активно продвигает проект “ГазпромБанк Инвестиции”, ориентированный на новичков фондового рынка. В то время как ГПБ Брокер – скорее, проект для опытных инвесторов – с доступом на международные биржи.

В рейтинге ведущих операторов фондового рынка по количеству активных клиентов ООО “ГПБ Инвестиции” занимает 10-е место.

Лицензии

ГПБ Инвестиции работает в российском правовом поле. У компании есть брокерская, депозитарная и дилерская лицензии, выданные Центральным Банком:

- <№045-14007-100000 (брокерская, от 25.01.2017)

- №045-14084-010000 (дилерская, от 08.04.2020)

- №045-14086-000100 (депозитарная, от 08.04.2020)>

В апреле 2020 брокер получил дополнительную лицензию на управление ценными бумагами. Но возможности передачи активов в доверительное управление пока не предлагает.

Рейтинг и основные экономические показатели фондов

Чтобы подробно сориентироваться с экономическими показателями ПИФов и их рейтингом по росту доходности и наращивании активов советуем изучить информацию, предоставляемую УК Газпромбанк Управление активами на ее сайте. Все данные по основным параметрам обновляются ежедневно. Ниже в таблице указаны сведения на апрель 2021 года.

| Наименование ОПИФа | Объект инвестиций | Уровень риска | Доходность,% | |

| За последний месяц | За последний год | |||

| Облигации плюс | облигации | низкий | -0,78 | -0,79 |

| Сбалансированный | смешанные | средний | +0,42 | +2,34 |

| Валютные облигации | облигации | +4,54 | +4,3 | |

| Акции | акции | высокий | +2,71 | +6,79 |

| Золото | фондов | +8,18 | -2,54 | |

| Международных дивидентов | +11,08 | +17,85 | ||

| Индия | +4,28 | +9,78 | ||

| Нефть | +0,26 | +34,57 | ||

| Электроэнергетика | индексный | -1,1 | -2,95 |

Что собой представляют ПИФы Газпромбанка?

Сегодня ГПБ ‒ это крупнейшая инвестиционная компания нашей страны, имеющая государственную принадлежность. Длительный и успешный стаж работы позволил банку получить от своих клиентов только хорошие и положительные отзывы.

У многих держателей платежных систем банк Газпром ассоциируется с вкладами, как методом хранения денежных средств, но как бы там ни было, ставки по процентам остаются на низком и доступном уровне. Как советуют специалисты, необходимо присмотреться к паевым инвестиционным фондам, дающим возможность не только сохранить вложенный капитал, но и приумножить его.

Если человек решил инвестировать в УК ГПБ, для начала необходимо определиться с фондом и соответственно с предметом инвестиции, к которым можно отнести:

- товарные активы;

- Золотой фонд;

- ценные бумаги и др.

Обычно ПИФ различаются между собой по отношению прибыли и рисков. Подобрав оптимальный вариант данных параметров, можно стать успешным вкладчиком. На законодательном уровне выделяются три разновидности ПИФ:

- Открытый фонд ‒ ОПИФ.

Долю открытого фонда можно купить/продать в любое рабочее время. Поэтому ОПИФ может увеличиваться или уменьшаться, не прибегая к проведению собрания пайщиков, чтобы получить разрешение на уменьшение или увеличение капиталовложений.

- Интервальный фонд ‒ ИПИФ.

Отличие от ОПИФ заключается в том, что такую долю возможно продать или приобрести не в любой рабочий день, а на протяжении некоторого временного периода, который называется интервалом. Обычно такие действия проводятся один раз в квартал.

- Закрытый фонд ‒ ЗПИФ.

Особенностью фонда является то, что вкладчик имеет возможность приобрести пай только при его формировании или дополнительном выпуске, а погашение имеется возможным только после окончания срока действия соглашения. Данный фонд имеет определенное количество паев. Дополнительное создание или выпуск определенной доли проводится с согласия пайщиков.

- Отдельной частью можно выделить паевой фонд для «опытных» вкладчиков. Он может иметь статус закрытого или интервального типа. Такие части ограничены в обороте.

Это интересно: Перевод с карты Газпромбанка на карту Сбербанка: изучаем досконально

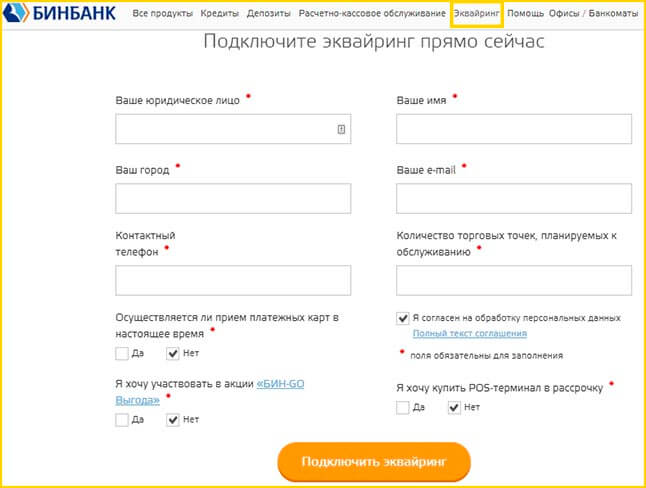

Оплата налогов и штрафов

Газпромбанк с 2011 года входит в число финансовых структур, предоставляющих услуги по оплате налогов и других обязательных платежей в государственный бюджет населению страны. Это стало следствием заключения соглашения между банком и ФНС.

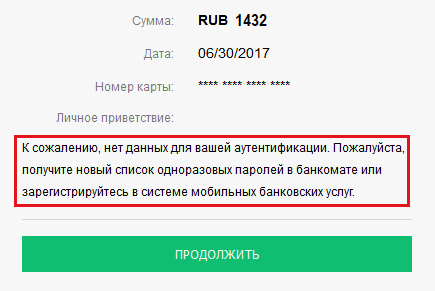

Процедура совершения финансовой операции в случае с налоговыми выплатами и оплатой штрафов ГИБДД или других обязательных платежей аналогична описанной выше. Она включает следующие действия клиента Газпромбанка:

- Авторизация в Домашнем банке;

- Переход в раздел основного меню главной страницы «Платежи и переводы»;

- Выбор назначения платежа и указание запрашиваемых программой банковских реквизитов;

- Подтверждение необходимости осуществления выплаты путем введения полученного СМС-сообщением пароля.

Общая информация

Фонд старается творчески подходить к работе с ценными бумагами. Его брокеры представлены на всех фондовых площадках европейского континента, есть специалисты, реагирующие на изменения биржевых позиций не только долговых обязательств.

Им дано право покупать и продавать акции компаний, вести игру на фондовых и сырьевых биржах. Чтобы предотвратить обвал ПИФов разрешено производить вложения в акции не более чем на 20 % от стоимости портфеля.

Являясь эмитентом «Плюс Газпромбанк», выпускает облигации. Они реализуются на внутреннем рынке только в рублёвых ценах. Риски возможны, но инвесторы не ощутят их никак, большинство сделок на фондовых биржах проводятся со страхованием от возможных потерь.

Наша оценка сервиса

Плюсы

- Отсутствие платы за обслуживание. Даже для неактивных счетов.

- Быстрое открытие счета – онлайн. Загружать фото паспорта не просят – достаточно указать данные документа или авторизоваться через Госуслуги. Доступ к торгам клиенты получают в течение дня. Если заявка подана в выходной – в первый рабочий день.

- Удобное мобильное приложение и веб-версия. Из плюсов – графики цен с тематическими индикаторами. Можно посмотреть, как повлияли на котировки разные параметры – дивиденды, финансовые результаты, обратный выкуп акций. Дополнительно дают информацию по динамике прибыли, выручки и долгов – за последние 5 лет, стоимостным мультипликаторам и показателям эффективности. Для глубокого анализа данных недостаточно, для “беглой” оценки – вполне.

- Служба поддержки. ГазпромБанк Инвестиции – один из немногих брокеров, где в поддержке отвечают действительно оперативно: и в онлайн-чате, и в сообществах в соц.сетях. Консультации – развернутые и не по шаблону. Саппорт работает по будням и выходным. В субботу и воскресенье – по сокращенному графику.

Минусы

- Скудный выбор финансовых инструментов. Вне зависимости от наличия статуса квала клиенты получают доступ к Санкт-Петербургской и Московской бирже. Выхода на зарубежные площадки брокер не дает.

- Высокие комиссии за торговлю валютой неполным лотом менее 1 000 у.е. За покупку 1 у.е. (доллар/евро) придется заплатить от 3 руб. Дороже, чем в кассе банка. Плюс – дорогие комиссии на МосБирже (минимум – 10 руб. за сделку). Клиентам с небольшим капиталом в ГазпромБанк Инвестиции делать нечего.

- Отсутствие маржинального кредитования. Торговать на заемные средства и брать акции в долг брокер не разрешает. Даже клиентам с подтвержденной квалификацией.

- Отсутствие доступа к терминалу QUIK. Для выставления заявок инвесторы и трейдеры могут использовать только мобильное приложение и веб-версию сайта. Сам формат работы через программу не предполагает частых покупок и продаж. Это, скорее, вариант для инвестирования. Максимум – среднесрочной торговли. Но не для трейдинга. Для анализа графиков и объема придется пользоваться сторонними сервисами.

- Комиссия за пополнение. Если счет пополняется не с карты ГазпромБанка – спишут 0,8%. Пластик ГазпромБанка клиентов оформлять не заставляют, но если внести деньги нужно срочно, как таковых альтернатив не остается, т.к. зачисление по реквизитам происходит до 3-х рабочих дней.

Динамика стоимости пая и чистых активов фонда

На официальном сайте ПАО «ВТБ» предоставлена полная информация об уровне стоимости чистых активов и паёв за различные периоды времени по ПИФ «Сбалансированный». Рассмотрим динамику стоимости и уровень её прироста за январь 2020 года:

|

Дата |

Стоимость пая, руб. |

Прирост стоимости, % |

|---|---|---|

|

29.01.2020 |

34,01 |

0,12 |

|

28.01.2020 |

33,97 |

0,44 |

|

27.01.2020 |

33,82 |

-1,00 |

|

24.01.2020 |

34,16 |

0,12 |

|

23.01.2020 |

34,12 |

-0,76 |

|

22.01.2020 |

34,38 |

-0,35 |

|

21.01.2020 |

34,50 |

-0,12 |

|

20.01.2020 |

34,54 |

0,55 |

|

17.01.2020 |

34,35 |

0,73 |

|

16.01.2020 |

34,10 |

0,50 |

|

15.01.2020 |

33,93 |

-0,03 |

|

14.01.2020 |

33,94 |

-0,21 |

|

13.01.2020 |

34,01 |

0,62 |

|

10.01.2020 |

33,80 |

0,15 |

|

09.01.2020 |

33,75 |

— |

|

Общий прирост стоимости пая за текущий месяц, % |

0,78 |

Разберем, какая же динамика СЧА фонда за 3 года, взяв за основу данные за 9 января 2017, 2018, 2019 и 2020 года:

Итого за 3 года стоимость пая прибавила на 45,29%. Проанализируем стоимость чистых активов за аналогичные периоды:

|

Дата |

Стоимость чистых активов, руб. |

Прирост стоимости, % |

|---|---|---|

|

28 853 763 379,81 |

0,80 |

|

|

28.01.2020 |

28 624 830 104,09 |

0,68 |

|

27.01.2020 |

28 430 610 027,16 |

-0,34 |

|

24.01.2020 |

28 527 756 983,73 |

0,47 |

|

23.01.2020 |

28 394 467 100,15 |

-0,36 |

|

22.01.2020 |

28 496 343 460,19 |

0,20 |

|

21.01.2020 |

28 439 261 008,86 |

1,32 |

|

20.01.2020 |

28 067 596 529,82 |

0,90 |

|

17.01.2020 |

27 817 156 051,50 |

1,58 |

|

16.01.2020 |

27 384 919 021,36 |

1,09 |

|

15.01.2020 |

27 090 041 433,97 |

0,73 |

|

14.01.2020 |

26 894 391 229,14 |

0,47 |

|

13.01.2020 |

26 769 142 512,87 |

0,88 |

|

10.01.2020 |

26 536 195 584,22 |

1,44 |

|

09.01.2020 |

26 159 010 337,29 |

|

|

Общий прирост стоимости чистых активов за январь 2020 года, % |

9,86 |

|

Период |

Стоимость чистых активов, руб. |

Прирост стоимости, % |

|---|---|---|

|

2020 |

26 159 010 337,29 |

442,70 |

|

2019 |

4 820 172 720,77 |

1267,65 |

|

2018 |

352 441 438,56 |

31,69 |

|

2017 |

267 635 845,45 |

Как видно из вышеперечисленных таблиц, стоимость чистых активов ПИФ «Сбалансированный» за последние 3 года существенно возросла. Её прирост можно по праву назвать колоссальным, ведь он составляет 1742%.

Подытожим полученную информацию: ПИФ ВТБ «Сбалансированный» существует с 2007 года. Он занимается доверительным управлением инвестированных активов, распределяя средства между различными экономическими секторами с целью получения высокого уровня дохода при минимальных рисках. Осуществляет свою деятельность не на безвозмездной основе, взимая плату за управление и привлечение дополнительных контрагентов: аудиторов, депозитариев и регистраторов. Предоставляет возможность досрочного погашения, но снимает за такое изъятие комиссию.

Состав ПИФа

Согласно правилам доверительного управления средства фонда могут вкладываться:

- в инвестиционные паи, в том числе иностранных инвестиционных фондов, при условии их допущения в котировальные списки в РФ;

- акции, в том числе привилегированные, и облигации российских и иностранных эмитентов, в том числе органов государственного и муниципального управления (пример — ОФЗ);

- депозитарные расписки;

- денежные средства в иностранной валюте;

- права требования.

Основным активом ПИФа ожидаемо являются акции компании ПАО Газпром. В структуру также входят долевые бумаги Сбербанка России, Норильского никеля и Лукойла, а также облигации федерального займа.

| Название ЦБ | Доля в портфеле |

| Газпром | 12,50% |

| Сбербанк | 8,48% |

| Лукойл | 7,68% |

| Норникель | 5,55% |

| Яндекс | 5,16% |

Нюансы инвестирования

Паевой инвестиционный фонд является видом коллективного инвестирования средств. Управляющей компанией они вкладываются в активы, с которых можно получить максимальную прибыльность. ПИФ является отличным способом диверсификации вложений. Инвестиции Газпромбанк с целью приумножения передаются для распоряжения команде специалистов, в число которых входят:

- аналитики;

- трейдеры;

- управляющий фондом.

Основной задачей инвестора является покупка пая по наиболее низкой стоимости и продажа его подороже. Решение о том, какие виды актива нужно приобретать, а какие продавать, принимает управляющий. При грамотном управлении фондом, стоимость пая в ПИФе ежегодно растет. Вкладчик получает прибыль при его погашении.

Стоимость ПИФов

Для каждого фонда характерна индивидуальная стоимость, применяемая к одному паю. Популярный среди инвесторов ПИФ «Облигации плюс» обойдется инвестору в 1696,4 рубля за пай. Стоимость пакета «Акции» составляет 2076,91 рублей, а «Валютных облигаций» — 3228,32 рубля. ПИФ «Газпромбанк Сбалансированный» стоит 2463,03 рубля. За «Золото» нужно заплатить 1199,31 рубля, а за «Мировую продовольственную корзину» — 1225,89 рубля. Цена ПИФ Газпромбанк Нефть — 983,27 рублей за пай, а «Индия» — 2558,68 рублей.

Как происходит управление

Под ПиФом подразумеваются сложенные вместе средства инвесторов. Деньги клиентов являются их собственностью. Компания производит только управление ими по схеме:

- закупка ценных бумаг по решению ответственных лиц за проведение операции, являющихся представителями управляющей компании;

- ожидание увеличения стоимости активов, формирующих портфель;

- продажа ценных бумаг по выгодной цене и распределение прибыли.

Стоимость пая зависит от его вида

Стоимость пая зависит от его вида

Портфель из ПИФов

При выборе портфеля ПИФов следует учитывать применяемую инвестиционную стратегию и стоимость Пая. В долгосрочной перспективе актуально инвестирование в облигации, что обусловлено нацеленностью фонда на защиту от валютных рисков. На сегодняшний день актуально формирование портфеля такими активами, как:

- российскими акциями с высоким потенциалом роста;

- нефтью, поскольку паи можно купить по максимально низкой стоимости;

- ценными бумагами, имеющими отношение к сфере электроэнергетики.

Привлекательно выглядит ПИФ «Облигации плюс». Их ценность упала на фоне санкционирования держателей ОФЗ. Аналогичная ситуация сложилась с пакетом «Сбалансированных». Эти ПИФы выгодно держать в портфеле для страхования рисков.

Как рассчитать ожидаемую доходность

Прежде чем инвестировать средства в проект, следует самостоятельно проанализировать рынок, чтобы понять, какие его направления приоритетны в настоящее время. Величина дохода по ПИФу определяется по приросту стоимости составляющих его паев. Управляющая компания не обещает конкретных цифр доходности. Они зависят от таких факторов, как:

- сфера, в которую производится инвестирование;

- вид паевого фонда;

- размер инвестиции.

Расчетная стоимость прибыльности одного пая определяется как отношение параметра СЧА к общему числу паев. Для получения точного значения необходимо результат инвестиции разделить на сумму вложенных средств и полученное значение откорректировать с учетом годовых процентов. Расчет доходности усложняется при неоднократном проведении вводов и выводов средств в рамках одного инвестиционного портфеля.

Какие услуги предлагает

Клиенты этого брокера могут воспользоваться несколькими видами услуг от компании. В их числе:

- Доступ к торговым площадкам. Среди них рынки Московской биржи, торговля на , рынок иностранных акций и еврооблигаций.

- Размещение средств для получения прибыли (инвестиции). Газпромбанк предлагает клиентам первичные размещения облигаций.

- Консультации по вопросам инвестиционных решений. Клиент получает индивидуальные консультации опытных инвесторов.

Инструменты торговли и инвестирования

Инвесторы могут воспользоваться различными видами активов, это:

- несколько валютных пар;

- акции — можно приобрести бумаги таких российских компаний, как ГАЗПРОМ, Аэрофлот, Норильский Никель, ВТБ и др.;

- индексы;

- паи;

- фьючерсы;

- облигации.

Информационное сопровождение

Брокер не обучает торговле на бирже и не проводит семинаров. Инвесторы с малым опытом торговли могут воспользоваться индивидуальными консультациями и помощью профессиональных трейдеров.

Условия обслуживания и тарифы

При открытии торгового счета клиенту предстоит выбрать наиболее подходящий тариф:

При открытии торгового счета клиенту предстоит выбрать наиболее подходящий тариф:

- “Стандарт”;

- “Премиум”;

- “Инвестиционные идеи”.

Разница этих тарифов заключается в особенностях обслуживания и размерах комиссии за совершение сделки.

Тариф “Стандарт” подходит для тех трейдеров, которые предпочитают самостоятельную торговлю. Размер комиссии указан в процентах. Он зависит от торгового оборота за день. Чем больше оборот, тем меньшую комиссию снимает Газпромбанк.

| Объем торгового оборота в течение одного торгового дня | Комиссия, которую снимает брокер |

| Совершение сделок на общую сумму до 1 млн руб. | Максимально высокая процентная ставка — 0,085 |

| Более 1 млн руб. — 5 млн | 0,03% |

| Торговый объем от 5 млн руб. до 15 млн | Комиссия снижена до 0,025% |

| Сделки объемом от 15 до 30 млн руб. | 0,017% |

| В пределах 30-60 млн руб. | 0,011% |

| При объеме 60 млн и более | Комиссия за совершение сделок максимально низкая — 0,008% |

При работа с фьючерсами и опционами комиссия за контракт достигает 0,5 руб.

Тариф “Премиум” отличается наличием персонального консультирования. Здесь трейдер может воспользоваться инвестиционными рекомендациями.

При заключении сделок на фондовом рынке комиссия брокеру рассчитывается по объему торгового оборота трейдера.

| Дневной объем сделок (указывается в рублях) | Комиссионное вознаграждение брокера в процентах |

| Торговый оборот менее 5 млн | Максимально высокий показатель 0,2% |

| В пределах 5-15 млн | 0,12% |

| От 15 до 30 млн | Комиссия снижается до 0,06% |

| Более 30 млн — до 60 млн | 0,035% |

| Оборот 60 млн и выше | Комиссия брокера минимальная — 0,025% |

При совершении сделок на внебиржевом рынке брокер получает комиссию от 0,15% за сделку.

При выборе тарифа “Инвестиционные идеи” клиенту предлагают 5 стратегий инвестирования:

- Консервативный подход. Главная задача таких вложений — защита капитала. Размер прибыли в данном случае минимальный.

- Умеренно-консервативный портфель. Благодаря использованию разных инструментов инвестирования удается сберечь капитал и получить небольшой доход.

- Сбалансированный пакет. Риск в данном случае присутствует, но он минимизирован. На длительных этапах достигается хорошая доходность.

- Умеренно-агрессивный подход. Такой портфель следует выбирать инвесторам, которые хотят получить высокую доходность и готовы идти на риск.

- Агрессивный. Такой инвестиционный пакет позволяет получить максимальную доходность, однако присутствует высокий риск снижения стоимости активов.

При торговле на Московской бирже брокер получает комиссионное вознаграждение, которое также зависит от дневного оборота сделок.

Если сумма торгового оборота за день не превышает 5 млн руб, то Газпромбанк снимает 0,17%. Для инвесторов с большим торговым оборотом от 60 млн руб. ставка снижена до 0,02%.

Вывод денег на карточку Газпромбанка происходит максимально быстро и без комиссии.

«Газпромбанк» — виды кредитных программ

В линейке продуктов потребительского кредитования – 5 продуктов с разными лимитами и условиями оформления. Можно подобрать программу с помощью онлайн калькулятора, определяя сумму и срок погашения.

В разделе «Кредиты» на сайте банка приводится сводная информация обо всех кредитных программах с залоговым обеспечением и без него, для зарплатных клиентов и по акционным предложениям. Минимальная ставка – от 9,5%. Максимальная ставка по программе для военнослужащих – от 12,9%. Период погашения до 30 лет. Лимит – до 30 миллионов.

«Легкий кредит»

Программа под названием «Легкий кредит» предусматривает нецелевое кредитование с упрощенной выдачей средств от 50 тысяч рублей.

Параметры кредита:

- Сумма – до 3 миллионов рублей.

- Срок погашения – от 13 месяцев до 84 месяцев.

- Процентная ставка назначается по усмотрению банка – от 9,5% до 15,5%.

Наиболее выгодные проценты предусмотрены программой с одновременным подключением страховки. Банк оставляет за собой право отказать в выдаче средств, не разъясняя причин такого решения.

Средства можно получить через мобильное приложение или непосредственно в отделении банка. Для согласования банку понадобится справка о зарплате и иных доходах клиента, за исключением зарплатных клиентов, которым достаточно предъявить только паспорт.

«Потребительский кредит с обеспечением»

Заемщики с положительной кредитной историей в возрасте 20-70 лет могут получить до 5 миллионов рублей с погашением в течение 7 лет. Переплата по кредиту составит от 9,8% годовых. При отказе от личной страховки ставка увеличивается на 5%.

Для получения крупного займа потребуется дополнительное обеспечение в виде поручительства. На рассмотрение заявки уходит около 5-10 дней.

«Потребительский кредит для военнослужащих»

Специальная программа предусмотрена для лиц на военной службе, готовых представить стандартный пакет документов плюс дополнительно свидетельство участника НИС.

Параметры займа:

- сумма – до 500 тысяч рублей;

- процент – от 12,9%;

- погашение – до 3 лет.

Военнослужащий должен быть старше 25 лет, но не больше 45 лет к моменту внесения последнего платежа. До обращения в банк стаж должен насчитывать не менее 1 года.

«Потребительский кредит под залог квартиры»

Если клиент готов предоставить залоговое обеспечение, «Газпромбанк» сможет выдать до 30 миллионов рублей на следующих условиях:

- Сумма – от 15% от стоимости залогового объекта или 500 тысяч рублей. Максимальный лимит – 30 миллионов рублей.

- Ставка – 11,9% годовых.

- Срок погашения – до 15 лет.

Заемщиком может стать любой человек с положительной кредитной историей старше 20 лет, но моложе 65 лет, трудоустроенный с высоким уровнем платежеспособности и наличием недвижимости для передачи в залог.

Кредитор выдвигает следующие требования к объекту недвижимости:

- Отдельный объект собственности с МКД.

- Наличие коммуникаций, кухни, санузла.

- Объект должен быть отапливаемым, подходить для круглогодичного проживания.

- Оборудование водопроводом и канализацией.

- Полная техническая исправность, включая крышу, пол.

- Наличие фундамента из кирпича, камня, цемента с железобетонными или металлическими перекрытиями.

Квартира не должна входить в фонд ветхого жилья или подлежать сносу. Кредитора интересует, прежде всего, ликвидность объекта и возможность быстрой продажи в случае невозврата средств, поэтому объекты малоэтажной застройки с количеством этажей до 3. стать объектов залога не смогут.

Помимо квартиры оформляется дополнительное обеспечение через поручительство и залог автомобиля.

Банк не примет в качестве залога квартиру, где прописаны несовершеннолетние жильцы или право собственности поделено на несколько сособственников, включая детей.

Резюме

ПИФы вполне можно рассматривать как замену привычных банковских депозитов. Реально получить примерно ту же надежность, но в 1,5-2 раза большую прибыльность. При этом вы не будете ограничены во времени покупки и продажи паев фонда. Единственная сложность – выбор, но и этот вопрос решается просто. БКС предлагает выгодные ПИФы с высокой доходностью.

На этом прощаюсь с вами, до скорой встречи. И не забудьте подписаться на обновления блога, так вы в числе первых будете узнавать о выходе очередной статьи.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

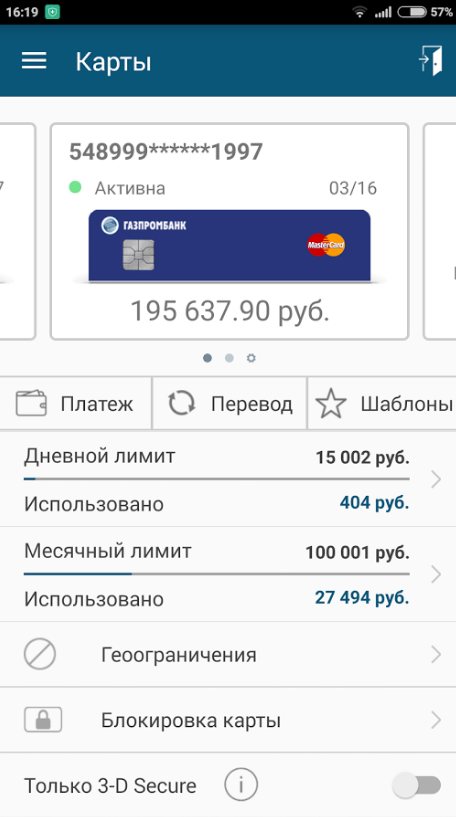

Скачать мобильный банк «Телекард» на Андроид и Айфон

(Google Play)

(App Store)

С помощью приложения можно выполнять большое количество операций прямо с телефона или планшета (при наличии интернет-соединения).

Приложение выполнено с расчётом на любой уровень знаний пользователя и разобраться с ним особых трудностей не составит.

Итак, пользоваться услугами удалённого доступа к счёту можно после его получения в одном из отделений банка или в банкомате. После активизации аккаунта выдаются логин и пароль, которые служат для самостоятельного входа. Если в процессе работы возникли сложности, можно обратиться к работникам ближайшего отделения за помощью.

ПИФ «Газпромбанк — Облигации Плюс»

От чего зависит инвестиционная идея конкретного фонда и его дальнейшая стратегия деятельности? Их диктуют объекты инвестиций, с которыми работают ПИФы. На стратегию влияют экономическая ситуация стран, акции компаний которых используют для инвестирования. Стоимость облигаций зависит от состояния фондовых рынок и перспектив их развития.

Стоимость чистых активов и инвестиционного пая

| Наименование ОПИФа | СЧА, млрд. руб. | Стоимость пая, руб. |

| Облигации плюс | 38,25 | 1 942,22 |

| Сбалансированный | 7,65 | 3 086,75 |

| Валютные облигации | 0,826 | 4 268,38 |

| Акции | 0,987 | 3 076,77 |

| Золото | 0,655 | 1 980,35 |

| Международных дивидентов | 0,199 | 1 687,00 |

| Индия | 0,114 | 3 422,08 |

| Нефть | 0,217 | 919,46 |

| Электроэнергетика | 0,175 | 693,2 |

Из таблицы видно, что лидирующее место по наращиванию СЧА и росту стоимости паев из всех фондов Газпромбанк-Управление активами занимает ОПИФ «Облигации плюс».

Основная ошибка большинства начинающих инвесторов заключается в непонимании самого процесса инвестирования. Многие думают, что покупка паев любого из фондов гарантированно даст большую прибыль, чем при вложении денег в обычный депозит. Инвестирование всегда связано с риском, поскольку курсовая стоимость ценных бумаг подвержена скачкам. В то время как после закрытия депозита вам гарантированно возвращаются вложенные деньги с начисленными процентами.

У многих россиян ГПБ ассоциируется с широкой линейкой депозитных продуктов. И редко кто задумывается, что банк может предложить другие источники получения пассивного дохода. Управляющая компания банка помогает инвестировать деньги вкладчиков в акции, облигации крупных компаний, в нефть, золото. Широкий выбор организационных форм позволяет создать индивидуальный инвестиционный продукт, учитывая интересы любого клиента.

Стоимость чистых активов – это общая цена имущества фонда, которое находится в управлении. Данный показатель высчитывается как разница между ценой активов и суммой обязательств фонда – будущих платежей за услуги, которые фонду предоставлены. Рассчитывается СЧА на базе соответствующего Положения, введенного приказом Федеральной службы касательно фондовых рынков №05-21/пз-н за 15 июня 2005 года.

Фонд не использует спекулятивные стратегии, среди активов ПИФа есть только надежные эмитенты. Это крупные компании с небольшой кредитной нагрузкой и корпорации государственного типа, которые при появлении финансовых проблем имеют возможность рассчитывать на помощь со стороны правительства.

Доходность ПИФов Газпромбанка

Доходность ПИФ рассматривают за длительный период, например, за три года.

Чемпионом по доходности стал ОПИФ «Газпромбанк – Электроэнергетика», увеличив стоимость пая на 126%.

ОПИФ «Газпром – Акции» порадовал доходностью 71,9%. Вклад в рост стоимости пая внесли акции компаний Газпром, Сбербанк, Лукойл, ГМК Норильский никель и АК АЛРОСА.

ОПИФ «Газпром — Золото» принес инвесторам доход 38,7%. Пять месяцев 2020 года цена пая держится в интервале 1147-1181 рублей, хотя рынок лихорадит на фоне колеблющейся цены на нефть.

Доходность ОПИФ «Газпромбанк – Облигации плюс» составила 32,87%. Рост стоимости пая в течение 36 месяцев равномерный. При вложении 50000 рублей 1 апреля 2014 года стоимость выкупленного пая на 01 апреля 2020 года составила 66,4 тысячи рублей.

С убытком закончили трёхлетний период «Мировая продовольственная корзина» (-2,5%) и «Нефть» (-19,5%).

Инвестиционная идея

Фонд, в основном, рекомендован для тех клиентов, которые желают получить стабильный прирост своих сбережений. Причём условия таковы, что при этом предоставляется возможность возврата средств без риска потери текущей прибыли. Задача фонда заключается в том, чтобы защитить сбережения своих клиентов от возможной инфляции, а также обеспечить прирост инвестиций выше среднерыночных процентов по банковским депозитам.

Для того чтобы достичь всех этих целей активы фонда инвестируют в высоконадёжные облигации. На начальном этапе формировании, активы паевого фонда вкладываются в облигации компаний преимущественно с более высоким показателем кредитного качества, в том числе в государственные корпорации или же с его участием. Такие компании обеспечивают максимальную ожидаемую доходность, не прибегая к операциям повышенного риска. Подходит для клиентов, обеспокоенных нестабильностью рубля, т. к. инвестируют средства в такие инструменты, как еврооблигации.

Газпромбанк облигации плюс стоимость пая

Фонд не прибегает к спекуляции в число активов ПИФа Газпромбанк входят ценные бумаги исключительно надёжных эмитентов. Предпочтение отдаётся серьёзным компаниям с низким уровнем кредитных обязательств и государственным корпорациям, которые могут смело рассчитывать на поддержку со стороны правительства в том случае, если возникнут финансовые затруднения.

Бонды компаний, занимающие основную часть в портфеле ПИФа в процентах:

- Транснефть – 9,2;

- Роснефть – около 7;

- МТС – 6,6;

- Газпром нефть – 6,1.

Основную часть активов составляют облигации федерального займа с различным сроком погашения. Одним из актуальных инструментов для вложения является золото. Его цена зависит от курса доллара, соответственно инвестиции в ПИФ защитят вас от валютных рисков.

А также крупные доли имеют облигации, Ростелекома, РЖД, ФСК. Существенную часть активов пополнили облигации компании Камаз. Министерство финансов выступает гарантом облигаций Камаза и гарантирует выплату номинальной стоимости.

При расчётной стоимости инвестиционного пая в 1655 рублей, стоимость всех чистых активов пая составляет 27 425 720 894 рублей.

Изменение стоимости пая по состоянию на 29 июня 2018 года:

- за 1 месяц при стоимости пая 1655,01 рубля на — 0,2 процента;

- за 3 месяца на 0,1 процент;

- за 6 месяцев на 3.2 процента;

- за 12 месяцев на 8,2 процента;

- за 36 месяцев на 35,6 процента.

Динамика стоимости

В начале июля 2018 года стоимость пая ПИФа Облигации плюс составила 1654,88 рубля. Средний рост составляет порядка 0,6% в месяц.

От 8 до 10% прирост стоимости пая за 1 год и 4,5-5% за полгода.

Перед самой покупкой пая ПИФа «Облигации Плюс», следует учесть расходы на обслуживание.

Так, надбавка за приобретение пая не взимается, т.е. ценные бумаги фонда можно купить на всю свободную сумму без ограничений. Контрагент Газпромбанк также не взимает комиссий.

При продаже пая можно получить скидку (комиссию за погашение):

- 2% если продажа будет совершена не позднее полугода с момента покупки пая;

- 1% в промежутке от 6 месяцев до 3 лет;

- 0% по прошествии трёх лет.

Эти расходы следует заложить в расчёт стоимости ПИФ Газпромбанк Облигации плюс.

Комиссия и условия по приобретении и продаже паёв ПИФ Газпромбанк Облигации плюс

И также следует учесть затраты на управление и обслуживание:

2% будет брать управляющая компания;0,5% направится регистратору и аудиторам;0,5% другие расходы (какие именно расходы в документах фонда не указываются).

Эту комиссию пайщик не платит. Из расчёта стоимости всех чистых активов за год комиссия распределяется на всех участников поровну. В этой ситуации расходы на доверительное управление могут быть как меньше заявленных 3%, так и выше.

Если вы решили инвестировать свои средства — уточните, как выбрать выгодный и в экономическом плане безопасный ПИФ в 2018 году.

А также нужно учесть и налоги. При продаже пая ранее 3 лет необходимо будет заплатить 13 процентов от дохода. Если прошло более трёх лет с момента покупки пая, при продаже будет применён налоговый вычет.

Порядок покупки паёв в ОПИФ Газпромбанка

Для того чтобы приобрести паи ОПИФа Облигаций Газпромбанк Облигации плюс, необходимо:

- Прийти в ближайшее отделение Газпромбанка, с собой иметь паспорт.

- Сообщить сотруднику банка о том, что собираетесь совершить покупку.

- Заполнить все необходимые документы, заявление.

- Получить квитанцию;оплатить любым удобным для клиента способом, например, в кассе или по реквизитам через любой банк, в том числе онлайн.

Далее осталось только дождаться оповещения о том, что вас включили в список пайщиков фонда. Как правило, это происходит в течение 5 дней.

Другие паевые фонды

В Газпромбанке существуют другие паевые фонды, каждому из которых присуща своя уникальная стратегия. Короткий обзор поможет вам оптимизировать поиск подходящего варианта.

Инвестиции в золото

На сегодняшний день инвестировать в золото – очень актуально. Так как стоимость золота напрямую формируется от состояния доллара США, данный тип инвестиций имеет высокий уровень защиты от рисков валютного характера. Сам фонд имеет оценку средней доходности при низком риске.

Мировая продовольственная корзина

Фонд является достаточно индивидуальным, так как не встречается у других компаний. Основная стратегия – вкладывание средств в зарубежные фонды товарного плана. Особую актуальность ПИФ имеет в период финансовой нестабильности. Это связано с тем, что реальный товар (сельскохозяйственные культуры) редко подвержены спекулятивным колебаниям, а портфель не содержит более никаких активов (в том числе, облигаций).

В настоящее время стоимость пая находится в районе 1,2 тыс. рубл. Эта цифра близка к той, с которой начинал свою работу ПИФ, что является благоприятным моментом для вложения капитала. В стране это единственный фонд с подобными стратегией и инвестиционными профилем.

Основные показатели фонда с активами не спекулятивного характера

Основные показатели фонда с активами не спекулятивного характера

Инвестиционный портфель с акциями

Считается фондом высокого риска. Однако доход также будет выше по сравнению с рядом других направлений. Стратегия заключается в инвестировании в акции крупных и средних российских компаний, составляющих основу экономического роста страны. Потенциальная доходность зависит именно от устойчивости развития комплекса фундаментальных предприятий.

Для желающих вступить в ПИФ стоимость пая на текущее время составит около 1600 рублей. К дополнительным расходам не забудьте отнести довольно высокий процент вознаграждения управляющему — 3,5%. Рекомендованное время работы инвестиций — от двух лет.

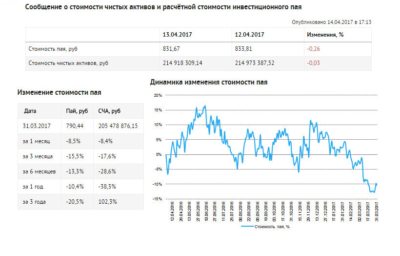

Доходы от нефтяного сектора

Портфель фонда не содержит ни акций, ни облигаций, клиент, который вкладывается в данный фонд, должен рассчитывать на рост цен на нефть. Стоимость пая зависит от рублевого эквивалента к нефти. Данное направление может быть идеальным вложением в нынешней экономической ситуации. Ведь цена на нефть сегодня достаточно низкая и при ее росте можно крупно выиграть.

Обладает минимальной стоимостью актива (пая) — 831 рубль на данный момент. Это связано с тем, что в настоящее время ситуация на рынке с нефтяными ресурсами складывается неоднозначная — цены долго держатся в узком коридоре, плюс, соглашение об ограничении добычи негласно нарушается, вызывая спекулятивные всплески. Пока ПИФ не может похвастаться позитивными результатами, последние три года вывели его на отрицательный уровень прибыльности. Однозначно, этот фонд — долгосрочной перспективы.

Сейчас нефтяной сектор не может похвастаться убедительным ростом — самое подходящее время для приобретения пая по невысокой стоимости в расчете на его доходность в будущем

Сейчас нефтяной сектор не может похвастаться убедительным ростом — самое подходящее время для приобретения пая по невысокой стоимости в расчете на его доходность в будущем