Подводные камни рефинансирования ипотеки. минусы и плюсы

Содержание:

- Подводные камни (минусы) рефинансирования ипотеки. В чем подвох?

- Условия рефинансирования в разных банках

- Можно ли рефинансировать ипотеку?

- Что такое рефинансирование ипотеки

- Выгодно ли рефинансирование ипотеки для заемщика?

- Что такое рефинансирование ипотеки других банков в ВТБ?

- Немного о ставках

- Альфа-Банк: рефинансирование ипотеки других банков

- Для чего делать рефинансирование

- Выгодное рефинансирование

- Другие предложения по рефинансированию

- Где лучше?

- Выгодно ли рефинансирование?

- Почему банк может отказать в рефинансировании ипотеки

- Рефинансирование одобрили, что дальше?

- Плюсы, минусы и подводные камни

- Инструкция по оформлению рефинансирования онлайн 24

- 5 причин выгодно рефинансировать ипотеку в Альфа-Банке

- Стоимость рефинансирования ипотеки

- Заполните заявку и получите одобрение онлайн

- Лучшие предложения по рефинансированию ипотеки других банков в этом году — обзор ТОП-3 самых выгодных предложений

- «Тинькофф»

Подводные камни (минусы) рефинансирования ипотеки. В чем подвох?

Теперь перейдем к «подводным камням» рефинансирования ипотеки – в чем может быть подвох? Изучая текст договора по новому займу, в первую очередь нужно выяснять все условия программы, которые подразумевают какие-либо затраты

Подобные расходы невозможно посчитать на ипотечном калькуляторе, поэтому важно составить полную картину, понять, какая в действительности будет экономия. Вот некоторые «подводные камни», с которыми может столкнуться заемщик при рефинансировании:

- Новый банк с более выгодной ипотекой будет определять вашу платежеспособность. Придется собирать те же справки и предоставлять такой же комплект документов, как и при первичном оформлении ипотеки. Это займет определенное время, и потребуются усилия, чтобы доказать банку вашу финансовую состоятельность;

- Кроме комплекта документов, который собирался для оформления ипотеки, нужно получать дополнительные справки из старого банка. Необходимо забрать старую закладную, зарегистрировать ее в МФЦ, зарегистрировать новую закладную, новый договор ипотеки и передать документы в банк;

- Банк будет интересовать реальная стоимость залогового имущества – ипотечной квартиры. Соответственно, понадобятся услуги экспертной оценки недвижимости, за это тоже придется платить (порядка 5-6 тыс. рублей в Москве);

- Условия перекредитования в ряде банков предполагают дополнительную плату за рассмотрение заявки и выдачу кредита;

- Существует достаточно много причин, по которым банк может отказать в кредите. В случае отказа в предоставлении кредита расходы на оценку, на рассмотрение заявки не компенсируются. При обращении за рефинансированием в другой банк имеющийся отчет об оценке может не подойти – условия различных кредитных организаций могут отличаться. Другими словами, деньги, уплаченные за оценку, окажутся потраченными напрасно;

- Первое время проценты по новому займу будут немного выше заявленных, обычно на 1%-2% выше.

Процесс переоформления кредита является непростой задачей — это несколько сложнее, чем оформить ипотеку,подробно последовательность действий при рефинансировании кредита описана здесь.

Условия рефинансирования в разных банках

Каждое финансовое учреждение может устанавливать свои условия перекредитования, гарантирующие безопасность предоставляемых им в долг средств; именно поэтому важно исследовать программы нескольких банков, не останавливаясь на первом попавшемся предложении. Так, Сбербанк готов объединить ипотеку в пакет с другими кредитами, при условии, что общая сумма составит не менее одного и не более семи миллионов рублей

Срок предоставления нового займа — до 30 лет; процентная ставка — от 10% в год. основные требования к заёмщику — возраст до 75 лет на момент последнего платежа и официальное трудоустройство со сроком работы на последнем месте как минимум 6 месяцев

Так, Сбербанк готов объединить ипотеку в пакет с другими кредитами, при условии, что общая сумма составит не менее одного и не более семи миллионов рублей. Срок предоставления нового займа — до 30 лет; процентная ставка — от 10% в год. основные требования к заёмщику — возраст до 75 лет на момент последнего платежа и официальное трудоустройство со сроком работы на последнем месте как минимум 6 месяцев.

Газпромбанк предлагает клиентам перекредитование в пределах от 500 тысяч до 45 миллионов рублей; при этом сумма не должна превышать 85% цены залога. Срок погашения задолженности — до 30 лет; минимальная процентная ставка — 9,5% в год.

Аналогичные условия действуют и в ВТБ: банк готов предоставить сумму, не превышающую 80% оценочной стоимости залога и, в абсолютном отношении, 30 миллионов рублей. Срок погашения задолженности — 30 лет; минимальная процентная ставка — 9,5% в год.

Можно ли рефинансировать ипотеку?

Решение взять ипотеку часто является единственно возможным вариантом закрытия острого жилищного вопроса, при этом оформление долгосрочных финансовых обязательств проводится с учетом актуальной ситуации на рынке недвижимости, как следствие — со временем возникает необходимость получить снижение процентной ставки или применить другой вариант рефинансирования (например, пролонгацию периода кредитования). Спешить с переоформления кредита не стоит: данная процедура сопряжена с рядом финансовых рисков, поэтому не всегда ее реализация оказывается выгодной для заемщика.

Эксперты компании «Роял Финанс», хорошо знакомые с актуальными банковскими предложениями в сфере ипотечного кредитования, рекомендуют осуществлять рефинансирование только в ситуациях, когда погашено не более половины долговых обязательств или возможно снижение аннуитета в пределах 2-3 %. В противном случае выгода может быть нивелирована стоимостью услуги переоформления и пролонгации периода действия договора.

Вместе с тем хочется отметить, что финансовая ситуация каждого клиента имеет свои особенности, и при желании пересмотреть имеющиеся обязательства по ипотечному займу перед подачей заявки в банк лучше получить консультацию независимого специалиста. Предварительный просчет рисков позволит избежать досадных ошибок и обеспечить сохранение имущественных прав на оптимальных условиях.

Что такое рефинансирование ипотеки

Рефинансирование ипотеки — это новый кредит с более низкой процентной ставкой, которым погашается текущий ипотечный кредит. Заемщики берут кредит, чтобы улучшить условия кредитования — снизить процентную ставку, увеличить срок выплаты или вывести квартиру из-под залога для продажи.

К процедуре рефинансирования прибегают многие заемщики, так как ситуация в стране нестабильная. Процентные ставки по кредитам плавающие, заемщики вынуждены отдавать большую часть заработка на покрытие долга. Перекредитование ипотеки в такие времена — единственный выход для многих хоть как-то выплатить долг финансовым организациям.

На сегодняшний день практически все финансовые организации предлагают заемщикам возможность перекредитоваться в их банке. Каждый банк предлагает свои собственные программы рефинансирования, завлекая заемщиков более низкими процентными ставками.

Существует 2 способа как рефинансировать ипотеку:

- Сменить банк, в котором взят займ. По сути, банк одалживает вам деньги, чтобы погасить кредит в текущем банке. Жилье переходит в залог банку, пока заемщик полностью не вернет все средства.

- Вывод квартиры из-под залога. Клиент берет в банке денежный займ и полностью покрывает долг. Займ дорожает, но позволяет продать квартиру и погасить весь долг. Это крайняя мера для тех, кто хочет навсегда забыть о долге.

Рефинансирование ипотеки представлено как минусами, так и плюсами. Многое зависит от банка и от конкретной ситуации, в которой оказался заемщик.

Выгодно ли рефинансирование ипотеки для заемщика?

Исправить ситуацию и получить адекватные условия по кредитам помогает заем, направленный на немедленное погашение текущего кредита. Выгодно ли рефинансирование ипотеки? Конечно, если ставка по новому кредиту хотя бы на пару процентов ниже. За весь срок выплат общая сумма существенно уменьшается, тем самым достигается колоссальная экономия.

Исправить ситуацию и получить адекватные условия по кредитам помогает заем, направленный на немедленное погашение текущего кредита. Выгодно ли рефинансирование ипотеки? Конечно, если ставка по новому кредиту хотя бы на пару процентов ниже. За весь срок выплат общая сумма существенно уменьшается, тем самым достигается колоссальная экономия.

- При оформлении нового кредита можно не только получить более выгодный процент, но и увеличить срок, на который деньги были предоставлены. В этом случае ежемесячные взносы по кредитам станут меньше, за счет чего снижается кредитное бремя, которое несет заемщик.

- Во время рефинансирования в другом банке можно не только погасить существующий кредит, но и получить на руки некоторую сумму. Это поможет покрыть расходы на переоформление кредита, внести первый платеж по новому займу или просто решить текущие проблемы.

- Еще одним преимуществом можно считать тот факт, что при рефинансировании сохраняется право на налоговый вычет. Вычет в конечном итоге снижает общую сумму денежных средств, уплаченных за жилье.

Несмотря на некоторые подводные камни рефинансирования клиент кредитной организации может реально снизить выплаты.

Во время перекредитования можно снизить взносы по кредиту, сэкономив значительную сумму. Или же сократить срок кредитования, оставив сумму взноса прежней.

Давайте рассмотрим выгоды на наглядном примере, сделать это поможет наш калькулятор рефинансирования ипотеки.

Вариант 1. Выгодно ли рефинансирование если снизить ежемесячный платеж

Текущие условия кредита:

Ипотека оформляется на сумму 4 млн. рублей под 12,5% на срок 20 лет, при этом ежемесячный платеж составляет 45 446 р., а общая сумма переплат — 6 906 950 р.

Если этот же кредит переоформить на тот же срок, но под 9%, то ежемесячный платеж будет составлять уже 35 990 р., а общая переплаты — 4 637 370 р.

В результате, благодаря рефинансированию мы экономим на ежемесячном платеже каждый месяц 9 457 р. И за весь срок по переплате процентов — 2 269 581 р.

Что такое рефинансирование ипотеки других банков в ВТБ?

Для начала нужно определить, что вообще означает рефинансирование. Этим термином называют перекредитование имеющегося займа под меньший процент. Рефинансировать займы можно лишь в том случае, если они были получены в других банках: так, например, среди клиентов Сбербанка в 2018 году популярно рефинансирование в ВТБ, т к. здесь значительно ниже процентная ставка.

Банк таким образом переманивает клиентов, а потребители в свою очередь получают низкую процентную ставку — все в плюсе (за исключением того банка, который потерял свою клиентуру).

С помощью перекредитования потребитель может решить сразу несколько проблем:

- Понизить размер ежемесячного платежа, увеличив срок выплат по кредиту;

- Взять отсрочку по выплатам в процессе реструктуризации;

- Снизить процентную ставку, в результате чего уменьшится и общая переплата по ипотеке;

- Получить дополнительные деньги на разнице сумм старого и нового кредита.

Немного о ставках

Несмотря на кризис, ставки по ипотеке в России остаются рекордно низкими. По данным индекса «Выберу.ру», 20 марта 2016 года средняя ставка по ипотеке до 20 лет была на уровне 13,121% годовых. А 26 апреля 2020 года — уже 8,517% годовых. Если вы брали кредит 3−4 года назад, не отчаивайтесь: у вас есть шанс рефинансировать долг под 8−9% или даже 6% годовых.

Рефинансирование поможет:

- выбрать программу с выгодными условиями и низкой ставкой;

- снизить размер ежемесячных платежей;

- изменить срок кредита, получить дополнительные деньги;

- сэкономить на переплате.

Готовьтесь к тому, что переход в другой банк и сбор документов займут у вас пару месяцев. Но после этого ваши платежи снизятся.

Альфа-Банк: рефинансирование ипотеки других банков

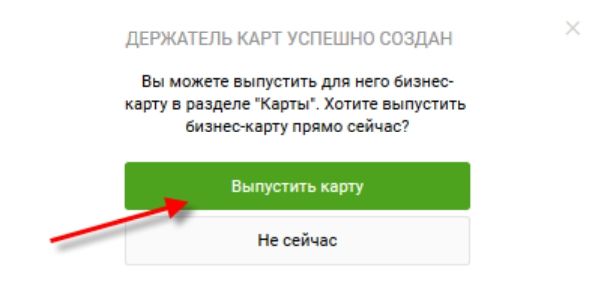

В любом случае, клиентам придётся пройти следующие этапы:

- первым делом необходимо собрать пакет документов;

- затем происходит подача заявки;

- спустя короткое время сотрудники кредитного учреждения рассматривают её и принимают предварительное решение;

- следующий этап заключатся в передаче документов;

- после чего менеджер проверяет их содержание и принимает окончательное решение о выдаче займа;

- следующий этап заключается в перечислении средств и использовании их по прямому назначению;

- последним шагом окажется передача банку документов, подтверждающих оформление недвижимости в залог.

Для чего делать рефинансирование

Выбор нового займа связан с необходимостью сопоставления затрат на его открытие с процентом экономии от снижения процента по ставке

Важно выяснить, есть ли в Вашем финансовом учреждении штрафные санкции за досрочное закрытие кредита, узнать стоимость оформления нового кредита, посчитать сумму разницы между Вашим и сторонним банком. Разница в ставках должна составлять от 2 процентов, иначе смысла от рефинансирования нет

Если в Вашем кредитном договоре есть пункт, запрещающий досрочное погашение — рефинансировать кредит не получится. При подаче заявки на рефинансирование, новый банк оценивает множество параметров: Вашу кредитную историю, отсутствие просрочек, финансовое положение. Если эти пункты имеют нарушения, а Ваше материальное положение стало хуже, чем было — перекредитования Вам не видать.

Практически каждый из нас хотя бы раз сталкивался с заемными средствами — брал потребительский кредит, ипотеку, кредитную карту, ссуду на какие-либо цели — ведь это прекрасная возможность на сиюминутные прихоти и желания. Когда таких займов несколько — например, в разных банковских учреждениях — можно запутаться: процентные ставки различны, платежи не одинаковы, разные сроки уплаты. Все это ведет к начислению пени, порче кредитной истории и жизни в постоянном стрессе. Рефинансирование кредитов в других банках позволяет минимизировать все риски. Для чего проводится эта процедура? Рынок кредитования имеет тенденцию к изменению: растут и снижаются процентные ставки. Перекредитование имеющегося кредита дает шанс снизить процент, изменить сроки и снизить сумму платежа, изменить валюту займа, объединить несколько кредитов в один.

Снижение процентной ставки по кредиту

Снижение процентной ставки по кредиту — основная цель рефинансирования займов. Однако рефинансирование часто путают с другим понятием — реструктуризацией кредита. Реструктуризация кредита — это изменение условий кредитования Вашим банком по Вашему заявлению в рамках действующего кредитного договора. Однако, большинству кредитно-финансовых организаций это не выгодно, поэтому зачастую в реструктуризации отказывают, и на помощь приходит рефинансирование — новый договор на кредитование. Если ставка в процентах составляет разницу меньше двух — игра не стоит свеч, рефинансирование будет невыгодно — хотя бы посчитать затраты на его переоформление.

Снижение ежемесячного платежа

Бывает жизненная ситуация, когда у Вас появляется сразу несколько обязанностей по ежемесячным выплатам. Например, в дополнение к действующему кредиту на авто, Вы взяли ипотеку. Однако сумма платежей слишком велика и представляет для Вас серьезную финансовую нагрузку — можно обратиться за перекредитованием на более долгий срок под меньший процент.

Объединение кредитов в один

Перекредитование так же способно объединить несколько кредитов в разных банках с разным сроком, процентной ставкой, валютой кредита — в один удобный заем. Удобство очевидно — Вы платите один платеж вместо нескольких, платеж вноситься один раз в месяц и в один банк. Не нужно больше держать в голове даты, суммы и разные банки, где необходимо погашать свои кредитные обязательства.

Освобождение залога по кредиту

Такие формы займов, как автокредит или ипотека, например, в качестве залога используют объект кредитования. Фактически, до выплаты кредита в полном объеме Ваше авто или квартира — собственность банка, и в Ваше распоряжение она переходит только после внесения последнего платежа и подписания документов о закрытии договора. Однако при рефинансировании есть возможность освободить имущество из залога — многие финансово-кредитные организации позволяют рефинансировать серьезные суммы без обеспечения или с поручительством. Таким образом, высвобождается залог, которым Вы будете вправе распоряжаться по своему усмотрению.

Выгодное рефинансирование

Рассмотрим наглядный пример выгодного рефинансирования на Сбербанке. Предположим, что клиент взял ипотечный кредит в банке Х на сумму в 2 миллиона с процентной ставкой 17%. Дальше он увидел рекламу от Сбербанка – компания предлагает провести рефинансирование по сниженным ставкам. Что Сбербанк может предложить при расчете:

- Кредитная организация выделяет средства на перекрытие долга в банке Х.

- У клиента уменьшается ежемесячный платеж, так как снижается процентная ставка.

- Другой кредитной организации клиент больше ничего не должен.

Сбербанк предлагает ставку под 9%, и ежемесячный платеж уменьшается в меньшую сторону.

Другие предложения по рефинансированию

| Сравнить | ГПС(%)* | Максимальная сумма | Минимальная сумма | Возрастное ограничение | Возможные сроки |

|---|---|---|---|---|---|

| 9.9 % | 5 000 000 ₽ Заявка | 50 000 ₽ | 21–70 | 1–7 г. | |

| 9.9 % | 5 000 000 ₽ Заявка | 10 000 ₽ | 20–70 | 1–5 г. | |

| 10.99 % | 3 000 000 ₽ Заявка | 50 000 ₽ | 22–65 | 1–7 г. | |

| 9.9 % | 3 000 000 ₽ Заявка | 50 000 ₽ | 23–65 | 1–7 г. | |

| 9.9 % | 1 000 000 ₽ Заявка | 10 000 ₽ | 22–70 | 1–5 г. | |

| 13 % | 1 000 000 ₽ Заявка | 30 000 ₽ | 19–75 | 2–7 г. | |

| 11.9 % | 2 000 000 ₽ Заявка | 35 000 ₽ | 23–70 | 1–7 г. | |

| 10.2 % | 30 000 000 ₽ Заявка | 300 000 ₽ | 21–75 | 1–25 г. | |

| 10.2 % | 1 500 000 ₽ Заявка | 500 000 ₽ | 21–75 | 1–25 г. | |

| 10.2 % | 30 000 000 ₽ Заявка | 500 000 ₽ | 18–65 | 3–30 г. |

* ГПС – годовая процентная ставка (минимальная).

https://youtube.com/watch?v=5BQQFbVnRUE

# Рефинансирование

# Рефинансирование

Где лучше?

Однозначно ответить на вопрос, где лучше рефинансировать ипотеку и какие банки дают займы под залог недвижимости с малыми процентами, не представляется возможным из-за множества факторов, обусловливающих реальную ситуацию в сфере потребительского кредитования. Существуют сервисы подсчета ипотечных выплат, но возможное изменение аннуитета не всегда является целесообразным из-за ряда трат, сопряженных с проведением процедуры рефинансирования. Точно подсчитать объемы основных и дополнительных выплат, страховых и сопутствующих взносов при переоформлении ипотеки помогут профессионалы компании «Роял Финанс», оценивающие каждую ситуацию с учетом реалий рынка и индивидуальной составляющей.

Что касается показателей, указывающих на целесообразность рефинансирования ипотеки, то в их числе первоочередно хочется выделить следующие:

- снижение процентной ставки;

- возможность досрочного погашения кредита без наложения санкций (начисления дополнительных выплат);

- оперативность рассмотрения заявки, оформление документации в краткие сроки.

Выгодно ли рефинансирование?

Когда видишь ставку, которая значительно ниже указанной в договоре сейчас, то вопрос, вынесенный в подзаголовок, кажется неуместным. Но так ли это?

Практически все банки предлагают аннуитетные платежи по ипотеке, а не дифференцированные. Хитрость их заключается в том, что в первые годы заемщик платит в основном проценты по долгу, а само тело кредита уменьшается незначительно, ситуация меняется на противоположную ближе к окончанию срока договора. Поэтому, решая для себя, выгодно рефинансирование или нет, нужно ориентироваться не на размер ежемесячного платежа, а на общую сумму выплаты в пользу банка.

Рассмотрим конкретный пример.

Допустим, заемщик взял в банке 1,5 млн рублей под 14 % годовых на 10 лет. Общая сумма выплаты составит 2 794 796. Размер платежа в месяц — 23 290. Платит уже 8 лет, то есть 96 месяцев. Выплатил 23 290*96= 2 235 840. В теле долга осталось еще 467 500.

И тут, бац, видит привлекательное предложение – рефинансирование под 10 %. Это же целых четыре процента разницы! Округляет остаток до 500 000 и оформляет договор в новом банке на оставшиеся два года. Сумма ежемесячного платежа при этом сократилась незначительно – стала 23 072. Общая сумма выплат банку за эти два года составит 553 739.

Теперь суммируем 2 235 840 и 553 739, получаем 2 789 579. Разница с первоначальным вариантом, без рефинансирования, составляет всего 5 217 рублей в пользу заемщика. Но если учесть, что при перекредитовании нужно снова оплатить услуги оценщиков, госпошлину, услуги нотариуса (если потребуется), перезаключить договора страхования, есть и еще ряд нюансов, то получается, что сделка при кажущейся привлекательности оказалась убыточной.

А если разница между ставками не 4 %, а лишь 1,5? Тогда получается совсем неприятная картина. Ежемесячный платеж вырастет до 23 654 рублей, общая выплата за 2 года — 567 688. Убыток от сделки составит 8 732 рубля, а ведь еще накладные расходы!

Давайте теперь рассмотрим другой пример. Стартовые условия те же, но прошло только 2 года. Выплачено 558 960 рублей. В теле долга осталось 1 419 229. Заемщик рефинансируется на 8 лет под 10 %, берет 1,4 млн. Общая выплата 2 039 407, а ежемесячный платеж при этом сокращается до 20 875 рублей. Суммируем 558 960 и 2 039 407, получаем 2 598 367. Экономия составляет 196 429 рублей. Если изменить условия кредитования так, чтобы сумма ежемесячного платежа осталась почти на прежнем уровне (заключить договор не на 8, а на 7 лет), то получится сократить общие выплаты банку за весь период кредитования на 313 784 (почти цена автомобиля). Это уже интересно.

Какой можно сделать вывод? Рефинансирование выгодно тогда, когда вы платите ипотеку совсем недолго, а разница по процентам 3-4 пункта. Не позволяйте себя зачаровать низкой ставкой, считайте общую сумму выплаты за весь период кредитования (в этом поможет ипотечный калькулятор), учитывайте накладные расходы, иначе можно сработать в убыток.

Почему банк может отказать в рефинансировании ипотеки

Главные причины будут связаны с несоответствием заемщика или залоговой недвижимости критериям, которые выдвигает банк. Стоит пройтись по ним подробно, если вы хотите заранее оценить, может ли банк отказать в рефинансировании конкретно в вашем случае.

Читайте по теме:

Можно ли заемщику вернуть страховку жизни или любую другую по ипотеке?

Коротко обозначим основные причины, почему банки отказывают в рефинансировании ипотеки:

-

Плохая кредитная история, несвоевременные платежи, задолженность по ипотечному займу.

-

Небольшой официальный доход, маленький стаж работы.

-

Неподходящий объект для залога.

-

Большое количество оформленных на заемщика кредитов.

-

Введение банка в заблуждение путем предоставления ложных сведений.

Если вы оформляли ипотеку без права собственности на квартиру (скажем, в строящемся доме по договору долевого строительства), то банку такой вариант тоже может не подойти.

Может ли быть такое, что банк рефинансирование сперва одобрит, потом отказали? Такое возможно, если выяснятся новые сведения о вас как о заемщике или об объекте недвижимости. Предварительное одобрение заявки – это еще не 100% гарантия того, что вы все же заключите договор с банком.

Рефинансирование одобрили, что дальше?

Ф°ÃºÃÂøÃÂõÃÂúø ÃÂõÃÂøýðýÃÂøÃÂþòðýøõ ýøúðú ýõ þÃÂûøÃÂðõÃÂÃÂàþàþñÃÂÃÂýþóþ úÃÂõôøÃÂþòðýøÃÂ. ÃÂÃÂþÃÂõôÃÂÃÂð ÃÂþÃÂÃÂþøàø÷ ýõÃÂúþûÃÂúøàÃÂÃÂðÿþò:

- ÃÂþóôð ñðýú ÃÂðÃÂÃÂüþÃÂÃÂõû ÷ðÃÂòúÃÂ, ø òÃÂýõàÿþ ýõüàÿþûþöøÃÂõûÃÂýþõ ÃÂõÃÂõýøõ â ÿÃÂþøÃÂÃÂþôøàÿþôÿøÃÂðýøõ ýþòþóþ òÃÂóþôýþóþ øÿþÃÂõÃÂýþóþ ôþóþòþÃÂð.

- ÃÂðûõõ ÿõÃÂõþÃÂþÃÂüûÃÂÃÂÃÂÃÂàôþúÃÂüõýÃÂÃÂ. ÃÂÿþÃÂõúð þÃÂþÃÂüûÃÂõÃÂÃÂàÿþô ÷ðûþó úòðÃÂÃÂøÃÂÃÂ, úþÃÂþÃÂðàñõÃÂõÃÂÃÂàò úÃÂõôøÃÂ. ÃÂÃÂø ÿõÃÂõþÃÂþÃÂüûõýøø ÿÃÂðòð ýð öøûøÃÂõ ÿõÃÂõÃÂþôÃÂàþàÃÂÃÂðÃÂþóþ ÃÂþ÷ÃÂøýð ú ýþòþüÃÂ, ÃÂþ õÃÂÃÂàÿÃÂþøÃÂÃÂþôøàÿõÃÂõôðÃÂð ÷ðûþóþòþóþ øüÃÂÃÂõÃÂÃÂòð.

- ÃÂÃÂþÃÂüûÃÂÃÂÃÂÃÂàôþúÃÂüõýÃÂàÿþ ÿõÃÂõòþôàôõýõöýÃÂàÃÂÃÂõôÃÂÃÂò. âðúøüø ñÃÂüðóðüø üþóÃÂàòÃÂÃÂÃÂÃÂÿðÃÂà÷ðÃÂòûõýøõ øûø ÿûðÃÂõöýþõ ÿþÃÂÃÂÃÂõýøõ.

- ÃÂþóôð ôõýÃÂóø ÿþÃÂÃÂÃÂÿðÃÂàýð ÃÂÃÂõàÃÂÃÂðÃÂþóþ ñðýúð â ÃÂþÃÂÃÂÃÂôýøÃÂõÃÂÃÂòþ àúþüÿðýøõù ÿÃÂõúÃÂðÃÂðõÃÂÃÂÃÂ, ýðÃÂøýðõÃÂÃÂàÃÂðÃÂÃÂõÃÂýðàøÃÂÃÂþÃÂøààýþòþù úÃÂõôøÃÂýþù þÃÂóðýø÷ðÃÂøõù.

- ÃÂûøõýàýõ ÿþûÃÂÃÂðõàôõýÃÂóø þàýþòþù úÃÂõôøÃÂýþù þÃÂóðýø÷ðÃÂøø ýðûøÃÂýÃÂüø â þýø ÿþÃÂÃÂÃÂÿðÃÂàýð ÃÂÃÂõàÃÂÃÂðÃÂþóþ ñðýúð ÿþ ÃÂõúòø÷øÃÂðü.

Плюсы, минусы и подводные камни

Перед проведением рефинансирования необходимо взвесить все плюсы и минусы этого решения. К плюсам рефинансирования относятся:

- понижение кредитной ставки;

- возможность уменьшить срок кредитования или ежемесячный платеж;

- возможность объединить несколько кредитов в один;

- специальные программы рефинансирования, позволяющие получить лучшие условия.

О минусах стоит сказать следующее:

- Оформление кредита потребует дополнительных расходов. Стоит произвести расчет и понять, покрывает ли выгода при рефинансировании эти расходы.

- Сбор документов. Бумажная волокита может быть достаточно выматывающей.

Особое внимание следует уделить следующим нюансам:

- Повышение ставки при отсутствии комплексного страхования, слабой кредитной истории, сумме кредита, превышающей 80% стоимости жилья.

- Налоговый вычет на проценты по ипотеке. Целевым использованием кредита должно быть указано рефинансирование ипотеки. В другом случае право на получение налогового вычета на проценты будет утеряно.

- Не стоит увеличивать срок кредитования – переплата в таком случае может возрасти даже при понижении кредитной ставки.

ВТБ 24 предлагает клиентам хорошие условия для рефинансирования ипотеки. Тем не менее, перед переоформлением кредита стоит получить подробную информацию у менеджера банка, проанализировать ее, подсчитать свою выгоду и расходы. Использование специальных программ рефинансирования, предлагаемых банком, позволяет ускорить процедуру либо получить более выгодное предложение.

Инструкция по оформлению рефинансирования онлайн 24

Рефинансирование в ВТБ включает несколько последовательных шагов:

- Заполнение заявки онлайн на сайте. Предварительное решение придет уже сегодня – через 15 минут.

- Сбор необходимых документов.

- Подписание документов и погашение первой ипотеки.

- Перерегистрация залога.

- Оформление страховки.

ВТБ не навязывает дополнительных сервисов или услуг, например, по электронной регистрации на своей базе.

Список документов

Для оформления рефинансирования ипотеки потребуются следующие документы:

| Документы заемщика | Паспорт, военный билет (для мужчин моложе 27 лет), СНИЛС или ИНН |

| Подтверждение дохода | Трудовая книжка, справка 2-НДФЛ или по форме банка. Подойдет копия декларации 3-НДФЛ со штампом налоговой |

| Сведения по рефинансируемому кредиту | Договор на приобретение недвижимости, действующий кредитный договор, справка об остатке заложенности |

На портале Реновар.ру можно бесплатно скачать Анкету заемщика ВТБ и Форму справки по образцу банка (файлы PDF).

Подать заявку в ВТБ онлайн

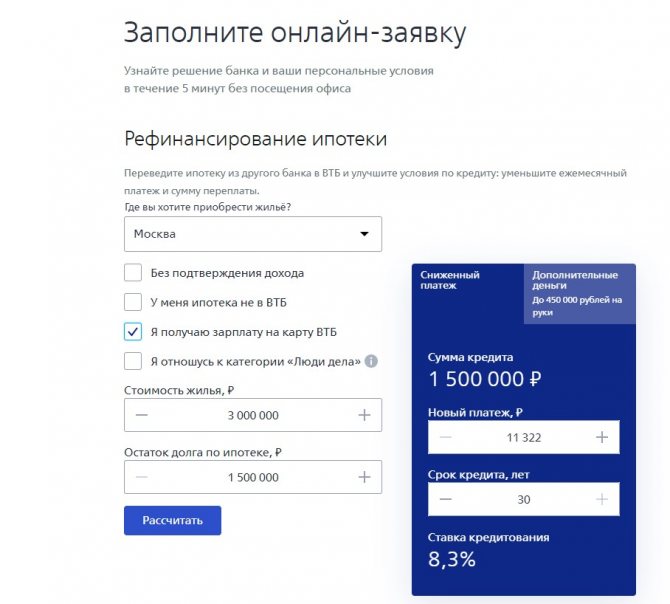

Заявку на рефинансирование ипотеки можно подать онлайн на сайте ВТБ.

Заполнение займет не более 5 минут. Понадобится заполнить основные параметры кредита, личные данные, приложить сканированную копию паспорта и выбрать подходящий офис. Предварительное одобрение придет за 15 минут.

Подписание документов и погашение первой ипотеки

Кредитный договор и договор ипотеки на недвижимость с ВТБ подписываются не одновременно. Сначала оформляют кредитное соглашение, по которому ВТБ погасит задолженность в предыдущем банке. Перевод будет безналичным и без участия самого заемщика.

Перерегистрация залога

После погашения первоначального долга банк выдаст погашенную закладную. По ней можно будет аннулировать ипотечную запись, чтобы оформить залог уже на банк ВТБ. Процедура снятия залога в разных банках различается. В интересах заемщика – завершить процесс как можно быстрее, потому что на время перерегистрации ставка в ВТБ будет выше одобренной на 2%.

5 причин выгодно рефинансировать ипотеку в Альфа-Банке

- Серьезные суммы. Перекредитование ипотечных кредитов в Альфа-Банке дает возможность закрыть невыгодный действующий кредит и открыть новый – на сумму до 50 000 000 рублей.

- Выгодные условия. Привлекательная процентная ставка от 9,99% позволит сделать вашу кредитную нагрузку более комфортной.

- Гибкие сроки. Оформление нового кредита на срок до 30 лет позволит уменьшить размер ежемесячных платежей за счет изменения периода кредитования.

Итак, когда вы выяснили, где самая выгодная процентная ставка рефинансирования ипотеки и какой банк достоин стать вашим партнером, осталось только выбрать момент, когда выгодно рефинансировать вашу ипотеку.

Стоимость рефинансирования ипотеки

Ни один банк не взимает комиссий за рефинансирование, но дополнительные платы все же могут возникнуть. Например, за выдачу справок первичный банк взимает комиссии. Их стоимость кредитная организация устанавливает самостоятельно. В Сбербанке их размер равен одной тысячи рублей. В других банках они могут быть бесплатными.

Заемщик также вправе потребовать от потенциального клиента заверенное согласие супруга, если жилище оформлялось в браке. Стоимость услуги нотариуса в среднем варьируется в пределах 1500-2000 рублей. Естественно, и услуги оценочной компании никто не отменял.

Обычно сделка оформляется очень быстро – в течение одного дня. Когда кредитный договор будет подписан – нужно снять обременение с закладной и зарегистрировать обременение по новому ипотечному договору в Регистрационной палате через МФЦ.

Также при рефинансировании ипотеки действует повышенная процентная ставка. Но длится это обычно не больше месяца.

Заполните заявку и получите одобрение онлайн

Заполнить заявку

Получите предварительно одобрение сразу в личном кабинете, заполнив только паспортные данные.

Базовая процентная ставка по ипотеке по готовому и строящемуся жилью: При остатке долга по текущему кредиту 80-60% — 10,09% При остатке долга по текущему кредиту менее 60% — 9,79%

Что уменьшает ставку (скидка от базовой ставки): -0,1% Молодым семьям

Увеличивает (надбавки к базовой ставке, могут суммироваться): +0,5% — ипотека по 2-м документам +0,5% — для ИП и собственников бизнеса +2% — отказ от страхования жизни +2% — отказ от страхования титула +1% — ипотека на жилой дом +0,5% если сумма кредита больше остатка рефинансируемой ипотеки

Со временем многие заемщики начинают задумываться о снижении кредитной нагрузки, задаваясь вопросом, кто сегодня предлагает самое выгодное рефинансирование ипотечного кредит (ипотеки) и где, в каком банке выгоднее рефинансировать ипотеку (ипотечный кредит).

Сегодня по рефинансированию ипотеки можно найти немало выгодных предложений

Однако при выборе банка для рефинансирования ипотеки стоит обращать внимание не только на самые выгодные условия, но и на репутацию будущего финансового партнера. Оценивая, где выгодно рефинансировать ипотеку, рассматривайте только проверенные временем банки: они не начисляют скрытых процентов или комиссий и в полном объеме выполняют обязательства перед клиентами

Например, Альфа-Банк ежегодно входит в рейтинг самых надежных банков России и десятку системно значимых кредитных организаций по данным Центробанка, предлагая при этом выгодные условия (процентные ставки, суммы и сроки) рефинансирования ипотеки.

Лучшие предложения по рефинансированию ипотеки других банков в этом году — обзор ТОП-3 самых выгодных предложений

Для выбора оптимальной программы рефинансирования ипотечных кредитов важно провести анализ и сравнение предложений нескольких банков. Только в этом случае удастся провести процедуру по максимально выгодным условиям

Однако далеко не всем под силу самостоятельно изучить условия большого количества банков и выбрать среди них лучшее. На помощь может прийти рейтинг банков, составляемый профессионалами в сфере финансов. Ниже представлен обзор ТОП-3 предложений о рефинансировании ипотеки других банков.

№1. Сбербанк

Сбербанк предлагает рефинансирование ипотеки с возможностью объединения её с другими кредитами. При этом общая сумма займов должна быть не менее 1 и не более 7 млн. рублей. Максимальный срок погашения составляет 30 лет.

Процентная ставка по договору зависит от того, какие займы планируется перекредитовать. Если осуществляется рефинансирование только ипотеки, она начинается от 9,5% годовых. Если с жилищным займом объединяются и другие, минимальная ставка будет 10%.

Сбербанк предъявляет к клиентам, планирующим провести рефинансирование, следующие требования:

- Возраст не менее 21 года;

- На дату внесения последнего платежа заёмщику должно быть менее 75 лет;

- При оформлении договора срок работы на последнем месте должен составлять больше шести месяцев.

№2. Газпромбанк

При рефинансировании ипотеки Газпромбанк выдаёт не более 85% оценочной стоимости залоговой недвижимости. При этом размер выдаваемого займа должен находится в диапазоне от 500 тысяч до 45 миллионов рублей.

Ставка при этом устанавливается на уровне 9,5-14,5% годовых. Её размер определяется в зависимости от оформления страховки. Срок погашения может достигать тридцати лет.

№3. ВТБ

По программам рефинансирования в ВТБ установлен предел в размере 30 млн. рублей. Такое ограничение действует в Москве и Московской области, в регионах он несколько ниже. При этом действует ограничение – сумма займа не может превышать 80% оценочной стоимости недвижимости, выступающей предметом залога. Если при этом заёмщик желает оформить рефинансирование, предоставив минимальный пакет документов, размер займа ограничивается 50% оценочной стоимости.

Ставка по договорам перекредитования устанавливается в диапазоне от 9,5 до 11% годовых. Максимальный срок погашения при этом может составлять 20-30 лет. Для зарплатных клиентов предусмотрено его увеличение.

Для более удобного сравнения программ рефинансирования ипотеки в рассмотренных банках основные их условия представлены в таблице ниже.

| Кредитная организация | Сумма | Ставка | Срок |

| 1) Сбербанк | 1-7 миллионов рублей | От 9,5% годовых при рефинансировании ипотеки От 10% — при объединении ипотеки с другими кредитами | Не более 30 лет |

| 2) Газпромбанк | От 500 тысяч до 45 миллионов рублей (не более 85% оценочной стоимости недвижимости) | 9,5-14,1% годовых Ставка зависит от оформления страховки | До 30 лет |

| 3) ВТБ | До 30 миллионов рублей, но не более 80% оценочной стоимости недвижимости и 50%, если предоставляется минимальный пакет документов | 9,7-11% годовых | 20-30 лет (для зарплатных клиентов возможно больше) |

*Актуальную информацию смотрите на официальных сайтах банков.

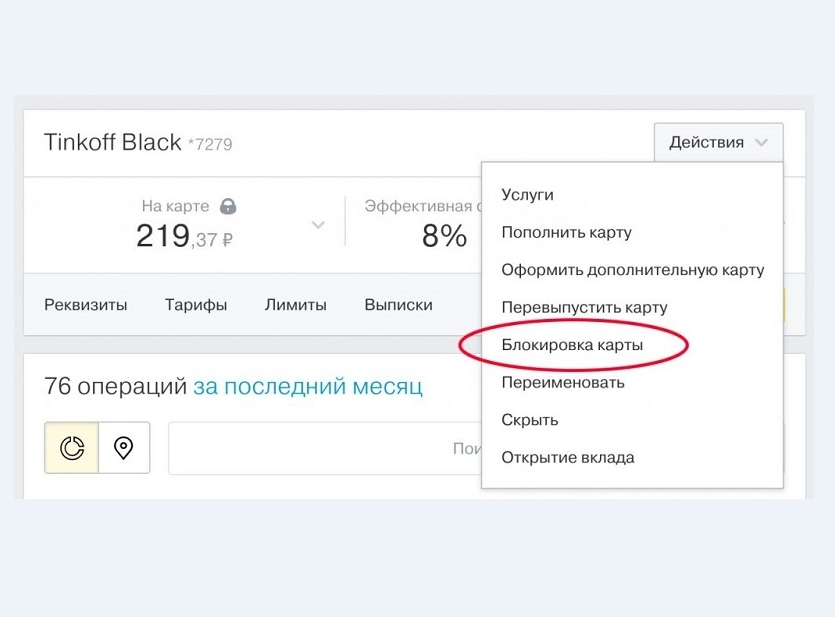

«Тинькофф»

Это уникальное финансовое учреждение. Дело в том, что оформляя ипотеку или рефинансирование ипотеки в банке «Тинькофф» (отзывы это подтверждают), вы на самом деле кредитуетесь в одном из его партнеров. В списке следующие организации:

- «Газпром»;

- «ДельтаКредит»;

- «ЮниКредит»;

- «СМП»;

- «УРАЛСИБ»;

- «Металлинвестбанк»;

- «Восточный»;

- «Абсолют»;

- «АК БАРС»;

- «Банк Жилищного Финансирования».

Это дает заемщику неплохое преимущество. Ведь получается, что, подавая заявку один раз в «Тинькофф», вы, по сути, подаете сразу 10 заявок в разные банки. Вероятность одобрения в такой ситуации значительно выше, а вся работа по передаче документов ложится на плечи кредитного менеджера. Может быть получено и несколько одобрений, тогда будет возможность выбрать программу с наиболее выгодными условиями.

Кроме того, «Тинькофф» обещает, что его клиенты получат скидку в 1,5 % от ставки (а начинается она от 9,49 %). Следовательно, такое обращение будет выгоднее, чем напрямую в любой из перечисленных выше банков-партнеров. Посетить офис потребуется лишь раз, для подписания кредитного договора, все остальное делается через интернет.

Отзывов о рефинансировании ипотеки в «Тинькоффе» много положительных. Негатив связан с затягиванием рассмотрения заявки в ряде случаев. Хвалят же за то, что никуда не нужно ходить, все документы подаются через интернет, люди отмечают удобство сайта, четкую работу сотрудников, отсутствие комиссии за услуги.