Рейтинг банков по вкладам

Содержание:

- Оформление кредита наличными или на карту под низкий процент

- На что стоит обратить внимание?

- Комбинированные вклады и другие хитрости

- Банки прекращают принимать вклады в долларах

- Определение надежности банков

- Альфа-Банк

- Данные рейтинга, или какие банки признаны надежными?

- Райффайзенбанк

- Топ-9. Райффайзенбанк «Выгодное решение»

- Восточный Банк

- Как грамотно подобрать самый выгодный вклад?

- Почему могут отказать в кредите

- Тинькофф

- Топ-6. Тинькофф Банк

- Почему вклады нужно хранить в надежных банках

- 1 место — Совкомбанк

- Сетелем банк

- Онлайн заявка на кредит наличными

- Почта Банк

- Восточный

- Какие банки популярны, но не входят в сотню самых надежных?

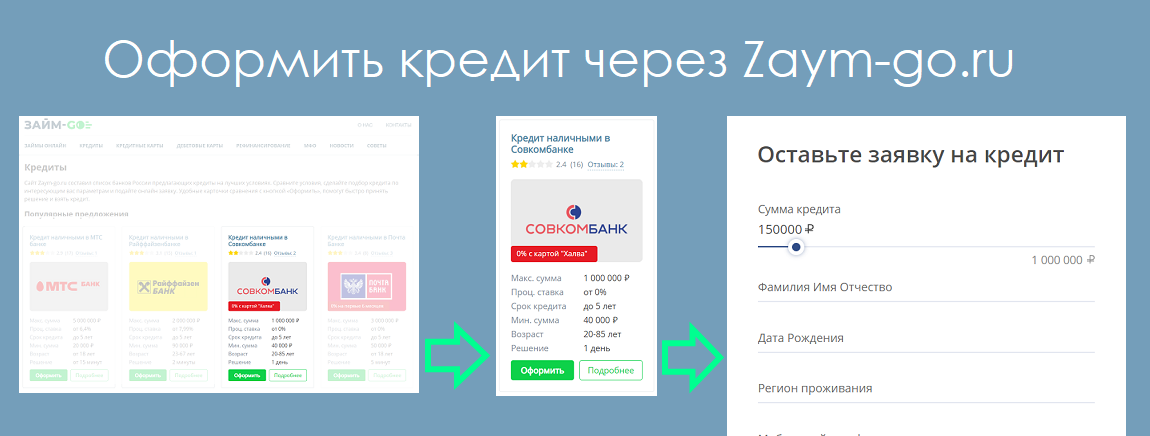

Оформление кредита наличными или на карту под низкий процент

Решение о срочном оформлении нецелевого онлайн кредита на карту или наличными под низкий процент выполняется без лишних усилий. Заявитель вправе обратиться в отделение финансового учреждения или не выходя из дома подать онлайн заявку на официальном сайте банка. Самостоятельное оформление заявки по паспорту занимает 5-10 минут.

Необходимо лишь заполнить заявление и точно указать:

- ФИО кандидата;

- дату рождения;

- контактную информацию;

- паспортные данные;

- адрес регистрации;

- источники и величину доходов;

- сведения о действующих займах.

Предоставление актуальной и достоверной информации значительно увеличивает шансы претендента на быстрое одобрение заявки и выдачу денег в день обращения. Завершается подготовка заявления обозначением желаемых параметров ссуды.

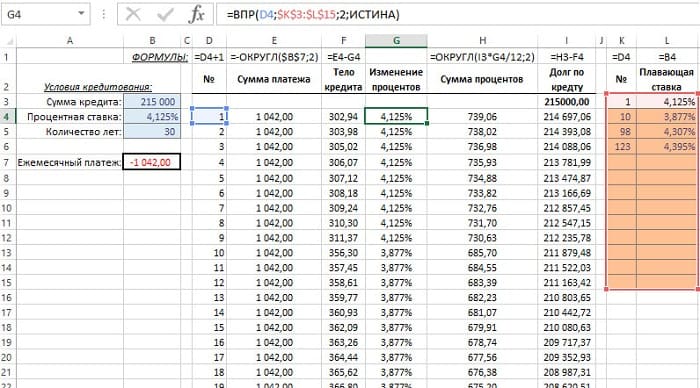

При выборе необходимой суммы и срока кредита необходимо оценить свои возможности по возврату долга: рассчитать с помощью онлайн калькулятора предстоящие выплаты и сопоставить их с собственными доходами.

На что стоит обратить внимание?

Профессиональные аналитики сначала получают максимально точные данные относительно имеющихся активов. Этот параметр говорит о рыночной цене капитала банковской структуры. В актив входят:

- эмиссия облигаций;

- собственный капитал;

- межбанковские кредиты;

- средства инвесторов.

Это те активы, благодаря которым банк получает прибыль, поэтому изучив их количество и объем, можно понять уровень ликвидности банка. Его капитал тоже имеет немаловажную роль. Берутся в учет не только реальные финансовые средства, но и остальные вещи, что впоследствии могут быть пересчитаны в деньги. Естественно, деньги, которые находятся на личных счетах клиентах, не являются банковскими. Честным методом получения банком прибыли, являются вложения денег в проекты и получение с этого прибыли.

В рейтинг лучших, входят не только стабильные банки и крупнейшие холдинги. За последние несколько лет стало понятно, что даже «крепкие» банки, показывающие свою устойчивость в этом сегменте, лишаются лицензии и становятся банкротами. Зачастую совет директоров таких финансовых учреждений спешно улетает в Лондон. Более честные остаются здесь и производят слияние с крупными банками, как это произошло с «ВТБ24» или «Совкомбанком». Поэтому ТОП финансовых организаций можно брать за условную величину.

Надежность — основа благополучия

Комбинированные вклады и другие хитрости

Тот, кто хотя бы раз пытался найти вклад с самыми выгодными условиями, знает – банки идут на самые разные хитрости, чтобы привлечь клиента на как можно более долгий срок. С одной стороны, вкладчик хочет максимальную процентную ставку, а с другой есть Центробанк и законодательство о рекламе, что запрещает указывать нереально высокую ставку. Банки нашли выход – это вклады с некоторыми условиями.

В агрегаторах вкладов и сейчас можно найти предложения со ставками в 7-9% годовых. Еще недавно это была нормальная доходность по вкладу, сегодня это повод насторожиться

Осторожность нужна потому, что это не простые вклады, а с «сюрпризами». Самые распространенные варианты такие:

- по условиям вклада нужно открыть индивидуальный инвестиционный счет и вложить на него определенную сумму (обычно в размере вклада). Это может быть выгодно, особенно с учетом вычета по НДФЛ, но мы все-таки ищем банк для вклада, а не брокера для ИИС;

- условия предполагают покупку полиса инвестиционного или накопительного страхования жизни. Это еще более сомнительная затея – если ставка по вкладу жестко фиксируется в договоре, то доходность по полису никто не гарантирует;

-

проценты начисляются сегментами. Бывают сегменты двух видов:

- по сумме. Например, первые 200 тысяч рублей идут по ставке 4% годовых, следующие 200 тысяч – по 7%, а последние 200 тысяч – по 3%. Итого средняя эффективная ставка выходит около 4,7% годовых, но банк в рекламе смело пишет максимальные 7%;

- по срокам. Например, первый месяц начисляется 3% годовых, потом 2 месяца – 5% годовых, еще месяц – 7%, а остальные полгода – 4%. Эффективная ставка тоже будет далека от максимальной, ведь минимальный срок вклада будет 12 месяцев.

- максимальная ставка связана с использованием банковской карты. Например, чтобы получать хороший доход по вкладу, нужно каждый месяц тратить 5-10 тысяч рублей с карты этого же банка. По сути, банк за счет межбанковской комиссии компенсирует слишком высокую ставку по вкладу.

Так что при оформлении нужно внимательно читать условия – не самому продвинутому клиенту сотрудник банка может подсунуть на подпись договор на открытие ИИС или полис страхования жизни, и по итогу человек заработает на вкладе меньше, чем рассчитывал.

Банки прекращают принимать вклады в долларах

Стоит отметить, что два банка из трех, вошедших в тройку лидеров рейтинга надежности, объявили о закрытии приема вкладов в долларах. Основной причиной подобного шага, как отмечает Forbes, является то обстоятельство, что ФРС США снизила ключевую ставку практически до нулевой отметки, что самым непосредственным образом сказалось на доходности по вкладам в долларах. Так, Райффайзен банк изменяет условия приема и пролонгации вкладов в долларах с первого апреля текущего года. Как отметили в банке, хранить доллары на текущих счетах клиенты банка смогут по-прежнему, комиссия за их обслуживание взиматься не будет.

Интересно: Банки с госучастием — полный список, отличия от государственных банков.

В пресс-центре Сбербанка сообщили, что банк, в соответствии со сложившейся ситуацией, отмену приема вкладов в долларах пока не рассматривает. В Московском кредитном банке также отметили, что не собираются прекращать прием долларовых вкладов, подчеркнув, что их доля не превышает 7,5% от общего количества. Не планируют отказываться от приема подобных вкладов, а также вводить какие-либо ограничения и в Промсвязьбанке.

Об уменьшении ставок по долларовым вкладам объявили ВТБ, Совкомбанк, а также Ситибанк, до отметки в 0,5%, 1,2% и 0,01% соответственно.

Определение надежности банков

Центральный банк России рекомендует оценивать надежность банка по размеру собственного капитала. В действительности, размер собственного капитала является гарантом выполнения банком своих обязательств перед клиентами. Исходя из этого, чем больше в денежном выражении собственный капитал, тем надежнее банк, и наоборот. Вместе с капиталом часто анализируют активы банка, которые включают в себя средства вкладчиков.

Центробанк установил допустимый минимум данного показателя — 300 млн руб. Если банки не выдерживают заданную границу, их могут лишить лицензии.

Второй показатель, гарантирующий финансовую состоятельность банка — достаточность собственных средств. Он определяется как соотношение собственного капитала к активам в зависимости от уровня риска. Допустимое значение показателя в 2019 году не должно быть ниже 10%. В случае снижение показателя у банка могут отозвать лицензию.

Кроме капитала для оценки надежности банка анализируют и другие показатели:

- Рентабельность.

- Ликвидность.

- Капитализация.

Все показатели рекомендуется рассматривать в динамике, чтобы смоделировать тенденцию на будущее. Такие расчеты могут сделать скорее специалисты банковского дела, чем обычные вкладчики, поэтому обратимся к более простым способам определения надежности банка.

Считается, что одними их самых надежных банков являются те, в которых часть капитала — государственная. На самом деле эти банки действительно находятся под защитой государства и риск наступления банкротства значительно меньше. Это относится и к банкам, входящим в состав крупных холдингов и корпораций. Узнать какой собственник у банка можно на его официальном сайте. Там же можно найти финансовую отчетность за текущий год.

Вы проверяете рейтинг банка перед размещением вклада?

ПроверяюНе проверяю

Альфа-Банк

Если вам нужен хороший банк для юридического лица, то Альфа-Банк — лучший вариант для владельца небольшого бизнеса. Альфа имеет отделения по всей стране, предлагает бесплатное открытие выгодного накопительного счета для новых клиентов. К тому же у них одна из лучших систем онлайн-банкинга и быстрый мобильный банк.

Альфа-Банк предлагает бесплатную онлайн бухгалтерию, кредитные карты для ИП и эквайринг 1% для приема оплаты картами. Если у вас есть текущие и сберегательные счета в одном месте, проще управлять всем с помощью единой учетной записи в интернет-банке на сайте. Для открытия необязательно посещать отделение, достаточно подать все необходимые документы онлайн.

Таким образом, Альфа-Банк занимает четвертое место в рейтинге ТОП-10 по надежности, потому что предлагает все, что может понадобиться вашему бизнесу и дает множество вариантов, чтобы избежать ежемесячной платы за обслуживание. Физические и крупные юридические лица со множеством сотрудников смогут легко найти необходимые предложения по потребительскому кредитованию.

Данные рейтинга, или какие банки признаны надежными?

Рейтинг надежности банков

Рейтинг Центробанка постоянно обновляется в зависимости изменения тех или иных показателей деятельности кредитно-финансовых учреждений. При этом первая десятка остается достаточно стабильной уже на протяжении длительного времени, наблюдаются только лишь некоторые перестановки организаций внутри ТОП-10. В 2021 году десятку самых надежных банков России составляют:

- Альфа-Банк

- Газпромбанк

- Совкомбанк

- Тинькофф банк

- Хоум Кредит банк

- Сбер

- ВТБ

- Райффайзенбанк

- Россельхозбанк

- Банк Открытие

Большинство финансовых организаций из этого перечня хорошо знакомы вкладчикам и пользуются популярностью (Тинькофф банк, Совкомбанк, Альфа-Банк и др.), некоторые же общественности малоизвестны, но это не препятствует их причислению к наиболее надежным. Например, Финансовая корпорация «Открытие» (ФК Открытие) не пользуется большой известностью среди рядовых вкладчиков. Данное кредитно-финансовое учреждение ориентировано в большей степени на корпоративных клиентов высокого или среднего уровня. В его капитале отсутствует государственная составляющая, а преимущественное большинство акций (около 75%) принадлежат структурным подразделениям корпорации.

Исходя из представленного ТОПа можно сделать еще один вывод в отношении критериев надежности банка. Чаще всего среди них называются финансовые организации с государственным капиталом (Сбербанк – 50% плюс 1 акция принадлежит государству, ВТБ – около 61% акций, Россельхозбанк – 100% владеет Правительство РФ), а также с высоким показателем достаточности собственных активов (Сбербанк – 10,3%, ВТБ – 9,5%, Альфа-Банк – 11%, Россельхозбанк – 11,7%).

Индекс здоровья банковского сектора РФ

ТОП-10 – это наиболее надежные финансовые учреждения в 2021 году по данным Центробанка РФ. Однако считается, что высокими показателями надежности обладают все организации, что входят в первую сотню банковского рейтинга. Рассмотрим поближе некоторые из них, которые могут представлять определенный интерес для вкладчиков.

К финансовым организациям, которые соответствуют требованиям надежности и у которых можно размещать на депозитах федеральные деньги, относятся:

- Банк Ренессанс Кредит. Входит в 20-ку самых надежных и специализируется на предоставлении потребительских кредитов. По сравнению с прошлым рейтингом показатели по активам нетто уменьшились на 14,31%: в 2020-м они составляли 183 млрд рублей, в 2021-м – 156068970 тысяч рублей.

- ОТП банк, входящий в 50-ку крупнейших банков РФ. К январю 2021 года активы банка составили почти 162 млрд рублей, а объем собственного капитала 33,7 млрд рублей. По национальной шкале получил оценку ruA. Специализируется на кредитовании населения, POS-кредитовании, вкладах.

- Почта банк, занимающий 25-ю строку в рейтинге финансовых учреждений по размеру регулятивного капитала. Объем регулятивного капитала составил 527 млрд рублей. В рейтинге надежности Почта банк занимает 41-е место, но руководство организации планирует увеличить число клиентов с 2 млн до 15 млн к 2024 году, что позволит занять более высокую строчку. Он является партнером банков группы ВТБ.

- Ситибанк, занимающий 18-е место по размеру активов. С июля по август прирост к объему активов составил 3,48%, объем вкладов на август 2020 года составляет 155,150 млрд рублей, а объем кредитов постоянно растет и к началу 2021 года достиг 708 млрд рублей.

Отметим, что к числу надежных относятся многие банковские учреждения, которые выдают необеспеченные потребительские кредиты под высокие процентные ставки.

Райффайзенбанк

Коммерческая система, объединенное из иностранных ФО на территории РФ с 2007 года. С 2013 произошло слияние банкоматов данной организации и ЮниКредита. Есть возможность выгодно инвестировать денежные средства:

| Наименование | Валюта | Период до лет | % |

| «Свобода действий» | РФ, $ | 1 | 4 |

| «Добро пожаловать» | РФ, $ | 1 | 6,1 |

| «Стабильный рост» | РФ, $ | 2 | 5,25 |

| «Личный выбор» | РФ, $ | 1 | 4,39 |

| «Отличное начало» | РФ | 2 | 7,3 |

| «Новый курс» | $ | 2 | 2 |

| «Тройная выгода» | РФ, $, € | 1 | 3,5 |

| «Зарплатный Евро» | € | 0,6 | 0,01 |

Достоинства:

- ОБ и МП;

- 500 млрд. р в собственности;

- 100 млрд.р. вложений ФЛ;

- обслуживание.

Недостатки:

- без госучастия;

- сеть банкоматов;

- неточные данные по комиссиям и выплатам;

- много плохих отзывов.

Топ-9. Райффайзенбанк «Выгодное решение»

Рейтинг (2021): 4.45

Вполне выгодный вклад для тех, кто ни разу не был клиентом этого учреждения. Позволяет ознакомиться с сервисом Райффайзенбанка и не беспокоиться о вложенных средствах. Вся информация о вкладе, а также инструменты для управления есть в онлайн-банкинге или мобильном приложении. В наличии отзывчивая техподдержка, к которой всегда можно обратиться за решением вопроса. Через нее же можно управлять деньгами. В Райффайзенбанке выгоднее всего открывать не вклад, а накопительный счет. Здесь процентная ставка достигает 4% годовых в отличие от вклада с 3%. Есть и другие удобства – нет минимальной суммы открытия, срок не ограничен, в любое время можно внести средства или снять их. Проценты при этом будут начисляться на остаток на счете. Открыть вклад можно как в одном из отделений, так и в личном кабинете банка, если вы уже являетесь его клиентом.

Плюсы и минусы

- Нет минимальной суммы для открытия накопительного счета

- Доступно снятие и пополнение без ограничения по сумме

- Неограниченный срок вклада, выгодное решение

- Простота открытия, можно оформить в личном кабинете

Процентная ставка всего 4%, есть более выгодные предложения

Восточный Банк

С помощью кредитной карты Восточного банка держатели получают до 300 000 рублей со льготным периодом 90 дней (3 месяца) на все покупки. Если дополнительно хотите получать кэшбек, стоит оформить карточку «Восторг» и получать возврат до 40% с покупок в интернете. Это одна из немногих карт, которая берет оплату за оформление, но годовое обслуживание обойдется бесплатно.

Если являетесь клиентом Восточного банка, то можете дополнительно выпустить карты для всей семьи с надежными платежными системами: Visa, МИР и UnionPay. Для получения карты лицам старше 26 лет достаточно предъявить только паспорт. Кэшбек на АЭС, такси, доставки еды, кино и книги достигает 10%. Вы получите 5% на счет за автомойки, кафе, бары, ЖКУ и рестораны.

Восточный Банк позволяет вносить средства без комиссии на счет наличными через банкомат или через партнеров (Qiwi, Золотая корона, Рапида). Кредитная карта «Рассрочка на все» забирает 28% со всех операций, что является один из самых высоких сборов в 2021 году, поэтому он попал только на 10 место в рейтинге ТОП-10 лучших.

Как грамотно подобрать самый выгодный вклад?

Прежде всего, следует оговориться, что чем крупнее и надежнее банк, тем ниже будут процентные ставки по вкладам. Если вы хотите извлечь максимальную прибыль, то нужно ориентироваться на не очень популярные финансовые организации, благо банков сегодня в нашей стране очень много. Обязательно необходимо поинтересоваться, застрахованы ли средства вкладчиков по специальной программе. Если подобного нет, то от размещения денег в таком банке нужно отказаться – если компанию лишат лицензии, то деньги вкладчикам никто возвращать не будет.

Каждый из вкладов обладает своими собственными особенностями и функционалом, с которым обязательно придется считаться. Первый и самый важный момент – минимальная сумма вклада. Есть программы, при которых нужно разместить на счете от 10 до 100 тысяч рублей, а встречаются вклады, где будет достаточно и 1 000. Нередко банковские организации увеличивают процентные ставки в случае, если на счету находится больше определенной суммы.

Что такое капитализация процентов по вкладу — что это значит и как работает калькулятор вкладов

Watch this video on YouTube

Срок вклада тоже немаловажен – он может составлять от одного месяца до нескольких лет. Обычно продолжительные программы предлагают повышенные проценты. После окончания периода вклада можно осуществить так называемую пролонгацию – продлить срок вклада. Здесь тоже надо быть внимательным: некоторые программы это делают автоматически, если клиент не закрыл счет, по другим нужно будет лично посетить банк и написать соответствующее заявление.

Различные дополнительные опции нуждаются во внимательном изучении. Например, вы не исключаете вариант, что денежные средства придется снимать по мере необходимости – в таком случае подойдет программа с так называемым минимальным остатком. Иными словами, можно будет снимать деньги со счета вместе с процентами (или без них, в зависимости от условий договора), оставляя там минимальный остаток. Необходимо помнить, что изъятие денег со счета понижает доходность депозита.

Удобно, если предусмотрена капитализация процентов – проценты не выдаются вкладчику, а начисляются на сам счет. Получается, что с каждым месяцем сумма средств на счете будет возрастать, соответственно, проценты тоже будут больше.

Когда мы выбирали самые выгодные вклады для людей, то опирались на все эти факторы. Кроме того, было изучено множество отзывов пользователей, поэтому в обзор вошли самые популярные варианты размещения денежных средств, которые могут принести хороший доход, к тому же финансы будут в полной безопасности.

Почему могут отказать в кредите

Получить кредит под минимальный процент годовых смогут не все граждане РФ. Наиболее распространенные причины отказа:

- Низкая заработная плата или часть доходов в конверте, так называемая «черная» или «серая» зарплата.

- Нет возможности подтвердить источники неофициального или дополнительного дохода.

- Ошибки в информации о заемщике, которые допущены в заявке.

- Низкий кредитный рейтинг или его полное отсутствие.

- Большая текущая задолженность перед другими кредиторами.

- Проблемы с законом у заемщика. Наличие правонарушений и судимостей может стать поводом для отказа в выдаче кредита.

- Опечатки и ошибки в оформлении документов. Это может быть неправильный код города в справке 2-НДФЛ или другие описки. Такие ошибки легко исправить и можно подать документы повторно.

При оформлении заявки клиенты могут допускать неточности из-за невнимательности, но бывает и так, что они умышленно скрывают факты или предоставляют ложную информацию. Банк проверяет все сведения о потенциальных клиентах, поэтому указывайте только правдивую информацию. Если банк установит, что предоставлены ложные данные, это может привести к занесению в черный список. Дальнейшее сотрудничество осложнится или вообще станет невозможным. Банк откажет не только в кредите под низкую процентную ставку, но и даже в дебетовой карте.

Тинькофф

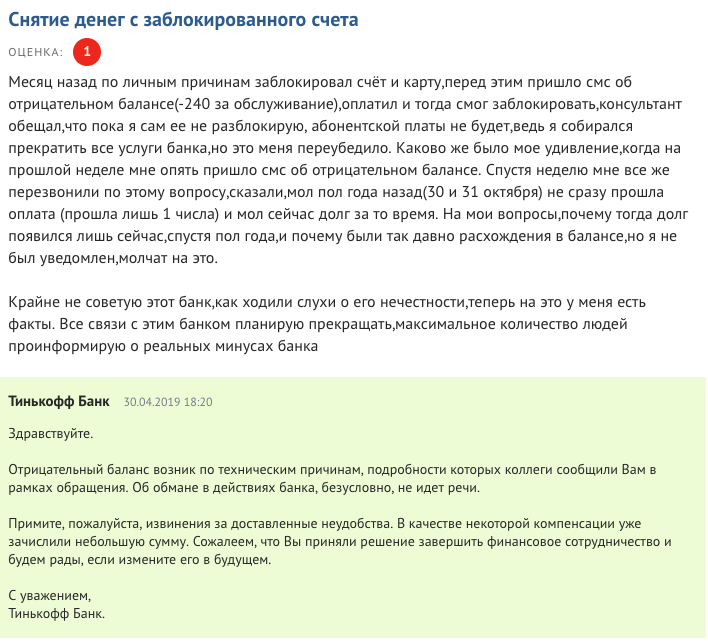

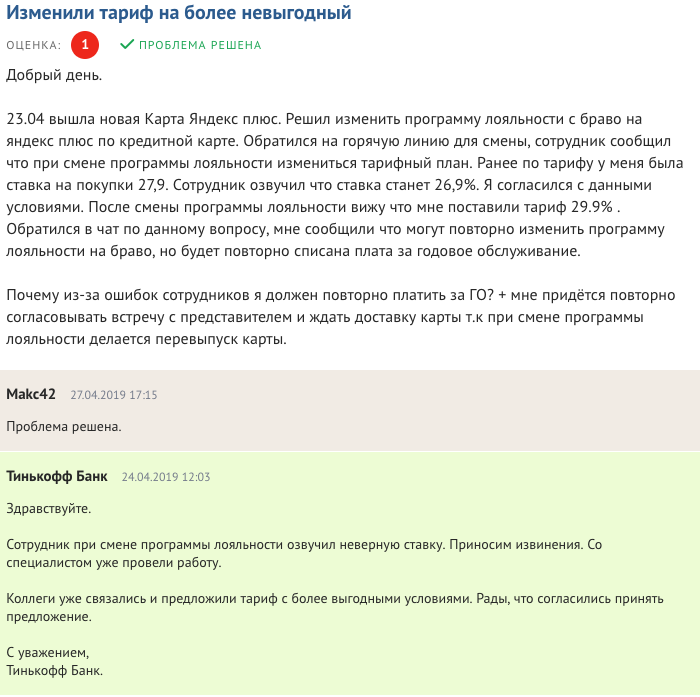

Основанный Олегом Тиньковым банк ТКС не только демонстрирует великолепную динамику роста, но и крайне эффективно работает с проблемами клиентов.

Несмотря на довольно высокие проценты по кредитам и низкий процент одобрения, ТКС хорошо платит по вкладам и предлагает прекрасные условия для дебетовых карт.

Банк публично признает ошибки сотрудников и даже готов загладить вину разнообразными компенсациями. За счет этого даже клиенты, столкнувшиеся с проблемами, обычно остаются довольны. К ТКС однозначно есть вопросы по обращению с персональными данными клиентов и слишком уж оперативной передаче долгов в коллекторские организации.

Но с людьми, которые приносят в банк деньги, а не занимают их, сотрудники Олежи обращаются максимально достойно. Пользователям не только предлагают компенсации, но и помогают разобраться в правилах и тарифных ограничениях человеческим языком. Причем все это осуществляется удаленно, без необходимости ездить в отделения. Поэтому и заслуженное первое место с солидным отрывом.

Топ-6. Тинькофф Банк

Рейтинг (2021): 4.62

Клиенты в своих отзывах называют Тинькофф одним из лучших банков. В отличие от других финансовых учреждений, программа у него только одна. Она сделана так, что вы сами настраиваете условия своего депозита. Минимальная сумма – 50 тысяч рублей, максимальная – 30 миллионов рублей. Срок вклада варьируется от 3 до 24 месяцев. Чем больше сумма и срок вклада, тем выше процент. Поэтому ставка колеблется от 3.55% до 5.24%. Но чтобы получить максимальный показатель, необходимо отметить в калькуляторе вклада значок «Повысить ставку по вкладу». Учтите, что при этом пополнить депозит при работе этой опции можно только в течение 30 дней после его открытия. В ваших силах продлить сроки, отказаться от депозита или перевести проценты на карту. Всем клиентам доступна услуга «Мультивалютный вклад». Так можно хранить деньги не только в рублях, но и в долларах или евро. И менять валюты по мере необходимости. Эта функция обеспечит сохранность деньгам, несмотря на колебания на валютном рынке.

Плюсы и минусы

- Гибкие условия открытия вклада, возможность управления

- Мультивалютный вклад

- Дебетовая карта банка в подарок

- Удобный личный кабинет, полный контроль за финансами

Пополнять можно только в течение месяца со дня открытия

Почему вклады нужно хранить в надежных банках

До момента открытия депозитного счета, клиент должен подумать не только о прибыльности, но и о сохранности денег. Главный критерий для выбора банка – наличие гарантий и ответственность менеджмента за вверенные средства. Для владельца крупной суммы тем более интересен надежный банк с хорошими процентами по вкладам, ведь процентный доход с большой суммы может послужить существенным подспорьем семейному бюджету.

Причины, по которым стоит хранить деньги в банке:

- Защита вклада. Средства, помещенные на депозит, будут надежно защищены как от самого владельца (соблазн необдуманных трат), так и от мошенников, от воровства, от инфляции и прочих негативных факторов.

- Доходность. Капитал не только хранится на счете, но и приумножается за счет начисления процентов. Размер процентного дохода зависит от условий конкретного банка.

- Страхование. В каком банке можно надежно и безопасно разместить собственные средства на депозит? Тот, который участвует в программе страхования и является участником системы страхования вкладов (ССВ). Деньги должны быть застрахованы и, в случае возникновения проблем в банковской системе, возвращены владельцу.

Решившись на открытие вклада, стоит учитывать возможные потери и проблемы, которые могут возникнуть, если выбрать ненадежный банк.

- Учреждение может прикрываться банковской деятельностью, а на самом деле оказаться микрофинансовой организацией с сомнительной репутацией.

- Некорректно составленный депозитный договор. В момент подписания договора клиент должен изучить условия открытия, пополнения, продления, закрытия и прочие нюансы. Некоторые банки могут обманывать вкладчиков и предлагать невыгодные условия либо превышать свои полномочия относительно взимания комиссий за обслуживание.

- При открытии депозитного счета финансовая организация обязана выдать второй экземпляр договора о вкладе на руки клиенту. Обязательно наличие подписей специалистов и синие печати. Если денежные средства внесены наличными через кассу, то сотрудник банка обязан выдать приходно-кассовый ордер. Это поможет получить страховые выплаты в случае возникновения проблем, связанных с отзывом лицензии.

- Неверный выбор банковского учреждения связан с рисками и может привести к долгому ожиданию возврата денежных средств. Владельцам крупных сбережений следует помнить, что страховой случай покроет убытки вкладчиков в размере не более 1 400 000 рублей.

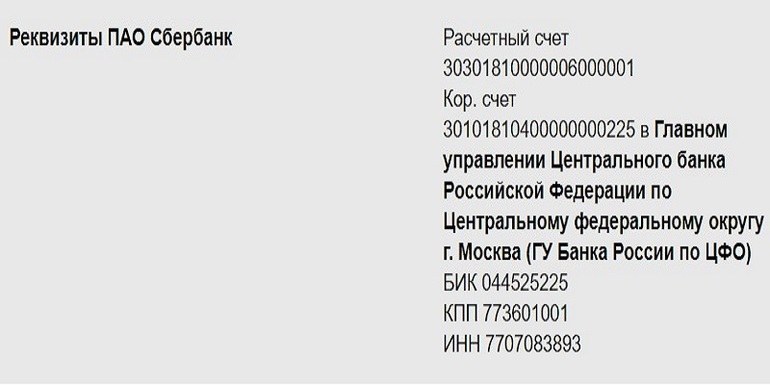

1 место — Совкомбанк

«Оформил кредит в Совкомбанке в 2018 году. По нему была подключена услуга “Гарантия минимальной ставки”. Конечно, за 2 года я забыл про это, вчера пришёл закрывать кредит, всё оплатил, а сегодня мне пришло СМС-сообщение о том, что вернули проценты. Был приятно удивлён: не каких-нибудь 5000 ₽, а целых 22 000 ₽. Думаю эти деньги потратить на покупку нового шкафа. Вчера также оформил ещё 1 кредит, но там уже по акции “Всё под 0”, буду соблюдать все условия и верну все проценты по кредиту. Всё честно, нет скрытых процентов, услуг. Порекомендовал Совкомбанк всем своим родным, близким».

Лучшие продукты банка

«Фишка» Совкомбанка — карта рассрочки «Халва», по которой можно получить беспроцентный кредит на покупки в магазинах — партнёрах банка. Период рассрочки зависит от магазина — обычно это до 10–12 месяцев. «Халву» можно использовать и как дебетовую карту, если положить на неё собственные деньги и оплачивать ими товары. За покупки можно получить кэшбэк 1–6%, а на остаток собственных средств на карте начисляется 4–5%. Выпуск и обслуживание карты — бесплатные.

В банке есть вклад «Зимний праздник с Халвой» со ставкой от 4,8% годовых (если положить деньги на 60 дней) до 6,2% годовых (если положить деньги на 1095 дней и каждый месяц делать минимум 5 покупок на сумму от 10 тысяч ₽ по карте «Халва»). Минимальная сумма вклада — 50 тысяч ₽.

Также в банке можно взять кредит «Прайм выгодный» со ставкой от 6,9% годовых. Сумма кредита — от 300 тысяч ₽ до 5 миллионов ₽, срок — от 12 до 60 месяцев.

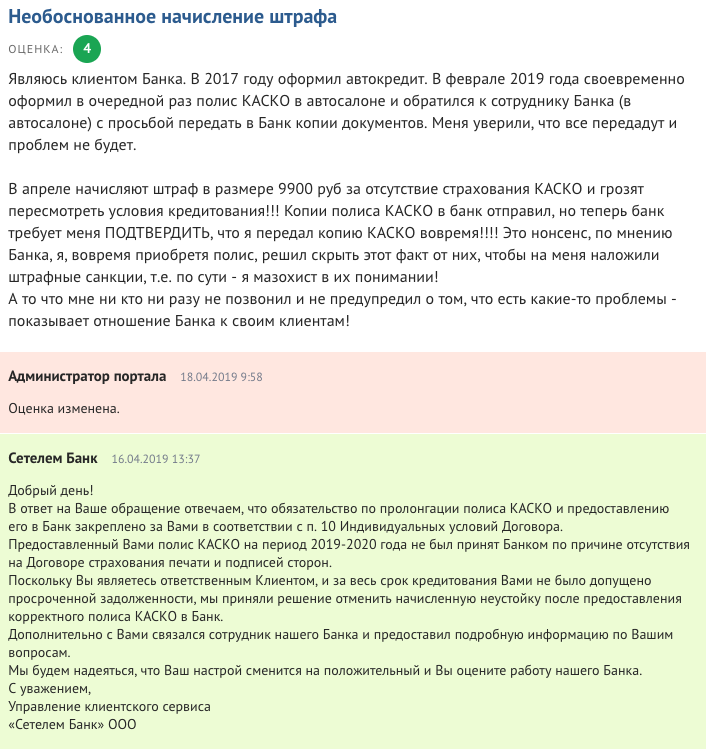

Сетелем банк

Небольшой банк, который специализируется на потребительских автокредитах. «Сетелем» достаточно лояльно относится к загубленному кредитному рейтингу и часто одобряет займы с адекватными процентами людям, которым в любом другом банке откажут. При этом даже к сомнительным заемщикам в банке нормальное отношение.

Даже по умолчанию тут достаточно прозрачные условия погашения, но когда возникают неувязки, людям помогают разобраться с проблемой при помощи подробных разъяснений с отсылками на законодательство. Никто не пытается никого кинуть или развести на штраф.

Так что если есть проблемы с кредитной историей, но хочется приобрести авто — обращайтесь.

Онлайн заявка на кредит наличными

Получите потребительский кредит без отказа на лучших условиях!

ТОП самых популярных предложений за последние 3 месяца:

Банк

Предложение

Максимальная сумма

Заявка онлайн

Займер

Займ на карту. Быстрое одобрение онлайн. Мгновенное получение не выходя из дома. Ставка от 0,35% в день

До 30 000 рублей

Получить деньги

Тинькофф

Кредитная карта Platinum. 0% годовых на все покупки по карте до 55 дней. Ставка от 12%

До 300 000 рублей

Получить деньги

Альфа-банк

Карта 100 дней без % по кредиту на покупки и снятие наличных. Выпуск карты бесплатно. 0 % на снятие наличных

До 300 000 рублей

Получить деньги

МТС Банк

Карта МТС CashBack. Кэшбэк 5%. Бесплатное обслуживание. 111 дней беспроцентный период.

До 299 999 руб.

Получить деньги

Халва

карта рассрочки. 0% за пользование рассрочкой до 12 мес. оформление и обслуживание

До 350 000 рублей

Получить деньги

Дебетовая карта «Польза»

До 10% годовых на остаток по счёту. 10% кэшбэк. 0 руб. за обслуживание

До 300 000 рублей

Получить деньги

Совкомбанк

Денежный кредит под 8,9%, на 12 месяцев

100 тысяч рублей

Получить деньги

Почта Банк

Еще один банк без автономных отделений, правда, тут их заменяет огромное количество филиалов «Почты России». За счет этого банк не только занимает второе место по количеству точек, но и показывает стремительные темпы роста. Уже сейчас по объему активов банк, основанный в 2016 году, занимает 26-е место.

«Почта Банк» нещадно демпингует, и предлагает чуть ли не самые выгодные ставки по кредитам. Другие банки, в которых можно получить заем по ставке ниже 10% можно пересчитать по пальцам одной руки, но в «Почте» это еще и дополняется достаточно высоким процентом одобрения.

Так как основная часть аудитории — пенсионеры и клиенты, обращающиеся за рефинансированием, новый игрок банковского рынка просто не может позволить себе мелкие «подлости», и обеспечивает достаточно прозрачные условия. Сотрудников «Почты» качественно инструктируют, и предлагают достойные надбавки за успешные операции. Поэтому у работников с мизерной зарплатой появляется мотивация решать проблемы клиента. Полная противоположность идеологии «Почты России».

Большая часть положительных отзывов — как раз случаи, где сотрудники банка помогали клиентам разобраться с тяжелым финансовым положением клиента и обеспечить достойные условия рефинансирования.

Восточный

Говоря о банке «Восточный», следует отметить сбор данных о заявителе. Огромные анкеты, которые обязывают пользователей заполнять при обращении, используются далеко не в тех целях, о которых говорится в соглашении между банком и клиентами.

Так, гражданин Андрей И., чья сестра брала здесь кредит и не выплатила, потому что умерла, выполнил все требования, прописанные в договоре, в частности:

- принес документ о смерти и справку от нотариуса,

- написал заявление под диктовку ответственного работника учреждения,

но при этом так и не сумел закрыть кредит. Мужчине по сей день звонят кредитные агенты и спрашивают, когда родственница вернет деньги.

Какие банки популярны, но не входят в сотню самых надежных?

Газэнерогобанк

Обратим внимание на тот момент, что популярность среди населения и высокое место в рейтинге надежности Центробанка России за 2021 год не являются взаимосвязанными показателями. Вызвано такое положение вещей несколькими факторами

Во-первых, банки с меньшим показателем надежности и размером активов зачастую предлагают больший процент по вкладам физических лиц, разрабатывают выгодные акции и кредитные предложения, что направлено на привлечение потребителя и привлекает его. Во-вторых, размер собственных активов банка может не дотягивать до уровня, необходимого для отнесения его к списку высоконадежных, и вызывать сомнения в способности учреждения правильно балансировать на рынке. Таким образом, ряд организаций, услуги которых востребованы у потребителей, не вошли в первую сотню надежных банков РФ.

Это, к примеру, Газэнерогобанк (85 позиция). Значение показателя активы нетто в 2021 году достигли 61969460 тысяч рублей (прибавка с 2020 года составила 36,32%). В своем регионе (Калуга) банк находиться на втором месте по нетто-прибыли.

На примере этого и ряда других кредитно-финансовых учреждений можно заключить, что отсутствие в ТОПе Центрального Банка не может послужить поводом для недоверия, если организация работает на рынке финансовых услуг уже достаточно долго, делает своим клиентам выгодные предложения и в полной мере устраивает их. С другой стороны, лидерство в рейтинге надежности не дает потребителю услуги максимально выгодных условий заключения договора банковского вклада или кредитования.

Впрочем, все банковские учреждения без исключения входят в состав Агентства по страхованию вкладов, то есть в случае банкротства банка его вкладчикам будут возвращены средства в размере до 1,4 млн рублей. Это является дополнительной гарантией сотрудничества.

Вывод: с рейтингом ознакомиться стоит, но окончательный выбор банка лучше делать из соображения подходящих лично вам условий предоставления финансово-кредитной услуги (выгодный процент или надежность вклада)

Рекомендуем обращать внимание на оптимальные сочетания указанных показателей