Каско в москве: расчет и сравнение

Содержание:

- От чего зависит стоимость полиса КАСКО

- Что дешевле: КАСКО или ОСАГО на автомобиль?

- Адреса самых выгодных страховых компаний

- Как произвести расчеты

- Что такое КАСКО?

- Не очень-то и надо!

- Почему цены на КАСКО сильно варьируются?

- Лицензии партнеров

- Какие ещё факторы могут повлиять на цену КАСКО?

- Вопросы и ответы

- Что такое КАСКО?

- ТОП-7 по надежности

- Где выгоднее всего оформлять КАСКО

- КАСКО у популярных страховщиков

От чего зависит стоимость полиса КАСКО

Цена такого страхового полиса складывается из множества факторов, и формула определения стоимости страховки КАСКО даже сложнее, чем формула стоимости ОСАГО.

В частности, на цену полиса влияют:

- Возраст водителя — в большинстве случаев КАСКО обойдется дороже водителям младше 21 года и старше 65 лет.

- Возраст автомобиля — страховые компании любят страховать новые автомобили и очень неохотно страхуют те транспортные средства, которые старше 10 лет.

- Продолжительность безаварийного стажа — очевидно, чем дольше водитель демонстрирует безаварийную езду, тем выше доверие к нему у страховой компании.

- Наличие автосигнализации и других противоугонных систем — автомобиль так или иначе должен быть защищен от угона сигнализацией, иммобилайзером и т.п. устройствами.

- Марка и модель автомобиля — даже если новые автомобили различных марок стоят примерно одинаково, стоимость страховки для них может отличаться разительно.

- Другие факторы — страховые компании могут учитывать и прочие моменты, вплоть до того, сотрудничали ли вы раньше с конкурентами данной страховой компании.

Что дешевле: КАСКО или ОСАГО на автомобиль?

Нередко начинающие автовладельцы задаются вопросом, что дешевле КАСКО или ОСАГО на автомобиль. Необходимо понимать, что он не совсем корректен. Это 2 совершенно разных вида страхования.

ОСАГО – страхование ответственности автовладельца на случай причинения вреда другим машинам или людям. Это обязательный вид страхования. Без полиса ОСАГО выезжать на российские дороги запрещено ПДД, а нарушителям грозит штраф.

КАСКО – страхование добровольное. По нему страхуется именно автомобиль конкретного человека на случай угона, повреждения и других ситуаций. Отсутствие полиса КАСКО не мешает ездить по дорогам России, а за его отсутствие к административной ответственности не привлекают. Но довольно часто при получении автокредита банки требуют застраховать кредитный автомобиль именно по программе КАСКО.

КАСКО всегда обойдется дороже ОСАГО по следующим причинам

- Разные суммы покрытия. По ОСАГО выплаты со стороны страховщика не превышают 400 тыс. р. за вред, нанесенный имуществу и 500 тыс. р. – за вред жизни или здоровью, а по КАСКО сумма покрытия напрямую зависит от цены авто и может достигать нескольких миллионов.

- Различные страховые случаи. Выплаты по ОСАГО предусмотрены только при ДТП, а по КАСКО их можно получить также в случае кражи, различных бедствий и других неприятных происшествиях.

- Разные подходы к регулированию цен. Стоимость полисов ОСАГО регулируется на уровне государства, а страховка новой или БУ машины по КАСКО осуществляется полностью по свободным рыночным ценам.

Адреса самых выгодных страховых компаний

Чтобы легче было обращаться в ту или иную страховую компанию из ТОПа, можно взять адрес и контактный телефон из специальной таблицы.

Страховые компании Москвы, находящиеся в ТОП-20 самых лучших организаций по экспертной рейтинговой шкале:

| № п/п |

Название страховой фирмы | Адрес компании в Москве | Телефон для справок и контактов |

| 1. | Росгосстрах | Ул. Киевская, д.7, Станция метро «Киевская». | 8 (800) 200-09-00 +7 (495) 926-55-55 +7 (495) 926-99-77 |

| 2. | СОГАЗ | Проспект Академика Сахарова, д.10. | +7 (495) 739-21-40 |

| 3. | Ингосстрах | Ул. Пятницкая, д. 12, стр.2. Станция метро «Новокузнецкая». | +7 (495) 956-55-55 8 (800) 100-77-55 |

| 4. | РЕСО-Гарантия | Проспект Нагорный, д.6. Станция метро «Нагатинская» и «Тульская». | +7 (495) 730-30-00 +7 (495) 956-25-85 |

| 5. | Альфастрахование | Ул. Шаболовка, д.31Б. Станция метро «Шаболовская». | +7 (495) 788-09-99 |

| 6. | Согласие | Ул. Гиляровскго, д.42, эт.1. Станция метро «Пр. Мира». | +7 (495) 739-01-01. Добавочные: 3551, 74555, 76434, 76789, 76676 или 76770. |

| 7. | Ренессанс Страхование | Дербеневская набережная, д.7. | 8 (812) 325-40-40 |

| 8. | Страховой Дом «ВСК» | Ул. Островная, д.4. | +7 (495) 727-44-44, +7 (495) 785-27-76 |

| 9. | СК «Альянс» | Озерковская набережная, д.30. Станция метро «Павелецкая» или «Новокузнецкая». | +7 (495) 232-33-33 +7 (495) 232-00-14 (факс) |

| 10. | ВТБ Страхование | Чистопрудный бульвар, д.8, стр.1, Станция метро «Чистые пруды» или «Тургеневская». | +7 (495) 644-44-40 8 (800) 100-44-40 +7 (495) 589-24-08 (факс) |

| 11. | Тинькофф Страъхование | Ул. 2-я Хуторская, д.38А, стр.36. | 8 (800) 755-80-00 +7 (499) 605-05-50 |

| 12. | Интач Страхование | Сущевский вал, д.18, Бизнес-Центр «Новосущевский». Станции метро «Савеловская», «Марьина Роща», «Рижская». |

8 (800) 444-44-44 |

| 13. | Югория | Ул. Бутырский вал, д.68/70, стр.7. | +7 (495) 970-10-70 |

| 14. | Транснефть | ул. Павловская, д.7, Бизнес-Центр «Павловский». | +7 (495) 995-01-23 8 (800) 100-01-23 +7 (495) 660-10-44 (факс) |

| 15. | МАКС | Бескудниковский бульвар, д.6, корп3. | +7 (495) 730-11-01, +7 (495) 968-43-96 |

| 16. | Либерти | Семёновская площадь, д.1А, Бизнес-Центр «Соколиная гора». | +7 (495) 644-45-85 |

| 17. | Уралсиб | Ул. Профсоюзная, д.56. Станция метро «Новые Черемушки». | +7 (495) 737-00-55 |

| 18. | Арсеналъ | Ул. 2-я Синичкина, д.9а, стр.10. | +7 (499) 277-79-79 +7 (499) 951-30-21 |

| 19. | Сбербанк Страхование | Ул. Павловская, д.7. | +7 (495) 139-21-29 8 (800) 555-55-57 |

| 20. | Зета Страхование | Можайское шоссе, д.5. | +7 (495) 961-22-41 8 (800) 700-77-07 |

У большей части страховых служб полисы можно оформлять не только с самовывозом или получением по обычной почте, но также и с доставкой на адрес, который в заявке укажет клиент.

Рабочее время практически во всех страховых организациях одинаковое – с 9:00 или 10:00 до 19:00, 20:00 в будние дни и с 11:00 до 16:00 или 17:00 – в выходные.

Некоторые страховщики готовы даже обслуживать потенциальных и своих клиентов круглосуточно. По крайней мере телефоны горячей линии всегда работают круглые сутки.

Для каких-то автомобилистов страховка по КАСКО в Москве является роскошью, а для каких-то – необходимостью.

Но не стоит обольщаться даже самым опытным водителям, будто они никогда в аварию не попадут. Москва – город с плотным населением, где обнаруживаются ежедневные не только пробки, но и ДТП на улицах столицы.

Как произвести расчеты

Самостоятельно выяснить цену полиса достаточно сложно. Это объясняется тем, что стоимость формируется с учетом многочисленных критериев. Она может отличаться в разных компаниях, даже если предлагаются совершенно одинаковые условия для страхования.

Факторы, влияющие на цену:

- Водительский стаж;

- Возраст транспортного средства;

- Наличие или отсутствие фиксированных нарушений ПДД;

- Специфика региона (криминогенная обстановка, климатические условия, частота стихийных бедствий);

- Наличие франшизы;

- Марка и модель авто (влияет на частоту угона);

- Наличие действующей противоугонной системы;

- Размер базовых тарифов для конкретного вида ущерба;

- Способ покупки и кредитная история (при автокредите).

Существуют формулы, позволяющие самостоятельно произвести расчет. При помощи такой процедуры можно выяснить, где самое дешевое КАСКО. Для надежности большинство компаний использует при определении стоимости полиса калькулятор, в который предварительно вводят все необходимые коэффициенты. Это позволяет существенно облегчить расчет и исключить возможные погрешности.

Что такое КАСКО?

КАСКО – это международный юридический термин, который применяется для обозначения любых транспортных средств – наземных, водных или воздушных. Термин пришел в Россию из Европы, а само название восходит к итальянскому слову «casco», который означает «борт» или «щит».

Покупая этот полис, вы можете застраховать ТС не только от ущерба и угона, но и защитить другое дорогое оборудование в авто – магнитолы, сигнализацию и т.д. И на этом преимущества страховки не кончаются:

Компенсация повреждений в ДТП – при этом неважно, кто стал виновником аварии, вы, третьи лица или стихийное бедствие. Страховая компания покроет восстановление автомобиля в любом случае.

Страховка только от угона автомобиля – или только от ущерба

Или все вместе. Если ваше транспортное средство входит в топ самых угоняемых, и при этом вы уверены в своих навыках вождения – выберите одну опцию. Если же автомобиль находится на охраняемой стоянке, то стоит отказаться от риска «Угон» в пользу страховки от нанесенного ущерба.

Страховую сумму можно установить по соглашению сторон, при этом она не уменьшится на протяжении всего срока действия документа.

Вы можете сами выбрать способ возмещения ущерба: выплата его в денежном эквиваленте или же полная оплата восстановления автомобиля в сервисном центре.

Незначительный ущерб можно компенсировать без предоставления справок из ГИБДД.

Дополнительные опции – урегулирование страховых случаев в сервисном центре, эвакуация ТС, помощь на дороге и т.д.

Что можно сказать о минусах? По мнению самих водителей, он только один – это цена. Купить полис и сэкономить очень сложно, поэтому многие страхователи решают отказаться от оформления этого документа. Однако многие банки при оформлении автокредитов требуют в том числе купить полис КАСКО, который редко обходится дешево. И желание водителей сэкономить только понятно.

Не очень-то и надо!

Существуют и другие нюансы, которые также влияют на стоимость страховки. Вызов аварийного комиссара, техническая поддержка, возмещение без справок, эвакуатор на случай ДТП — всё это услуги, от которых можно отказаться ради меньшей суммы в счете.

Также имеет смысл оговорить сервис, в котором автомобиль будет ремонтироваться при возникновении страхового случая: выбор обычного техцентра вместо авторизованного дилера поможет сэкономить ощутимую сумму. Более того, можно вообще отказаться от оплаты работы мастеров, оговорив исключительно возмещение стоимости запчастей, - так еще дешевле выйдет.

Почему цены на КАСКО сильно варьируются?

При выборе СК ориентироваться сугубо на стоимость страховки в корне неправильно. На это есть 3 основные причины:

- Узкая специализация. Многие страховые фирмы ориентируются на работу с определенными марками и классами автомобилей. Именно для их владельцев подбираются наиболее выгодные страховые пакеты. Для транспортных средств, не включенных в перечень, цены обычно завышенные.

- Разные коэффициенты рисков. Каждый страховщик по-разному рассчитывает этот показатель. К примеру, фирмы в Подмосковье применяют меньшие тарифы, за счет чего стоимость самого полиса значительно уменьшается. Чего не скажешь о столице – здесь все стоит дорого, включая страховые услуги. Поэтому обычно выгоднее оформлять сделку где-нибудь на периферии, нежели в крупных городах.

- Неоднородность страховки. Для каждого автовладельца содержание полиса разрабатывается в индивидуальном порядке. Сопоставить реальные цены можно, но только сравнив одинаковые по наполненности страховки. То есть при выборе СК надо узнавать не только цену КАСКО, но и что в страхование включено. Покупая самый дешевый вариант, следует понимать, что при наступлении определенных страховых обстоятельств, СК не покроет ущерб.

Лицензии партнеров

Новости страхования

Названы крупнейшие должники среди беглых банкиров

09.06.2021

Стало известно, сколько задолжали беглые банкиры. В АСВ раскрыли шокирующую цифру

ВТБ начал выплачивать возмещения вкладчикам «Заубер Банка»

07.06.2021

ВТБ начал выплачивать вкладчикам «Заубер Банка» страховое возмещение. Его общая сумма составит 1,6 млрд рублей, за ней смогут обратиться в ВТБ 2,6 тысячи вкладчиков.

Предложено ввести ОСАГО для пользователей кикшерингов и курьеров на электросамокатах

04.06.2021

Пользователей кикшерингов и курьеров на электросамокатах предлагают страховать по ОСАГО. Слишком много инцидентов с данным видом транспорта.

Какие ещё факторы могут повлиять на цену КАСКО?

Изменений в статистических данных российских автостраховщиков недостаточно, чтобы говорить о возможном резком увеличении стоимости полисов КАСКО. Но нет ли других факторов, способных повлиять на тарифы? Для ответа на этот вопрос нужно вспомнить, из чего складывается цена добровольной автостраховки.

- Отчисления в резервы на случай возникновения страхового случая.

- Расходы на ведение дела (содержание офисов, зарплата менеджеров).

- Комиссионное вознаграждение посредникам.

С отчислениями в резервы всё ясно: статистика свидетельствует, что нет резкого роста выплат и существенного уменьшения сборов по КАСКО, поэтому останавливаться на этом пункте нет смысла. Расходы же на ведения дела способны повлиять на уровень тарифов, например, при резком увеличении стоимости аренды офисных помещений, что вряд ли произойдёт в нынешних экономических условиях, поэтому не стоит опасаться роста цен из-за этого пункта.

Уровень комиссионного вознаграждения посредникам при оформлении договоров КАСКО давно стабилизировался: как правило, страховщики не платят агентам больше 20-30 процентов от страховой премии. Соответственно, и этот пункт можно отбросить.

Вопросы и ответы

Объект — авто-, мототранспорт, доп.оборудование (входящее и не входящее в заводскую комплектацию), имущественные интересы страхователя (выгодоприобретателя), гражданская ответственность за вред, причиненный жизни, здоровью третьих лиц.

Базовые пакеты — ответственность за все риски, за группу рисков, страхование ГО и владельцев ТС, от НС водителя и пассажиров.

Страховая сумма — лимит возмещения по каждому страховому случаю на период действия договора. При выплате возмещения страховая сумма не уменьшается.

Размер страхового тарифа — устанавливается соглашением сторон. Страховщик имеет право применять к базовым тарифам повышающие или понижающие коэффициенты.

Права, обязанности сторон, срок действия страховки, порядок выплаты возмещения и другие существенные условия установлены договором страхования, подписанного сторонами.

Факторы, влияющие на тарифы автостраховки:

- Марка, модель, возраст машины;

- Тип сигнализации;

- Место ночной парковки;

- Пол, возраст, водительский стаж страхователя;

- Цена ремонта и обслуживания ТС на СТО в вашем населенном пункте.

Также СК могут обратить внимание на семейное положение водителя, используют данные по текущему классу бонус-малус (из единой базы страховых историй ОСАГО). У нас на сайте есть online калькулятор расчета стоимости страховки для вашего случая

Для всех — ПТС, СТС.

Дополнительно для физлиц — паспорт собственника транспорта/страхователя (если он не является собственником ТС), доверенность от владельца автомобиля на подписание договора, водительские удостоверения всех лиц, которые будут вписаны в страховку.

Для юрлиц — свидетельство о регистрации, доверенность и паспорт лица, уполномоченного подписывать договор от имени юрлица.

Если оформляете полис КАСКО на авто в кредите/лизинге — сделайте копию договоров с банком, при покупке нового ТС в салоне — копию договора купли-продажи (если машина не поставлена на учет). Если страхуете защитные системы — предъявите паспорт доп. оборудования.

|

Основные отличия |

КАСКО |

ОСАГО |

|

Вид страхования |

добровольное |

обязательное |

|

Что покрывает |

риски повреждения, утраты ТС, гражданскую ответственность |

гражданскую ответственность водителя |

|

Кто получает возмещение |

владелец ТС |

пострадавший по вине водителя ТС |

|

Кто устанавливает цену полиса |

СК (самостоятельно утвержденные тарифы, ограничения, лимиты) |

СК (тарифы, лимиты, ограничения регулирует государство) |

При наличии КАСКО нужно оформить ОСАГО — обязательное страхование. Кредитный автомобиль целесообразно застраховать двумя видами страховки, чтобы максимально снизить риски и защититься от убытков.

В большинстве случаев одно из условий автокредита — оформление КАСКО в котором выгодоприобретатель — банк. Если кредитор не требует КАСКО, условия автокредитования существенно ухудшаются — большой процент, ограничения по сумме, сроку кредитования.

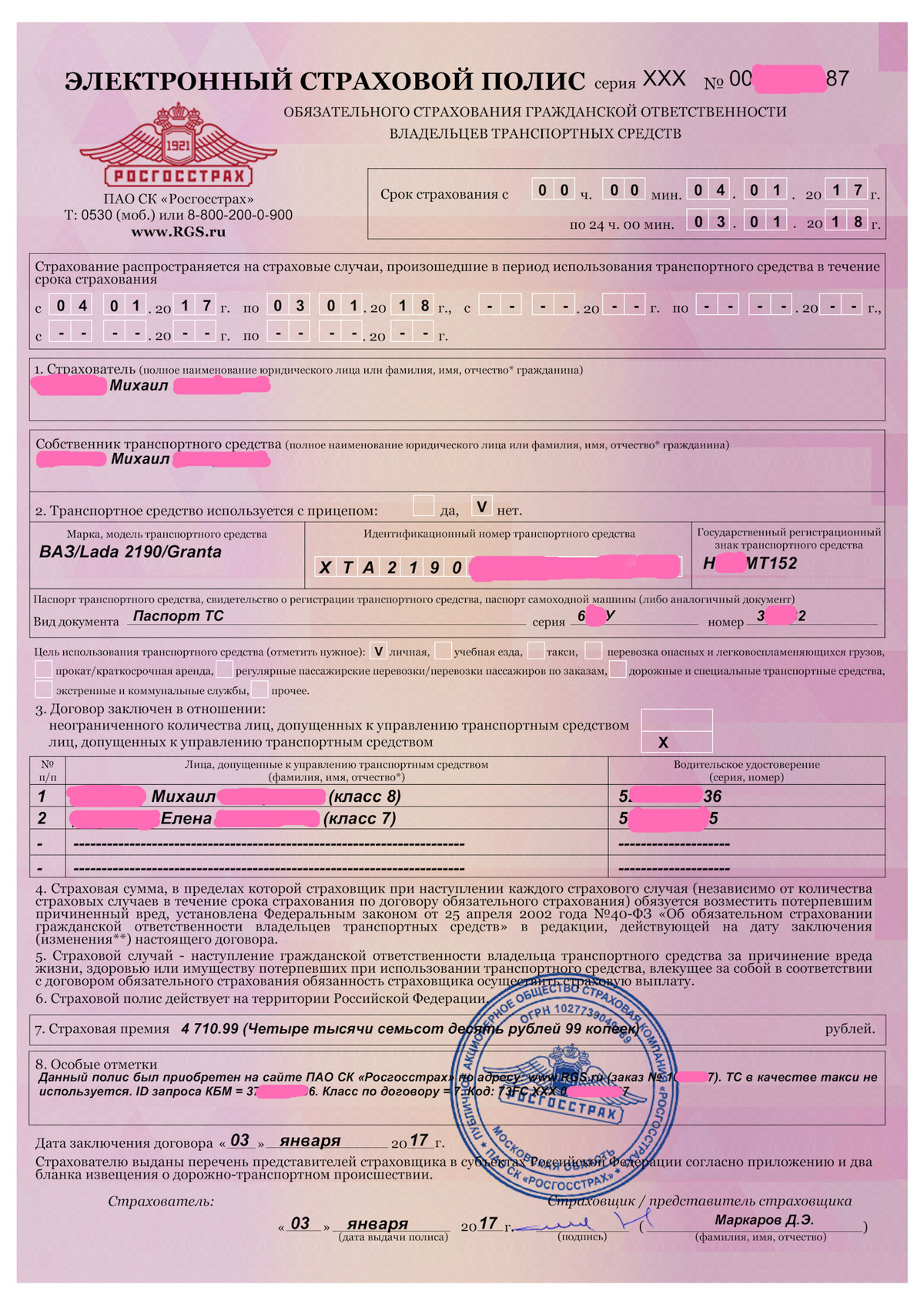

Бланк с защитными признаками (волокна, водяные знаки, штрих-код), с полным наименованием компании, реквизитами, логотипом. Сравните эти сведения с данными базы ЦБ. В полисе перечисляют информацию о водителях, автомобиле, риски, размер и форму возмещения. Страховку заверяют печатью компании и подписью лица, выдавшего документ.

РСА не ведет базу полисов для КАСКО, поэтому проверить подлинность можно только в той СК, где он был оформлен. Для этого нужно позвонить в службу поддержки страховщика и назвать номер полиса (указан на бланке), дату его покупки или номер ТС. Страховщик обязан сказать, есть ли в базе такой документ, застрахована ли такая машина в компании. Если страховку оформляете для машины онлайн, необходимо проверить адрес сайта — он должен совпадать с официальным.

Все электронные полисы ООО «СМП-Страхование» подписаны с использованием квалифицированной электронной цифровой подписи, удостоверяющей подлинность этого документа.

Для проверки подлинности полиса Вы можете воспользоваться сервисом удостоверяющего центра Крипто-ПРО.

Не обязательно. Инспектор ГИБДД не имеет права его требовать. Полис потребуется при оформлении компенсации ущерба в страховой компании при ДТП и других случаях, предусмотренных договором страхования.

Что такое КАСКО?

КАСКО – это международный юридический термин, который применяется для обозначения любых транспортных средств – наземных, водных или воздушных. Термин пришел в Россию из Европы, а само название восходит к итальянскому слову «casco», который означает «борт» или «щит».

Покупая этот полис, вы можете застраховать ТС не только от ущерба и угона, но и защитить другое дорогое оборудование в авто – магнитолы, сигнализацию и т.д. И на этом преимущества страховки не кончаются:

Компенсация повреждений в ДТП – при этом неважно, кто стал виновником аварии, вы, третьи лица или стихийное бедствие. Страховая компания покроет восстановление автомобиля в любом случае.

Страховка только от угона автомобиля – или только от ущерба

Или все вместе. Если ваше транспортное средство входит в топ самых угоняемых, и при этом вы уверены в своих навыках вождения – выберите одну опцию. Если же автомобиль находится на охраняемой стоянке, то стоит отказаться от риска «Угон» в пользу страховки от нанесенного ущерба.

Страховую сумму можно установить по соглашению сторон, при этом она не уменьшится на протяжении всего срока действия документа.

Вы можете сами выбрать способ возмещения ущерба: выплата его в денежном эквиваленте или же полная оплата восстановления автомобиля в сервисном центре.

Незначительный ущерб можно компенсировать без предоставления справок из ГИБДД.

Дополнительные опции – урегулирование страховых случаев в сервисном центре, эвакуация ТС, помощь на дороге и т.д.

Что можно сказать о минусах? По мнению самих водителей, он только один – это цена. Купить полис и сэкономить очень сложно, поэтому многие страхователи решают отказаться от оформления этого документа. Однако многие банки при оформлении автокредитов требуют в том числе купить полис КАСКО, который редко обходится дешево. И желание водителей сэкономить только понятно.

ТОП-7 по надежности

Основными критериями качества работы страховой компании являются надежность соблюдения обязательств и платежеспособность. В наш рейтинг самых надежных страховщиков вошли организации, у которых выплаты по КАСКО 2020 составили крупные суммы.

Ингосстрах

Старейшая в стране компания стабильно входит в десятку лучших страховщиков РФ. Стоимость полиса дороже, чем у других страховщиков, но этот недостаток компенсируется обязательностью выплат и уровнем сервиса. Большие скидки по страховке получают водители пенсионного возраста, многодетные родители и владельцы авто со стажем вождения выше среднего. Дешевле обойдется КАСКО также для тех, кто установил на машину мониторинговую систему слежения.

Альфа Страхование

У компании высокий экспертный рейтинг. Финансовая устойчивость страховой группы, основанной в 1992 году, предполагает стабильные выплаты и оптимальное качество услуг. Неагрегированные выплаты, применяемые компанией, не приводят к уменьшению общей суммы после оплаты каждого страхового случая. Страховщик не накладывает ограничения на количество эвакуаций с места происшествия. Для автовладельцев, не планирующих дальние поездки, можно получить скидку при ограничении пробега.

РЕСО Гарантия

Группа основана в 1991 году и за прошедшие годы заслуженно заняла ведущую позицию на рынке поставщиков услуг страхования. Предлагается широкий перечень страховых случаев и возможность установки противоугонных устройств с большими скидками. В случае повреждения автомобиля, компания направляет владельцев в авторизованные сервисные центры с гарантированным качеством обслуживания.

Росгосстрах

Крупнейшая страховая компания предоставляет полный спектр услуг по КАСКО. Сумма выплат по итогам предыдущего года составила 35 млн рублей. Группа предоставляет рассрочку на два и три взноса, разрешает вносить платежи поквартально. Росгосстрах оперативно направляет поврежденные автомобили на ремонт, но на получение компенсации уходит много времени.

ВТБ Страхование

Полис КАСКО, оформленный в ВТБ, представляет собой сбалансированный страховой продукт, а выплаты по нему производятся быстро и без учета амортизации деталей. Компания возмещает расходы, связанные с получением травм или оплатой адвоката. На сумму до 30000 рублей можно застраховать вещи, находящиеся в машине. При заключении сделки онлайн — скидка в 5 процентов.

ВСК

Страховщик предлагает выгодные условия для водителей, в том числе, с небольшим стажем вождения. Заключить сделку можно как для автомобилей, находящихся на территории РФ, так и в странах СНГ, Европы, в Китае или Турции. Компания оформляет полисы КАСКО с учетом индивидуальных потребностей клиента — в перечень страховых случаев заносятся только те, которые выбрал пользователь. Контакт-центр страховщика обеспечивает круглосуточную экстренную эвакуацию авто. Хороший выбор автосервисов для страхового ремонта позволяет быстро восстановить автомобиль в любом регионе России. Проблемы решаются быстро, но выплата компенсаций затягивается из-за бюрократических проволочек.

Согаз

Основным направлением деятельности компании является корпоративное страхование — в этой сфере группа имеет солидную репутацию. Для физических лиц также предоставляется полный пакет услуг. В полисе предусмотрено два случая – ущерб и угон, причем, страховая сумма может быть общей или раздельной для каждого риска. На стоимость договора влияет стаж вождения и количество лиц, пользующихся машиной.

Где выгоднее всего оформлять КАСКО

Действующие на территории Москвы страховые компании исчисляются десятками. При этом каждая организация заявляет, что её условия самые лучшие и выгодные, с ними вы будете в полной безопасности и под надёжной финансовой защитой.

Но под громкими лозунгами и яркими вывесками часто скрываются серьёзные проблемы, очевидные недостатки и банальные попытки обмануть доверчивых автовладельцев.

Выгодное приобретение полиса КАСКО не подразумевает исключительно низкую стоимость страховки. Чаще всего именно привлекательной ценой компании завлекают клиентов, после чего последние сталкиваются с целым рядом проблем и неприятностей. Экономия здесь должна быть разумной, сочетающейся с другими, куда более важными критериями выбора, нежели цена.

Если вы хотите действительно выгодно оформить себе страховой полис по системе КАСКО в одной из компаний в Москве, отталкивайтесь от нескольких важных критериев выбора.

- Наличие лицензии. Это первое, что нужно проверять. Причём многие путают лицензию на общую деятельность как страховой компанией, и специальную лицензию, подтверждающую право оформлять КАСКО. Не у всех она есть, но организации при этом продолжают предлагать свои полисы добровольного страхования. Это прямое нарушение закона и огромный риск для клиента.

- Количественные и качественные показатели. Их можно определить по различным рейтингам и аналитическим данным. Они формируются экспертными агентствами, профильными организациями, банками и пр. Если компания находится на высоких позициях в рейтингах, их стоит рассмотреть.

- Показатели деятельности компании. Сюда можно отнести уставной капитал, страховые резервы и прочие параметры. Такая информация должна быть в открытом доступе. Обычно на официальных сайтах самих страховщиков.

- Разветвлённая сеть. Чем больше у страховой представительств в разных городах и регионах, тем выше финансовая стабильность и лучше динамика развития. Если компания представлена буквально одним офисом, да ещё и без вывески, им доверять точно нельзя.

- Стоимость. Хотя цены на КАСКО на правительственном уровне не регулируются, в отличие от ОСАГО, существуют усреднённые показатели. Если предложение от компании очень заманчивое и существенно отличается от аналогичных полисов других организаций, это повод задуматься о надёжности и честности страховщика. Чрезмерно низкие цены должны стать основанием отказаться от услуг.

Как видите, цена полиса по системе КАСКО играет далеко не ключевое значение, и не определяет выгоду сделки. Действительно выгодным КАСКО будет в том случае, если страховая компания окажется надёжной, со стабильными прогнозами, большим уставным капиталом и страховым резервом, множество офисов и отделений, а также со средними рыночными расценками на предоставляемые услуги в области автострахования.

КАСКО у популярных страховщиков

В каких страховых компаниях наиболее выгодные тарифы? Для сравнения цен, можно воспользоваться онлайн-калькулятором. Интернет-сервисы быстрого сравнения продуктов СК позволяют быстро сравнить хотя бы приблизительные расценки.

Впрочем, и здесь могут возникнуть некоторые сложности. Дело в том, что каждая страховая компания старается предложить несколько выгодных программ и тарифов, чтобы каждый потребитель смог найти что-то для себя. К тому же, учитываются и региональные поправки, о которых мы говорили раньше

Стоит взять во внимание и специализации СК: часто страховщики специализируются только на определенном классе автомобилей

Популярностью среди страхователей пользуются следующие компании:

- Тинькофф Страхование,

- Росгосстрах,

- РЕСО,

- Ренессанс Страхование,

- Согаз,

- ВТБ Страхование,

- Страховая компания МАКС,

- Интач,

- Альянс.

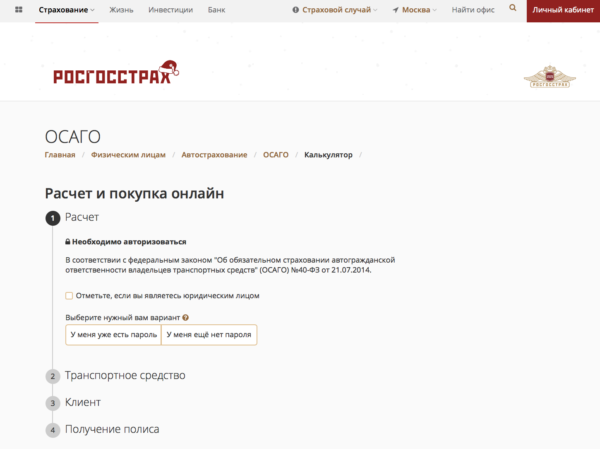

Многие автолюбители обращаются в Росгосстрах. Онлайн-сервис этой компании позволяет рассчитать стоимость страхования с учетом индивидуальных потребностей. К тому же, компания предлагает разнообразные программы, среди которых – полис для новичков или страховка, покрывающая выплаты, не включаемые в ОСАГО.

Расчет страховки в РЕСО позволяет получить три суммы: стоимость полного полиса, страховка от ущерба и страховка только от хищения. При этом в РЕСО неуплата очередного взноса не приведет к мгновенному расторжению договора – у клиентов есть 15 льготных дней, в течение которых можно произвести оплату.

Быстрый расчет стоимости страховки – не единственный плюс онлайн-калькуляторов. Вы можете оформить полис страхования КАСКО онлайн, даже не переходя на другую страницу. Перенос многих операций в интернет позволяет автовладельцам не беспокоиться о потраченном на поездки в офисы страховых компаний время и вовремя делать взносы, чтобы избежать сложностей на дороге.

Сравнив предложения, вы сможете выбрать наиболее привлекательное для вас. Уточнить информацию о заинтересовавшей вас организации вы можете, почитав отзывы о страховых компаниях в Подольске, при помощи которых можно оформить КАСКО.