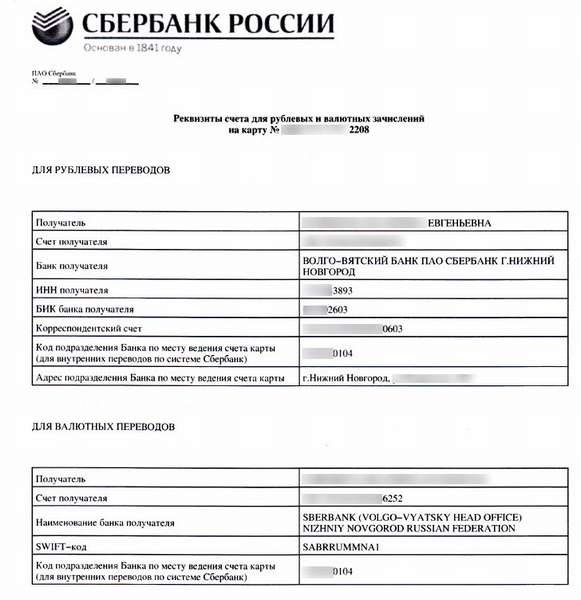

Что такое санация банка и какие последствия несет для вкладчика

Содержание:

- Что такое санация

- Какие действия приводят к санации банка

- Как происходит санация

- Санация: что это за процедура и для кого она может быть применена

- Что такое санация

- В чем заключается суть санации банков

- Чем отличается внешнее управление от реабилитационной санации

- Как государство участвует в санации банков

Что такое санация

Прийти к краху, банк мог по разным причинам:

- Неграмотные и некорректные решения руководства.

- Неопытные сотрудники.

- Нестабильная ситуация на рынке, с которой банк не в силах был справиться.

- Недостаток финансового роста банка, вследствие чего, его утеснили другие конкуренты.

Причин для падения даже самого большого банка может быть много, как и их решений. Владельцу банка нужно всего лишь выбрать одно из них и двигаться в этом направлении.

Сейчас мы рассмотрим основные причины банкротства банка и их решения.

Причины:

Руководство.

Обычно, главной причиной развала банка является его руководство, ведь именно оно принимает ключевые решения, принимает на работу сотрудников, вносит корректировки в устав банка и договаривается о сотрудничестве с партнерами.

Если банком руководит явный дилетант, ему может прийти конец при первом же неправильно принятом решении. С другой стороны, такого человека могут обучить всем тонкостям руководства банком его сотрудники или близкие люди из жизни.

Если же банком руководит падкий к деньгам человек, он просто будет воровать у своего же предприятия и в итоге все сведется к тому, что его работа будет приносить ему один сплошной убыток. Никто из тех, кто ворует деньги у своего предприятия, не задумывается о том, что он мог бы получать намного больше, и при этом ему не нужно было придумывать никаких схем для того, чтобы провернуть свои махинации по воровству денег у собственного банка.

Бизнесмен может просто вкладывать в свое предприятие больше собственных сил и денег. Если найти правильный подход к делу, даже канцелярский магазин начнет приносить весомую прибыль и при этом не нужно будет ни у кого воровать.

Наш менталитет, построенный на лжи и воровстве нужно в корни менять и формировать новый, построенный на открытости и прозрачности. Иначе наша страна так и будет оставаться на первых местах в рейтинге «коррупционеров» и «взяточников».

Сотрудники.

Когда вы принимаете человека на ответственную должность в банк, например, на должность главного менеджера или управляющего, проследите за тем, чтобы его резюме и биография были чистыми, а сам он вызывал доверие и исключительно положительные эмоции. Так же, прежде чем, поставить этого человека на руководящий пост, убедитесь в его грамотности и совестливости.

Каждый человек может украсть, каждый может подставить, каждый может оплошать, поэтому вы не будете застрахованы от человеческого фактора никогда, даже если вы возьмете на работу американского специалиста с 20 летним опытом работы в финансовой сфере и с безупречной репутацией.

Вам просто нужно снизить шанс того, чтобы вам попался именно такой человек. Тогда вы сможете надеяться на преданного и верного вам сотрудника, и на высокую прибыль вашего банка.

Всегда важно помнить о том, что неопытный или вороватый сотрудник на любой должности, может принести много проблем, а если его поставить на руководящую должность, можно огрести по полной программе. Самое малое это лишение лицензии, причем бессрочно

Конечно, после карьеры в сфере банков, вы сможете уйти в другие области, но ваша профессиональная репутация будет подмочена и восстановить ее будет крайне трудно.

Рынок.

Как вам известно, уже с детства – все в этой жизни переменчиво, и ситуации на рынке это касается в первую очередь. Ситуация на рынке зависит от многих признаков: экономическое положение страны, спрос на ту или иную услугу, или товар и так далее.

Например, вследствие определенных обстоятельств, на рынке может упасть спрос на взятие кредитов. Это может произойти в период масштабной вирусной инфекции, спада на мировом рынке, при неправильных действиях самих банков.

Всегда важно понимать, что когда у людей нет денег на покупку еды, они не будут брать кредит в банке, потому что им потом не будет за что его отдать. В такие моменты важно не потерять самообладание и попытаться хоть как-то стабилизировать ситуацию

Например, можно снизить процентную ставку по кредиту.

Какие действия приводят к санации банка

За последние 10 лет в России прошли три крупных волны банковских кризисов, в результате которых государству пришлось прибегать к искусственной стабилизации финансовой системы.

2008-2009 годы. В этот период лопнули несколько крупных мировых биржевых «пузырей», сжались рынки во многих отраслях, а банки «кормившиеся» на них (например, Глобэкс, обслуживавший строительный бизнес своего владельца Анатолия Мотылева), вынуждены были прибегнуть к помощи государства.

В 2009-м и в течение нескольких последующих лет были санированы с разной степенью успешности банки «Российский капитал», «КИТ Финанс», ВЕФК и другие. Многие эксперты считают, что причины нынешних проблем в банковской отрасли имеют корни именно во временах первого крупного кризиса, когда у ЦБ и АСВ еще не было достаточного опыта санации проблемных банков, а привлечение крупных частных инвесторов к финансовому оздоровлению не всегда было продуманным.

2014-2015 годы. После введения международных санкций, в том числе против банковской системы РФ, доступ к недорогим деньгам на внешнем рынке капиталов для многих кредитных организаций закрылся. Это стало причиной «гибели» десятков банков, другие были взяты на буксир более крупными «коллегами» и государством в лице ЦБ и АСВ. Среди наиболее крупных оздоровлений, начавшихся в данный период, отметим НБ «Траст», Уралсиб, Мособлбанк, «Таврический» и несколько небольших кредитных организаций, финансовые дыры в которых порой превышали их собственный капитал в несколько раз.

Получается «дыра» в балансе размером в 95 миллионов. Иногда предмет залога и вовсе не существует или имеет нулевую стоимость. Причинами «дыр» могут быть рискованные инвестиции денег вкладчиков в паевые инвестиционные фонды: планируемые доходы оказываются отрицательными и финансируются за счет собственного капитала, увеличивая отрицательный баланс.

Или слишком высокие проценты по вкладам, когда доходность старых депозитов обеспечивается за счет привлечения новых клиентов. Рано или поздно этой пирамиде, а заодно и благополучию банка приходит конец.

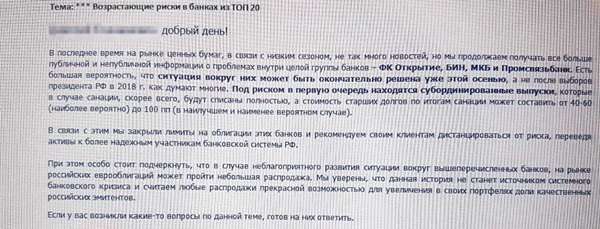

2017 год. В текущем году банковскую систему постиг принципиально новый недуг: под ударом оказались системообразующие банки, которые ранее сами выступали санаторами более мелких кредитных организаций. И «Открытие», и Бинбанк входят в первую десятку российских банков по размеру активов.

Их финансовым оздоровлением занимается непосредственно Центробанк, в котором в 2017-м создана специальная структура для спасения таких масштабных участников рынка – уже упоминавшийся ФКБС (Фонд консолидации банковского сектора).

Руководство ЦБ РФ не исключает, что в ближайшие месяцы помощь может понадобиться и некоторым другим членам ТОП-30 российского банковского бизнеса.

Основные причины, приводящие к необходимости оздоровления банков:

- Действия менеджмента по инвестированию капитала: приобретение проблемных активов, ставка на рискованные финансовые инструменты (например, в 2009-м немало банков погорели на РЕПО – купле/продаже ценных бумаг с обязательством обратной продажи/выкупа), непродуманное участие в санации других банков (и «Российский капитал», и «Открытие», и Бинбанк не справились в том числе с оздоровлением «коллег», переоценив свои возможности).

- Отток средств из-за рыночной паники. После первых же сообщений о проблемах у банка клиенты стараются закрыть депозиты. В случае с «Открытием» это привело к потере в течение 3 месяцев почти 30% основного капитала.

- Вывод средств собственником или менеджментом с мошенническими намерениями. Такую схему использовало, в частности, бывшее руководство Банка Москвы и банка «Югра», да и в большинстве других проблемных банков подобные случаи в большей или меньшей степени имеют место.

- Внешняя или внутренняя рыночная конъюнктура. Из приведенных выше данных мы видим, что каждая волна проблем банковской системы совпадала с экономическими кризисами – на мировом или российском рынке.

Как происходит санация

Сначала – пример реального оздоровления, который до сих пор на слуху. Летом 2017 года стало известно о серьезных проблемах в банке «Открытие». Предшествующие этому события развивались так:

- 2015 год. «Открытие», крупнейший частный банк в РФ, занимающий 8 место в рейтинге ЦБ с активами почти в 3 триллиона рублей, взял на санацию банк «Траст», получив от Центробанка на эти цели 127 миллиардов рублей. В декабре того же года ФК «Открытие», единственный из российских банков в условиях санкций, смог привлечь синдицированный кредит от пула международных инвесторов на 185 миллионов долларов. Эти средства были использованы для дальнейших поглощений.

- 2016 год. Средств на санацию «Траста» не хватило, владельцы банка «Открытие» обратились в ЦБ с просьбой предоставить дополнительно 50 миллиардов рублей. Деньги выделены не были, однако банк не стал пересматривать стратегию на активную экспансию.

- Апрель 2017 года. Банк «Открытие» начал процесс приобретения ведущей компании страхового рынка РФ – «Росгосстраха», показавшего за 2016 год убытки в 33 миллиарда рублей.

- Май 2017 года. Аналитическое кредитное рейтинговое агентство (АКРА) понизило рейтинг банка с ВВ- до В+.

- Июнь 2017 года. Вкладчики-инсайдеры (топ-менеджмент банка и др.) начали выводить средства с депозитов.

- Июль 2017 года. АКРА опубликовало очередной рейтинг, в котором «Открытие» удостоилось рейтинга ВВВ- (плохое качество активов). Это автоматически прекращало возможность работать с бюджетными средствами и деньгами негосударственных пенсионных фондов, что разом лишило банк около 100 миллиардов рублей .

- Август 2017 года. Сотрудник УК “Альфа-капитал” в очередной рассылке для клиентов сообщил о проблемах с ликвидностью в четырех банках, в том числе в «Открытии». Отток вкладов приобрел лавинообразный характер. Всего с 1 июня по 24 августа физлица вывели из банка около 630 миллиардов рублей. Собственники банка обратились в ЦБ РФ с просьбой о поддержке. 29 августа Центробанк принял решение о санации «Открытия», после чего ввел временную администрацию, в составе которой сотрудники Банка России, ВТБ24 и незадолго до этого образованного Фонда консолидации банковского сектора.

В сентябре председателем правления «Открытия» назначен бывший глава ВТБ24 Михаил Задорнов. Одновременно Центробанк через указанный фонд внес на депозит в «Открытии» 330 миллиардов рублей для того, чтобы банк без проблем мог рассчитываться с вкладчиками.

В обмен в управление ФКБС переданы 75% акций «Открытия». Прежние владельцы смогут сохранить свои 25% только если в их прошлых действиях не будут обнаружены попытки намеренного ухудшения положения банка. Дальнейшая финансовая помощь со стороны Центробанка будет выделяться по мере необходимости.

После санации, по словам председателя ЦБ Эльвиры Набиуллиной, планируется публичное размещение госпакета акций банка на бирже. Прочие активы ФК «Открытие» – СК «Росгосстрах», НБ «ТРАСТ», «Росгосстрах Банк», банки «Точка», Рокетбанк. НПФ «Лукойл-гарант», «НПФ Электроэнергетики» и «НПФ РГС» продолжают работу в обычном режиме, но по итогам санации тоже сменят собственников.

Санация «Открытия» – классический пример подобной процедуры. Полный же список мер по оздоровлению финансового состояния банков содержится в статье 189 Закона № 127-ФЗ. Он включает:

- кризисное инвестирование в активы банка (финансовая помощь) со стороны его собственников, Центробанка, ФКБС, АСВ или других банков. В этом случае на счетах проблемной кредитной организации размещают депозиты на срок от полугода под ставку рефинансирования ЦБ. Также в данную категорию входит отсрочка исполнения кредитных обязательств банка, предоставление банковских гарантий для новых кредитов и временный отказ от выплаты дивидендов. Скажем, Бинбанк до последнего момента финансово поддерживал один из его владельцев, Микаил Шишханов, распродававший личные активы и вкладывающий средства в ликвидность своего главного детища. Сейчас в Бинбанк вкладываются деньги ФКБС. Для Банка Москвы спасителем стала группа ВТБ, а банки «Глобэкс» и «Связь-банк» были реанимированы Внешэкономбанком. Практически во всех случаях санация не обходится без привлечения государственных средств, но об этом ниже.

- продажа или передача другим лицам проблемных и рискованных активов. Например, Банк Москвы в процессе санации был разделен на две части, одна из которых вошла в состав ВТБ24, а вторая продолжила оздоровление.

- изменение структуры и принципов управления банком.

- увеличение собственного капитала банка до уровня, установленного нормативом ЦБ.

- другие меры оздоровления финансового состояния банка.

Санация: что это за процедура и для кого она может быть применена

Санация другими словами – это оздоровление. Отсюда становиться понятным, что такая процедура призвана улучшить состояние того субъекта хозяйственной деятельности, на которого она направлена.

Санация банка в свою очередь – это комплекс мероприятий финансового, управленческого, организационного и других направлений, призванных улучшить экономическое и финансовое состояние банка с целью не допустить отзыва лицензии и инициирования процедуры банкротства.

Но многие, в том числе и представители банковской сферы, ошибочно полагают, что санация – это как способ, который всегда поможет и выручит в трудную ситуацию. Это не так, и совсем не так. Процедура может быть внедрена в исключительных случаях и не для всех участников финансового рынка. Поэтому надеяться на такую помощь от государства не стоит.

Как правило, санация проводиться только для тех финансовых учреждений, которые соответствуют одному из следующих критериев:

- Банк является ведущим в данном регионе, он задает стратегию финансового развития региона, а поэтому его ликвидация может повлечь за собой необратимые последствия для других более мелких финансово-кредитных организаций и привести к финансовому коллапсу отдельной территории;

- Проблемы, которые выявлены в текущем периоде, не являются результатом неэффективной управленческой деятельности. Они не наблюдались в предыдущих отчетных периодах. Дисбаланс в финансовой деятельности на данный момент вызван влиянием факторов макроуровня, в том числе и паникой населения, когда осуществляется почти полный отток депозитных ресурсов клиента.

Главным нормативно-правовым актом, который регулирует данное направление, является Федеральный Закон «О несостоятельности (банкротстве) кредитных организаций

В каких случаях процедура может быть инициирована

Оздоровление – это всегда помощь и возможность, но она не предоставляется всем без исключения. На уровне законодательства определен перечень тех критериев, при достижении которых директор банка может подать ходатайство об инициировании процесса.

Критерии, которые позволяют банку попросить помощи:

- Предоставленные со стороны Банка России рекомендации сменить аппарат управления вместе с руководителем не были приняты;

- Существует большая угроза отзыва лицензии на осуществление банковской деятельностью;

- Нет возможности по требованию кредиторов в течение 7 дней погасить все свои обязательства перед ними. Или за последнее время банк потерял возможность отвечать критериям кредиторов;

- За последний месяц выявлен факт уменьшения уставного капитала, размер которого зафиксирован уставными документами;

- Капитал не отвечает нормативам достаточности капиталов, которые установлены Центральным Банком для конкретного региона и периода;

- Текущая и долгосрочная ликвидность банка не отвечает установленным нормативам. При этом разница в уровне ликвидности составляет не менее 10% от установленных стандартов, которые утверждены Центральным Банком;

- Нарушены нормативы достаточности, а также значительно уменьшены все виды капитала в пределах, чем более 20%. Капитал может быть уставным, дополнительным, резервным и т.д. Оценивается общий размер капитала за последние 12 месяцев, находиться его максимально достигнутый размер и сравнивается с текущим состоянием. Если разница составляет более 20%, то это является основанием для введения процедуры оздоровления.

Как было уже сказано ранее, регулятором в области финансовой политики банков выступает Центральный банк государства в лице Банка России. Он может самостоятельно инициировать процедуру за счет того, что на него возложены функции по отслеживанию ситуации финансовых учреждений. В свою очередь банки систематически готовят квартальные и ежегодные отчеты, финансовую отчетность и другие документы, позволяющие оперативно отреагировать на изменения в платежеспособности и ликвидности финансового учреждения.

Но при этом необходимо знать, что даже при крупных проблемах у банка и его важной роли в общей финансовой системе региона, если он получил лицензию не позже, чем 2 года назад, то он не может получить право на провидение санации

Что такое санация

Комплекс организационных и денежных операций, с целью возвращения платежеспособности финансовой организации, называется санирование.

Эта процедура заключается в комплексе мер, сокращающих издержки, устраняющих рисковые операции и другие.

Полный перечень проводимых мероприятий во время санации описан в правоустанавливающих документах и нормативных актах:

- проведение реструктуризации существующей кредитной задолженности банка;

- сокращение количества отделений банков;

- увольнение части персонала, работающего в финансовой организации;

- рационализацию структуры банка.

Зачастую она осуществляется вместе с реорганизацией учреждения и назначением в неё временного управляющего.

По действующему законодательству процедура оздоровления, для восстановления корректной работы банка, осуществляется страховым агентом, с которым у банка заключено соглашение о страховании вкладов.

Кто принимает решение о санации банка

Проводят санирование банка также по его самостоятельному решению либо на основании полученного от ЦБ РФ предписания, на основании обращения агентства страхования вкладов.

Процедура актуальна, когда по прогнозам проведение таких мероприятий позволит не допустить банкротства финансовой организации и сохранить её «наплаву».

Как происходит санация проблемных банков? Каков ее механизм? Ответы в этом видео:

https://youtube.com/watch?v=Yh3qnWTeOl8

Эту процедуру назначают тем банкам, деятельность которым оказывает существенное влияние на экономику всего государства либо отдельного региона.

По завершению «оздоровления», такая организация продолжает функционировать, однако с другим названием и новым собственником.

Обычно санируемые банки являются финансовыми компаниями, которые продолжительный период времени исправно работали, но по причине определенных обстоятельств были вынуждены нарушить свои обязательства, когда на их счету осталось недостаточности денежных средств, для совершения операций.

Это становится причиной снижения их ликвидности. Успешной считается проведенная санация, когда в результате было предотвращено банкротство учреждения, а также характеристики были восстановлены до корректного уровня.

Основания для санации

Главные причины инициализации проведения восстановительных процедур, для нормализации работы банка – это:

- Если в течение полугода при неоднократном обращении заемщика в банк, последний не выполнял его требования, в плане погашения задолженности;

- Неоднократное игнорирование требований и обращений кредитора;

- Не проведение финансовых операций по обязательным платежам более 3 дней, спустя дату, установленную по графику платежей, если причиной этого является отсутствие денежных средств;

- Снижение уровня банковского капитала за год на 20% и более;

- Уменьшение размера остатка средств до уровня, ниже уставного капитала;

- Нарушение действующих нормативных требований, касательно размера капитала, находящегося в собственности банковской организации;

- Не соблюдение нормативных показателей уровня платежеспособности.

Что делать представителям банка при выявлении нарушений

В случаях, когда руководством банка было самостоятельно выявлено одно или несколько признаков, указывающих на нестабильность финансовой организации, они должны своим решением инициировать процедуру санации.

Схема санации банков. Фото: kredituysa.ru

Схема санации банков. Фото: kredituysa.ru

Алгоритм их действий состоит в следующем:

- Своевременное выявление причины, которая снижает ликвидность;

- В течение десяти дней с момента обнаружения проблемы, руководство банка направляет владельцам материалы, по поводу способов и конкретных мероприятий, которые предполагается применять для санации;

- За пять дней с момента написания ходатайства, требуется уведомить об этом ЦБ РФ;

- Собственники принимают решение о санации;

- Дальше происходит разработка плана «оздоровления», реализуя который устранятся проблемные моменты (при положительном решении);

- При отказе собственников инициировать необходимые мероприятия «оздоровления», руководитель учреждения должен подать ходатайство непосредственно в Центральный Банк для инициации процедуры с их стороны.

Что могут контролирующие органы

Главные инстанции, которые контролируют деятельность кредитных организаций – это:

- Центральный Банк (ЦБ);

- Агентство страхования вкладов (АСВ).

Полномочия данных организаций заключаются в контроле порядка осуществления всех финансовых и кредитных операций и определение уровня ликвидности банка.

До начала процедуры санации обычно проводятся мероприятия, направленные на выявление возможных признаков нестабильности. Инициировать их может сам банк либо контролирующие органы.

В чем заключается суть санации банков

Санация банка – это, прежде всего, устранение тех причин, которая привела банк к ней. Это могут быть:

- Неудачные сделки.

- Плохие партнеры.

- Неумение вести себя на рынке.

- Неразумный расход денег.

- Плохой руководитель.

Задача санатора устранить все те причины, которые привели банк к распаду и сделать так, чтобы они не повторились в будущем. Это будет не дешево, но если человек хочет сохранить то, во благо чего он так долго и упорно трудился, он сгребет в кучу свои последние деньги и вложит их в санацию.

Санатор не будет устранять ваши косяки за вас, он просто укажет вам на них и будет сопровождать во время их устранения. Далее задача санатора заканчивается, он забирает гонорар и удаляется.

Важно вкусить момент общения с санатором и попытаться не допускать тех оплошностей, о которых он вам говорил. Только тогда можно будет считать, что санация прошла не зря и работа выполнена

Формально работа выполнена, когда ошибки были озвучены, тот, кто их совершил, начал их исправление, а тот, кто указывал ему на них, получил деньги и ушел. Но будет намного приятнее, если работа санатора будет выполнена полностью и человек все же сможет восстановить свое предприятия, не оставим ни единого шанса его конкурентам и недругам на издевательства в его сторону.

Чем отличается внешнее управление от реабилитационной санации

Особенности более жесткой меры, принятой судом в отношении неплательщика:

- Отстраняются все руководители компании и их функции передаются внешнему управляющему.

- Составляется план таким образом, чтобы проводимые мероприятия привели к отсутствию долгов перед кредиторами.

Мы рассказали вам о видах финансового оздоровления, предусмотренных законом о несостоятельности. Воспользовавшись данной грамотной стратегией, вы сможете сохранить свою компанию и вывести ее из тяжелого состояния. 100 процентную гарантию успешного окончания дела вы получите, если будете сотрудничать с компетентной юридической компанией, как пример, «Форма Права», знающей тонкости и нюансы юриспруденции.

Как государство участвует в санации банков

Выше уже упоминалось, что решение о санации банка может принять только Центробанк. До середины 2017 года дальнейшее участие государства в процессе финансового оздоровления могло идти двумя путями: с непосредственным участием представителей Банка России, а также через Агентство по страхованию вкладов (АСВ).

В обоих случаях на финансовую помощь проблемному банку выделялись средства из резервов ЦБ РФ, только Центробанк направлял деньги напрямую, а АСВ получало кредит на льготных условиях, передавая их в санируемое учреждение на период до 10 лет.

В дальнейшем упомянутые органы передавали кредитную организацию «на попечение» инвесторам. Хотя имеются и единичные случаи полного сопровождения санации АСВ – например, в отношении банка «Российский капитал», который Агентство взяло под свое крыло еще в 2009 году, а сейчас использует как банк-санатор.

Для санации системообразующих банков в мае 2017 года создан Фонд консолидации банковского сектора с уставным капиталом в 1,5 миллиарда рублей. Это государственный надзорный орган, который полностью контролируется Центробанком через одно из своих обособленных подразделений. Используя ФКБС, Банк России напрямую предоставляет госсредства системообразующим банкам.

Мнения экспертов по поводу создания нового института госрегулирования банковской сферы разделились. Одни отмечают более высокую вовлеченность государства в процесс управления финансовой системой (а значит повышение надежности этой системы), другие предостерегают от излишнего огосударствления отрасли и неоправданных, по их мнению, преимуществ для банков из ТОП-10.

Так или иначе, после завершения санации «Открытия» и «Бинбанка» доля государственной собственности в банковском секторе превысит 57%. Если же рассматривать объем депозитов физлиц, то на долю банков с доминирующим госучастием придется почти 69%.

Совладелец Промсвязьбанка (еще одного потенциального кандидата на скорую санацию) Дмитрий Ананьев прямо называет этот процесс «национализацией крупных частных банков» и отмечает, что «госгарантии» для крупнейших банков могут стать стимулом к безответственному поведению менеджмента (какой смысл напрягаться, если в случае чего Центробанк заткнет «финансовую дыру»?), а равно и к выдавливанию с рынка излишне несговорчивых банкиров.

В свою очередь, первый зампред ЦБ Дмитрий Тулин уверяет, что ФКБС – это всего лишь инструмент, «позволяющий не допустить финансовой дестабилизации на макроуровне», а не способ сократить число банков в РФ до 50-100 наиболее крупных.