Корреспондентский и расчетный счет

Содержание:

- Ошибки при заполнении платежек

- Что включают в себя реквизиты

- Какие операции осуществляются через корреспондентские счета

- Реквизиты расчетного счета получателя

- Похожие термины:

- Реквизиты счета – что это такое простыми словами?

- Что означает «счет получателя отсутствует в ПБР получателя»?

- Как не ошибиться

- Что такое ПБР

- Обязательно ли для банков открытие кор счета

- Клиентские отношения

- Как правильно заполнить форму на банковский перевод

- Стоимость

- Когда надо выставлять счет

- Характеристика корреспондентского счета

Ошибки при заполнении платежек

В спешке при заполнении квитанций плательщики не редко совершают ошибки. В лучшем случае средства вернутся на счет отправителя. В худшем результате платеж проходит не туда, задерживается или зависает в системе. Деньги при этом вернуть проблематично. Поэтому нельзя заполнять платежные квитанции в спешке

Особое внимание уделите платежам в бюджет страны. Если деньги не дойдут вовремя, будет наложен штраф

Банк-отправитель обнаружит ошибку при заполнении квитанции? Средства вернутся плательщику. Подобной ошибки следует избегать. Особенно при платежах по кредитам. Деньги вернутся, платеж не пройдет. А банк начислит штраф или пенни за несвоевременную оплату. При выявлении ошибки Казначейством деньги вернутся с отказом и комментарием «Счет получателя отсутствует в ПБР получателя». Такое возможно и при неактуальных данных в квитанции.

Иногда реквизиты меняются. Банк своевременно об этом уведомляет. При отсутствии уведомления лучше обратиться к сотрудникам банка по телефону.

Существуют некритичные ошибки. Если они встречаются в платежных документах, деньги все равно поступают по назначению. Примеры ошибок:

- неправильно указан ИНН получателя;

- ошибки либо опечатки в данных плательщика;

- указана неправильная дата платежа.

Главное правило заполнение реквизитов – соблюдать внимательность. Вы не уверены в актуальности того или иного реквизита? Не спешите с платежами. Обратитесь за помощью на официальные банковские сайты, сервисы Центрального банка России.

Что включают в себя реквизиты

Полный перечень платежных данных для предприятия или частного лица немного отличается, как отличаются некоторые кодировки. Следует рассмотреть эти характеристики отдельно.

Что входит в банковские реквизиты организации, поможет учесть сфера направления ее деятельности. Если расчет с компанией может вестись не только в России, но и через международные системы перевода денег, то существует два набора реквизитов для российского и иностранного банка. Помимо этого, для перечисления в бюджет вместо корреспондентского счета указывается номер отделения Московского ГТУ Банка России.

По реквизитам можно оплатить любые счета

Ели говорить о платежах резидентам РФ, то в квитанции или договоре обязательно указываются:

- наименование организации-получателя;

- десятизначный ИНН;

- КПП юридического лица;

- расчетный счет получателя из 20 знаков;

- наименование банка получателя и его местоположение;

- номер корреспондентского счета, полученный в банке — также 20 цифр;

- БИК банковской организации.

БИК выдается всем банкам при регистрации и по нему можно узнать регион базирования, а также по цифровому показателю можно отследить, насколько давно функционирует эта финансовая структура — чем меньше цифра, тем больше срок жизни. Также у каждого банка есть свой корреспондентский счет в Центробанке.

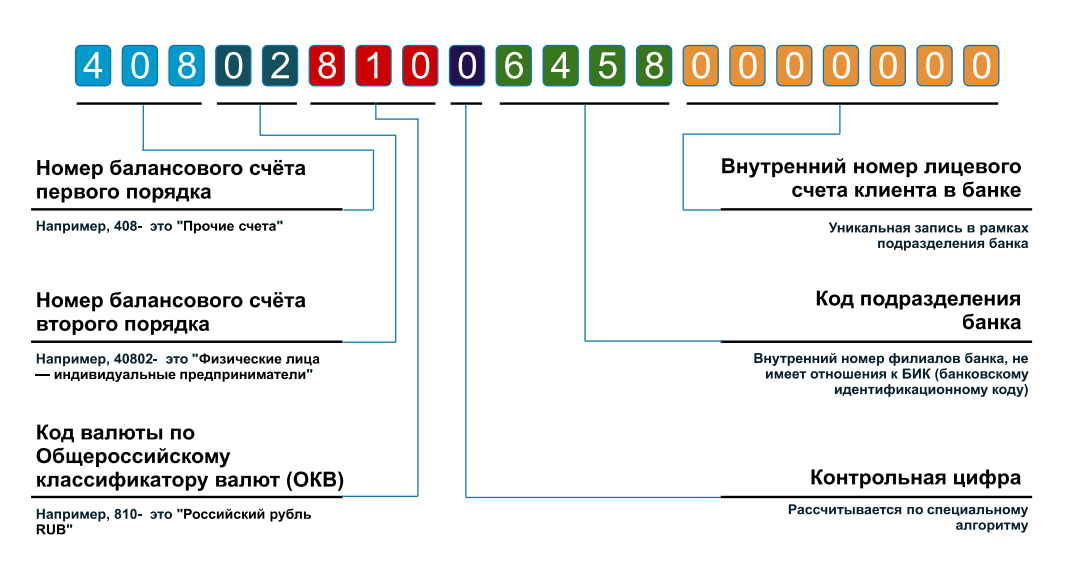

Расчетный счет позволяет узнать многие детали о производимом платеже. В нем первые 3 цифры отвечают за балансовое распределение средств, следующие 2 подскажут, является ли компания резидентом РФ. Очередные 3 знака покажут валюту платежа, например, 810 — рубли, 840 — доллары США. Следующая цифра контрольная, а 7 знаков за ней отражают сведения о самом счете держателя.

Реквизиты банковского счета для перечисления денег из-за рубежа будут содержать совершенно другие данные. Все сведения о компании и банке будут указаны латиницей. Обязательный перечень включает в себя:

- наименование банка получателя;

- наименование банка отправителя;

- классификация банков по кодам SWIFT;

- номер счета в банке-отправителе;

- номер IBAN в банке-получателе.

Разберем подробнее, что скрывается под разными аббревиатурами. Код SWIFT, это тот же вариант BIC в реквизитах, только для международной классификации финансовых организаций. IBAN – это номер счет получателя в банке, которые позволяет направить деньги конкретному адресату, а не в формате до востребования. С помощью этой классификации в 34-значном виде зашифровывается конкретный номер счета, указывается страна и банк, а также тип перечисляемой валюты. Основной регион применения этого формата Европейский Союз, при переводах в других регионах он может не использоваться.

Если предстоит иметь дело с Британской банковской системой, то там в ходу также присутствует понятие Sort Code, являющееся опять-таки местным аналогом БИК. ABA в банковских реквизитах говорит о том, что иметь дело придется с банком Соединенных Штатов Америки. Узнавать и заполнять все эти данные нужно в том случае, если совершается платеж за границу, для Российских организаций при международных переводах достаточно знать SWIFT и БИК коды.

Персональные реквизиты можно узнать в личном кабинете

Для частного лица основными реквизитами будут следующие данные:

- фамилия, имя и отчество;

- паспортные данные;

- адрес постоянной регистрации;

- банк держатель карты;

- номер счета карты;

- БИК банка-получателя;

- если необходимо 12-значный ИНН.

В некоторых случаях перевод можно осуществить, зная только номер карты или номер телефона, если он привязан к счету, а перевод производится в рамках одной банковской системы.

Какие операции осуществляются через корреспондентские счета

Корреспондентский счёт отображает следующие операции:

- расчётно-кассовые;

- по покупке и продаже ценных бумаг;

- с межбанковскими кредитами или депозитами.

Транзакции, осуществляемые посредством корсчетов, связаны с количеством денежных средств размещенных на них. Если кредитное учреждение не испытывает финансовых трудностей, на его счету размещена определенная сумма и кредитовое сальдо. Говоря более понятным языком, денег на корсчёт поступает больше, чем списывается с него. Если сумма расходных операций превышает объем имеющихся средств, компенсировать разницу позволяет межбанковский заём.

Списание средств с корсчёта банка производится только с согласия организации за исключением ситуаций, предусмотренных законами РФ. Закрытие производится по инициативе кредитного учреждения, если организация подлежит ликвидации, либо по заявлению комиссии, если прекращение работы связано с нарушением действующих норм закона.

Реквизиты расчетного счета получателя

При совершении перевода (платежа) отправитель должен иметь под рукой реквизиты банка по расчетному счету. Сюда относится информация, которая необходима учреждению для проведения транзакции.

Так, для проведения операции требуются следующие реквизиты банка по расчетному счету (для получателя):

Название. В этом разделе прописывается наименование компании (для юрлица) или ФИО (для ИП)

Важно, чтобы информация была приведена полностью, без сокращений.

Номер расчетного счета. Эти данные не указываются в ситуации, когда в роли получателя выступает не владелец аккаунта, а непосредственно кредитная организация.

Название финансового учреждения, выступающего в роли получателя

Реквизиты банковского счета обязательно включают в себя этот код. В случае когда в роли стороны-получателя выступают государственные структуры, в разделе названия прописывается территориальное управление ЦБ РФ.

Корсчет кредитной организации, которая получает перевод. Исключение — госструктуры, которые открыты в ЦБ РФ.

Банковский код идентификации (БИК).

Код, отражающий причину постановки на учет (КПП).

Номер, подтверждающий регистрацию в ФНС в роли плательщика налогов (ИНН).

Если получателем выступает бюджет, реквизиты расчетного счета должны быть дополнены кодом КБК (бюджетной классификации).

Похожие термины:

-

корреспондентский счет депо, открываемый в учете депозитария и предназначенный для учета ценных бумаг, помещенных на хранение или для учета в другую организацию, осуществляющую депозитарную дея

-

счет депо, предназначенный для учета ценных бумаг в разрезе мест их хранения.

-

счет депо, открываемый в депозитарии для учета прав на ценные бумаги конкретного депонента либо для учета ценных бумаг, находящихся в конкретном месте хранения.

-

банковский счет, распоряжение средствами на котором производится без установления банком личности лица, предъявившего требование о выполнении операций по счету. Идентификация лица, имеющего пра

-

денежные выплаты, предоставляемые гражданам с целью компенсации временно утраченного заработка или оказания материальной помощи (поддержки) за счет ассигнований из госбюджета в случаях, установ

-

см. Банковский счет.

-

см. ЗАМОРОЖЕННЫЙ СЧЕТ.

-

срочный вклад или текущий счет.

-

комбинация чекового счета в коммерческом банке с приносящим проценты сберегательным счетом, позволяющая автоматически перечислять деньги со второго счета на первый в случае, если на него выписа

-

синтетический счет депо, предназначенный для включения в баланс депо, на котором учитываются общей суммой без разбиения по конкретным владельцам или местам хранения ценные бумаги, учитываемые на

-

К юридическим лицам, финансируемым за счет средств бюджета Республики Беларусь, относятся учреждения и организации, созданные государственными органами, а также органами местного самоуправлени

-

сберегательный вклад, по которому не может быть выписан чек. К таким счетам относятся, например, счета по сберегательным вкладам в ссудно-сберегательных ассоциациях.

-

англ. shape draft account) — чековый вклад в кредитных союзах, приносящий процент вкладчикам.

-

англ. share draft account) — чековый вклад в кредитных союзах, приносящий процент вкладчикам и дающий возможность выписывать чеки для оплаты.

-

бухгалтерские счета аналитического учета для расчетов с организациями или отдельными лицами.

-

счет, по которому брокеру или банку предоставляется доверенность на совершение операций от имени клиента. При применении подобного счета не предполагается, что брокер уполномочен принимать реше

-

совокупность записей бухгалтерского учета, в которых фиксируется движение определенного вида денежных средств предприятия, фирмы, имеющих единую природу или единое направление поступления, исп

-

учетная позиция в бухгалтерском учете, предназначенная для постоянного учета движения каждой однородной группы принадлежащих данному юридическому лицу средств и источников их образования, сост

-

Часть 2 ст. 165 ТК прямо указывает, что при предоставлении гарантий и компенсаций соответствующие выплаты производятся за счет средств работодателя. В установленных законом случаях средний заработ

-

см. Счет лоро.

Реквизиты счета – что это такое простыми словами?

Реквизиты счета – это совокупность сведений, однозначно определяющая «адрес» расчетного счета юридического или физического лица, куда отправитель хочет переслать денежные средства.

Если говорить простыми словами, то можно привести аналогию с обычными почтовыми отправлениями. Прежде чем отправить письмо или посылку через Почту РФ, вы должны точно указать адрес получателя (другими словами – его почтовые реквизиты), иначе посылка не дойдёт куда требуется. Неполные или ошибочные сведения могут привести в ошибочной отправке: письмо либо уйдёт к другому адресату, либо останется лежать невостребованным в почтовом отделении.

Так и с расчётным счётом: он имеет свой уникальный адрес, определяемый набором некоторых реквизитов, ошибка в которых может привести к нежелательным последствиям (перевод просто уйдёт не туда). Счет открывается в строго определённом банке, и имеет строго определённый набор цифр, плюс есть ещё ряд параметров, необходимых для осуществления операции межбанковского перевода.

Вам ещё может встретиться такой термин, как «полные банковские реквизиты», как бы с намёком на полную информацию о счёте.

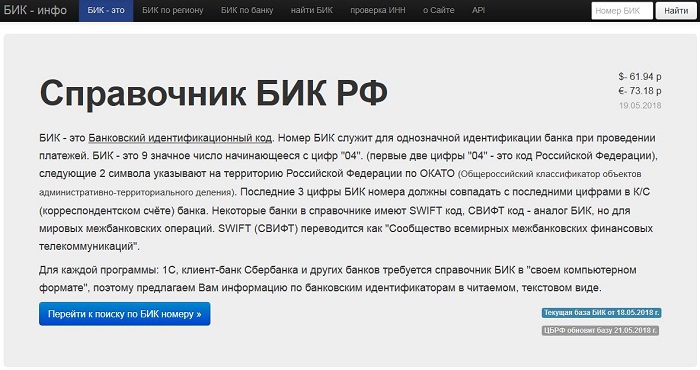

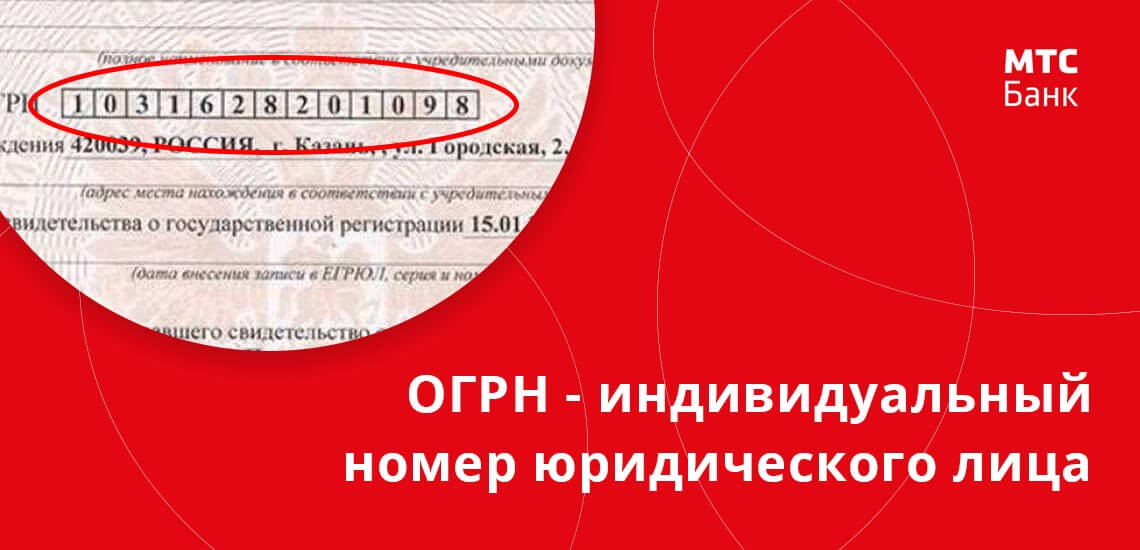

К реквизитам счета относятся:

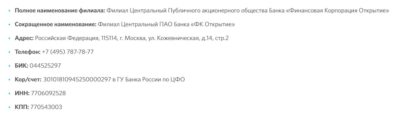

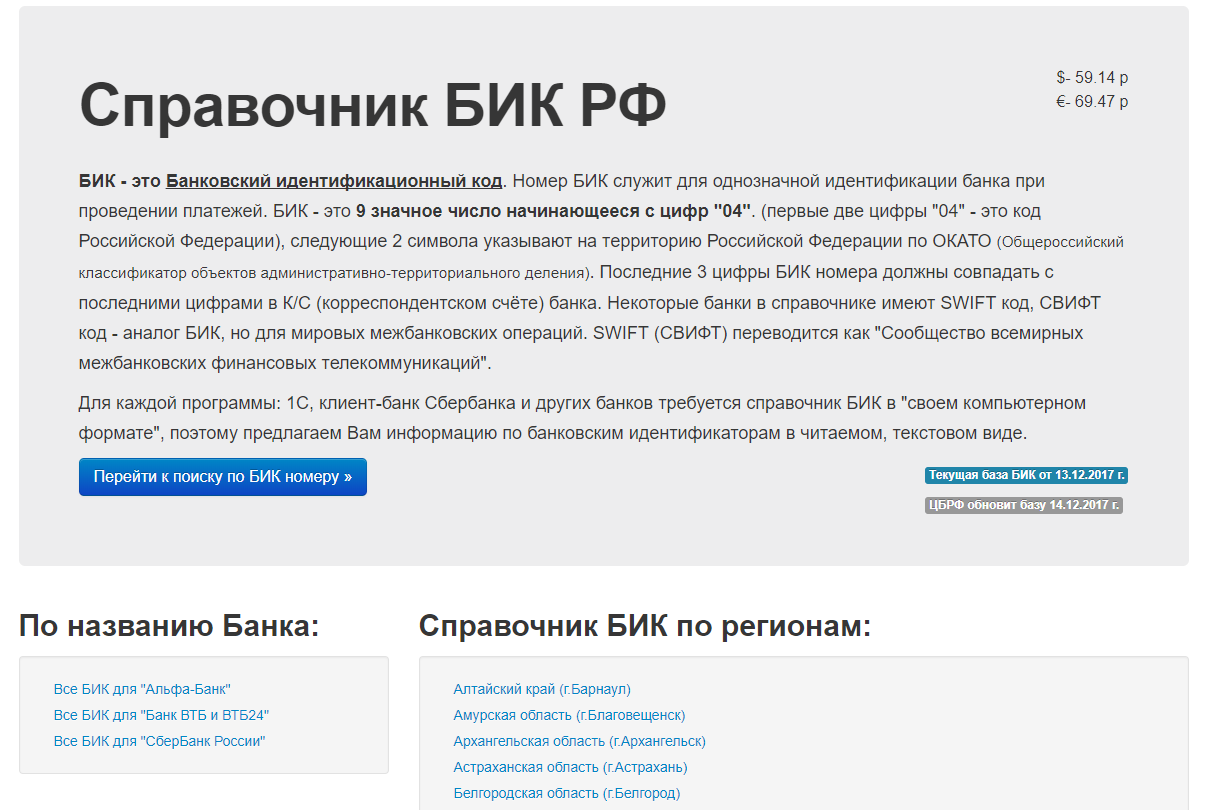

1. БИК – 9-значный Банковский Идентификационный Код (аббревиатура БИК образуется из первых букв трёх приведённых слов), который начинается с цифр «04»(код Российской Федерации) . Этот код является уникальным банковским идентификатором, который присваивается каждому банку Центральным Банком РФ. Если придерживаться нашего примера, то это адрес дома (банка), где находится квартира (счёт) получателя. В справочнике БИК РФ (http://www.bik-info.ru/) вы можете найти банк по его БИК и наоборот.

2. Наименование банка, в котором открыт счёт. В случае когда счет открыт в региональном отделении или филиале, указывается наименование и головного банка, и его подразделения, в котором непосредственно открыт счет.

3. Корреспондентский счет (к/с) – открывается банком в ЦБ РФ (или в другой финансовой организации) и служит для проведения межбанковских расчетов (к вашему сведению, все межбанковские переводы в России делаются исключительно через Центробанк, что само по себе является важных гарантом сохранности, целостности и конфиденциальности перевода). Подробнее о межбанке, и о том, как его сделать бесплатно, читайте в нашем обзоре. В России номер такого счета состоит из 20 цифр. При этом первые 3 цифры – 301, а три последних соответствуют трем последним знакам кода БИК. У государственных структур корреспондентский счет отсутствует, поскольку расчетные счета открываются непосредственно в самом ЦБ РФ.

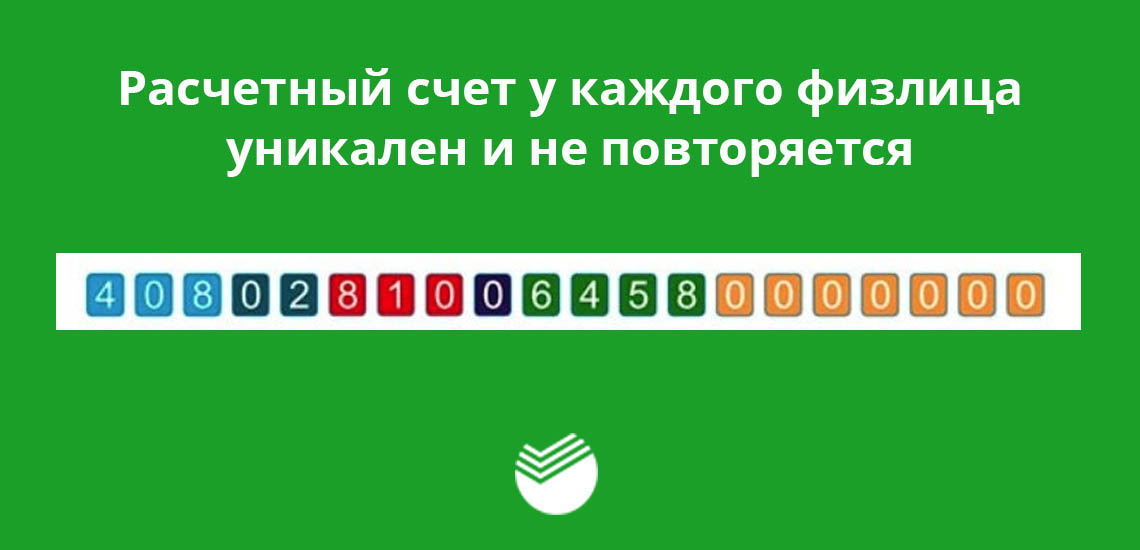

4. Номер расчетного счета (р/с) – 20-значный номер (что это и как он составляется?), являющийся, проще говоря, учётной записью, используемую банком для того, чтобы вести учёт всех денежных операций клиента.

5. Наименование владельца счета. Для юридических лиц это будет полное официальное наименование организации, закрепленное в уставных документах, для физических – полное указание фамилии, имени и отчества.

6. ИНН клиента. У физического лица он состоит из 12 знаков, у юридического – из 10.

7. КПП клиента (для юридических лиц). Это код, указывающий на причину, по которой предприятие было поставлено на налоговый учет. Для разных филиалов одной организации эти коды будут различаться.

В отношении бюджетных организаций в список реквизитов включается и лицевой счет. Бюджет определенного уровня имеет один расчетный счет, открытый в банке, и несколько лицевых для каждой подчиненной организации, обособленного отдела или службы. Все подконтрольные организации пользуются одним расчетным счетом, но при проведении операций указывают номер лицевого счета для идентификации платежа.

Что означает «счет получателя отсутствует в ПБР получателя»?

При отсутствии в платежке корсчета или неправильно напечатанном его номере она может попасть в другой расчетно-кассовый центр Банка России, у которого нет счетов банка-получателя. В обоих случаях банк-отправитель может отказать в приеме платежки и поставить соответствующую отметку: «ПБР не указан».

Такие ошибки всегда ведут к задержке платежей, что важно при оплате налогов и выплат фондам (ПФР) – начисляются штрафы и пени. В большинстве случаев происходит отказ, платежка возвращается отправителю, чему, кстати, очень рад банк – деньги клиента были выданы в виде ссуды и приносят банку ежедневный доход

Как не ошибиться

Если оба счета имеют одинаковое количество символов, как не ошибиться? И что будет, если их перепутать?

Ошибок можно избежать, если запомнить, что к/с начинается с комбинации 301. Р/с не могут начинаться с этих цифр, основные комбинации для них:

- 405 и 406 — для госкомпаний;

- 407 — для юридических лиц и ИП;

- 408 — для физических лиц.

Поскольку счета, открытые для хранения денег (вклады), начинаются с других символов, запомнить несколько комбинаций будет несложно.

Если все-таки ошибка при указании р/с появится, то деньги с него не спишутся или не поступят на него. Банк заблокирует средства как невыясненные, а затем вернет отправителю. Платеж придется отправлять заново.

Что такое ПБР

Чтобы понять причину возврата платежек необходимо, во-первых, разобраться с сокращением «ПБР» и выяснить, какое отношение она имеет к платежным документам.

Расшифровка сокращения

Расшифровка ПБР имеет несколько значений. В финансовой сфере это подразделение Банка России, центрального. Чтобы не усложнять аббревиатуру, слово «центральный», убрали. Если провести опрос среди населения России, то выяснится, что большинство людей связывает ЦБ РФ со зданием в Москве. О том, что в регионах у него имеются какие-то подразделения, они и не догадывались. А если и знали, то не до конца понимают их роль, о чем говорят публикации в интернете.

В действительности, Центральный Банк России представляет собой систему в виде пирамиды, в основании которой находятся расчетно-кассовые центры (РКЦ). В начале 21 века их было несколько сотен. Между ними и Банком России были:

- областные подразделения (находились в каждой области РФ);

- чуть выше НБ Республик страны.

Завершали пирамиду главные управления ЦБ по 7 федеральным округам и сам Центральный Банк на вершине.

В конце 2018 года структура выглядит совершенно иначе: всего 121 РКЦ, в том числе 79 – головных, по одному в каждом субъекте федерации. Исключение составляют автономные национальные округа: Ненецкий, Ямало-Ненецкий и Ханты-Мансийский, а также Московская область.

Назначение подразделений Банка России

В любой стране национальный банк является регулятором денежного обращения на своей территории. Здесь множество функций, но выделяется одна: подтверждать платежеспособность банка-отправителя. Ведь никто не повезет наличные из Москвы во Владивосток вслед за платежкой. Такой контроль необходим для предотвращения ситуации, когда клиент имеет средства на счету, а банк все ресурсы выдал в виде кредитов.

Отправленное в другой банк платежное поручение в таких случаях — простая бумажка. Центральный банк и подтверждает наличие денег у финансовой организации (за наличием средств у клиента следит банк-отправитель). В начале нынешнего столетия такая операция была возможна только на бумажном носителе. Но такое подтверждение идет почтой несколько дней.

Если использовать курьерскую службу, то значительная часть населения страны работало бы в ней. Выход нашли в организации расчетно-кассовых центров на местах. По закрытой линии связи один РКЦ пересылал второму подтверждение платежа. Тот на месте формировал платежное поручение на бумаге и передавал его банку-получателю.

Чтобы процесс не зависал, отправитель платежки указывал помимо реквизитов банка-получателя также исходные данные того РКЦ, где он зарегистрирован. Ведь операторы РКЦ банка-отправителя просто не имеют времени искать необходимый расчетно-кассовый центр банка-получателя – поэтому и штамповали отказы.

С развитием IT-технологий появилась электронная подпись, что позволило резко сократить количество низовых подразделений ЦБ РФ с одновременным ускорением обработки платежей.

Откуда его взять и как правильно заполнить

Продолжим разбирательство и уточним, ПБР получателя в банке — что это? Вначале сделаем маленькую ремарку: авторы публикаций в интернете на тему ПБР не видели типовую форму платежного поручения, поэтому пишут то, чего нет на самом деле.

Нигде в платежке нет словосочетания или аббревиатуры ПБР. Поэтому и искать его не стоит. А что есть? Выше говорилось о значении РКЦ для проведения платежа. А как узнать его идентификационные обозначения.

Для этого в платежке есть поле с обозначением «корреспондентский счет». Только он, а не БИК или ИНН банка получателя (эти реквизиты всегда прописываются в договорах поставки или купли-продажи и относятся только к банкам получателям), как пишут в статьях.

Что делать, если в договоре не указан корсчет банка получателя? Для этого можно воспользоваться сайтом , где по названию финансовой организации и городу, где он находится, или по коду БИК можно получить необходимую информацию (номер корсчета).

Обязательно ли для банков открытие кор счета

Без получения этих реквизитов финансовая организация не сможет работать легально. Ведь что такое корреспондентский счет по своей сути? Это инструмент для проведения операций и для контроля за банком. Он отображает все операции, проводимые банком, что позволяет ЦБ РФ отслеживать его финансовое состояние, контролировать его работу. Например, если на кор счёте недостаточно средств, это сигнал о том, что компания испытывает сложности.

Все кредитно-финансовые организации России подлежат учету и контролю, поэтому без корсчета ведение деятельности просто невозможно. Только после его открытия компания попадает госреестр. Чаще всего банки выбирают для открытия именно ЦБ России, так как сотрудничество с ним более надежно, средства будут находиться под надежной защитой.

Клиентские отношения

Это одна из форм взаимодействия банка и клиента. Существует множество наименований услуг и банковских продуктов. Всё более популярным становится удалённое обслуживание посредством интернет-ресурсов. При этом спектр предоставляемых услуг не ограничивается получением потребительских кредитов и оплатой коммунальных платежей. В связи с этим активно развиваются такие сектора услуг, как электронная подпись, безопасность информации и прочие нововведения.

Преимущества безналичных расчётов

Клиенты предпочитают безнал. Он имеет ряд преимуществ:

- Простота применения. Конечно, производить оплату в торговых точках, не оснащённых терминалами, удобнее наличными. В целом же осуществлять платежи через интернет гораздо удобнее.

- Безопасность. В случае кражи карты или несанкционированного списания средств со счёта, деньги можно вернуть, а вот в случае с наличными, сделать это будет сложнее.

- Удобство транспортировки. Пластиковая карта даёт возможность перевозить не ограниченную денег в любую область и даже страну, а вот с наличными немного сложнее. Для их транспортировки необходимо предоставление декларации.

- Дополнительный доход. Деньги на банковском счету, согласно условиям некоторых договоров, способствуют начислению процентов на остаток.

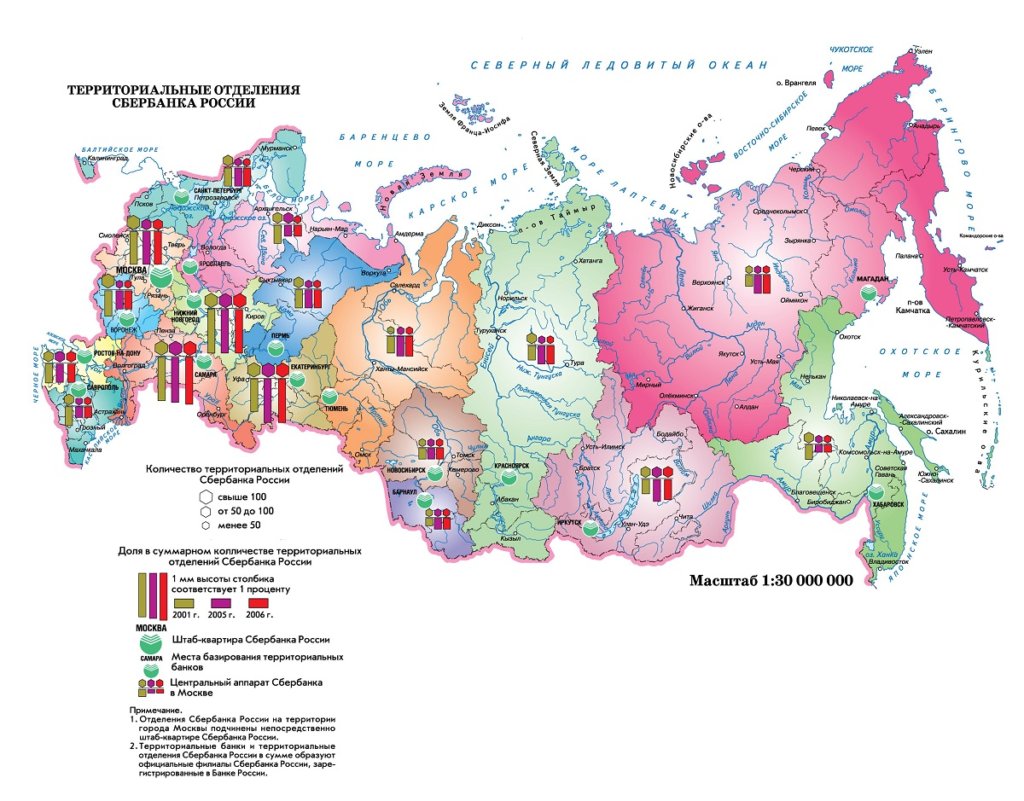

Филиалы Сбербанка

Сегодня Сбербанк России насчитывает более полутора десятков крупных филиалов по всей территории РФ. Так, «Среднерусский банк» Сбербанка России принимает участие в реализации крупных государственных и региональных проектов. Его деятельность охватила более 41 миллиона счетов частных лиц и свыше 120 тысяч счетов различных предприятий и организаций.

Как правильно заполнить форму на банковский перевод

ВАЖНО! Правильные банковские реквизиты Вашего счета, карты или счета Вашей компании всегда можно получить в Банке. Успешность перевода напрямую связана с правильностью указания реквизитов

Никогда не используйте метод «угадывания» нехватающих реквизитов, и тем более брать первые попавшиеся реквизиты из Интернета — достаточно позвонить в Ваш Банк, или отделение, и всё узнать.

Вопросы и ответы (FAQ) по заполнению формы приведены в конце страницы.

Основополагающий момент любого перевода — это знание счета на который делается перевод. Согласно принятой банковской практики, для следующих карт обязательно открываются лицевые (персональные) счета: Карты VISA Classic (Gold, Platinum), MasterCard Standart (Gold, Platinum). Для карт VISA Electron, MasterCard Maestro лицевые счета не открываются — такие карты привязываются к внутрибанковскому специальному счету «для списаний и зачислений по банковским картам». Естественно, к любому уже открытому Лицевому счету Вы можете прикрепить любую карту, но мы будем рассматривать именно тот вариант, при котором изначально открывается карта, а не счет.

По нашей статистике на конец 2013 года, только Банк «ВТБ24» использует внутрибанковские счета для зачисления на все карты — в этом случае необходимо использовать метод «перевод на карту», а в остальных случаях мы рекомендуем использовать метод «перевод на счет». Важным преимуществом использования метода «перевод на счет» является гарантированное зачисление платежа текущим днем.

Описание используемых терминов и сокращений можно найти в конце этой страницы.

ИНСТРУКЦИЯ

Банковские безналичные переводы можно разделить на три вида:

1. «Перевод на счет» физического лица, в том числе на карту привязанную к этому счету. Номер Р/с начинается с 423, 408. 2. «Перевод на карту» физического лица через транзитный счет Банка. Номер р/с начинается с 302, 303, 474. 3. Платеж на счет юридического лица или ПБОЮЛ. Номер Р/с начинается с 407 или 408, соответственно.

Теперь подробнее рассмотрим заполнение полей по каждому виду платежа.

1. Перевод на счет. Этот вариант не подходит, если у Вас нет лицевого счета в Банке — для этого необходимо использовать вариант 2. При данном варианте вывода, независимо от того как называется Ваш счет «Лицевой», «Расчетный» или «Карточный», Вы указываете его в поле «р/с». Если Ваша карта прикреплена к лицевому счету, то Вы должны оформлять перевод только по этому варианту. Любые средства поступающие на Лицевой счет, автоматически будут доступны по карте прикрепленной к этому счету. При переводе на карту, прикрепленную к Лицевому счету, номер карты не указывается — галочку «Перевод на банковскую карту» ставить не надо. Пример заполнения «Перевод на счет»:

2. Перевод на Карту. Это вариант не подходит если карта прикреплена к Вашему Лицевому счету — используйте вариант 1. Форма предполагает, что Ваша карта прикреплена к внутрибанковскому счету «для списаний и зачислений по банковским картам».Для заполнения формы, Вам необходимо предварительно подготовить реквизиты Банка, в котором Вы получили карту. Реквизиты выдаются Вам при получении карты. Если по каким-либо причинам, Вы потеряли эти данные, то их можно получить обратившись в Банк по телефону. Пример заполнения «Перевод на карту»:

3. Платеж на счет юридического лица.

ТЕРМИНЫ И ОПРЕДЕЛЕНИЯ

Используемые термины и сокращения (нумерация соответствует форме Onlinechange):

Надеемся что эта инструкция поможет Вам правильно заполнить реквизиты счета, а полученный опыт пригодится еще много раз. Если возникнут какие-либо вопросы — не стяняйтесь обращаться к нам. Мы всегда рады помочь и ответить на любые вопросы.

Стоимость

Нюанс заключается в том, что порядок открытия лицевых счетов в разных банках может несколько отличаться, так же как и тарифы. Например, если вы открываете лицевой счет без банковской карты, то, вероятнее всего, плата взиматься не будет. То есть, по тарифам вы будете оплачивать только обслуживание пластиковой карты. То же самое касается получения наличных, если вы захотите получить наличные через кассу банка, то вам придется заплатить небольшую комиссию, а если будет снимать деньги через устройство самообслуживания банка-эмитента, то операции будет для вас бесплатной.

На самом деле, банковские тарифы – это вопрос строго индивидуальный. То есть, оказаться кредитная организация берет плату за каждую операцию, пополнение и снятие наличных, переводы, уведомления и другое. Перед тем как подписать договор с кредитной организацией, обязательно поинтересуйтесь размером платы за те или иные услуги, возможно, в другой организации вам готовы предложить более лояльные условия сотрудничества.

Итак, как видно, открыть счет в банке могут абсолютно все физические лица всего по одному документу. В какой банк обращаться каждый должен решить сам за себя, ведь все кредитные организации услугу предоставляют. Например, в Сбербанке не взимается плата за открытие счета и его обслуживание, если к нему не привязана пластиковая карта, кроме всего, начисляет прибыль по ставке до востребования 0,01% в год.

Инструкция

1. Для того дабы открыть счет, физическому лицу нужно обратиться в банк с паспортом и ИНН. В некоторых банках оригинал последнего не требуют, довольно назвать номер, если вам он присвоен. Помимо того, для открытия счета вам потребоваться некоторая сумма денег.

2. Дальше необходимо объяснить оператору, для каких целей вам нужен счет. Для осуществления приходных и расходных операций вам откроют нынешний счет либо взнос «До востребования». Они дают вероятность без ограничения пользоваться счетом, в всякое время делать вклады и снимать деньги.

3. Позже того, как вы предпочли нужный счет, поверенный банка подготовит договор, в котором указываются данные предоставления службы. При этом наблюдательно прочтите его, проверьте правильность заполнения ваших персональных данных, только позже этого подписывайте. Нужно, дабы подпись на договоре совпадала с подписью в паспорте. Помимо того, при всех последующих расходных операциях ее будут сверять с вашим установленным примером.

4. Дабы открыть лицевой счет в банке индивидуальному предпринимателю, надобно представить следующие документы: паспорт, свидетельство о регистрации в качестве индивидуального предпринимателя и о постановке на налоговый контроль. Помимо того, нужно написать соответствующее заявление, заполнить карточку с примерами подписи и печати, заверить ее у нотариуса либо у поверенного банка, а также предоставить патенты либо лицензии, если это предусмотрено видами деятельности. Вышеуказанные документы банк проверяет в течение 1-5 дней и открывает счет.

5. Для открытия лицевого счета юридическому лицу нужно собрать больший пакет документов, нежели предпринимателю. Помимо свидетельств о государственной регистрации и постановке на налоговый контроль предприятию надобно представить копию устава, учредительного договора, документы о назначении на должность начальника, основного бухгалтера, копии их паспортов. Помимо того, следует оформить карточку с примерами подписей и оттиском печати, а также выписку из реестра юридических лиц.

В условиях нестабильной экономики валютный счет станет одним из гарантов финансовой автономности. Помимо того, вы сумеете делать всякие покупки в зарубежной валюте, получать деньги от других компаний, а также обезопасить свои накопления. Для размещения своих сбережений надежнее каждого выбирать Сбербанк.

Вам понадобится

- – паспорт;

- – учредительные документы (для юридического лица);

- – деньги.

Когда надо выставлять счет

Приведем несколько ситуаций:

- Между контрагентами есть действующий договор, но в нем отсутствуют конкретные суммы товаров/услуг, их объем и сроки поставки/исполнения. Договор заключается на длительный период и содержит общие положения сотрудничества двух сторон. По мере необходимости в товарах/услугах клиент направляет запрос продавцу, а продавец выставляет ему счет согласно каждому конкретному запросу;

- Между сторонами нет договорных отношений, а поставку товаров или оказание услуг надо произвести как можно быстрее. В этой ситуации продавец выставляет счет на оплату, а договор оформляется позднее.

- Счет на оплату выставляется и в случае единоразовой поставки или услуги, когда сторонам нет смысла подписывать договор.

Таким образом, счет на оплату – документ, служащий основанием для осуществления покупателем оплаты продавцу, чтобы получить от него товары или услуги

Обратите внимание, что речь идет о безналичной оплате, поэтому продавец должен иметь расчетный счет в банке

У счета на оплату нет унифицированной формы, его можно разработать самостоятельно. Счет должен содержать следующие обязательные реквизиты:

- Наименование юрлица (если это организация) или ИП;

- ИНН продавца (для юрлиц еще надо указать КПП);

- Банковские реквизиты, № расчетного счета, лицевого счета, корсчет, название банка и БИК;

- Перечень товаров/услуг;

- Итоговую сумму по счету с выделением НДС.

На выделение НДС в счете на оплату обратите особое внимание! Если вы юрлицо или ИП на общем режиме, то в форме счета обязательно должна быть прописана ставка НДС и выделена его сумма. Если вы используете УСН, то НДС не выделяется, в счете указывается общая сумма и делается приписка «Без НДС»

Пример оформления счета без НДС:

Пример оформления счета с НДС:

Счет, как мы уже отметили, можно разработать самостоятельно. Его можно сделать в Excel или в Word и использовать созданный файл как шаблон. Счет может быть оформлен как на бланке продавца, так и без него. Для автоматического формирования счетов на оплату можно воспользоваться также бухгалтерскими программами или электронными сервисами.

Счет на оплату обязательно должен иметь порядковый номер. Их новая нумерация начинается с начала каждого года. Вы можете просто нумеровать их по порядку (№ 1, 2, 3, 4 …), а можете использовать специальную нумерацию, хотя она все равно будет порядковой (№ ТТ/16-1, ТТ/16-2 …).

В счете можно указать дополнительные условия оказания услуги или поставки товара, например сроки их выполнения.

На счете ставят свои подписи руководитель и главный бухгалтер. Если счет выставляется ИП, то ставится подпись только ИП. Желательно ставить печать.

Далее отправляется покупателю для оплаты. Оригинал счета можно направить почтой или курьерской службой, для ускорения процесса работы копию счета направляют покупателю электронной почтой или по факсу. Если покупатель согласен с указанными в счете условиями, то он оплачивает его.

Выставить счет на оплату от ООО — такая задача может встать как перед начинающим специалистом, так и перед бухгалтером со стажем. В нашей статье мы разберем, что такое счет на оплату, а также рассмотрим его образец.

Характеристика корреспондентского счета

Что такое корреспондентский счет? Если говорить проще, это счет самого банка. Финансовые организации также нуждаются в отдельных счетах для проведения операций. Кор счет — это специальный счет, который сам банк открывает в другом банке или ЦБ. Эти реквизиты используются им для проведения различных межбанковских финансовых операций.

Назначение корсчета — это не только проведение межбанковских операций. Он нужен для формирования отчетности об операциях, проводимых банком. Также он используется для учета имущества и участия в формировании резервного фонда.

Если рассматривать, что такое корреспондентский счет, то это просто набор цифр. Реквизиты состоят из 20 цифр и всегда начинаются с числа «301». Для примера — Сбербанк открыл корреспондентский счет в Центральном Банке, его номер — 30101810400000000225. И последние три цифры этих реквизитов всегда совпадают с последними тремя цифрами БИКа.