Закон о снижении процентной ставки по ипотеке

Содержание:

- Как снизить ставку по ипотеке?

- Ипотека невыгодна для банков

- Как снизить процентные обязательства если родился ребенок

- Зачем банки снижают ставки

- Как снизить процент по ипотеке?

- Выбор ипотеки

- Как снизить процентную ставку по ипотеке?

- Подача онлайн-заявки

- Способы снижения

- Какие нюансы следует учесть заемщикам?

- Что такое рефинансирование

Как снизить ставку по ипотеке?

Однако даже наряду с этим, клиентов Сбербанка интересует возможность дополнительного уменьшения процентов.

Воспользоваться актуальными акциями и скидками Сбербанка

Данный вариант отличается своей простотой. Потенциальному заемщику достаточно просто изучить перечень актуальных предложений о данной кредитной организации и воспользоваться одним из них.

Акции у аккредитованных застройщиков

На данный момент, понижение процентной ставки по ипотеке гарантируется такими акциями:

- Электронная подача заявления. Если Вы подадите заявку на получение ипотеки в электронной форме, через специальный сервис, то процентная ставка по ипотечному кредиту будет гарантировано снижена на 0,1%. Причем, этот способ совместим с большинством программ по ипотечному кредитованию Сбербанка. То есть более того, что Вашу заявку рассмотрят значительно быстрее и Вам вместе с этим не придется даже посещать отделение банка, так еще и понизите свою процентную ставку;

- Акции аккредитованных в банке застройщиков. Строительные компании тоже практикуют привлечение заемщиков путем снижения процентных ставок. Так понижая процент по ипотеке за счет собственных средств. Однако стоит понимать, что это возможно лишь в случае с оформлением кредита на покупку строящегося жилья;

- Зарплатная программа Сбербанка. Данная кредитная организация предусматривает уменьшение ставок по ипотеке для своих зарплатных клиентов. Для них предусматривается автоматическое снижение на 0,5% и смягчение требований. Так зарплатный клиент не обязан подтверждать банку свой уровень дохода.

Государственные ипотечные программы

Сбербанк является участником большинства государственных программ по ипотечному кредитованию. Среди них:

Военная ипотека.

Воспользоваться этими деньгами в своих целях он не может, однако позже, при оформлении ипотечного договора, данные средства пойдут на оплату первого взноса.

Помимо того, что это существенно снижает расходы заемщика, такой вид ипотеки предусматривает минимальную процентную ставку;

Ипотека при поддержке материнского капитала.

Разница лишь в том, что первый взнос платится за счет средств из материнского капитала.

Процентная ставка также снижается до минимальной;

Ипотека при субсидировании за счет жилищного сертификата.

Так молодые семьи могут рассчитывать на субсидирование кредита и компенсацию процентов.

Рефинансирование

Рефинансирование ипотеки – это оформление нового кредита для погашения старого. Обычно, такое предложение предусматривает меньшую процентную ставку, и заемщику попросту выгоднее выплатить ипотеку досрочно, за счет банковских средств, а в дальнейшем уже платить кредит с уменьшенными процентами.

Если Вы только оформили ипотеку, при аннуитетном способе расчета, то можно воспользоваться этим вариантом. Этот способ расчета предусматривает ежемесячное внесение платежей, равных для всего срока кредитования.

Если же кредит выплачивается дифференцированным способом, то процентная ставка может уменьшаться постепенно.

Однако если в кредитном договоре предусмотрен мораторий на досрочное погашений займа, то рефинансирование будет попросту нецелесообразным.

Мораторий предусматривает запрет для заемщика, на полное погашение займа до определенного момента. Если такой пункт все же есть в договоре, то стоит дождаться окончания срока действия моратория, и только после этого брать кредит на рефинансирование ипотеки.

Реструктуризация

Естественно, такое прошение нужно обосновать, ведь ни один банк не будет пересматривать условия договора по первому требованию клиента.

Таким основанием может стать снижение зарплаты, падение уровня доходов или увольнение. Любое ухудшение финансового состояния может стать веской причиной для реструктуризации.

При ее проведении, кредиторы могут не только увеличить заемщику срок кредитования, но и снизить процентную ставку по ипотечным платежам.

Последнее менее вероятно, однако при ухудшении финансового положения кредитная организация может предпринять любые меры для того, чтобы клиент в итоге смог погасить долг.

Поэтому, если Вам все-таки удалось добиться реструктуризации, то требуйте снижения процентной ставки по ипотеке. Кредитор вполне может к вам прислушаться.

Ипотека невыгодна для банков

Валерий Пивень говорит и о проблемах банков:

ЦБ уже пытается помочь банкам, снижая процент резервируемых средств на ипотечные кредиты.

Раз есть посыл от президента снизить ипотечную ставку, ЦБ, банки, правительство сделают это. Вопрос только в том, как это произойдёт: реально или только как среднее значение, которое многие заёмщики не увидят.

На ипотеку сейчас возлагают большие надежды, думая, что она подхлестнёт интерес к строительному рынку, недвижимости, оживит экономику.

Однако есть и обратная сторона: ипотечные ставки падают, а цены на недвижимость растут. Для людей, чьи доходы упали, квартиры так и не станут доступными.

Как снизить процентные обязательства если родился ребенок

Правительство РФ помогает молодым семьям, это связано с решением вопроса демографического кризиса. Для этого в банке предусмотрена программа «Молодая семья>», которая оказывает существенную помощь в покупке жилья. Если во время действия жилищного кредита в семье появляются дети, тогда клиент сможет претендовать на снижение процентной ставки по действующей ипотеке.

Специфика госпрограммы «Доступное жилье»

По представленной госпрограмме молодые семьи получат право снижения платежей и процентных обязательств после появления на свет первого, второго и следующих детей. Но, как и в любой программе, здесь банк выдвигает определенные требования:

- возраст одного из супругов должен быть не более 35 лет включительно;

- общая площадь жилой части не более 15 кв.м. на каждого, официально прописанного, члена семьи.

Дополнительной возможностью стало использование материнского капитала, до истечения 3-х летнего возраста ребенка. С помощью сертификата вы можете отчасти или целиком уменьшить денежную нагрузку.

В любом случае, даже появление первого ребенка, дает возможность снижения не только процентных обязательств, но и уменьшения суммы основного долга. Второй ребенок получает государственный сертификат, а появление третьего – практически полностью снижает остаток по основному долгу.

Какую помощь предоставляет Сбербанк

Не все знают, что существует несколько категорий граждан, которые могут воспользоваться специальными льготными условиями и предложениями банка. Существует несколько способов снижения денежной нагрузки в процессе выплаты по ипотеке:

- Списание части задолженности. Появление на свет первого ребенка делает доступным оформление субсидии на стоимость 18 кв.м. площади. Расчет производится по рыночной стоимости. Аналогичное списание произойдет и с появлением второго ребенка. А последующие, подарят молодой семье до 100 % списания суммы основного займа.

- Отсрочка платежа. Если в семье родился второй ребенок, банк может предложить отсрочку платежа без начисления процентов до трех лет. При появлении на свет третьего ребенка, отсрочка составляет до пяти лет. Если последующий ребенок родился в период отсрочки за второго ребенка, то срок продлевается еще на 5 лет.

- Госсубсидирование. В каждом регионе существуют различные программы субсидирования для молодых семей. Например, губернаторские выплаты за появление первого, второго и последующих детей. Все эти субсидии можно направить на погашение ипотеки. Для семей с ограниченным бюджетом за появление на свет ребенка в период после 01.01.2018 года назначены выплаты в размере 15 тыс. рублей до 1,5 лет. Данную помощь можно направить для погашения основного долга по кредиту.

Так же субсидией считается материнский капитал, который можно использовать в качестве погашения задолженности не дожидаясь 3-х летнего возраста ребенка. Все субсидии, возможно, использовать вне зависимости от того, по какой госпрограмме был взят жилищный займ.

Документы для предоставления в банк после рождения ребенка

Снижение процентов по ипотечному кредиту после рождения ребенка не произойдет автоматически. Вам необходимо собрать определенный пакет документов и обратиться за технической поддержкой в банк или в органы местной власти, где вы подадите заявление на выдачу компенсаций или субсидии.

Только после того, как в органах управления вам предоставят субсидию, банк будет принимать решение о реструктуризации займа, снижении ставки и других условий договора. Срок рассмотрения заявки на изменение условий договора составляет 30 дней. В течение этого времени банк вынесет решение. Какие документы потребует банк от молодой семьи при подаче заявления:

- паспорта супругов;

- документальное подтверждение рождения детей или одного ребенка;

- сертификат на материнский капитал;

- справка об отсутствии задолженности;

- договор, заключенный с кредитной организацией;

- документы, подтверждающие факт собственности данным объектом недвижимости.

Зачем банки снижают ставки

Процентные ставки по ипотечным кредитам, как и по другим, зависят от общего уровня процентных ставок на рынке – и больше всего от ключевой ставки Банка России. Соответственно, если регулятор поднимает ставку, вслед за ней растут и процентные ставки по кредитам, и наоборот.

Во второй половине 2020 года и в начале 2021-го в России действовала самая низкая ключевая ставка в истории страны – 4,25%. Соответственно, банки тоже снижали ставки по ипотеке – в рамках стандартных программ (без государственного субсидирования) ставки составляли порядка 8% годовых. Но еще не так давно банки выдавали ипотеку под 12-15% годовых – это было, скажем, в 2015-2016 годах (и было логично – ключевая ставка доходила до 17%).

Другими словами, ставки на рынке могут меняться в широких пределах. Но когда заемщик оформляет ипотечный кредит, его условия фиксируются на весь срок. То есть, взяв кредит на 20 лет под 12% годовых, заемщик обязуется все 20 лет платить его именно по такой ставке. Когда средние рыночные ставки опускаются до 8% годовых, а по льготным госпрограммам – до 4,5-5,7% годовых, заемщик чувствует себя обманутым.

Вариантов, как восстановить справедливость, у него не так много:

- рефинансировать кредит. Проблема в том, что рефинансирование предполагает, что заемщик уходит в другой банк – а это долгая процедура, с переоформлением залога и другими тратами;

- продолжать платить кредит по старым правилам;

- попытаться снизить ставку по уже выданному кредиту.

Естественно, что банку совсем невыгоден первый вариант (клиент уйдет от него, скорее всего, навсегда), и очень даже выгоден второй вариант. Но чтобы не упустить клиента, банки вынуждены соглашаться на третий – сохранить клиента, но согласиться получать от него чуть меньше.

Первым такую программу запустил Сбербанк, и сделал он это примерно в 2017 году – тогда под нее попали заемщики, которые брали ипотеку в сложные 2015-2016 годы. Банк был готов снизить ставку в среднем на 1,5-3% годовых – и, например, вместо 13% заемщику согласовывали ставку в 9-10% годовых. Ежемесячный платеж существенно снижался, как и переплата.

Понятно, что банку это было не так интересно, поэтому широко об этой программе стало известно из соцсетей – от тех клиентов, которые ею воспользовались. Увы, долго это не продлилось – уже в сентябре 2018 года Сбербанк перестал принимать заявления на снижение ставки, а о новой так и не объявил.

На самом же деле что-то похожее есть в разных банках, просто большинство из них предпочитают не афишировать такие возможности.

Как снизить процент по ипотеке?

Условно разделим все особенности снижения ставок на две ключевые стадии:

- Снижение ставки на этапе планирования ипотеки;

- Снижение процентной ставки по действующей ипотеке.

Как снизить ставку на этапе планирования займа?

Перед подписанием ипотечного договора каждый заемщик желает подобрать для себя самые выгодные условия кредитования

Ключевое внимание он уделяет уровню процентной ставки

Рассмотрим несколько способов ее снижения до того, как договор будет подписан обеими сторонами:

- Лучше брать ипотеку в том банке, в котором заемщик получает заработную плату или ранее уже брал кредиты. Для таких клиентов банки устанавливают минимальные значения ставок. Плательщику не потребуется открывать дополнительных карт, списание обычно проводится с его зарплатной карты.

- Нужно убедиться в том, что у заемщика нет долгов по всем кредитам, его кредитная история безупречна.

- Проверьте все условия льготных ипотечных программ. Возможно под какие-то из них Ваша кандидатура сможет подойти. Это могут быть программы для молодых семей, для семей с детьми, для нуждающихся в государственной помощи.

- Накопите большую сумму первоначального взноса по ипотеке. Во всех банках действует правило: чем выше первоначальный взнос, тем ниже процентная ставка.

Если заемщик получает доходы в иностранной валюте, лучше и выгоднее брать валютную ипотеку.

Как снизить ставку после заключения кредитного договора?

Но если от банка не ожидается никаких предложений, нужно брать инициативу в свои руки. В такой ситуации у заемщика есть два варианта развития событий:

- Обратиться с свой банк с заявлением о снижении размера ставки;

- Перейти в другой банк на более выгодные условия кредитования.

Снижение ипотеки в своем банке в случае получения одобрения кредитного учреждения возможно в нескольких формах:

- Подписание нового договора или дополнительного соглашения к уже действующему. Рефинансирование может происходить как в пределах одного кредитного учреждения, так и при переходе из одного банка в другой. В любом случае, при рефинансировании оформляется новая ипотека. Для этого предоставляется стандартный пакет документов, банк проводит проверку и только после этого выносит решение.

- Реструктуризация долга. Она проводится как в отношении клиентов, материальное состояние которых ухудшилось, так и тех, кто напротив увеличил свой доход. В первом случае это всего лишь попытка сохранить платежеспособность заемщика и продлить срок кредитования. Во втором случае – это выгодное снижение процентной ставки и сокращение сроков выплаты долга. Нужно будет только представить справку 2-НДФЛ в банк с возросшим уровнем дохода клиента.

- Изменение ипотечной программы. При смене условий кредитования нужно будет доказать новый льготный статус. Таких претендентов, как правило, немало, и клиентам приходится приложить усилия, чтобы стать счастливым участником ипотечной государственной программы.

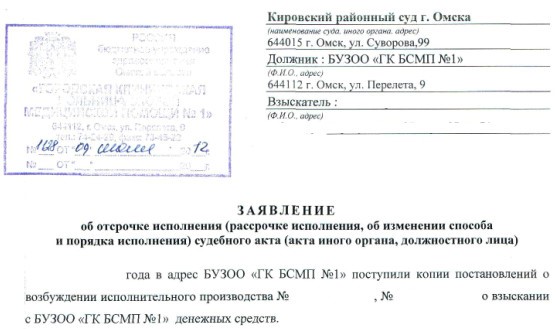

- Судебное снижение ставки. В судебном порядке снизить ставку можно только в том случае, если истцу удастся доказать факт введения в заблуждение заемщика или начисления скрытых банковских комиссий. Судебные тяжбы требуют дополнительных расходов, которые не всегда оправданы, ведь суды редко выносят по ним положительное решение.

Банк всегда может Вам отказать в любом варианте снижения ставки без объяснения причины своего отказа.

Выбор ипотеки

Описанные ранее способы относились к снижению процентной ставки на этапе заключения ипотечного договора. Существует ещё один способ получить более выгодные условия. Он заключается в правильном выборе кредита.

Государство предоставляет различные льготы определённым категориям населения. В частности, малоимущие семьи в некоторых случаях получают возможность получить льготную ипотеку. Она может включать в себя сниженный начальный взнос или меньшие проценты.

Для того, чтобы воспользоваться такой возможностью, необходимо соответствовать условиям предоставления и подтвердить это необходимыми документами. При этом надо учитывать, что часто на строительстве льготного жильца стараются сэкономить, потому качество такого жилья часто бывает ниже по сравнению с большинством новостроек.

При выборе кредита можно обратить внимание на такие, которые имеют длительный срок. Существуют ипотечные займы, которые длятся 30 или даже 50 лет

При этом в каждом платеже будет возвращаться меньшая часть тела кредита. За счёт этого выплаты станут меньше. Однако проценты будут выплачиваться в течение длительного срока и в сумме составят значительную величину.

Длительные кредиты не снижают общую сумму процентов, но делают регулярные платежи меньше и доступнее. При заключении таких договоров нужно учитывать, что на протяжении таких больших сроков обстоятельства жизни плательщика могут измениться непредвиденным образом и привести к снижении его платёжеспособности.

При выборе ипотеки можно предпочесть квартиру в новостройках. В этих случаях часто ипотечные условия выгоднее, чем при покупке на вторичном рынке.

Как снизить процентную ставку по ипотеке?

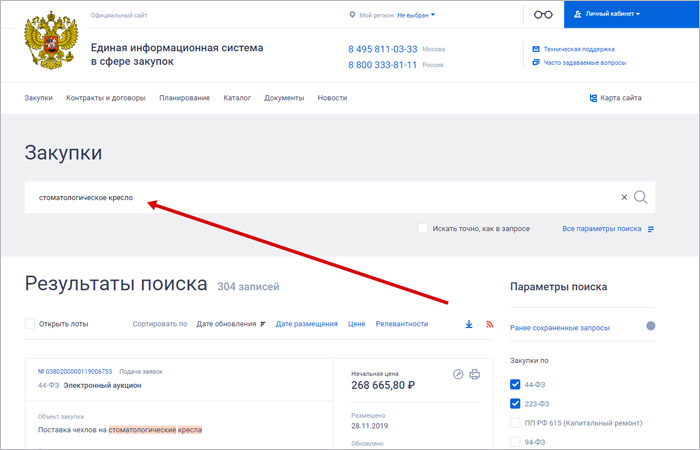

Для того, чтобы обратиться в банк за рефинансированием, должна быть веская причина. В 2019 году подать в Сбербанк заявку можно в двух случаях:

- Заемщик – участник госпрограммы, которая подразумевает снижение процентов;

- Финансовое состояние заемщика ухудшилось в следствие потери или смены работы.

После рассмотрения заявки Сбербанк может предложить своему клиенту несколько вариантов улучшения его кредитных условий. Это может быть рефинансирование ипотеки, изменение условий договора (как в досудебном, так и в судебном порядке), реструктуризация долга или применение госпрограмм, нацеленных на смягчение долговых обязательств. С недавнего времени также доступно рефинансирование через систему ДомКлик.

Рефинансирование ипотечного кредита

Суть рефинансирования заключается в том, что Сбербанк выкупает долг у первичного кредитора. Таким образом вы получаете более выгодный кредит для погашения уже оформленного займа и деньги выплачиваете уже Сбербанку. При этом возможно как снижение процентов по ипотеке, так и увеличение ее срока.

Своим клиентам банк часто идет на уступки, поэтому, если вы активно пользуетесь продуктами Сбербанка (например, обслуживаетесь по зарплатному проекту) и не имеете просрочек, кредитная организация поможет вам снизить оставшуюся часть долга или ежемесячный платеж.

Реструктуризация долга

Реструктуризация займа – это перезаключение договора на более выгодных условиях. Так, если вы получили ипотеку в Сбербанке, и за это время выплата ежемесячного долга стала заметно вас тяготить, можно договориться о реструктуризации – то есть, увеличении срока действия кредитного договора.

За счет пролонгации ипотеки сумма ежемесячного платежа заметно снизится. Ставка при этом не меняется. Идти на этот шаг стоит только в том случае, если вы уверены, что сможете выплачивать займ в течение долгого времени.

Участие в госпрограммах

Запуск программ господдержки позволяет заемщикам, как потенциальным, так и действующим, улучшить ипотечные условия. Программа была приостановлена в 2017 году, однако возобновилась с некоторыми поправками. Таким образом:

Подбор кредита

- Общую финансовую нагрузку можно снизить до 30%, но не более 150 тыс. рублей;

- Ежемесячный взнос уменьшается в 2 раза и действует 1,5 года;

- Возможно рефинансирование валютного займа в рублевый.

Впрочем, воспользоваться господдержкой может только очень ограниченная группа лиц. К ней относятся:

- Инвалиды,

- Опекуны и родители несовершеннолетних лиц с ограниченными возможностями,

- Участники военных действий,

- Семьи с несовершеннолетними детьми на стационарной форме обучения.

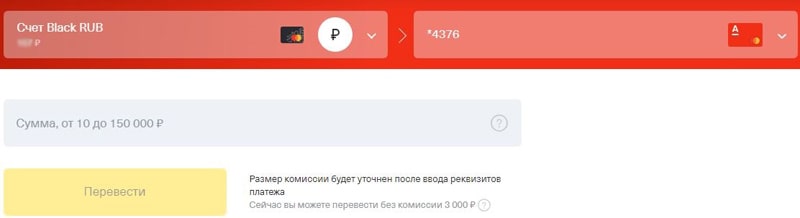

Подача онлайн-заявки

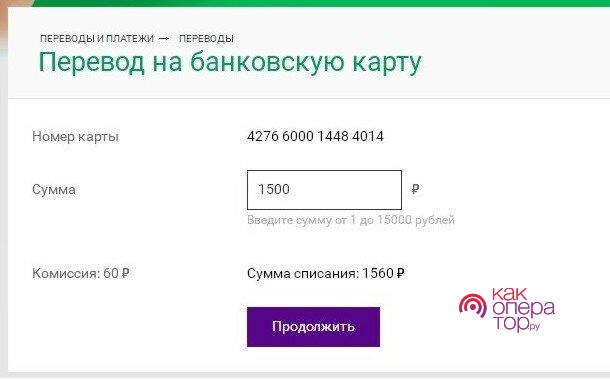

В большинстве случаев процедура подачи онлайн-заявки на рефинансирование не обременяется какими-либо сложностями. Для её осуществления заёмщику нужно обладать минимальными навыками работы с ПК. Помимо этого, необходимо следовать указаниям инструкции (в качестве примера будет рассмотрена последовательность действий на официальном сайте Сбербанка):

6

- Перейти на сайт банка.

- Проверить безопасность соединения открывшейся страницы, то есть убедиться в наличии зелёного замка в левом верхнем углу. Желательно не пренебрегать этим пунктом, так как он гарантирует пользователю сохранность его личных данных.

- В главном меню указать регион проживания.

- Открыть раздел «Частным клиентам», нажать на вкладку «Ипотека» и выбрать «Рефинансирование ипотеки и других кредитов».

- Нажать кнопку «Подать заявку» (при необходимости перед этим можно воспользоваться кредитным калькулятором).

- Заполнить заявку, обязательно указав в ней Ф. И. О., пол, дату и место рождения, город проживания, сумму текущей задолженности по ипотеке, номер телефона, паспортные данные (серию, номер, кем и когда был выдан документ), сумму доходов за месяц, стаж на текущем месте работы.

- Согласиться с условиями обработки персональных данных, поставив галочку в соответствующем окне.

- Подтвердить заявку, кликнув кнопку «Отправить».

Способы снижения

Постоянное улучшение условий кредитования, имеющее массовый характер, даёт возможность клиенту осуществить пересмотр. Можно ли снизить процентную ставку по ипотеке, зависит от наличия или отсутствия задержек по платежам. Если клиент имеет просроченную задолженность, то кредитующие банки практически не идут на улучшение условий. В качестве альтернативы, как уменьшить процент по ипотеке, является выбор другого банка и заключение договора рефинансирования на более выгодных условиях, что практикуется в кредитных организациях в связи с желанием привлечения новых клиентов. Хотя вероятность потери заёмщиков зачастую служит основанием для пересмотра условий, оформляемом рядом способов.

Подача заявления

Оптимальный вариант для улучшения условий кредитования – рассмотрение и анализ обращения заёмщика кредитной организацией. Клиент составляет заявление на снижение ставки по ипотеке, что позволяет осуществить улучшение без негативного влияния на кредитную историю.

Как правило, для одобрения банками устанавливается ряд требований:

- отсутствие задержек по платежам;

- дата выдачи кредита не ранее года назад;

- остаток непогашенной суммы составляет не менее полумиллиона рублей;

- отсутствие реструктуризации по выданному кредиту.

Заявление принимается в отделениях банка, а срок рассмотрения и принятия положительного решения или мотивированного отказа составляет месяц с момента обращения.

Реструктуризация задолженности

Оформление реструктуризации долга

- сокращение штатов или увольнение по причине ликвидации предприятия или прекращения деятельности индивидуального предпринимателя;

- призыв на прохождение срочной службы в Вооружённых силах;

- выход в декретный отпуск с сопутствующим уменьшением уровня среднего дохода в связи с увеличением количества иждивенцев;

- проблемы со здоровьем, ограничивающие возможность дальнейшей трудовой деятельности и приведшие к уменьшению дохода.

Обращение в суд

Пересмотр кредитного договора и снижение процентов по ипотеке в судебном порядке возможно в двух случаях:

- незаконное увеличение процентных ставок, не предусмотренных на момент составления и подписания договора;

- наличие скрытых комиссий, незаконных с юридической точки зрения.

Несмотря на судебный иск, клиент обязан погашать ежемесячные платежи в соответствии с графиком, иначе ему будут начислены финансовые санкции за невыполнение договорных условий. При принятии положительного судебного решения излишне уплаченные денежные средства будут зачтены в досрочное погашение задолженности, а при закрытии считаться подлежащими возврату заёмщику.

Рефинансирование ипотеки

По желанию заёмщик может переоформить кредитный договор в этом же банке или рассмотреть другую кредитную организацию, предусматривающую снижение процентной ставки по ипотеке по сравнению с действующими условиями.

В выбранный банк необходимо предоставить пакет документов:

- общегражданский паспорт, удостоверяющий личность;

- первичный договор на ипотеку и последующие соглашения при наличии;

- справку из кредитующего банка об остатке суммы задолженности;

- график погашения ежемесячных платежей;

- справки о полученной заработной плате или приравненных доходах всех членов семьи за последний год;

- документ о праве собственности на недвижимость;

- договор купли-продажи и технический паспорт из БТИ.

Для принятия решения о рефинансировании важно обращаться в крупные, зарекомендовавшие себя положительно на финансовом рынке, организации. Обещания начинающих банков могут не обеспечить достойного соотношения результата и затрат

Также необходима объективная оценка текущего материального положения с прогнозом на перспективу и степени влияния рисков при возникновении непредвиденных ситуаций.

2021 zakon-dostupno.ru

Какие нюансы следует учесть заемщикам?

Эксперты финансовой компании обязаны принять заявление о снижении процентов, но существует ряд причин, по которым вы сможете воспользоваться услугой. Когда стоит обратиться в банк:

- заемщик на сегодняшний день является участником госпрограммы, по которой предусмотрено уменьшение процентов;

- ухудшенное финансовое состояние и прочие финансовые трудности (потеря или смена работы).

Кредитная организация после рассмотрения заявки может предложить несколько вариантов улучшения условий, такие как:

- рефинансирование ипотеки;

- изменение условий договора в досудебном или судебном порядке;

- реструктуризация долга;

- использование госпрограмм на более привлекательных условиях.

Рефинансирование ипотечного кредита

Большинство кредитов рефинансируется Сбербанком, но это только те займы, которые приобретены у других кредитных организаций. Эксперты банка рассматривает рефинансирование ранее оформленных кредитов только в следующих случаях:

- автокредит;

- потребительский займ;

- в виде исключения – жилищный кредит.

Все заявки рассмотрят в индивидуальном режиме. Если вы приобретали жилищный займ в другом банке, и у вас нет задолженностей и просрочек, то рефинансирование весьма выгодное решение для семейного бюджета.

Так же банк готов пойти на уступки своим надежным клиентам, благодаря чему анализирует заявки на рефинансирование жилищного кредита, чтобы заемщик смог добиться снижения процентов по ипотеке. Если подойти к вопросу с правильной стороны, тогда можно существенно снизить сумму ежемесячного платежа, или общий остаток долга.

Реструктуризация долга

Если вы решились на реструктуризацию долга, тогда стоит хорошо подумать и решить – нужно ли это делать? Банки с охотой идут на реструктуризацию, но только если у вас хорошая кредитная история.

В случае реструктуризации вы заключаете с банком дополнительное соглашение к имеющемуся договору. Сумма ежемесячных платежей будет существенно ниже, но условия погашения кредита останутся прежними. Все это происходит за счет увеличения срока действия кредитного договора, переплата неизбежна, но если вы готовы к дополнительным расходам, за более долгий срок пользования кредитными средствами, то реструктуризация однозначно верный выбор.

Участник госпрограмм от Сбербанка

В России весьма сложная экономическая ситуация, поэтому государство запускает специальные программы господдержки для тех, кто взял ипотеку. Программа была несколько раз приостановлена из-за отсутствия доступных денежных средств, но в 2021 году была возобновлена в новой редакции:

- уменьшение общей финансовой нагрузки по долгу до 30 %, не более 1500 тыс. рублей;

- уменьшение суммы ежемесячного взноса в 2 раза (доступно 1,5 года);

- рефинансирование ипотечного валютного займа в рублевый.

Но не все граждане смогут надеяться на поддержку государства, к лицам, которые смогут воспользоваться госпрограммой, относятся:

- инвалиды, родители и опекуны несовершеннолетних лиц с ограниченными возможностями;

- участники военных действий;

- семьи с несовершеннолетними детьми, которые состоят на стационарной форме обучения.

Так же государственной поддержкой считается использование материнского капитала для погашения задолженности с учетом уменьшения срока или размера ежемесячного платежа.

Обращение заемщика в вышестоящие инстанции

Прежде чем обращаться в суд, убедитесь, что на это существует серьезное обоснование. Обычно суд рассматривает жалобы на незаконные комиссионные сборы, которые не обговорены договорными условиями, а так же увеличение процента по жилищному займу.

В Сбербанке действуют лояльные и доступные условия погашения ипотечного займа. Клиент должен понимать, что прежде чем обращаться в суд, нужно задействовать другие способы снижения процентов по кредиту. Если был выявлен факт нарушения договорных обязательств, что для крупных кредитных организаций не свойственно, то суд в большинстве случаев принимает сторону заемщика. Банк заработал репутацию солидного и надежного учреждения. К каждому клиенту работники банка подходят индивидуально, поэтому нарушения условий встречаются крайне редко.

В период судебного разбирательства, истец обязан вносить ежемесячный платеж согласно условиям договора. В противном случае будут начисляться штрафные санкции и испорчена кредитная история.

Что такое рефинансирование

Рефинансирование — это процесс кредитования, который предполагает изменение текущих условий кредитования для заемщика. При этом такое изменение может быть осуществлено в двух формах:

- Передача прав собственности на кредит, то есть первый кредитор продает или передает сам кредит другому лицу, которое получает полное право требовать погасить ипотеку от должника;

- Оформление второй ипотеки на более выгодных от предыдущего кредита условиях, что позволяет полученными средствами погасить первичный долг перед первым кредитором.

Оба вида кредитования активно существуют на мировом финансовом рынке. Если мы говорим о России, то здесь более распространён второй способ. Сам заемщик внимательно изучает условия и находит более выгодный вариант, чем у него есть. По своей собственной инициативе он обращается в этот банк и оформляет новый займ.

Если говорить именно о возможности снизить ставку в Сбербанке, то она возникает как у клиента данного банка, так и у клиента другого финансового учреждения. Разницы принципиальной нет как в самой процедуре оформления, так и в пакете необходимых документов. Такая возможность обосновывается тем, что рефинансирование в практике проводится в двух формах:

- Внешней. При таком оформлении, клиент другой организации, поняв, что Сбербанк предлагает выгодные условия по ипотеке, обращается к сотруднику Сбербанка за квалифицированной консультацией и при возможности берет еще одну ипотеку для погашения первой;

- Внутренней. В таком случае уже клиент Сбербанка, который на руках имеет ипотеку банка, просто переоформляет ее на более выгодных условиях.

По правде говоря, первый вариант более распространён на практике, чем второй. Банкам не выгодно своим же клиентам переоформлять кредиты. Так можно до бесконечности переоформлять кредиты, тратя время и деньги.

Также это обосновывается и тем, что Сбербанк является лидером ипотечного рынка, он и так предлагает наиболее выгодные условия, поэтому снизить ставку для своих клиентов он не всегда может, а вот для клиентов других учреждений, где ставка выше, свободно.

И наконец-то не следует забывать и о том, что 2017 год стал наиболее успешным за последние годы в сегменте ипотеки, поскольку ставки по сравнению с 2014 годом снизились вдвое. Например, еще пару лет назад тот же Сбербанк предлагал ипотеку под 14,5%, а сейчас уже он может предложить жилищную ссуду под 9%.