Прекратившие существование кредитные организации

Содержание:

- Причины для отзыва лицензии у банка

- Кто первый в очереди на отзыв лицензии

- Кого и за что лишили лицензий

- Что делать, если у банка отобрали лицензию. Действия заемщика и держателя депозита

- Банки у которых могут отозвать лицензию

- Куда обращаться, если у банка отозвали лицензию

- Что делать заемщику, если банк остался без лицензии?

- Кто на очереди

- Как действовать ИП

- Какие финансовые заведения считаются надежными у клиентов

- Как минимизировать вред

- Из-за чего банк может быть лишен лицензии?

- Какие банки могут быть лишены лицензии?

- Что будет с банком без лицензии

- Список банков, лишившихся лицензии в 2015 году

- Заключение

Причины для отзыва лицензии у банка

Глобальная «чистка» банковского рынка России началась Центробанком еще в сентябре 2013 года. С тех пор своей финансовой лицензии лишились около трех сотен банковских структур.

Основными причинами отзыва сертификата на банковскую деятельность являются следующие факторы:

- низкий показатель собственного капитала (менее 2-х процентов);

- нарушение банком собственных обязательств перед клиентами;

- осуществление действий, противоречащих законодательству России;

- сокрытие истинных доходов от государства;

- указание в налоговой декларации недостоверной информации;

- простой в течение одного года и более (банк не совершает операции по роду своей деятельности);

- при выявлении в ходе проверки нарушений в ведении банковской документации;

- систематическое уклонение от предписанных судом обязательств перед своими клиентами и так далее.

Совокупность вышеперечисленных причин или даже выявление одной из них может служить весомым поводом для того, чтобы ЦБ России принял решение отозвать лицензию у недобросовестного банка. Хотя предшествует этому действию тщательная проверка.

Список банков, у которых могут отозвать лицензию

Завершение Центробанком оздоровительных мероприятий финансовой сферы планируется к 2018 году. Однако до этого момента в планах ЦБ России сократить количество банковских организаций до 500. Уже стала общедоступной информация о том, у каких баков уже забрали либо планирую отозвать лицензии в период 2017 – 2018 гг. Ниже приведен их список:

- АО «Булгар Банк» — лишился лицензии .;

- ООО «Юниаструм» — был ликвидирован в 1-м квартале 2017-го.

- Сибирская компания «Сириус» — лицензия отозвана г.

- «Интеркоопбанк» — г.

- АО «Айви Банк» — закрылся г.

- «Московский Национальный Инвестиционный Банк» — .

- Банк «Легион» — г.

- «Премьер Кредит» — . • ПАО «ЮГРА» — .

Согласно последним новостям, уже этой осенью лицензия может быть отозвана у таких известных банковских структур, как:

- «Лето-Банк»;

- «Авангард»;

- Евроинвест;

- Генбанк;

- «Веста»;

- «ОНБ»;

- «Русский Стандарт»;

- «Совинком».

В зоне риска также находятся:

- Банк «Анкорбанк» — выпускает активы низкого качества, замечены нарушения обязательств перед клиентами.

- «Татфондбанк» — до недавнего времени входил в топ 50-ти лучших финансовых компаний страны, по потерял значительную часть своего личного капитала.

- «Межрегиональный почтовый банк» — учредители банка сами подали заявление на отзыв лицензии в связи с нерентабельностью своей деятельности.

- «Интехбанк» — осуществляет рискованную финансовую политику в связи с чем теряет значительную долю собственных средств.

Кто первый в очереди на отзыв лицензии

Заранее предсказать, какой банк следующим лишится лицензии, невозможно. Этого не знает даже регулятор, отмечает Василий Солодков. По его мнению, в зоне риска — банки без господдержки, а также те, кто кредитовал сферу услуг и другие сектора экономики, пострадавшие в пандемию.

Нестабильными могут быть небольшие банки, зарегистрированные в крупных городах — Санкт-Петербурге, Екатеринбурге и других. В этих городах присутствуют все федеральные банки, с которыми сложно конкурировать, отмечает директор Центра экономического анализа «Интерфакс» Алексей Буздалин. При этом некоторые региональные банки, зная специфику своего рынка, смогут продолжить существовать и успешно конкурировать с крупными игроками.

Но как полагает Теодор Шошиашвили, именно мелкие и средние банки регионального уровня имеют наименьшие шансы на выживание. «В первую очередь речь идёт об организациях, действующих в таких регионах, как, например, Тува, Калмыкия, Ингушетия, Чувашия, Иркутская, Курганская области, Еврейская автономная область, где низкие доходы населения», — говорит Шошиашвили. По его словам, в принципе уязвимы все компании, которые работают в регионах с низкой платёжеспособностью населения.

Кого и за что лишили лицензий

Центробанк в один день, 2 апреля отозвал три банковские лицензии. Без права на проведение банковских операций остались Геобанк, небанковская кредитная организация «РИБ», а также Майкопбанк. С этого дня две московские и, как следует из названия, адыгейская организации из финансовой жизни исчезают.

Вот как Центробанк разъясняет причины отзыва лицензий у каждого из троих «лишенцев»:

«Геобанк полностью утратил собственные средства, нарушал федеральные законы, регулирующие банковскую деятельность, а также нормативные акты Банка России, в связи с чем регулятором в течение последних 12 месяцев неоднократно применялись к нему меры, в том числе вводились ограничения на привлечение денежных средств вкладчиков».

Банк арендовал помещения по краткосрочным договорам с неоднократной пролонгацией, которые учитывались в его балансе с нарушениями, а бухгалтерия не спешила отражать эти сделки в учёте. После требований Центробанка РФ признать договоры долгосрочными и правильно отражать сведения о них в отчётности оказалось, что Геобанк не имеет собственных средств.

Решением Центробанка в эту финансовую организацию назначена временная администрация, полномочия его руководящих органов приостановлены. Поскольку Геобанк – участник системы страхования вкладов, до полного решения вопроса с его закрытием ещё не дошло.

Расчётная небанковская кредитная организация (РНКО) «РИБ», сообщают в Центробанке, «специализировалась на проведении непрозрачных операций, направленных на обеспечение расчётов между физическими лицами и нелегальными онлайн-казино и букмекерскими конторами». Организация неоднократно нарушала законы о банковской деятельности и предписания по противодействию отмыванию доходов, полученных преступным путем, и финансированию терроризма, утверждают в ЦБ.

Собственно, лишь определения «финансирование терроризма» достаточно не только для отзыва лицензии. Не будь этого словосочетания в релизе ЦБ, «РИБ» вполне могла легко отделаться. Все остальные претензии к Этой организации не столь существенны и отражают лишь общее неудовольствие от самого факта существования подобных организаций. Ведь, по сути, РНКО – организации, осуществляющие расчётные операции, такие как открытие и ведение банковских счетов юридических лиц, осуществление расчётов по поручению юридических лиц по их банковским счетам и т.д. То есть сфера услуг, пусть строго банковских, ничего излишнего.

А Майкопбанк, похоже, просто разорился. «Банк России неоднократно направлял в адрес Майкопбанка предписания о доформировании резервов на возможные потери, исполнение которых выявило наличие в его деятельности оснований для осуществления мер по предупреждению несостоятельности (банкротства)», – так многословно определил причину отзыва лицензии у адыгейского банка регулятор.

Что делать, если у банка отобрали лицензию. Действия заемщика и держателя депозита

Вы сделали вклад в банке-банкроте? Не стоит паниковать, с большой вероятностью деньги удаться вернуть. Все вклады российских банков застрахованы в АСВ. Процедура является обязательной и позволяет обезопасить держателей депозитов.

Вам нужно дождаться назначения компаний-агентов. В дальнейшем они займутся выплатой средств по депозитам закрывшегося учреждения. Что необходимо сделать вкладчикам?

Важно! Максимальный размер компенсации составляет 1.4 миллиона рублей. Если же сумма вашего депозита составляла 1.5 миллиона, считайте, что 100 тысяч рублей потеряны

С очень высокой вероятностью вам не удаться вернуть их.

Поэтому опытные вкладчики открывают несколько депозитов в разных учреждениях. Они не превышают максимальную сумму страхования 1.4 миллиона и обеспечивают сохранность своих средств.

Кому платить кредит в случае закрытия организации? Банкротство банка – не повод радоваться заемщикам. Возвращать деньги все равно придется, не стоит надеяться на списание долгов.

После отзыва лицензии назначается приемник организации. Данной компании передаются все кредитные дела. Заемщики должны быть оповещены о смене владельца прав на требование долга. Поэтому вам поступит сообщение на мобильный телефон, или специалисты позвонят лично.

Важно! Организация-приемник не имеет права изменять условия кредитного соглашения. Учреждение обязано сохранить все параметры, в том числе процентную ставку, период погашения, график платежей и т

д.

Что делать, если новый банк нарушает законодательство и меняет условия? Обращайтесь в ЦБ и подавайте жалобу. Центральный банк примет меры и предупредит организацию о недопустимости подобных действий.

Банки у которых могут отозвать лицензию

Если банковское учреждение не соответствует требованиям регулятора, то ЦБ отзывает у таких банков лицензию, а затем запускается либо банкротство, либо процедура ликвидации кредитной организации в принудительном порядке.

По мнению руководства Аналитического кредитного рейтингового агентства (АКРА) с российского банковского рынка до 2024 года будут исчезать по 5-7% банков ежегодно.

Говоря про расчистку банковского сектора, за последние несколько лет мы видели выпадание из банковской системы примерно десяти с небольшим процентов каждый год. Сейчас, на ближайшие пять лет, мы прогнозируем, что процесс будет продолжаться, хотя, наверное, его самая острая фаза прошла. Примерно 5-7% банков по тем или иным причинам будут уходить с рынка. Больше по экономическим причинам, меньше по, так скажем, причинам ведения недобросовестной деятельности», — сказала генеральный директор рейтингового агентства АКРА Екатерина Трофимова.

В России ежегодно несколько десятков банков, лишаются лицензии ЦБ, необходимой для работы на банковском рынке, подобный тренд продолжается и в 2020 году. Гарантированно предсказать, какие банки потеряют лицензию Центрального Банка мы не можем, впрочем, мы не будем и пытаться предсказывать или составлять списки претендентов на отзыв лицензий. Мало того подобные списки могут негативно сказаться на том или ином банковском учреждении, вплоть до краха банка в результате ажиотажа клиентов, требующих возврата вкладов с депозитов. Помимо этого, банк, испытывающий временные финансовые трудности сегодня, может стабилизировать ситуацию и выполнить предписания и требования ЦБ, тем самым избежав потери банковской лицензии. По мнению аналитиков банковского сектора 2020 год может стать для банков таким же непростым, как и прошлый год, процесс очистки кредитного рынка от сомнительных и недобросоветсных банков продолжится.

Куда обращаться, если у банка отозвали лицензию

Если у человека имеется вклад в банке, который лишен лицензии, то не нужно идти в отделение и скандалить. Достаточно зайти на официальный ресурс Центробанка и просмотреть передачу прав на выплату. Как правило, информация появляется через две недели после объявления. Здесь указывается агент, который теперь осуществляет выплату.

Вместе с документами, удостоверяющими личность и факт открытия счета, клиент приходит в отделение и пишет заявление на выдачу депозита в полном объеме.

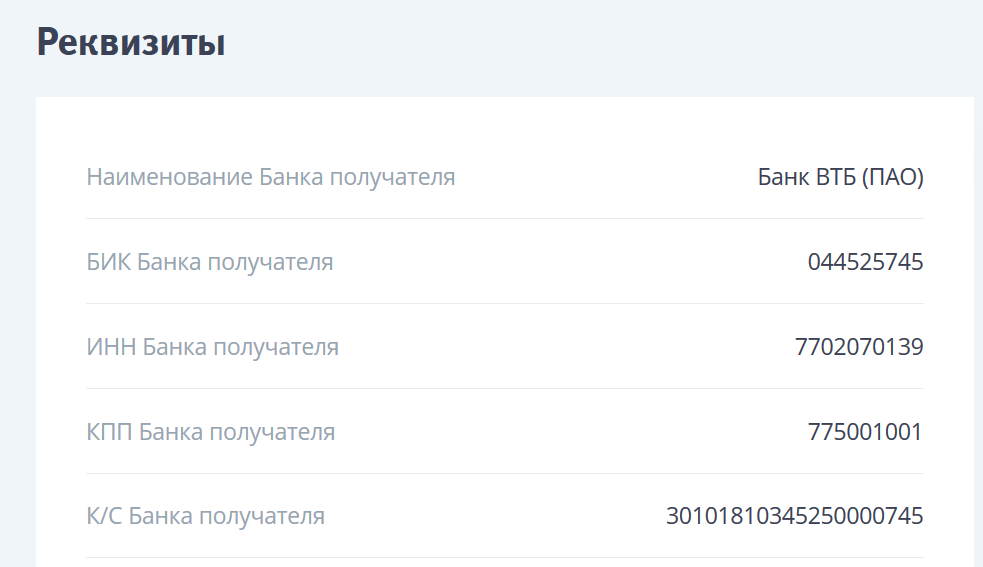

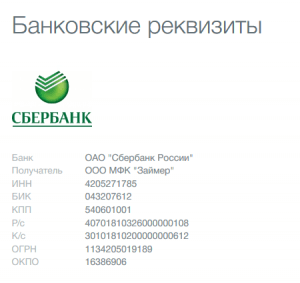

Если человек имеет кредитные обязательства, то новый банк присылает ему извещение, где прописана переуступка прав требования и новые реквизиты. То есть заемщик теперь оплачивает новому кредитору по старому графику. Для минимизации путаницы можно обратиться к новому кредитору за получением нового кредитного договора.

Что делать заемщику, если банк остался без лицензии?

Чаще всего причиной возникновения проблем становятся технические сложности, затрудняющие добросовестное исполнение заемщиками своих обязательств.

Так, отзыв лицензий может сопровождаться не только закрытием касс банка и банкоматов (как в случае с Мастер-банком), но и «зависанием» безналичных переводов из-за приостановления операций по счетам ликвидируемого банка, путаницы с реквизитами. Многие заемщики после того, как перед ними захлопываются все двери, временно приостанавливают платежи.

Это одна из распространенных ошибок: в результате возникает просрочка со всеми вытекающими последствиями в виде пеней и штрафов.

Дисциплина – прежде всего

Во избежание неприятностей и финансовых потерь в случае отзыва лицензии у банка, который выдал ипотечный кредит заемщику, следует выяснить, зачтены ли в счет погашения кредита средства, перечисленные банку незадолго до начала процедуры банкротства или ликвидации.

По закону временная администрация обязана официально информировать заемщиков о новых реквизитах для погашения задолженности.

Если же этого не произошло, необходимо самостоятельно запросить у ликвидаторов информацию, необходимую для осуществления платежей.

«До получения официальных уведомлений строго соблюдайте прежний график платежей, перечисляя их по реквизитам, указанным в кредитном договоре, а платежные документы с отметками банка сохраняйте как доказательство добросовестности», – настоятельно рекомендует ипотечным заемщикам адвокат Олег Сухов.

Запасной вариант

Если по каким-либо причинам безналичные платежи не проходят, то заемщик вправе внести средства на депозит нотариуса.

В соответствии со ст. 327 ГК РФ, такой вариант возможен, если обязательство не может быть исполнено из-за отсутствия кредитора или лица, уполномоченного им принять исполнение – в месте, где обязательство должно быть исполнено, а также уклонения кредитора от принятия исполнения. В заявлении, которое подается нотариусу, указывается сумма долга, кредитор, обязательство и причина, по которой это обязательство не может быть исполнено должником.

Нотариус обязан известить кредитора о поступлении денежных сумм и выдать их ему.

Остерегайтесь ошибок

После завершения ликвидационных процедур и получения реквизитов организации, которой переуступлены права требования по займу, целесообразно посетить банк лично и на месте выяснить детали нового порядка погашения кредита, обратив особое внимание на корректность реквизитов счета и иных данных

Для исключения недоразумений и мошеннических действий целесообразно пользоваться системой банк-клиент, которая позволяет отслеживать движение средств по кредитному счету в режиме онлайн, отмечает юрист.

- https://rg.ru/sujet/2771/

- http://bankogolik.com/nolicense-2017

- http://www.banki.ru/banks/memory/

- http://www.papabankir.ru/banki/spisok-bankov-lishennykh-litsenzii/

Кто на очереди

Финансовые организации, которые в 2021 году закроются стопроцентно, поскольку ещё в прошлом году подали документы на изменение своего статуса. Ниже – список поглощаемых другими финансовыми организациями прежде суверенных банков, и их новая «материнская» структура.

| Исчезающий банк | Поглощающий банк |

|---|---|

| АКИБ Почтобанк (лиц. № 1788) | АО КБ ФорБанк |

| АО ВКАБАНК (лиц. № 1027) | ПАО Совкомбанк |

| ООО Русфинанс Банк (лиц. № 1792) | ПАО Росбанк |

Ещё две финансовые организации, представленные ниже, исчезнут в 2021 году из банковского сектора с большой долей вероятности, о причине озвученного самостоятельно принятого решения. Вот они:

| Исчезающий банк | Поглощающий банк |

|---|---|

| ПАО Запсибкомбанк (лиц. № 918) | Банк ВТБ (ПАО) |

| Банк Возрождение ПАО (лиц. № 1439) | Банк ВТБ (ПАО) |

Кроме этих двух банков финская группа Nordea во второй половине декабря заявила о закрытии своих дочерних структур в ряде стран. В том числе и в России.

Почему об исчезновении этих финансовых организаций можно говорить почти стопроцентно уверенно? Потому что процесс их поглощения другими банками протекал если и не полностью мирно-гладко, то уж точно абсолютно законно и взаимно добровольно, хотя бы внешне. Речь идёт о переводе статуса и без того крупных структур банковского сектора в крупнейшие – общемировая тенденция.

Говорить о тех, кого лишат лицензий за нарушения, совершенно пустое дело. Если ЦБ против кого-то уже «копает», то даже самому предмету расследования известно об этом станет лишь после принятия Центробанком решения. А потом уж узнаем мы.

Как действовать ИП

Индивидуальный предприниматель является физическим лицом, совершившим вклад в кредитную организацию. Поэтому к нему напрямую относится Закон о государственной системе страхования вкладов, действующий с января 2014 года. Согласно этому закону, заключая договор с банком, предприниматель автоматически страхует свои средства, размещаемые на всех видах вкладов или текущих счетах, в том числе и карточных. Физлицо-кредитор банка может получить обратно сумму своего вклада полностью или в части, не превышающей 1,4 млн руб.

СПРАВКА! Ограничение в 1.4 млн руб. включает все типы средств, размещенные одним клиентом в одном банке. Проценты по счетам и вкладам также попадают под страховку. Если вся сумма не превысит лимита, вкладчик получит назад свои денежные средства полностью.

Порядок действий ИП для возврата банковского вклада

Более точным будет сказать «страховка», ведь возвращает ваши финансы не сам банк, более не существующий, а государственное «Агентство по страхованию вкладов».

Вопрос: Организация по кредитному договору перечислила банку комиссию за открытие кредитной линии, однако воспользоваться лимитом не смогла в связи с отзывом у банка лицензии. Вправе ли организация потребовать возврата комиссии и в каком порядке?Посмотреть ответ

Итак, вы узнали, что ваш банк больше не работает. Не теряя времени, нужно предпринять следующие шаги:

Шаг первый. Получите нужную информацию. На сайте «Центробанка» вы сможете отыскать свое кредитное заведение в подразделе «Объявление временных администраций». Все данные, подтверждающие отзыв лицензии и касающиеся ваших прав как вкладчика, будут изложены на указанной странице:

- сведения о деятельности арбитражного суда по признанию банкротства банка;

- финансовое положение банка на текущий момент;

- можно ли предъявлять требования и какие именно;

- порядок возврата ценных бумаг.

В извещении о предъявлении требований содержатся адреса временно назначенных администраций:

- Где будут вас ждать ваши деньги. Зайдите на сайт АСВ и ознакомьтесь с перечнем банков, которые агентство назначило для производства выплат по страховке. Адреса отделений банков-агентов также содержатся на официальном сайте АСВ.

- Успеть к началу страховых выплат. АСВ объявляет о старте выплат по вкладам и счетам банка-банкрота примерно через 2 недели от даты приказа Центробанка. С этого дня у вас есть время заявить свои права до тех пор, пока процедура банкротства не закончится (она длится около 2 лет).

-

Подача заявления на выплату. Явившись в выбранное отделение банка агента, нужно оформить соответствующее заявление. Для этого потребуются следующие документы:

- паспорт физического лица;

- номер ИНН;

- ОГРНИП;

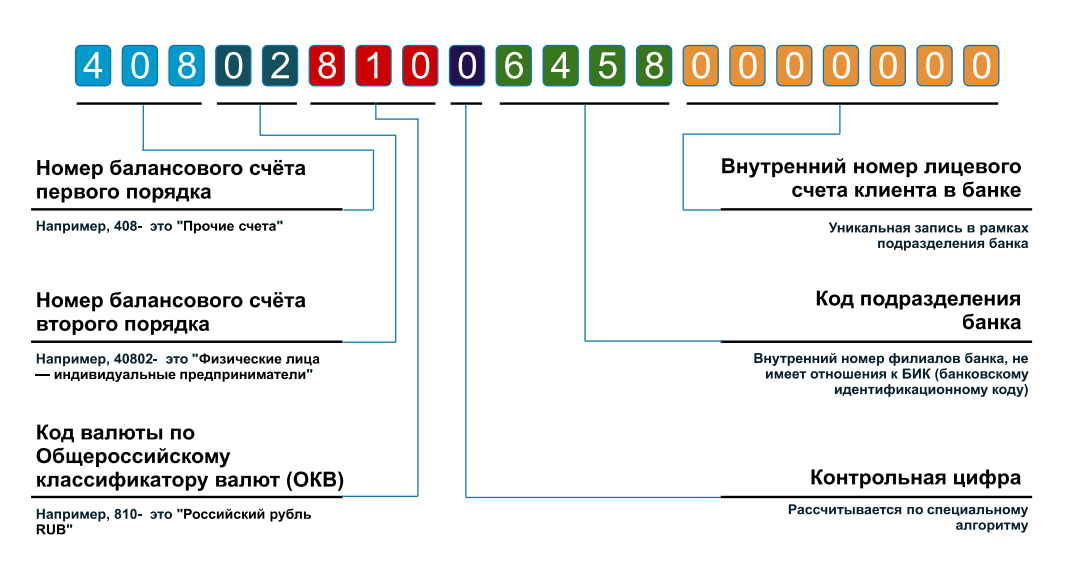

- реквизиты счета, открытого на вас как на ИП.

Владелец средств должен прийти сам, но может прислать и своего представителя, если оформит на него доверенность у нотариуса.

Шаг второй. Получение денег. Не пройдет и 3 дней, как ваши средства вернутся к вам в полном объеме, если он не превышал 1,4 млн руб. Сумму сверх лимита придется включить в реестр кредиторских требований.

Какие финансовые заведения считаются надежными у клиентов

Специалисты рекомендуют оставлять свои накопления только в проверенных финансовых учреждениях. Чаще всего клиенты обращаются за помощью именно в государственные банки, т.к. они думают о том, что государство сделает все для того, чтобы их банк всегда держался на плаву.

А какие банковские заведения считаются государственными?

Это учреждения, в которых некоторая часть активов является собственностью государственного органа. Причем не обязательно, чтобы это был контрольный пакет акций. Обычно это 30-40%.

Не стоит забывать о том, что многие банковские заведения предлагают своим клиентам возможность разместить их денежные средства не под самый высокий процент.

Но здесь клиент может быть уверенным в сохранности своих денежных средств. Но при этом ему придется заплатить 1-2%. Конечный размер ставки зависит от доходности депозита.

Как минимизировать вред

Отзыв у банка лицензии чреват не только денежными вопросами, но и угрозой взаимодействия с клиентами и сотрудниками, поскольку оно во многом завязано на банковском обслуживании. Рекомендации фирмам и предпринимателям, узнавшим о реальной или грозящей ликвидации банка или процедуре банкротства, следующие:

- Срочно проинформируйте партнеров. Как только лицензия будет отозвана, ни вы, ни контрагенты не смогут проводить платежи или получать средства. Поэтому немедленно сообщите о проблеме поставщикам и клиентам. Так вы не только предпримете шаги для ее решения, но и сбережете вашу репутацию, которая может пострадать от просрочки платежей.

- Откройте счет в другом банке или используйте существующий. Для текущих дел перенаправьте финансовые потоки через другой, более надежный банк. Укажите его реквизиты в извещении к партнерам. Перенастройте на него платежные агрегаторы («Робокасса», «Ассист» и др.), если вы их используете.

-

Если контрагент уже перечислил деньги, возможны два варианта развития ситуации:

- платеж успел пройти до отзыва лицензии – деньги на вашем счете, вы получите их в составе возмещения по страховке, поэтому смело оказывайте оплаченную услугу или отпускайте товар;

- платеж совершен после даты приказа ЦБ – средства зависнут на корреспондентском счете банка, а затем вернутся плательщикам. Поэтому попросите партнеров перенаправить деньги по другим реквизитам (см. п.2).

- Не держите в неведении сотрудников. Если банк не функционирует, ваш персонал не сможет получить свою заработную плату вовремя. По возможности выплатите ее наличными или через другой банк: за каждый день просрочки назначается компенсация, которую работодатель обязан возместить. Размер компенсации составляет 1/300 от ставки рефинансирования Центробанка, умноженную на сумму официальной невыплаченной зарплаты. Если сумма зарплаты «повисла» на карточке сотрудника, которую он не может обналичить, ему придется обратиться к АСВ за возмещением по страховке.

ВНИМАНИЕ! Если вы уплатили налог, а он не прошел через банк и завис на коррсчете, по закону он все равно уплачен. Чтобы это доказать, нужно предоставить в налоговую платежное поручение и выписку со счета, объяснив, что платеж им не виден из-за отзыва лицензии у банка

Из-за чего банк может быть лишен лицензии?

В течение многих лет Центробанк проводил политику минимального вмешательства. Большинство убыточных учреждений закрывались самостоятельно, без помощи регулятора. В подобной политике есть смысл, так как излишний контроль над банковской сферой явно не пойдет ей на пользу.

После начала финансового кризиса в России, ЦБ взялся за учреждения. Центральный Банк поставил четкую задачу – своевременно убирать с рынка «плохие» банки, проводить санацию организаций, которые имеют большой вес и их еще можно спасти.

С 2014 года не только Советский банк лишили лицензии, но и многие другие учреждения. ЦБ продолжит чистку рынка для поддержания его стабильности. Банки регулярно предоставляют отчеты в Центробанк, а специалисты отслеживают различные операции.

Причин для отзыва лицензии крайне много. Фактически, ЦБ является «диктатором» на банковском рынке. При желании, специалисты Центробанка могут притянуть любые основания и отобрать лицензию, а оспаривать решение в наших судах – крайне бесперспективное занятие. Поэтому участникам рынка остается надеяться на благоразумность ЦБ, и что регулятор не будет применять санкции без явной необходимости.

Список банков, лишенных лицензии в 2019 году еще предоставим. Пока же перечислим перечень возможных причин для прекращения деятельности учреждения:

- Компания не приступила к финансовой деятельности в течение года после выдачи разрешения.

- Ежемесячный отчет был задержан более, чем на 15 суток.

- При выдаче разрешения были предоставлены некорректные данные.

- Банк проводит операции, которые недопустимы для него.

- Подделка отчетности.

- Лимит кредитной задолженности превышен и не погашен в течение двух недель.

- Упал размер собственных средств ниже установленного параметра.

- В случае понижения показателя достаточности собственных средств ниже установленной планки.

Все решения принимаются руководством ЦБ. Их можно попытаться оспорить, но все понимают, что судебные тяжбы не имеют смысла по следующим причинам:

- С большой вероятностью суд встанет на сторону ЦБ.

- Работа учреждения уже нарушена и восстановить ее даже при желании будет проблематично.

- Организация получила несмываемое пятно на репутации.

Какие банки могут быть лишены лицензии?

Поскольку официального «черного списка» банков, у которых отзовут лицензию в ближайшем будущем, нет, то вкладчикам следует самостоятельно отслеживать следующие факторы:

- Привлекалось ли финансовое учреждение к административной ответственности в течение ближайшего года. Эту информацию можно найти в сводках ЦБ РФ;

- Имелись ли факты сомнительных финансовых операций по счетам банка;

- Каков размер собственного капитала банка, поскольку по статистике чаще банкротами становятся именно институты с небольшим по размеру капиталом;

- Большая доля наличности в активах банка, что можно проверить по его квартальной отчетности, которая находится в открытом доступе на официальном сайте любого финансового учреждения.

Если финансовая отчетность свидетельствует о том, что в ближайший год или даже квартал в банке резко возросло число оборотов наличных средств, то этот факт сможет вызвать подозрение клиентов. Он может означать переливы средств между финансовыми институтами, которые таким способом пытаются укрыть незаконные доходы или уйти от налогообложения. Если такие мероприятия будут обнаружены Центральным банком, то банк непременно лишат лицензии.

В то же время существует целый ряд стабильных финансовых институтов, которые однозначно не затронет волна отзывов лицензий даже во время кризиса. К числу таких учреждений можно отнести Сбербанк России, ВТБ 24, Альфа-банк, Газпромбанк, Россельхозбанк, Райффайзенбанк, ЮниКредитБанк и другие – они описаны в рейтинге банков.

Таким образом, в вопросе определения тех банков, которые, скорее всего, лишатся лицензии в грядущем году, лучше опираться на сводки ЦБ РФ – ссылка указана выше. Официального «черного списка» банков не существует, однако в условиях экономической нестабильности клиентам следует постоянно отслеживать состояние обслуживающего банка по указанным выше параметрам.

Что будет с банком без лицензии

Когда банк перестает существовать как действующая кредитная организация, то есть ЦБ отзывает его лицензию, его руководство теряет все свои полномочия. Вместо него на срок до 6 месяцев назначат временную администрацию, которая должна будет «разгрести» оставшиеся дела. После анализа ситуации временное начальство примет одно из двух решений о судьбе лишенного лицензии банка:

-

Ликвидация. Производится, если по результатам расследования банк имеет достаточно средств, чтобы погасить долги перед всеми заемщиками:

- работниками самого банка;

- физическими лицами, сделавшими вклады;

- юрлицами-клиентами и др.

- Банкротство. Выбирается эта процедура, если имущества банка явно недостаточно для выплаты по его обязательствам.

Вопрос: Как отразить создание резерва по сомнительным долгам в отношении задолженности банка, у которого отозвана лицензия, и списание этой задолженности за счет данного резерва в бухгалтерском учете? По решению суда банк признан банкротом и ликвидирован, требования организации не удовлетворены из-за недостаточности имущества банка.

Задолженность в сумме денежных средств, размещенных на депозитном счете, и процентов по депозиту на дату отзыва лицензии у банка составляет 1 010 192 руб. (в том числе 1 000 000 руб. — задолженность по сумме депозита, 10 192 руб. — задолженность по сумме процентов, причитающихся за месяц, в котором отозвана лицензия). В отчетном периоде получения информации о наличии у банка признаков банкротства в бухгалтерском учете организации создан резерв по сомнительному долгу в размере 100% задолженности банка.Посмотреть ответ

Окончательное решение будет принято не представителями руководства, а арбитражным судом. После выбора процедуры для ее проведения место руководителя займет ликвидатор либо конкурсный управляющий. Функции окончательного исполнителя исполняет назначенный служащий госкорпорации «Агентства по страхованию вкладов» (АСВ).

К СВЕДЕНИЮ! Лишение банка права действия регламентируется Законом о несостоятельности кредитных организаций. Право вкладчика на возврат своих «кровных» – законом «О страховании физических лиц в банках Российской Федерации» от 23 декабря 2003 года № 177-ФЗ, действие которого с 2014 года распространилось и на ИП.

Список банков, лишившихся лицензии в 2015 году

Теперь приведем конкретные цифры: в 2015 году ЦБ отзывал у банков лицензии внушительными темпами, так например только за ноябрь 11 банков лишились лицензий на основании соответствующего решения ЦБ РФ. Всего же за весь прошлый год под санкции попали 93 банковских организации.

| № п/п | Дата отзыва | Наименование банка | № лицензии | Город |

| 1 | 20.01.2015 | ООО КБ «Интеркапитал-Банк» | 2706 | Саранск |

| 2 | 20.01.2015 | АКБ «Адам Интернэшнл» | 2232 | Махачкала |

| 3 | 29.01.2015 | АО «Ваш Личный Банк» | 1222 | Усть-Кут |

| 4 | 29.01.2015 | ООО КБ «АкадемРусБанк» | 622 | Москва |

| 5 | 11.02.2015 | ООО КБ «Сургутский Центральный» | 684 | Сургут |

| 6 | 16.02.2015 | ООО «СБ Банк» | 2999 | Москва |

| 7 | 24.03.2015 | ОАО «Конгресс-Банк» | 2330 | Москва |

| 8 | 24.03.2015 | ООО «Дагэнергобанк» | 3286 | Махачкала |

| 9 | 02.04.2015 | ООО «Тандембанк» | 1951 | Москва |

| 10 | 02.04.2015 | ЗАО «Промсбербанк» | 1043 | Подольск |

| 11 | 13.04.2015 | ОАО «Тихоокеанский Внешторгбанк» | 1378 | Москва |

| 12 | 13.04.2015 | ООО «Транснациональный банк» | 2108 | Москва |

| 13 | 13.04.2015 | ЗАО «ИпоТек Банк» | 2794 | Москва |

| 14 | 17.04.2015 | ОАО «Ганзакомбанк» | 1734 | Санкт-Петербург |

| 15 | 17.04.2015 | ООО «Идеалбанк» | 3491 | Москва |

| 16 | 24.04.2015 | АО «Таурус Банк» | 655 | Москва |

| 17 | 24.04.2015 | ООО КБ «Единственный» | 3187 | Москва |

| 18 | 13.05.2015 | ООО «Плато-банк» | 2071 | Екатеринбург |

| 19 | 13.05.2015 | ЗАО «Строительно-Коммерческий Банк» | 3050 | Санкт-Петербург |

| 20 | 13.05.2015 | АО КБ «Траст Капитал Банк» | 2741 | Москва |

| 21 | 20.05.2015 | ООО КБ «Транспортный» | 3174 | Москва |

| 22 | 20.05.2015 | АО «ПроБанк» | 2471 | Москва |

| 23 | 20.05.2015 | АО Комсоцбанк «Бумеранг» | 1002 | Череповец |

| 24 | 01.06.2015 | ОАО «Сибнефтебанк» | 385 | Подольск |

| 25 | 01.06.2015 | ООО КБ «ОПМ-Банк» | 2734 | Москва |

| 26 | 01.06.2015 | АО «Метробанк» | 2548 | Москва |

| 27 | 10.06.2015 | АО БАНК «РСКБ» | 2050 | Москва |

| 28 | 10.06.2015 | ООО КБ «Инвест-Экобанк» | 1956 | Санкт-Петербург |

| 29 | 19.06.2015 | ООО КБ «Инвестиционный Союз» | 637 | Москва |

| 30 | 19.06.2015 | ПАО АКБ «Азимут» | 3154 | Москва |

| 31 | 24.06.2015 | ОАО КБ «МАСТ-Банк» | 3267 | Москва |

| 32 | 24.06.2015 | ПАО КБ «ТЭСТ» | 3440 | Москва |

| 33 | 03.07.2015 | АО Банк «Клиентский» | 2324 | Москва |

| 34 | 03.07.2015 | ООО КБ «Старый Кремль» | 2657 | Москва |

| 35 | 03.07.2015 | АО КБ «Гагаринский» | 606 | Москва |

| 36 | 03.07.2015 | ПАО АКБ «Эно» | 1988 | Краснодар |

| 37 | 10.07.2015 | АБ «Алданзолотобанк» | 854 | Алдан |

| 38 | 10.07.2015 | ПАО «Аделантбанк» | 1835 | Москва |

| 39 | 17.07.2015 | ПАО «Геленджик-Банк» | 790 | Геленджик |

| 40 | 21.07.2015 | ПАО АКБ «ОБПИ» | 2626 | Москва |

| 41 | 21.07.2015 | ПАО «Тайм Банк» | 3120 | Москва |

| 42 | 24.07.2015 | ПАО «АМБ Банк» | 3036 | Москва |

| 43 | 24.07.2015 | ЗАО «М Банк» | 948 | Москва |

| 44 | 24.07.2015 | ОАО «Банк Российский Кредит» | 324 | Москва |

| 45 | 27.07.2015 | ПАО КБ «Тульский промышленник» | 2382 | Тула |

| 46 | 03.08.2015 | ООО КБ «Банк Расчетов и Сбережений» | 2617 | Москва |

| 47 | 03.08.2015 | АКБ «Далетбанк» | 3049 | Москва |

| 48 | 03.08.2015 | РНКО «Финансово-Расчетный Центр» | 3319-Р | Астрахань |

| 49 | 12.08.2015 | ОАО АКБ «Пробизнесбанк» | 2413 | Москва |

| 50 | 21.08.2015 | АО «Далта-Банк» | 142 | Владивосток |

| 51 | 27.08.2015 | ПАО АКБ «Евромет» | 2902 | Москва |

| 52 | 27.08.2015 | ООО КБ «Бизнес для Бизнеса» | 1060 | Ядрин |

| 53 | 08.09.2015 | ПАО «Смолевич» | 1121 | Рославль |

| 54 | 08.09.2015 | ООО КБ «Профит Банк» | 3234 | Москва |

| 55 | 11.09.2015 | Банк «Адмиралтейский» | 3054 | Москва |

| 56 | 18.09.2015 | АО «Тусарбанк» | 2712 | Москва |

| 57 | 24.09.2015 | АО «Зернобанк» | 2337 | Барнаул |

| 58 | 24.09.2015 | ООО КБ «Анталбанк» | 3115 | Москва |

| 59 | 06.10.2015 | ООО «Объединенный Национальный Банк» | 2074 | Нижний Новгород |

| 60 | 06.10.2015 | ОАО АКБ «Лесбанк» | 1598 | Москва |

| 61 | 06.10.2015 | АО КБ ИТБ | 3128 | Москва |

| 62 | 16.10.2015 | ООО «Леноблбанк» | 1003 | Всеволожск |

| 63 | 16.10.2015 | ЗАО КБ «Лада-Кредит» | 2668 | Москва |

| 64 | 16.10.2015 | ОАО Банк «Содружество» | 2923 | Москва |

| 65 | 23.10.2015 | ООО КБ «Дорис Банк» | 1679 | Москва |

| 66 | 23.10.2015 | АО «Гринфилдбанк» | 2711 | Москва |

| 67 | 23.10.2015 | ПАО КБ «Еврокоммерц» | 1777 | Москва |

| 68 | 02.11.2015 | АКБ «Бенифит-банк» | 3229 | Москва |

| 69 | 02.11.2015 | ООО «Джаст Банк» | 3503 | Москва |

| 70 | 02.11.2015 | КБ «БМБ» | 2992 | Ногинск |

| 71 | 02.11.2015 | ПАО Агроинкомбанк | 1946 | Астрахань |

| 72 | 10.11.2015 | ООО НКО «Тор Кредит» | 3497-Д | Москва |

| 73 | 10.11.2015 | ПАО «Региональный банк развития» | 2782 | Москва |

| 74 | 10.11.2015 | КБ «Региональный Банк Сбережений» | 3367 | Москва |

| 75 | 10.11.2015 | КБ «Межрегионбанк» | 1059 | Москва |

| 76 | 10.11.2015 | КБ «Русский Славянский банк» | 1073 | Москва |

| 77 | 16.11.2015 | КБ «Витязь» | 2890 | Москва |

| 78 | 16.11.2015 | АО «Банк Город» | 2644 | Москва |

| 79 | 16.11.2015 | АО «НСТ-Банк» | 1738 | Новотроицк |

| 80 | 23.11.2015 | ОАО КБ «Максимум» | 466 | Волгодонск |

| 81 | 24.11.2015 | ООО «ИПОЗЕМбанк» | 3026 | Самара |

| 82 | 24.11.2015 | ПАО АКБ «Балтика» | 967 | Москва |

| 83 | 24.11.2015 | АО Связной Банк | 1961 | Москва |

| 84 | 24.11.2015 | ПАО «НОТА-Банк» | 2913 | Москва |

| 85 | 04.12.2015 | ООО «Еврокредит» | 2957 | Москва |

| 86 | 04.12.2015 | ООО КБ «ФДБ» | 3071 | Москва |

| 87 | 14.12.2015 | ООО «Дил-банк» | 3384 | Москва |

| 88 | 14.12.2015 | ООО КБ «Ренессанс» | 1939 | Москва |

| 89 | 14.12.2015 | ООО КБ «КБР Банк» | 3364 | Москва |

| 90 | 18.12.2015 | АО «Русстройбанк» | 3205 | Москва |

Здесь представлен полный список банков, у которых была отозвана лицензия в позапрошлом году.

Заключение

Исход ситуации с возвратом денег и выплатой кредитов при отзыве лицензии зависит не только от вас, но и от других организаций – АСВ и банка-агента. Если закрылся крупный банк, то эти две компании могут помочь не всем клиентам. Поэтому учитывайте все обстоятельства и возможные варианты – иногда проще будет переоформить вклад, чем требовать возврата средств, а кредит по возможности лучше выплатить сразу и всей суммой.

Кроме того, здесь так же будет верно правило «предотвратить проще, чем исправить»

Поэтому при выборе банка обращайте внимание не только на удобный сервис и интересные предложения, но и на его надежность и порядочность в исполнении законов. Если вы видите, что ситуация начинает портиться – переводите деньги в другой банк и как можно скорее верните сумму кредита

Отзыв лицензии у банка — это всегда сильный удар по его клиентам. Что делать, если организация, услугами которой вы пользовались, закрылась?

- Если есть вклад, счет или карта с суммой до 1 400 000 рублей — запросите компенсацию через АСВ или назначенного им агента

- Если есть вклад, счет или карта с суммой более 1 400 000 рублей — составьте и направите в АСВ требование кредитора

- Если есть кредит, ипотека или кредитная карта — запросите реквизиты для их погашения у АСВ или банка-агента

- Если есть расчетный счет — направьте в АСВ требование кредитора

- Если есть эквайринг — переоформите его у банка-агента или сдайте ему терминалы

Определить, что ваш банк может скоро закрыться, можно по нескольким признакам. Это отказы в выдаче вкладов и кредитов, подозрительные сообщения в СМИ, снижение оценок рейтинговых агентств, крупные сбои в работе электронных сервисов.