Предпринимательское право россии

Содержание:

- Как устроена банковская система государства

- Кредитная функция банков

- Банковская система США

- Структура Банка России

- Развитие

- Понятие банковской системы

- Операции

- Структура центрального аппарата Банка России

- Роль в экономике

- Что такое банк?

- Банковская система Германии

- 3. Понятие и структура банковской системы Российской Федерации

- Классификация типов банковских систем по степени развития

Как устроена банковская система государства

Главным регулятором банковской системы России является Центробанк. Он управляет выдачей и отзывом лицензий на осуществление деятельности. Также он занимается эмиссией денежных средств. Центробанк России не работает с физическими лицами.

Коммерческие и инвестиционные организации работают напрямую с клиентами. Изначальной функцией банков было хранение доверенных клиентами средств. Затем владельцы начали поощрять деньгами одних клиентов и выдавать займы другим.

За счет кредитования населения в экономике возникает дополнительная денежная масса. Это явление называют мультипликатором. В бюджете любой организации большую часть составляют привлеченные деньги и заемные средства. Подобная структура бюджета приводит к высокой ответственности перед клиентами.

Работа банковской системы невозможна без постоянного оборота финансов. Только постоянный оборот позволяет генерировать прибыль. Деньги вкладчиков направляются в инвестиционные и другие проекты, за счет чего компания получает доход. За счет этого дохода происходит выплата процентов по вкладам, кэшбэка и других бонусов для клиентов.

Несколько кредитно-финансовых учреждений могут объединяться для достижения общих целей. Подобные объединения называются союзами или коалициями.

Кредитная функция банков

Ещё одна важнейшая составляющая современной банковской деятельности – предоставление кредитов частным и юридическим лицам. Кредитная функция банков заключается в том, что предоставляя заёмщикам ссудные средства, организация тем самым создаёт так называемую массу кредитных денег. При этом их главной особенностью можно назвать то, что подобные денежные ресурсы не имеют физического выражения – то есть, они существуют не в реальном «осязаемом» виде, а в виде записей на счетах. Подобный механизм контролируется и регулируется Центробанком при помощи ряда законодательных нормативов.

Банковская система США

В настоящее время банковская система США состоит из следующих основных элементов:

- Федеральной резервной системы;

- коммерческих банков;

- инвестиционных банков;

- сберегательных банков;

- ссудно-сберегательных ассоциаций;

- почтовых сберегательных касс;

- финансовых компаний;

- кредитных кооперативов;

- страховых компаний;

- пенсионных фондов;

- фондов социального страхования;

- обществ взаимного кредита;

- институтов страхования депозитов и т. д.

Функции центрального банка выполняет Федеральная резервная система (ФРС), основанная в 1913 году.

В ФРС входят 12 Федеральных резервных банков, являющихся центральными для округов, на территории которых они расположены. Помимо этого членами ФРС являются около 6 тысяч коммерческих банков, на долю которых приходится свыше 70 % всех депозитов. Банки — члены ФРС — это наиболее крупные частные коммерческие банки. Они являются акционерами и одновременно клиентами ФРС и получают на свой акционерный капитал 6% -й дивиденд.

В своей функции «банка банков» ФРС осуществляет всестороннее обслуживание банков — членов ФРС.

ФРС независима в финансовом отношении. Независимость ФРС выражается и в том, что Президент США не имеет права отдать ФРС какой-либо приказ или сместить ее управляющих.

- По своей структуре ФРС представляет собой довольно сложный организм. Важнейшую роль в нем играют три основных звена:

- Совет управляющих ФРС (в Вашингтоне);

- федеральные резервные банки;

- банки-члены.

Банки, которые не являются членами системы, для пополнения кассы прибегают к услугам своих корреспондентов, банков — членов ФРС.

Необходимо отметить, что в США нет единой государственной политики регулирования банковской деятельности.

С точки зрения регулирования, все американские банки можно разделить на 4 группы:

- национальные банки;

- банки штатов — члены ФРС;

- банки — не члены ФРС, входящие в Федеральную корпорацию страхования депозитов (ФКСД);

- банки — не члены ФРС, чьи вклады не застрахованы в ФКСД. Коммерческие банки США выполняют широкий спектр операций и услуг. Однако американские банки по законодательству не могут выступать владельцами ценных бумаг.

В отличие от коммерческих банков специализированные кредитные институты занимаются кредитованием определенных сфер и отраслей хозяйственной деятельности.

Важным направлением специализации банков является инвестиционная деятельность. Классический тип инвестиционных банков характерен именно для США, где законодательство запрещает коммерческим банкам заниматься инвестиционной деятельностью. В настоящее время в США около 700 инвестиционных банков.

Разновидностью кредитно-финансовых учреждений являются финансовые компании, которые условно можно разделить на три вида:

- предоставляющие потребительский кредит;

- обслуживающие систему коммерческого кредита;

- предоставляющие мелкие ссуды индивидуальным заемщикам. Доля финансовых компаний в общей сумме активов финансово-кредитных учреждений составляет около 4% .

Особое место занимают строительные общества, которые формируют капитал из сберегательных вкладов своих членов и выдают последним ипотечный кредит.

Следующим видом специализированных кредитно-финансовых институтов являются учреждения, занимающиеся сберегательными операциями. Существует несколько их видов, основное, отличие которых заключается в формах привлечения средств, так как единственным видом их активных операций являются ипотечные операции.

Многие другие виды кредитных учреждений выполняют отдельные банковские операции, но не имеют права именовать себя банками и вынуждены конкурировать как с последними, так и между собой.

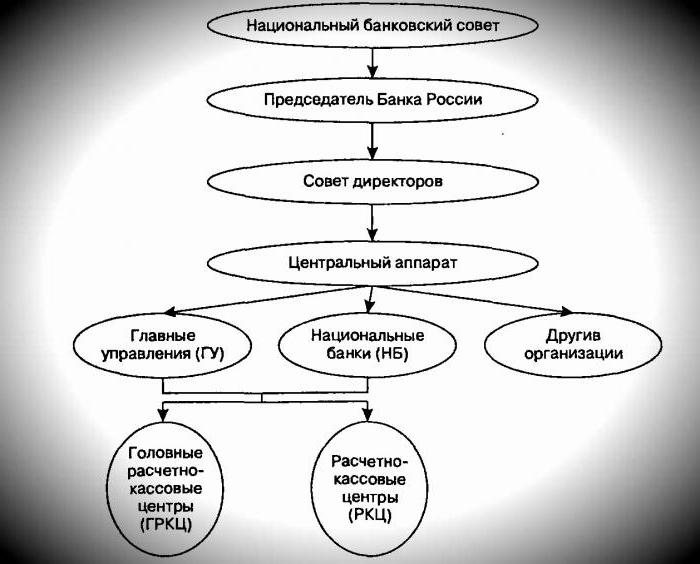

Структура Банка России

Регулятор с приставкой «мега-» обладает довольно сложной и громоздкой структурой, включающей:

- центральный аппарат с 27 департаментами и управлениями

- главные управления в столицах федеральных округов и подчиненные им отделения в субъектах федерации

- Российское объединение инкассации

- расчетно-кассовые центры

- подразделения безопасности

- другие организации и подразделения

С марта 2017 года действует также первое зарубежное представительство Банка России, открывшееся в Китайской Народной Республике.

Количество работников ЦБ РФ, превышающее 50 тысяч, критикам регулятора представляется чрезмерным — особенно если сравнивать с Федеральным резервом США, где трудится менее 20 тыс. лиц. Однако в декабре 2017 года Банк России объявил конкурс по поиску поставщика услуг аутплейсмента в связи с постепенным высвобождением в течение ближайших трех лет более 5 тысяч сотрудников, включая руководителей региональных отделений (аутплейсментом называется помощь уволенным специалистам в трудоустройстве). Упрощенная структура Банка России:

Развитие

На ход развития банковской системы влияет ряд макроэкономических и политических факторов. Из них можно выделить следующие:

- степень зрелости товарно-денежных отношений;

- общественный и экономический порядок, его целевое назначение и социальная направленность;

- законодательные основы и акты;

- общее представление о сущности и роли банка в экономике.

На развитие банковской системы влияет развитие национальных рынков международной торговли. Спрос на банковские услуги расширяется по мере увеличения производства, масштабов обмена между товаропроизводителями.

Огромное влияние оказывают и общие представления о сущности и роли банка в экономике. Общественный и экономический порядок неизбежно затрагивает и характер ее деятельности. На ее состоянии и текущем развитии отражаются также и политические факторы

Здесь, прежде всего, оказывается важной общая политическая направленность государства

При общем поступательном развитии банковского хозяйства оно может в то же время сдерживаться войнами, которые связаны с разрушением материальных благ и имущества. Негативное влияние на банковскую систему также оказывают и затяжные экономические кризисы.

Законодательная база страны. В некоторых странах банкам запрещается выполнять определенные операции с ценными бумагами, вкладывать свои капиталы в капиталы предприятий. В ряде стран банкам не разрешено заниматься страхованием.

Заметным фактором, определяющим развитие банковской системы, является межбанковская конкуренция. Наличие достаточно большого числа самостоятельных банков в стране и ее отдельных регионах создает определенную среду, в которой они вынуждены вступать в борьбу за клиента, улучшать качество обслуживания, расширять услуги, предлагать рынку новые продукты.

Развитие может сдерживаться под влиянием таких факторов, как чрезмерный налоговый пресс на банковскую прибыль, отсутствие достаточных ресурсов для активного ведения банковских операций, недостаток квалифицированных кадров и др. В странах с переходной экономикой зачастую именно эти факторы не позволяют банкам делать более широкие шаги в своем развитии.

Понятие банковской системы

Под банковской системой принято понимать комплекс, состоящий из коммерческих и национальных банков всех типов, которые, в свою очередь, в своей деятельности придерживаться единого денежно-кредитного механизма.

На современном этапе она включает в себя центральный банк, выступающий главным регулятором, и коммерческие банки и иные кредитные и расчётные компании. Банковская система в целом должна в полной мере соответствовать конкретным требованиям, которые обеспечивают постоянство и эффективность ее функционирования. К таким требованиям относятся:

- устойчивость всех уровней банковской системы;

- эффективность деятельности;

- активность и оперативность в принятии решений;

- экономичность и финансовая целесообразность.

В большей части стран мира Центральный Банк является государственным. Даже тогда, когда он законодательно не принадлежит государству (примером может быть федеральная резервная система США или Национальный банк Швейцарии) или когда государство обладает частично капиталом Центрального банка (например, ЦБ Японии), то его действия все равно строго регламентируются на уровне законодательства.

Банковская система России

В нашей стране сложивший банковский порядок уникален. Он напоминает кентавра, у которого на месте головы — многоуровневая организация филиалов, а туловище представляет собой ту самую корреспондентскую двухуровневую систему.

Такого мифического животного невозможно найти ни в одной другой стране. Фактически, она появилась искусственно, путем слияния:

- распространенной в СССР филиальной системы Сбербанка;

- европейской банковской системы двух уровней.

Поучившееся сочетание, правда, приводит в ужас финансистов во всем мире, ведь насколько стройна и логична была банковская система при Союзе, насколько совершенна западная банковская организация, настолько нелепым получилось их механическое детище.

Самое сложное заключается в том, что невозможно достоверно определить размер находящейся в российской банковской системе платежной массы. Денежные потоки настолько запутаны, сложны и ненадежны, что типичные для западных стран гарантии надежности не действуют. Работа Центробанка напоминает огромный «деньгосос», который денно и нощно выкачивает финансы со всей страны и передает их в руки Москвы для использования в ее целях.

Состояние на сегодня

С одной стороны, можно заметить положительные тенденции:

- Закрепление независимости ЦБ РФ от правительства. Точно такая же модель присутствует практически во всех развитых странах мира, разве что в некоторых странах вроде Японии или Бельгии государство владеет акциями ЦБ РФ на определенную долю. Благодаря такому положению Правительство страны не может пользоваться золотовалютными резервами и эмиссией наличности, чтобы покрывать дефицит бюджета;

- Прослеживается политика по уменьшению чрезмерно раздутого госбюджета: план составлен так, словно нефть стоит 45 долларов за баррель (реальная стоимость на рынке — в полтора-два раза выше). Практически все излишки от этих сумм конвертируются в золотовалютные резервы. Таким образом создается финансовая подушка безопасности на случай нового кризиса.

Но есть и как минимум неоднозначные действия со стороны Правительства и ЦБ РФ в частности. Например, отчетливо видна тенденция к уменьшению количества коммерческих банков в стране: с начала 2008-го года по начало 2018-го их число уменьшилось вдвое, т.е. с 1136 до 561 банков. Это можно объяснить как результатом обычной здоровой конкуренции, так и сдерживанием роста со стороны монополистов и законодательных органов.

Если подводить черту под указанными выше перспективами, можно утверждать, что широта рынка и количество игроков продолжат уменьшаться. Однако, качество услуг от каждого банка по отдельности и защищенность граждан лишь увеличится.

Проблемы

- недостаточно высокий уровень банковского капитала;

- большой объём невозвращённых кредитов;

- высокая зависимость банков от состояния государственных и местных бюджетов;

- недостаточный уровень освоения перспективных банковских технологий;

- высокая зависимость банков от крупных акционеров;

- недостаточно высокий профессиональный уровень работников банков;

- нехватка действующего законодательства для более жёсткого контроля за деятельностью банков и др.

Операции

Пассивные операции

Пассивные операции коммерческого банка — это деятельность банка по аккумулированию собственных и привлеченных средств в целях их размещения.

Назначение операций коммерческого банка состоит в следующем:

- обеспечение ресурсами деятельности банка;

- формирование дополнительных источников средств для производительного использования в экономике;

- увеличение доходов физических и юридических лиц, получающих банковские проценты по вкладам;

- рост собственного капитала банка;

- создание резервных фондов страхования банковских операций.

Пассивные операции — операции по мобилизации средств, а именно: привлечение кредитов, вкладов (депозитных, сберегательных), получение кредитов от других банков, эмиссия собственных ценных бумаг. Средства, получаемые в результате пассивных операций, являются основой непосредственной банковской деятельности. Активные операции — операции по размещению средств. В результате активных операций банки получают дебетовые проценты, которые должны быть выше кредитовых процентов, выплачиваемых банком по пассивным операциям. Разница между дебетовыми и кредитовыми процентами (маржа) — одна из важнейших традиционных статей дохода банка (банковская прибыль формируется и за счет комиссионных сборов за банковские услуги).

Основные пассивные операции коммерческого банка — депозитные.

Депозитные операции — это срочные и бессрочные вложения клиентов банка. Средства, хранящиеся на счетах до востребования (бессрочные вклады), предназначаются для осуществления текущих платежей — наличными или через банк при помощи чеков, кредитных карточек или аккредитивов. Другой вид депозитных вкладов — срочные вклады (с определенными сроками погашения). По этим вкладам обычно выплачиваются более высокие проценты, зависящие от срока вклада, поскольку банки могут более длительное время распоряжаться средствами вкладчика и имеют возможность реинвестировать их. Чаще всего на срочные счета помещаются средства целевого назначения, например суммы, предназначенные предпринимателем для покупки оборудования через 6 месяцев.

К пассивным операциям относятся и различные сберегательные операции. Сберегательные депозиты служат для накопления средств клиента, о чем клиенту выдается свидетельство (сберегательная книжка).

К пассивным операциям коммерческого банка можно отнести:

- создание и увеличение собственного капитала за счет отчислений от прибыли;

- эмиссию ценных бумаг и их размещение на открытом рынке;

- депозитные операции;

- межбанковские займы на внутреннем и внешнем рынке (рис. 74).

Среди депозитных операций выделяют следующие группы:

- депозиты до востребования;

- срочные и сберегательные депозиты.

Рис. 74. Привлеченные средства коммерческого банка

Активные операции

Активные операции коммерческого банка — это операции по размещению привлеченных и собственных средств коммерческого банка в целях получения дохода и создания условий для проведения банковских операций.

Активные операции коммерческого банка — это прежде всего кредитные операции, инвестиционные операции, операции по формированию имущества банка, расчетно-кассовые операции, комиссионно-посреднические (факторинг, лизинг, форфэтинг и пр.). Все кредитные операции можно сгруппировать следующим образом (рис. 75):

Рис. 75. Классификация кредитных операций

Активные операции банков — это операции по выдаче (размещению) различного рода кредитов. Наиболее часто встречающимся видом кредита, выдаваемого банками, является краткосрочная ссуда экономическим агентам, обычно для финансирования покупки товарно-материальных ценностей. Эта ссуда может выдаваться под реальное обеспечение или без него, но в любом случае для ее получения необходимо наличие отчетных финансовых документов, характеризующих финансовое положение заемщика, с тем чтобы банк мог в любой момент оценить вероятность своевременного погашения ссуды.

Источники

- https://bankspravka.ru/poleznyie-stati/funktsii-kommercheskogo-banka.html

- https://mir-fin.ru/kommercheskiy_bank.html

- https://bankspravka.ru/bankovskiy-slovar/vidyi-kommercheskih-bankov.html

- http://www.grandars.ru/student/finansy/kommercheskiy-bank.html

- http://banki-uchebnik.ru/kommercheskie-banki/10-funktsii-kommercheskikh-bankov

- http://www.grandars.ru/student/finansy/operacii-kommercheskogo-banka.html

Структура центрального аппарата Банка России

Председатель Банка России

Э.С. Набиуллина

Первый заместитель Председателя

О.Н.

Скоробогатова

Департамент национальной платежной

системы

А.С.

Бакина

Департамент

финансовых технологий

И.В.

Зимин

Департамент

проектов и процессов

В.С. Казарин

Департамент информационных

технологий

З. Н. Кахруманова

ТЦ «Нудоль» Банка России

С.Е. Кутасов

Операционный

департамент

А.А.

Попов

Первый заместитель Председателя

Д.В. Тулин

Заместитель Председателя

О.В. Полякова

Департамент надзора за

системно значимыми кредитными

организациями

Служба текущего банковского

надзора

Б.А.

Шабля

Заместитель Председателя —

руководитель Главной инспекции Банка России

В.А.

Сафронов

по вопросам организации инспекционой деятельности

в отношении

КО подчиняется Д.В. Тулинупо вопросам

организации инспекционой

деятельности в

отношении НФО подчиняется В.В. Чистюхину

Департамент обеспечения

банковского

надзора

А.С.

Данилов

Департамент финансового

оздоровления

А.Ю.

Жданов

Департамент банковского

регулирования

А.А.

Лобанов

Первый заместитель Председателя

С.А. Швецов

Департамент стратегического развития

финансового рынка

М.А.

Ковригин

Департамент противодействия

недобросовестным практикам

В.В.

Лях

Служба по защите прав потребителей и

обеспечению доступности финансовых услуг

М.В.

Мамута

Департамент

корпоративных отношений

Е.И.

Курицына

Департамент допуска и прекращения

деятельности финансовых организаций

Л. А. Тяжельникова

Первый заместитель Председателя

К.В. Юдаева

Департамент

финансовой стабильности

Е.О.

Данилова

Служба

анализа рисков

А.П.

Дымов

Департамент международного сотрудничества

А.С. Липин

Департамент

исследований и прогнозирования

А.Г.

Морозов

Департамент статистики

Е.В.

Прокунина

Заместитель Председателя

М.Ю.

Алексеев

«РОСИНКАС»

В.В. Медведев

Департамент наличного денежного

обращения

А.И.

Лахтиков

Заместитель Председателя

Р.Н.

Вестеровский

Университет Банка

России

А.Ю.

Афонин

Департамент кадровой

политики

П.Н.

Панкин

Департамент недвижимости

Банка России

В.Ю. Тарасов

Департамент

закупок Банка России

М.В. Тимошенко

Заместитель Председателя

А.Б. Заботкин

Департамент

денежно-кредитной политики

К.В.

Тремасов

Заместитель Председателя

Г.А. Зубарев

Департамент безопасности

Банка России

С.В. Петрищев

по некоторым вопросам подчиняется Председателю Банка России

Межрегиональный центр

безопасности Банка России

Ю.Г. Бочаров

Департамент информационной

безопасности

В.А.

Уваров

Заместитель Председателя

А.В. Кружалов

Департамент полевых

учреждений

О.Н. Беленко

Департамент регулирования

бухгалтерского учета

М.С.

Волошина

Главный бухгалтер — директор

Департамента бухгалтерского учета и отчетности

И.Ю.

Грановская

Финансовый департамент

О.И. Солодухина

Административный

департамент

С.Б. Якушин

Заместитель Председателя

Д.Г.

Скобелкин

Представительство Центрального Банка Российской

Федерации (Банк России) в Китайской Народной

Республике, г. Пекин

В.Е. Данилов

Департамент финансового мониторинга и

валютного контроля

И.В.

Ясинский

Заместитель Председателя

В.В.

Чистюхин

Департамент

страхового рынка

Ф.Г.

Габуния

Департамент

микрофинансового рынка

И.А.

Кочетков

Департамент инвестиционных финансовых посредников

К.В.

Пронин

Департамент инфраструктуры финансового рынка

Л.К.

Селютина

Главный аудитор Банка России

В.П. Горегляд

Департамент внутреннего аудита

Н.Н.

Суриков

Юридический

департамент

А.Г. Гузнов

Аппарат Банка России

Г.В. Мечкова

Департамент

операций на финансовых рынках

А.В.

Каштуров

Департамент

управления данными

А.А.

Луковников

Департамент по

связям с общественностью

М.В.

Рыклина

Роль в экономике

Все процессы, связанные с накоплением и движением денег, важны для экономической системы государства. Однако, функции банка в экономике не ограничены накоплением и перераспределением. В дополнение к ним такие компании также стимулируют финансовые накопления в экономической сфере, которая непосредственно затрагивает состояние экономики страны. По крайней мере, значительный компонент, который возможно назвать рынком безопасности (фондовый рынок), который также тесно связан с банковской операцией на посредничестве в сделках, выполненных с акциями, связями и другими бумагами.

Что такое банк?

Банк – это кредитно-финансовая организация, которая создается в соответствии с законодательством, занимается лицензированной предпринимательской деятельностью в финансовой сфере. Сущность деятельности банка состоит в том, что он привлекает временно свободные средства граждан и передает их во временное пользование другим гражданам. За предоставление средств учреждение взимает плату, часть полученных средств выплачивает владельцам привлеченных средств. Собственный капитал банка не превышает 10% от его баланса, в основном свою деятельность он осуществляет благодаря заемным средствам.

Банк как субъект экономических отношений выступает посредником между поставщиками и потребителями финансового капитала, выполняет ряд функций:

- аккумулирование финансовых ресурсов – привлечение и накопление денежных средств;

- трансформация активов – временное и рисковое преобразование денежных средств вкладчиков в денежные средства заемщиков;

- регулирование денежного оборота – создание условий для совершения обмена, оборота денежных средств и капитала;

- управление рисками – предвидение, предупреждение и минимизация рисков в финансовых отношениях.

Банки являются важнейшим источником финансирования производителей, потребителей, государства. Существуют банки:

- универсальные, осуществляющие все формы банковской деятельности;

- специализированные, выполняющие один или несколько видов банковской деятельности.

Последние разделяют на:

- инвестиционные – мобилизуют долгосрочный ссудный капитал для компаний, государства;

- торговые – финансируют внешнеторговую деятельность;

- ссудо-сберегательные – распоряжаются сбережениями мелких вкладчиков;

- ипотечные – выдают долгосрочные кредиты под залог недвижимого имущества;

- венчурные – специализируются на кредитовании высокорисковых проектов;

- инновационные – финансируют научные исследования и разработки;

- банки потребительского кредита – специализируются на выдаче краткосрочных и среднесрочных ссуд на приобретение дорогостоящих товаров длительного пользования.

Банки также различают по географическому признаку (местные, региональные, национальные, транснациональные) и по форме собственности (акционерные, кооперативные, государственные, муниципальные).

Банковская система Германии

Структура банковской системы Германии имеет следующий вид:

- Дойче Бундесбанк — Центральный банк;

- универсальные коммерческие банки;

- сберегательные банки;

- кооперативные центральные банки;

- кредитные кооперативы;

- специальные банки (в основном ипотечные);

- почтовые, коммунальные, сберегательные банки.

Центральным банком Германии является Дойче Бундесбанк, имеющий правление во Франкфурте-на-Майне, 9 земельных центральных банков в качестве главных управлений и почти 200 главных отделений и филиалов.

Федеральный банк полностью принадлежит Федерации и осуществляет вместе с федеральным ведомством функции надзора.

Денежную и кредитную политику Немецкого федерального банка определяет его центральный Совет.

Федеральный банк не обязан выполнять указания федерального правительства, но оказывает ему поддержку в области общей экономической политики.

Через Бундесбанк и его филиалы осуществляется основная масса безналичных денежных расчетов с использованием чеков и векселей на национальном уровне.

Важнейшая особенность немецкой банковской системы заключается в универсальном характере деятельности коммерческих банков страны.

Коммерческие банки Германии условно молено разделить на три группы:

I группа — около 350 частных банков, региональные и прочие кредитные банки, частные банки, филиалы иностранных банков (выполняют 1/3 банковских операций);

II группа — свыше 700 публично-правовых сберегательных касс и земельных банков (выполняют половину операций всех банков);

III группа — около 3000 кооперативных банков (выполняют 1/5 всех банковских операций).

Основное преимущество-германской банковской системы заключается в более высокой стабильности на основе Диверсификации и связанной с этим высокой надежностью банковских вкладов. Германские банки, действующие на универсальной основе, в состоянии предоставить своим клиентам широкий круг операций и услуг и за счет этого могут перераспределить доходы и потери от банковской деятельности.

Параллельно с универсально действующими коммерческими банками в Германии существуют ряд специализированных банков. Ипотечные банки и другие кредитные учреждения выдают ссуды под залог недвижимости, специальные банки предоставляют ссуды с рассрочкой платежа, кредитные кооперативы выдают ссуды для индивидуального жилищного строительства. Почтовый банк и так называемые промышленные банки функционируют в качестве кредитных кооперативов.

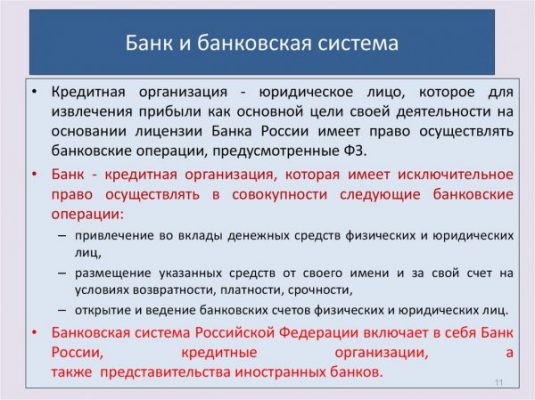

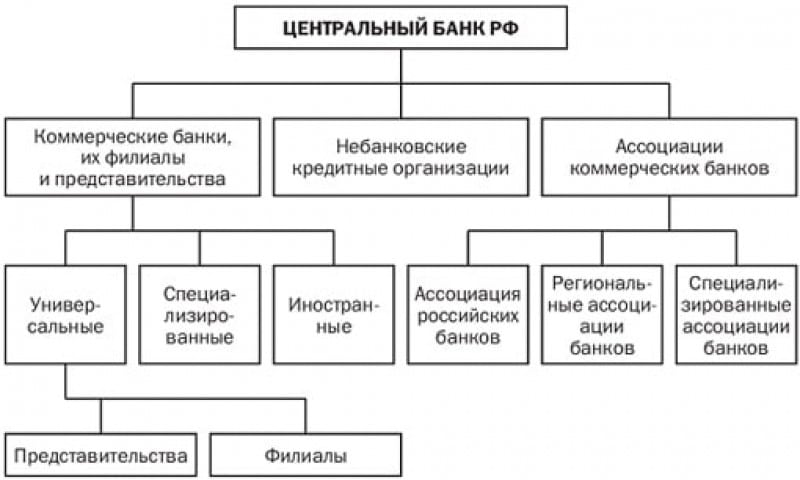

3. Понятие и структура банковской системы Российской Федерации

Банковскаясистема представляет собой единую ицелостную совокупность кредитныхорганизаций, важнейшую часть экономикистраны.

Общие положенияо банках, банковской системе РФ и еепринципах регулируются Федеральнымзаконом от 2 декабря 1990 г. N 395-1 «Обанках и банковской деятельности»(далее – Закон о банках). В соответствиисо ст. 2 этого закона банковскаясистема Российской Федерации включаетв себя:

– Банк России,

– кредитныеорганизации,

– представительстваиностранных банков.

Как совокупностьэлементов банковскую систему можнопредставить в виде следующих блоков иих элементов (рис. 11.3).

Основныепринципы организации банковской системы России:

2) Банковский контроль, надзор и регулирование, осуществляемые Центральным банком рф (цб рф)

Важноотметить, что развитая банковскаясистема как элемент рыночной экономикидолжна и может быть только двух уровневой. Рис

11.3. Структурабанковской системы России4

Рис. 11.3. Структурабанковской системы России4

Двухуровневаяструктура банковской системыреализуется путем четкого законодательногоразделения функций Центрального банкаи всех остальных банков.

Верхнийуровень банковской системыРоссии представлен БанкомРоссии.Он является центральным звеном банковскойсистемы и обладает полномочиями поуправлению ею в соответствии с Федеральнымзаконом от 10 июля 2002 г. № 86-ФЗ «О Центральномбанке Российской Федерации (БанкеРоссии)».

Нижнийуровеньбанковской системы представленотечественными кредитными организациями,зарубежными филиалами отечественныхкоммерческих банков и небанковскимикредитными организациями (НКО), а такжепредставительствами иностранных банков.Они осуществляют посредничество врасчетах, кредитовании и инвестировании,руководствуясь нормативами и требованиямиБанка России.

Основныефункции банков в современной экономике(цели деятельности):

– банки,и только они, призваны обеспечиватьсубъектов экономики денежными средствами,необходимыми для текущих расчетов иплатежей; для развития экономики(народнохозяйственная функция);

– получение банкамиприбыли от деятельности. Банки не просто«обеспечивают», или «распределяют»,или «наделяют» своих клиентов деньгами,а предоставляют им экономическиобоснованные суммы денег в виде платныхуслуг.

11.4. Классификации кредитных организаций

КРЕДИТНАЯОРГАНИЗАЦИЯ– юридическое лицо, которое для извлеченияприбыли как основной цели своейдеятельности на основании специальногоразрешения (лицензии) Центральногобанка Российской Федерации (БанкаРоссии) имеет право осуществлятьбанковские операции, предусмотренныеФедеральнымзаконом«Обанках и банковской деятельности».Кредитнаяорганизация образуется на основе любойформы собственности как хозяйственноеобщество.

Ст.1ФЗ «О банках и банковской деятельности»

от 02.12.1990 г. № 395-1 (ред. от13.07.2015).

Кредитные организациисоздаются как хозяйственные общества(акционерное общество, общество сограниченной ответственностью илиобщество с дополнительной ответственностью).

КРЕДИТНОЙОРГАНИЗАЦИИ ЗАПРЕЩАЕТСЯ ЗАНИМАТЬСЯПРОИЗВОДСТВЕННОЙ, ТОРГОВОЙ И СТРАХОВОЙДЕЯТЕЛЬНОСТЬЮ.

В банковскойсистеме Российской Федерации всоответствии с законом «О банках ибанковской деятельности» всекредитные организации подразделяютсяна два вида:банки и небанковские кредитные организации(НКО).

Банкомпризнается кредитнаяорганизация, которая имеет исключительноеправо осуществлять в совокупностиследующие банковские операции:

– привлечение во вклады денежных средствфизических и юридических лиц,

– размещение указанных средств от своегоимени и за свой счет на условияхвозвратности, платности, срочности,

– открытие и ведение банковских счетовфизических и юридических лиц

НАЛИЧИЕ ЛИЦЕНЗИИ(РАЗРЕШЕНИЯ) БАНКА РОССИИ НА ПРИВЛЕЧЕНИЕДЕНЕЖНЫХ СРЕДСТВ ОТ ФИЗИЧЕСКИХ ЛИЦ –ГЛАВНЫЙ КРИТЕРИЙ, ПОЗВОЛЯЮЩИЙ ОТЛИЧИТЬБАНКИ ОТ ИНЫХ КРЕДИТНЫХ ОРГАНИЗАЦИЙ.

Для того чтобыстать банком, кредитная организациядолжна получить соответствующую лицензиюи «войти» в систему страхования вкладов,что является обязательным условием длявсех банков.

МИНИМАЛЬНЫЙРАЗМЕР УСТАВНОГО КАПИТАЛА вновьрегистрируемого банка на день подачиходатайства о государственной регистрациии выдаче лицензии на осуществлениебанковских операций устанавливаетсяв сумме

Классификация типов банковских систем по степени развития

По этому критерию выделяются три типа систем: административно-командные, рыночные и переходного периода.

Административные системы характеризуются:

- государственной формой собственности банковских учреждений;

- монопольным правом государства на открытие новых кредитных учреждений;

- присутствием только одного уровня;

- формированием процентной ставки административным методом;

- контролем над всеми кредитными учреждениями со стороны правительства;

- сосредоточением эмиссионных и кредитных функций в Центральном банке;

- проведением монетарной политики административными методами.

Система рыночного типа свойственна, в основном, развитым странам. Среди ее отличительных черт выделим следующие:

- присутствие преимущественно двух уровней: на первом из них находится главный банк страны; на втором – кредитные организации;

- широкая сеть инфраструктурных учреждений: рейтинговых агентств, бюро кредитных историй, коллекторских организаций;

- проведение монетарной политики преимущественно рыночными методами;

- отсутствие государственной монополии в банковском секторе;

- формирование ставки процента по кредитам на рыночной основе;

- высокий уровень конкуренции;

- разделение кредитных и эмиссионных функций между Центральным банком и кредитными учреждениями.

Некоторые ученые также выделяют систему переходного уровня развития. Она стремится перейти к рыночному типу, но все еще продолжает сохранять некоторые признаки командно-административной системы. По оценкам некоторых специалистов, банковский сектор нашей страны относится к переходному типу. Это объясняется слабым уровнем конкуренции между кредитными учреждениями. Так, более 50% активов сосредоточено в банках с участием государства.