Корпоративные карты для бизнеса от тинькофф банка

Содержание:

- Ответы на часто задаваемые вопросы

- Как пользоваться корпоративной картой

- Для чего нужна карта?

- Как пользоваться

- Подтверждение расходов

- Лимиты по карте

- Как оформить

- Преимущества и условия получения корпоративной карты Тинькофф Бизнес

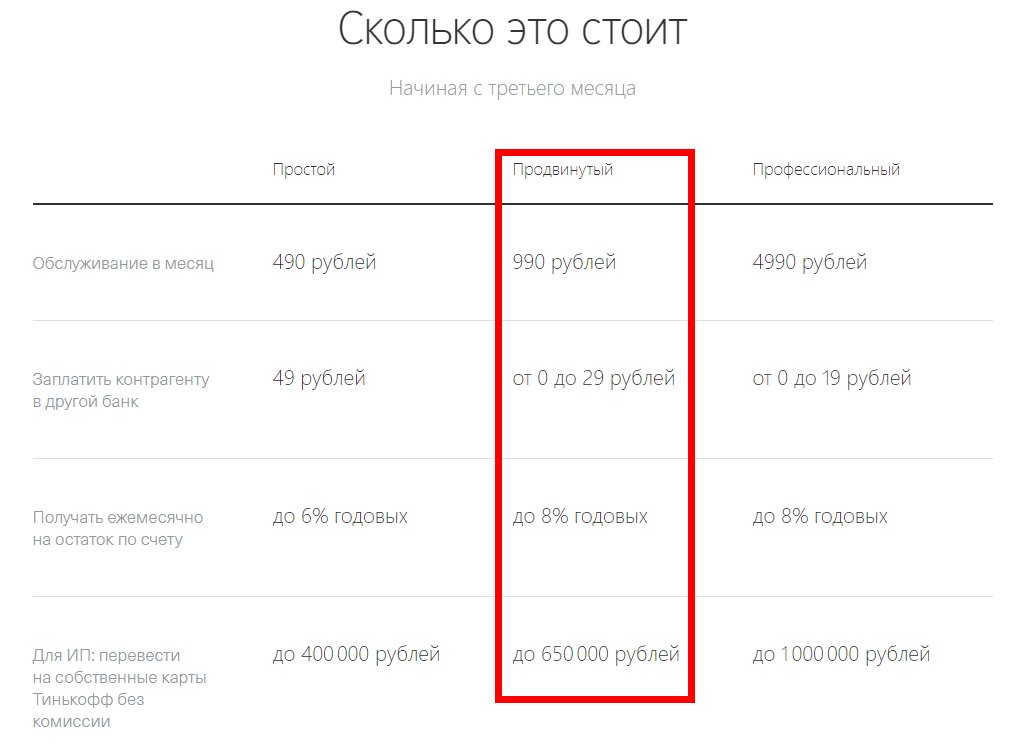

- Условия и тарифы

- Тарифы карты Тинькофф Бизнес

- Корпоративная карта Тинькофф для ИП и ООО – тарифы и условия обслуживания

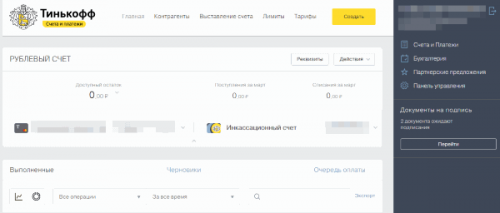

- Интерфейс личного кабинета

- Тарифный план «Продвинутый»

- Интерфейс личного кабинета Тинькофф Бизнесс

- Что такое банковская корпоративная карта

- Тарифный план «Простой»

Ответы на часто задаваемые вопросы

Так как вопросы, задаваемые персональным менеджерам, сходные, есть смысл сразу же на них ответить.

Как и где снять деньги без комиссии с карты Тинькофф бизнес?

К сожалению, нигде и никак. Плата взимается в любом случае, при этом она состоит из двух частей – фиксированной и процентной доли. Величина обеих составляющих зависит от обналичиваемой суммы следующим образом:

| Тариф | Простой | Продвинутый | Профессиональный | |||

| Условия | Плата, руб. | % от суммы | Плата, руб. | % от суммы | Плата, руб. | % от суммы |

| Менее 400 тыс., для продвинутого –до 800 тыс. | 99,00 | 1,5 | 79,00 | 1 | 59,00 | 1 |

| 400 тыс. – 2 млн. | 5 | 5 | 5 | |||

| Более 2 млн. | 10 | 10 | 10 |

Снимать деньги с карты Тинькофф можно в любой стране мира, воспользовавшись международным банкингом с автоматической конвертацией. Тарифы привязаны к местным условиям.

Как пополнить карту?

Банк Тинькофф предлагает несколько способов пополнения на выбор:

- Через операторов мобильной связи. Практически в любом авторизированном салоне, продающем телефоны и гаджеты, есть такая возможность в силу партнёрских отношений с банком Тинькофф (без комиссии).

- В отделении Почты России с предъявлением паспорта гражданина РФ (без комиссии).

- С карты другого банка-эмитента через интернет-сервис tinkoff.ru (не более 5 раз в сутки, общая сумма до 75 тыс. рублей).

- Через приёмные терминалы любых финансово-кредитных учреждений.

Индивидуальные предприниматели суммы менее 150 тысяч рублей могут заводить со своего счёта на собственные корпоративные карты без комиссии.

Как перевести деньги с карты Тинькофф-Бизнес на карту физического лица?

Эта трансакция производится на тех же условиях, что и снятие наличных в банкомате.

Сколько стоит внесение средств на счёт?

Зачислить сумму на счёт в банке Тинькофф тоже стоит денег. В зависимости от выбранного пакета клиенты заплатят:

- для «Простого» – 299 руб. за каждое зачисление независимо от суммы;

- для «Продвинутого» и «Профессионального» – 0,25% от зачисляемой суммы.

На каких условиях и кому выдаются корпоративные карты Тинькофф?

В момент регистрации следует воспользоваться возможностью получить этот банковский продукт бесплатно. Корпоративные карты предназначены для руководителей и сотрудников деловых структур, ставших клиентами банка Тинькофф. В последующий период, если возникает надобность в дополнительных единицах, каждая из них обойдётся в 490 рублей.

По умолчанию банк изготавливает 11 штук корпоративных карт, но, если нужно большее количество, то следует уведомить об этом персонального менеджера по телефону или онлайн. Дополнительные единицы доставляются курьером по оговоренному адресу вместе со всей сопутствующей информацией (кроме PIN-кода).

Для чего чаще всего используется корпоративная карта Тинькофф?

Этот банковский продукт незаменим в командировках, в том числе заграничных. Большой плюс состоит в отсутствии надобности документального подтверждения расходов (чеков, квитанций и пр.) в случае их оплаты по безналичному расчёту. Если тратились наличные средства (снятые в банкомате), то авансовый отчёт пишется по стандартной форме.

Впрочем, уже упоминалось, что корпоративной картой можно осуществлять и любые другие трансакции, связанные с коммерческой деятельностью.

Как оформить корпоративную карту Тинькофф на нового сотрудника?

Руководитель предприятия, его собственник или индивидуальный предприниматель может управлять своим счётом самостоятельно. Информация о новом работнике добавляется в личный кабинет. Затем остаётся позвонить по контактному телефону банка Тинькофф и сообщить о том, что требуется дополнительная корпоративная карта. Персональная информация пользователя должна быть предоставлена. Карта будет доставлена курьером.

Как установить лимит расходов с корпоративной карты Тинькофф?

Карта привязана к счёту клиента, но это не значит, что все средства предприятия могут тратиться её держателем. Владелец или руководитель, отправляя сотрудника в командировку или поручая ему оплату чего-либо, ограничивает доступную сумму.

Управлять операционными пределами достаточно просто из личного кабинета: во вкладке «Ещё» есть опция «Безопасность и лимиты». Затем выбирается сотрудник (держатель корпоративной карты) и устанавливаются суммы, которыми будут ограничены его суточные расходы или допустимые затраты в месяц.

Как пользоваться корпоративной картой

Все расходы и пополнения по корпоративной карте Бизнес Тинькофф мгновенно отображаются в выписке по расчетному счету, а также в истории операций личного кабинета. При этом индивидуальным предпринимателям на УСН 6% без сотрудников не придется отчитываться о тратах перед налоговой – все операции будут оцениваться как личные.

ИП с такими налоговыми режимами, как УСН 15%, ЕНВД и патент, также могут распоряжаться средствами по своему усмотрению, но за потраченные деньги им предстоит отчитаться чеками, накладными и прочими бланками строгой отчетности.

Сундукова Елена

Более 7 лет опыта работы в банковской сфере в разных структурах, начиная от дистанционных служб поддержки и заканчивая фронт-офисом.

Руководителям ООО необходимо составлять авансовый отчет обо всех тратах по бизнес-карте, а также прикладывать к нему соответствующие документы о расходовании. Это же правило действует для сотрудников ИП и ООО – все предоставляемые им средства считаются подотчетными. Рядовым пользователям платежных инструментов, а также руководителям юридического лица запрещено тратить деньги на личные нужды.

Способы пополнить карту

- в банкоматах Тинькофф;

- через платежные устройства и банкоматы партнеров;

- с расчетного счета в стороннем банке;

- наличными у партнеров;

- переводом со счета физического лица.

Перед тем как положить деньги на корпоративную карту Тинькофф Бизнес, необходимо ознакомиться с тарифами и условиями платежа. Как правило, при использовании любого из перечисленных способов предпринимателю предстоит заполнить полные реквизиты платежного поручения и выбрать назначение платежа. Для пополнения карты через партнеров достаточно указать номер расчетного счета или самой карточки.

Как перевести или вывести деньги с карты

Для осуществления перевода с карты Тинькофф Бизнес можно пользоваться теми же инструментами, что и при использовании обычной дебетовой карточки или кредитки:

- личный кабинет на www.tinkoff.ru/business или мобильное приложение (для бизнеса);

- сервис card-to-card на сайте банка;

- банкоматы Тинькофф;

- сторонние сервисы.

Для чего нужна карта?

Возможности карты

- расплачиваться в кафе, магазинах или интернете;

- снимать наличные или пополнять карточку через платежные устройства (банкоматы, терминалы);

- переводить деньги третьим лицам или другим организациям;

- предоставлять ответственным сотрудникам доступ к деньгам с помощью дополнительных карт;

- контролировать корпоративные расходы с помощью установления лимитов и выбора категорий покупок.

Белая карта Тинькофф Бизнес может быть оформлена сразу после открытия расчетного счета. Для пластикового инструмента доступна привязка к приложениям бесконтактной оплаты с помощью смартфона.

Как пользоваться

Основные правила о том, как пользоваться корпоративной картой Тинькофф, не отличаются от рекомендаций по использованию других дебетовых карт. Держатели пластика могут совершать все стандартные действия:

- снятие наличности в банкоматах;

- оплата картой товаров и услуг;

- перевод на другие карты (при выдаче заработной платы, оплата услуг компании).

Единственным отличием бизнес-продукта является то, что деньги на счете — не личные финансы, а средства корпорации.

Как пополнить

Банк предлагает несколько способов пополнения карт:

- Операторы мобильной связи. Авторизованные салоны связи предлагают услуги по пополнению карты банка Tinkoff. Проценты за перевод суммы не снимаются.

- С карты другого банка. Провести данную операцию можно при использовании сервиса на официальном сайте банка Тинькофф. Однако для таких переводов существуют ограничения. Общая сумма в сутки не должна превышать 75 000 рублей, а максимальное количество переводов — 5.

- Почта России. В отделении можно пополнить карту Тинькофф без комиссии.

- Терминалы самообслуживания Tinkoff и других финансовых учреждений.

Для индивидуальных предпринимателей действует услуга пополнения карты со своего счета. Сумму до 150 000 рублей можно перевести без комиссии.

Как снять наличные

В любое время снятие наличных с корпоративной карты Тинькофф можно осуществить в банкомате. При этом допустимо использовать собственные банкоматы финансового учреждения или любых других банков. Максимальная сумма, доступная к получению таким способом за сутки, достигает 100 000 рублей. Снимать с бизнес-карты деньги без комиссии не получится.

На каждом тарифе предусмотрены свои условия.

«Простой». На этом тарифе снятие денег происходит со следующей комиссией:

- до 400 тыс. руб. — 1,5% суммы + 99 рублей;

- от 400 тыс. до 1 млн руб. — комиссия составит 5% + 99 руб.;

- от 1 млн руб. — 15% + 99 руб.

«Продвинутый». На этом тарифе комиссия рассчитывается следующим образом:

- снятие до 400 тыс. руб. — 1% суммы + 79 руб.;

- от 400 тыс. до 1 млн руб. — 5% + 79 руб.;

- если сумма превышает 1 млн руб. — 15% + 79 руб.

«Профессиональный». При снятии наличных удерживается комиссия:

- сумма до 800 тыс. руб. — 1% + 59 руб.;

- от 800 тыс. до 2 млн руб. — 5% + 59 руб.;

- более 2 млн руб. — 15%+59 руб.

Предоставление отчетности

Если услугой пользуется индивидуальный предприниматель, который работает по упрощенной системе и не имеет работников по найму, ему сдавать отчетность не требуется.

Для этого сотрудник компании, который получил средства, должен предоставить документы, подтверждающие целевое использование денег. Для этого нужно предоставить чеки, накладные, акты или другие бумаги.

Облегчить контроль над финансовыми операциями поможет онлайн-бухгалтерия в личном кабинете.

Примеры оплаты

В качестве примеров оплаты по корпоративной карте можно назвать следующие виды финансовых операций:

- командировочные расходы (в их числе бронирование билетов и гостиниц, питание);

- оплата транспортных расходов организации (оплата автостоянок, покупка запчастей и ГСМ);

- представительские расходы;

- хозяйственные нужды (покупка расходных материалов);

- выдача заработной платы сотрудникам (с такой услугой можно отправлять заработную плату сотрудникам на счета любых других банков).

По каждому из названных пунктов следует подготовить отчет, содержащий документы и форму АО-1.

Подтверждение расходов

Индивидуальному предпринимателю, использующему ЕНВД, УСН 6% или патентную систему, можно не собирать документы, подтверждающие затраты.

Исключение – если карточкой пользуется наемный сотрудник: в целях контроля целевого использования средств предприятия, он должен представлять руководителю подтверждение целевого расходования денег.

Если предприятие находится на упрощенной системе налогообложения «доходы-расходы» с уплатой 15% или на ОСНО с НДС, то для того, чтобы можно было учесть затраты по корпоративной карточке, следует собирать все закрывающие документы (чеки, товарные накладные, акты и т.д.).

Лимиты по карте

Почти все операции по изменению условий использования счетов может проводить только руководитель, в том числе и установление лимитов. Если вы не хотите сами заниматься работой с банком, данные от личного кабинета можно передать любому сотруднику.

Лимиты устанавливают на разные сроки: единовременно для платежа, на 24 часа или на месяц. Установление лимитов проходит также онлайн: в меню «Лимиты» для карты любого сотрудника можно установить ограничения. В мобильном приложении вкладка для ограничений называется «Безопасность и лимиты» — там регулируются ограничения для каждого пользователя.

Как оформить

Оформление дебетовой карты для бизнеса могут заказать лишь те клиенты, у которых в Тинькофф банке открыт расчетный счет. Если его нет, то сотрудники банка предложат оформить его. В день открытия расчетного счета выпускается 1 пластиковая корпоративная карта, держателем которой станет руководитель предприятия.

Заказывать выпуск других карт может только руководитель. Делать это нужно в личном кабинете онлайн-банка:

- В “Панели управления” находят вкладку “Добавить пользователя”.

- Когда откроется новое окно с пустыми полями, в них нужно ввести данные того человека, на которого оформляется карта.

- После этого заявка на выпуск пластика отправляется сотрудникам.

- После получения корпоративной карты ее необходимо активировать. Сделать это можно в разделе личного кабинета “Корпоративные карты”. На странице находят вкладку “Активировать”. В пустом поле вводят номер пластика и СМС-сообщение, которое будет получено на телефон.

Преимущества и условия получения корпоративной карты Тинькофф Бизнес

Карта Тинькофф Бизнес оформляется по факту открытия дебетового счета, зарегистрированного для ИП или ООО, и привязывается к нему. Она позволяет контролировать прибыль и расходы на хозяйственную деятельность, снимать наличные и производить выплаты. Управление картой можно осуществлять с мобильного телефона. Не нужно ехать в офис или даже связываться с оператором.

Оформление карты производится бесплатно. После того, как она будет готова, курьер просто привезет ее домой, в офис или в любое другое место, удобное получателю. Также возможно не платить за ежемесячное обслуживание. При пользовании Простым тарифом эта услуга автоматически подключается на первые месяцы с момента активации. По истечении данного срока нужно будет тратить по карте более 50 тысяч рублей, чтобы обслуживаться бесплатно. На Продвинутом тарифе эта сумма возрастает до 200 тысяч.

Оплата покупок и переводов картой Тинькофф Бизнес осуществляется без комиссии. Пластик непосредственно привязан к расчетному счету: не нужно выполнять дополнительных транзакций для получения денег. Предприниматели с этой карточкой могут расплачиваться за различные личные и корпоративные нужды. А юрлица – погашать любые издержки при ведении бизнеса, включая офисные закупки, траты на деловые встречи и т.д.

Каждый владелец счета получает персонального помощника, у которого сможет проконсультироваться по возникшим вопросам. Это еще упрощает процесс сотрудничества с Тинькофф.

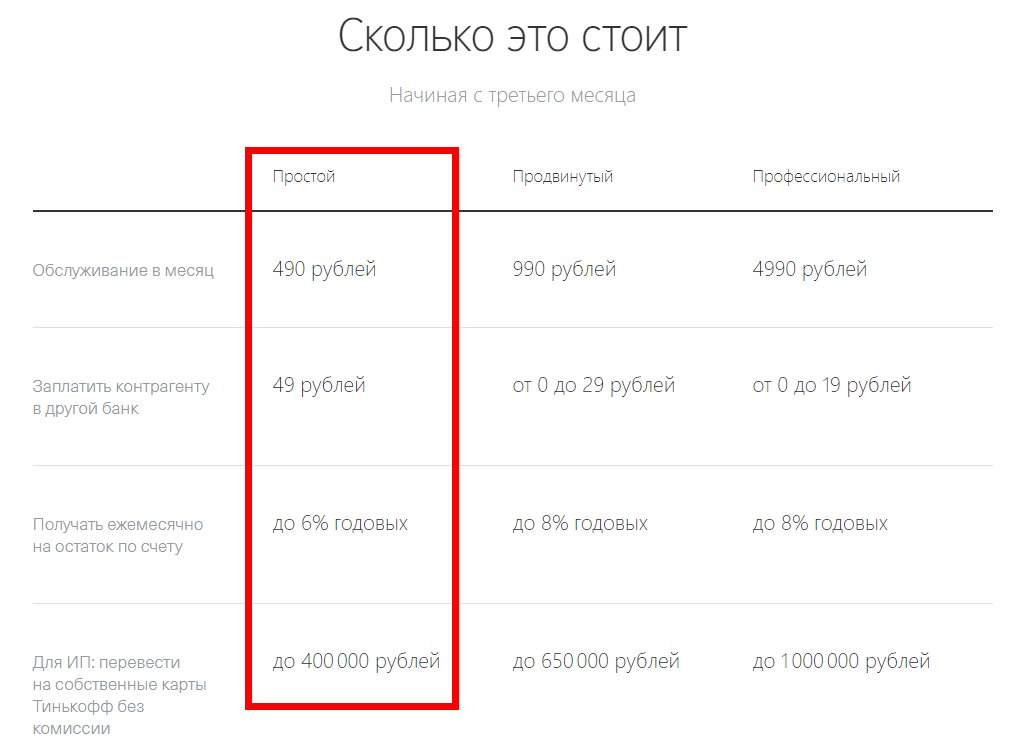

Условия и тарифы

При заказе бизнес-карт каждый клиент получает 3 месяца бесплатного обслуживания. Этот период считается тестовым — за это время предприятие успеет оценить все преимущества использования данного банковского продукта.

После окончания ознакомительного периода клиенту будут предложены несколько тарифов, среди которых нужно выбрать наиболее удобный:

- «Простой». Ежемесячная абонентская плата по этому тарифу составляет 490 рублей. При этом за каждую транзакцию будет взиматься 49 рублей. Если на счете в конце месяца остаются средства, клиенту начисляют бонусные 6% от оставшейся суммы.

- «Продвинутый». На таком тарифе стоимость абонентской платы достигает 990 рублей в месяц. При каждой транзакции будет происходить снятие 29 рублей, а на оставшуюся сумму на конец месяца будут начислены бонусные 8%.

- «Профессиональный». Абонентская плата взимается в размере 4 990 рублей. Каждая транзакция стоит 19 рублей. На остаток суммы начисляют бонус в размере 8%.

Оплата покупок корпоративной картой не считается снятием наличных, поэтому она производится без комиссии.

Если клиентом было потрачено более 50 000 рублей на тарифе “Простой”, следующий месяц обслуживания банк предлагает бесплатно. Такой же бонус ждет обладателей тарифа “Продвинутый”, на котором за месяц было потрачено более 200 000 рублей.

Тарифы карты Тинькофф Бизнес

Стоимость обслуживания и взимаемые комиссии зависят от тарифного плана, выбранного при открытии расчетного счета для бизнеса.

| Услуга или операция | Тариф | ||

| Простой | Продвинутый | Профессиональный | |

| Обслуживание, руб./мес. | 490 | 1990 | 4990 |

| Бесплатное обслуживание при оплате покупок на сумму | От 50 тыс. р. | От 200 тыс. р. | Не предусмотрено |

| Плата за пополнение через банкоматы Тинькофф | 0,15%, мин. 99 р. | До 300 тыс. р. – бесплатно, свыше – 0,1%, мин. 79 р. | До 1 млн. р. – бесплатно, свыше – 0,1%, мин. 59 р. |

| Пополнение через партнеров | 0,3%, мин. 290 р. | 0,25%, мин. 290 р. | 0,15%, мин. 290 р. |

| Другие пополнения от юридических и физических лиц | Бесплатно | ||

| Покупки с помощью карты | Бесплатно | ||

| Внутрибанковские переводы, бюджетные и налоговые платежи | Бесплатно | ||

| СМС | 99 р. за каждый подключенный номер |

Тарифы на снятие наличных

Процесс снятия наличных с карты Тинькофф Бизнес не отличается от аналогичной процедуры с использованием обычной дебетовой пластиковой карточки – достаточно воспользоваться банкоматом. Снимать деньги с корпоративной карты можно в банкоматах по всему миру.

За каждое снятие наличных банком взимается комиссия в пределах установленного тарифа.

ИП вправе бесплатно перевести деньги на дебетовую карту для физ. лиц Тинькофф Black – с нее можно снять наличные без комиссии. Лимит бесплатного снятия также зависит от тарифов, установленных для расчетного счета.

| Тариф | Бесплатный лимит, руб./месяц |

| Простой | 150 000 |

| Продвинутый | 300 000 |

| Профессиональный | 500 000 |

Корпоративная карта Тинькофф для ИП и ООО – тарифы и условия обслуживания

Команда Тинькоф понимает, что у бизнеса разного масштаба различаются расходы и требования к обслуживанию счета. Поэтому, оформляя счет, вы можете выбрать тариф «Простой», «Продвинутый» и тариф повышенного класса — «Профессиональный». Как понять, какой тариф нужен вашему предприятию? «Простой» предназначен для мелких предпринимателей с небольшим финансовым оборотом. «Продвинутый» подойдет для среднего бизнеса, а «Профессиональный» нужен для крупнейших компаний, которые имеют высокий большой финансовый оборот.

Обычное обслуживание счета происходит по следующим тарифам:

- «Простой» (абонентская плата за каждый месяц – 490 рублей; комиссия за любую транзакцию – 49 рублей; процентная ставка на остаток – 4%.);

- «Продвинутый» (абонентская плата за каждый месяц – 1990 рублей; комиссия за любую транзакцию – 29 рублей; процентная ставка на остаток – 6%.);

- «Профессиональный» (абонентская плата за каждый месяц – 4990 рублей; комиссия за любую транзакцию – 19 рублей; процентная ставка на остаток – до 6% в зависимости от средств, которые находятся на счету.)

Банк предоставляет и другие платные услуги: сообщения с информированием ип и юридических лиц обо всех операциях, перевод на другие счета.

Условия бесплатного обслуживания

Чтобы предприниматель познакомился со всеми преимуществами и условиями эксплуатации дебетовой карты, банк предоставляет для бизнесмена некоторые бонусы.

Бесплатное обслуживание возможно только на тарифе «Простом», так как он предназначен для малого или начинающего бизнеса с небольшим финансовым оборотом. Но такое обслуживание по расчетному счету будет не всегда – оно подключается на время от 2 до 6 месяцев в зависимости от типа предприятия. Бесплатное обслуживание продлевается только в том случае, если предприниматель каждый месяц расходует больше, чем 50000 рублей.

Для тарифа «Продвинутого» есть другие льготы. Хоть банк и не предоставляет первые месяцы бесплатного обслуживания, содержать карту за счет банка все-таки можно – для этого нужно тратить больше 200000 рублей в месяц. Тогда Тинькофф возьмет все расходы на себя. Кроме того, банк не берет комиссию для первых любых 10 переводов.

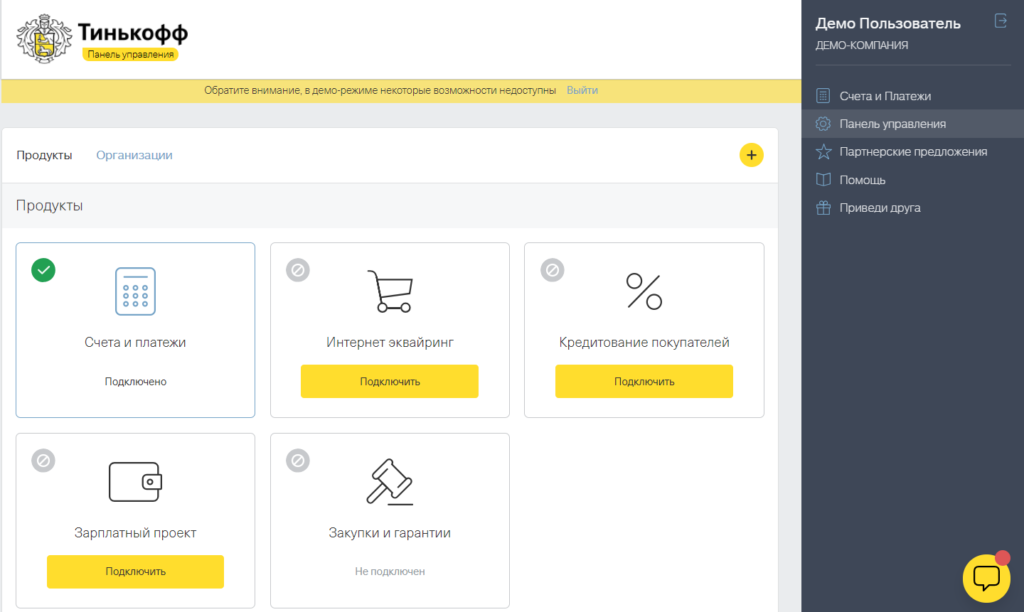

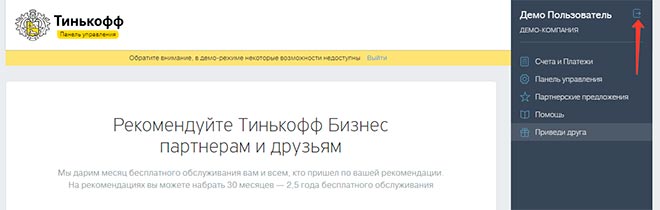

Интерфейс личного кабинета

После входа в Тинькофф Бизнес, пользователь видит главную страницу с данными о счетах и проведенных транзакциях. Еще на панели меню доступны такие разделы:

- контрагенты;

- выставление счета;

- лимиты;

- тарифы.

На вкладке справа можно пройти в разделы:

- Счета и Платежи.

- Панель управления.

- Партнерские предложения.

- Помощь.

- Приведи друга (партнерская программа).

История платежей

История доступна на главной странице Тинькофф Бизнес. По каждой операции отражаются следующие данные:

- тип счета;

- контрагент;

- дата и точное время транзакции.

Сервис помогает отфильтровать операции по критериям:

- списание/пополнение;

- виду (снятие наличных, налоговые платежи, услуги банка и др.);

- дате (точная дата или диапазон);

- точному слову/фразе в описании.

Контрагенты

В истории операций Тинькофф Бизнес онлайн отражается название контрагента, с которым произошел обмен. Это компания, индивидуальный предприниматель, банк, налоговая инспекция, частное лицо и другие контрагенты.

Дополнительную информацию получают в соответствующем разделе меню.

По каждой операции выставляют счет, нажимая на соответствующую кнопку.

Платежи

Комиссия взимается за каждый платеж, конкретная сумма зависит от тарифа.

| Тариф | Простой | Продвинутый | Профессиональный |

| комиссия за 1 платеж | 49 р | 29 р | 19 р |

| бесплатные платежи | первые 3 | первые 10 | – |

Тарифы и лимиты

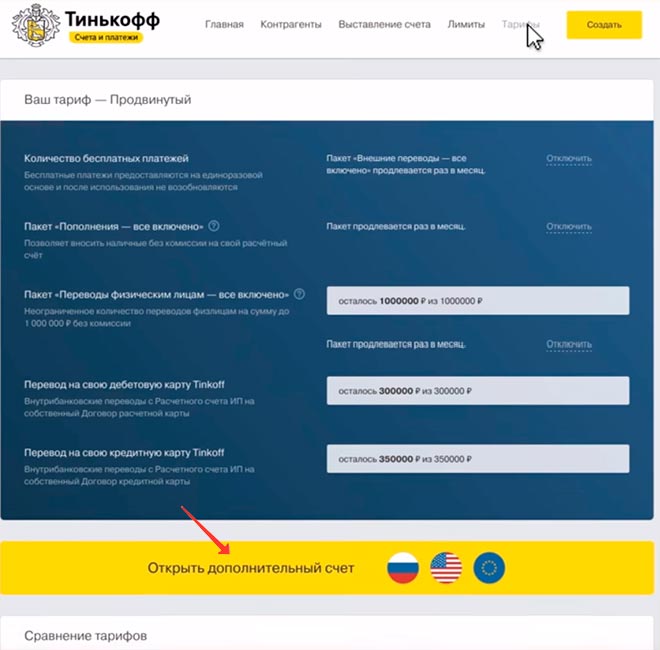

После входа в Тинькофф Бизнес пользователь видит основное меню на верхней панели. Если кликнуть на раздел «Тарифы», появится название используемого тарифа (в демоверсии это продвинутый). Всего предусмотрено 3 предложения, условия которых описаны в таблице.

| Тариф | Простой | Продвинутый | Профессиональный |

| стоимость обслуживания, р/мес. | 490 | 1990 | 4990 |

| комиссия за пополнение | 0,3% (не менее 290 р) | 0,25% (не менее 290 р) | 0,15% (не менее 290 р) |

| период бесплатного обслуживания | 6 мес. для ИП* | первые 2 месяца | |

| счета в иностранной валюте | количество не ограничено, обслуживание без комиссии |

*Период 6 месяцев отсчитывается с момента регистрации ИП (при любом обороте) или с момента открытия личного кабинета, если за все это время оборота не было.

К тарифам Тинькофф Бизнес банк предлагает подключить дополнительные пакеты:

- «Межбанк — без комиссии» — для компаний, которые часто осуществляют межбанковские переводы.

| Тариф | Простой | Продвинутый | Профессиональный |

| стоимость, р/мес. | 490 | 990 | 1990 |

| лимит действия пакета | до 1 млн р/мес. | до 5 млн р/мес. | без ограничений |

- «Физлицам — без комиссии» — для переводов на карту частного лица.

| Тариф | Продвинутый | Профессиональный |

| стоимость, р/мес. | 2990 | 4990 |

| сумма для перевода | 500 тыс. р | 1 млн р |

| комиссия без пакета | более 1% с каждого перевода | |

| комиссия с пакетов | 0,6% с каждого перевода | 0,5% с каждого перевода |

- «Пополнения — без комиссии» — для регулярного пополнения счета.

| Тариф | Продвинутый | Профессиональный |

| стоимость, р/мес. | 990 | 1490 |

| количество пополнений | 3 | 5 |

| примечание | не предоставляется, если месячный оборот составит более 5 млн р | без ограничений |

Операции с валютой

Пользователь может открыть любое количество счетов в иностранной валюте, комиссия за их обслуживание не предусмотрена (плата уже включена в стоимость тарифа). Валютный курс уточняют на сайте банка, а также в личном кабинете Тинькофф Бизнес.

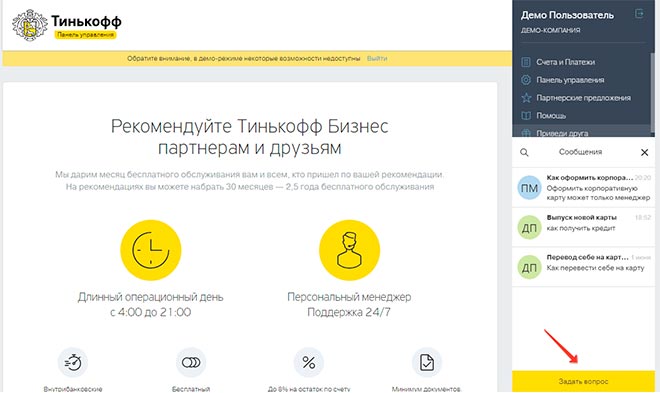

Сообщения

Клиент отправляет сообщения онлайн, кликнув на иконку с чатом в правом нижнем углу (с любой страницы аккаунта). Персональный менеджер круглосуточно предоставит бесплатную консультацию по всем вопросам.

Выход из кабинета

Выйти из Тинькофф Бизнес можно с помощью кнопки, показанной на рисунке.

После этого пользователь снова вводит логин и пароль для открытия аккаунта либо применяет функцию автозаполнения с помощью настройки браузера.

Дополнительная защита

Тинькофф Бизнес, как и другие сервисы этого банка, обслуживается в режиме онлайн. Поэтому в качестве защиты предусматриваются логин и пароль и другие персональные данные, которые пользователь озвучивает оператору по телефону:

- паспортные данные;

- название компании;

- ее реквизиты и т. п.

В виде дополнительной защиты предусмотрена возможность восстановление любых данных (логин, пароль, телефон, на который зарегистрирован аккаунт) по бесплатному номеру горячей линии 8 800 755 11 10. Каждый платеж подтверждается смс-сообщением.

Тарифный план «Продвинутый»

Тариф «Продвинутый» от Тинькофф банка предназначен для бизнеса со средними оборотами.

Включает в себя те же пункты, как и в тарифе «Простой» за исключением ряда изменений и дополнений.

- Плата за обслуживание будет составлять 990 р., начиная со второго месяца использования.

- Внешние переводы в рублях обойдутся вам в 29 рублей за первые 10 переводов, а в иностранной валюте 0.15% от суммы, но мин 29 долларов.

- Процент на остаток 8%

- Пакет «Физлицам-без комиссии» стоит 2990 р. за календарный месяц или 29990 р. за 12 месяцев.

- За пакет «Межбанки-без комиссии» нужно отдать 990 р. за один или 9900 р. за 12 месяцев.

- Плата за услугу «Торговый эквайринг» — 2690 р.

Интерфейс личного кабинета Тинькофф Бизнесс

Личный кабинет довольно простой и понятный в использовании, а поэтому даже предприниматели, которые впервые начали пользоваться данной программой смогут без проблем.

Ведь данный сервис специально создан для руководителей компаний, чтобы помочь им быстро разобраться с документами и избавиться от бумажной волокиты.

История платежей

В данном разделе есть возможность узнать состояние счета, а также историю платежей. Все эти сведения предоставляются на главной странице.

Необходимо лишь выбрать статистику по интересующим операциям и вся информация будет выведена на экран.

Обратите внимание! В этой же вкладке можно просмотреть и операции по датам. Для того, чтобы удобнее было рассматривать статистику можно все данные получить в виде диаграммы.

Для того, чтобы удобнее было рассматривать статистику можно все данные получить в виде диаграммы.

Контрагенты

Сразу необходимо отметить тот факт, что проверка своих партнеров производится на бесплатной основе. Для того, чтобы проделать процедуру необходимо перейти в раздел «Контрагенты». Найти его можно в правом верхнем углу.

Такая опция поможет узнать все о надежности той или иной организации.

Так выглядит раздел «Контрагенты».

Так выглядит раздел «Контрагенты».

Как выставить счет-фактуру?

Выставить счет в Личном кабинете Тинькофф Бизнес довольно просто. Для этого необходимо на главной странице сайта кликнуть по вкладке «Выставление счета», а далее «Создать».

На основной странице можно найти входящие и исходящие счета, а также те, что уже закрыты.

Установление лимитов

Установить лимиты, а также просмотреть их можно в специальной вкладке «Лимиты» на главной странице. В этом же разделе можно найти настройки прав доступа к счетам.

Платежи

Для того, чтобы получить доступ к разделу с платежами необходимо перейти на официальный портал Тинькофф Бизнес, а далее нужно следовать простой инструкции:

В правом верхнем углу есть кнопка «Создать», нажимая на нее появляется всплывающее окно, в котором следует выбрать «Платеж в рублях».

Следующий шаг – ввод контактов.

Теперь можно отправлять платежку на подпись.

Помните! Рядом с кнопкой «Отправить на подпись» есть и «Предпросмотр», на нее стоит нажать, чтобы узнать, как будет выглядеть готовая платежка. Здесь же можно сохранить ее на свой компьютер.

Вкладка «Тарифы»

В этом разделе клиент Тинькофф может получить исчерпывающую информацию относительно используемого тарифа, а также о тех, что предлагает банк.

Валютные операции

Тинькофф Бизнес предоставляет возможность выполнять ряд операций, связанных с иностранной валютой. Среди них можно выделить следующие:

- Открытие счета;

- Покупка валюты;

- Проведение валютных операций в рубле;

- Совершать платежи по оферте;

- Делать переводы.

Обратите внимание!Получить валютный счет можно следующим образом: во вкладке «Тарифы» найти и нажать «Открыть дополнительный валютный счет»

Раздел «Сообщения»

Находится он в правом углу. Здесь можно просмотреть все диалоги с консультантом банка Тинькофф.

В этой же вкладке можно получить профессиональную помощь менеджера. Для этого потребуется нажать «Задать вопрос».

В этой же вкладке можно получить профессиональную помощь менеджера. Для этого потребуется нажать «Задать вопрос».

Выйти из кабинета не сложно, нужно лишь нажать иконку с изображением двери со стрелкой.

Дополнительный уровень безопасности

Банк Тинькофф заботится о своих клиентах, а также их безопасности, а поэтому предпринимает массу дополнительных мер безопасности. Одними из таких является автоматический выход из аккаунта, при условии, что он длительное время не использовался.

Что такое банковская корпоративная карта

Корпоративной картой называется платёжное эквайринговое средство, предназначенное для обслуживания хозяйственных и коммерческих нужд юридического лица или индивидуального предпринимателя. Ею можно оплатить накладные, представительские, транспортные и командировочные расходы. Также при необходимости она служит для снятия наличных денег в банкоматах или отделениях банков.

Нельзя использовать корпоративную карту для приобретения товаров личного потребления, выдачи зарплаты или погашения других расходов, не связанных с хозяйственной деятельностью предприятия. В случае с банком Тинькофф это дебетовая, а не кредитная карта, что означает ограниченность сумм финансовых операций остатком на счёте или установленным лимитом.

Тарифный план «Простой»

Тинькофф бизнес тариф «Простой» прекрасно подойдет вам, если вы совсем недавно зарегистрировали предприятие и бизнес не имеет пока высоких оборотов. Здесь вы не будете платить за обслуживание в те расчетные периоды, когда по счету не было проведено ни одной банковской операции.

-

- Открыть расчетный счет в рублях и иностранной валюте вы можете совершенно бесплатно.

- За смену тарифного плана также не взымается комиссия.

- Проценты на остаток всех расчетных счетов будут составлять 6 % годовых, при наличии операций совершенных вами за календарный месяц.

- Плата за обслуживание не взымается первые 2 месяца, а при наличии ИП 6 месяцев. При окончание срока она составит 490 рублей в месяц. Так же при совершении покупок с карты на сумму более 50000 рублей – не будет взыматься плата за тарифный план.

- Подключение и предоставление услуг «Интернет-Банка» и «Мобильного Банка» с электронной подписью (ЭП) так и без нее составит 0 рублей.

- За внутрибанковские, налоговые и бюджетные переводы не надо платить комиссию. Первые три перевода также ничего стоить не будут, но за последующие придется отдать 49 рублей – за каждую операцию. А внешние переводы в иностранной валюте обойдутся в 0.2% от суммы, но не менее 49 долларов США.

-

-

- Списание средств с расчетного счета путем перевода денег на собственную карту (до 150 т.р.) и на кредитную карту (до 250 т.р.) будет совершенно бесплатным. Покупки с карты так же не требуют комиссии. За снятие наличных продеться отдать 1.5% до 400т.р., 5% от 400т.р. и 15% свыше 1 миллиона

- Плата за пополнение от физических и юридических лиц не взимается.

- За выпуск карты с вас ничего не возьмут, главное оформить её не позднее даты открытия первого расчетного счета.

- Если вы хотите перевыпустить карту, то за это придется отдать 490 р. Когда срок действия карты закончится — банк перевыпустит её бесплатно.

-

- Вход в овердрафт стоит 490 р.

- Штраф за просрочку погашения овердрафта составит 1990 р.

- Стоимость справки из перечня в «Интернет-Банке» равна 290 рублей, а заверенная 990 рублей.

- Смена номера, продление полномочий и т.д. в «Мобильном Банке» и «Интернет-Банке» обойдется вам в 290 р. за каждое изменение.

- Бесплатным будет для вас и закрытие расчетного счета.

- Если после закрытия счета вам понадобиться справка или выписка, готовьтесь отдать 2990 р.

- Процент за услугу «Торговый эквайринг» равен 2.2%., стоимость пакета 2990 р.

- Зарплату вашим сотрудникам вы сможете переводить совершенно бесплатно.