Дебетовая карта тинькофф блэк

Содержание:

- Мультивалютная карта: нюансы использования

- Поддержка решает проблемы и даже с возвратом денег помогла

- Преимущества и недостатки дебетовой карты Тинькофф Блэк

- Плюсы и минусы карты Тинькофф Black

- Другие подводные камни карты Тинькофф

- Как получать больше?

- Плюсы и минусы карты Тинькофф Блэк

- Тарифы и условия обслуживания: преимущества и недостатки

- Мобильный банк Тинькофф

- Это был самый быстрый способ получить МИР

- Как правильно пользоваться Тинькофф Блэк

- Именная или нет?

- Со скольки лет выдается?

- Как узнать расчетный период по карте?

- Партнерская программа «Пригласить друга»

- Виртуальная карта Тинькофф

- Что лучше Виза, Мастеркард или МИР?

- Как отключить оповещение об операциях?

- Как узнать ПИН-код?

- Способы проверить баланс

- Как можно заработать на Tinkoff Black?

- Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

- Зарплатная карта Тинькофф БЛЭК

- Примеры рекламных роликов

- Как открыть счёт в другой валюте?

- Приведи друга в Тинькофф: действительна ли акция в 2022 году

- Как не платить за обслуживание карты?

- Тинькофф Блэк: как получить кэшбэк

- Кредитная карта Tinkoff ALL Airlines с бесплатным обслуживанием навсегда

- Как получить бесплатное годовое обслуживание

- Обслуживание – правда бесплатно?

- Достоинства и недостатки карты

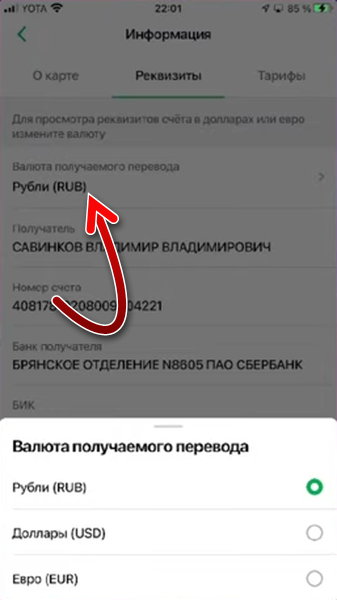

Мультивалютная карта: нюансы использования

Карта с февраля 2018 года стала мультивалютной. Вы можете заказать новую карту Блэк с несколькими подключенными счетами (доступны счета в долларах, евро и фунтах стерлингов, всего доступны 27 валют) или добавить нужную валюту на вашу ранее полученную карточку.

Для этого необходимо:

- Перейти на страницу “Счета”;

- Во вкладке Действия нажать кнопку Добавить валюту;

- Выбрать нужные валюты и нажать кнопку Добавить валюту.

При переходе на мультивалютную систему по рублёвому счёту остаётся текущий тариф (если у вас тариф 6.2 с полностью бесплатным обслуживанием, то он и останется).

Обслуживание валютных счетов полностью бесплатное, таким образом вам не надо поддерживать на каждом счёте минимальный остаток 1000 USD/ 1000 EUR / 1000 GBP или вклад на такую же сумму, как это было ранее по валютным картам.

Нужный счёт вы сможете переключить в интернет-банке или в мобильном банке.

Открытые валютные счета всегда можно будет закрыть и карта превратиться в моновалютную.

Поддержка решает проблемы и даже с возвратом денег помогла

Тинькофф всегда радовал тем, что для решения вопросов не надо звонить и тем более идти в отделение. Зашёл в чат, решил проблему за пару минут, закрыл довольный.

Умный помощник Олег и сотрудники поддержки способны обработать 99% запросов, сэкономив время и нервы. Свежая история. Сделал заказ в крупной пиццерии. Попал на ошибку их сайта после оплаты. Деньги списали, а заказ не создался. Со второго раза получилось, а первое списание пиццерия так и не отменила.

Бот распознал моё сообщение, показал удобный интерфейс выбора проблемной транзакции из списка всех последних — и прислал уведомление, что запрос принят в обработку. Затем поддержка Тинькофф запросила «пруфы» заказа, уточнила детали и установила срок возврата. Статус обращения теперь отображается отдельным чатом в меню.

Это не первый случай, когда я обращаюсь в чат поддержки с просьбой отменить списание или вернуть деньги. Например, они мне в конце 2021-го года очень помогли, когда один сервис решил забрать 7 тысяч рублей вперёд срока подписки, хотя я отключил автопродление. Общение с сотрудницей поддержки заняло не больше 5 минут и разрешилось в мою пользу.

Помимо возвратов денег, поддержка всегда мне помогала и ещё ни разу не оставила без ответа — даже когда писал ночью, в выходные или праздники. Когда общаешься с сотрудниками, чувствуешь реальное желание решить вопрос, а не цепочку копипаста «скриптов» из текстового файла.

Преимущества и недостатки дебетовой карты Тинькофф Блэк

Дебетовые Тинькофф Блэк обладают большим количеством преимуществ, которые делают их популярными среди многих держателей

Однако приобретая такое платежное средство, также нужно принимать во внимание его некоторые подводные камни

Дебетовая карта Тинькофф Блэк. Достоинства

К основным достоинствам дебетовой Тинькофф Блэк можно отнести следующее:

- возможность получения дохода в виде процентов на остаток,

- отсутствие платы за обслуживание,

- удобное пополнение,

- обмен денежных средств по выгодному курсу,

- получение кэшбэка до 30%,

- предоставление межбанка на бесплатной основе,

- снятие наличных в любых банкоматах без уплаты комиссии,

- возможность подключения мультивалютности,

- открытие вкладов на выгодных условиях,

- бесплатные услуги донора,

- выпуск предоплаченной карты,

- наличие бесплатного секретного тарифа 6.2,

- есть возможность выпуска карты МИР,

- совершение бесплатных исходящих переводов С2С,

- можно открыть Инвесткопилку,

- получение дополнительного кэшбэка на сайте Тинькофф Путешествия,

- дистанционное управление деньгами через интернет-банк и мобильное приложение,

- наличие удобных накопительных счетов,

- при необходимости держатель карты может установить лимиты,

- платежным средством можно не пользоваться (деньги взиматься не будут),

- поддерживает форматы: Apple Pay, Samsung Pay, Google Pay.

Подводные камни — В чем «подвох»?

Помимо длинного перечня преимуществ, Тинькофф Блэк имеет и ряд подводных камней. Выражаются они в следующем:

- за SMS-информирование взимаются деньги,

- банк может в индивидуальном порядке менять лимиты,

- унификация открытых вкладов,

- отсутствие отделений для оперативного решения вопросов с картой,

- применение положений 115-ФЗ.

Плюсы и минусы карты Тинькофф Black

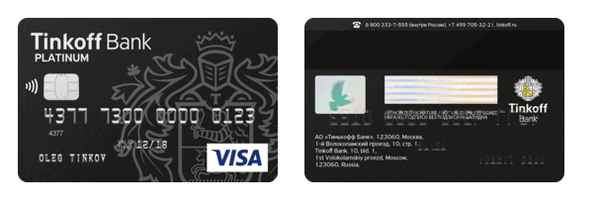

На сегодняшний день, по моему мнению, карта Tinkoff Black от Тинькофф Банка, является одной из самых выгодных и востребованных в России. Стоит отметить, что у банка нет отделений, это первый онлайн банк. Создатель онлайн банка — Олег Юрьевич Тиньков. Карта Тинькофф Black это дебетовая карта, с помощью которой можно получать заработную плату, совершать всевозможные расходные операции, делать собственные пополнения.

Плюсы по карте:

- категория карты: Visa Rewars, MasterCard World, Мир Премиум, с чипом и Wi-Fi для бесконтактной оплаты покупок;

- карта является мультивалютной, счет открывается к ней в валюте — Рубли, Евро, Доллар;

- срок действия карты 5 лет;

- выпускается бесплатно;

- доставка карты 1-2 дня;

- начисляется процент на остаток;

- отсутствует комиссия за снятие наличных от 3000 рублей до 150 000 рублей или 5000 долларов/евро;

- кэшбэк за покупки от 1% до 30%;

- бесплатное использование мобильного приложения и интернет-банкинга;

- уточнить баланс карты, можно с помощью отправки СМС на номер 2273. Одно условие, карта и номер телефона должны быть взаимосвязаны.

Минусы карты:

- стоимость обслуживания, 99 рублей в месяц. Есть преимущества для студентов и пенсионеров, обслуживание бесплатное;

- SMS информирование 39 руб. в месяц;

- наличие овердрафта;

- перевод в другие банки для рублей бесплатно, для валюты — 15 долларов/евро соответственно;

- перевод на другие карты до 2000 рублей в месяц — бесплатно;

Тинькофф — это универсальный банк, который создал все условия для комфортного сотрудничества. Представляет множество технологических банковских продуктов для успешных, современных клиентов.

Другие подводные камни карты Тинькофф

Сейчас мы вернемся к более очевидным подвохам.

- Тинькофф обещает, что пополнение карты бесплатно, но это не совсем так. Пополняя карту через партнеров, вы можете попасть на комиссию, если сумма пополнения превышает 150 тысяч рублей в месяц. В этом случае комиссия составляет 2% за превышение. В список партнеров входят салоны Билайн, МТС, Связной, отделения Почты России, другие подобные точки.

- Бесплатные переводы на карты других банков. Тут опять люди не читают условий. Переводы бесплатны на сумму до 20000. Всё что свыше – придется оплатить комиссию 1,5% и не менее 30 рублей.

- Снятие наличных. В собственных банкоматах Тинькофф банка можно снимать до 500 тысяч рублей в месяц без комиссии, в банкоматах других банков эта сумма уже ограничена 100 тысячами в месяц и размер одного снятия не может быть меньше чем 3000, иначе комиссия составит 90 р.

- Ещё один подвох. Есть целый перечень операций, которые приравнены к снятию наличных. В итоге клиент при совершении этих операций может попасть на комиссию. Если вы выполняете операцию, приравниваемую к снятию наличных на сумму менее 3000 рублей, или вы уже исчерпали месячный лимит 100000 р., то придется заплатить комиссию. Это такой неочевидный факт, который не афишируется. Сюда относятся, например, международные переводы платежной системы VISA и Mastercard, погашение кредита в другом банке с дебетовой карты Тинькофф black, покупка дорожных чеков, иностранной валюты, переводы в электронные кошельки Киви, Webmoney, Rapida. Если вы совершаете одну из подобных операций через мобильное приложение Тинькофф, то вам покажется предупреждение о комиссии, если же вы делаете это где то в другом месте при помощи дебетовой карты Black, то предупреждения не будет.

- Существует проблема, связанная с мультивалютностью карты. Как известно, Тинькофф Блэк позволяет открыть до 30 валютных счетов и переключаться между ними в мобильном приложении, при этом также доступно снятие наличных в банкоматах в местной валюте без комиссии. И тут есть подвох. Суть проблемы, судя по отзывам, вот в чём: человек в европейский стране снимал в банкомате 500 евро, в итоге он заплатил комиссию 50 евро. Оказалась, ситуация следующая: снимая 500 евро, Тинькофф перевел эти деньги в доллары, доллары перевел в местный банк, этот банк перевел доллары обратно в евро и выплатил клиенту. Таким образом произошла двойная конвертация. Если подобное случится с вами, рекомендуем написать в техподдержку и запросить компенсацию комиссии. Банк обычно такие запросы удовлетворяет.

Итак, мы рассмотрели, какие подвохи скрывает использование дебетовой карты Tinkoff Black. Эта информация присутствует в условиях использования и не скрывается, но обычному человеку бывает непросто разобраться в сухих и запутанных юридических формулировках. Надеемся, что объяснили всё просто и понятно

Если принять во внимание все вышеперечисленные рекомендации, то пользование картами Тинькофф будет удобным и выгодным. Если у вас есть личный опыт, положительный или отрицательный, пожалуйста оставьте свой отзыв в форме ниже

Отзывы реальных людей об использовании Тинькофф Блэк помогут тем, кто только думает о том, стоил ли брать эту карточку.

Пожалуйста, поделитесь в соцсетях:

Как получать больше?

Есть два способа сделать карту более выгодной:

- Подключить подписки «Тинькофф Pro» или «Тинькофф Premium».

- Участвовать в маркетинговой акции «Удвоение кэшбэка на 30 дней».

Про подписки мы писали подробный материал “Смотри кино, ешь пиццу и слушай музыку за счёт банка. Как использовать подписки на экосистемы «Сбера» и «Тинькофф»”. Подключая услугу, вы будто попадаете в закрытый клуб. Вам выплачивают повышенный процент на остаток по карте, вкладу и накопительному счёту. Кешбэк за траты на путешествия, авиабилеты и бронирование отелей выше – до 10%. Лимит вознаграждения увеличивается до 6 тыс. рублей. Вместо 6 категорий на выбор вы получаете 7.

За дополнительные 449 руб./месяц можно купить подписку на видеосервисы Amediateka, IVI и Start. Подписка Pro стоит 199 руб./месяц, Premium – 1 990.

Акция с повышенным кешбэком длится до 30 апреля. При оформлении новой карты «Тинькофф Black» вы получите месяц удвоенного кешбэка. Вознаграждение в двойном размере платят до 30 мая.

Правда, больше, чем 3 000 руб. по акции не вернётся. Хотите увеличить лимит – подключайте подписку.

Плюсы и минусы карты Тинькофф Блэк

Недавно банк был внесен в список системно значимых кредитных организаций, благодаря высокому росту банка и размеру клиентской базы. Отзывы о банке очень разные от положительных до отрицательных. Но я постараюсь, здесь, объективно написать все плюсы и минусы карты Тинькофф Блэк.

1. Быстрое и удобное оформление карты, не выходя из дома.

2. Есть возможность бесплатно пользоваться картой.

3. К карте можно привязать до 30 валют.

4. Кэшбэк возвращается рублями, а не бонусами.

5. Категории повышенного кэшбэка, специальные предложения от партнеров.

6. Проценты на остаток по счету.

7. Можно обналичивать деньги в банкоматах по всему миру.

8. При использовании системы быстрых платежей (СБП), перевод до 100 000₽ без комиссии.

9. Переводы по номеру карты в другие банки до 20 000₽ без комиссии.

10. Если подключить подписку Тинькофф Про, то карта становиться еще выгоднее.

11. Удобное приложение и сайт банка.

12. Достаточно быстрая и оперативная служба поддержки.

1. Стоимость обслуживания карты, если не выполнять условия, то 12 х 99₽ = 1188₽.

2. Снять наличные без комиссии можно только от 3 000₽.

3

Важно отслеживать изменения в тарифах, так как банк периодически вносит изменения. 4

Банк сам выбирает категории для повышенного кэшбэка, которые не всегда нам подходят.

5. Процент на остаток по счету, будет начислен на сумму до 300 000₽ / 10 000$ / 10 000€.

6. Смс — оповещения платные, 59₽ в месяц.

Тарифы и условия обслуживания: преимущества и недостатки

Срок действия карточки 5 лет, по окончании срока действия она бесплатно перевыпускается.

Важнейшее преимущество карты Тинькофф Блэк: снятие наличных денег в ЛЮБОМ БАНКОМАТЕ МИРА (!) БЕСПЛАТНО в сумме от 3000 рублей и больше (а также 100 долларов/евро и выше). Меньше снимать не целесообразно, т.к. банк возьмёт комиссию 90 руб. (3 доллара/евро соответственно). В своих банкоматах (их не так много, но найти в крупных городах труда не составит) можно бесплатно снимать деньги с любой суммы. Максимальный лимит бесплатного снятия (или перевода со счёта) 100 000 руб. в календарный месяц (5000 долларов/евро). В своих банкоматах бесплатный максимум уже 500 000 руб., в валюте также 5000 долларов/евро. При превышении этой суммы извольте заплатить комиссию 2%, минимум 90 руб. (2%, минимум 3 доллара/евро).

О стоимости обслуживания (99руб./месяц или 1188руб./год) и о том, как свести эту сумму к нулю – сделать Тинькофф Блэк полностью бесплатной мы уже говорили в предыдущем разделе.

Если уж мы начали говорить о бесплатности, то обязательно стоит сказать об услуге смс-банк (доп.услуга, позволяющая контролировать правильность списанной суммы со счета после каждой операции по карточке), которая обходится держателю карточки в 59 руб./месяц, но её можно отключить по звонку или вовсе не заказывать. Всё-таки её не рекомендуется отключать из соображений безопасности, если же вы беспокоитесь о дополнительных расходах по карточке, то вы их с лихвой окупите за счёт кэшбэка и накопительной функции (см. далее).

Кроме услуги смс-банк владельцу карты доступна услуга смс-инфо, она бесплатная и подключается всем клиентам Тинькофф банка по умолчанию. В рамках услуги СМС-инфо рассылаются следующие смс-оповещения:

1) смс с кратким счетом-выпиской.

2) смс о выпуске карты.

3) смс о пополнении карты.

4) смс об активации /блокировке карты.

Её также лучше не отключать.

Тинькофф всегда славился низкими комиссиями или их отсутствием за банковские переводы.

- Внешний банковский перевод на счёт в другом банке: без комиссии в рублях (15 долларов/евро за перевод с карты в соответствующей валюте);

- Перевод по номеру телефона (через Систему быстрых платежей) производится без комиссии;

- Внутренний банковский перевод между счётами в банке Тинькофф: без комиссии;

- Исходящий перевод денежных средств с карты на карту с использованием реквизитов карты стороннего банка: бесплатно до 20 000 руб. за расчетный период и с комиссией 1,5% от превышения (минимум 30 рублей) при переводе более 20 тысяч. руб. (такие переводы не доступны в других валютах);

- Пополнение наличными денежными средствами, внутренним или внешним банковским переводом счёта: без комиссии (не учитывается комиссия банка отправителя);

- Пополнение через партнеров банка в расчетном периоде: ;

- Пополнение с карты другого банка бесплатно без ограничений.

Всегда уточняйте возможные ограничения!

Информацию о способах пополнения карт Тинькофф смотрите здесь.

Мобильный банк Тинькофф

Создав максимально выгодные условия использования карты, быстрое и удобное оформление. Корпорация Тинькофф не остановились на достигнутом и разработала бесплатное мобильное приложение. Следует отметить, что мобильное приложение создано отдельно для мобильного телефона каждой операционной системы.

С помощью мобильного приложения можно:

- круглосуточно контролировать свой баланс, иметь доступ ко всем счетам. Совершать расходные операции в любое удобное время, где бы вы не находились;

- делать различные перевода, например оплачивать ЖКХ, штрафы, школы, сады и прочие услуги;

- настраивать лимиты карты;

- подключать и отключать различные услуги;

- постоянно видеть выписку по счетам, что позволит анализировать не только затраты, но и начисленные бонусы и проценты;

- оставлять заявки на кредитные продукты, новые карты;

- открывать/закрывать счета;

- при помощи существующего чата общаться с банком.

Это был самый быстрый способ получить МИР

Когда обстановка в мире начала накаляться, я заказал карту МИР. Время быстро доказало, что решение было верным. Ещё долго потом пользовался и картой, и Apple Pay без всяких страхов и ограничений, о чём писал неоднократно.

Те, кто не успел заранее перейти на МИР и пользовался Visa с Mastercard почти повсеместно столкнулись с нехваткой «болванок» и огромным временем ожидания. Более того, за картой почти везде надо идти в офис…

С Тинькофф всё намного проще. Заказываешь «пластик» прямо в приложении, и тебе за несколько дней (иногда — уже на следующий!) привозят бесплатно по любому адресу. Ноль трудозатрат.

Пример. Утром 25 февраля жена выпустила дополнительную карту Tinkoff Black с платёжной системой МИР. На это ушло меньше 30 секунд в приложении банка. Её сразу можно было добавить в Apple Pay, пользоваться для оплаты покупок в интернете. А сам пластик привезли домой на следующий (!) день, 26 февраля.

Я в тот же день оформил карту МИР, но только уже от другого банка. Знаете, когда карта была готова? 2 марта. Неделю делали… И за ней надо идти в офис, который от меня находится в 45 минутах пешком. И который иногда до 14:00 работает. До сих пор не забрал.

Получить карту МИР у Тинькофф лично мне оказалось удобнее всего. Ещё сейчас, помимо стандартной черной карты, можно заказать с Риком и Морти. А если закажете до конца июня, то не придется платить за ее обслуживание. Никогда.

Как правильно пользоваться Тинькофф Блэк

Дебетовая Тинькофф Блэк имеет ряд особенностей и правила использования. Наиболее ключевые моменты детально описаны ниже по тексту.

Именная или нет?

На каждую карту Тинькофф Блэк наносится имя ее держателя. Отсюда следует вывод, что платежные средства такого типа именные.

Со скольки лет выдается?

Карты такого формата выдаются лицам в возрасте от 14 лет. В этом случае до достижения совершеннолетия плату за обслуживание не нужно будет вносить.

Как узнать расчетный период по карте?

Расчетный период – это количество дней прошедших со дня формирования одной выписки до создания следующей.

Узнать расчетный период по карте Тинькофф Блэк можно следующими способами:

- Написать в чат «Расчетный период» – Тинькофф бот укажет дату начала нового отчетного периода.

- В мобильном приложении последовательно перейти в следующие разделы: «Главная» – «Детали счета» – «Выписки». Интересующую информацию можно будет посмотреть в последней строчке «Баланс на дату».

Партнерская программа «Пригласить друга»

«Пригласи друга» – это специальная акция, позволяющая получать дополнительный доход, привлекая друзей и знакомых в Тинькофф Банк.

Она работает по следующей схеме:

- клиент банка предоставляет своему другу (родственнику, знакомому и т.д.) ссылку на оформление одного из продуктов банка,

- если указанное лицо пройдет по этой ссылке, подаст заявку и оформит тот или иной продукт, то клиент получает за это от банка вознаграждение.

Виртуальная карта Тинькофф

Клиентам также предоставляется возможность оформить виртуальную карту Тинькофф. Она является аналогом пластиковой. Может использоваться в следующих целях:

- для обеспечения основной,

- для совершения покупок в интернете,

- для бронирования номеров отелям, билетом в авиакомпаниях и т.д.

→ Оформить онлайн-заявку на карту Tinkoff Black МИР

Что лучше Виза, Мастеркард или МИР?

Среди представленного перечня наиболее предпочтительным вариантом будет оформление карты Виза или Мастеркард (особенно для лиц регулярно посещающих другие страны). Несмотря на то, что карта МИР ничем не уступает указанным платежным средствам, главный минус заключается в том, что не во всех странах ее принимают.

Как отключить оповещение об операциях?

В Тинькофф отключить оповещения об операциях можно следующими способами:

- в мобильном приложении («Услуги» – «Оповещения об операциях»),

- в личном кабинете («Настройки» – «Оповещения об операциях»),

- через службы поддержки – можно написать в чат или позвонить в банк.

Как узнать ПИН-код?

В случае, если пользователь забыл свой ПИН-код от карты Тинькофф Блэк, то узнать его не получится. Однако в этом случае потерянный пароль можно изменить на новый в личном кабинете или мобильном приложении (Разделы: «Действия» – «Управлять ПИН-кодом»/«ПИН-код»).

Способы проверить баланс

Проверить баланс по карте можно следующими способами:

- в мобильном приложении,

- по телефону, позвонив в службу поддержки банка,

- в личном кабинете,

- при помощи банкомата.

Как можно заработать на Tinkoff Black?

Владельцы Tinkoff Black могут заработать на ней следующими способами:

- начисление процента на остаток по счету,

- получение кэшбэка,

- участие в программе «Приведи друга».

Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

Держатели Тинькофф Блэк могут оформить овердрафт. Он представляет собой краткосрочный кредит. Выдается на следующих условиях:

- максимальный лимит 90 000 рублей,

- отсутствие комиссии при совершении расходов на сумму менее 3000 рублей,

- плата за пользование овердрафтом (при превышении лимита) составляет от 19 до 59 рублей в день.

Овердрафт можно подключить в личном кабинете («Действия» – «Подключить овердрафт») или в мобильном приложении (шестеренка в правом верхнем углу, а затем кнопка «Подключить овердрафт»).

Зарплатная карта Тинькофф БЛЭК

Своим корпоративным клиентам Tinkoff Black предоставляет возможность оформления зарплатной карты. В этом случае оплату труда работникам можно перечислять на карты такого типа.

Основные бонусы зарплатной Tinkoff Black:

- отсутствие комиссии за снятие наличных,

- начисление до 3,5% на остаток по счету,

- отсутствие комиссии за обслуживание,

- кэшбэк до 30%.

Примеры рекламных роликов

Тинькофф Банк активно рекламирует и продвигает свои продукты. В качестве примера можно привести некоторые рекламные ролики Тинькофф Блэк:

https://youtube.com/watch?v=r2zToTAt_k0

https://youtube.com/watch?v=l7DW4FCOxqk

Как открыть счёт в другой валюте?

Открыть дополнительный счет в другой валюте можно следующими двумя способами:

- Через мобильное приложение – после его запуска на главном экране нужно выбрать любой из счетов, после чего нажать на значок «+». Далее нужно выполнить такие шаги:

- перейти в раздел «Открыть счет в новой валюте»,

- выберите интересующую валюту,

- нажать на ссылку «Добавить валюту»,

- ввести код подтверждения операция из SMS.

- В личном кабинете – после выбора конкретного счета нужно перейти по следующим разделам: «Действия» → «Добавить счет в новой валюте». В завершение ввести код подтверждения операции.

Как использовать Тинькофф Блэк а за границей?

Тинькофф Блэк можно пользоваться не только в России, но и в других странах. Порядок оплаты в этом случае никак не меняется.

Однако, чтобы не терять деньги на больших комиссиях, следует придерживаться таких рекомендаций:

- покупки нужно оплачивать в местной валюте,

- наличные лучше снять заранее (перед поездкой),

- находясь за границей, рекомендуется пользоваться банкоматами крупных известных банков. Они обычно не взимают комиссию.

Как сделать Блэк мультивалютной?

Владельцы Тинькофф Блэк могут сделать их мультивалютными. Для этого необходимо выполнить следующие действия:

- войти в мобильное приложение,

- нажать на значок шестеренки,

- выбрать кнопку «Сделать карты мультивалютными».

Отличия валютного карточного счета от рублевого

Основные отличия между валютным и рублевым картсчетом заключаются в стоимости обслуживания и размере комиссий. Их можно представить в виде следующего списка:

- по рублевому счету все операции производятся в рублях РФ, по валютному – в долларах/евро,

- за обслуживание валютного счета не взимается плата, владельцам же рублевой карты для получения бесплатного обслуживания нужно выполнить ряд условий,

- различия в проценте, начисляемом на остаток (по валютным счетам до 1,5%) и т.д.

В чем подвох мультивалютности?

Мультивалютность, предоставляемая клиентам Тинькофф Банка, имеет следующие два подводных камня:

- сложности при снятии денежных средств в банкоматах (далеко не везде есть устройства самообслуживания, выдающие доллары и евро),

- кэшбэк начисляется только за покупки, произведенные в рублях РФ, долларах и евро. По всем остальным валютам возврат средств не предусмотрен.

Приведи друга в Тинькофф: действительна ли акция в 2022 году

Акция «приведи друга» в Тинькофф стала бессрочной, и владельцам дебетовых карт серии Блэк можно приводить любое число друзей. Требования к «другу» простые, им может быть любой гражданин РФ в возрасте от 18 лет, у которого нет оформленных продуктов Тинькофф Банка.

Чтобы стать участником программы нужно:

- Зайти в личный кабинет банка через сайт или приложение на телефоне.

- Зайти в раздел «Еще» и выбрать пункт «Пригласить друзей».

- Нажать кнопку «Рекомендовать продукт», во всплывающем меню выбрать нужный, например карту Тинькофф Блэк.

- Кликнуть на кнопку «Поделиться ссылкой».

- Скопируйте ссылку и отправьте его другу, который будет оформлять карту.

Какие бонусы могут получить участники программы «Приведи друга»?

| Продукт | Бонус за приглашение | Бонус другу |

|---|---|---|

| Дебетовая карта Тинькофф Black | 1 000 ₽ на счет | бесплатное обслуживание навсегда |

| Дебетовая карта Рик и Морти | 1 000 ₽ на счет | бесплатное обслуживание навсегда |

| Кредитка Тинькофф Платинум | 750 ₽ на счет | бесплатное обслуживание навсегда |

| Дебетовая карта ALL Airlines | 1 000 ₽ на счет | 500 миль в подарок |

| Кредитная карта ALL Airlines | 750 ₽ на счет | 750 миль в подарок |

| Дебетовая карта ALL Games | 1 000 ₽ на счет | 500 баллов в подарок |

| Кредитка ALL Games | 750 ₽ на счет | 750 баллов в подарок |

| Дебетовая карта Tinkoff Drive | 1000 ₽ на счет | 500 баллов |

| Кредитная карта Tinkoff Drive | 750 ₽ на счет | 750 баллов |

| Дебетовая карта Tinkoff Яндекс Про | 500 ₽ на счет | 2 месяца Tinkoff Pro |

| Кредитка Tinkoff Яндекс Про | 750 ₽ на счет | 2 месяца Tinkoff Pro |

| Карта Tinkoff Junior | 300 ₽ на счет | 200 баллов на счет |

Как не платить за обслуживание карты?

Тинькофф очень часто устраивает акции, в которых при открытии карты, дарит бесплатное обслуживание карты.

Но, что делать если не успели заказать карту по акции, а подключать подписку невыгодно? Выход есть, подключите “Тариф 6.2”, просто написав об этом в чат поддержки.

Тариф 6.2 позволяет не платить за годовое обслуживание карты, но проценты на остаток будут начисляться только если остаток на карте будет от 100 000₽ до 300 000₽.

Другими словами, если на карте нет 100 000₽, то проценты на остаток начислены не будут, зато и не нужно платить 99₽ в месяц.

Я денег на этой карте не храню, поэтому в среднем мне приходит 30 – 50 рублей в месяц — это проценты за остаток на счете. Мне выгоднее подключить тариф 6.2. Но, прежде чем подключать, посчитайте выгодно ли это Вам.

Тинькофф Блэк: как получить кэшбэк

- Денежные переводы,

- Пополнение счета,

- Оплата услуг через мобильное приложение или личный кабинет,

- Оплата ЖКХ,

- Снятие наличных,

- Снятие денег через кассы других банков,

- Платежи через личный кабинет, за исключением расходов в разделах Транспорт, Кино, Концерты, Театры или покупка билетов в сервисе Тинькофф Путешествия,

- Пополнение электронных кошельков.

Важно, что кэшбэк округляют до целого числа в меньшую сторону, если у вас рублевый счет, а для счета в инвалюте – до сотых целого числа. Вы умножаете сумму покупки на ставку кэшбэка, и округляете влево

Например, если получился возврат 27,8 рубля, то банк вернет вам 27р.

Когда происходит начисление? Ежемесячно, один раз, в последний день расчетного периода. Эта дата индивидуальна для каждого клиента, и посмотреть её можно в описании вашего тарифа в личном кабинете на ПК или в мобильном приложении.

К примеру, если банк формирует вашу выписку 7 мая, то и следующая должна прийти также 7-го. В этот день Тинькофф банк будет начислять вам возврат за покупки, которые вы совершили в период с 6 апреля по 7 мая.

Почему начисление не происходят сразу после покупки? Такова политика банка, который решил не спамить каждый день, как вы что-то купили, а показывать сразу всю сумму, которую вы смогли заработать за месяц.

Кредитная карта Tinkoff ALL Airlines с бесплатным обслуживанием навсегда

Если вы часто путешествуете и у вас возникает потребность в заемных деньгах, обратите внимание на эту карту. Мильная кредитная карта Tinkoff ALL Airlines позволит получать бесплатные билеты за покупки и иметь бесплатную туристическую страховку, в том числе покрывающую риски по covid-19

С 5 по 18 декабря 2022 года на оформление All Airlines действует следующая акция – можно заказать карту с бесплатным обслуживанием навсегда и получить 1000 миль после траты первых 3 000 рублей по карте. Чтобы воспользоваться акцией нужно отправить заявку по данной ссылке:

Заказать Tinkoff ALL Airlines по акции

Карта имеет следующие преимущества и условия:

- Кредитный лимит до 700 000 рублей

- Любые покупки без процента до 55 дней и специальная годовая рассрочка от партнеров банка (авиабилеты, экскурсии)

- Процентная ставка от 15% за год на все покупки

- Кешбэк до 10% милями за траты через сервис Тинькофф Путешествия

- Кешбэк 2% милями за повседневные покупки

- Срок использования миль – 5 лет

- Мили можно потратить на авиабилеты, а также мобильную связь

- Компенсация за задержку рейса по сниженной комиссии

- Бесплатное страхование путешествий – покрытие до 50 000 долларов на лечение и до 1000 долларов за потерю багажа. Подходит для активного отдыха и страхует от коронавируса. Полис продлевается каждый год. Такая страховка стоила бы вам около 6000 рублей ежегодно!

- Стоимость обслуживания без акций 1890 рублей в год

Как получить бесплатное годовое обслуживание

- Помимо стандартных условий для бесплатного обслуживания, есть еще один вариант. Если в дату выписки на рублевом счету не будет денег, то плата за годовое обслуживание не спишется. Да, она спишется, когда вы снова переведете деньги на рублевый счет, но только за 1 мес. Этот лайфхак подходит, если вы пользуетесь картой редко — можно перевести на накопительный счет на полгода, потом вернуть на карту, заплатив только за 1 мес годового обслуживания.

- Настойчиво просить тех поддержку перевести вас на тариф 6.2. Но не факт, что они согласятся. Кому-то везет, кому-то нет.

- Оформить бесплатную карту Тинькофф Junior для ребенка. И если оформить по этой секретной ссылке, то получите в придачу Тинькофф Black с бесплатным обслуживанием навсегда. Я писал отдельный пост про эту детскую карту.

Как использовать Tinkoff Black бесплатно

Оказывается, по карте Tinkoff Black, кроме стандартного тарифа, предусмотрен тариф 6.2, который предусматривает полностью бесплатное обслуживание по карте без каких либо условий.

Безусловно, этот тариф боле комфортный для клиентов банка, чем тариф по умолчанию. Более комфортный для клиентов, но не для самого банка, потому что банку выгоднее, чтобы клиенты хранили больше денег на остатке и тратили больше денег на покупки. Поэтому сотрудники банка предпочитают не говорить клиентам о возможности перехода на этот тариф.

Но для чего же банк ввёл этот тариф? На самом деле данный тариф изначально предусмотрен для как «Зарплатный», но перейти на него может любой желающий.

Для того, чтобы перейти на тариф 6.2, достаточно обратиться в поддержку в чате или по номеру телефона Call-центра с просьбой сменить тариф на 6.2. Сотрудники банка переведут Вас на новый тариф в течение нескольких минут.

Единственным неудобством тарифа 6.2 является то, что процент на остаток начисляется только на сумму от 100т.р. до 300т.р. но это ограничение легко обойти. Как получать на данном тарифе процент на остаток от всей имеющейся суммы — расскажу чуть ниже.

Как бесплатно пользоваться Tinkoff Black в первые три месяца

https://www.tinkoff.ru/sl/AnvvevYk0La

Если Вы видите это сообщение, значит Вы на правильном пути

Таким образом, оформив заявку по указанной ссылке Вы получите 3 месяца бесплатного обслуживания. То есть, у Вас будет достаточно времени, чтобы обратиться в поддержку банка и перейти на тариф 6.2.

Обслуживание – правда бесплатно?

Если банк утверждает, что услуга – бесплатная, значит, нужно смотреть тарифы.

Карта «Тинькофф Black» с фирменным картхолдером. Фото: irecommend.ru.

Карта «Тинькофф Black» с фирменным картхолдером. Фото: irecommend.ru.

«Тинькофф» не скрывает, что за обслуживание придётся платить 99 рублей ежемесячно. Есть несколько способов использовать карту бесплатно:

хранить постоянный остаток на карте или сумме картсчетов, накопительных счетах, вкладах и в инвестициях – 50 тыс. рублей;

получить кредит наличными от «Тинькофф» на счёт карты

Обратите внимание, что это не то же самое, что кредитная карта;

изменить тарифный план на 6.2. Тарифный план 6.2 отличается от основного 3.0 тем, что он бесплатный

Но проценты на остаток начисляются только на сумму от 100 до 300 тыс. рублей. Можно сразу заказать карту с таким тарифом или обратиться в банк – по телефону или через чат в приложении, чтобы изменить тарифы.

Сумма 50 тыс. рублей – существенная, не все получают такую зарплату. Если использовать картсчёт как накопительный, хранить 50 тыс. рублей и получать проценты на остаток, карта заменит вклад. Но велик риск потратить больше, не накопить и лишиться бесплатного обслуживания.

Поэтому есть альтернатива – разбить сумму, часть отложить на счёт карты. А другую – положить на вклад в «Тинькофф». По нему ставка – до 5,24% в зависимости от срока и наличия подписки «Тинькофф Pro». Без подписки – до 4,69%.

Помните, что остаток должен быть неснижаемым весь расчётный период, то есть каждый день вы поддерживаете минимум 50 тыс. рублей на картсчёте.

Не соблюдаете ни одного из перечисленных пунктов – платите 99 руб. в месяц.

За счета в иностранной валюте платить не придётся.

Достоинства и недостатки карты

Основные плюсы данного продукта:

- Мультивалютность: конвертация в 30 валют с выгодным курсом. Можно брать с собой за границу и снимать там деньги в любом банкомате.

- Простота. Есть возможность снятия наличных в банкоматах «Тинькофф» без карты. Автомат считывает данные со смартфона при наличии у клиента на телефоне мобильного приложения бесконтактной оплаты Google Pay, Samsung Pay или Apple Pay. Оплата на кассе касанием картой.

- Полное дистанционное управление счетом через личный кабинет (платежи, переводы, ЖКХ, штрафы, налоги, анализ расходов и доходов, чат).

- от 3 тыс. рублей в точках выдачи партнерских банков. Меньшую сумму можно, но с комиссией.

- Легкое пополнение без комиссии через приемники «Тинькофф» и партнеров, переводом с других карт, счетов сторонних банков. Переводы в два клика на карты, счета других банков онлайн.

-

Выгода. Возможно подключение овердрафта + начисляется:

- 1 % кэшбэка с покупок от 100 рублей;

- повышенный кэшбэк 5 % от трех выбранных категорий покупок (менять выбор разрешается каждые 3 месяца);

- до 30 % кэшбэка за покупки в торговых точках, заключивших с банком партнерский договор;

- 6% годовых на остаток карт-счета.

- Заказ «Tinkoff black» через сайт или по телефону. Займет 1-2 дня, доставят курьером бесплатно.

- Хорошая техподдержка клиентуры по бесплатному круглосуточному телефону с выделенными линями.

Минусы карты:

- стоимость обслуживания в 0 рублей банк выставляет только при соблюдении его условий;

- клиенты жалуются, что кэшбэк округляется не всегда в их пользу;

- категории повышенного кэшбэка нельзя свободно выбирать;

- начисление % обставлено условиями, просто использовать карту как накопительную нельзя;

- есть верхний и нижний лимит на снятие;

- снять деньги в валюте бывает проблематично;

- платное СМС-информирование.