Отзывы о банке транскапиталбанка в санкт-петербурге

Содержание:

- Вероятность закрытия банковской организации

- Преимущества и недостатки

- Страхование ипотеки в Транскапиталбанке

- Пакет документов

- Страхование

- Оформление перекредитования ипотеки

- Необходимые обязательные документы

- О банке

- Как рассчитать ипотечный займ

- Какие документы нужны для получения ипотеки в ТрансКапиталБанке

- Как оформить заявку на рефинансирование в Транскапиталбанке

- Выгодные предложения

- Какие документы нужны

- Добавить отзыв без регистрации (анонимно)

- Условия кредита на рефинансирование ипотеки

- Условия рефинансирование банковских займов

Вероятность закрытия банковской организации

Отзывы лицензии у банковской организации осуществляет Регулятор – Банк России, он же Центробанк.

Этому обычно предшествуют такие события:

- падение рейтинга банка в оценках рейтинговых агентств, напрямую подчиняющихся ЦБ России;

- признание кредитной политики банковской организации рискованной;

- слухи о предстоящем отзыве лицензии у финучреждения и введении временного руководства;

- участие в незаконных схемах обналичивания;

- недостаток наличных в устройствах самообслуживания и кассах финансовой организации и пр.

Анализ рейтинговых оценок Центрального Банка России может выявить проблемы того или иного финучреждения и отношение к нему Регулятора.

Как правило, лишение лицензии не происходи спонтанно – перед этим у финансовой организации возникают определенные проблемы в отчетности, выезд руководителей за границу вместе с деньгами банка, недостаток наличных и др.

Надежными в стране считаются системно значимые банки. В случае возникновения финансовых проблем у этих финучреждений, Центробанк оказывает им помощь, но лицензию не отзывает.

Преимущества и недостатки

Преимущества рефинансирования в Транскапиталбанке:

- Отсутствие жестких требований к рефинансируемой ипотеке. Обратиться в банк можно уже после 6 месяцев с даты оформления жилищного кредита. В большинстве банков минимальный срок действия рефинансируемого займа составляет 12 месяцев.

- Банк принимает в залог любую жилую недвижимость: комнату, квартиру, дом, апартаменты.

- Возможность подтвердить доходы справкой по форме банка.

- Программа доступна для ИП, хотя многие другие банки отказывают им в рефинансировании.

Минусы:

- Мало шансов получить заявленную банком ставку. Обещанные 7,7% доступны только тем, кто покупает опцию «Выгодный».

- На размер ставки влияет много показателей: стаж, способ подтверждения дохода, вид залога, количество участников сделки.

- Дополнительные расходы. Чтобы получить кредит под 7,7%, нужно купить опцию «Выгодный» за 45 тыс. рублей.

Оценивая преимущества и недостатки программы ТКБ, нужно учитывать подводные камни и риски. Главный нюанс – это зависимость процентной ставки от ситуации заемщика. Ставка увеличится на 0,25%, если заемщик подтверждает доход справкой по форме банка, не имеет достаточного стажа, или если в сделке фигурируют более 2 лиц. Процент увеличивается на 2 пункта до момента регистрации закладной и подтверждения целевого использования средств.

Для ИП ставка увеличивается на 0,5%, а если предметом залога являются апартаменты или частный дом, то процент повысится на 0,5-1 пункт.

Страхование титула и жизни – дело добровольное. Но при отказе от покупки полиса банк добавит еще 1-2,5%.

В итоге ставка может не особо отличаться от процента по первичному кредиту. Перед обращением в банк желательно рассчитать выгоду самостоятельно с учетом всех нюансов или обратиться за консультацией к сотруднику.

Страхование ипотеки в Транскапиталбанке

Транскапиталбанк в дополнение к обязательному страхованию конструктива (объекта залога) просит застраховать жизнь/здоровье заемщика и титул (право собственности) на недвижимость. При этом титульное страхование влияет на ставки по всем программам, даже по кредитованию новостроек, кроме ипотеки с господдержкой 2020-2021 года.

При отказе от страхования ставка изменится:

- +2,5% при отказе от личного страхования;

- +1% при отказе от полиса защиты титула.

Коллективное страхование, в отличие от персонального, производится через банк и оформляется не на конкретного заемщика, а на группу лиц. Банк получает комиссию за такое страхование, поэтому ему выгодно заключать такие договоры. Для заемщика принципиальной разницы не будет.

Страхование по ипотеке обойдется примерно в 0,8-1% от страховой суммы в год. Страховая сумма формируется от остатка задолженности по кредиту + 10%.

Читайте подробно:

Ипотечное страхование.

Пакет документов

Для оформления перекредитования ипотеки в ТКБ потребуется собрать первичный пакет документов:

- Анкета-заявка.

- Паспорт гражданина РФ.

- 2-НДФЛ в качестве подтверждения дохода или справка по форме банка.

- Подтверждение занятости работника – трудовая книжка.

- Справка об остатке задолженности по кредиту у первичного кредитора (срок действия не более 5 дней).

- Копии кредитного договора и соглашений к нему.

- Реквизиты счета для перечисления средств.

- Свидетельство собственности на недвижимость (выписка из ЕГРН), технический паспорт, выписка из домовой книги.

- Оценочный отчёт.

- Документы на право владения (договор купли-продажи, долевого участия).

- Нотариальное согласие супруга на передачу имущества в залог.

Важно! Банк вправе запросить дополнительные документы и справки

Страхование

Страхование залоговой недвижимости является основным требованием для оформления ипотеки. Также желательно оформить полис личного страхования заемщика. Ипотека должна быть застрахована от следующих рисков:

- Повреждение и полное уничтожение недвижимости по причине стихийных бедствий, пожаров, взрывов бытового газа, дефектов конструкций сооружений, аварий и незаконных действий других лиц.

- Ограничение или полное прекращение права на собственность.

- Потеря способности к труду, смерть должника и поручившихся лиц.

Страховые компании, имеющие лицензию для страхования рисков заемщиков Транскапиталбанка: Сургутнефтегаз, СОГАЗ, Согласие, Энергогарант, Зетта, КРК-страхование.

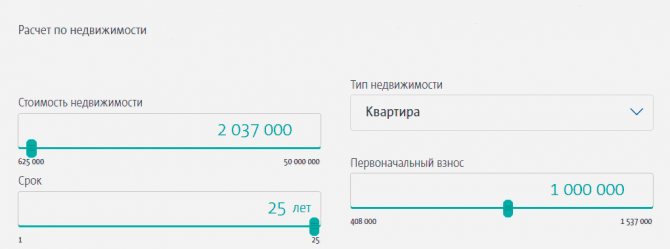

Оформление перекредитования ипотеки

Решение по рефинансированию может быть получено онлайн, при условии дистанционной подачи заявки.

Расчет параметров кредита можно произвести с помощью общего калькулятора ипотеки, расположенного на сайте финансовой организации.

В интерактивной системе нужно указать продукт «Рефинансирование» и перейти к расчету параметров.

Рассчитать параметры кредита на рефинансирование ипотеки в Транскапиталбанке можно двумя способами – по стоимости недвижимости и по доходам заявителя.

В первом случае нужно указать:

- размер займа;

- подключен ли тариф «Выгодный»;

- является ли заявитель сотрудником крупной компании или госслужащим;

- тип жилья;

- период кредитования;

- стоимость недвижимого имущества.

Во втором варианте указывают:

- размер ежемесячного дохода;

- подключен ли тариф «Выгодный»;

- является ли заявитель сотрудником крупной компании или госслужащим;

- тип жилья;

- период кредитования;

- стоимость недвижимости.

После проведения расчетов система покажет следующие параметры:

- ставку;

- размер ежемесячного платежа;

- необходимый минимальный доход для оформления;

- размер единоразового платежа по тарифу «Выгодный» (в случае подключения).

После расчетов параметра можно подавать онлайн заявку на кредит.

Для этого нужно указать в форме фамилию, имя, номер телефона, согласиться с обработкой данных и отправить заявку на рассмотрение, нажав соответствующую кнопку.

После одобрения заявки и подачи в банк всех документов, нужно будет заключить новый кредитный договор. Банк погасит старую ипотеку.

После этого жилье страхуется и передается в обременение банку. Только после всех этих манипуляций, банк уменьшает кредитную ставку.

Необходимые обязательные документы

Список необходимых для оформления ипотеки документов зависит от категории, к которой относится участник сделки. Все участники представляют:

- заявления-анкеты;

- паспорта.

Работающим пенсионерам необходимо представить:

- документ, подтверждающие доходы в течение последнего года;

- копии страниц трудовой книжки;

- пенсионное удостоверение;

- документ, подтверждающий получение пенсии в течение последних 12 месяцев.

Собственникам бизнеса нужно представить:

- документ о доходах из налоговой службы (ф.3-НДФЛ или др.);

- ряд дополнительных документов по требованию банковской организации.

Индивидуальные предприниматели должны представить:

- свидетельство о регистрации ИП;

- идентификационный налоговый номер;

- документы, подтверждающие доходы в течение последнего года;

- ряд других документов.

Обязательными условиями подачи минимального комплекта являются соотношение кредит/залог до 70% и запрашиваемая сумма до 12 млн ₽ (Москва, Санкт-Петербург) или до 5 млн ₽ (остальные регионы).

Минимальный пакет документов состоит из:

- заявления-анкеты с идентификационным кодом работодателя;

- внутренних паспортов всех участников сделки;

- всех документов, касающихся рефинансируемого кредита.

Оформление рефинансирования ипотеки по упрощенной схеме недоступно ИП, владельцам бизнеса и лицам без регистрации в стране.

О банке

Банк был учрежден в 1992 году в форме закрытого акционерного общества. Динамичное развитие начал в 1999 году, когда его приобрела команда экс-менеджеров Инфо-Банка во главе с Ольгой Грядовой.

В октябре 2004 года банк вошел в систему страхования вкладов физических лиц.

В начале 2006 года акционеры банка приобрели 40% акций МПИ-Банка (позднее – Океан-Банк) в обмен на 8% акций Транскапиталбанка. Топ-менеджмент и основная доля бизнеса МПИ-Банка стали частью Транскапиталбанка.

В 2014 году кредитно-финансовая организация изменила свою организационно-правовую форму на открытое акционерное общество.

В октябре 2015 года АСВ назначило Транскапиталбанк санатором ПАО «АКБ «Инвестторгбанк». В рамках процесса финансового оздоровления кредитная организация получила от АСВ порядка 19,5 млрд рублей для поддержания собственной ликвидности (погашение в октябре 2017 года) и 29,7 млрд рублей (погашение в 2025 году).

С 27 февраля 2016 года Транскапиталбанк осуществляет полный контроль за деятельностью Инвестторгбанка. Кроме того, фининституту принадлежит 100% акций АО «Объединенная лизинговая компания», ООО «ИТБ-Семигорье» и ООО «Тритайл».

В середине лета 2017 года банк был оштрафован АСВ за несоблюдение условий господдержки через ОФЗ, а именно – за сокращение кредитования на 7,11% (в среднем на 0,59% в месяц) за период с мая 2016 по май 2017 года.

В октябре 2017 года стало известно о подготовке Транскапиталбанком нового плана санации Инвестторгбанка. В течение 2017 года Транскапиталбанк получил от АСВ дополнительное финансирование на общую сумму порядка 18,3 млрд рублей, а также пролонгацию АСВ ранее выданного кредита (к погашению в октябре 2017).

В марте 2018 года платеж по этому кредиту в последний раз был отсрочен до июля того же года. В июле ЦБ внес изменения в план финансового оздоровления Инвестторгбанка, не предусматривающий дополнительного финансирования санации.

Помимо Инвестторгбанка, в группу компаний, возглавляемую Транскапиталбанком, входят еще 10 юридических лиц, в том числе лизинговая компания и компании, работающие в сфере недвижимости и финансов.

На 1 июля 2019 года объем нетто-активов кредитной организации составил 151,48 млрд рублей, объем собственных средств – 16,02 млрд рублей. По итогам первого полугодия 2019 года банк демонстрирует прибыль в размере 2,02 млрд рублей.

Сеть подразделений:головной офис (Москва);1 филиал (Хабаровск);30 операционных офисов;11 дополнительных офисов;3 кредитно-кассовых офиса.

Владельцы:Ольга Грядовая (супруга Леонида Ивановского) – 21,40%;Леонид Ивановский (супруг Ольги Грядовой) – 11,95%;Вадим Брусиловский – 10,00%;Шарафиддин Камаритдинов – 10,00%;Роман Мирончик – 9,89%;Татьяна Орлова (экс-акционер и дочь основателя банка «Возрождение» Дмитрия Орлова) – 9,89%;Максим Соломко – 9,31%;Борис Казаков – 3,47%;Юрий Березовский – 3,41%;Георгий Георгиев – 2,75%;Наталья Покрышева – 2,34%;Евгения Денисова – 1,29%;Сергей Рудов – 1,04%;Евгений Ивановский – 0,24% (сын Леонида Ивановского и Ольги Грядовой);миноритарии – 3,02%.

Совет директоров: Ольга Грядовая (председатель), Борис Казаков, Леонид Ивановский, Алексей Воробьев, Владимир Мау, Роман Мирончик, Татьяна Орлова, Антон Селивановский.

Правление: Евгений Ивановский (председатель), Ольга Банных, Дамир Шагиев, Татьяна Орлова.

Как рассчитать ипотечный займ

На официальном сайте Транскапиталбанка есть специальный наглядный инструмент – ипотечный калькулятор. Потенциальный заемщик может всегда зайти на ресурс, воспользоваться счетчиком, который поможет сделать предварительный анализ, сопоставить желания и возможности клиента.

Смотрите на эту же тему: Дают ли банки ипотеку на апартаменты в году?

Итоговые данные предоставляются заемщику в простой, понятной обывателю форме. Там четко расписано:

- Сколько денег может выделить банк на ипотеку. Учитываются ваши личные данные: объем заработной платы, опыт работы, стаж трудовой деятельности.

- Вводятся главные параметры. Желаемая сумма, срок кредитования, объем первого взноса, процентная ставка, объем итоговой переплаты за все время.

Ипотечный калькулятор Транскапиталбанка позволяет:

- Сэкономить время;

- Расписать заранее график платежей;

- Внести коррективы в намеченные планы.

Какие документы нужны для получения ипотеки в ТрансКапиталБанке

Пакет документов для ипотеки в ТрансКапиталБанке гораздо меньше, чем у некоторых конкурентов. Для оценки заемщика им хватает основных данных о его деятельности, уровне доходов и т.д. А если специалисты компании не уверены в целесообразности финансирования сделки и считают её высокорисковой, то тогда предложат получение займа под высокий процент.

Подать паспорт, заполненную анкету и ИНН организации-работодателя нужно в том случае, если:

- заёмщик хочет получить кредит в размере до 12 млн рублей;

- сразу планируется уплатить от 30% от общей суммы.

Во всех других случаях, помимо паспорта и заполненной анкеты, нужно будет также предоставить:

- официальное подтверждение доходов за последний квартал, которое можно сделать по специальной форме банка или форме налоговой;

- копию трудовой книжки, которая заверена подписью и печатью организации, на которую работает заёмщик.

В определенных случаях, помимо этих стандартных документов для ипотеки ТрансКапиталБанка, потребуется предоставить:

- документ, подтверждающий наличие материнского капитала (при выборе соответствующей программы);

- официальное подтверждение остатка на счету материнского капитала;

- владельцы компаний должны будут предоставить дополнительный пакет документов, описывающий их основную деятельность, финансовые результаты;

- индивидуальные предприниматели предоставляют налоговые декларации, подтверждение регистрации в качестве ИП, описание основной деятельности.

И даже этот список не является исчерпывающим. Для получения ипотечного кредита от ТрансКапиталБанка может потребоваться предоставление и других документов, на которые укажет сотрудник банка. Никакого четкого списка в данной ситуации нет, так как все зависит от конкретной ситуации и особенностей клиента.

Как оформить заявку на рефинансирование в Транскапиталбанке

Рефинансирует ипотеку ТКБ банк физическим лицам, ИП или собственникам бизнеса в возрасте от 21 года (на дату подписания договора) до 75 лет (на момент погашения кредита). Обязательно трудоустройство, общий стаж – не менее года, стаж на текущем месте работы – не менее 3 месяцев. Для индивидуальных предпринимателей срок существования бизнеса – не меньше года.

Заявку можно подать на сайте банка. Для этого нужно заполнить специальную анкету, в ней указываются персональные данные и параметры займа, который заемщик хочет оформить. Сотрудник банка свяжется с вами для проведения беседы, после чего будет принято предварительное решение. Если оно положительное – заемщик должен подготовить необходимые документы и обратиться в ближайшее отделение Транскапиталбанка для оформления сделки.

Определить целесообразность оформления рефинансирования ипотечного кредита и оценить, насколько выгодно снижение ставки по ипотеке, можно, воспользовавшись кредитным калькулятором, размещенным на нашем сайте. Для этого необходимо ввести параметры займа, и система мгновенно рассчитает сумму переплаты и размер платежа.

На на нашем сайте мы так же разберали вопрос по поводу рефинансирование кредита для клиентов Восточный экспресс банка так как у них интересные условия

Выгодные предложения

Вклады

Все вклады банка в России

Накопительный счет «Управляй процентом»

Лицензия №354

Накопительный счет «Управляй процентом» 8,8

| Сумма | Срок | Ставка |

|---|

- Общие условия

- Примеры расчётов

- Ставка: 6%

- Сумма: от 1 руб.

- Срок: от 1 дня

- Капитализация: есть

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

Все вклады банка в России

Ипотека

Все ипотечные программы банка в России

Господдержка

Лицензия №1000

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 12 000 000 руб.

- Ставка: от 5.6%

- Срок: до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Все ипотечные программы банка в России

Кредиты наличными

Все кредиты наличными банка в России

Кредит наличными

Лицензия №354

Кредит наличными 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5%

- Срок: до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Все кредиты наличными банка в России

Кредитные карты

Все кредитные карты банка в России

Бесплатная доставка

Тинькофф Банк

Лицензия №2673

Карта «Тинькофф Платинум с рассрочкой»

- Общие условия

- Требования и документы

- Тип: MasterСard Platinum

- Льготный период: 55 дней

- Кредитный лимит: до 700 000 руб.

- Обслуживание: 590 руб. за первый год

- Обслуживание со второго года: 590 руб. со второго года

- Процентная ставка: 12 %

- Бесплатный выпуск

Все кредитные карты банка в России

Дебетовые карты

Все дебетовые карты банка в России

СберКарта Прайм Бесплатное обслуживание

Сбербанк России

Лицензия №1481

СберКарта Прайм

- Бесплатный выпуск

- Скидки и бонусы

- Общие условия

- Снятие наличных

- Тип: Visa Classic, MasterСard Standard

- Обслуживание: бесплатно

- Бесплатный выпуск

- Доставка карты: бесплатно

Все дебетовые карты банка в России

Автокредиты

Все автокредиты банка в России

Автокредит «На покупку подержанного автомобиля» Выдача онлайн

Лицензия №354

Автокредит «На покупку подержанного автомобиля» 8,9

Первоначальный взнос не нужен. Ставка не зависит от КАСКО. Минимум документов.

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 3 000 000

- Валюта кредита: рубли

- Ставка: от 5,6%

- Срок: от 13 месяцев до 5 лет

- Страхование каско: по желанию клиента

- Вид транспорта: легковой автомобиль подержанный иностранный или российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: до недели

Все автокредиты банка в России

Какие документы нужны

Для того, чтобы провести рефинансирование ипотеки, пенсионерам необходимо предоставить в распоряжение организации пакет документов и заполнить заявку. Сделать это можно лично, в одном из отделений, или обратившись к услугам веб-версии официального сайта выбранной организации. Если будет получено предварительное одобрение, претендента пригласят для личного общения с менеджером.

Перед визитом в банк с собой нужно взять:

- документы, удостоверяющие личность (гражданский паспорт), и статус пенсионера (справка ПФ РФ, удостоверение);

- выписку, подтверждающую размер начисляемой пенсии;

- для работающих лиц — трудовая книжка, справка по форме банка, или организации о доходах, с печатью и подписью руководителя;

- документы из банка-кредитора, касающиеся остатка суммы выплат и размеров выплаченного долга;

- кредитный договор по ипотеке, ранее составленный с другой организацией;

- бумаги на объект недвижимости, в том числе залоговые, налагающие обременение на свободное распоряжение имуществом.

Добавить отзыв без регистрации (анонимно)

Собеседование проводила не менеджер по персоналу Дарья Болотова , а начальник отдела collection Офицерова Татьяна. Ожидала увидеть умудренную опытом женщину ,но встретила девушка на вид не больше 30 лет в леопарде (отличный дресс код для банка ). Стандартные фразочки и ухмылки на вроде » все г*вно ,а я царица».Собеседование ни о чем , длилось оно меньше ,чем я ждала ,пока спустится Татьяна. Из вопросов ,с какими продуктами я работала до этого и какой график для меня будет удобнее, пожалуй все .При чем после ответа на вопрос про график оказалось,что во время обучения график 5/2 ,потом 2/2 смысл спрашивать какой мне больше нравится ,если по факту у сотрудника выбора нет. Не было вопросов о том какие статьи я знаю ,какие нагрузки и т.д. Обучения по факту нет, со слов Татьяны, стажера подсаживают к сотруднику и он наблюдает за его работой(сколько так сидеть страдая ,не понятно чем не известно ). Обещают один оклад 35тыс.до вычета налога ,без премии и скорей всего только наполовину белая зп, успела прочитать перед собеседованием отзывы на банки.ру, что зп в этом банке не бывает полностью белая ,хотя сначала много чего обещают. Классическое обещание перезвонить в конце недели и не перезвонить.Мне уже на собеседовании было понятно,что никто звонить мне не будет ,но бывают же и более впечатлительные люди ,которые будут ждать звонка и надеяться ,неужели сложно сказать,что ответ будет в течении одного дня либо же не будет ,зачем нагло врать ,что ответ даже негативный будет дан ,еще и заставлять ждать ответа всю рабочую неделю . Чувство ,что им заняться не чем на работе и они ради развлечения проводят собеседования .

рядом с метро Трубная/м. Цветной бульвар

Читать полностью отзыв и комментарии

Очень жаль потраченного времени на работу в этой компании.

1. После испытательного срока не была увеличена зп.

Мотивировали тем, что нанимал меня один руководитель, а на момент окончания, произошла смена руководства и новый мне «ничего не обещал».

2. В компании царит атмосфера жуткого вылизывания смысле, поэтому повышение и прочие блага вам не грозят, если вы просто замечательно выполняете свои обязанности.

3. Зп задерживают

4. Нет никакой корпоративной культуры, никакого развития и т.д.

Вобщем, тухлый совок)

Нет вообще.

Читать полностью отзыв и комментарии

Нет добровольного страхования, при сокращении заставляют писать по собственному без ВЫПЛАТ, идиотская мотивация (имею те подразделения которые ни как не влияют на продажи, а премия зависит от продаж)

вовремя выплачиваемая з/п, льготное кредитование для сотрудников.

Читать полностью отзыв и комментарии

Условия кредита на рефинансирование ипотеки

Заем выдается в рублях. Если рефинансируемая ипотека была выдана в валюте, производится конвертация по курсу ТКБ на день выдачи займа. Минимальный кредитный лимит составляет 300 тыс. ₽.

Остальные параметры кредита:

- период кредитования – от 1 года до 25 лет (с шагом в 1 год);

- соотношение кредит/залог составляет от 10% до 80% в зависимости от типа жилья, становящегося залоговым обеспечением и факта подтверждения доходов заемщика;

- комиссии при выдаче и досрочном погашении займа отсутствуют;

- заем гасится ежемесячно равными (аннуитетными) платежами;

- обеспечением кредита является зарегистрированное по всем правилам жилье, также банк может потребовать привлечения поручителей;

- объект залога должен быть застрахован, все остальные виды страховок не являются обязательными.

Условия рефинансирование банковских займов

Первую очередь стоит отметить, что кредит на рефинансирование в банке Транскапиталбанк позволяет заемщику:

- объединить несколько кредитных обязательств в одно;

- уменьшить ежемесячную выплату по обязательствам;

- освободить от обременения предмет залога транспортное средство или недвижимость;

- снизить годовой процент.

Таким образом, клиент может обратиться в Транскапиталбанк и объединить любые свои кредиты в один на максимальную сумму до 1 млн рублей, банк готов выделить средства для покрытия до 100% от суммы всех имеющихся у вас и кредитов.

Что касается условий рефинансирования, то годовой процент здесь начинается от 13,5% в год и зависит от кредитоспособности заемщика и прочих обстоятельств. Минимальная сумма займа от 5000 рублей, срок кредитования колеблется от 6 до 60 месяцев, выплата осуществляется равными аннуитетными платежами.