В каком банке и как открыть валютный счет? валютные счета для физических и юридических лиц

Содержание:

- Лидеры рейтинга:

- Для чего необходим валютный счет в Сбербанке

- Где лучше открыть валютный счет физическому лицу: платежные системы

- Тарифы на валютные счета Альфа-Банка

- В каком банке лучше открыть валютный счет для физических лиц?

- Как пополнить валютный счет

- Номер текущего счета физического лица

- Как выбрать счет

- Для чего нужен валютный счет

- Возможности физических лиц, имеющих валютные счета

- Как открыть счёт — пошаговая инструкция

Лидеры рейтинга:

1 место

Накопительный счет «Управляй процентом»

2 место

Накопительный счет (при использовании карты)

Подробнее

3 место

Вклад «Накопительный счёт»

Подробнее

Накопительный счет «Управляй процентом»

Газпромбанк Лиц. №354

Накопительный счет «Управляй процентом»

от 1 руб.

Сумма

от 1 дня

Срок

6.0 %

Ставка

6% годовых для новых клиентов в первые два месяца. Пополнение и снятие ваших денежных средств без потери процентов

Московский Кредитный Банк Лиц. №1978

Накопительный счет (при использовании карты)

от 1 руб.

Сумма

от 1 дня

Срок

до 6.25 %

Ставка

Подробнее

ЛОКО-Банк Лиц. №2707

Вклад «Накопительный счёт»

Любая сумма

Сумма

Любой

Срок

5.4 %

Ставка

Подробнее

Альфа-Банк Лиц. №1326

Вклад «Альфа-Счет»

от 1 руб.

Сумма

от 1 месяца

Срок

до 5.5 %

Ставка

Подробнее

Транскапиталбанк Лиц. №2210

Вклад «ТКБ. Свободные средства»

до 10 000 000 руб.

Сумма

Любой

Срок

5.0 %

Ставка

Подробнее

Ситибанк Лиц. №2557

Вклад «Хороший накопительный счет»

до 1 000 000 руб.

Сумма

Любой

Срок

5.0 %

Ставка

Подробнее

ОТП Банк Лиц. №2766

Накопительный счет (при покупках по карте)

от 5 000 руб.

Сумма

Любой

Срок

8.0 %

Ставка

Подробнее

Банк ДОМ.РФ Лиц. №2312

Вклад «Накопительный счет»

Любая сумма

Сумма

Любой

Срок

до 5.3 %

Ставка

Подробнее

Азиатско-Тихоокеанский Банк Лиц. №1810

Накопительный счет Супер Копилка

Любая сумма

Сумма

от 1 дня

Срок

до 6.0 %

Ставка

Подробнее

Накопительный счет c растущей процентной ставкой до 6% годовых

Хоум Кредит Банк Лиц. №316

Вклад «Накопительный счёт»

от 1 руб.

Сумма

Любой

Срок

до 5.5 %

Ставка

Подробнее

Россельхозбанк Лиц. №3349

Накопительный счет «Моя выгода»

от 1 руб.

Сумма

от 1 месяца

Срок

до 5.0 %

Ставка

Подробнее

Металлинвестбанк Лиц. №2440

Накопительный счет «Доходный»

от 1 руб.

Сумма

Любой

Срок

до 5.0 %

Ставка

Подробнее

Райффайзенбанк Лиц. №3292

Вклад «Выгодное решение»

Любая сумма

Сумма

Любой

Срок

до 4.0 %

Ставка

Подробнее

Московский Индустриальный Банк Лиц. №912

Накопительный счет «Доверие в Плюс»

Любая сумма

Сумма

Любой

Срок

до 4.8 %

Ставка

Подробнее

Экспобанк Лиц. №2998

Накопительный счет «Оптимальный»

Любая сумма

Сумма

Любой

Срок

до 4.0 %

Ставка

Подробнее

Банк «Солидарность (Самара)» Лиц. №554

Вклад «Счет Накопительный»

Любая сумма

Сумма

Любой

Срок

до 4.1 %

Ставка

Подробнее

ПАО Банк «ФК Открытие» Лиц. №2209

Вклад «Счёт «Накопительный»»

от 1 руб.

Сумма

от 1 месяца

Срок

до 6.0 %

Ставка

Подробнее

Банк «ВТБ» Лиц. №1000

Накопительный счет Копилка с опцией «Сбережения»

от 10 000 руб.

Сумма

от 1 месяца

Срок

до 6.0 %

Ставка

Подробнее

Уральский Банк Реконструкции и Развития Лиц. №429

Накопительный счет (с учетом опции Накопление)

от 10 000 руб.

Сумма

Любой

Срок

до 6.0 %

Ставка

Подробнее

СМП Банк Лиц. №3368

Накопительный счет «Супер Копилка»

Любая сумма

Сумма

от 1 месяца

Срок

до 4.25 %

Ставка

Подробнее

МТС-Банк Лиц. №2268

Накопительный счет MTS CASHBACK

Любая сумма

Сумма

Любой

Срок

до 4.0 %

Ставка

Подробнее

Банк «Уралсиб» Лиц. №2275

Накопительный счет ПРАЙВЕТ

от 10 000 руб.

Сумма

Любой

Срок

до 4.3 %

Ставка

Подробнее

Банк «Ренессанс Кредит» Лиц. №3354

Накопительный счет с процентом на минимальный остаток

от 1 000 руб.

Сумма

Любой

Срок

5.0 %

Ставка

Подробнее

Банк «Интеза» Лиц. №2216

Вклад «Накопительный счет»

Любая сумма

Сумма

Любой

Срок

3.25 %

Ставка

Подробнее

Росгосстрах Банк Лиц. №3073

Накопительный счет Для своих

от 5 000 руб.

Сумма

от 1 месяца до 1 года

Срок

до 5.75 %

Ставка

Подробнее

Промсвязьбанк Лиц. №3251

Вклад «Акцент на процент (с надбавками за оплату покупок по картам ПСБ)»

от 5 000 руб.

Сумма

Любой

Срок

до 6.25 %

Ставка

Подробнее

ЮниКредит Банк Лиц. №1

Накопительный счет Клик

до 2 000 000 руб.

Сумма

Любой

Срок

до 3.5 %

Ставка

Подробнее

Росбанк Лиц. №2272

Сберегательный счет #МожноСЧЁТ

Любая сумма

Сумма

Любой

Срок

до 6.0 %

Ставка

Подробнее

ББР Банк Лиц. №2929

Вклад «Счет Сберегательный»

от 10 руб.

Сумма

Любой

Срок

до 4.2 %

Ставка

Подробнее

Российский национальный коммерческий банк Лиц. №1354

Вклад «Накопительный счет»

Любая сумма

Сумма

Любой

Срок

до 2.55 %

Ставка

Подробнее

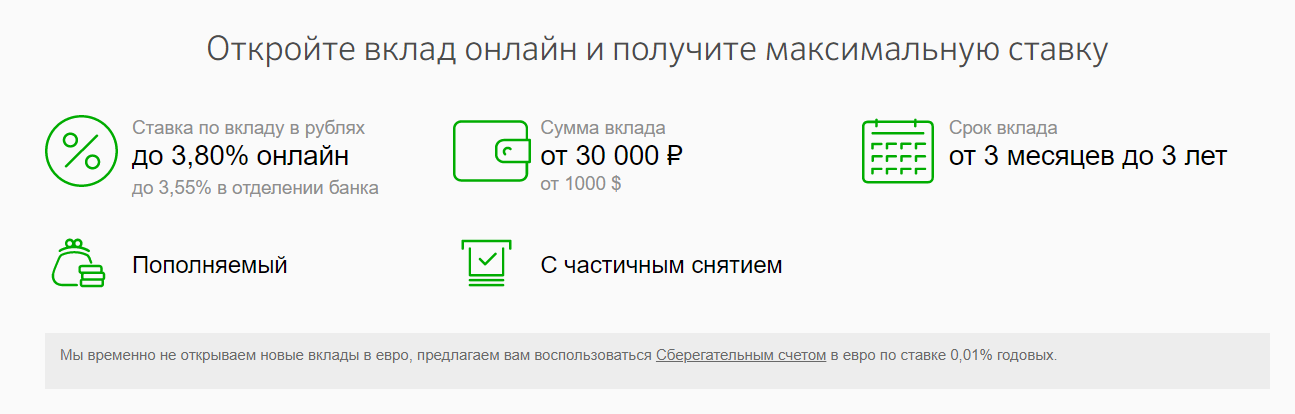

Для чего необходим валютный счет в Сбербанке

Рассматриваемая разновидность счетов может понадобиться по разным причинам. Чаще всего это следующие операции:

В Сбербанке есть возможность открыть счет в иностранной валюте

В Сбербанке есть возможность открыть счет в иностранной валюте

Удобнее всего открывать счет сразу в той валюте, которой вы планируете распоряжаться, так как это позволит избежать многократных конвертаций денежных средств, приводящих к потере части денег в виде комиссий. Кроме того, в процессе пользования сменить валюту уже не получится. В настоящее время физические лица могут открыть долларовый счет в Сбербанке Онлайн. Также доступны и некоторые другие валюты для этих целей.

Конечно, с валютой можно проводить при необходимости и другие операции, но они, скорее, индивидуальны. С полным перечнем доступных целевых действий всегда можно ознакомиться на официальном сайте Сбербанка.

Где лучше открыть валютный счет физическому лицу: платежные системы

Желающим открыть зарубежный счет для физических лиц мы рекомендуем обратить внимание также на платежные системы. Чем они отличаются от банков и в чем их преимущества?. Сразу стоит отметить, что платежные системы являются прекрасным вариантом для тех, кто является резидентом «высокорисковых» стран

Россия, Украина, Беларусь и другие страны СНГ по умолчанию считаются таковыми для многих банков, особенно европейских и азиатских. Платежные системы более лояльны к клиентам из этих стран, процедуры комплаенса в них помягче.

Сразу стоит отметить, что платежные системы являются прекрасным вариантом для тех, кто является резидентом «высокорисковых» стран. Россия, Украина, Беларусь и другие страны СНГ по умолчанию считаются таковыми для многих банков, особенно европейских и азиатских. Платежные системы более лояльны к клиентам из этих стран, процедуры комплаенса в них помягче.

Однако это совершенно не означает, что они менее надежные, чем банки, особенно инвестиционные банки. В некоторых случаях их можно считать даже более надежными. Многие из них не занимаются одалживанием денег или игрой на фондовых рынках, что очень рискованно и может привести к банкротству. К тому же, платежные сервисы открывают счета новым клиентам значительно быстрее, чем зарубежные банки, и требуют меньше документов.

Выбирая, где открывать счет – в классическом банке или платежной системе – нужно решить, с какой целью вы хотите открыть валютный счет. Если речь идет о небольших суммах, частых платежах и высокорисковой деятельности, то быстрее и выгоднее будет открыть счет в платежном сервисе. Если речь идет о сохранении средств, о депозитах и диверсификации, то лучше выбрать банк.

Если ваша цель – взаиморасчеты, то выбирая платежную систему, убедитесь, что она осуществляет платежи в те страны, которые вам необходимо. Также не все из небанковских финансовых учреждений могут проводить платежи на крупные суммы. Это тоже нужно учитывать.

Многие платежные системы были основаны в Лондоне. И это неудивительно, ведь именно в Великобритании сосредоточено множество стартапов в сфере финансовых технологий. В целом, только в Европе лицензии имеют более 300 платежных систем. А еще есть Азия (сингапурские и гонконгские платежные системы), США, Канада и т.д. Самостоятельно сделать лучший выбор из всего этого разнообразия непросто.

Россиянам, украинцам и гражданам других стран СНГ, желающим открыть валютный счет за рубежом, мы рекомендуем присмотреться в первую очередь к британской и литовской платежных системам. Клиенты этих учреждений могут открывать мультивалютные счета, осуществлять переводы SEPA, SWIFT и другие, оформлять карты и т.д.

Мы готовы бесплатно подобрать для вас подходящую платежную систему или банк для открытия иностранного счета. Каждая платежная система, которую мы вам порекомендуем, прошла проверку нами на уровень надежности, и речь идет не только о наличии лицензии, но и о репутации в сети и отзывах наших клиентов. Мы отталкиваемся не просто от теории – у нас есть более чем десятилетний опыт работы с множеством банков и платежных систем. Мы знаем, насколько та или иная платежная система будет соответствовать вашим целям и потребностям.

Напоследок хотелось бы подытожить: никогда не ограничивайтесь одним валютным счетом, так как это очень рискованно. Мы подберем для вас наилучшие решения, просто напишите нам на электронный адрес: info@offshore-pro.info или позвоните по телефонам, указанным вверху страницы.

Для чего нужен валютный счет?

Зарубежный счет в первую очередь убережет ваши накопления от рисков в родной стране. В целом, он может быть открыт для самых разных целей, например, для проведения взаиморасчетов за границей, инвестирования, получения доступа к услугам, недоступным в вашей стране проживания.

Что нужно для открытия валютного счета для физических лиц?

Чтобы открыть валютный счет за границей, физическому лицу нужно выбрать подходящий надежный банк, который будет предоставлять нужные вам услуги. Пакет документов зависит от конкретной страны и банка. Если хотите открыть счет как можно быстрее и проще, и получить что-то максимально современное – выбирайте платежные системы. Если нужно больше солидности или вы хотите открыть депозит – выбирайте банки.

В каком банке выгоднее открыть валютный счет?

Выбирать банк нужно исходя из ваших целей открытия валютного счета за рубежом. Какие услуги вам нужны? Готовы ли вы ехать за границу или хотите открыть счет через Интернет? В каких валютах вы заинтересованы? Готовы ли вы внести определенную сумму при открытии счета? От ответов на все эти и другие вопросы и будет зависеть выбор иностранного банка для открытия валютного счета на физическое лицо.

Тарифы на валютные счета Альфа-Банка

Частные клиенты без юридического образования могут использовать следующие тарифы при открытии валютного счета:

- Эконом – пакет включает лишь минимальные опции, но зато его стоимость составляет 89 рублей ежемесячно или 959 при оплате за весь год сразу, то есть 1 месяц в подарок.

- Оптимум – плата за пакет 199 рублей в месяц или 2189 за год. В пакет входит выпуск до пяти именных карт с возможностью оплаты через смартфоны. Дополнительно банк выплачивает до 6% на остаток накопительного счета.

- Комфорт – наиболее выгодный вариант, так как открыть счет можно в пяти иностранных валютах, плюс банк предлагает путешественникам бонусную программу. Обслуживание в месяц обойдется в 499 рублей, в год – 5099 рублей.

- Максимум — наиболее дорогой тариф, зато клиентам доступны карты Премиум, льготы, бонусы и проценты на остаток. Также банк предлагает бесплатную страховку, поддержку за границей и другие персональные преимущества.

- Корпоративный – валютный счет с этим пакетом доступен только зарплатным клиентам Альфа-Банка, и предоставляется тарифный план бесплатно.

Открытие счета для юридических лиц проводится в соответствии с другими пакетами услуг:

- Тариф 1% — подходит для новичков и включает лишь бесплатное снятие денег и переводы на другие счета. Все иные услуги платные – 1% от проводимой операции.

- Электронный – удобен для клиентов со средним количеством внутрибанковских и межбанковских переводов. За снятие наличных банк удерживает 1%, а за пополнение – 0.23%.

- Успех – по тарифу банк предлагает бесплатное пополнение валютного счета, сам пакет минимально стоит 1725 рублей в месяц.

- Альфа-Бизнес ВЭД – тариф подходит для предпринимателей, которые работают с иностранными партнерами на постоянной основе и почти все операции совершают в валюте. Обслуживание пакета – от 2400 в месяц.

- Все, что надо – обслуживание тарифного плана может обойтись в 9900 рублей максимально, но зато клиент получает полный набор опций, массу бесплатных услуг и возможность без комиссии пересылать деньги в валюте.

В каком банке лучше открыть валютный счет для физических лиц?

Итак, где физическим лицам лучше всего открыть валютный счет? Рассмотрим самые популярные иностранные банки для открытия счета среди граждан России, Украины, Беларуси и других стран СНГ. Начнем с банков Швейцарии. Вот что нужно знать, если вы хотите открыть счет в швейцарском банке:

- Швейцарские банки открывают мультивалютные счета.

- Нужно быть готовым внести начальный взнос в размере 5 тысяч евро, долларов США или швейцарских франков.

- Желательно поддержание неснижаемого остатка на счете в размере 1 тысячи евро, долларов США или швейцарских франков.

- Открываются именные карты Visa, MasterCard и другие, а также анонимные карты.

- Весь сервис в швейцарском банке доступен на русском языке, включая интернет-банкинг и персонального банкира.

- Счет открывается удаленно с помощью видеособеседования с банкиром на русском языке! А значит, никуда ехать не нужно. Документы тоже могут быть верифицированы в онлайн режиме без нотариального заверения.

- Есть услуги Wealth Management.

- Все вклады застрахованы на сумму до 100 тысяч швейцарских франков.

Мы рекомендуем банк в Швейцарии как тем, кто открывает счет за границей впервые, так и состоятельным клиентам. Этот банк удобен тем, что не требует выписки с активного счета в другом учреждении или рекомендации. Как видите, швейцарские банки не так недоступны, как некоторые могут считать.

Следующая страна, в которой мы советуем открыть счет – Португалия. Вот что предлагает португальский банк:

- Основной валютой счета являются евро или доллары США.

- Для активации счета вносится 50 евро. В дальнейшем нужно внести и поддерживать неснижаемый остаток на счете в размере 35 тысяч евро.

- Выпускаются именные карты Visa.

- Весь сервис оказывается на английском и португальском языках.

- Счет в португальском банке открывается удаленно без прохождения собеседования с банкиром.

- Все вклады застрахованы на сумму до 100 тысяч евро.

Мы рекомендуем португальский банк тем, кто:

- планирует получить золотую визу и гражданство Португалии;

- интересуется программами страхования жизни и пенсионных накоплений;

- предпочитает европейские банки с хорошим отношением к нерезидентам, недорогим сервисом и несложными требованиями к документам.

Еще одна страна – Грузия. Открытие счета в грузинском банке имеет следующие особенности:

- Вы можете выбрать в качестве основной валюты счета грузинский лари, доллар США, британский фунт или евро.

- Для активации счета нужно внести всего 100 евро, при этом не нужно в дальнейшем поддерживать минимальный остаток на счете – это главные преимущества грузинского банка.

- Выпускаются дебетовые карты Visa Electron и Cirrus Maestro.

- Обслуживание полностью возможно на русском языке – интернет-банк, поддержка клиентов и т.д.

- Открыть счет в грузинском банке возможно как лично приехав в страну, так и удаленно по доверенности.

- Открытие счета занимает всего 3 дня!

- Для хранения крупных сумм грузинские банки не являются идеальным выбором, так как отсутствует страхование депозитов.

Мы рекомендуем присмотреться к грузинскому банку тем, кто:

- хочет открыть валютный счет в хорошем, недорогом банке, который не предъявляет высоких финансовых требований к своим клиентам;

- планирует оформить депозит – грузинский банк предлагает широкий спектр типов депозитов;

- занимается криптовалютами;

- хочет получить VIP-обслуживание – открытие депозитов на особых условиях, карты Visa и MasterCard в подарок, привилегированный страховой пакет и многое другое.

Другими странами, где граждане Украины, России, Беларуси и других стран часто открывают валютные счета, являются Германия, Лихтенштейн, Македония, Доминика, Белиз и другие. Выбор будет зависеть от ваших целей, банковских услуг, которые вам нужны, и многих других факторов.

Как пополнить валютный счет

Если вы планируете его открыть, то вопрос пополнения возникает вполне логично. Если это ваш личный счет, то никаких проблем не возникнет, вы можете воспользоваться следующими методами:

- пополнить его той же валютой через кассу обслуживающего банка;

- пополнить его рублями любым методом: перечислением между своими счетами через онлайн-банкинг или в кассе банка. Но тут нужно учитывать, что с вас будет взята комиссия за конвертацию.

Сложнее обстоит дело, если вы хотите пополнить чужой валютный счет. Нормы действующего законодательства препятствуют такой операции, но позволяют ее выполнить при предоставлении определенных документов. Например, это может быть нотариальная доверенность от владельца этих реквизитов или документ, подтверждающий факт родства с ним. Например, родители отправили ребенка учиться в Германию, а он в свою очередь открыл себе счет в евро для получения «родительской поддержки».

Номер текущего счета физического лица

Номер — это определенная структура, применяемая всеми банками. Это числовой набор из 20 цифр, в которой зашифрованы основные данные пользователя и финансовой организации.

Текущие счета физических лиц имеют вид 11122333455556666666

То есть это 6 групп цифр, каждая отвечает за определенный момент:

- Первая группа говорит о том, кто открыл счет, каково его основное применение. Расчетные и текущие счета физлиц и юрлиц начинаются по-разному. Если это реквизиты гражданина, они начнутся с числа 408.

- Следующие два числа дают дополнительную информацию о держателе реквизитов, дополняют первые три. Если это простое физлицо, то это число 17. Если нерезидент — 03.

- Следующая группа из трех чисел говорит о том, в какой валюте ведется обслуживание. Если это рубли, то 810, доллары — 830, евро — 978, гривны — 980 и так далее. У каждой мировой валюты отдельный набор цифр.

- Четвертое число, которое в реквизитах всего одно, ничего не означает. Это просто контрольная цифра.

- В пятой комбинации зашифрован номер банка, который обслуживает текущий счет фл. У каждой компании он свой.

- И последние числа — это уже непосредственный номер учетной записи гражданина.

Так что, видя номер счета, можно понять, кто им пользуется, в каком банке заведены реквизиты. И это всегда строго 20 цифр. Точно таких же реквизитов не встретить нигде в мире.

Такие счета также называют до востребования, чековые. По сути все это одно и то же.

Как выбрать счет

Для того чтобы определиться с выбором валютного счета, для начала следует разобраться, для каких целей он открывается и как будет использоваться.

Вклады, или депозитные счета дают возможность получать ежемесячный или годовой доход от процентной ставки. Но с учетом того, что она очень низкая, доход тоже невысокий. Многие банки взимают комиссионный сбор за обслуживание банковского продукта, что делает его еще более невыгодным.

Можно открыть валютный счет текущий, но он не предполагает процентов на остаток, а если они и есть, то очень маленькие. Его не используют для инвестирования и накопления средств. Чаще всего его используют для осуществления платежей.

С недавних пор банки предлагают универсальный продукт – мультивалютный счет. Он имеет определенные преимущества:

- Возможность хранить сбережения в трех разных валютах. Помимо «классической тройки» некоторые банки включают и другие валюты: фунт стерлингов, китайский юань.

- Средства можно распределять между валютами в любом процентном соотношении. Поменять пропорцию можно самостоятельно без уведомления банка в любое время. Это актуально в моменты, когда валютный рынок лихорадит.

- Процентная ставка такая же, как при открытии депозита.

Есть у мультивалютного вклада и недостатки:

- Конвертировать валюту можно только по внутреннему курсу, а он ниже рыночного.

- За каждую конвертацию необходимо платить комиссию.

- На деле доход получают только те, кто хорошо умеет анализировать финансовый рынок.

Это интересно: Как узнать, в каком банке у организации открыт расчетный счет?

Для чего нужен валютный счет

Валютный счет — это банковский счет, который открывается юридическими лицами и ИП для проведения операций в иностранной валюте. Посредством валютного счета ведется учет валюты, а также непосредственных платежей и поступлений, связанных с внешнеэкономической деятельностью компании.

В пределах одного валютного счета могут быть осуществлены операции только в той валюте, в которой открыт счет. Физические и юридические лица могут одновременно могут открыть неограниченное количество счетов в разной валюте.

Валютный счет дает бизнесу следующие возможности:

- осуществление взаиморасчетов с контрагентами-нерезидентами в иностранной валюте;

- заключение контрактов и договоров с иностранными компаниями;

- кредитование на срок до 6 месяцев;

- перечисление зарплаты, пенсионных и социальных выплат.

Зачисление средств, полученных от контрагента-нерезидента, на валютный счет осуществляется только после тщательной проверки транзакции. После поступления перевода из-за границы обслуживающий банк уведомляет об этом клиента и дает ему 14 дней на то, чтобы он подготовил и предоставил документы (контракты, накладные), подтверждающие законность поступления денежных средств.

Возможности физических лиц, имеющих валютные счета

С вопросом «Как открыть валютный вклад в Сбербанк Онлайн или в отделении?» разобрались, пришло время рассказать про то, что с ним можно делать. А делать с ним можно то же, что и с «обычным», за исключением прямого совершения покупок и отмывания денег. Поясним:

- Прямое совершение покупок – это когда вы покупаете что-то у гражданина РФ, расплачиваясь за это валютой. Такие операции запрещены. Чтобы было понятнее: если вы расплачиваетесь картой с привязанным валютным счетом в магазине, Сбербанк конвертирует валюту по курсу и переводит деньги – это разрешено. Если вы в обход конвертации (способы существуют) расплачиваетесь в том же магазине – это преступление.

- Отмывание денег – это когда вы переводите куда-то деньги, полученные нечестным путем. Нередко их отмывают с помощью переводов валюты на заграничные счета, где процесс «отмывания» продолжается.

Последний пункт накладывает на переводы иностранных денег определенные ограничения:

- переводить доллары и другие иностранные дензнаки (если и вы, и получатель – граждане РФ) внутри страны нельзя;

- можно переводить 5000$ в день на счета физлиц – граждан РФ, если их счета находятся за пределами страны;

- при переводе в поле «Назначение платежа» нужно обязательно указывать цель и прикладывать к ней доказательства, если возможно, иначе операцию могут не одобрить.

Если вы нарушите это запреты/условия, вами заинтересуется и банк, и налоговая, и прокуратура. Скорее всего ваши счета заморозят, а вам придется убедительно доказывать, что деньги получены честным путем и никакого теневого бизнеса за этой транзакцией не стоит.

Переводы на валютный счет и с него

Для осуществления переводов необходимо знать реквизиты, их можно увидеть в Сбербанке Онлайн:

- В Сбербанке Онлайн откройте нужный счет;

- Перейдите во вкладку с надписью «Информация»;

- Выберите в меню пункт «Реквизиты.

Необходимая информация появится в отдельном окне

Именно поэтому важно, чтобы была отключена блокировка всплывающих окон, это необходимо сделать хотя бы для сайта Сбербанка

В интерфейсе личного кабинета клиент может пополнять карту и снимать с нее средства. Для этого следует воспользоваться возможностями раздела «Операции». Лучше всего производить операции в рабочее время и в будние дни. В выходные дни и по ночам возможны резкие колебания курса.

Тарифы при переводах будут следующими:

- Переводы в пределах Сбербанка на свой же счет осуществляются бесплатно;

- Перевод другому физическому лицу в пределах единой тарифной зоны осуществляется бесплатно;

- При переводе в другую тарифную зону – 0,7% от суммы максимум в 100 долларов, 0,5% от суммы максимум в 50 долларов;

- Переводы в Сбербанк Онлайн со счета на счет обойдутся в 1% от суммы;

- При переводе с карту на карту процент составит 1,5;

- При переводах через кассу придется заплатить 2%.

Тарифы при переводе с валютного счета такие же, как и при переводе с рублевого счета, но клиенты могут потерять немало средств на конвертации.

Как перевести деньги

Пополнить валютный счёт Сбербанка можно, воспользовавшись терминалом самообслуживания, через сервис «Сбербанк Онлайн», непосредственно в кассе кредитной организации. Обращаясь в банковский офис, предъявляют паспорт и номер счёта. Служащий банка зачислит средства и выдаст квитанцию.

Через «Сбербанк Онлайн»:

- В личном кабинете открыть «Вклады и счета».

- Выбрать «Операции» — «Пополнить».

- Определить реквизиты для перевода денег, валюту и сумму к зачислению.

Операция подтверждается через СМС.

Как снять валюту со сбербанковского депозита

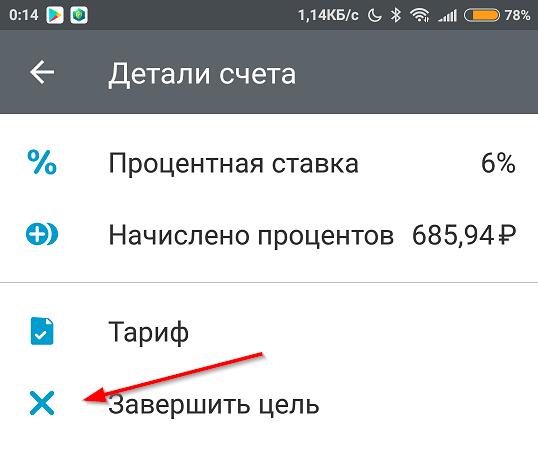

Снимать проценты по накопительному вкладу можно каждый месяц. Получить проценты или часть вклада легко в банковском отделении, предъявив паспорт или совершив перевод денег на пластиковую карточку. Финансовые манипуляции осуществляют через систему «Сбербанк Онлайн» в личном кабинете. Алгоритм:

- В разделе «Вклады и счета» выбрать около своего вклада позицию «Перевести часть средств».

- В появившейся форме обозначить сумму и банковские реквизиты для перечисления.

- Проверить правильность введённых данных.

Важно! Снимая основную часть вклада, обращайте внимание на тарифный план. Получить часть средств можно в линейке «Управляй»

Как открыть счёт — пошаговая инструкция

1. Выберите банк

Почти в каждом крупном банке вы можете открыть валютный счёт. Но самый простой и удобный вариант сделать это — обратиться в обслуживающую кредитную организацию, где у вас уже открыт расчётный счёт. Там есть все данные о вашем юрлице, поэтому процедура может ограничиться только подачей анкеты-заявления и предоставление паспорта для подтверждения личности.

Но помимо этого имеют значение:

-

стоимость обслуживания валютного счёта;

-

условия прохождения валютного контроля;

-

виды валют, с которыми работает банк;

-

комиссии банка за переводы денежных средств;

-

условия покупки валюты;

-

удобство личного кабинета в онлайн-банке и наличие мобильного приложения для совершения переводов в любое время и в любом месте, где есть интернет.

Если условия обслуживающего банка вас не устраивают, закон разрешает обращаться в другой банк, чтобы открыть там валютный счёт. Главное, чтобы у него была лицензия на работу с валютой.

Подробнее о том, , мы писали в отдельной статье.

Мы сделали обзор условий и собрали Топ-7 банков для открытия валютного счёта:

|

Банк |

Стоимость открытия счёта |

Размер комиссии за совершение международного платежа |

Комиссия за валютный контроль |

|

Бесплатно |

0,1 % от суммы, но не менее 20 у. е. и не более 120 у. е. |

0,1 % от суммы, но не менее 500 рублей и не более 70 000 рублей. |

|

|

Бесплатно |

В соответствии с выбранным тарифом. Есть абонентская плата. |

От 300 до 3 000 рублей в зависимости от суммы платежа. |

|

|

Бесплатно |

В соответствии с выбранным тарифом — от 0,15 до 0,2 %. Есть абонентская плата. |

От 0,15 до 0,2 %, но не менее 290 рублей. |

|

|

Бесплатно |

В соответствии с выбранным тарифом. Есть абонентская плата. |

От 0,1 до 0,15 %, но не менее 300 рублей и не более 9 500 рублей. |

|

|

Бесплатно |

0,15 % от суммы платежа, но не менее 20 USD/EUR и не более 200 USD/EUR |

0,15 %, но не менее 390 рублей. |

|

|

Бесплатно |

0,15 % от суммы перевода. |

0,1 % — без постановки контракта на учёт, 0,15 % — с постановкой контракта на учёт. |

|

|

Бесплатно |

0,12 % от суммы перевода, но не менее 25 USD и не более 200 USD. |

От 0,05 до 0,15 % в зависимости от суммы перевода. |

Нужна бесплатная помощь в регистрации бизнеса?

Найти банк

Нужна бесплатная помощь в регистрации бизнеса?

Найти банк

2. Заполните анкету-заявление

Чтобы открыть валютный расчётный счёт для юридических лиц, заполните анкету-заявку. Это можно сделать:

-

в отделении банка — во время личного визита;

-

удалённо — на официальном сайте банка.

Пример заявки в и последовательность открытия валютного счёта удалённо:

Обычно при удалённой отправке заявки достаточно указать контактный номер телефона. После этого вам перезвонит сотрудник банка с дальнейшими инструкциями или, как в «Альфа-Банке», вы получите доступ к полной анкете.

Там укажите основные данные о своей компании и приложите сканы запрашиваемых банком документов.

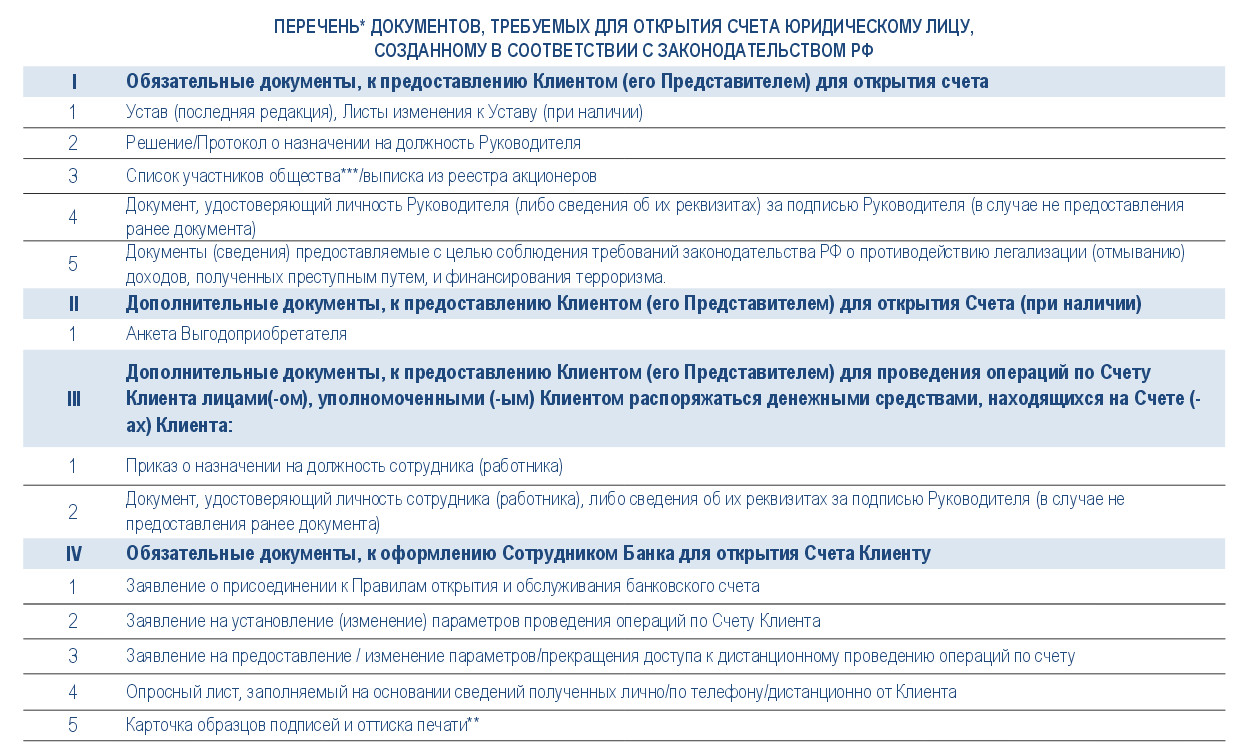

3. Подготовьте документы

Если вы открываете валютный счёт в своём обслуживающем банке, достаточно будет подать заявление и подписать договор. При открытии счёта в новой кредитной организации придётся подготовить полный комплект документов:

|

Обязательные документы |

Дополнительные документы |

|

|

Банки могут запрашивать и дополнительные документы, чтобы убедиться в вашей надёжности. Например, финансовую отчётность или сведения о деловой репутации. Обо всех требованиях вам сообщит менеджер банка после подачи заявления.

4. Дождитесь решения банка и подпишите договор

Валютный счёт открывают не позднее следующего дня после предоставления всех необходимых документов.

Подписать договор об открытии и обслуживании валютного счёта можно в ближайшем отделении банка. Однако некоторые кредитные организации предоставляют услугу выезда менеджера на дом или в офис. В этом случае вам остаётся только договориться об удобном времени визита и подписать привезённый договор.

Банк самостоятельно уведомит налоговую об открытии валютного счёта. Вам это делать не нужно.